Mehmet Özdoğru

502 Sermaye Düzeltmesi Olumlu Farkları Hesabının Sermayeye İlavesi Sonrası Ortaklara Dağıtımı ve Kurumlar Vergisi/ Kar Dağıtım Stopajı

Öz sermaye kalemlerine ait enflasyon farkları düzeltme sonucu oluşan geçmiş yıl zararlarına mahsup edilebilir veya kurumlar vergisi mükelleflerince sermayeye ilave edilebilir; bu işlemler kâr dağıtımı sayılmaz. Bunun haricinde enflasyon fark hesapları, herhangi bir suretle başka bir hesaba nakledildiği veya işletmeden çekildiği takdirde, bu işlemlerin yapıldığı dönemlerin kazancı ile ilişkilendirilmeksizin, bu dönemde vergiye tâbi tutulur ve kar dağıtımı tabi tutulur.

Örneğin: 2005 yılında kurulan şirketin 1.000.000 TL nakdi sermayesi vardır. 14/5/2024 tarihinde tescil edilen kararla tamamı 4 Milyon TL tutarında 502 Sermaye Düzeltmesi Olumlu Farkları Hesabından karşılanmak suretiyle sermayesini 5.000.000 TL’ye çıkarmıştır. Ancak 14/9/2024 tarihinde şirket yetkili organı sermaye azaltımı kararı almış ve sermaye 1.000.000 TL'ye inmiştir. Sermaye azaltımının sırasıyla yeniden değerleme artışları ve geçmiş yıl karlarından yapıldığı kabul edilecektir. Kalan kısmın ise sermayeye eklenme tarihi beş tam yıllık süreyi geçmiş unsurlardan karşılanması gerekmektedir. Bu durumda azaltılan sermayenin tamamının 502 Sermaye Düzeltmesi Olumlu Farkları Hesabından geldiği dikkate alınması gerekir. 555 Seri Nolu Tebliğe göre işletmeden çekilen enflasyon düzeltme farkının bu dönemde vergiye tâbi tutulur ve kar dağıtımı tabi tutulur.

Enflasyon düzeltmesi olumlu farkı kapsamında :

> Hesaplanan Kurumlar Vergisi: 4 Milyon TL * % 25 =1 Milyon TL

> Kar Dağıtım Stopajı: (4 Milyon - 1 Milyon TL)* % 10 =300 Bin TL

Ersan KARACA

Yeminli Mali Müşavir

This email address is being protected from spambots. You need JavaScript enabled to view it.

STOK ENFLASYON DÜZELTMESİ 2024 ÖZELLİKLİ HUSUSLAR

* Bilançoda Sadece Stok Kalemleri İçin Gerçek Yöntem Haricinde Toplulaştırmış Yöntemi Seçilebilir.

* Toplulaştırılmış Yöntem Uygulanması Durumunda Reel Olmayan Finansman Maliyeti Düşülmesi İhtiyaridir.

* Hareketli Ağırlıklı Ortalama Düzeltme Katsayısı Kullanarak Düzeltme İşlemini Gerçekleştirecek Olan Mükellefler, Diledikleri Takdirde Defteri Kebir Hesabı Bazında Da Anılan Düzeltme İşlemini Gerçekleştirebilirler. Düzeltme İşleminde Alt Ayrım Yerine Defteri Kebir Hesabı Bazında Düzeltme Yapmayı Tercih Edenler, Seçtikleri Bu Yöntemden 3 YIL BOYUNCA Dönemezler

Ersan KARACA

Yeminli Mali Müşavir

This email address is being protected from spambots. You need JavaScript enabled to view it.

Enflasyon Düzeltmesinin Borca Bataklığa Etkisi

Ticaret Bakanlığı Tarafından Yayımlanan Enflasyon Düzeltmesi Uygulayan Şirketlerde Esas Alınacak Finansal Tablolara İlişkin Tebliğe Göre Borca Batıklık Tespitinde Enflasyon Düzeltmesi Uygulanmış Bilanço Esas Alınır.

6102 sayılı Türk Ticaret Kanununun 376. maddesine Göre Sermayenin Kaybı, Borca Batık Olma Durumunu 3 Şekilde Açıklamıştır.

· Sermaye İle Kanuni Yedek Akçeler Toplamının Yarısının Zarar Sebebiyle Karşılıksız Kalması Hali: İyileştirici Önlem Yeterlidir

· Sermaye İle Kanuni Yedek Akçeler Toplamının 2/3’ünün Zarar Sebebiyle Karşılıksız Kalması Hali: Sermayenin Üçte Biri İle Yetinme Veya Sermayenin Tamamlanmasına Karar Verilmesi Gerekir.

· Borca Batık: Aktiflerin Şirket Alacaklılarının Alacaklarını Karşılamaya Yetmediğinin Anlaşılması Hâli Yani Aktiflerin Şirket Borcundan Düşük Olmasıdır.

2023 Hesap Dönemi Bilançoları Üzerinde Enflasyon Düzeltmesi Uygulanması İle Stok Ve Maddi Duran Varlığı Olan Şirketler Açısından Olumlu Etki Yapmıştır. Bu Durumda Enflasyon Düzeltmesi Sonucu Şirketlerin Borca Batık Olma Durumundan Çıkmış Olması Muhtemeldir Ve Bu Durum Şirket Lehinedir. Burada Öz Sermaye Hesaplarının Enflasyon Düzeltmesi Sonucu Zarar Etkisi Akla Gelmekle Birlikte Öz Sermaye Hesabı Artışı Geçmiş Yıl Zararı/ Geçmiş Yıl Karındaki Azalmayı Nötrler Durumda Ve Bilançoya Etki Etmemektedir. Buna Ek Olarak 555 No.lu Tebliğ Öz Sermaye Kalemlerine Ait Enflasyon Farklarını Düzeltme Sonucu Oluşan Geçmiş Yıl Zararlarına Mahsubuna Olanak Tanımıştır.

Ersan KARACA

Yeminli Mali Müşavir

This email address is being protected from spambots. You need JavaScript enabled to view it.

Vergi Aslının Uzlaşma Dışı Bırakılması, Vergi Davalarını Oldukça Artıracak Görünüyor

Pratikte vergi aslı zaten uzlaşma kapsamı dışında tutuluyordu

Maliye İdaresi'nce (ve belediyelerce) mükelleflere yapılan ikmalen, re'sen ve idarece tarhiyatlar hakkında mükelleflerin önünde esas itibariyle dava açma ve uzlaşma seçenekleri bulunmaktadır. Bunun dışında Vergi Usul Kanunu'nun (VUK) 376. Maddesinde yer alan ama büyük tutarlı tarhiyatlarda pek de kullanılmayan cezalarda indirim müessesesi de ayrı bir seçenektir tabi ki.

Uzlaşma, VUK'nun Ek:1 ila Ek.11. maddelerinde düzenlenmiş olan ve bugüne kadar mükellefler ile idarenin uyuşmazlığa gitmeden tarhiyatı ve kesilen cezaları kendi aralarında kesinleştirdikleri pratik bir yol olmuştur. Böylece mükellefler olayı davaya götürüp davayı kaybetmeleri halinde karşılaşacakları vergi ve bunun gecikme faizi ile kesilen vergi ziyaı cezası ve özel usulsüzlük cezasının tamamını ödeme riskini bertaraf etmiş, Maliye'de uzlaşılan vergi (ve onun gecikme faizi) ile vergi ziyaı cezası ve özel usulsüzlük cezasını bir an önce tahsil etmiş olmaktadır.

7524 sayılı Vergi Kanunları İle Bazı Kanunlarda ve 375 Sayılı Kanun Hükmünde Kararnamede Değişiklik Yapılmasına Dair Kanunla yapılan düzenlemeden önce, gerek vergi aslı, gerek vergi ziyaı cezası gerek se 5.000 TL yi geçen (2024 yılı için 23.000 TL) usulsüzlük ve özel usulsüzlük cezaları uzlaşmaya konu edilebiliyordu.

VUK'nun Ek 1, 7, 8,9 ve 11. Maddelerinde yapılan ibare değişiklikleri ile tarhiyat konusu vergiler, tarhiyat öncesi ve sonrası uzlaşma kapsamından çıkarılmıştır. Buna göre sadece vergilere bağlı olarak kesilecek cezalar ile 23.000 TL' yi geçen usulsüzlük ve özel usulsüzlük cezaları uzlaşmaya konu edilebilecektir. Bu sebeple VUK'nun 112. Maddesinin üçüncü fıkrasında yer alan uzlaşılan vergilerde gecikme faizi hesabına dair düzenleme, 376. Maddenin 1. Fıkrasının 2. Bendinde yer alan uzlaşılan verginin yasal süresinde ödenmesi halinde uzlaşılan cezada yüzde 25 ilave indirim yapılmasına dair düzenleme de yürürlükten kaldırılmıştır.

Diğer yandan Kanunun Ek:7. Maddesinde yer alan "Uzlaşmanın vaki olması halinde mükellef, üzerinde uzlaşılan vergi ve cezaya (bunlardan birisi üzerinde uzlaşılmış olsa dahi her ikisine); adına sadece ceza kesilmiş bulunan, üzerinde uzlaşılan işbu cezaya karşı dava açamaz." şeklindeki hüküm de yürürlükten kaldırılarak, cezalarda uzlaşmaya varılsa bile vergi aslının dava konusu edilmesinin önü açılmıştır.

Bu düzenlemeler Kanunun yayımı tarihinde yürürlüğe girmiş olup, Kanuna eklenen Geçici 35. Madde uyarınca, bu düzenlemelerin yürürlüğe girdiği 2.8.2024 tarihinden önce uzlaşma talep edildiği halde henüz uzlaşma günü verilmemiş, uzlaşma günü verilmiş ancak uzlaşma görüşmesi yapılmamış ya da çeşitli nedenlerle uzlaşma günü ertelenmiş veya uzlaşma talep süresi geçmemiş olan vergi ve cezalara ilişkin olarak değişiklik öncesi hükümler uygulanacak, yani tarhiyata konu vergiler uzlaşmaya konu edilebilecektir.

Anlaşılacağı üzere geçici 35. Maddede yer alan durumlar hariç, bundan böyle vergi asılları uzlaşmaya konu edilmeyecektir.

Bu düzenlemenin efektif olarak çok da büyük bir etkisinin olmayacağı söylenebilir. Çünkü uzlaşma komisyonları bugüne kadar geleneksel olarak zaten vergi aslında indirim yapmıyor, vergi ziyaı cezaları ile özel usulsüzlük cezalarında ise yüzde 80 ila yüzde 90 oranlarında indirim yapıyordu. Sadece daha önceki yıllarda örnekleri görüldüğü üzere çok tartışmalı konularda o da GİB nezdindeki uzlaşma komisyonuna giden büyük tutarlı tarhiyatlarda nadiren de olsa vergi aslında indirim yapıldığı görülebiliyordu. Ama son yıllarda o da yapılmıyordu. Bir başka ifade ile pratikte vergi aslı zaten uzlaşma kapsamı dışında tutuluyordu.

Ancak vergi aslının uzlaşma konusu olabilmesi, onun üzerinden hesaplanan vergi ziyaı cezası üzerinde uzlaşıldığında, vergi aslının da dava konusu edilmesine engel bir durumdu. Vergi ziyaı cezası üzerinde uzlaşıldığında vergi aslı davaya götürülemiyordu. Vergi aslının uzlaşma kapsamında olmasının asıl etkisi buydu. Mevzuatta bir engel olmasa bile idari yorumla vergi aslı davaya götürülüp sadece vergi ziyaı cezası için uzlaşma talep edilemiyordu.

7524 sayılı Kanunla yapılan değişiklik sonrası durum değişti. Artık sadece vergi ziyaı cezası (ve belli tutarı aşan genel ve özel usulsüzlük cezası) uzlaşma konusu olabileceğinden, vergi ziyaı cezası üzerinde uzlaşılsa bile vergi aslı ondan tamamen bağımsız olarak dava konusu edilebilecek.

Böyle olunca, cezalı vergi tarhiyatına maruz kalan mükelleflerin refleksi muhtemelen vergi ziyaı cezası üzerinde uzlaşıp davada cezanın tamamını ödeme riskinden kurtulmak, vergi tarhiyatını ise davaya götürmek olacaktır. Burada tabi ki tarhiyatın yasal dayanaklarının sağlam olup olmadığı da bir etmen olacaktır. Dayanağı sağlam olmayan tarhiyatlar elbette uyuşmazlık konusu edilecektir. Sağlam dayanağı olan vergi tarhiyatlarını ise davaya götürmeyerek dava süresi boyunca işleyecek gecikme faizi riskini bertaraf etmek mümkün olabilir.

Ama şunu unutmamak gerekir ki davaya götürülmeyip kesinleşen vergilerin 30 gün içinde ödenmesi gerekir Bu süre içinde ödenmeyen vergilere gecikme zammı işlemeye başlar. Oysa davaya gidildiğinde dava kaybedilip vergi tüm bu süre boyunca işleyecek faizi ile birlikte ödenecek olsa bile dava süresi boyunca para işletme tarafından kullanılabilecektir. Elbette burada bir finans hesabı yapılacak, dava kaybedildiğinde ödenecek gecikme faizi ile parayı bu süreçte kullanacak olmanın getirisi karşılaştırılacaktır.

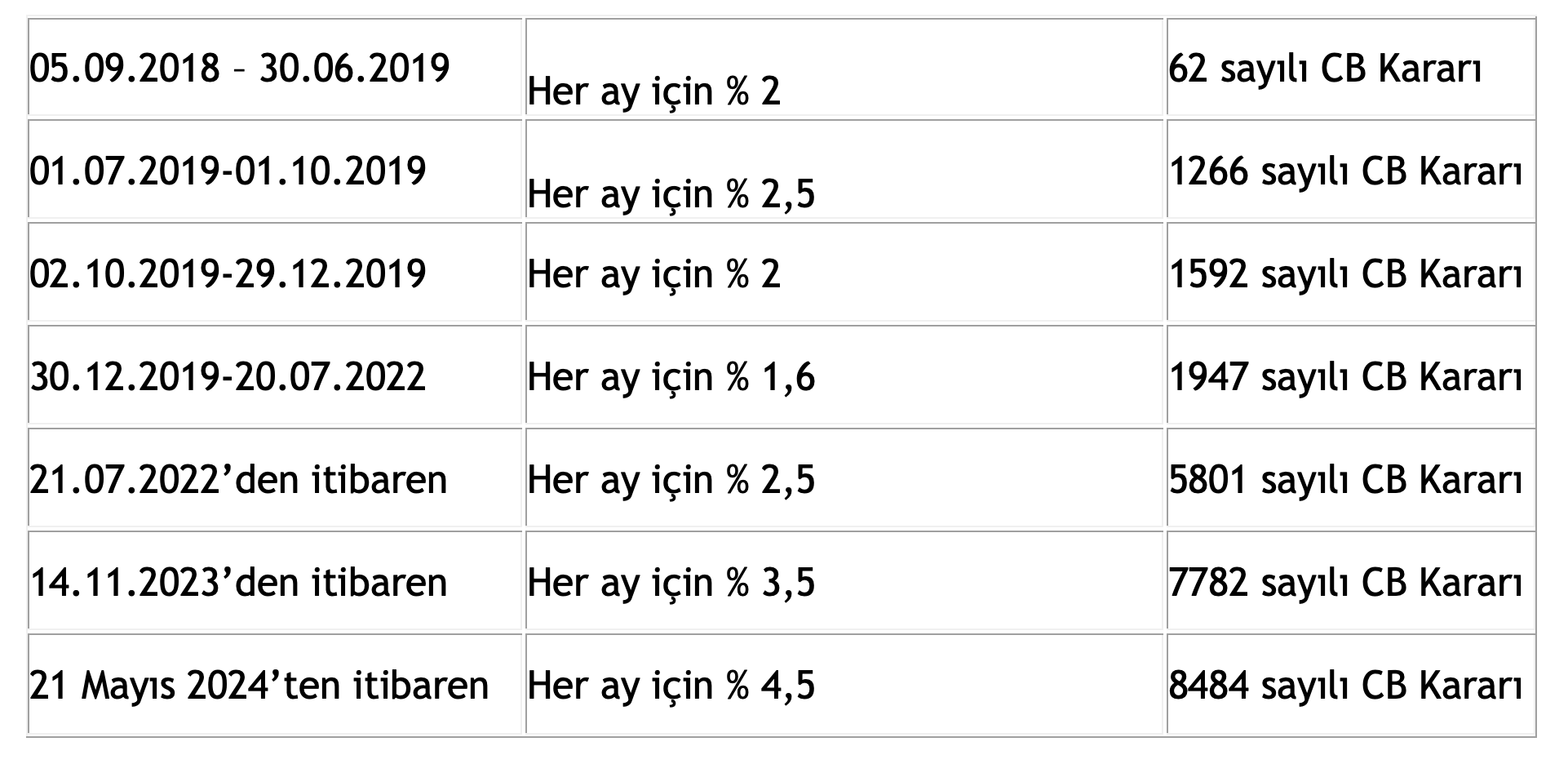

Bu hesap yapılırken gecikme faizi oranının halen aylık yüzde 4,5 olduğunu, bunun basit faiz olarak hesaplandığını (faize faiz işlemediğini) göz ardı etmemek gerekir. Bir de gecikme faizi hesabında en son oran değil normal vade tarihinden son yapılan tarhiyatın tahakkuk tarihine kadar geçen dönemde geçerli oranlar uygulanır. Aşağıda son beş yıla ilişkin gecikme faiz oranları yer almakta:

Bu oranlar artırılmaz ve mevcut kredi/mevduat ve diğer yatırım araçlarının faiz ve getirileri bu seviyelerde kalırsa görünüm dava açmanın cazip olduğunu gösteriyor. Zira işletmeciler, dava süreci boyunca parayı birkaç kez çevirecekken, gecikme faizi anaparaya basit faiz şeklinde işleyecek.

Haluk Erdem

This email address is being protected from spambots. You need JavaScript enabled to view it.

Yurt Dışına Çıkış Harcı Hakkında Duyuru

2/8/2024 tarih ve 32620 sayılı Resmi Gazete’de yayımlanan 7524 sayılı Vergi Kanunları ile Bazı Kanunlarda ve 375 Sayılı Kanun Hükmünde Kararnamede Değişiklik Yapılmasına Dair Kanun ile 12/8/2024 tarihinden itibaren (bu tarih dahil) yurt dışına çıkış yapacak vatandaşlarımız tarafından ödenecek yurt dışına çıkış harcı tutarı 500 TL olarak belirlenmiştir.

12/8/2024 tarihinden itibaren yurt dışına çıkacak vatandaşlarımızın sınır kapılarında mağduriyet yaşamamaları açısından, bu tarihten önce seyahat tarihlerini belirtmek suretiyle harç ödemelerine imkan sağlanmıştır.

Bu çerçevede, 12/8/2024 tarihi saat 00:00’dan itibaren yapılacak yurt dışına çıkışlar için bu tarihten önce vergi dairelerinden ya da Dijital Vergi Dairesinin dijital.gib.gov.tr adresindeki web uygulaması üzerinden seyahat tarihi belirtilmek suretiyle 500 TL tutarındaki harç ödemesi gerçekleştirilebilecektir.

Kaynak: GİB

Genel Sağlık Sigortası Prim Borçlarına İlişkin Yanıltıcı IBAN Numaralı SMS’ler Hakkında Kamuoyuna Önemli Duyuru

Son dönemlerde vatandaşlarımıza genel sağlık sigortası prim borcunun bulunduğu ve iletilen IBAN’a para yatırılarak söz konusu borcun ödenebileceğine dair SMS’ler iletildiğine ilişkin Kurumumuza şikayetler gelmektedir.

5510 sayılı Kanunun 60 ıncı maddesinin birinci fıkrasının (g) bendi kapsamında prim borcu bulunan vatandaşlarımız söz konusu prim borçlarını anlaşmalı bankalardan bankamatik, internet bankacılığı ile mobil bankacılık kanalı veya e-devlet üzerinden yalnızca T.C. Kimlik Numaraları ile ödeyebilmekte bu doğrultuda genel sağlık sigortası prim ödemeleri için herhangi bir IBAN numarasına para yatırmamaları gerekmektedir.

Kurumumuz tarafından vatandaşlarımıza ilgili kapsamlarda bilgilendirme amacıyla gönderilen tebligat ve SMS’ler içerisinde de herhangi bir IBAN numarasına yer verilmemektedir.

Buna göre vatandaşlarımızın kendilerine iletilen genel sağlık sigortası borcunun bulunduğu ve mesajda yer alan IBAN numarasına söz konusu borcun yatırılmasına dair SMS’LERE İTİBAR ETMEMELERİ GEREKMEKTEDİR.

Kamuoyuna önemle duyurulur.

Kaynak: SGK

Stajyer Ve Kursiyerlerin Sosyal Güvenliği Ve İş Kazası Bildirimleri

Staj; genel olarak eğitim-öğretim döneminde öğrenilen teorik bilgilerin, gerçek işyeri uygulamaları ile pekiştirilmesi, işyeri görgüsü ve disiplininin kazanılması, meslek bilgisinin artırılması gibi amaçlarla yapılan eğitim tamamlama faaliyetidir.

Yine, İş-Kur tarafından istihdamın korunması ve artırılması, işsizlerin mesleki niteliklerinin geliştirilmesi, işsizliğin azaltılması ve özel politika gerektiren grupların işgücü piyasasına kazandırılması amacıyla aktif işgücü hizmetleri kapsamında mesleki eğitim kursları, işbaşı eğitim programları, toplum yararına programlar ve diğer kurs, program, proje ve özel uygulamalar düzenlenmektedir.

Bu çerçevede, okulların tatil olmasıyla birlikte özellikle yaz dönemlerinde işyerlerinde stajyer öğrenci ve İş-Kur kursiyer sayısında önemli artış olduğu görülmektedir.

Diğer taraftan, 9/12/2016 tarihinden itibaren 6764 sayılı Kanun’la yapılan düzenleme ile “mesleki ve teknik ortaöğretim sırasında staja tabi tutulan öğrenciler”, “mesleki ve teknik ortaöğretim sırasında tamamlayıcı eğitim ya da alan eğitimi gören öğrenciler” iş kazası ve meslek hastalığı yönünden sigortalı sayılmaya başlanmasıyla birlikte stajyer ve kursiyer sayılarında önemli artış gerçekleşmiştir.

Nitekim, 2016 yılında 359 bin 345 kişi olan stajyer ve kursiyer sigortalı sayısı, 2024/Mayıs itibariyle 1.282.687 kişiye ulaşmıştır.

Stajyer öğrenci ve İş-Kur kursiyerlerinin sosyal güvenliği

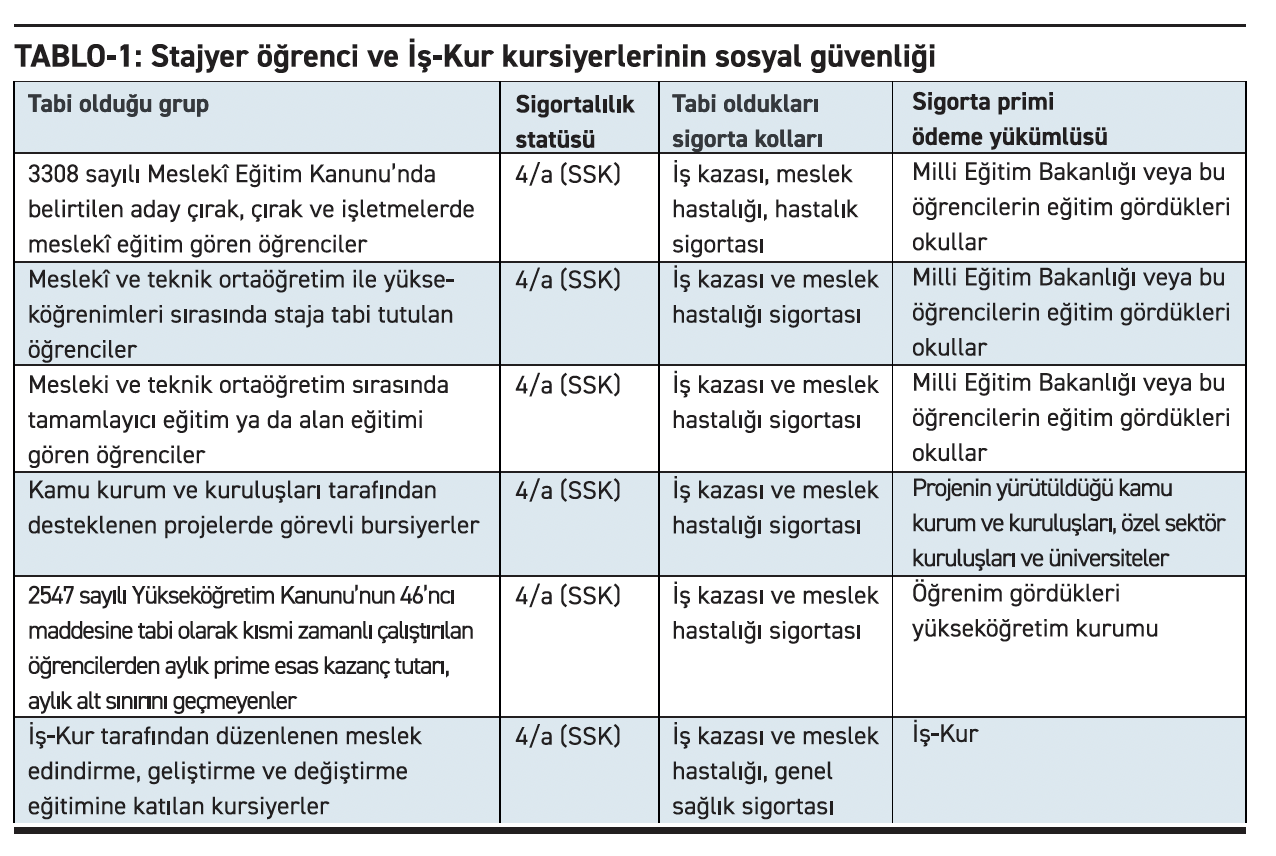

Sosyal güvenlik mevzuatına göre; stajyer öğrenci ve İş-Kur kursiyerlerinin hangi sigorta kollarına tabi olduğu ve prim ödeme yükümlüleri TABLO-1’de özet olarak gösterilmiştir.

TABLO-1’deki bilgilerden de anlaşılacağı üzere, stajyer öğrenci ve İş-Kur kursiyerleri 4/a (SSK) kapsamında sigortalı sayılmakta ve bunların sigortalılık bildirimleri (işe giriş-çıkış, aylık bildirimler) ve sigorta prim ödemeleri ilgisine göre “Millî Eğitim Bakanlığı”, “öğrenim gördükleri okulları” veya “İş-Kur” tarafından yerine getirilmektedir.

Stajyer öğrenci ve İş-Kur kursiyerlerin iş kazası ve meslek hastalığı bildirimleri

Stajların ve İş-Kur tarafından düzenlenen kursların genel amacı, işyerinde yapılan işi gözlemlemek, deneyimlemek suretiyle işi öğretmek, öğrencilerin teorik bilgilerini pratiğe dökerek iş hayatına daha hazırlıklı olmalarını sağlamak, işsizlerin mesleki niteliklerinin geliştirilmesini sağlamak olduğundan, stajyer öğrenci ve kursiyerler ile bunların staj/kurs gördükleri işyerleri arasında 4847 sayılı İş Kanunu anlamında işçi-işveren ilişkisi bulunmamaktadır.

Stajyer öğrenci ve kursiyerlerin iş kazası ve meslek hastalığı sigortasına tabi tutulmalarının nedeni ise, stajyerlerin ve kursiyerlerin işyerlerinde çalışmaları sırasında meydana gelebilecek kazalar ve iş ortamından kaynaklanan hastalıklara karşı koruma sağlanmak istenmesinden kaynaklanmaktadır.

TABLO-1’de belirtilen stajyer öğrenci ve kursiyerlerin sosyal güvenlikle ilgili yükümlülükleri (sigorta işe giriş ve çıkış bildirimleri, prim ödeme gibi) kanundaki özel düzenlemelerle öğrenim gördükleri okul veya İş-Kur’a verilmiştir.

Diğer taraftan, 6331 sayılı İş Sağlığı ve Güvenliği Kanunu’nda, söz konusu Kanunun çırak ve stajyerler de dâhil olmak üzere tüm çalışanlara faaliyet konularına bakılmaksızın uygulanacağı belirtilmiştir.

Dolayısıyla, 6331 sayılı Kanun stajyerleri ve kursiyerleri iş sağlığı ve güvenliği açısından normal çalışanlardan ayrı bir hukuki statüye tabi tutmadığından, ayrıca 5510 sayılı Sosyal Sigortalar ve Genel Sağlık Sigortası Kanunu’nda stajyer öğrenci ve kursiyerlerin iş kazası ve meslek hastalığı sigortasına tabi olduğu belirtildiğinden, işyerlerinde staj gören öğrenciler ve kursiyerlerle ilgili iş sağlığı ve güvenliği yükümlülüklerinin (güvenli çalışma ortamının sağlanması, İSG eğitimleri vd.) işyeri işverenleri tarafından yerine getirilmesi gerekmektedir.

İş sağlığı ve güvenliği yönünden yerine getirilmesi gereken yükümlülüklerden biri de meydana gelen iş kazası olaylarının yetkili kolluk kuvvetlerine derhal, SGK’ya da en geç kazadan sonraki üç işgünü içinde, meslek hastalığı olaylarının ise durumun öğrenildiği günden başlayarak üç işgünü içinde SGK’ya bildirilmesi gerekmektedir.

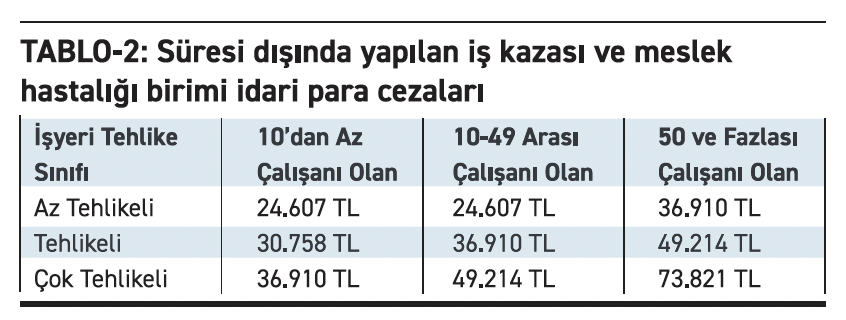

Stajyerlerin ve kursiyerlerin maruz kalacakları iş kazası ya da meslek hastalığı olayları ile ilgili bildirimlerin belirtilen süreler içinde yapılmaması veya geç yapılması halinde işverenlere işyerinin tehlike sınıfı ve çalışan sayısı dikkate alınarak idari para cezası uygulanmaktadır.

2024 yılında uygulanan idari para cezaları TABLO-2’de gösterilmiştir.

Sosyal güvenlik mevzuatına göre, iş kazası ve meslek hastalığı bildirimleri kural olarak elektronik ortamdan (SGK İş Kazası Meslek Hastalığı Bildirim Giriş Sistemi-İşveren Bildirimi) yapılmaktadır.

Ancak, stajyer öğrenci ve kursiyerlerin sigortalı tescil işlemleri ve prim ödemeleri öğrenim gördükleri okul ya da İş-Kur tarafından yapıldığından, başka bir ifadeyle stajyer öğrenci ve kursiyerler işyeri çalışanları arasında yer almadığından bunların iş kazası ve meslek hastalığı bildirimleri SGK’ya elektronik ortamdan yapılamamaktadır.

Sosyal güvenlik mevzuatına göre, çırak ve stajyer öğrenciler ile İş-Kur kursiyerlerinin staj/kurs gördükleri sırada iş kazası geçirmeleri veya meslek hastalığına tutulmaları halinde, söz konusu kişilerin staj/kurs gördüğü işyeri işverenleri tarafından bildirimleri manuel olarak kâğıt ortamında yapılması gerekmekte olup, bu yükümlülüğün süresinde yerine getirilmemesi durumunda da idari para cezaları staj/kurs gördükleri işyeri işverenlerine uygulanmaktadır.

Örnek: Teknik lise son sınıfta iken bir işletmede staj gören öğrencinin söz konusu işletmede iş kazası geçirdiğini varsayalım. Bu durumda iş kazası bildirimi öğrencinin okuduğu okul tarafından değil, staj gördüğü işletme tarafından bildirilecektir. Bildirimin yapılmaması halinde idari para cezası okula değil, staj görülen işletmeye uygulanacaktır.

Ancak, okul tarafından süresinde bildirim yapılması durumunda bu bildirim işletme adına yapılmış sayılmaktadır.

Stajyer ve kursiyerlerin istirahat raporlarına ilişkin çalışılmadığına dair bildirimler

Stajyer öğrenci ve kursiyerlere, staj ya da kurs gördükleri sırada iş kazası, meslek hastalığı ya da hastalık nedeniyle hekim tarafından istirahat raporu verilmesi durumunda SGK’dan geçici iş göremezlik ödeneği alma hakları bulunmaktadır.

Ancak, bu ödenek için SGK’ya istirahatli olunan sürede işyerinde çalışılmadığına dair bildirim yapılması gerekmektedir.

Söz konusu kapsamda sayılanların iş kazası, meslek hastalığı veya hastalık tanısıyla istirahat raporu almış olmaları durumunda çalışılmadığına dair bildirim işlemlerinin staj ya da kurs gördükleri işyerleri tarafından değil, sigorta primlerini ödeyen okul veya İş-Kur tarafından yapılması gerekmektedir. Celal ÖZCAN

Trafik Kazalarında Rapor Parasından Yapılacak Kesinti Ve Rücu İşlemleri

Trafik kazası nedeniyle geçici iş göremezliğe uğrayan sigortalılara iş göremezliğin başladığı tarihten önceki son bir yıl içinde 90 prim gün sayısının bulunması kaydıyla iş göremezliğin 3. gününden başlanılarak geçici iş göremezlik ödeneği (rapor parası) verilmektedir.

Trafik kazasının sigortalının görevini yapması sırasında veya işveren tarafından bir işi yapmak üzere görevlendirilmesi sırasında yahut işverence sağlanan bir taşıtla işin yapıldığı yere gidiş ve gelişi sırasında meydana gelmesi halinde ise yaşanan kaza iş kazası olarak kabul edilmektedir. Bu durumda da sigortalıya iş kazası ve meslek hastalığı sigortasından iş göremezliğin başladığı günden itibaren rapor parası ödenmektedir.

Sigortalıların trafik kazası sonrası istirahat raporu almaları durumunda, kusur derecesine göre geçici iş göremezlik ödeneklerinden kesinti yapıldığı gibi kazada kusuru bulunan üçüncü kişilere de kusuru oranında rücu işlemi yapılmaktadır.

Kusur oranlarının tespiti

Trafik kazasındaki kusur oranlarının mahkeme kararıyla veya SGK’nın denetim elemanlarınca ya da sigorta eksperlerince düzenlenen raporlarla tespit edilmiş olması halinde tespit edilen kusur oranlarına göre işlem yapılmaktadır.

Bu şekilde bir tespit yapılmamış ise kaza tespit tutanağında “Asli kusurlu olanların" 6/8 oranında, “Tali kusurlu olanların" 2/8 oranında kusurlu oldukları kabul edilmektedir.

Rücu işlemleri

Geçici iş göremezlik ödeneğinin rücu işlemleri sırasında, ödeneğin kusur oranına tekabül eden kısmı poliçe limiti dâhilinde sigorta şirketinden; varsa poliçe limiti tutarını aşan kısım, olaya sebep olan kişi veya kişilerden talep edilmektedir.

Sigorta şirketinin ödeme yükümlülüğünü yerine getirmemesi halinde ödeneğin kusur oranına tekabül eden kısmı yasal faizi ile birlikte olaya sebebiyet veren üçüncü kişiden talep edilmesine rağmen, üçüncü kişinin de ödeme yapmaması halinde sigorta şirketi aleyhine takibe geçilmektedir.

Sigortalı veya üçüncü kişinin kusurlu oldukları trafik kazalarında, kesinti ve rücu işlemleri

5510 sayılı Kanunun;

- 21. maddesine göre trafik kazası üçüncü bir kişinin kusuru nedeniyle meydana gelmişse, geçici iş göremezlik ödeneği zarara sebep olan üçüncü kişilere kusuru oranında rücu edilmekte,

- 22. maddesine göre trafik kazasında ağır kusuru bulunan sigortalının kusur derecesi esas alınarak geçici iş göremezlik ödeneğinin 1/3’üne kadarı Kurumca eksiltilmektedir.

Örneğin, istirahatli olduğu süre için toplam 12.000 TL geçici iş göremezlik ödeneği hesaplanan sigortalının trafik kazasında tali kusurlu (2/8), üçüncü kişinin ise asli kusurlu (6/8) olduğu varsayıldığında,

Sigortalıya; 12.000 / 8 X 2 = 3.000

3.000 / 3 X 1= 1.000 TL kesinti yapılarak

12.000 – 1.000 = 11.000 TL tutarında ödeme yapılacak

Üçüncü kişiye; 11.000 / 8 X 6 = 8.250 TL rücu edilecektir.

Kazada sigortalının asli kusurlu (6/8), üçüncü kişinin tali kusurlu (2/8) olduğu varsayıldığında ise;

Sigortalıya; 12.000 / 8 X 6 = 9.000

9.000 / 3 X 1= 3.000 TL kesinti yapılarak

12.000 – 3.000 = 9.000 TL tutarında ödeme yapılacak

Üçüncü kişiye; 9.000 / 8 X 2 = 2.250 TL rücu edilecektir.

Diğer taraftan, sigortalının kusur derecesinin belgelerde yer almamasına rağmen ağır kusurlu olduğuna yönelik bir ibarenin bulunması halinde geçici iş göremezlik ödeneğinden % 5 oranında kesinti yapılmaktadır.

Alkollü veya ehliyetsiz araç kullanımı nedeniyle meydana gelen trafik kazalarında kesinti ve rücu işlemleri

Trafik kazasının sigortalı veya üçüncü kişinin ehliyetsiz veya alkollü araç kullanması nedeniyle meydana gelmiş olması, kasıtlı veya taksirli hareket olarak kabul edilmektedir.

Bu durumda trafik kazasının;

- Sigortalının alkollü veya ehliyetsiz araç kullanması nedeniyle gelmiş olması halinde geçici iş göremezlik ödeneği 1/2 oranında ödenmekte,

- Üçüncü kişinin alkollü veya ehliyetsiz araç kullanması nedeniyle meydana gelmiş ve % 100 kusurlu olması halinde, geçici iş göremezlik ödeneğinin tamamı üçüncü kişiye rücu edilmektedir.

Örneğin, kaza tespit tutanağında trafik kazasının sigortalının alkollü araç kullanması nedeniyle meydana geldiğinin belirtildiği ve kaza nedeniyle sigortalı için hesaplanan geçici iş göremezlik ödeneğinin 10.000 TL olduğu varsayıldığında, sigortalıya 10.000 / 2 = 5.000 TL ödeme yapılacaktır. Alkollü araç kullanarak kazaya sebep olan kişinin üçüncü kişi olması ve kazada % 100 kusurlu olduğunun kaza tutanağında veya resmi belgelerde yer alması halinde ise geçici iş göremezlik ödeneğinin tamamı olan 10.000 TL üçüncü kişiye rücu edilecektir.

Ancak tutanakta sadece kişinin alkollü veya ehliyetsiz araç kullandığının belirtilmiş olması, sigortalının kasti hareketi olduğu veya üçüncü kişinin %100 kusurlu olduğu anlamına gelmemektedir. Kasti hareketten söz edilebilmesi için trafik kazasının mutlaka alkollü veya ehliyetiz araç kullanmaktan kaynaklandığının belirtilmiş olması gerekmektedir.

Haliyle kaza tutanağında alkollü veya ehliyetsiz araç kullanan üçüncü kişi veya sigortalının kusur oranı belirtilmişse rücu veya kesinti işlemleri, kusurları oranında yapılmaktadır. Eyüp Sabri Demirci

İŞVERENLERİN EMZİRME ODASI AÇMA ZORUNLULUĞUNUN BELİRLENMESİNDE ERKEK ÇALIŞANLAR DAHİL EDİLİR Mİ?

Gebe veya Emziren Kadınların Çalıştırılma Şartlarıyla Emzirme Odaları ve Çocuk Bakım Yurtlarına Dair Yönetmeliğin 13. maddesinde;

? Yaşları ve medeni halleri ne olursa olsun, 100-150 kadın çalışanı olan işyerlerinde, emziren çalışanların çocuklarını emzirmeleri için işveren tarafından, çalışma yerlerinden ayrı ve işyerine en çok 250 metre uzaklıkta EK-IV’te belirtilen şartları taşıyan bir emzirme odasının kurulması zorunluluğu getirilmiştir.

? Emzirme odası ve/veya yurt kurulması için gereken kadın çalışan sayısının hesabına erkek çalışanlar arasından çocuğunun annesi ölmüş veya velayeti babaya verilmiş olanlar da dâhil edilir

yukarıdaki yönetmelik maddesinden de anlaşılacağı üzere işverenler zorunluluk için yeterli çalışan sayısına ulaşması durumunda emzirme odası açma zorunluluğu bulunur.

Çalışan sayısın tespitinde erkek çalışanlar dikkate alınmaz. Ancak annesi ölmüş veya velayeti babaya verilmiş olanlar dahil edilmesi gerekir.

.

BEYANI GEREKEN GEÇİCİ VERGİ MATRAHININ % 10'UNA KADARLIK KISMI YANILMA PAYIDIR. BU DURUMDA ENFLASYON DÜZELTMESİ SIRASINDA YANILMA PAYINA GÖRE HATALI KAYITLAR OLSA BİLE VERGİ TARH EDİLMEYEBİLİR.

- Yapılan İncelemeler Sonucunda, Geçmiş Dönemlere Ait Geçici Verginin % 10'u Aşan Tutarda Eksik Beyan Edildiğinin Tespiti Halinde, Eksik Beyan Edilen Bu Kısım İçin Re'sen Veya İkmalen Geçici Vergi Tarh Edilir. %10'luk Yanılma Payının Beyan Edilmesi Gereken (Beyan Edilmiş Olan Değil) Geçici Vergi Matrahı Üzerinden Hesaplanması Gerekmektedir.

- Bu Durumda Enflasyon Düzeltmesi Sırasında Yapılacak Hatalarda Yanılma Payı Sınırı Dahilinde Kaldığı Sürece Bu Kısım İçin Re'sen Veya İkmalen Geçici Vergi Tarh Edilmez.

- Tahakkuk Ettirilmiş Ancak Ödenmemiş Olması Dolayısıyla Yıllık Beyanname Üzerinden Hesaplanan Vergiden Mahsup İmkânı Bulunmayan Geçici Vergi Tutarları Terkin Edilir. Terkin Edilen Geçici Vergi Tutarı İçin Vade Tarihinden Terkin Edilmesi Gereken Tarih Olan Yıllık Beyannamenin Verilmesi Gereken Kanuni Sürenin Başlangıç Tarihine Kadar Gecikme Zammı Uygulanır.

- Tahakkuk Ettirilmiş, Ancak Ödenmemiş Geçici Verginin Yıllık Beyanname Üzerinden Hesaplanan Gelir Veya Kurumlar Vergisinden Mahsup Edilmesi Mümkün Değildir. Mahsup İşleminin Yapılabilmesi İçin Tahakkuk Ettirilmiş Geçici Verginin Ödenmiş Olması Şarttır.

- Yıl İçinde Bir Önceki Dönemde Ödenmemiş Olan Geçici Verginin Ödenme Şartına Bağlı Olmaksızın Bir Sonraki Dönem Beyannamesinden Mahsubu Mümkündür. Ödenmiş Olma Şartı Yıllık Gelir Vergisi Beyannamesinden Mahsup Yaparken Aranmaktadır. Yıllık Beyanname Üzerinden Hesaplanan Gelir Veya Kurumlar Vergisinden İlgili Hesap Dönemine İlişkin Geçici Vergi Dönemlerinde Ödenen Geçici Vergi Mahsup Edilir.

Ersan KARACA

Yeminli Mali Müşavir

This email address is being protected from spambots. You need JavaScript enabled to view it.