Mehmet Özdoğru

Enflasyon Düzeltmesinin Kâr Dağıtımına Etkisi

Değerli okurlar hepimizin uzunca bir süredir üzerinde konuştuğumuz üzere, Vergi Usul Kanununun Geçici 33. Maddesi uyarınca 31/12/2023 tarihli mali tablolar enflasyon düzeltmesine tabi tutulmuştur. Enflasyon düzeltmesi neticesinde şirketlerin finansal tablolarında önemli değişiklikler oluşmakta ve öz sermaye hesaplarında gerçekleşen artış ve azalışlar şirketlerin kâr dağıtım kararlarını da etkilemektedir.

Şirketlerin kâr dağıtım kararlarını etkileyecek olan finansal tablolara ilişkin olarak, Ticaret Bakanlığı tarafından hazırlanan ‘Enflasyon Düzeltmesi Uygulayan Şirketlerde Esas Alınacak Finansal Tablolara İlişkin Tebliğ’ 15 Haziran 2024 tarihli ve 32577 sayılı Resmi Gazetede yayımlanarak yürürlüğe girmiştir.

Bağımsız denetime tabi şirketler

Finansal tablolarını Kamu Gözetimi Muhasebe ve Denetim Standartları Kurumu tarafından belirlenen muhasebe standartlarına uygun hazırlamak zorunda olan şirketler tarafından Türk Ticaret Kanununun 88 inci maddesine göre hazırlanan enflasyon düzeltmesi uygulanmış finansal tablolar esas alınır.

Bağımsız denetime tabi olmayan şirketler

2023 yılı hesap dönemine ilişkin olarak ikili bir ayrıma gidilerek enflasyon düzeltmesi uygulanmış finansal tablolar ile enflasyon düzeltmesi uygulanmamış finansal tablolar birlikte dikkate alınır. Bu kapsamda;

a) Serbest yedek akçelerden ve dağıtılabilir diğer kaynaklardan zarar mahsubu sonrasında kalan değerlerden kâr payı dağıtımı yapılması, sermaye artırımı ve azaltımı, birleşme, bölünme, tür değişikliği işlemleri ile sermaye kaybı ve borca batık olma durumlarının tespitinde enflasyon düzeltmesi uygulanmış finansal tablolar,

b) Kanun veya şirket sözleşmesine göre net dönem kârının esas alındığı; kâr ve kazanç payı dağıtımlarında, yedek akçe ayrılmasında, intifa senedi sahiplerine ödeme yapılması ile dönem içerisinde dağıtılmış olan kâr payı avansına ilişkin hesaplamalarda enflasyon düzeltmesi uygulanmamış finansal tablolar, esas alınır. Buna göre 2023 öncesi bilançolarında geçmiş yıllar kârı olan şirketler, düzeltme sonrası zarara dönmüş olsalar dahi geçmiş dönem kârlarını dağıtabilecektir.

2023 yılı hesap döneminden sonraki hesap dönemlerinde ise, gerek bağımsız denetime tabi şirketler için gerekse bağımsız denetime tabi olmayan şirketlerce enflasyon düzeltmesi uygulanmış finansal tablolar esas alınır.

Sermaye

Şirketin sermayesine ilişkin yapılacak değerlendirmelerde, ticaret siciline tescil edilmiş olan sermaye tutarı esas alınır. Enflasyon düzeltmesinden kaynaklanan sermaye düzeltmesi olumlu farkları, diğer öz sermaye kalemlerine ilişkin olumlu farklar ile bunların dışında kalan iç kaynakların, enflasyon düzeltmesinden kaynaklı zararlar ve olumsuz farkları aşan kısmı sermayeye ilave edilebilir. Enflasyon düzeltmesinden kaynaklanan sermaye düzeltmesi olumsuz farkları ile enflasyon düzeltmesinden kaynaklanan diğer olumsuz farklar ise genel kurulda alınacak karara istinaden, sermaye azaltımı yoluyla, olumlu farklarla ya da diğer iç kaynaklarla mahsup edilebilir.

Kâr dağıtımı sınırlaması

Gerek bağımsız denetime tabi olan gerekse bağımsız denetime tabi olmayan şirketlerde, dağıtılması öngörülen kâr payı tutarı, Vergi Usul Kanunu hükümlerine göre enflasyon düzeltmesi uygulanmış finansal tablolarda bulunan kâr dağıtımına konu kaynakların toplamını aşamaz. Bu yönüyle kâr dağıtımına bir sınırlama getirilmiş olmakta ve TFRS/ UFRS göre hazırlanan tablolar dikkate alınmamaktadır.

Mahmut Bülent YILDIRIM

This email address is being protected from spambots. You need JavaScript enabled to view it.

https://www.dunya.com/kose-yazisi/enflasyon-duzeltmesinin-kar-dagitimina-etkisi/735125

ENFLASYON MUHASEBESİ SONRASI SERMAYE AZALTIMI YOLUYLA ŞİRKETİN KENDİ PAYLARINI İTFA ETMESİ DURUMUNDA DÜZELTİLMİŞ DEĞER İLE İTİBARİ DEĞER ARASINDAKİ FARKIN AKIBETİ BELİRSİZLİĞİNİ KORUYOR!

Bilindiği üzere, 31.12.2023 tarihli bilançolar enflasyon düzeltmesine tabi tutulurken bilançonun aktifinde yer alan şirketin kendi payları da enflasyon düzeltmesine tabi tutulmuştu. Şimdi karşımızda hisse senedinin bir nominal bedeli, iktisap bedeli ve enflasyon düzeltmesine tabi tutulmuş bedelleri olmak üzere üç farklı tutarlar var. Kendi paylarını iktisap eden şirketlerin bu paylarla ilgili farklı tasarruflarda bulunma imkanı var. İktisap edilen payların sermaye azaltımı yoluyla itfa edebilmesi seçeneklerden bir tanesi. Sermaye azaltımı yolunun seçilmesi durumunda, hisse senetleri iktisabına ilişkin ödenen bedel ile bu varlıkların itibari değeri arasındaki farkın dağıtılmış kar payı olarak kabul edilmesi ve anılan fark tutarı üzerinden %15 oranında vergi kesintisi yapılması vergilemenin ilk adımı. İkinci adım ise azaltılan sermaye unsurlarının sermayeye eklendiği tarihten itibaren 5 yıl geçip geçmemesine göre kurumlar vergisi ve stopaj vergilemesine tabi tutulmasıdır.

Buradaki asıl mesele gelince sermaye azaltımı yoluyla itfa edilen şirketin kendi paylarının nominal bedeli ile düzeltilmiş tutar arasındaki farkın akıbetinin belirsizliğidir. Kurumlar Vergisi Genel Tebliğinde bu konu hakkında herhangi bir açıklamaya yer verilmemiş. Düzeltilmiş tutarların çok yüksek meblağlara ulaştığı göz önüne alındığında aradaki farkın gider yazılarak kanunen kabul edilmeyen gider olarak dikkate alınması öz kaynaklarda büyük tahribatlara yol açacaktır. Başkaca da bir çözüm yok gibi.

Linkedin paylaşımından alıntı yapılmıştır.

HASILATA BAĞLI GÜNLÜK YEVMİYE İLE ÇALIŞAN İŞÇİNİN FAZLA ÇALIŞMA ÜCRETİNİN HESAPLANMASI

1-Hasılata bağlı günlük yevmiyeli olarak çalışan işçilerin haftalık kırkbeş saatten fazla çalışsa dahi fazla çalışma ücretine hak kazanmayacağına ilişkin bir düzenleme bulunmamaktadır.

2-Bu itibarla, hasılata bağlı günlük yevmiyeli olarak çalışma sisteminde, haftalık 45 saati aşan bir çalışması bulunması durumunda işçinin fazla çalışma ücretine hak kazanacağı kabul edilmelidir.

3-Diğer taraftan, işçinin çalışma süresi arttıkça geliri de artış göstereceğinden, fazla çalışma ücretinin zamsız tutarının yevmiyenin içinde ödendiği kabul edilerek fazla çalışma ücretinin sadece yüzde elli zamlı kısmı hesaplanmalıdır. (Yargıtay HGK, Esas No. 2018/9-389, Karar No. 2021/191, Tarihi: 02.03.2021)

4-Hasılata bağlı günlük yevmiye ile çalışan işçilere taksi ve dolmuş şoförleri örnek olarak gösterilebilir.

Linkedin paylaşımından alıntı yapılmıştır.

İŞTEN ÇIKIŞ KODU NASIL DEĞİŞTİRİLİR, DÜZELTİLİR?

SGK’ya Sehven Hatalı Bildirilen İşten Çıkış Kodu Nasıl Düzeltilir ?

-İşten çıkış tarihi üzerinden 10 gün geçmemişse, e-bildirge sitemi üzerinden işveren düzeltme yapabilir.10 günlük süre geçtikten sonra ise artık işverenin düzeltme yapması mümkün olmayıp, işyerinin bağlı olduğu Sosyal Güvenlik Merkezine / İl Müdürlüğüne başvurması gerekir. İşverenlerin işten ayrılış nedenine yönelik değişiklik talepleri, buna ilişkin belgelerle müracaat edilmesi halinde değerlendirilerek uygun görülmesi halinde kabul edilir.

İşçi İşten Çıkış Kodunun Düzeltilmesi İçin Kendisi SGK’ya Başvurabilir mi ?

-İşçinin tek başına, kendisinin yapacağı düzeltme talebi kabul edilmez. İşten çıkış kodunun değiştirilmesini isteyen işçi, SGK’ya işverenle veya işvereni temsile yetkili biriyle başvurursa SGK ancak o zaman değişiklik talebini kabul eder.

İşverenin İşte Çıkış Kodunu Değişiklik Talebini Kabul Etmezse Ne Yapılabilir ?

-Özellikle işsizlik maaşı almasına engel olacak şekilde işten çıkış kodu bildirilmesi hallerinde işçinin İş Mahkemesinde dava açması gerekmektedir. İhtilaflı işten çıkışlarda işçi alacaklarının da (kıdem ve ihbar tazminatı gibi) ödenmemesi sıklıkla karşılaşılmaktadır. Bu nedenle mahkeme kararı ile işçinin haksız şekilde işten çıkarıldığına ilişkin belgenin ibrazı halinde işten çıkış kodu SGK tarafından düzeltilecektir.

İşverenin Kasten İşten Çıkış Kodunu Gerçeğe Aykırı Bildirmesi Sonucunda İşsizlik Maaşı Alınamayan Dönem İçin Ne Yapılabilir?

İş Mahkemesi ilamında işçinin haksız veya geçersiz şekilde işten çıkarıldığının kesinleşmesi halinde mahkeme kararı ile İŞKUR'a başvuru yapılması halinde işsizlik maaşı alınamayan ilgili dönem için ödeme yapılabilecektir.

Linkedin paylaşımından alıntı yapılmıştır.

GEMİ İNŞA MUHASEBESİ

Gemi; Türk Ticaret Kanunu’nda gemi tanımı; Tahsis edildiği amaç, suda hareket etmesini gerektiren, yüzme özelliği bulunan ve pek küçük olmayan her araç, kendiliğinden hareket etmesi imkânı bulunmasa da, bu Kanun bakımından gemi sayılır.

Gemi inşa; ham, yarı işlenmiş ve işlenmiş malzeme, makine ve teçhizatın belirlenmiş bir tasarıma göre planlı olarak bir araya getirilmesi ve işlenmesi sonucu bir su taşıtının ortaya çıkarılması fiil ve hareketidir.

Tersane; Gemilerin inşa edildikleri, bakım ve onarıma tabi tutuldukları yerdir.

Gemi veya su aracı inşa başvuru belgesi; inşa edilecek gemi veya su aracına ilişkin, geminin adı, tasarım tonajı, tasarım tam boyu, genişliği, derinliği, ana makine sayısı ve ana makine gücü ile taraflara (gemi sahibi, tesis sahibi) ilişkin bilgilerin yer aldığı belgedir.

Gemi veya su aracı tadilat başvuru belgesi, tadilatı yapılacak gemi veya su aracına ilişkin teknik bilgiler ile taraflara ilişkin bilgilerin yer aldığı belgedir.

Teşvik belgesi; Deniz Ticaret Filosunun Geliştirilmesi ve Gemi İnşa Tesislerinin Teşviki Hakkında Kanun kapsamında yer almak kaydıyla; gemi inşası, tadili, onarımı (yüzer havuzlar dâhil) ile kısmi gemi inşası ve yeni olmaları kaydıyla yurt dışından hazır olarak satın alınan gemiler ile yüzer havuzlar için düzenlenen evrak şeklinde tanımlanmıştır.

Gemi İnşasının muhasebesini üç açıdan ele almamız gerekmektedir

- İşletmenin bir siparişe bağlı olarak veya kendiliğinden harekete geçerek bir gemi üretip edip satması (yap-sat) veya siparişi yerine getirmesi,

- Bir kamu veya özel sektör kuruluşunun siparişi üzerine hakedişe bağlı gemi üretimi,

- İşletmenin kendi faaliyetlerinde kullanmak amacıyla gemi üretmesi,

Örnek I: AX Gemi İnşa A.Ş.

01.01.2023 tarihinde BY Lojistik AŞ’nin sipariş ettiği Yolcu gemisinin üretimine başlamış, geminin yapımını 18.12.2023 tarihinde tamamlamıştır.

1. Şekilde üretim, İnşa edilen gemi mamul kapsamında ele alınacağından maliyeti aşağıdaki hususlardan oluşmaktadır.

İlk madde ve malzeme giderleri,

Direkt işçilik giderleri,

Genel üretim giderlerinden mamule düşen hisse (Yardımcı maddeler, bakım-onarım giderleri, aydınlatma ısıtma temizleme giderleri, nakliye giderleri, üretimde kullanılan makine, teçhizat ve demirbaş yıpranma payları, vergi resim harçlar, fire ve kayıplar ile dolaylı işçilik giderleri,

Genel yönetim giderlerinden mamule düşen hisse; Bu hissenin mamulün maliyetine katılması ihtiyaridir. Birden fazla geminin inşa edilmesi halinde gemilerin hâsılatlarının birbirlerine oranlanarak bu orana göre genel yönetim giderlerinin dağıtımı yapılır.

Ayrıca gemilerin inşası montaja tabi olduğu için montaj giderlerinin de maliyete ilave edileceği tabiidir. Ayrıca, finansmanda kullanılan kredilerle ilgili faizler ile yabancı paralı kredilerde ortaya çıkan kur farkları da üretim aşamasında maliyete ilave edilmelidir.

…………………………../………………………………

150 İlk madde ve malzeme

150.01 İlk madde ve malzeme alımları

150.01.01.Ana Makine

150.01.02 Sac

150.01.03 Seyir Cihazları (radar, telsiz, uydu, vb.)

150.01.04 Güverte Ekipmanları

150.02 Yardımcı Madde ve Malzemeler

150.02.01 Temizlik Malzemeleri

150.02.02 İş Güvenliği Malzemeleri

150.02.03 Bakım ve onarım Malzemeleri

102. Bankalar

İlk Madde ve Malzeme Alımı işlemi

……………………………/…………………………………

710 Direkt İlk madde ve Malzeme Giderleri

720 Direkt İşçilik Giderleri

730 Genel Üretim Giderleri

150.01.01.Ana Makine

150.01.02 Sac

150.01.03 Seyir Cihazları (radar, telsiz, uydu, vb.)

150.01.04 Güverte Ekipmanları

150.02.01 Temizlik Malzemeleri

150.02.02 İş Güvenliği Malzemeleri

150.02.03 Bakım ve onarım Malzemeleri

Maliyetlerin ilgili maliyet hesaplarına aktarılması işlemi

………………………/…………………

151 Yarı Mamuller-Üretim

711 Direkt İlk madde ve Malzeme Giderleri

721 Direkt İşçilik Giderleri

731 Genel Üretim Giderleri

Üretim maliyetinin hesaplanması işlemi

………………………………/……………………………………

152 Mamuller

151 Yarı Mamuller-Üretim

İnşası Tamamlanmış geminin mamul stokuna aktarılması işlemi

………………………………/………………………………………….

711 Direkt İlk madde ve Malzeme Giderleri

721 Direkt İşçilik Giderleri

731 Genel Üretim Giderler

710 Direkt İlk madde ve Malzeme Giderleri

720 Direkt İşçilik Giderleri

730 Genel Üretim Giderleri

Hesapların karşılaştırılarak kapatılması

………………………/………………………………………….

102 Bankalar

600 Yurtiçi Satışlar

Geminin satılması

……………………./…………………

620 Satılan Mamul Maliyeti

152 Mamuller

Satılan geminin maliyeti

…………………../………………….

2.Şekilde Hakedişe Bağlı Gemi Üretimi; Kamu veya özel sektöre ait kuruluşlardan herhangi birisinin siparişi üzerine bir hakedişe bağlanmış gemi inşa faaliyeti bu çerçevede değerlendirilebilir.

Burada işin niteliğini belirleyen hakediş durumudur. Bu tür inşa faaliyetleri birden fazla dönemi ilgilendirme ve altı aydan uzun sürme gibi diğer ilgili özellikleri taşıması durumunda yıllara yaygın inşaat niteliği alır. Söz konusu özelliklerin taşınmaması durumunda ise bir dönemde başlanıp bitirilen faaliyet kapsamında muhasebeleştirilir ve fakat yine hakediş esaslı kayıtlarda izlenir. Bu örnekte hak edişe dayalı siparişle inşa edilen gemi yapımının yıllara yaygın olduğu varsayılarak muhasebe kayıtları o çerçevede ele alınmıştır.

Bu tür inşa faaliyetlerinde yukarıda sayılan maliyetler dönem içerisinde gerçekleştirildiklerinde 740 Hizmet Üretim Maliyeti Hesabı’nda toplanır daha sonra ilgili diğer hesaplara (170 Yıllara Yaygın İnşaat ve Onarım Maliyetleri Hesabı veya doğrudan iş bitiminde 152 Mamuller) aktarılır. Hakedişler ise 350-359 Yıllara Yaygın İnşaat ve Onarım Hakediş Bedelleri Hesabı’nda proje bazlı izlenir, işin bitiminde 600 Yurtiçi Satışlar Hesabı’na aktarılarak kapatılır.

……………………………./……………………………..

150 İlk madde ve malzeme

150.01 İlk madde ve malzeme alımları

150.01.01.Ana Makine

150.01.02 Sac

150.01.03 Seyir Cihazları (radar, telsiz, uydu, vb.)

150.01.04 Güverte Ekipmanları

150.02 Yardımcı Madde ve Malzemeler

150.02.01 Temizlik Malzemeleri

150.02.02 İş Güvenliği Malzemeleri

150.02.03 Bakım ve onarım Malzemeleri

102. Bankalar

İlk Madde ve Malzeme Alımı işlemi

………………………………./…………………………….

740.Hizmet Üretim Maliyet Hesabı

150 İlk madde ve malzeme

150.01 İlk madde ve malzeme alımları

150.01.01.Ana Makine

150.01.02 Sac

150.01.03 Seyir Cihazları (radar, telsiz, uydu, vb.)

150.01.04 Güverte Ekipmanları

150.02 Yardımcı Madde ve Malzemeler

150.02.01 Temizlik Malzemeleri

150.02.02 İş Güvenliği Malzemeleri

150.02.03 Bakım ve onarım Malzemeleri

Maliyetlerin Hizmet Üretim Hesabına aktarılması işlemi

…………………………../…………………………………………

Bu kayıtta yer alan 740 Hizmet Üretim Maliyeti Hesabı’nın yerine doğrudan 170 Yıllara Yaygın Onarım Maliyeti Hesabı’nı kullanmak mümkündür. Ancak, örnekte değinildiği gibi inşa faaliyetinin yıllara yaygın olmayıp sadece hakedişe bağlı normal faaliyet döneminde bitirilebilecek bir üretim olması durumunda bu hesabın kullanılacağı gerçeğinden hareketle örnekte iki hesabın bir arada koordineli kullanımı tercih edilmiştir.

……………………./………………..

102 Bankalar

350 Yıllara Yaygın İnşaat ve

Onarım Hakediş Bedelleri

Numaralı Hakediş bedeli Tahsili

……………………/……………….

170 Yıllara Yaygın Onarım Maliyeti Hesabı

741 Hizmet Üretim Maliyet Yansıtma Hesabı

Maliyetin Yansıtılması işlem

…………………/…………………….

102 Bankalar

350 Yıllara Yaygın İnşaat ve Onarım Hakediş Bedelleri

2. Numaralı Hakediş bedeli Tahsili

……………………/……………….

741 Hizmet Üretim Maliyet Yansıtma Hesabı

740 Hizmet Üretim Maliyet Hesabı

Hesapların karşılaştırılarak kapatılması

…………………./…………………………

350 Yıllara Yaygın İnşaat ve Onarım Hakediş Bedelleri Hesabı

600 Satış Hesabı

Hakediş bedellerinin Satış hesabına aktarılması işlemi

……………………../……………………………

622 Satılan Hizmet Maliyeti

170 Yıllara Yaygın Onarım Maliyeti Hesabı

Gemi Maliyetinin Sonuç hesabına aktarılmasın işlemi

……………………/……………………………

3. İşletmenin Kendi Faaliyetlerinde Kullanma Amaçlı Gemi Üretimi; İşletmenin gemi inşa faaliyeti, öncelikle, satış amacı taşımayıp, işletmenin kendi faaliyetlerinde kullanılmak esaslı ise bu durumla ifade edilebilir. Bu durumda konu yapılmakta olan yatırımlar çerçevesinde değerlendirilir.

Gemi üretimi için yapılan tüm maliyetler, 258 Yapılmakta Olan Yatırımlar Hesabı’nda izlenir, geminin tamamlanmasını takiben 254 Taşıtlar Hesabı’na aktarılarak aktifleştirilir. Ayrıca geminin aktife alındığı yılın sonuna kadar ortaya çıkan faiz ve kur farkları gemi maliyetine aktarılır. Daha sonra, izleyen dönemlerde, ortaya çıkan kur farkları ile kredi faizleri ise maliyete ilave edilebileceği gibi gider de yazılabilir.

…………………………../……………………………………

150 İlk madde ve malzeme

150.01 İlk madde ve malzeme alımları

150.01.01.Ana Makine

150.01.02 Sac

150.01.03 Seyir Cihazları (radar, telsiz, uydu, vb.)

150.01.04 Güverte Ekipmanları

150.02 Yardımcı Madde ve Malzemeler

150.02.01 Temizlik Malzemeleri

150.02.02 İş Güvenliği Malzemeleri

150.02.03 Bakım ve onarım Malzemeleri

102. Bankalar

İlk Madde ve Malzeme Alımı işlemi

……………………………/…………………………………

258 Yapılmakta Olan Yatırımlar Hesabı

150 İlk madde ve malzeme

150.01 İlk madde ve malzeme alımları

150.01.01.Ana Makine

150.01.02 Sac

150.01.03 Seyir Cihazları (radar, telsiz, uydu, vb.)

150.01.04 Güverte Ekipmanları

150.02 Yardımcı Madde ve Malzemeler

150.02.01 Temizlik Malzemeleri

150.02.02 İş Güvenliği Malzemeleri

150.02.03 Bakım ve onarım Malzemeleri

Gemi maliyetlerinin Yatırım Hesabına aktarılması işlemi

……………………/………………………

254 Taşıtlar Hesabı

254.01 Gemi

258 Yapılmakta Olan Yatırımlar Hesabı

Yapımı tamamlanan geminin aktife alınış işlemi

…………………/………………….

YMM/BD HASAN SANCAK

Kaynakça:

- Dokuz Eylül Üniversitesi Sosyal Bilimler Enstitüsü Dergisi

2024 Yılı 2. Geçici Vergi Döneminde Yapılacak Enflasyon Düzeltmesinde Uygulanılacak Katsayılar Belli Oldu

Haziran ayı enflasyon rakamları TÜİK tarafından açıklandı. Böylece 2024 yılı 2. Geçici Vergi döneminde yapılacak enflasyon düzeltmesinde uygulanılacak katsayılar belli oldu.

Açıklanan Yi-Üfe değerlerine göre taşıma katsayısı; 1,19493 olarak uygulanacaktır.

Ayrıca stoklarını basit ortalama yöntemine göre düzeltmeyi tercih edecek firmalar için düzeltme kat sayısı 1,03421 olarak uygulanacaktır.

Bilindiği üzere 1. Geçici Vergi döneminde enflasyon düzeltmesi yapılması ertelenmişti.

Bu tarihe kadar 2. Geçici vergi döneminde enflasyon düzeltmesi yapılmayacağı , ertelendiği yönünde bir açıklama yapılmamış olmakla birlikte , kamuoyunda bu yönde bir beklenti mevcuttur. Hatta beklenti ötesinde gerekli girişimlerin de yapıldığı bilinmektedir.

Bununla birlikte bir erteleme olmaması durumuna karşı, 2023 yılı sonunda yapılan enflasyon düzeltmesi çalışmaları verilerinin yardımı ve oluşan deneyimle , 2. Geçici vergi döneminde " olası" enflasyon düzeltmesi çalışmaları için ön hazırlık yapmak yerinde olacaktır.

Linkedin paylaşımından Alıntı yapılmıştır.

Sosyal Platformlardan Alınan Reklamlara Vergisel Açıdan Bakış ve Örnek Muhasebe Kayıtları

Sosyal medya platformları satış konusunda etkili reklam kanallı olmasının ardından akıllara reklam hizmetinin vergisel boyutu nasıl olacaktır sorusu gelmeye başladı. Mükellefler, gelir vergisi, kurumlar vergisi ve katma değer vergisi yönünden hangi vergisel yükümlülükleri yerine getireceklerdir?

1. KONUNUN MEVZUAT AÇISINDAN DEĞERLEDİRİLMESİ

A- VERGİ USUL KANUNU YÖNÜNDEN

213 sayılı Vergi Usul Kanununun 153’üncü maddesinde, vergiye tabi ticaret ve sanat erbabı, serbest meslek erbabı, kurumlar vergisi mükellefleri, kollektif ve adi şirket ortaklarıyla, komandit şirketlerin komandite ortaklarından işe başlayanların keyfiyeti vergi dairesine bildirmeye mecbur oldukları hükme bağlanmış; 156’ncı maddesinde de işyeri; mağaza, yazıhane, idarehane, muayenehane, imalathane şube, depo, otel, kahvehane, eğlence ve spor yerleri, tarla, bağ, bahçe, çiftlik, hayvancılık tesisleri, dalyan ve voli mahalleri, madenler, taş ocakları, inşaat şantiyeleri, vapur büfeleri gibi ticari, sınai, zirai veya mesleki bir faaliyetin icrasına tahsis edilen veya bu faaliyetlerde kullanılan yer olarak tarif edilmiştir.

Bunun yanı sıra, mezkûr Kanunun;

– 227’nci maddesi, “Bu kanunda aksine hüküm olmadıkça, bu kanuna göre tutulan ve üçüncü şahıslarla olan münasebet ve muamelelere ait olan kayıtların tevsiki mecburidir.

Bu Kanuna göre kullanılan veya bu Kanunun Maliye ve Gümrük Bakanlığına verdiği yetkiye dayanılarak, kullanma mecburiyeti getirilen belgelerin, öngörülen zorunlu bilgileri taşımaması halinde bu belgeler vergi kanunları bakımından hiç düzenlenmemiş sayılır.

– 229’uncu maddesi, “Fatura, satılan emtia veya yapılan iş karşılığında müşterinin borçlandığı meblağı göstermek üzere emtiayı satan veya işi yapan tüccar tarafından müşteriye verilen ticari vesikadır.“,

– 231’inci maddesinin birinci fıkrasının (5) numaralı bendi, “5. Fatura, malın teslimi veya hizmetin yapıldığı tarihten itibaren azami yedi gün içinde düzenlenir. Bu süre içerisinde düzenlenmeyen faturalar hiç düzenlenmemiş sayılır.”,

– 232’nci maddesi, “Birinci ve ikinci sınıf tüccarlar kazancı basit usulde tespit edilenlerle defter tutmak mecburiyetinde olan çiftçiler:

1.Birinci ve ikinci sınıf tüccarlara;

2. Serbest meslek erbabına;

3. Kazançları basit usulde tespit olunan tüccarlara;

4. Defter tutmak mecburiyetinde olan çiftçilere;

5. Vergiden muaf esnafa.

Sattıkları emtia veya yaptıkları işler için fatura vermek ve bunlara da fatura istemek ve almak mecburiyetindedirler. Yukarıdakiler dışında kalanların, birinci ve ikinci sınıf tüccarlar ile kazancı basit usulde tespit edilenlerden ve defter tutmak mecburiyetinde olan çiftçilerden satın aldıkları emtia veya onlara yaptırdıkları iş bedelinin 2020 yılı için 2.000.-TL geçmesi veya bedeli 2019 yılı için 2.000.-TL’den az olsa dahi istemeleri halinde emtiayı satanın veya işi yapanın fatura vermesi mecburidir.”

Hükümlerine amirdir.

Öte yandan, 253 Sıra No.lu Vergi Usul Kanunu Genel Tebliğinin “Yurt Dışında Faaliyette Bulunan Mükelleflere Yaptırılan İş ve Hizmetler Karşılığında Alınan Belgelerle İlgili İşlemler” başlıklı B bendinde; “Vergi Usul Kanununun kayıt nizamına ilişkin 215 inci maddesinde, bu Kanuna göre tutulacak defter ve kayıtların Türkçe tutulmasının mecburi olacağı” belirtilmiş 227’nci maddesinde de “Bu Kanunda aksine hüküm olmadıkça bu Kanuna göre tutulan ve üçüncü şahıslarla olan münasebet ve muamelelere ait olan kayıtların tevsiki mecburidir.” hükmü yer almıştır. Söz konusu kayıtların ise aynı Kanunun 229’uncu ve müteakip maddelerinde yer alan belgelerden herhangi biri ile tevsik edilmesi gerekmektedir.

Bu hükümlere göre, yurt dışında mukim kişi veya kuruluşlara yaptırılan, iş veya hizmetler karşılığında ödemede bulunan gelir veya kurumlar vergisi mükellefleri, yurt dışında mukim kişi veya kuruluşlardan aldıkları muteber belgeleri, yurt dışındaki temsilciliklerimizde veya yurt içindeki noterlerde Türkçe ‘ye tercüme ve tasdik ettirdikten sonra defterlerine gider olarak kaydedebilirler.

B- KURUMLAR VERGİSİ KANUNU YÖNÜNDEN

5520 sayılı Kurumlar Vergisi Kanununun 3’üncü maddesinin ikinci fıkrasında; Kanunun 1’inci maddesinde sayılı kurumlardan kanuni ve iş merkezlerinin her ikisi de Türkiye’de bulunmayanların, sadece Türkiye’de elde ettikleri kazançları üzerinden vergilendirileceği hükme bağlanmış, maddenin üçüncü fıkrasında ise dar mükellefiyet mevzuuna giren kurum kazancının hangi kazanç ve iratlardan oluştuğu belirtilmiştir.

Mezkûr Kanunun 30’uncu maddesinin birinci fıkrasında ise dar mükellefiyete tâbi kurumların maddede bentler halinde sayılan kazanç ve iratları üzerinden, bu kazanç ve iratları avanslar da dahil olmak üzere nakden veya hesaben ödeyen veya tahakkuk ettirenler tarafından kurumlar vergisi kesintisi yapılacağı; bu fıkranın (d) bendinde ise Vergi Usul Kanununun 11’inci maddesinin yedinci fıkrası kapsamındaki ödemelerden vergi kesintisi yapılması gerektiği belirtilmiştir.

Vergi Usul Kanununun 11’inci maddesinin yedinci fıkrası ile Cumhurbaşkanına; ödeme yapılan kişilerin mükellef olup olmamasına, ödeme yapan veya ödemeye aracılık edenlerin vergi kanunlarına göre vergi kesintisi yapmak zorunluluğu bulunup bulunmamasına, ödemenin konusunun mal veya hizmet alım satımı olup olmamasına, elektronik ortamda gerçekleştirilip gerçekleştirilmemesine, ödeme yapılanın bu tutarı vergi matrahının tespitinde indirim konusu yapıp yapmamasına bakılmaksızın, vergiye tabi işlemlere taraf veya aracı olanlara vergi kesintisi yaptırmaya, iş grupları, iş nevileri, sektörler ve emtia grupları itibarıyla, vergiye tabi işlemle ilgili, vergi kanunlarında belirtilen alt ve üst limitler arasında olmak şartıyla, farklı kesinti oranları tespit etmeye yetki verilmiştir.

Bu fıkra ile Cumhurbaşkanına verilen yetki, 19/12/2018 tarihli ve 30630 sayılı Resmî Gazete ‘de yayımlanan 18/12/2018 tarihli ve 476 sayılı Cumhurbaşkanı Kararı ile kullanılmıştır.

Söz konusu Kararın eki Kararın 1’inci maddesinde, Gelir Vergisi Kanununun 94 üncü maddesinin birinci fıkrasında ve Kurumlar Vergisi Kanununun 15 inci maddesinin birinci fıkrasında sayılanlara internet ortamında verilen reklam hizmetlerinin vergi kesintisi kapsamına alınmış olduğu, bu hizmetlere ilişkin olarak hizmeti verenlere veya internet ortamında reklam hizmeti verilmesine aracılık edenlere yapılan ödemelerden, ödeme yapılan kişilerin mükellef olup olmamasına bakılmaksızın vergi kesintisi yapılması gerektiği yönünde düzenleme yapılmıştır.

Mezkûr Kararın 2, 3 ve 4’üncü maddeleri gereğince, internet ortamında verilen reklam hizmetlerine ilişkin olarak, bu hizmeti verenlere veya internet ortamında reklam hizmeti verilmesine aracılık edenlere (ödeme yapılan kişilerin mükellef olup olmamasına bakılmaksızın) yapılan ödemeler üzerinden;

– Gelir Vergisi Kanunu’nun 94’üncü maddesi uyarınca %15,

– Kurumlar Vergisi Kanununun 15 inci maddesi uyarınca %0,

– Kurumlar Vergisi Kanununun 30 uncu maddesi uyarınca %15

oranında vergi kesintisi yapılması gerekmektedir.

Buna göre, internet ortamında verilen reklam hizmetlerine ilişkin olarak, bu hizmeti veren veya internet ortamında reklam hizmeti verilmesine aracılık eden dar mükellef kurumlara yapılan ödemeler üzerinden, 476 sayılı Kararın eki Karar gereğince, %15 oranında vergi kesintisi yapılması gerekmektedir. Dolayısıyla, yurt dışı mukimi firmalardan alınan internet ortamında reklam hizmetlerine ilişkin olarak yurt dışı mukimi firmalara şirketiniz tarafından 1/1/2019 tarihinden itibaren yapılacak ödemeler üzerinden, 476 sayılı Kararın eki Karar gereği %15 oranında vergi kesintisi yapılması gerekmektedir.

C- KATMA DEĞER VERGİSİ KANUNU YÖNÜNDEN

3065 sayılı KDV Kanununun;

– 1/1 maddesinde, ticari, sınai, zirai faaliyet ve serbest meslek faaliyeti çerçevesinde Türkiye’de yapılan teslim ve hizmetlerin KDV’ye tabi olduğu,

– 4/1′inci maddesinde, hizmetin, teslim ve teslim sayılan haller ile mal ithalatı dışında kalan işlemler olduğu, bu işlemlerin; bir şeyi yapmak, işlemek, meydana getirmek, imal etmek, onarmak, temizlemek, muhafaza etmek, hazırlamak, değerlendirmek, kiralamak, bir şeyi yapmamayı taahhüt etmek gibi şekillerde gerçekleşebileceği,

– 6/b maddesinde, hizmetin Türkiye’de yapılmasının veya hizmetten Türkiye’de faydalanılmasının işlemlerin Türkiye’de yapıldığını ifade ettiği,

– 9/1′inci maddesinde, mükellefin Türkiye içinde ikametgâhının, işyerinin, kanunî merkezi ve iş merkezinin bulunmaması hallerinde ve gerekli görülen diğer hallerde Hazine ve Maliye Bakanlığının, vergi alacağının emniyet altına alınması amacıyla, vergiye tabi işlemlere taraf olanları verginin ödenmesinden sorumlu tutabileceği, şu kadar ki Türkiye’de ikametgahı, işyeri, kanuni merkezi ve iş merkezi bulunmayanlar tarafından KDV mükellefi olmayan gerçek kişilere elektronik ortamda sunulan hizmetlere ilişkin KDV’nin, bu hizmeti sunanlar tarafından beyan edilip ödeneceği, Hazine ve Maliye Bakanlığının elektronik ortamda sunulan hizmetlerin kapsamı ile uygulamaya ilişkin usul ve esasları belirlemeye yetkili olduğu,

Hükümleri yer almaktadır.

Konu hakkında ayrıntılı açıklamalara KDV Genel Uygulama Tebliğinin (I/C-2.1.2.1.) bölümünde yer almaktadır.

2. SONUÇ

- Yukarıdaki mevzuat hükümlerinden hareketle, sosyal medya platformlarından alınan reklam hizmetinden Türkiye’de faydalanılması sebebiyle 3065 sayılı KDV Kanununun 1’inci maddesine göre alınan reklam hizmeti KDV’ye tabidir.

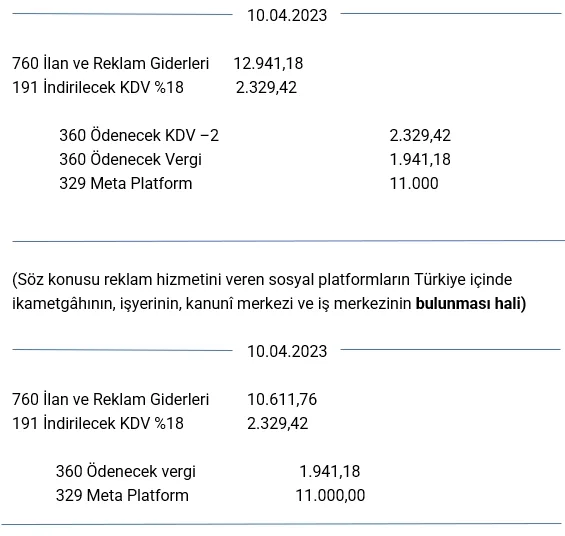

- Söz konusu reklam hizmetini veren sosyal platformların Türkiye içinde ikametgâhının, işyerinin, kanunî merkezi ve iş merkezinin bulunması halinde hizmete ilişkin düzenlenen faturada hesaplanan KDV’nin reklam hizmetini veren sosyal platformlar tarafından 1 No.lu KDV Beyannamesi ile beyan edilmesi gerekir, bu faturada gösterilen KDV’nin reklam hizmetini alan tarafından 1 No.lu KDV Beyannamesinde indirim konusu yapılması mümkündür.

- Söz konusu reklam hizmetini veren sosyal platformların Türkiye içinde ikametgâhının, işyerinin, kanunî merkezi ve iş merkezinin bulunmaması halindeise hesaplanan KDV’nin reklam hizmetini alan mükellef tarafından 2 No.lu KDV Beyannamesi ile sorumlu sıfatıyla beyan edilerek ödenmesi gerekmektedir.

- Ayrıca unutmadan bahsedelim Form Ba bildirim haddi olan 5.000 TL geçmesi halinde Form Ba beyanında göstermeyi unutmamak gerekiyor.

Örnek kayıt :

10.04.2023 tarihinde Facebook tarafından kullanılan 11.000 TL reklam bedeli Meta Platform adına faturalanmıştır. Muhasebe kaydı; (Söz konusu reklam hizmetini veren sosyal platformların Türkiye içinde ikametgâhının, işyerinin, kanunî merkezi ve iş merkezinin bulunmaması hali)

Mehmet Burak AYDOĞAN

SMMM

This email address is being protected from spambots. You need JavaScript enabled to view it.

https://www.alomaliye.com/2024/07/02/google-reklamlari-vergi-kdv-ornek-muhasebe-kayitlari/

Kaynaklar:

– 213 sayılı Vergi Usul Kanunu,

– 3065 sayılı Katma Değer Vergisi Kanunu,

– Katma Değer Vergisi Genel Uygulama Tebliği,

– 193 sayılı Gelir Vergisi Kanunu,

– 253 Sıra No.lu Vergi Usul Kanunu Genel Tebliği,

– 5520 sayılı Kurumlar Vergisi Kanunu,

SSK, BAĞ-KUR ve Memur Emeklilerinin Maaşı (Zam Oranı) Belli Oldu

Milyonlarca memur ve emeklinin zam farkı netleşti. Buna göre, SSK ve Bağkur emeklileri yüzde 24,73 oranında; memur ve memur emeklileri ise, yüzde 14,7 oranında maaş farkı alacak.

Haziran ayı enflasyon verilerinin açıklanmasıyla beraber, memur ve emeklilerin alacağı 6 aylık enflasyon farkı da belli oldu. Buna göre, SSK ve Bağkur emeklileri yüzde 24,73 oranında, memur ve memur emeklileri ise yüzde 14,7 oranında maaş farkı alacak.

Yapılan bu artışla birlikte sosyal yardım ödemeleri ve kıdem tazminatı tavanı da yükseldi.

Emekliler yüzde 49,25 oranında zam almıştı

Her yıl, iki kez ocak ve temmuz dönemlerinde maaşlarına zam alan emekliler, 2024 yılının ilk 6 aylık dönemi için yüzde 49,25 oranında maaşlarına zam almıştı.

Refah payı yok

Çalışma ve Sosyal Güvenlik Bakanı Vedat Işıkhan, geçtiğimiz günlerde emekli ve memura refah payı zammının olmayacağını ifade etmişti. Bakan Işıkhan, "En düşük emekli aylığı 10 bin lira. Zaten temmuz ayında enflasyondan ya da sözleşmeden kaynaklanan farklar emekli aylıklarına yansıtılacak. Bunun dışında asgari ücrete ara zam düşünmüyoruz" demişti.

Kök maaş düzenlemesi olmayacak

Maaşı 10 bin liranın altında kalan ve yaklaşık 3,6 milyon emekliyi doğrudan ilgilendiren kök maaş düzenlemesi, hükümetin temmuz ayında Meclis'e sunulması beklenen torba yasa taslağına girmedi. ekonomim.com'un ulaştığı bilgilere göre, torba yasa taslağına Sosyal Güvenlik Kurumu (SGK) tarafından 5 madde eklenirken, kamuoyunda kök maaş düzenlemesi yapılmaması halinde 10 bin TL altında maaş alan emeklilerin temmuz zammından yararlanamayacağı yönündeki eleştirilere rağmen, bu madde girmedi.

https://www.ekonomim.com/ekonomi/son-dakika-memur-ve-emekli-maas-zammi-belli-oldu-haberi-752311

Belirli Süreli Sözleşme’de Tazminat

Belirli süreli sözleşmelerin ancak kanunda aranan objektif nedenler bulunması halinde yapılabileceği, bu nedenler bulunmadan yapılan belirli süreli sözleşmelerin belirsiz süreli sayılacağı daha önceki yazılarımızda birçok kez ifade edilmişti.

Aynı şekilde işverenin belirli süreli olamayacağını bildiği bir sözleşmeyi belirli süreli adı altında yaptıktan sonra, ilerleyen süreçte gerçekte belirsiz süreli olduğunu iddia edemeyeceği de aynı yazılarımızda ifade edilmişti.

Belirli süreli sözleşmelerin iki taraf için de olumlu ve olumsuz yanları bulunmaktadır. Özellikle erken sona erme noktasında işverenin planlarının aksine sonuçlar doğabilirken, işçinin birtakım yanlış davranışları da hak kaybına yol açabilmektedir. Fakat Yargıtay yakın tarihli bir kararında işçilerin belirli süreli sözleşmenin süresinden önce sona ermesinde bakiye süre ücretine ek olarak haksız fesih tazminatı da talep edebileceklerini belirtti.

Belirli süreli iş, iş sözleşmesi yapıldığı sırada işin ne kadar süreceğinin bilindiği veya bilinebildiği iştir. Örneğin mevsimlik işler bu kapsamda sayılabilir. Fuar organizasyonları, dönemsel tarım işleri, turizm sezonuna bağlı işler belirli süreli sözleşme yapmaya uygun işlerdir.

Belirli işleri tamamlamaya yönelik olarak da belirli süreli iş sözleşmesi yapılabilir. İşin niteliği belirli süreli olmasa da bazı durumlarda işletmenin veya işyerinin sürekli devam eden faaliyetinin dışında bir işgücü ihtiyacı ortaya çıkabilmektedir. Bu durumlarda da belirli süreli iş sözleşmesi yapılabilecektir. Örneğin doğum izninde olan kadın çalışanın yerine bu süre ile sınırlı olarak başka bir kişi ile belirli süreli sözleşme yapılabilecektir. Aynı şekilde askere giden erkek çalışanın yerine bu süre ile sınırlı başka birisi belirli süreli istihdam edilebilecektir. İşyerinin normal faaliyetinin dışındaki faaliyetler için de belirli süreli sözleşme yapılabilir. Örneğin bankacılık faaliyeti yapılan bir işyerinde lavaboların tadilatı için belirli süreli sözleşme ile işçi istihdam edilebilecektir.

Haksız fesih tazminatı

Haksız fesih tazminatı Borçlar Kanunu’nda düzenlenmiştir. İşverenin uyguladığı hukuka aykırı derhal feshin ağırlığının ihbar süresine ait ücretin veya bakiye süre ücretinin ödenmesi ile karşılanamayacak boyutta olduğu durumlarda hakimin takdirine bağlı olarak miktarı belirlenecek tazminattır. Borçlar Kanunu’na göre “Hâkim, bütün durum ve koşulları göz önünde tutarak, ayrıca miktarını serbestçe belirleyeceği bir tazminatın işçiye ödenmesine karar verebilir; ancak belirlenecek tazminat miktarı, işçinin altı aylık ücretinden fazla olamaz.” Yargıtay yakın tarihli bir kararında, belirli süreli bir sözleşme açısından fesih sebebi, işçinin kişilik haklarının zedelenip zedelenmediğine yönelik delil veya tanık beyanına göre bu tazminat hakkında karar verilmesi gerektiğini ifade etmiştir.

İşveren iddia ederse

Belirli süreli sözleşmelerde işçi birçok haktan mahrum kalmasına rağmen, bu sözleşmelerin getirdiği önemli bir hak var, o da sözleşmenin süresinden önce haklı neden bulunmadan sona erdirilmesi halinde işverenin işçiye bakiye süre ücretini ödemek zorunda olmasıdır. Özellikle uzun süreli sözleşmelerde bakiye süre ücret işçinin işe iade sonucunda alabileceği tutarların çok üzerine çıkabilmektedir. İşverenler de baştan belirli süreli yapılabilme şartlarını taşımadığını bildikleri halde belirli süreli sözleşme imzalayabilmekte, işçiyi süre bitmeden işten çıkardıklarında, daha düşük tutarda ödeme yapmak için sözleşmenin aslında belirsiz süreli olduğunu iddia edebilmektedir. Yargıtay kimsenin kendi yarattığı haksız duruma dayalı olarak hak iddia edemeyeceği temel hukuk ilkesinden hareketle bu tür iddiaları reddetmekte, işverenin bakiye süre ücretini ödemesine hükmetmektedir.

İşçi dava açarsa...

Belirli süreli adı altında yapılan bir sözleşmede işçinin daha önce belirsiz süreli sözleşmeye bağlı ihbar tazminatı talepli bir dava açması halinde sonradan sözleşmenin belirli süreli olduğunu iddia ederek bakiye süre ücreti talebinde bulunamayacağına karar verdi. Böylece Yargıtay’ın işveren tarafında aradığı tutarlılık, işçi tarafına da yansımış oldu. Böylece hangi sözleşmelerin gerçekten belirli süreli yapılabileceğini net olarak ortaya koymak faydalı olacaktır.

Cem Kılıç

https://www.milliyet.com.tr/yazarlar/melih-asik/balondan-bakis-7149642

Vergi Vermeyenler, Vergi Verenlerin Sabrını Zorluyor!

Türk vergi sisteminin adil olmadığına yönelik yıllardır yapılan eleştirilere karşın, her hükümet döneminde “vergide adalet” sloganıyla vergi reformu yapılacağı söylemleri gündemden düşmemeye devam etmektedir. Bugüne kadar yapılanlar ise, kazancı olan herkesten vergi almak yerine kayıtlı olan herkesten vergi alınması olmuştur.

Vergide adalet ne demek?

Vergi yükünün adaletli bir şekilde dağıtılması, toplumun vergiye ve vergi ödemeye olan bakış açısını da etkileyecektir. Günümüz toplumlarındaki genel kanıya göre, vergide adaleti sağlamak için yapılması gereken “çok kazanandan çok; az kazanandan az” vergi alınmasıdır. Bunun neticesinde, bireyler arasındaki gelir ve servet dengesizliğinin mümkün mertebe giderilmesi yanında, bireysel özgürlüklerin korunması da sağlanmış olacaktır.

Vergide adalet mümkün müdür?

Bireylerin, hukuki anlamda devletle olan ilişkisinin başında vergi ilişkisi gelmektedir. Bireyler, yaşamları boyunca gelir elde ederken, harcama ve yatırım yaparken, tasarrufta bulunurken sürekli olarak vergi hukukunun alanına girmekte, bunun sonucu olarak da vergi sorumlusu veya mükellefi olmaktadır. Asıl olan, adil bir vergi sisteminin uygulanabilmesini başarabilmektir.

Ancak bu başarının önünde çeşitli engeller ve etmenler vardır. Bu engel veya etmenlerin başında ise, o ülkenin hukuk sisteminin uygulanmasındaki engeller ve siyasi yapısında uygulanan popülist politikalar önde gelmektedir. Bu iki engelin aşılması halinde, vergide adil uygulamaların hayata geçirilmesi çok daha kolay olacaktır.

Kayıt dışında kalanlar ve kayıt içinde olanlar

Ülkemizde, vergi sistemimizin uygulanmasında halen kayıt dışında kalan ciddi gelirler ve bunun sonucu olarak da ciddi vergi kayıpları devam etmektedir. Kayıt dışında kalmak bazen kısmi olabilmektedir. İlginç olanı ise, kısmen veya tamamen kayıt dışında kalan işlemlerin idarece bilinmesine rağmen bu kesimin kayıt altına alınmaması/alınamaması neticesinde, bunların yaratığı kayıpların kayıtlı olanların vergi yüküne dahil edilerek vergi açığının kapatılmasıdır.

Uygulanan sistemin aksayan ve eleştirilen en önemli kısmı, kayıt dışında kalanlardan elde edilemeyen vergilerin kayıt içinde olanlardan alınması olmuştur. Asıl olanı, devletin vergi gelirlerindeki açığı kapatmak yerine vergi kayıp ve kaçağının kaynağına inmesidir. Özellikle KDV sisteminin yürürlüğe girdiği 1984 yılından itibaren ve ÖTV sisteminin yürürlüğe girdiği 2002 yılından itibaren harcama üzerinden alınan dolaylı vergilere ağırlık verilmeye başlanmıştır. Buna karşılık gelir üzerinden alınan doğrudan vergilerde beklenen başarı ise sağlanamamıştır.

Bugün değilse ne zaman?

Anayasamızın 73.maddesi’nde; “Herkes, kamu giderlerini karşılamak üzere, mali gücüne göre, vergi ödemekle yükümlüdür. Vergi, resim, harç ve benzeri mali yükümlülükler kanunla konulur, değiştirilir veya kaldırılır.” ifadesi geçmektedir. Anayasamızın da emrettiği gibi, vergiler kanunla konulur, zorla alınır. O halde kanun koyucu bu kadar güçlüyken ve elinde imkân varken neden vergi adaletinde başarılı olunamadığı sorgulanmalıdır.

Mevcut vergi sistemimizde gelinen noktada, kayıt içinde olan ve düzenli vergisini veren gerçek ve tüzel kişiler, karşı karşıya oldukları ağır vergi yüklerinden dolayı vergi idaresine karşı kırgınlık hissetmektedir. Devletten beklenti haricinde, kayıt dışında kalıp hiç vergi vermeyenler ile indirim ve istisnalar nedeniyle kısmen vergi ödeyenler kayıt içinde olup düzenli vergi verenlerin sabrını zorlamaktadır.

Türkiye, 20 yılı aşkın bir süredir siyasi yönden güçlü bir hükümet ile yönetilmektedir. Toplumun bu hükümetten beklentisi ise, vergicilikte “radikal” denilebilecek yasaların çıkarılarak uygulamaya konulmasıdır. Veya maliye bürokratlarının önerdiği köklü ve önemli vergi düzenlemelerinin siyasi engellere takılmadan hayata geçirilmesinin önünün açılmasıdır.

Son söz; adil bir vergi sistemiyle sağlanacak adil gelir dağılımı, ülkenin siyasal ve sosyal birçok sorunu da çözüme kavuşturmuş olacaktır. Talha APAK

https://www.dunya.com/kose-yazisi/vergi-vermeyenler-vergi-verenlerin-sabrini-zorluyor/734935