Mehmet Özdoğru

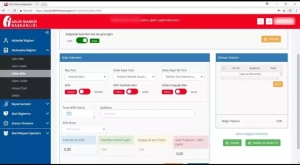

SGK’ nın Uyguladığı Tecil ve Taksitlendirme Usul ve Esaslarında Değişiklik Yapıldı

ÖZET

- Tecil talebinde bulunan borçluların çok zor durumda olup olmadıkları, aşağıda belirtilen likidite oranlarına göre tespit edilecektir.

a. Bilanço esasına göre defter tutan borçlular için likidite oranı; “Dönen Varlıklar – Stoklar / Kısa Vadeli Yabancı Kaynaklar” formülüne göre hesaplanacaktır.

b. İşletme hesabı esasına göre defter tutan borçlular için likidite oranı; “Kasa + Banka + Kısa Vadeli Alacaklar / Kısa Vadeli Borçlar” formülüne göre hesaplanacaktır.

Çok zor durum tespiti, 3568 sayılı Serbest Muhasebeci Mali Müşavirlik ve Yeminli Mali Müşavirlik Kanununa göre ruhsat almış ve faaliyet belgesine sahip serbest muhasebeci mali müşavirler veya yeminli mali müşavirler tarafından ilgisine göre (a) veya (b) bendindeki likidite oranı formülüne göre tespit edilerek çok zor durum raporu ile belgelendirilecektir.

- Borç türü bazında 500.000 TL'yi aşmayan borcu olanlar için çok zor durum tespiti, mali durum bildirim formu ile beyan edecekleri bilgiler esas alınarak likidite oranı (Kasa + Banka + Kısa Vadeli Alacaklar / Kısa Vadeli Borçlar) formülüne göre SGK tarafından yapılacaktır.

- Likidite oranının; "1,00" ve altında olması halinde bu durum, borçlu açısından çok zor durum olarak kabul edilecek, "1,01" ve üzerinde olması halinde ise borçluların tecil talepleri reddedilecektir. Likidite oranının "0,51" ila "1,00" aralığında olması halinde azami 18 aya kadar, "0,50" ve altında olması durumunda ise azami 36 aya kadar eşit taksitler halinde ödenmesini sağlayacak şekilde borçlar ödeme planına bağlanabilecektir. Bu süreler, azami tecil süreleri olup tecile yetkili makamlar tarafından daha az süreli tecil yapılabilecektir.

- Tüzel kişi üst düzey yöneticilerinin ve limited şirket ortaklarının sorumlu oldukları borçları için tecil talep etmeleri halinde çok zor durum tespiti; bu kişilerin tüzel kişi ile hukuki bağlarının devam edip etmemesine (üst düzey yöneticilerin görevden ayrılmaları ve limited şirket ortaklarının hisselerini devretmeleri) ve sorumlu oldukları borç miktarına bakılmaksızın mali durum bildirim formundaki kendilerine ait mali bilgiler esas alınarak SGK tarafından likidite oranı (Kasa + Banka + Kısa Vadeli Alacaklar / Kısa Vadeli Borçlar) formülüne göre yapılacaktır.

- Tecil talep edilen borç tutarının ödeme planı bazında en az %10’u ilk taksit (peşinat) tutarı olarak belirlenecek, kalan borç diğer taksitlere eşit olarak bölünecektir. Tecil işlemi, belirlenen ilk taksit tutarının tamamının ödendiği tarihte başlayacaktır.

- Borçluların cari aylara ilişkin ödeme yükümlülüklerini bir takvim yılı içinde üç defa yerine getirmemeleri halinde tecil işlemi bozulacaktır. Ancak bir takvim yılında en fazla iki aya ait ödenmeyen ya da eksik ödenen cari ay borçlarının tecil süresi aşılmamak kaydıyla en geç izleyen takvim yılının sonuna kadar ödenmesi halinde borçlunun tecil işlemi bozulmayacaktır.

SGK TECİL VE TAKSİTLENDİRME İŞLEMLERİ:

Sosyal Güvenlik Kurumu Alacaklarının 6183 Sayılı Kanun’un 48 inci Maddesine Göre Tecil ve Taksitlendirilmesinin Usul ve Esaslarında bazı değişiklikler aşağıda açıklanmıştır.

1. Çok zor durum incelemesi ve tecil süresi

a.a. Borç türü bazında 500.000 TL’nin üzerinde borcu olanlar için çok zor durum tespiti Tecil talebinde bulunan borçluların çok zor durumda olup olmadıkları, aşağıda belirtilen likidite oranlarına göre tespit edilecektir.

a. Bilanço esasına göre defter tutan borçlular için likidite oranı; “Dönen Varlıklar – Stoklar / Kısa Vadeli Yabancı Kaynaklar” formülüne göre hesaplanacaktır.

b. İşletme hesabı esasına göre defter tutan borçlular için likidite oranı; “Kasa + Banka + Kısa Vadeli Alacaklar / Kısa Vadeli Borçlar” formülüne göre hesaplanacaktır. Çok zor durum tespiti, 3568 sayılı Serbest Muhasebeci Mali Müşavirlik ve Yeminli Mali Müşavirlik Kanununa göre ruhsat almış ve faaliyet belgesine sahip serbest muhasebeci mali müşavirler veya yeminli mali müşavirler tarafından ilgisine göre (a) veya (b) bendindeki likidite oranı formülüne göre tespit edilerek çok zor durum raporu ile belgelendirilecektir.

Diğer taraftan, halka açık şirketler için çok zor durum tespiti, Sermaye Piyasası Kuruluna verdikleri en son bilanço esas alınarak (a) bendindeki likidite oranı formülüne göre SGK tarafından yapılacaktır.

1.2. Borç türü bazında 500.000 TL'yi aşmayan borcu olanlar için çok zor durum tespiti Borç türü bazında 500.000 TL'yi aşmayan borcu olanlar için çok zor durum tespiti, mali durum bildirim formu ile beyan edecekleri bilgiler esas alınarak likidite oranı (Kasa + Banka + Kısa Vadeli Alacaklar / Kısa Vadeli Borçlar) formülüne göre SGK tarafından yapılacaktır.

1.3. Likidite oranı ve tecil süresi Likidite oranının; "1,00" ve altında olması halinde bu durum, borçlu açısından çok zor durum olarak kabul edilecek, "1,01" ve üzerinde olması halinde ise borçluların tecil talepleri reddedilecektir. Likidite oranının "0,51" ila "1,00" aralığında olması halinde azami 18 aya kadar, "0,50" ve altında olması durumunda ise azami 36 aya kadar eşit taksitler halinde ödenmesini sağlayacak şekilde borçlar ödeme planına bağlanabilecektir. Bu süreler, azami tecil süreleri olup tecile yetkili makamlar tarafından daha az süreli tecil yapılabilecektir. Likidite oranında, virgülden sonraki ilk iki rakam dikkate alınacak ve herhangi bir yuvarlama işlemi yapılmayacaktır.

1.4. Kamu kurum ve kuruluşları için çok zor durum tespiti Kamu kurum ve kuruluşlarının beyanlarına göre çok zor durum tespiti, likidite oranı hesaplamasına bağlı kalınmaksızın değerlendirilecektir. Buna göre, belediyeler (şirketleri hariç) ile diğer kamu kurum ve kuruluşlarının tecil taleplerinde likidite oranı hesaplaması yapılmayacaktır.

1.5. Tüzel kişi üst düzey yöneticilerinin ve limited şirket ortaklarının sorumlu oldukları borçları için çok zor durum tespiti Tüzel kişi üst düzey yöneticilerinin ve limited şirket ortaklarının sorumlu oldukları borçları için tecil talep etmeleri halinde çok zor durum tespiti; bu kişilerin tüzel kişi ile hukuki bağlarının devam edip etmemesine (üst düzey yöneticilerin görevden ayrılmaları ve limited şirket ortaklarının hisselerini devretmeleri) ve sorumlu oldukları borç miktarına bakılmaksızın mali durum bildirim formundaki kendilerine ait mali bilgiler esas alınarak SGK tarafından likidite oranı (Kasa + Banka + Kısa Vadeli Alacaklar / Kısa Vadeli Borçlar) formülüne göre yapılacaktır.

1.6. 4/b sigortalılarının borçları için çok zor durum tespiti 4/b sigortalılarının, bu sigortalılıklarından kaynaklanan borçları için tecil talep etmeleri halinde çok zor durum tespiti, bu kişilerin SGK ünitesine olan borç miktarına bakılmaksızın mali durum bildirim formundaki mali bilgiler esas alınarak SGK tarafından likidite oranı (Kasa + Banka + Kısa Vadeli Alacaklar / Kısa Vadeli Borçlar) formülüne göre yapılacaktır.

2. İlk taksitin ödenmesi ve tecil işleminin başlaması

Tecil talep edilen borç tutarının ödeme planı bazında en az %10’u ilk taksit (peşinat) tutarı olarak belirlenecek, kalan borç diğer taksitlere eşit olarak bölünecektir. Tecil işlemi, belirlenen ilk taksit tutarının tamamının ödendiği tarihte başlayacaktır. Tecil işleminde borcun eşit taksitlerle ödenmesi esastır. Ancak borçluların kademeli ödeme planında ısrar etmesi ve ünitenin borçlunun taksitlerini eşit olarak ödeyemeyecek durumda olduğuna kanaat getirmesi hâlinde ilk taksit olarak tecil talep edilen borç tutarının ödeme planı bazında en az %10’u olmak şartıyla sonraki beş taksit, eşit taksitlere bölünmüş ödeme planındaki taksit tutarının %50’sinden az olmamak kaydıyla kademeli olarak tecil edilebilecektir.

3. Cari ay primlerinin ödenmemesi

Borçluların cari aylara ilişkin ödeme yükümlülüklerini bir takvim yılı içinde üç defa yerine getirmemeleri halinde tecil işlemi bozulacaktır. Ancak bir takvim yılında en fazla iki aya ait ödenmeyen ya da eksik ödenen cari ay borçlarının tecil süresi aşılmamak kaydıyla en geç izleyen takvim yılının sonuna kadar ödenmesi halinde borçlunun tecil işlemi bozulmayacaktır.

4. Mücbir sebep kapsamında ertelenen borçların tecili

Mücbir Sebep Kapsamında Ertelenen Sosyal Güvenlik Kurumu Alacaklarının 6183 sayılı Kanunun 48 inci Maddesine Göre Tecil ve Taksitlendirilmesinin Usul ve Esaslarının 6 ncı maddesinin birinci fıkrasında geçen “veya ertelemenin bitim tarihinden itibaren 3 ay içinde” ibaresi kaldırılmıştır. Buna göre, 6183 sayılı Kanunun 48 inci maddesinin altıncı fıkrasından yararlanmak isteyen borçluların, erteleme süresi bitmeden dosyalarının işlem gördüğü üniteye başvurmaları gerekmektedir.

SGK GENELGESİ 2024/8 YAYIMLANDI (SGK TECİL İŞLEMLERİNE İLİŞKİN DEĞİŞİKLİK)

Kaynak, TÜRMOB

Mükelleflerin Toplam Vergi Yükleri Ve Taşıma Kapasiteleri Dikkate Alınmalı

Değerli okurlar, olabildiğince büyük laflar etmeme, spesifik, teknik sorunlardan hareketle naçizane görüş ve önerilerimi paylaşma gayretindeyim. Dışarıdan teşhis koymak, büyük laflar etmek her zaman yanılgı ihtimali taşır. Zaman zaman kaçındığım hataları yapıyor olabilirim. Bugün biraz genel, büyük laflar da edeceğim için bu girişi yapma gereği duydum.

İş dünyası da sorumluluk almalı

Bugün iş dünyasının temsilcileri ile torba kanunda yapılacak değişiklikler görüşülecek.

Kayıt dışı ile mücadele ve kazancın vergilenmesi konusunda sektörlere, iş dünyasını temsil eden oda, birlik ve derneklere de büyük iş düşüyor.

Mali idare ile iş birliği içinde kural dışı oynayanların kurala uygun davranmaya zorlanmasında mutlaka iş dünyası da sorumluluk almak zorunda. Aksi takdirde düzenlemeler kural dışı oynayanların yarattığı sonuçlara göre belirlenecek ve en çok kural içinde oynayanlar zarar görecekler.

Vergi yükleri toplamını dikkate alın

Ağustos ayında verilecek ikinci geçici vergi beyanlarında ilk defa enflasyon düzeltmesinin geçici vergiye etkisini fiilen yaşayacağız. Türkiye’de genel olarak işletmelerin aktiflerini borçla finanse ettiği iddia edilmektedir. Aktiflerini borçla finanse eden şirketler enflasyon düzeltmesi yaptıklarında, aktif kalemlerde değerlenebilecek kalemler (duran varlıklar, makina ve demirbaşlar) fazla olacak ve pasifte aktifi dengeleyecek kadar parasal olmayan kıymet daha az olacağından (pasif borç ağırlıklı) vergi matrahları artacak. Amortismanlar da değerlenmiş tutarlar üzerinden hesaplanacağı için bir miktar gider de yaratacak ama gelir tarafı ağır basacak. Borçlanarak sabit kıymet yatırımı yapan reel sektörün, enflasyon düzeltmesi sonrası kârları artacağından, reel sektörden alınan vergi artacak.

Dahilde işleme konusunda sektörleri dinleyin

Henüz elde edilmemiş, kabaca rafta-depoda duran malın, duran varlıkların, demirbaş, makina ve teçhizatların durduğu yerde (enflasyon düzeltmesi nedeniyle) artan değeri üzerinden, ortada realize edilmiş bir gelir yokken, fiktif bir kazanç üzerinden vergi ödenmesi Anayasamızda ifadesini bulan vergileme prensiplerinin aşağı yukarı hepsine ters değil mi?

Uzun yıllardır uygulanan dahilde işleme rejimi çerçevesinde KDV ödemeksizin yapılan ithalat imkanının kaldırılmak istendiği, ”Mükellefler ithalat sırasında KDV’yi ödesinler ihracattan sonra iade alırlar” yaklaşımının tasarıya konmak üzere önerildiği görülmektedir. Gerekçe olarak, üretimde kullanılacak yerli mal aleyhine dezavantajlı bir durum oluştuğu, ithal edilen ürünlerin takibinin zor ve kötüye kullanımlar olduğu ifade edilmiştir. Özellikle yerli ürünler için oluşan bir haksız rekabet varsa bu hususun önemli olduğunu düşünüyorum. Ancak bu durumun et-kilenecek sektörlerle masaya yatırılarak tahlili, irdelenmesi ve beraberce çalışılması lazım.

İhracatın, döviz kazandırıcı işlemlerin tek desteklenen alan olarak ilan edildiği “Orta Vadeli Plan” dikkate alındığında, bu tür yaklaşımların aksi sonuçlar yaratabileceği endişemizi paylaşmak isterim. Sorunlu konu ve sektörleri tüm paydaşları da işin içine katarak engelleyici-çözücü adımlar atmakta fayda var. Bu konuda atılacak yanlış adımlar, sektörlere çok büyük finansman yükleri getirebilir ve rekabet güçlerini törpüleyebilir.

Devreden KDV’ye dokunmayın

Devreden KDV’nin iadesi tartışmalarından beş yıl içinde enflasyonla eritilip daha sonra yok edilmesi aşamasına geldik.

Zeki GÜNDÜZ

This email address is being protected from spambots. You need JavaScript enabled to view it.

Mali Tatilde İş Kazası Bildirimleri

Meslek mensupları (SM, SMMM, YMM- Serbest Muhasebeci, Mali Müşavir ve Yeminli Mali Müşavir) ve benzeri işlerde çalışanlar, periyodik kamu yükümlülükleri nedeniyle yılın tüm zamanlarında çalışmaktadırlar. Dolayısıyla dinlenme ihtiyaçlarının da sağlanabilmesi amacıyla mali tatil uygulaması yapılmaktadır.

Mali tatil ülkemizde 2007 yılından itibaren her yılın 1 Temmuz ile 20 Temmuz tarihleri arasında uygulanmaktadır. Bu süre içerisinde kamu yükümlülükleri, 5604 Sayılı Malî Tatil İhdas Edilmesi Hakkında Kanun esaslarına göre ertelenmektedir.

Esas olarak mali tatil her yıl 1-20 Temmuz tarihleri arasında ilan edilse de haziran ayının son gününün tatil günü olması halinde, malî tatil, temmuz ayının ilk iş gününü takip eden günden başlamaktadır.

Buna göre 2024 yılının 2 Temmuz Salı gününden başlamak suretiyle 20 Temmuz Perşembe gününe kadar mali tatil uygulaması yürürlüğe girecektir. Ancak niteliği gereğince iş kazası ve meslek hastalığı bildirimleri mali tatil dışında bırakılmıştır. Bilindiği gibi 5510 sayılı Sosyal Sigortalar ve Genel Sağlık Sigortası Kanunu’nun 13’üncü maddesinde iş kazası hüküm altına alınmıştır. 5510 sayılı Kanunun 13’üncü maddesinin birinci fıkrasında iş kazası;

● Sigortalının işyerinde bulunduğu sırada,

● İşveren tarafından yürütülmekte olan iş nedeniyle sigortalı kendi adına ve hesabına bağımsız çalışıyorsa yürütmekte olduğu iş nedeniyle,

● Bir işverene bağlı olarak çalışan sigortalının, görevli olarak işyeri dışında başka bir yere gönderilmesi nedeniyle asıl işini yapmaksızın geçen zamanlarda,

● Bu Kanunun 4’üncü maddesinin birinci fıkrasının (a) bendi kapsamındaki emziren kadın sigortalının, iş mevzuatı gereğince çocuğuna süt vermek için ayrılan zamanlarda,

● Sigortalıların, işverence sağlanan bir taşıtla işin yapıldığı yere gidiş gelişi sırasında, meydana gelen ve sigortalıyı hemen veya sonradan bedenen ya da ruhen engelli hale getiren olay olarak tanımlanmıştır. Bu kapsamda bir olayın iş kazası sayılabilmesi için;

● Kazayı geçiren kişinin sigortalı olması,

●Kaza sonucu bedence veya ruhça engelli hale gelmesi,

● Kaza ile sonuç arasında uygun bir illiyet bağının bulunması, şartlarının bir arada bulunması ile birlikte, olayın yukarıda sayılan hallerden birinde meydana gelmesi gerekmektedir.

Dolayısıyla mali tatil süresince iş kazası geçiren sigortalının bildiriminin en geç 3 işgünü içerisinde Sosyal Güvenlik Kurumuna yapılması gerekmektedir. 2 Temmuz – 20 Temmuz arasında mali tatil uygulaması iş kazası bildirim yükümlülüklerini ertelememektedir.

Mali tatil süresince yaşanabilecek iş kazalarının bildiriminin yapılmaması halinde yaptırımlar gündeme gelebilecektir. İş kazasının bildirim süresine uymayan veya bildirim yapmayan işverenlere 6331 sayılı İş Sağlığı ve Güvenliği Kanunu uyarınca işyerinde çalışan sigortalı sayısına ve işyerinin tehlike sınıfına göre değişen tutarlarda idari para cezası uygulanmaktadır.

Son olarak iş kazası bildirimini yapmayan işverenlere, bildirimin Sosyal Güvenlik Kurumuna yapıldığı tarihe kadar geçen sürede çalışana ödenecek olan geçici iş göremezlik ödeneği, Sosyal Güvenlik Kurumu tarafından işverenden tahsil edilecektir.

Dolayısıyla mali tatil süresince iş kazası ve meslek hastalığı olması durumunda en geç 3 iş günü içinde Sosyal Güvenlik Kurumuna bildirim yapılmasına dikkat edilmelidir. Resul KURT

https://www.ekonomim.com/kose-yazisi/mali-tatilde-is-kazasi-bildirimleri/751804

Enflasyon Muhasebesinde Vergi Ödeme Zamanı Geldi!

Enflasyon düzeltme işlemlerine başlandığında doğru düzeltme işlemlerinin nasıl yapılacağı, yetişip yetişmeyeceğini, vergili olup olmayacağı gibi birçok konu ve tartışmalar içerinde işlemler tamamlanarak 2023 yılı kurumlar vergisi beyannameleri verildi. Ancak firma sahipleri için en önemli konulardan biri düzenleme sonucunda oluşacak karın tam olarak nasıl vergilendirileceğiydi.

Yeniden değerleme müessesinden daha önceki yıllarda da yararlanılarak 7144 sayılı Kanun ile geçici 31 ve geçici 32 kapsamında %2 vergi ödeyerek yeniden değerleme işlemi yapılarak bilançolar gerçek değerine yaklaştırılmıştı. 2024 yılında ise enflasyon muhasebesi işlemlerinde "Enflasyon Düzeltme Hesabı"nın bakiyesi, 648/658 Hesap "Enflasyon Düzeltmesi Kârları/Zararları" hesapları aracılığıyla "Dönem Kârı veya Zararı Hesabı"na devredilerek kapatılacak ve verilen bakiye türüne göre işletmenin dönem kâr ya da zararı görülmüş olacaktır. (VUK Sıra No: 555/38 mad) denilmekte olup, dönem kar ya da zararıyla ilişkilendirildiğinden dolayı 2024 kurumlar vergisi oranı olan %25 ile vergilendirilecektir.

31/12/2023 tarihli mali tablolar, enflasyon düzeltmesine tabi tutuldu. Düzeltme işlemlerinde 2023 yılı kar çıkması halinde vergi alınmadı. Düzeltilen parasal olmayan kalemler 2024 ve sonraki yıllarda düzeltilmiş değerleri üzerinden dikkate alınacaklarından dolayı 2024 ve takip eden yıllardaki hesaplanacak vergiye etki edecektir.

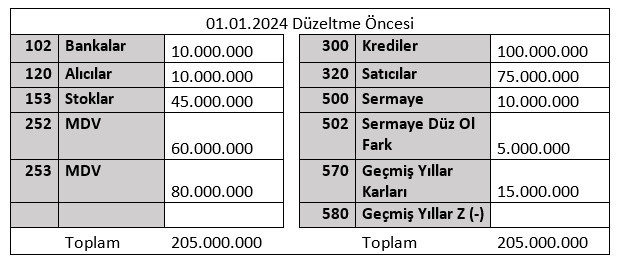

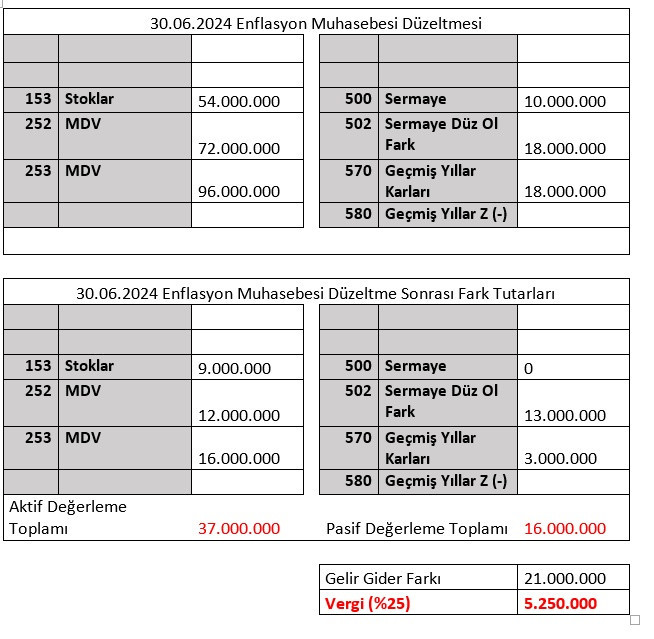

2024 yılına ilişkin Enflasyon Düzeltme Uygulaması, 555 Seri no’lu VUK Tebliği’ne göre 30.04.2024 tarihli Resmi Gazete’de yayımlanan 560 Seri no’lu VUK’un Tebliği ile 2’inci Geçici Vergi Dönemi’ne ertelenmişti, bu durumda herhangi bir değişiklik olmazsa 30.06.2024 tarihli Yİ-ÜFE oranlarına göre düzeltmeye tabi tutulacaktır. Örneğin; enflasyon düzeltmesi yapılmış 31.12.2023 tarihli bilançoya göre(Kredi kullanarak yatırım yapmış bir firma);

(Aralık 2023 Yİ-ÜFE Oranı ile Mayıs 2024 Yİ-ÜFE oranlamasında; 1,17870 katsayı çıkmaktadır. Hesaplama Haziran ayında yapılacağından dolayı yaklaşık 1,20 katsayıya göre hesaplamalar yapılırsa,)

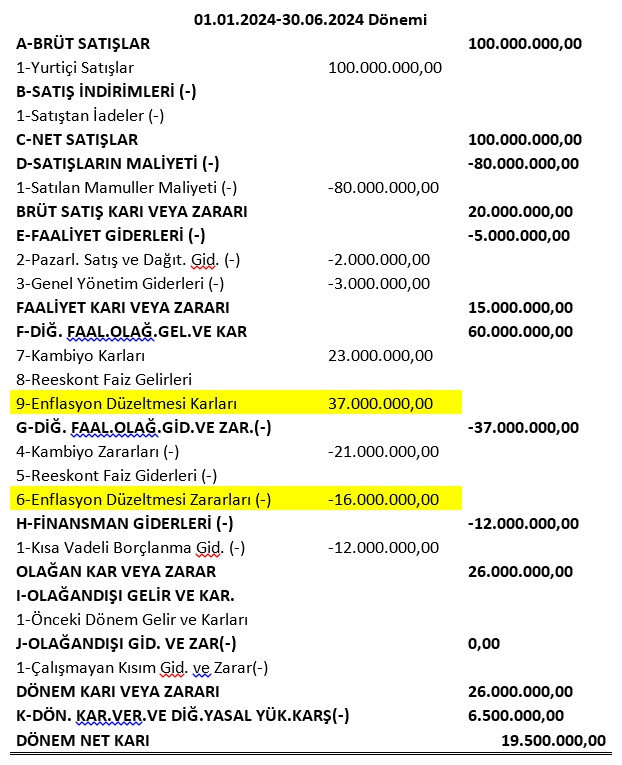

2023 dönem sonunun düzeltilmesiyle 2024 2’nci Geçici Vergi Dönemi ve devam eden dönemlerde enflasyon düzeltme farkları gelir tablosu ile ilişkilendirilerek vergi matrahını doğrudan etkileyerek örnekte görüleceği üzere firmanın 2024 hesap dönemine ait vergi matrahı, düzeltilmiş bilançoya göre tespit edilecektir. Geçici vergi dönemleri ve hesap dönemi sonu itibariyle oluşan kar ya da zarar, "Enflasyon Düzeltme Hesabı"nın bakiyesine göre bulunacaktır. Verilen bilanço örneğinin enflasyon düzeltmesi işlemleri gelir tablosu yapacağı etki tamamen kâr ya da zararı etkileyecektir.

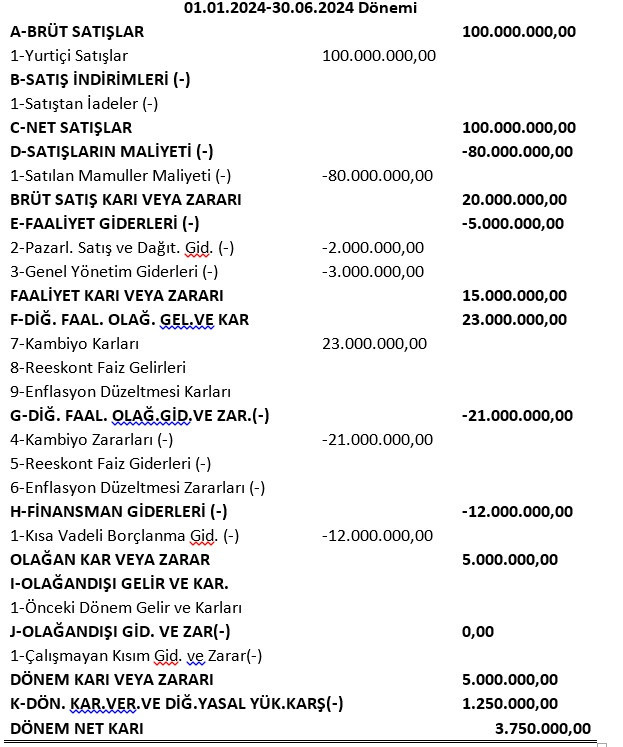

Örnek gelir tablosuna bakıldığında, Şirket 2024 2. Geçici vergi hesap dönemi sonu itibariyle oluşan 5 milyon TL tutarındaki kar, "Enflasyon Düzeltme Hesabı"nın bakiyesine göre 26 milyon TL tutarına ulaşmıştır. Bundan dolayı ödenecek vergi tutarı 1 milyon 250 bin TL’den 6 milyon 500 bin TL’ye yükselmiştir.

Bilançolarının parasal olmayan pasif toplamlarının parasal olmayan aktif toplamlarından fazla olan mükellefler için 2024 enflasyon düzeltmesi zarar etkisi yaratacaktır.

Parasal Olmayan Aktif

daha az vergi ödeyecekler

Bilançolarının parasal olmayan pasif toplamlarının parasal olmayan aktif toplamlarından az olanlar için 2024 enflasyon düzeltmesi kar etkisi yaratacaktır.

Parasal Olmayan Aktif > Parasal Olmayan Pasif

daha çok vergi ödeyecekler

enflasyon düzeltmesi sonucu oluşan 580 enflasyon düzeltmesi zararları ile 502 enflasyon düzeltmesi olumlu farkları mahsuplaştırılabilir mi?

Öz sermaye kalemlerine ait enflasyon farkları düzeltme sonucu oluşan geçmiş yıl zararlarına mahsup edilebilir veya kurumlar vergisi mükelleflerince sermayeye ilave edilebilir; bu işlemler kar dağıtımı sayılmaz.

Özsermaye altında yer alan hesapların sermayeye ilavesinde tescil edildiği tarihten mi, yoksa ilgili kıymetin ilk hesaptaki tarihinden itibaren mi düzeltme yapılacak?

2024 yılı enflasyon düzeltmesinde ve devamında pasif hesapların düzeltilmesi doğrudan gider etkisi yaratacaktır. Düzeltmede ne kadar yüksek taşıma/düzeltme katsayısı olursa o kadar fazla gider oluşacaktır.

Özsermaye altında yer alan Kâr yedekleri, geçmiş yıl kârları ve net dönem kârının, parasal olmayan kıymet olarak kabul edilecek fonların, öz sermaye kalemlerine ait fark hesaplarının sermayeye ilave edilmesi dolayısıyla artırılan sermaye için; Tescil tarihinin dikkate alınacağı 555 no’lu Tebliğ’in 17. maddesinde belirtilmiş. Haziran ayının biteceği bu son haftada sermaye artırımı yaparken iki defa düşünmekte fayda var.

Burada üzerinde çokça durulan konulardan biri olan ATİK değerlemesinden dolayı oluşan amortisman giderinin firma lehine olduğudur. Ancak artış tutarının %25 vergisini peşin ödeyerek ATİK’lerin kalan ömrü kadar yıllar itibari ile gider yazmak bu enflasyonist ortamda firmaların daha çok vergi ödemesine sebep olacaktır. Ayrıca zarar eden firmalar bile enflasyon düzeltmesi işlemlerinin etkisi ile kar’a geçip elde etmedikleri gelirin vergisini ödemek zorunda kalabilirler. Geçici 31 ve 31’de olduğu gibi firmalar için seçimlik bir hak olarak sunup %2 veya benzer bir orandan vergisini almak firmalar açısından daha olumlu olacaktır. Çünkü kar eden ve sermayesi güçlü olan firmalar açıdan da enflasyon düzeltmesinden zarar çıkarak vergi ödemek durumunda kalmayabilir. 2023 bir düzeltme işlemiydi, 2024 yılında enflasyon muhasebesinin zorlukları asıl şimdi başlamış oluyor.

Güney Çınar

Serbest Muhasebeci Mali Müşavir

https://www.ekonomim.com/kose-yazisi/enflasyon-muhasebesinde-vergi-odeme-zamani-geldi/751776

İhracat Bedelinin Yurda Getirilmemesi Halinde Karşılaşılan Durumlar

Para ve maliye politikasının her ikisine da katkı sağlayan ihracat bedellerinin yurda getirilmesi düzenlemesi sık sık yeni düzenlemelerle beraber güncellenmektedir. Hiç şüphesiz para politikasındaki sadeleşme adımları bu düzenlemenin güncellenmesini de zorunlu kılmaktadır. Son yapılan değişiklikle beraber yurda getirilen ihracat bedelinin Merkez Bankası’na teslim edilen miktarı %40’dan %30’a düşürülmüştür.

Bu bedeller bankaca Merkez Bankası tarafından ilan edilen ve işlem günü için geçerli döviz alış kuru üzerinden aynı gün Merkez Bankası’na satılır ve Merkez Bankası’nın banka nezdindeki hesabına aktarılır. Söz konusu tutarın tam karşılığı banka tarafından ihracatçıya Türk parası olarak ödenir.

Yurt dışına yapılan ihracat bedellerininim 180 gün içerisinde yurda getirilmesi gerekmektedir. Alıcı ve satıcı arasında ihracat sözleşmesi yapılması durumunda bedellerin tahsili için 180 günden fazla süre öngörülmesi durumunda ihraç bedelinin vade bitiminden itibaren yurda getirilmesi 90 günü geçmeyecektir. İhracat bedelinin kanuni dayanağı ise Kambiyo mevzuatından düzenlenmiştir. Kambiyo mevzuatı ise 1567 sayılı Türk Parasının Kıymetini Koruma Hakkında Kanun ile 32 Sayılı Karar tarafından çerçevesi belirlenmiştir.

Peşin ihracatta ise öncelikle mal bedeli tahsil edilecek olup daha sonra ihracatın 24 ay içinde yapılması gerekmektedir.24 ay içerisinde ya da verilen ek süre de dahil ihracatın gerçekleşmemesi durumunda ihracat bedeli yurt dışına iade edilmesi gerekmektedir. İade edilmediği durumda ise bu tutar prefinansman hükümlerine tabi olacaktır.50.000 Doları veya karşılığı Türk Lirasını geçmeyen tutarların iade edilmemesi veya ihracat gerçekleşmemesi durumunda bu tutarlar prefinansman hükümlerine tabi olmayacaktır.

İhracat bedelinin nakit olarak beraberinde getirildiği durumda ise gümrük idarelerince yapılacak ve onaylı Nakit Beyan Formu (NBF) ile yapılacaktır. NBF’nin kabulü için düzenlenme tarihinden itibaren 30 gün içerisinde bankalara tevdi edilmesi gerekmektedir.

İhraç bedelinin yurda getirilmesinde istisna tutulan ülkeler

1- Afganistan

2- Angola

3- Belarus

4- Benin

5- Cibuti

6- Demokratik Kongo Cumhuriyeti

7- Etiyopya

8- Fildişi Sahili

9- Filistin

10- Gabon

11- Gana

12- Gine

13- Güney Sudan

14- İran

15- Kamerun

16- Kenya

17- Kırgızistan

18- Kongo Cumhuriyeti

19- Kuzey Kore

20- Küba

21- Liberya

22- Lübnan

23- Mali

24- Moldova

25- Nijerya

26- Senegal

27- Somali

28- Sudan

29- Suriye

30- Tacikistan

31- Tanzanya

32- Venezuela

33- Yemen olmak üzere 33 ülkeye yapılan ihracat bedelinin tamamının yurda getirilmesinde istisna tutulmuştur.

İhraç bedelinin yurda getirilmesinde istisna tutulan işlemler

Türkiye’de ikamet etmeyenlere özel fatura ile yapılan satış, Hizmet ihracatı, transit ticaret, Türkiye’de ikamet etmeyenlere KDV hesaplanarak yapılan satış, mikro ihracat ve serbest bölge işlem formu kapsamında gerçekleştirilen 5.000 ABD doları veya karşılığı döviz ya da Türk lirasını geçmeyen tutardaki ihracat işlemlerinde bedellerin tamamı ile;

1- Azerbaycan

2- Cezayir

3- Fas

4- Kazakistan

5- Libya

6- Özbekistan

7- Tunus

8- Türkmenistan

9- Ukrayna,

olmak üzere 9 ülkeye yapılan ihracatın %50’si serbesttir.

İhracat bedelini yurda getirmeyenler hakkında uygulanacak cezalar

İhracat bedelinin yurda getirilmemesi durumundan 2 tür ceza uygulanacaktır. Birinci tur ceza Maktu Ceza diğer ceza ise Nispi oranlara uygulanacak cezadır. Nispi ceza ihracat bedelinin %5 i miktarından uygulanacaktır. Bununla birlikte, idari para cezasına ilişkin karar kesinleşinceye kadar alacaklarını yurda getirenlere de nispi değil, maktu ceza verilecektir Öte yandan bu şekilde verilecek maktu cezanın tutarına da bir üst sınır konulmuştur. Maktu ceza, yurda getirilmesi gereken ihracat bedelinin %2,5’ini geçemeyecektir. İhracat bedelinin yurda getirmeyen şirket ise şirket tüzel kişiliğine ceza kesilecektir.

İdari para cezasının hesaplanması

Maktu ceza tutarları her yıl güncellenmektedir. Savcılık fiilin ağrılığına göre maktu cezanın alt tutarından üst tutarına kadar belir bir oranda ceza kesmeye yetkilidir.

Nispi cezalarda ise durum şöyledir: Yurda getirilmeyen ihracat bedelinin üzerinden hesaplanır. Yabancı parada Merkez Bankasının arşiv kayıtlarına gidilerek ihracatın yapıldığı tarihteki döviz satış kuru baz alınarak

Nispi cezaların da oranları kanunda gösterilmiş olup yurda getirilmeyen ihracat bedelleri üzerinden hesaplanmaktadır. Yurda getirilmeyen ihracat bedeli yabancı para cinsinden ise idari para cezasının hesaplanmasında fiilin işlendiği tarih itibarıyla Merkez Bankasının bu paraya ilişkin döviz satış kuru esas alınacaktır.

Örneğin 1 Ocak’ta 100 bin dolar tutarında ihracat yapıldıktan sonra 180 gün içerisinde ihracat bedeli yurda getirilmezse 181’inci günde suçun oluştuğu kabul edilecek olup 181’inci güne isabet eden Merkez Bankası döviz satış kuru üzerinden %5 oranında 100 bin dolat %5= 5.000 dolar tutarından nispi oranda ceza kesilecektir.

Ödenmeyen tutar üzerinden ise suç tarihi ile tahsil tarihi arasındaki süreler için 6183 sayılı Kanuna göre tespit edilen gecikme zammı oranında, gecikme faizi uygulanır. Ayrıca cezanın tekerrüründe de iki kat olarak uygulanır.

İhracat hesabı nasıl kapatılır

Merkez Bankası’nın İhracat Genelgesine göre ihracat hesabının kapatılmasından ihracatçılar sorumludur. Aracı bankalar ise ilgili bedellerin yurda getirilip getirilmediğini izlemekle yükümlüdür. İhracatçıların ihracat bedellerini fiili ihraç tarihinden itibaren -kural olarak- 180 gün içinde yurda getirmesi gerekmektedir.. Yurda getirilen bedel, aynı süreler içerisinde, ihracat bedeli kabul belgesine bağlanır. İhracat hesabının kapatılabilmesi için gümrük beyannamesi örneği ve bilgileri, ilgili İBKB’ler, satış faturası ile indirim ve mahsup konusu belgelerin aracı bankaya ibrazı zorunludur. Eğer ihracat hesabı bu şekilde kapatılmazsa banka 5 iş günü içinde durumu vergi dairesine ihbar edecektir.

Vergi dairesi ihbardan itibaren 10 iş günü içerisinde ilgililere 90 gün süreli ihtarname gönderir. İhtarnamede bu süre içerisinde ya hesabın kapatılması yahut mücbir sebep halinin belgelenmesi istenir. Bu aşamada hesabın kapatılmasını vergi dairesi yapar.

90 günlük ihtarname süresi yahut verilen ek süre sonunda yeniden ek süre almayan ve ihracat hesabını kapatmayanlar vergi dairesi tarafından savcılığa ihbar edilir.

İdari para cezasını düzenleyecekler

İdari para cezası vermeye yetkili kurum cumhuriyet savcılığıdır. Vergi dairesi 90 günlük ihtar süresinde ihracat bedeli yurda getirilmezse ya da ek süre alınmazsa doğrudan savcılığa ihbarda bulunacaktır. Savcılık ise ayrı bir soruşturma yapmadan vergi dairesinden gelen ihbara istinaden para cezası düzenlenmektedir. Dolayısıyla bu konuda mükelleflerin sık sık e tebligat mesaj kutularına bakmalarından fayda bulunmaktadır. Zira itiraz ve ihbar sürelerini kaçırmaları dezavantaj yaratacaktır.

İdari para cezasına karşı itiraz yolu

İdari para cezaları Kabahatler Kanunu’nda düzenlenmiştir. Cumhuriyet savcılığı tarafından kesilen idari para cezasına 15 gün içerisinde sulh ceza hâkimliğine “başvuru” (itiraz) yapılabilir.

Cezanın peşin ödenmesi durumundan %25 indirim yapılır. Sonrasında ise yine kanun yoluna başvurulabilir.

Cem SEFEROĞLU

Vergi MÜFETTİŞİ

5510 sayılı Kanun’un İptal Edilen Ek 20’nci Maddesinde Yer Alan Kuruluşların Prim Teşviklerinden Yararlanma Durumlarındaki Değişiklik (SGK Genelgesi 2024/9)

28.06.2024 tarihli genelgede özetle;

✅ 5510 sayılı Kanun’un ek 20’nci maddesinde sayılan

Türkiye Maarif Vakfı,

Yunus Emre Vakfı,

Antalya Diplomasi Forumu Vakfı,

Türk Arkeoloji ve Kültürel Miras Vakfı,

Dışişleri Teşkilatını Güçlendirme Vakfı,

Türkiye Kızılay Derneği,

Yeşilay Cemiyeti ve Yeşilay Vakfına ait iş yerleri ile bunların iktisadi işletmeleri 14.06.2024 tarihinden itibaren 5335 sayılı Kanun’un 30’uncu maddesinin ikinci fıkrası kapsamına giren kurum ve kuruluşların faydalanamayacağı belirtilen prim teşviki, destek ve indirimlerinden yararlanamayacaklardır.

✅ Başka bir anlatımla, Anayasa Mahkemesi 5510 sayılı Kanun’un Ek 20.maddesini iptal etmesinden dolayı, genelgede sayılan kurum ve kuruluşlar 14.06.2024 tarihinden sonra SGK prim teşvik ve desteklerinden yararlanmayacaklardır. ORHAN KOTAN

T.C.

SOSYAL GÜVENLİK KURUMU BAŞKANLIĞI

Sigorta Primleri Genel Müdürlüğü

Sayı : E-83604451-207.02-97373593

Konu : 5510 sayılı Kanun’un İptal Edilen Ek 20’nci Maddesinde Yer Alan Kuruluşların Prim Teşviklerinden Yararlanma Durumlarındaki Değişiklik

Tarih: 28.06.2024

GENELGE

2024/9

Bilindiği üzere, 5510 sayılı Sosyal Sigortalar ve Genel Sağlık Sigortası Kanunu’nun ek 20’nci maddesinin birinci fıkrasında yer alan kuruluşların prim teşviki, destek ve indirimlerinden yaralanmalarının usul ve esasları 11/2/2022 tarihli ve 2022/3 nolu Genelgede açıklanmıştır.

5510 sayılı Kanun’un ek 20’nci maddesi ile Türkiye Maarif Vakfı, Yunus Emre Vakfı, Antalya Diplomasi Forumu Vakfı, Türk Arkeoloji ve Kültürel Miras Vakfı, Dışişleri Teşkilatını Güçlendirme Vakfı, Türkiye Kızılay Derneği, Yeşilay Cemiyeti ve Yeşilay Vakfının 25/12/2021 tarihi itibarıyla 5510 sayılı Kanun, 4447 sayılı Kanun, 4857 sayılı Kanun, 5746 sayılı Kanun, 5225 sayılı Kanun, 3294 sayılı Kanun, 2828 sayılı Kanun ve 6331 sayılı Kanunda yer alan prim teşviki, destek ve indirimler ile diğer kanunlarla düzenlenen/düzenlenecek prim teşviki, destek ve indirimlerinden yararlanabilmelerine imkan sağlanmış ve bu kuruluşların 25/12/2021 tarihinden önce yararlandıkları prim teşviki, destek ve indirimleri usulune uygun olarak yararlanmış sayılmıştır.

14/6/2024 tarihli ve 32576 sayılı Resmi Gazete’de yayımlanan Anayasa Mahkemesinin 14/3/2024 tarihli ve E: 2022/21, K: 2024/79 sayılı Kararı ile 5510 sayılı Kanun’un ek 20’nci maddesi, 14/6/2024 tarihi itibarıyla yürürlükten kaldırılmıştır.

Buna göre, yukarıda belirtilen kuruluşlara ait iş yerleri ile bunların iktisadi işletmeleri 14/6/2024 (dahil) tarihinden itibaren 5335 sayılı Kanun’un 30’uncu maddesinin ikinci fıkrası kapsamına giren kurum ve kuruluşların faydalanamayacağı belirtilen prim teşviki, destek ve indirimlerinden yararlanamayacaklardır. Ancak, 2024/Haziran ayı için mezkur kuruluşlara ait iş yerleri ile bunların iktisadi işletmeleri; sigortalıların 1/6/2024 ila 13/6/2024 tarihleri arasındaki çalışmalarından dolayı (13 güne kadar); yukarıda belirtilen kanunlarda düzenlenen prim teşviki, destek ve indirimlerinden yararlanabileceklerdir.

Söz konusu kuruluşlara ait iş yerleri ile bunların iktisadi işletmelerinin 14/6/2024(dahil) tarihinden itibaren 5335 sayılı Kanun’un 30’uncu maddesinin ikinci fıkrası kapsamına giren kurum ve kuruluşların faydalanamayacağı belirtilen prim teşviki, destek ve indirimlerinden yararlanmaları halinde, bahse konu iş yerlerinden yersiz yararlanılan tutarlar gecikme zammı ve gecikme cezası ile birlikte geri alınacaktır.

Bununla birlikte, Anayasa Mahkemesinin iptal kararlarının geriye yürümezliği ilkesi gereği; yukarıda belirtilen kuruluşlara ait iş yerleri ile bunların iktisadi işletmelerinin 14/6/2024 tarihinden önce yararlandıkları veya usulune uygun yararlanmış sayıldıkları prim teşviki, destek ve indirimler geri alınmayacaktır.

Bu Genelge hükümleri 14/6/2024 tarihinden itibaren geçerli olmak üzere yayımı tarihi itibarıyla yürürlüğe girer.

Bilgilerini ve gereğini arz/rica ederim.

Dr. Raci KAYA

Kurum Başkanı

İŞLETME DEFTERİ TUTANLARIN, E FATURA, E DEFTER TUTMA ZORUNLULUĞU?

2023 Brüt satış hasılatı 500 Bin TL’yi geçen;

* kendi internet siteleri veya aracı hizmet sağlayıcılarının platformları üzerinden e-Ticaret yapanlar ile

* gayrimenkul inşa, alım, satım,

* motorlu taşıtlar ticareti vb. özel olarak belirlenen faaliyetleri yürütenlerin 01/07/2024 tarihine kadar e-Fatura sistemine kaydolması zorunludur.

İşletme Hesabı Esası kapsamında defter beyan sisteminde kaldığı sürece (bilanço esasına

geçmediği sürece) e-defter geçiş zorunluluğu bulunmamaktadır.

Ersan KARACA

Yeminli Mali Müşavir

This email address is being protected from spambots. You need JavaScript enabled to view it.

Teşvik Belgeli Yatırımda Sabit Yatırım Tutarı İle Gerçekleşen Yatırım Tutarı Farklı İse Yatırıma Katkı Tutarı(YKT) Hangisi Üzerinden Hesaplanır? Faiz ve Kur Farkları YKT' nin Hesabında Dikkate Alınır mı?

(Adana Vergi Dairesi Başkanlığı'nın14.05.2024 Tarihli Özelgesi)

? Söz konusu özelgede İndirimli KV uygulamasında YTB'de yer alan harcama tutarlarına göre hesaplanan YKT'nin dikkate alınması gerektiğini, ekonomik gelişmelere paralel olarak YTB'de belirtilen yatırımlara ilişkin harcamanın fiilen artmış olmasının hesaplanan YKT tutarını değiştirmeyeceğini belirtmektedir.

Yorum: Teşvik belgesinde yer alan sabit yatırım tutarı öngörüden ibarettir. Dolayısıyla gerçekleşen ile öngörülen arasında farklılaşma olması gayet normaldir. Yatırım teşvik mevzuatı, belgede kayıtlı miktar aşılmadığı sürece tutar aşımları için belge revize şartı aramamaktadır. Zaten Bakanlık da sürekli revize etme ihtiyacını ortadan kaldırmak için Yatırımlarda Devlet Yardımları Hakkındaki Kararın Uygulamasına İlişkin 2012/1 seri no.lu Tebliğin 16'ncı maddesinde 2018 yılında değişiklik yapmıştır. Miktar aşımları muhakkak surette revize edilmeli iken Tutar aşımlarında revizeye ihtiyaç bulunmamaktadır. Dolayısıyla, miktar aşımı olmadığı sürece, gerçekleşen yatırım harcamasının belgede kayıtlı sabit yatırım tutarını aşması halinde YKT'nin gerçekleşen yatırım harcaması üzerinden de hesaplanması gerektiği kanaatindeyim.

? ?Yine özelgede, Sanayi ve Teknoloji Bakanlığınca YTB'li yatırımla ilgili olarak yatırım harcaması başta olmak üzere diğer konularda revizelerin yapılması durumunda, revize tarihinden itibaren ilave harcamalar üzerinden hesaplanan yatırım katkı tutarları dikkate alınabilecektir.

Yorum: Malumunuz KV indiriminden yararlanan birden fazla yatırım türü (bölgesel, proje bazlı, hamle vb) bulunmamaktadır. Her ne kadar yatırım türleri farklılaşsa da vergi indirimine ilişkin düzenleme sadece KVK'nın 32/A maddesidir. Dolayısıyla, uygulama yatırım türüne göre değişiklik gösteremez. Bu kapsamda belge üzerinde yapılan revize işlemine bağlı olarak ortaya çıkan yeni durumdan revize tarihinden değil de yatırımın başlangıç tarihinden itibaren yararlanılması gerektiği kanaatindeyim. Çünkü burada özelgeler ile Cumhurbaşkanı kararının birbiri ile çeliştiğini görmekteyiz. Bu nedenle özelge mi Cumhurbaşkanı kararı mı üstündür tartışmasını anlamsız olduğu açıktır.

Linkedin paylaşımından Alıntı yapılmıştır

TAKSİCİLİK ÖZELİNDE BASİT USUL İSTİSNASI VE DEĞER ARTIŞ KAZANCI İSTİSNASI KALDIRILIYOR MU?

Taksici, berber, marangoz, tesisatçı, tuhafiyeci, terzi gibi işlerle uğraşan yaklaşık 850 bin mükellef Basit Usule tabidir. Bu mükelleflerin Gelir Vergisinden istisna durumu devam edeceği ifade edilmektedir.

Basit usule tabi olan taksici mükelleflerin taksi plakası satışlarından elde ettikleri kazançların tamamı, elde tutma süresine bakılmaksızın Değer Artış Kazancından istisna olup, Taslakta bu istisnanın kaldırılacağı hükmü mevcuttu. Buna ilişkin taslak madde hükmünün iptal edildiğine yönelik bir gelişme tespit edilmemiştir.

> Taksi, Dolmuş, Minibüs ve umum servis araçlarına ait ticari plakaların devrine ilişkin işlemlerde, alım satım bedeli üzerinden binde 30 nispetinde Noter Harcı alınır.

Ersan KARACA

Yeminli Mali Müşavir

This email address is being protected from spambots. You need JavaScript enabled to view it.

Yeni Yayımlanan (Kurumlar Vergisi) Özelgeler 2024/6

|

Tarih |

Öğe Başlığı |

|

31 Mayıs 2024 |

Geri Kazanım Katılım Payı Ödemelerinin Hangi Dönemde Gider Yazılacağı |

|

30 Mayıs 2024 |

Kamuya Yararlı Derneğe Ait Gayrimenkul Satışında Vergisel Durum |

|

28 Mayıs 2024 |

Ray Kaynağı Yapım İşinin Yıllara Sari İnşaat İşi Olarak Değerlendirilip Değerlendirilmeyeceği |

|

28 Mayıs 2024 |

Nakdi Sermaye Artışının Kurumlar Vergisi Matrahından İndirim Konusu Yapılıp Yapılmayacağı |

|

28 Mayıs 2024 |

Personellere Bir Şirket Aracılığıyla Taşımacılık Hizmeti Verilmesinin Vergisel Durumu |

|

27 Mayıs 2024 |

|

|

21 Mayıs 2024 |

|

|

17 Mayıs 2024 |

|

|

14 Mayıs 2024 |

|

|

13 Mayıs 2024 |

Kur Korumalı Mevduat Hs. İlişkin Olarak Bankadan Alınan Primlerin KVK'na Göre İstisna Olup Olmadığı |

|

13 Mayıs 2024 |

|

|

10 Mayıs 2024 |

|

|

10 Mayıs 2024 |

|

|

09 Mayıs 2024 |

|

|

09 Mayıs 2024 |

|

|

09 Mayıs 2024 |

|

|

08 Mayıs 2024 |

|

|

08 Mayıs 2024 |

Yurtdışında Yapılan İnşaat, Onarım, Montaj İşleri İle Teknik Hizmetler |

|

08 Mayıs 2024 |

|

|

07 Mayıs 2024 |

Deprem Bölgesine Gönderilen Yardım Malzemelerine İlişkin Yapılan Ödemelerin Vergilendirilmesi |

|

07 Mayıs 2024 |

|

|

02 Mayıs 2024 |