Mehmet Özdoğru

Hangi Uyuşmazlıklar Arabulucu İle Çözülür?

Taraflar arasındaki özel hukuk uyuşmazlıkları için arabulucuya başvurabilirsiniz. Ceza davaları, boşanma davaları, velayet davaları, vasi atanması gibi kamu hukukunu ilgilendiren (Mahkeme kararı zorunluluğu bulunan) davalar için arabuluculuk yoluna başvuramazsınız.

Mesela trafik kazası sonucunda, Hukuk Mahkemeleri’nde görülecek olan tazminat davası açmak yerine arabulucuya başvurabilirsiniz. Meydana gelen zarar arabuluculuk sürecinde müzakere edilerek ödenecek tazminat konusunda taraflar anlaşabilir.

Ödenmeyen çek, senet ya da cari hesap nedeniyle icra takibi açmak, alacak davası açmak yerine arabulucuya başvurabilirsiniz. Alacağınız için yeni bir vade belirleyip, takside bağlayabilirsiniz. Bunun avantajı şudur; tarafların arabulucu ile birlikte hazırladıkları anlaşma belgesi ilam niteliğindedir (Kesinleşmiş Mahkeme Kararı) .Bu anlaşma belgesinde ödenmeyen tutar icra takibine konulabilir ve icra takibi için harç ödemezsiniz. Ayrıca ilam niteliğinde olduğundan ötürü borçlu tarafından itiraz edilemez. Ancak borcunu ödemiş ise belge ile itiraz edebilir.

Bunlar gibi alacak, hukuki durumun tespiti gibi davalar için arabuluculuğa başvurabilirsiniz. Bir iş hukuku arabulucusu birbirlerine muhalif işçi ve işvereni masaya oturtmayı başarır, her iki tarafın da kabul edebileceği ortak bir pazarlık anlaşmasına varmalarına yardımcı olur. Bir ticaret arabulucusu tartışmalı bir patent ihlali anlaşmazlığını sonuçlandırır.

Ya da anlaşmazlıkların çözümünde arabulucuya başvuru tarafların birbiri ile temasa geçme, toplantı düzenleme, görüşmeleri başlatma konusunda zorluk yaşadıklarında, tarafların arasında konuyu müzakere etmeye engel bir güven eksikliği varsa ve sebeple görüşmeler hararetli tartışma şeklinde geçiyorsa, yanlış algılar ve kalıplar iletişimi engelliyorsa, anlaşmazlığa konu birden çok problem varsa ve taraflar hangisini önce çözeceklerini bilmiyorlarsa, taraflar arasında fikir ayrılığı varsa arabulucuya başvurabilirsiniz.

Kimdir bu arabulucu? Arabulucu; tüm tarafların kabul ettiği, taraflar adına bağlayıcı karar verme yetkisi olmayan ancak onları yönlendiren, bilgilendiren, tarafların anlaşmaya varmalarını sağlayan etkili sorun çözme ve müzakere çözme yöntemlerini kullanarak tarafların anlaşmazlığa müdahil olan ve bunları kağıda dökerek resmileştiren kişidir.

Av. Ege DEMİRALP

UZMAN ARABULUCU

III. Geçici Vergi Döneminde Devam Eden Yatırımlarınızı Düzeltmeye Tabi Tutmayı Unutmayın!

30.09.2024 tarihi itibariyle yapılmakta olan yatırımlar hesabında takip edilen ve henüz aktifleştirilmemiş tutarlar için hali hazır aksi bir düzenleme yapılmadığı için enflasyon düzeltmesi yapılmaya devam edilecektir. 1.1.2024 tarihi itibariyle “258 Yapılmakta Olan Yatırımlar Hesabında” yer alan enflasyon farkı dahil düzeltilmiş tutar 30.09.2024 tarihli Yİ-ÜFE’nin 31.12.2023 tarihli Yİ-ÜFE’ye bölünmesi suretiyle bulunan taşıma katsayısı ile düzeltme işlemine tabi tutulacaktır. Aynı yatırımla ilgili yapılan Ocak- Eylül 2024 tarihleri arasında yapılan harcamalar için ise 30.09.2024 tarihli Yİ-ÜFE’nin ilgili kesinleşmiş harcama tutarlarına ait aya ait Yİ-ÜFE’ye bölünmesi suretiyle bulunan katsayı kullanılarak düzeltme işlemi gerçekleştirilecektir. Bu şekilde bulunan düzeltme farklarından ilk altı aylık döneme isabet eden enflasyon farklarının düşülmesinden sonra kalan tutar son üç aylık enflasyon farkını oluşturacak ve bu tutar 698 hesapta gelir etkisi yaratacaktır. Örneğin Mart 2024 dönemine ait kesinleşmiş harcama tutarı 30.09.2024 tarihli Yİ-ÜFE’nin 31.03.2024 tarihli Yİ-ÜFE’ye bölünmesi suretiyle bulunan taşıma katsayısı ile düzeltme işlemine tabi tutulacak ve bulunan enflasyon farkından ilk altı döneme isabet eden enflasyon farkının düşülmesi sonucu kalan tutar 698 hesaba aktarılacaktır. Benzer şekilde Temmuz 2024 dönemine ait kesinleşen harcama tutarı için 30.09.2024 tarihli Yİ-ÜFE’nin 31.07.2024 tarihli Yİ-ÜFE’ye bölünmesi suretiyle bulunan taşıma katsayısı ile düzeltme işlemine gerçekleştirilecek bu ay için ilk altı aydan gelen enflasyon farkı bulunmadığından, bulunan enflasyon farkının tamamı 698 hesapla ilişkilendirilecektir.

Gerek aktife alındıktan sonra aktif kıymetin maliyetine gerekse yapılmakta olan yatırım aşamasında yatırımın maliyetine intikal ettirilen kredi faizi veya kur farkı varsa bu bedellerin içerisindeki reel olmayan finansman kısmının ayrıştırılması kalan tutarın yani reel kısmın düzeltmeye tabi tutulması gerekiyor.

Öte yandan, yapılmakta olan yatırım aşamasında bu yatırımlarla ilgili alınan mal ve hizmetlere mahsuben verilen veya alınan parasal olmayan avansların ödeme veya tahsil tarihi dikkate alınarak düzeltmeye tabi tutmayı unutmayın.

YAPILMAKTA OLAN YATIRIMLARA ENFLASYON DÜZELTMESİ KOLAYLIĞI

Yatırımcılar, yapılmakta olan yatırımlar hesabını enflasyon düzeltmesine tabi tutmaları sonucunda düzeltme sonrası oluşan ve enflasyon düzeltmesi karı olarak dikkate alınması gereken düzeltme farklarını, söz konusu yatırımları henüz işletmeye almamalarına rağmen dönem kazancıyla ilişkilendirerek, bu tutarlar üzerinden kurumlar vergisi ödüyorlardı.

Bu durum özellikle iş dünyasında büyük tepkilere neden olmuştu.

Savunma Sanayii ile İlgili Bazı Düzenlemeler Hakkında Kanun ile Bazı Kanunlarda Değişiklik Yapılmasına Dair Kanun Teklifi ile, Vergi Usul Kanununun mükerrer 298. maddesinin (A) fıkrasının sonuna bir bent eklenerek, “Yapılmakta olan yatırımlar” hesabının enflasyon düzeltmesine tabi tutulması sonucunda oluşan düzeltme farklarının dönem kazancıyla ilişkilendirilmemesi sağlanıyor.

Söz konusu düzenlemeye göre, bu mükellefler, enflasyon düzeltmesinin uygulandığı dönemlerde, parasal olmayan kıymetler sınıfında yer alan yapılmakta olan yatırımlar hesabını enflasyon düzeltmesine tabi tutacaklar ve düzeltme sonrası oluşan ve enflasyon düzeltmesi karı olarak dikkate alınması gereken düzeltme farklarını dönem kazancıyla ilişkilendirmeyip, bu tutarları özel bir fon hesabında izleyecekler. Özel fon hesabına alınan bu tutarlar, yatırımın tamamlanarak ilgili iktisadi kıymetin aktifleştirildiği dönem ile bu dönemi takip eden dört hesap dönemi içerisinde eşit taksitler halinde dönem kazancının tespitinde dikkate alınacak. Ayrıca, özel fon hesabında izlenen tutarlar, dönem kazancının tespitinde dikkate alınıncaya kadar her yıl bir önceki yıla ilişkin olarak bu Kanun uyarınca belirlenen yeniden değerleme oranında artırılacak.

Yatırımın çeşitli nedenlerle tamamlanamaması, iktisadi kıymetin aktifleştirilmesinden sonra faaliyetin beş hesap dönemi içerisinde sona erdirilmesi veya özel fon hesabında izlenen tutarların başka bir hesaba nakledilmesi ya da işletmeden çekilmesi hallerinde, bu düzenleme kapsamında dönem kazancında dikkate alınmayan tutarlar yatırımın tamamlanamadığı, faaliyetin sonlandırıldığı veya özel fon hesabının kısmen veya tamamen madde hükümlerine aykırı şekilde kullanıldığı dönemin kurum kazancının tespitinde dikkate alınacak.

Bu düzenlemenin 2024 yılında başlayan hesap döneminden geçerli olmak üzere yayımı tarihinde yürürlüğe girmesi öngörüldüğünden, 2024 hesap dönemine ilişkin geçici vergi dönemlerinde bu hesaptan kaynaklanan düzeltme farklarını vergi matrahının tespitinde dikkate alan mükellefler, hesap döneminin başından itibaren kayıtlarını düzeltmek suretiyle söz konusu düzeltme farklarını hesap dönemi sonuna kadar özel fon hesabına alacaklar.

Bu düzenleme ile, yatırımların enflasyon düzeltmesinden olumsuz etkilenmemesi sağlanarak, bu sayede yatırımlara katkıda bulunulması amaçlanıyor.

Abdullah Tolu

Yeminli Mali Müşavir

This email address is being protected from spambots. You need JavaScript enabled to view it.

Yeni Ekonomi Paketi Meclise Sunuldu

AK Parti’nin TBMM’ye sunduğu yasa teklifi, Savunma Sanayi Fonu'nun gelirlerini artırmayı hedefleyen çeşitli düzenlemeler içeriyor. 12 maddeden oluşan teklifte, en dikkat çeken yeniliklerden biri, limiti 100 bin TL ve üzeri kredi kartlarından yıllık 750 TL katkı payı alınması.

Bununla birlikte, tapu işlemleri, sıfır ve ikinci el araç satışları, noter işlemleri gibi alanlardan da katkı payı alınacak. Ayrıca, motor silindir hacmi 100 cm³ altındaki motosikletler, insansız hava araçları (drone'lar) ve ÖTV matrahı 5 bin TL’yi aşan kol saatleri de vergi kapsamına alınıyor.

AK Parti'nin Savunma Sanayi Destekleme Fonu'na yönelik yasa teklifinde yapılacak düzenlemeler madde madde şöyle:

* Vergi beyannameleri ve muhtasar beyannamelerden damga vergisi alınacak.

* Taşınmaz satışlarında tapu işlemleri için alıcı ve satıcıdan ayrı ayrı 750 TL, diğer işlemlerde adına işlem yapılandan 375 TL ücret alınacak.

* Limiti 100 bin TL ve üzeri Kredi kartı hamillerinden yıllık 750 TL katkı payı alınacak.

* Noterlik ücreti alınan diğer işlemlerde işlem başına 75 TL alınacak.

* Sıfır araç tescilinde 3.000 TL, ikinci el satışlarında 1.500 TL ücret alınacak.

* ÖTV matrahı 5 bin lira ve üzeri kol saatleri ve dronelar ÖTV kapsamına alınacak.

* Küçük motorlu motosikletler (motor silindir hacmi 100 cm³ ve motor gücü 6 kW altı) Motorlu Taşıtlar Vergisi'ne tabi tutulacak.

Güler, "Özel Tüketim Vergisi'nde de dronları ve ÖTV matrahı 5 bin lira üzerinde olan kol saatlerini vergi kapsamına alıyoruz" ifadesini kullandı.

Beyannamelerden Damga Vergisi Tutarı Kadar Ayrıca Savunma Sanayi Payı Alınacak

Savunma Sanayi İle İlgili Kanun Teklifini İndirmek İçin Tıklayınız

ÖRNEKLERLE 2025 HESAP DÖNEMİ BEYAN EDİLEN KURUMLAR VERGİSİ

ÖRNEKLERLE 2025 HESAP DÖNEMİ BEYAN EDİLEN KURUMLAR VERGİSİ - ASGARİ KURUMLAR VERGİSİ KARŞILAŞTIRMASI VE ÖDENMESİ GEREKEN KURUMLAR VERGİSİ HESAPLAMALARI( KURUMLAR VERGİSİNDE YER ALAN ÖRNEKLERİN TAMAMINA YÖNELİK)

ÖRNEK 1: Ticari Bilanço Karı 1.000.000,00 TL - KKEG 200.000,00 TL

|

Senaryo 1: Beyan Edilen Kurumlar Vergisi |

Senaryo 2: Asgari Kurumlar Vergisi |

|

|

A) Ticari Bilanço Karı |

1.000.000,00 |

1.000.000,00 |

|

B) KKEG |

200.000,00 |

200.000,00 |

|

C) İstisna / İndirimler Toplamı (Kurumlar Vergisi=D+E), (Asgari Kurumlar Vergisi=D) |

0,00 |

0,00 |

|

D) Kabul Edilen İstisna / İndirimler |

0,00 |

0,00 |

|

E) Asgari Kurumlar Vergisi Açısından Kabul Edilmeyen İstisna / İndirimler |

0,00 |

0,00 |

|

F) Geçmiş Yıl Zararı |

0,00 |

0,00 |

|

G) Kurumlar Vergisi Matrahı |

1.200.000,00 |

1.200.000,00 |

|

H) Hesaplanan % 10 Asgari Kurumlar Vergisi |

120.000,00 |

|

|

i) Genel Orana Tabi Matrah Üzerinden Hesaplanan % 25 Kurumlar Vergisi |

300.000,00 |

|

|

Ödenmesi Gereken Kurumlar Vergisi |

300.000,00 |

|

- İstisna İndirim Yoksa Beyan Edilen Kurumlar Vergisi Muhtemelen Daha Yüksek Çıkar.

ÖRNEK 2: Ticari Bilanço Zararı 1.000.000,00 - KKEG 1.200.000,00 TL

|

Senaryo 1: Beyan Edilen Kurumlar Vergisi |

Senaryo 2: Asgari Kurumlar Vergisi |

|

|

A) Ticari Bilanço Zararı |

1.000.000,00 |

1.000.000,00 |

|

B) KKEG |

1.200.000,00 |

1.200.000,00 |

|

C) İstisna / İndirimler Toplamı (Kurumlar Vergisi=D+E), (Asgari Kurumlar Vergisi=D) |

0,00 |

0,00 |

|

D) Kabul Edilen İstisna / İndirimler |

0,00 |

0,00 |

|

E) Asgari Kurumlar Vergisi Açısından Kabul Edilmeyen İstisna / İndirimler |

0,00 |

0,00 |

|

F) Geçmiş Yıl Zararı |

0,00 |

0,00 |

|

G) Kurumlar Vergisi Matrahı |

200.000,00 |

200.000,00 |

|

H) Hesaplanan % 10 Asgari Kurumlar Vergisi |

20.000,00 |

|

|

i) Genel Orana Tabi Matrah Üzerinden Hesaplanan % 25 Kurumlar Vergisi |

50.000,00 |

|

|

Ödenmesi Gereken Kurumlar Vergisi |

50.000,00 |

|

- Ticari Bilanço Zararı Asgari Kurumlar Vergisi Hesaplamasında Dikkate Alınırken, Geçmiş Yıl Mali Zararı Dikkate Alınmaz.

ÖRNEK 3: Ticari Bilanço Karı 4.000.000,00 TL - KKEG 800.000,00 TL - İştirak Kazancı İstisnası 2.000.000,00 TL- İştirak Hissesi Satış Kazancı İstisnası 800.000,00 TL - Teknoloji Geliştirme Bölge Kapsamında Kazanç İstisnası 500.000,00 TL – Araştırma Geliştirme İndirimi 100.000,00 TL - Nakdi Sermaye İndirimi 200.000,00 TL - Geçmiş Yıl Zararı İse 400.000,00 TL

|

Senaryo 1: Beyan Edilen Kurumlar Vergisi |

Senaryo 2: Asgari Kurumlar Vergisi |

|

|

A) Ticari Bilanço Karı |

4.000.000,00 |

4.000.000,00 |

|

B) KKEG |

800.000,00 |

800.000,00 |

|

C) İstisna / İndirimler Toplamı (Kurumlar Vergisi=D+E), (Asgari Kurumlar Vergisi=D) |

3.600,000,00 |

2.600.000,00 |

|

D) Kabul Edilen İstisna / İndirimler |

2.600.000,00 |

2.600.000,00 |

|

· İştirak Kazancı |

2.000.000,00 |

2.000.000,00 |

|

· Teknoloji Geliştirme Bölge Kapsamında Kazanç İstisnası |

500.000,00 |

500.000,00 |

|

· Kurumlar Vergisi Matrahından İndirilen Ar- Ge / Tasarım İndirimi |

100.000,00 |

100.000,00 |

|

E) Asgari Kurumlar Vergisi Açısından Kabul Edilmeyen İstisna / İndirimler |

1.000.000,00 |

0,00 |

|

* İştirak Hissesi Satış Kazancı İstisnası |

800.000,00 |

0,00 |

|

* Nakdi Sermaye Artışı Faiz İndirimi |

200.000,00 |

0,00 |

|

F) Geçmiş Yıl Zararı |

400.000,00 |

0,00 |

|

G) Kurumlar Vergisi Matrahı |

800.000,00 |

2.200.000,00 |

|

H) Hesaplanan % 10 Asgari Kurumlar Vergisi |

220.000,00 |

|

|

i) Genel Orana Tabi Matrah Üzerinden Hesaplanan % 25 Kurumlar Vergisi |

200.000,00 |

|

|

Ödenmesi Gereken Kurumlar Vergisi |

220.000,00 |

|

ÖRNEK 4: Ticari Bilanço Karı 12.500.000,00 TL - KKEG 500.000,00 TL - Araştırma Geliştirme İndirimi 2.000.000,00 TL- Aktifine Kayıtlı Taşınmazı, Borç Nedeniyle Bankaya Devredilmiş Ve 4.000.000,00 TL Kazanç Elde Edilmiştir. Geçmiş Dönemlerden Devreden 1.000.000,00 TL Yatırım İndirimini İndirim Konusu Yapmıştır. Yatırımı Dolayısıyla İndirimli Kurumlar Vergisine Tabi Matrahı 4.000.000,00 TL, İndirimli Vergi Oranı %5’tir.

|

Senaryo 1: Beyan Edilen Kurumlar Vergisi |

Senaryo 2: Asgari Kurumlar Vergisi |

|

|

A) Ticari Bilanço Karı |

12.500.000,00 |

12.500.000,00 |

|

B) KKEG |

500.000,00 |

500.000,00 |

|

C) İstisna / İndirimler Toplamı (Kurumlar Vergisi=D+E), (Asgari Kurumlar Vergisi=D) |

7.000.000,00 |

2.000.000,00 |

|

D) Kabul Edilen İstisna / İndirimler |

2.000.000,00 |

2.000.000,00 |

|

· Kurumlar Vergisi Matrahından İndirilen Ar- Ge / Tasarım İndirimi |

2.000.000,00 |

2.000.000,00 |

|

E) Asgari Kurumlar Vergisi Açısından Kabul Edilmeyen İstisna / İndirimler |

5.000.000,00 |

0,00 |

|

* Bankalara Borçlu Durumda Olanların Taşınmaz Satış Kazancı İstisnası |

4.000.000,00 |

0,00 |

|

* Devreden Yatırım İndirimi |

1.000.000,00 |

0,00 |

|

F) Geçmiş Yıl Zararı |

0,00 |

0,00 |

|

G) Kurumlar Vergisi Matrahı |

6.000.000,00 |

11.000.000,00 |

|

H) Hesaplanan % 10 Asgari Kurumlar Vergisi |

1.100.000,00 |

|

|

a) 02.08.2024 Öncesi Yatırım Teşvik Belgesi Kapsamında Alınmayan Vergi ( YATIRIM İNDİRİMİ) |

800.000,00 |

|

|

e) 02.08.2024 Öncesi Yatırım Teşvik Belgesi Kapsamında İndirimli Vergi |

200.000,00 |

|

|

i) Genel Orana Tabi Matrah Üzerinden Hesaplanan % 25 Kurumlar Vergisi |

500.000,00 |

|

|

Mahsup Sonrası Hesaplanan Kurumlar Vergisi |

700.000,00 |

300.000,00 |

|

Ödenmesi Gereken Kurumlar Vergisi |

700.000,00 |

|

ÖRNEK 5: Ticari Bilanço Karı 15.000.000,00 TL, Kur Korumalı Mevduat Hesaplarından Elde Edilen Kazanç İstisnası 5.000.000,00 TL Ve Geçmiş Yıl Zararları 5.000.000,00 TL’dir. Şirketin 2.8.2024 Tarihinden Önce Aldığı Yatırım Teşvik Belgesi Kapsamında 2.000.000,00 TL Matraha İndirimli Kurumlar Vergisi Uygulama Hakkı Bulunmakta Olup İndirimli Vergi Oranı İse %5’tir.

|

Senaryo 1: Beyan Edilen Kurumlar Vergisi |

Senaryo 2: Asgari Kurumlar Vergisi |

|

|

A) Ticari Bilanço Karı |

15.000.000,00 |

15.000.000,00 |

|

B) KKEG |

0,00 |

0,00 |

|

C) İstisna / İndirimler Toplamı (Kurumlar Vergisi=D+E), (Asgari Kurumlar Vergisi=D) |

5.000.000,00 |

0,00 |

|

D) Kabul Edilen İstisna / İndirimler |

0,00 |

0,00 |

|

E) Asgari Kurumlar Vergisi Açısından Kabul Edilmeyen İstisna / İndirimler |

5.000.000,00 |

0,00 |

|

* Kur Korumalı Mevduat Kazanç İstisnası |

5.000.000,00 |

0,00 |

|

F) Geçmiş Yıl Zararı |

5.000.000,00 |

0,00 |

|

G) Kurumlar Vergisi Matrahı |

5.000.000,00 |

15.000.000,00 |

|

H) Hesaplanan % 10 Asgari Kurumlar Vergisi |

1.500.000,00 |

|

|

a) 02.08.2024 Öncesi Yatırım Teşvik Belgesi Kapsamında Alınmayan Vergi ( YATIRIM İNDİRİMİ) |

400.000,00 |

|

|

e) 02.08.2024 Öncesi Yatırım Teşvik Belgesi Kapsamında İndirimli Vergi |

100.000,00 |

|

|

ii) Genel Orana Tabi Matrah Üzerinden Hesaplanan % 25 Kurumlar Vergisi |

750..000,00 |

|

|

Mahsup Sonrası Hesaplanan Kurumlar Vergisi |

850..000,00 |

1.100.000,00 |

|

Ödenmesi Gereken Kurumlar Vergisi |

550.000,00 |

|

- 5 Milyon TL Matrahın 2 Milyon TL İndirimli Kurumlar Vergisine Geri Kalan 3 Milyon TL İse % 25 Kurumlar Vergisine Tabidir.

ÖRNEK 6: Ticari Bilanço Karı 10.000.000,00 TL, KKEG 1.000.000,00 TL’dir. İhracat Geliri 2.000.000,00 TL’dir Serbest Bölgede İstisna Kazancı 1.000.000,00 TL, Sınai Mülkiyet Hakları İstisna Satış Kazancı 4.000.000,00 TL’dir. 2.000.000,00 TL Nakdi Sermaye Faiz İndirimini Matrahından İndirim Konusu Yapmıştır.

|

Senaryo 1: Beyan Edilen Kurumlar Vergisi |

Senaryo 2: Asgari Kurumlar Vergisi |

|

|

A) Ticari Bilanço Karı |

10.000.000,00 |

10.000.000,00 |

|

B) KKEG |

1.000.000,00 |

1.000.000,00 |

|

C) İstisna / İndirimler Toplamı (Kurumlar Vergisi=D+E), (Asgari Kurumlar Vergisi=D) |

7.000.000,00 |

1.000.000,00 |

|

D) Kabul Edilen İstisna / İndirimler |

1.000.000,00 |

1.000.000,00 |

|

· Serbest Bölge Kazanç İstisnası |

1.000.000,00 |

1.000.000,00 |

|

E) Asgari Kurumlar Vergisi Açısından Kabul Edilmeyen İstisna / İndirimler |

6.000.000,00 |

0,00 |

|

* Nakdi Sermaye Artışı Faiz İndirimi |

2.000.000,00 |

2.000.000,00 |

|

* Sınai Mülkiyet Kazanç İstisnası |

4.000.000,00 |

0,00 |

|

F) Geçmiş Yıl Zararı |

0,00 |

0,00 |

|

G) Kurumlar Vergisi Matrahı |

4.000.000,00 |

10.000.000,00 |

|

H) Hesaplanan % 10 Asgari Kurumlar Vergisi |

1.000.000,00 |

|

|

d) 5 Puan Kurumlar Vergisi İndirimi ( İHRACAT) |

100.000,00 |

|

|

h) 5 Puan Kurumlar Vergisi İndirimi Sonrası İndirimli Vergi ( İHRACAT) |

400.000,00 |

|

|

iii) Genel Orana Tabi Matrah Üzerinden Hesaplanan % 25 Kurumlar Vergisi |

500.000,00 |

|

|

Mahsup Sonrası Hesaplanan Kurumlar Vergisi |

900.000,00 |

900.000,00 |

|

Ödenmesi Gereken Kurumlar Vergisi |

900.000,00 |

|

- 4 Milyon TL Matrahın 2 Milyon TL’si İhracat Kaynaklı % 20 Kurumlar Vergisine Geri Kalan 2 Milyon TL İse % 25 Kurumlar Vergisine Tabidir.

ÖRNEK 7: Gayrimenkul Yatırım Ortaklığı Ticari Bilanço Karı 5.000.000,00 TL olup, 3.000.000,00 TL’si Taşınmazlardan Satış Kazancı Ve Kira Gelirlerinden Oluşmaktadır.

|

Senaryo 1: Beyan Edilen Kurumlar Vergisi |

Senaryo 2: Asgari Kurumlar Vergisi |

|

|

A) Ticari Bilanço Karı |

5.000.000,00 |

5.000.000,00 |

|

B) KKEG |

0,00 |

0,00 |

|

C) İstisna / İndirimler Toplamı (Kurumlar Vergisi=D+E), (Asgari Kurumlar Vergisi=D) |

5.000.000,00 |

2.000.000,00 |

|

D) Kabul Edilen İstisna / İndirimler |

2.000.000,00 |

2.000.000,00 |

|

· Yatırım Fon Ve Ortaklıklarının Kazancı İstisnası (Taşınmazlardan Elde Edilen Kazançlar Hariç) |

2.000.000,00 |

2.000.000,00 |

|

E) Asgari Kurumlar Vergisi Açısından Kabul Edilmeyen İstisna / İndirimler |

3.000.000,00 |

0,00 |

|

* Gayrimenkul Yatırım Ortaklıklarının Taşınmaz Satış Kazancı İstisnası |

3.000.000,00 |

0,00 |

|

F) Geçmiş Yıl Zararı |

0,00 |

0,00 |

|

G) Kurumlar Vergisi Matrahı |

0,00 |

3.000.000,00 |

|

H) Hesaplanan % 10 Asgari Kurumlar Vergisi |

300.000,00 |

|

|

iv) Genel Orana Tabi Matrah Üzerinden Hesaplanan Kurumlar Vergisi |

0,00 |

|

|

Ödenmesi Gereken Kurumlar Vergisi |

300.000,00 |

|

ÖRNEK 8: Ticari Bilanço Karı 7.000.000,00 TL, Sınaî Mülkiyet Hakları İstisna Satış Kazancı 4.000.000,00 TL’dir.

- 1.000.000,00 TL Yurt Dışı İştirak Kazancı İstisnası - 150.000,00 TL Kurumlar Vergisi Ödenmiştir.

- 800.000,00 TL Yurtdışı İnşaat Onarım Kazancı İstisnası - 50.000,00 TL Kurumlar Vergisi Ödenmiştir. % 10 Vergi Yükü Taşımıyor. Bu Kapsamda, %10 Ve Üzeri Vergi Yükü Taşıyan Yurt Dışı Kaynaklı İstisna Kazançlar Üzerinden Halihazırda %10 Vergi Hesaplanmış Olduğundan, Asgari Vergi Hesaplamasında Bu İstisna Kazançların Düşülmesi Gerekmektedir. Öte Yandan, %10 Vergi Yükü Taşımayan Yurt Dışı Kaynaklı İstisna Kazançların İse, Taşıdığı Vergi Yüküne İsabet Eden Kazanç Kısmı Asgari Vergi Matrahından Düşülebilecektir.

|

Senaryo 1: Beyan Edilen Kurumlar Vergisi |

Senaryo 2: Asgari Kurumlar Vergisi |

|

|

A) Ticari Bilanço Karı |

7.000.000,00 |

7.000.000,00 |

|

B) KKEG |

0,00 |

0,00 |

|

C) İstisna / İndirimler Toplamı (Kurumlar Vergisi=D+E), (Asgari Kurumlar Vergisi=D) |

5.800.000,00 |

1.500.000,00 |

|

D) Kabul Edilen İstisna / İndirimler |

1.000.000,00 |

1.500.000,00 |

|

· Yurtdışı İştirak Kazancı İstisnası |

1.000.000,00 |

1.000.000,00 |

|

· %10 Vergi Yükü Taşımayan Yurtdışı Kaynaklı İstisna ( Taşıdığı Vergi Yüküne İsabet Eden Kısmı) = 50.000,00 / 0,10 |

0,00 |

500.000,00 |

|

E) Asgari Kurumlar Vergisi Açısından Kabul Edilmeyen İstisna / İndirimler |

4.800.000,00 |

0,00 |

|

* Sınai Mülkiyet Kazanç İstisnası |

4.000.000,00 |

0,00 |

|

* Yurtdışı İnşaat Onarım Kazancı İstisnası |

800.000,00 |

0,00 |

|

G) Kurumlar Vergisi Matrahı |

1.200.000,00 |

5.500.000,00 |

|

H) Hesaplanan % 10 Asgari Kurumlar Vergisi |

550.000,00 |

|

|

I) Genel Orana Tabi Matrah Üzerinden Hesaplanan % 25 Kurumlar Vergisi |

300.000,00 |

|

|

Ödenmesi Gereken Kurumlar Vergisi |

550.000,00 |

|

2025 Hesap Dönemi Ödenmesi Gereken Kurumlar Vergisi Hesaplama Tablosu

|

GRA |

Senaryo 1: Beyan Edilen Kurumlar Vergisi |

Senaryo 2: Asgari Kurumlar Vergisi |

|

A) Ticari Bilanço Karı / Ticari Bilanço Zararı |

Matrahın Hesabında Dikkate Alınır. |

Matrahın Hesabında Dikkate Alınır. |

|

B) KKEG |

Matrahın Hesabında Dikkate Alınır. |

Matrahın Hesabında Dikkate Alınır. |

|

C) İstisna / İndirimler Toplamı (Kurumlar Vergisi=D+E), (Asgari Kurumlar Vergisi=D) |

(D+E) Toplamı Matrahın Hesabında Dikkate Alınır. |

D) Bölümü Matrahın Hesabında Dikkate Alınır. . |

|

D) Kabul Edilen İstisna / İndirimler |

Matrahın Hesabında Dikkate Alınır. |

Matrahın Hesabında Dikkate Alınır. . |

|

· İştirak Kazancı |

Matrahın Hesabında Dikkate Alınır. |

Matrahın Hesabında Dikkate Alınır. |

|

· Yurtdışı İştirak Kazancı İstisnası |

Matrahın Hesabında Dikkate Alınır. |

Matrahın Hesabında Dikkate Alınır. |

|

· Emisyon Primi İstisnası |

Matrahın Hesabında Dikkate Alınır. |

Matrahın Hesabında Dikkate Alınır. |

|

· Risturn Kazancı İstisnası |

Matrahın Hesabında Dikkate Alınır. |

Matrahın Hesabında Dikkate Alınır. |

|

· Yatırım Fon Ve Ortaklıklarının Kazancı İstisnası (Taşınmazlardan Elde Edilen Kazançlar Hariç) |

Matrahın Hesabında Dikkate Alınır. |

Matrahın Hesabında Dikkate Alınır. |

|

· Sat ve Geri Kiralama İstisnası |

Matrahın Hesabında Dikkate Alınır. |

Matrahın Hesabında Dikkate Alınır. |

|

· Varlık Kiralama İşlemlerinden Elde Edilen Kazanç İstisnası |

Matrahın Hesabında Dikkate Alınır. |

Matrahın Hesabında Dikkate Alınır. |

|

· Girişim Sermayesi Fonu |

Matrahın Hesabında Dikkate Alınır. |

Matrahın Hesabında Dikkate Alınır. |

|

· Korumalı İşyeri İndirimi |

Matrahın Hesabında Dikkate Alınır. |

Matrahın Hesabında Dikkate Alınır. |

|

· Türk Uluslararası Gemi Sicili Kanunu İstisnası |

Matrahın Hesabında Dikkate Alınır. |

Matrahın Hesabında Dikkate Alınır. |

|

· Serbest Bölge Kazanç İstisnası |

Matrahın Hesabında Dikkate Alınır. |

Matrahın Hesabında Dikkate Alınır. |

|

· Teknoloji Geliştirme Bölge Kapsamında Kazanç İstisnası |

Matrahın Hesabında Dikkate Alınır. |

Matrahın Hesabında Dikkate Alınır. |

|

· Kurumlar Vergisi Matrahından İndirilen Ar- Ge / Tasarım İndirimi |

Matrahın Hesabında Dikkate Alınır. |

Matrahın Hesabında Dikkate Alınır. |

|

· %10 Vergi Yükü Taşımayan Yurtdışı Kaynaklı İstisna ( Taşıdığı Vergi Yüküne İsabet Eden Kısmı) |

- |

Matrahın Hesabında Dikkate Alınır. |

|

· TFRS / TMS – Vergi Kanunu Değerleme Farkları |

Diğer İndirim ve İstisna Olarak Dikkate Alınır. |

Asgari Kurumlar Vergisi Hesaplanmaz. |

|

· Örtülü Sermaye Kur Farkı |

Diğer İndirim ve İstisna Olarak Dikkate Alınır. |

Asgari Kurumlar Vergisi Hesaplanmaz. |

|

· Kıdem Tazminatı Karşılığı İptali |

Diğer İndirim ve İstisna Olarak Dikkate Alınır. |

Asgari Kurumlar Vergisi Hesaplanmaz. |

|

· % 5 Vergi İndirim Hakkı |

Diğer İndirim ve İstisna Olarak Dikkate Alınır. |

Asgari Kurumlar Vergisi Hesaplanmaz. |

|

· Çifte Vergilendirme Önleme Anlaşma Kapsamında İstisna Kapsamında Gelirler |

Diğer İndirim ve İstisna Olarak Dikkate Alınır. |

Asgari Kurumlar Vergisi Hesaplanmaz. |

|

E) Asgari Kurumlar Vergisi Açısından Kabul Edilmeyen İstisna / İndirimler |

Matrahın Hesabında Dikkate Alınır. . |

Matrahtan İndirilemez. |

|

* Taşınmaz Satış Kazancı İstisnası |

Matrahın Hesabında Dikkate Alınır. |

Matrahtan İndirilemez. |

|

* İştirak Hissesi Satış Kazancı İstisnası |

Matrahın Hesabında Dikkate Alınır. |

Matrahtan İndirilemez. |

|

* Fon Satış Kazancı İstisnası |

Matrahın Hesabında Dikkate Alınır. |

Matrahtan İndirilemez. |

|

* Nakdi Sermaye Artışı Faiz İndirimi |

Matrahın Hesabında Dikkate Alınır. |

Matrahtan İndirilemez. |

|

* Bankalara Borçlu Durumda Olanların Taşınmaz Satış Kazancı İstisnası |

Matrahın Hesabında Dikkate Alınır. |

Matrahtan İndirilemez. |

|

* Devreden Yatırım İndirimi |

Matrahın Hesabında Dikkate Alınır. |

Matrahtan İndirilemez. |

|

* Kur Korumalı Mevduat Kazanç İstisnası |

Matrahın Hesabında Dikkate Alınır. |

Matrahtan İndirilemez. |

|

* Sınai Mülkiyet Kazanç İstisnası |

Matrahın Hesabında Dikkate Alınır. |

Matrahtan İndirilemez. |

|

* Gayrimenkul Yatırım Ortaklıklarının Taşınmaz Satış Kazancı İstisnası |

Matrahın Hesabında Dikkate Alınır. |

Matrahtan İndirilemez. |

|

* Yurtdışı İnşaat Onarım Kazancı İstisnası |

Matrahın Hesabında Dikkate Alınır. |

Matrahtan İndirilemez. |

|

* Yurtdışı İştirak Kazancı İstisnası |

Matrahın Hesabında Dikkate Alınır. |

Matrahtan İndirilemez. |

|

* Yurtdışı İştirak Kazancı |

Matrahın Hesabında Dikkate Alınır. |

Matrahtan İndirilemez. |

|

* Eğitim – Öğretim Satış Kazancı İstisnası |

Matrahın Hesabında Dikkate Alınır. |

Matrahtan İndirilemez. |

|

* Kabul Edilen İstisnalar Bölümüne Girmeyen Diğer İstisna / İndirimler |

Matrahın Hesabında Dikkate Alınır. |

Matrahtan İndirilemez. |

|

F) Geçmiş Yıl Zararı |

Geçmiş Yıl Zararı Matrahtan İndirilir. |

Geçmiş Yıl Zararı Matrahtan İndirilemez. |

|

G) Kurumlar Vergisi Matrahı |

A + B - C - F |

A + B - D |

|

H) Hesaplanan % 10 Asgari Kurumlar Vergisi |

( A + B - D) * % 10 |

|

|

a) 02.08.2024 Öncesi Yatırım Teşvik Belgesi Kapsamında Alınmayan Vergi ( YATIRIM İNDİRİMİ) |

Hesaplanan Asgari Kurumlar Vergisinden Mahsup Edilir. |

|

|

b) 1 Puan Kurumlar Vergisi İndirimi ( İMALAT) |

Hesaplanan Asgari Kurumlar Vergisinden Mahsup Edilir. |

|

|

c) 2 Puan Kurumlar Vergisi İndirimi ( BORSAYA TABİ MÜKELLEF) |

Hesaplanan Asgari Kurumlar Vergisinden Mahsup Edilir. |

|

|

d) 5 Puan Kurumlar Vergisi İndirimi ( İHRACAT) |

Hesaplanan Asgari Kurumlar Vergisinden Mahsup Edilir. |

|

|

e) 02.08.2024 Öncesi Yatırım Teşvik Belgesi Kapsamında İndirimli Vergi |

İndirimli Kurumlar Vergisi |

|

|

f) 1 Puan Kurumlar Vergisi İndirimi Sonrası İndirimli Vergi( İMALAT) % 24 Kurum |

% 24 Kurumlar Vergisi |

|

|

g) 2 Puan Kurumlar Vergisi İndirimi Sonrası İndirimli Vergi ( BORSAYA TABİ MÜKELLEF) |

% 23 Kurumlar Vergisi |

|

|

h) 5 Puan Kurumlar Vergisi İndirimi Sonrası İndirimli Vergi ( İHRACAT) |

% 20 Kurumlar Vergisi |

|

|

v) Genel Orana Tabi Matrah Üzerinden Hesaplanan % 25 Kurumlar Vergisi |

% 25 Kurumlar Vergisi |

|

|

V1) Yurtdışında Ödenen Vergiler |

Hesaplanan Kurumlar Vergisinde Mahsup Edilir. |

Hesaplanan Asgari Kurumlar Vergisinden Mahsup Edilmez. |

|

V2) Tevkif Edilen Vergi |

Hesaplanan Kurumlar Vergisinde Mahsup Edilir. |

Hesaplanan Asgari Kurumlar Vergisinden Mahsup Edilir. |

|

V3) Ödenen Geçici Vergi |

Hesaplanan Kurumlar Vergisinde Mahsup Edilir. |

Hesaplanan Asgari Kurumlar Vergisinden Mahsup Edilir. |

|

Mahsup Sonrası Hesaplanan Kurumlar Vergisi |

e + f + g + h + i – V1 – V2 – V3 |

H– a – b – c – d - V2 – V3 |

|

Ödenmesi Gereken Kurumlar Vergisi |

MAHSUP SONRASI SENARYO 1 - SENARYO 2 HANGİ VERGİ YÜKSEKSE O ÖDENİR. |

|

Ersan KARACA

Yeminli Mali Müşavir

This email address is being protected from spambots. You need JavaScript enabled to view it.

İşçinin Maaşına Vergi Borcu Yüzünden Haciz Gelmesi

✅İşçinin maaşından en fazla 1/4 oranında kesinti yapılır.

✅Devam eden haciz kesintisi varsa devam edilir. Vergi dairesinden gelen icra sıraya alınır. Öncelik tanınmaz.

✅İşçinin maaşı asgari ücret ise 1/10'i , asgari ücretin üzerinde ise 1/4 ü kesilir.

İş Kanunu'nun "Ücretin Saklı Kısmında"

Madde 35 - İşçilerin aylık ücretlerinin dörtte birinden fazlası haczedilemez veya başkasına devir ve temlik olunamaz. Ancak, işçinin bakmak zorunda olduğu aile üyeleri için hakim tarafından takdir edilecek miktar bu paraya dahil değildir. Nafaka borcu alacaklılarının hakları saklıdır.

Kanun burada sadece cari nafaka borcunun öncelikli olduğunu belirtiyor. Birikmiş nafaka borçları nedeniyle haciz gelmesi durumunda sıraya alınır. Öncelik verilmez.

Sonuç Olarak;

1) İşçinin nafaka kesintisi varsa öncelik kesilir.

2) İcra kesintisinde sıra hangi icrada ise kesilmeye devam edilir.

3) İcranın vergi dairesinden gelmesi halinde ise sıra varsa sıraya konulur yoksa kesinti için işçinin asgari ücret alıp almadığına göre 1/10 veya 1/4 kesintiye devam edilir.

(UTTS) Ulusal Taşıt Tanıma Sistemi Kapsamında Darphane Tarafından Yetkilendirilmiş Taşıt Montaj Firması Listesi (10.10.2024 Tarihinde Güncellenmiş Şekli İle)

Darphane Tarafından 10.10.2024 Tarihinde Güncellenmiş Şekli Görmek İçin Tıklayınız (PDF)

Sekiz Soruda Yurt İçi Asgari Kurumlar Vergisi Uygulaması Ve Bu Konuda Yaşanan Tartışmalar…

Yasallık ilkesi gereğince geçmiş yıl zararlarının asgari vergi matrahından düşülmesi istenmiyorsa bunun kanunda açıkça hükme bağlanması gerekirdi. Oysa kanunda böyle bir düzenleme yer almıyor. Dolasıyla tebliğ kanuna aykırı!

Değerli okurlar, son torba yasa ile birçok önemli vergisel düzenlemeler yapıldı. Bunlardan en çok eleştirilen düzenlemenin “yurt içi asgari kurumlar vergisi” olduğunu söyleyebilirim.

7524 sayılı Torba Yasa ile 01.01.2025 tarihinden itibaren elde edilecek kazançlara uygulanmak üzere, hesaplanan kurumlar vergisinin, indirim ve istisnalar düşülmeden önceki kurum kazancının yüzde 10’undan az olamayacağı yönünde bir düzenleme yapıldı.

1. Düzenlemenin amacı ne?

Öncelikle gerek 2024-2026 dönemine ilişkin Orta Vadeli Programda (OVP), gerekse OVP (2025-2027)’de etkin olmayan istisna, muafiyet ve indirimlerin kaldırılacağının ilan edildiğini belirtmek isterim.

Nitekim torba yasanın “genel gerekçeler” bölümünde de OVP'de yer aldığı şekilde indirim ve istisnaların gözden geçirilmesi sonucunda bazı istisna ve indirimlerin kaldırılmakta, bazılarının ise uygulama şeklinin değiştirilmekte olduğu belirtilmiş bulunuyor.

Bu kapsamda bazı istisna ve indirimler 2023 yılından başlayarak kaldırıldı veya daraltıldı. Bu sürecin devam edeceği anlaşılıyor. Nitekim OVP (2025-2027)’de, vergi harcamalarının gözden geçirilerek etkin olmayan istisna, muafiyet ve indirimler kaldırılacağı öngörülüyor. 2025 yılının ilk çeyreğinde gerekli yasal düzenlemenin yapılacağı belirtilmekte...

Bu kapsamda, kaldırılamayan veya kapsamı daraltılamayan (bazı sektörlerin lobicilik faaliyeti sonuç vermiş anlaşılan) istisna ve indirimlerin etkisini dolaylı olarak azaltmak için indirim ve istisna öncesi kurum kazancı üzerinden yüzde 10 oranında hesaplanacak asgari kurumlar vergisi ihdas edildi.

Hatta bazı istisna ve indirimlerin asgari kurumlar vergisi matrahından indirilmesi öngörülerek, bu istisna ve indirimlerin asgari vergiye tabi tutulması da engellendi. En güçlü lobi faaliyetini bunların yaptığını söylemek yanlış olmaz. Çünkü Meclise sevk edilen teklifte kapsama dahil edilmeyen istisna ve indirimler çok düşük bir seviyede idi, Plan ve Bütçe Komisyonunda teklife eklenen hükümlerle asgari vergi kapsamına girmeyen istisna ve indirimlerin kapsamı genişletildi.

Komisyonda yapılan değişiklikle asgari kurumlar vergisi kapsamından çıkarılan istisna ve indirimler şöyle:

* 3218 sayılı Serbest Bölgeler Kanunu kapsamında vergiden istisna edilen kazançlar,

* 4691 sayılı Teknoloji Geliştirme Bölgeleri Kanunu kapsamındaki kazanç istisnası ile kurumlar vergisi matrahından indirim konusu yapılabilen Ar-Ge ve tasarım indirimi.

2. Yurt içi asgari kurumlar vergisinin mükellefi kimler?

Yurt içi asgari kurumlar vergisinin mükellefini, kurumlar vergisi mükellefleri (zorunlu veya ihtiyari beyanname veren dar mükellef kurumlar dahil) oluşturuyor.

Aşağıda saydığım kurumlar bu yükümlülüğe tabi olmayacaklar:

- Kurumlar vergisinden muaf olan kurumlar

- Gelir vergisi mükellefleri

İlk defa faaliyete başlayan kurumlar için ilk 3 dönem için asgari vergi hesaplanmayacak. İlgili Tebliğe göre, yükümlülük 2025 yılında başlayacak olsa da,

- 2023 yılında işe başlayanlar 2025 yılında

- 2024 yılında işe başlayanlar 2025 ve 2026 yıllarında asgari vergiye tabi olmayacaklar.

Birleşme, devir, tür değişikliği ile kısmi ve tam bölünme suretiyle kurulan şirketler ilk defa faaliyete başlayan şirket olarak kabul edilmeyecek. Yani bu mükellefler 3 yıllık muafiyetten yararlanamayacaklar.

3. Yurt içi asgari kurumlar vergisi nasıl hesaplanacak?

*Önce normal hükümlere göre beyan edilen matraha göre kurumlar vergisi hesaplanacak.

* Sonra yasal düzenlemeye göre yurt içi asgari kurumlar vergisi hesaplanacak.

* Hesaplanan kurumlar vergisi ile yurt içi asgari kurumlar vergisi karşılaştırılacak ve bunlardan yüksek olanı tahakkuka esas alınacak.

* Karşılaştırmaya esas alınacak asgari kurumlar vergisinin tespitinde aşağıdaki tutarlar hesaplanan asgari vergiden indirilecek:

-Payları Borsa İstanbul Pay Piyasasında ilk defa işlem görmek üzere en az yüzde 20 oranında halka arz edilen kurum kazançlarına uygulanan 2 puan, ihracat kazançlarına uygulanan 5 puan, sanayi sicil belgesini haiz ve fiilen üretim faaliyetiyle iştigal eden kurumların münhasıran üretim faaliyetinden elde ettikleri kazançlarına uygulanan 1 puanlık indirimli oran uygulaması nedeniyle alınmayan vergi,

- Kurumlar Vergisi Kanununun 32/C maddesinin yürürlüğe girdiği 2/8/2024 tarihinden önce Sanayi ve Teknoloji Bakanlığından alınmış olan teşvik belgelerindeki yatırıma katkı tutarlarının kullanılması nedeniyle Kurumlar Vergisi Kanununun 32/A maddesi hükmüne istinaden ilgili hesap döneminde alınmayan vergi.

Böylece bu desteklerin devam etmesi sağlanacak.

Tebliğe göre, bu kapsamdaki yatırıma katkı tutarının tespitinde, 2/8/2024 tarihinden önce mevcut yatırım teşvik belgelerinde kayıtlı olan yatırım tutarı dikkate alınacak, bu tarihten sonra yatırım teşvik belgesinde gerçekleştirilen revizeler sonucundaki artışlar hesaplamaya dahil edilmeyecek. Bu açıklamaya katılamıyorum, özellikle miktarı artmayan sadece değeri artan yatırımlar yönünden…

2/8/2024 tarihinden sonra (bu tarih dahil) alınan teşvik belgeleri kapsamında yatırıma katkı tutarlarının kullanılması nedeniyle alınmayan vergi, hesaplanan asgari vergiden düşülemeyecek.

* Kurumlar Vergisi Kanununun 32’nci maddesinin altıncı, yedinci ve sekizinci fıkraları ile 32/A maddesinin aynı kazanca uygulandığı durumlarda, indirimli oran uygulamaları dolayısıyla alınmayan vergilerin tamamı asgari kurumlar vergisinden indirilebilecek.

* Yüzde 5 uyumlu vergi mükellefi indirim hakkı bulunan kurumlar, hesaplanan asgari kurumlar vergisi için de bu haklarını kullanabilecekler.

* Son olarak yıl içinde kesinti suretiyle ödenen kurumlar vergisi ve geçici vergi mahsup edilerek ödenecek kurumlar vergisi bulunacak.

Kanunda açık bir düzenleme olmamakla birlikte Tebliğe göre;

*Yüzde 10 ve üzeri vergi yükü taşıyan yurt dışı kaynaklı istisna kazançların tamamı

*Yüzde 10’dan daha az vergi yükü taşıyan yurt dışı kaynaklı istisna kazançların ise, taşıdığı vergi yüküne isabet eden kazanç kısmı asgari vergi matrahından düşülebilecek.

4. Yurt içi asgari kurumlar vergisi matrahından DÜŞÜLECEK indirim ve istisnalar neler?

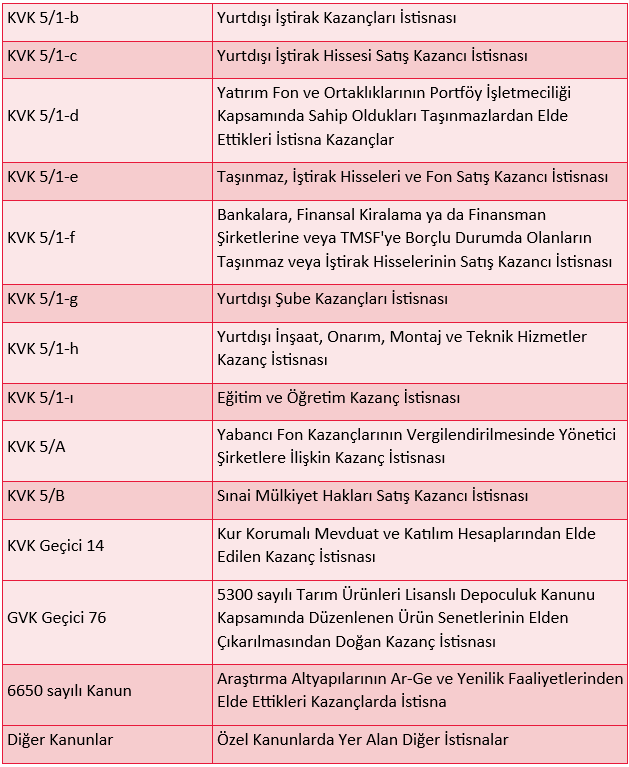

Yurt içi asgari kurumlar vergisi matrahından düşülecek indirim ve istisnalar şunlar:

5. Yurt içi asgari kurumlar vergisi matrahından DÜŞÜLEMEYECEK istisnalar neler?

Yurt içi asgari kurumlar vergisi matrahından düşülemeyecek istisnalar şunlar:

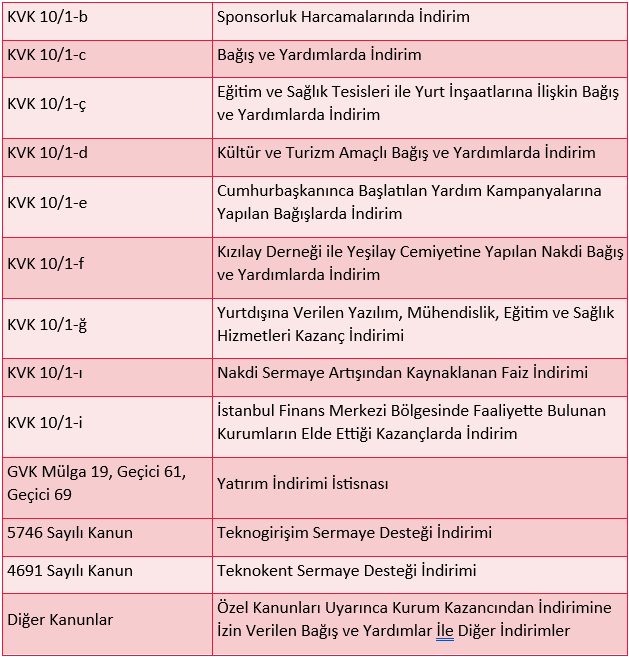

6. Yurt içi asgari kurumlar vergisi matrahından DÜŞÜLEMEYECEK indirimler NELER?

Yurt içi asgari kurumlar vergisi matrahından düşülemeyecek indirimler şunlar:

7. Geçici vergide asgari kurumlar vergisi hesaplanacak mı?

Maalesef hesaplanacak. Enflasyon düzeltmesi, indirimli kurumlar vergisi oran uygulamaları derken, yurt içi asgari kurumlar vergisinin de geçici vergide uygulanması geçici vergiyi gerçekten çok zahmetli hale getirdi.

3 Eylül’de yazdığım yazıda da belirttiğim üzere, geçici vergide daha basit bir modele acilen geçmeliyiz!

8. Geçmiş yıl mali zararları asgari kurumlar vergisi matrahından düşülecek mi?

Kanunda bu konuda Kanunda herhangi bir belirleme yok. Ancak Tebliğde (32.5.6. Bölüm), geçmiş yıl mali zararlarının yurt içi asgari kurumlar vergisi matrahından İNDİRİLEMEYECEĞİ, yani asgari vergiye tabi tutulacağı belirtiliyor.

Bu görüşe şu nedenlerle katılmıyorum:

- Yasallık ilkesi gereğince geçmiş yıl zararlarının asgari vergi matrahından düşülmesi istenmiyorsa bunun kanunda açıkça hükme bağlanması gerekirdi. Oysa kanunda böyle bir düzenleme yer almıyor. Dolasıyla tebliğ kanuna aykırı!

- Kanunda, indirim ve istisnalar düşülmeden önceki kurum kazancı ibaresinin, dönem sonundaki ticari bilanço kârına kanunen kabul edilmeyen giderlerin eklenmesiyle bulunan tutarı ifade ettiği belirtiliyor. Tebliğde, dönem zararları da dikkate alınarak, sanırım tartışmaları önlemek bakımından, düzenlemede “yer alan indirim ve istisnalar düşülmeden önceki kurum kazancı” ibaresinden, hesap dönemi sonundaki ticari bilanço kârına veya zararına kanunen kabul edilmeyen giderlerin eklenmesiyle bulunan tutarı ifade ettiği açıkça belirtiliyor. Dönem ticari zararlarının asgari vergi matrahından düşülmesi kanuna uygun olarak kabul edilmişken, geçmiş yıl zararlarının kabul edilmemesi kanun aykırı ve hatalı bir açıklama bence. Çifte standart!

- Geçmiş yıl zararları bir istisna ve indirim uygulaması değildir. Kurumlar Vergisi Kanununda istisna ve indirimlerden ayrı bir maddede düzenlenmiş olup, matrahın tespitinde “mahsup” adı altında yapılan başka bir indirimdir. Asgari vergi bakımından “indirim”den kasıt, kurumlar vergisi beyannamesi üzerinde geçmiş yıl zarar mahsubu yapıldıktan sonra pozitif bir rakamın kalması halinde, bu rakamla sınırlı olarak, matrahtan indirim konusu yapılabilecek tutarların indirilmesidir. Bu indirimlerin büyük çoğunluğunun yasal dayanağı KVK’nın 10 uncu maddesidir.

- Asgari vergi uygulaması ile devletin verdiği vergisel teşvikler öncesi kazancın belli bir oranda vergilendirilmesi sağlanarak, teşvikler bu ölçüde azaltılmaktadır. Devletin sağladığı bu teşviklere “vergi harcaması” denilir. Zarar mahsup hakkı vergi harcaması niteliğinde değildir. Mükellefin gider fazlasıdır ve beş yıllık zarar mahsup hakkı kapsamında hem mükellefin beyanı üzerinden hesaplanan kurumlar vergisi matrahından hem de asgari kurumlar vergisi matrahından mahsubu mükellefin yasal bir hakkıdır.

- Gelir İdaresi bu hatalı görüşünden geri dönmezse çok sayıda ihtilaf çıkması kaçınılmazdır. Zaten finansal gider kısıtlaması, ek vergi ihtilafları derken vergi sistemimiz ihtilaflara boğulmuş durumdadır. Bir de buna geçmiş yıl zararları ile ilgili çok sayıda ihtilaf eklenirse sistem iyice tıkanacaktır.

- Hatadan dönmeninin iki yolu vardır: Ya tebliğ değiştirilecek ya da bir torba yasa ile geçmiş yıl zararlarının asgari vergi matrahından düşülebileceği açıkça hükme bağlanacaktır.

- Zarar üzerinden vergi alınması Anayasanın 73’üncü maddesine de aykırıdır. Bu maddeye göre herkes, kamu giderlerini karşılamak üzere, mali gücüne göre, vergi ödemekle yükümlüdür. Zarar üzerinden vergi almak mali gücü hiç dikkate almamak demektir. Erdoğan Sağlam YMM

SGK ÇIKIŞ KODU DEĞİŞİKLİĞİ İLE İLGİLİ YARGITAY KARARI❗️

✅ Somut uyuşmazlıkta, dosya kapsamındaki bilgi ve belgelerden davacının davalıya ait işyerinde üretim şefi olarak çalışırken 31.03.2021 tarihinde işverence iş sözleşmesinin feshedildiği, SGK "Sigortalı İşten Ayrılış Bildirgesi"ne göre çıkış kodunun (iş sözleşmesinin fesih şeklini belirleyen kodun) "29" olarak gösterildiği, bu kodun ise işçinin ahlâk ve iyiniyet kurallarına uymayan davranışları nedeniyle iş sözleşmesinin işveren tarafından haklı feshi anlamına geldiği anlaşılmaktadır.

✅ Davacı vekilince dava tarihinden önce 05.04.2021 tarihinde... Sosyal Güvenlik Merkezine başvuru yapılarak işten çıkış kodunun "04" olarak düzeltilip davacının işsizlik ödeneğinden faydalandırılması talep edilmiş ise de ilgili Merkezce verilen cevapta, Kurum mevzuatı gereği işten çıkış kodlarını düzeltme yetki ve talebinin işveren uhdesinde olup işverenlerin yazılı başvurusu hâlinde düzeltme işlemi yapılabileceği açıklanmıştır.

✅ Davacı işçinin işten çıkış kodunun değiştirilmesi ile işsizlik ödeneği talebinde bulunabilecektir.

Yargıtay 9. Hukuk Dairesi

2022/4828 Esas,

2022/5676 Karar.

Orhan Kotan

Serbest Zaman Uygulamasındaki SGK Risklerine Dikkat!

Fazla mesai, işçinin haftalık normal çalışma süresinin üzerinde çalıştığı süreleri ifade etmektedir. İş Kanunu’na göre, haftalık normal çalışma süresi 45 saattir. Bu süreyi aşan her çalışma, fazla mesai olarak kabul edilmektedir. Fazla mesai, işverenin talebi doğrultusunda, işçinin onayıyla yapılmakta ve işçiye bu çalışmalar için normal saatlik ücretinden daha yüksek bir ödeme yapılmaktadır.

4857 sayılı İş Kanunu’nun 41. maddesine göre, fazla mesai yapan işçiye, her fazla çalışma saati için normal ücretinin %50 fazlasıyla ödeme yapılması zorunludur. Eğer, haftalık çalışma süresi 45 saatin altında belirlenmişse ortalama haftalık çalışma süresini aşan ve 45 saate kadar yapılan çalışmalar fazla sürelerle çalışma olarak kabul edilmekte, bu durumda da Fazla sürelerle çalışmalarda, her bir saat fazla çalışma için %25 fazlasıyla ödeme yapılması gerekmektedir.

Ancak bazı durumlarda işçinin talebi halinde işveren, fazla mesai karşılığında işçiye ödeme yapmak yerine, bu sürelere karşılık “serbest zaman” hakkı verebilmektedir.

Serbest zaman

Serbest zaman, fazla mesai karşılığında işçiye tanınan dinlenme süresidir.

Buna göre, fazla çalışma veya fazla sürelerle çalışma yapan işçi isterse, bu çalışmalar karşılığı zamlı ücret yerine, fazla çalıştığı her saat karşılığında bir saat otuz dakikayı, fazla sürelerle çalıştığı her saat karşılığında bir saat onbeş dakikayı serbest zaman olarak kullanma hakkına sahiptir.

Serbest zamanın ne kadar sürede kullanılması gerekir?

Serbest zaman hakkı, fazla mesai yapılan tarihten itibaren işçiye altı ay içerisinde kullandırılmak zorundadır. İşçi, bu süre içerisinde fazla çalışma karşılığında kazandığı serbest zaman hakkını, çalışma süreleri içinde ve ücretinde bir kesinti olmadan işverenin belirleyeceği bir zaman diliminde kullanması gerekmektedir. Ancak bu sürenin, işçinin talepleri ve işyerinin çalışma düzeni göz önünde bulundurularak planlanması gerekmektedir.

Serbest zamanın kullanım süresi, kanunla sınırlı olarak belirlenmiştir. İş Kanunu’na göre, fazla mesai karşılığı verilen serbest zamanın 6 ay içerisinde kullanılmaması halinde, işveren işçiye fazla mesai ücretini ödemekle yükümlü hale gelmektedir. Bu nedenle işverenin, işçiye serbest zaman hakkını süresi içerisinde kullandırması büyük önem taşımaktadır.

Serbest zamanın belirlenen sürede kullanılmaması/kullandırılmaması durumu

Serbest zaman hakkı, fazla mesai yapılan tarihten itibaren altı ay içinde kullanılmazsa ya da kullandırılmazsa, İş Kanunu’nun 41. maddesine uygun olarak, her fazla çalışma saati için normal ücretinin %50 fazlasıyla, haftalık çalışma süresinin 45 saatin altında belirlenmiş olması durumunda da 45 saate kadar yapılan çalışmaların, her bir saat fazla çalışma için %25 fazlasıyla ödenmesi gerekmektedir.

Serbest zaman kullanımında SGK uygulaması

- Sosyal Güvenlik Mevzuatı’na göre, sigortalının çalışmasının karşılığı olarak zamana göre, götürü, yüzde usulüne göre veya bahşiş şeklinde yapılan ya da sigortalıya tam bir çalışma karşılığı olmadan kanundan dolayı işverenin yanında çalıştığı süre ile bağlantılı olarak (yıllık izin ücreti, hafta tatili ücreti, ulusal bayram ve tatil günlerinde ödenen ücretler gibi) yapılan ödemeler ile kıdem zammı, vardiya zammı, gece zammı, yıpranma zammı, eleman teminindeki güçlük zammı, makam tazminatı, özel hizmet tazminatı, iş riski zammı, ek görev ücreti, meslek tazminatı, fazla çalışma gibi işçinin çalışmasının karşılığı olarak çeşitli adlar altında yapılan ödemeler, “ücret”,

- Sigortalının daha verimli çalışmasını ve işyerindeki üretimin arttırılmasını sağlamak için sigortalının gösterdiği başarıya göre yapılan ödemeler, “prim”,

- İşverenin sigortalılardan duyduğu memnuniyeti belirtmek ya da işyerine olan aidiyet duygusunu artırmak amacıyla sigortalıların başarısına ve verimliliğe bağlı olmaksızın yılbaşı, bayram, işyerinin kuruluş yıl dönümü, işçilerin evlenmesi gibi durumlara göre, yapılan ödemeler, “ikramiye”,

olarak nitelenmektedir.

Bu çerçevede, “ücret” niteliğindeki ödemeler ne zaman ödendiği üzerinde durulmaksızın hak edildikleri aya mal edilmek suretiyle, “ücret niteliği dışındaki diğer ödemeler” (prim, ikramiye, yakacak parası, yol parası vd.) ise ödendiği ayın sigorta primine esas kazancına dahil edilerek sigorta primi kesintisi yapılması gerekmektedir.

Buna göre, fazla çalışma veya fazla sürelerle çalışma yapan işçinin bu çalışmalar karşılığı zamlı ücret yerine, çalıştığı sürelere karşılık gelen sürenin kanunda öngörüldüğü şekilde serbest zaman izni olarak kullandırılması halinde işçiye talebi doğrultusunda fazla çalışma karşılığı ücret ödemesi yapılmadığından sigortalının fazla çalışma yaptığı ilgili ayın sigorta prime esas kazancına dahil edilmemesi gerekmektedir.

Bu durumda, işin veya işyerinin gereklerine uygun olarak işverence serbest zaman izni kullanılmasına karar verilen aydaki sigortalı ücretinden serbest zaman izni nedeniyle kesinti yapılmaksızın tam ücret üzerinden SGK’ya bildirimi yapılacaktır.

Buna karşın, zamlı ücret yerine sigortalı tarafından yazılı olarak talep edilen serbest zamanın kısmen veya tamamen işverence altı ay içinde kullandırılmaması veya işçinin kullanmaması ya da kullanmadan iş sözleşmesinin sonlanması halinde, işverenin bu süreye denk gelen fazla çalışmaları karşılığı ücretin sigortalıya ödenmesi gündeme geldiğinden, bu durumda ücretin hak edildiği ayın kazancına, başka bir ifadeyle fazla çalışma yapılan ilgili ayın sigorta prime esas kazancına dahil edilmek suretiyle prime tabi tutulması gerekmektedir.

Böyle bir durumda ise, geriye doğru verilecek ek bildirgelerden dolayı sigorta pirimi, gecikme cezası/gecikme zammı ve idari para cezası ile karşı karşıya kalınacak, ayrıca ek bildirgelerin yasal olarak verilmesi gereken süreden üç aydan fazla bir gecikme olmuşsa SGK incelemesi de gündeme gelecektir.

Sonuç olarak;

Serbest zaman uygulaması, işverenler için maliyet avantajı sağlarken işçiler için de dinlenme hakkını gözeten bir düzenleme olup, bu uygulamanın yanlış veya eksik uygulanması, hem işveren hem de işçi açısından olumsuz sonuçlar doğurabildiğinden, özellikle yukarıda belirtilen SGK riskleri ile karşılaşılmaması için işçiye tanınan serbest zaman hakkının, fazla mesai yapılan tarihten itibaren işçinin talebi ve işyeri ihtiyaçları dikkate alınarak altı ay içerisinde kullandırılmasına dikkat edilmesi gerekmektedir. Celal ÖZCAN

https://www.ekonomim.com/kose-yazisi/serbest-zaman-uygulamasindaki-sgk-risklerine-dikkat/772659