Mehmet Özdoğru

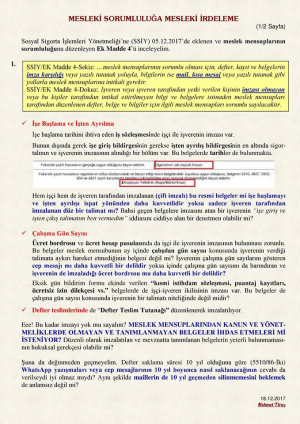

Defter Beyan Sistemi Nedir?

Defter Beyan Sistemi Nedir?

Serbest meslek erbabı, işletme hesabı esasına göre defter tutan mükellefler ile basit usule tabi olan mükelleflerin kayıtlarının elektronik ortamda tutulması, bu mükelleflerden defter tutmak zorunda olanların defterlerinin bu kayıtlardan hareketle elektronik ortamda oluşturulması ve saklanması, vergi beyannamesi, bildirim ve dilekçelerin elektronik ortamda verilebilmesi ile elektronik ortamda belge düzenlenebilmesi amacıyla geliştirilen Sistemdir.

Sistemin Avantajları Nelerdir?

- Bir muhasebe programına ihtiyaç duyulmaksızın internetin olduğu her yerden vergisel ve ticari işlemlerin elektronik ortamda kayıt altına alınabilmesi.

- Kırtasiyeciliği azaltması.

- Defter tasdikine ihtiyaç duyulmaması.

- Defterleri muhafaza etmeye yönelik maliyetlerin söz konusu olmaması ile fatura ve makbuz gibi belgelerin elektronik olarak düzenlenebilmesi gibi imkânlar sayesinde yükümlülüklere ilişkin bürokratik işlemlerin ve uyum maliyetlerinin azaltılması.

- Kayıt dışı ekonomi ile etkin bir şekilde mücadele edilmesi.

- Vergiye gönüllü uyum seviyelerinin artırılması.

Defter Beyan Sisteminden Kimler Faydalanabilir?

Defter Beyan Sisteminden;

- Serbest Meslek Kazancı Elde Eden Mükellefler

- Basit Usule Tabi Mükellefler

- İşletme Hesabı Esasına Göre Defter Tutan Mükellefler

faydalanabilir.

Sistemi Kullanmak Zorunlu mu?

Basit usule tabi mükellefler ile serbest meslek erbapları (noterler ile noterlik görevini ifa ile mükellef olanlar hariç) 1/1/2018, diğer mükellefler ise 1/1/2019 (serbest meslek kazanç defteri yanında işletme hesabı esasına göre defter tutanlar açısından 1/1/2018) tarihinden itibaren Sistemi kullanmaya başlayacaklardır.

Defter Beyan Sistemini Kullanmak İçin Başvuru Yapmak Gerekiyor Mu?

Defter-Beyan Sistemini kullanmak zorunda olan mükelleflerin, Sistemi kullanmaya başlayacakları takvim yılından önceki ayın son gününe kadar (bu gün dahil) www.defterbeyan.gov.tr adresi üzerinden veya gelir vergisi yönünden bağlı bulundukları vergi dairesi aracılığıyla başvuru yapmaları gerekmektedir.

Basit Usule Tabi Mükellefler Defter-Beyan Sistemini Kullanmak İçin Ne Zamana Kadar Başvuru Yapmak Zorundadır?

Defter-Beyan Sistemini kullanmak zorunda olan mükelleflerin, Sistemi kullanmaya başlayacakları takvim yılından önceki ayın son gününe kadar (bu gün dahil) www.defterbeyan.gov.tr adresi üzerinden veya gelir vergisi yönünden bağlı bulundukları vergi dairesi aracılığıyla başvuru yapmaları gerekmektedir.

486 Sıra No.lu Vergi Usul Kanunu Genel Tebliğinin 16’ncı maddesi kapsamında Tebliğin 5’inci maddesinin birinci fıkrası uyarınca 31/12/2017 tarihine kadar Sistemi kullanmak üzere yapılması gereken başvurular basit usule tabi olan mükellefler açısından 30/6/2018 tarihine kadar yapılabilecektir.

Defter-Beyan Sisteminin uygulanmaya başlanmasından sonra mükellefiyet tesis ettiren ve söz konusu Sistemi kullanmak zorunda olan basit usule tabi mükellefler kendileri veya aracılık ve sorumluluk yetkisi verdiği meslek odası veya meslek mensupları aracılığıyla işe başlama bildiriminin verildiği günü izleyen yedinci iş günün mesai saati sonuna kadar ilgili vergi dairesine başvuru yapacaklardır. Söz konusu başvuru işe başlama bildiriminin verildiği günü izleyen yedinci iş gününün sonuna (saat 23.59’a) kadar www.defterbeyan.gov.tr adresi üzerinden de yapılabilecektir.

Basit usule tabi mükelleflerden;

a) Sahte veya muhteviyatı itibariyle yanıltıcı belge düzenlediği veya kullandığı tespit edilenlerin, bu hususun kendilerine tebliğ edildiği tarihi takip eden aybaşından önce,

b) Mevcut işine 193 sayılı Kanunun 51 inci maddesinde belirtilen faaliyetleri ilave edenlerin, bu faaliyetlere ilişkin işe başlama bildiriminin verildiği günü izleyen yedinci iş günü sonuna kadar,

c) Gerçek usulde vergilendirilmekte iken 193 sayılı Kanunun 46 ncı maddesinde yer alan düzenleme gereği basit usule tabi olmayı yazı ile talep eden mükelleflerin ise, anılan maddede belirtilen şartların gerçekleştiği takvim yılının son gününe (bu gün dâhil) kadar

kendileri veya aracılık ve sorumluluk yetkisi verdiği meslek odası veya meslek mensupları aracılığıyla www.defterbeyan.gov.tr adresi üzerinden elektronik ortamda veya gelir vergisi yönünden bağlı oldukları vergi dairesine başvuru yapmaları gerekmektedir.

Basit Usule Tabi Mükelleflerin Başvurularını Kimler Yapabilir?

Basit usule tabi mükellefler başvurularını;

– Kendileri,

– Aralarında 486 Sıra No.lu Vergi Usul Kanunu Genel Tebliğinin ekinde (Ek:1) yer alan “Defter-Beyan Sistemi Kullanımı Aracılık ve Sorumluluk Sözleşmesi (Meslek Odaları ile Basit Usulde Vergilendirilen Üyeleri İçin)” düzenledikleri meslek odaları,

– 340 Sıra No.lu Vergi Usul Kanunu Genel Tebliği ekinde yer alan “Elektronik Beyanname Gönderme Aracılık ve Sorumluluk Sözleşmesi” imzaladıkları meslek mensupları,

aracılığıyla yapabileceklerdir.

Sisteme Nereden ve Nasıl Giriş Yapılacaktır?

Defter-Beyan Sistemine kullanıcı kodu veya Türkiye Cumhuriyeti Kimlik Numarası (TCKN) ve şifre bilgileri kullanılarak www.defterbeyan.gov.tr adresi üzerinden giriş yapılacaktır.

Defter-Beyan Sisteminde Neler Yapılabilir?

Sisteme giriş yapılarak gelir ve giderler elektronik ortamda kaydedilebilir, defterler bu kayıtlardan hareketle elektronik ortamda oluşturabilir, saklanabilir ve beyannameler hazırlanarak onaylanabilir. Diğer taraftan Sistem üzerinden fatura, serbest meslek makbuzu gibi belgeler elektronik ortamda düzenlenebilecektir.

Defter-Beyan Sistemi Üzerinden Üçüncü Taraf Kurum ve Kuruluşlarından Alınan Veriler Gösterilecek Midir?

Sisteme dahil olan mükelleflere adlarına yapılan kesinti (stopaj) bilgileri, sigorta (mal, can ve DASK) bilgileri, adlarına yapılan kira geliri ödemeleri, gayrimenkul alış-satış bilgileri gösterilmektedir.

Defter-Beyan Sistemini Kullanmak İçin Kullanıcı Kodu ve Şifre Nasıl Alınabilir?

Sisteme giriş sırasında kullanılacak şifre bilgisi, mükellef veya noterden yetkilendirdiği kişi tarafından gelir vergisi yönünden bağlı olunan vergi dairesine yapılacak başvuru ile alınabilecektir.

Şifrenin vergi dairesine başvurularak talep edilmesi halinde, vergi dairesi tarafından muhataba müracaat anında sistemden üretilecek şifreyi ihtiva eden kapalı bir zarf, Teslim Tutanağı karşılığı mükellef veya yetkilendirdiği kişiye verilecektir.

Sistemin kullanılması için mükellef, meslek mensubu ya da meslek odası tarafından kullanıcı kodu ve şifre teminine yönelik olarak yapılan başvuruların değerlendirilmesinde, 340 Sıra No.lu Vergi Usul Kanunu Genel Tebliği ile elektronik beyanname uygulamasına ilişkin ilgili diğer mevzuat dikkate alınacaktır.

Mükellefler Sigortalı Olarak Çalıştırdıkları Kişileri Sistem Kullanıcısı Olarak Tanımlayabilecek Midir?

Sistemi kullanacak mükellef, meslek mensubu veya meslek odaları istemeleri halinde, sigortalı olarak çalıştırdıkları çalışanlarını Sistemin belirli fonksiyonlarını kullanmak üzere Sistem kullanıcısı olarak tanımlayabilecek ve yetkilendirebileceklerdir.

Bu durumda, tanımlanan kişilerin Sisteme girişte kullanacakları şifreler, Defter-Beyan Sistemi içerisinden elektronik ortamda üretilerek kullanıcıya gösterilecektir. Bu şekilde Sistem kullanıcısı olarak tanımlanan kişiler, kendileri için oluşturulan kullanıcı kodu ve şifreyi kullanarak Sisteme giriş yapabileceklerdir.

Sistem Üzerinden Tutulan Kayıtlar Nasıl Muhafaza Edilecektir?

Sistem üzerinden tutulan kayıtların muhafaza yükümlülüğü Gelir İdaresi Başkanlığına aittir. Başkanlık mükellef, meslek mensubu ya da meslek odası tarafından girilen kayıtları elektronik ortamda muhafaza edecektir.

Sistem Üzerinden Elektronik Ortamda Tutulan Kayıtlar İlgili Kurum ve Kuruluşlara Nasıl İbraz Edilecektir?

Kendisinden mükellefiyetine ilişkin kayıtlarının ibrazı talep edilen mükellefler, talepte bulunan birim ile ibrazı talep edilen bilgilerin mahiyetini, ibraz talep yazısının bir örneği ile birlikte ibraz süresinin sonundan en geç 10 gün önce bağlı olduğu vergi dairesi aracılığıyla Başkanlığa bildirecektir.

Kayıtlar muhatabına, Başkanlık tarafından belirlenen yöntemler ile değişmezliği garanti edilerek ibraz edilecektir.

Beyannameler Sistem Üzerinden Gönderilebilecek Midir?

Sistem üzerinden mükelleflerin ilgili döneme ait beyannamelerini oluşturabileceği, düzenleyebileceği, gönderebileceği ve görebileceği menüler yer almaktadır. Mükellefler beyannamelerini inceleyebilecek, onaylayabilecek ve gönderebileceklerdir.

Sistem Üzerinden Hangi Beyannameler Gönderilebilir?

Basit usule tabi mükellefler “ Yıllık Gelir Vergisi Beyannamesi”, “Muhtasar Beyanname” ile “Muhtasar ve Prim Hizmet Beyannamesi”ni Sistem üzerinden gönderebileceklerdir. Katma değer vergisi mükellefiyeti olanlar “KDV Beyannamesi”ni de gönderebilecektir.

Meslek Odaları Defter-Beyan Sistemini Kullanabilecek Midir?

– Evet.

5362 sayılı Esnaf ve Sanatkârlar Meslek Kuruluşları Kanunu kapsamında esnaf ve sanatkârlar tarafından kurulan “Meslek Odaları” basit usulde vergilendirilen üyelerinin kayıtlarının tutulması ve beyannamelerinin gönderilmesi için Sistemi kullanabileceklerdir.

Meslek odalarının bu şekilde Sistemi kullanabilmeleri için basit usulde vergilendirilen üyeleri ile 486 Sıra No.lu Vergi Usul Kanunu Genel Tebliği ekinde yer alan “Aracılık ve Sorumluluk Sözleşmesi”ni imzalaması ve bu sözleşmeye ilişkin bilgileri elektronik ortamda Gelir İdaresi Başkanlığına göndermesi gerekmektedir.

Kaynak: GİB

Denetimi Üstlenenler Tarafından Verilecek Eğitim Hizmetlerinden Denetlenen Şirket Çalışanlarının Faydalanması Hakkında Kurul Kararı

T.C.

KAMU GÖZETİMİ

MUHASEBE VE DENETİM STANDARTLARI KURUMU

KURUL KARARI

Karar No : 75935942-050.01.04 – [06 / 238] Karar Tarihi: 13/12/2017

Konusu : Denetimi üstlenenler tarafından verilecek eğitim hizmetlerinden denetlenen şirket çalışanlarının faydalanması hk.

Bilindiği üzere, denetim müşterilerine sunulacak güvence dışı hizmetlere ilişkin hususlar Etik Kuralların “Denetim Müşterilerine Güvence Dışı Hizmetlerin Sunulmasına İlişkin Hükümler” başlıklı bölümünde düzenlenmiş olmakla birlikte, 6102 sayılı Türk Ticaret Kanununun (TTK) 400 üncü maddesinin üçüncü fıkrası ile Bağımsız Denetim Yönetmeliğinin (BDY) 22 nci maddesinin beşinci fıkrasında yer alan hükümler, denetimi üstlenenlerin denetimini yaptıkları şirketlere sunabileceği güvence dışı hizmetleri tasdik, vergi denetimi ve vergi danışmanlığı hizmetleri ile sınırlamıştır.

Ancak, TTK ve BDY’nin söz konusu hükümlerinde yer alan düzenlemelerinden, denetimi üstlenenlere getirilen bu sınırlamanın, münhasıran denetim müşterilerine özel olarak sunulacak güvence dışı hizmetleri nitelediği düşünüldüğünden, güvence dışı bir hizmet olan eğitim hizmetlerinin denetim müşterisine özel olarak değil de, genel katılıma açık olarak düzenlenmesi durumunda, bu hizmetten denetlenen şirket çalışanlarının da faydalanmasının bağımsızlık ilkesine aykırı bir durum oluşturmayacağı değerlendirilmektedir.

Bu doğrultuda, esas olarak denetim kuruluşları ve denetçilerin bilgi birikimlerinin paylaşımı anlamına gelen ve vergi hizmetlerine kıyasla kişisel menfaat, kendi kendini denetleme ve yakınlık tehditlerini oluşturma riski daha düşük olan eğitim hizmetlerinin;

- Denetimi üstlenenin müşteri kabul ve denetim ücreti belirleme politikalarına etki etmemesi,

- Denetlenen şirket çalışanlarına münhasır olmayıp genel katılıma açık olarak düzenlenmesi,

kaydıyla, bu hizmetten denetlenen şirket çalışanlarının da faydalanmasının TTK’nın 400’üncü maddesi ile BDY’nin 22’nci maddesine aykırılık teşkil etmeyeceğine oybirliği ile karar verilmiştir.

Serbest Meslek, İşletme Hesabı Defter Beyan Sistemi Uygulaması

BASİT USULE TABİ OLANLAR İLE SERBEST MESLEK KAZANCI ELDE EDENLERİN 1 OCAK 2018, İŞLETME HESABI ESASINA TABİ OLANLARIN 1 OCAK 2019 TARİHİNDEN İTİBAREN “DEFTER-BEYAN SİSTEMİNİ” KULLANMA ZORUNLULUĞU BAŞLIYOR

DEFTER-BEYAN SİSTEMİNİ KULLANMA ZORUNLULUĞU BAŞLIYOR

ÖZET: 486 sıra No’lu VUK Genel Tebliği ile yapılan düzenlemeye göre basit usule tabi mükellefler ile serbest meslek erbapları 1 Ocak 2018, işletme hesabı esasına göre defter tutan mükellefler 1 Ocak 2019 tarihinden itibaren defterlerini elektronik ortamda tutmaya başlıyor.

– Sistemi kullanmak için başvuru yapılması zorunlu olup, 31/12/2017 tarihine kadar Sistemi kullanmak üzere yapılması gereken başvurular serbest meslek erbapları tarafından 31 Ocak 2018, basit usule tabi olan mükellefler açısından ise 30 Haziran 2018 tarihine kadar yapılabilecektir.

– İşlemlerin defterlere kaydı, ait oldukları aya ait katma değer vergisi beyannamesinin verilmesi gereken son günden (izleyen ayın 24. gününden) fazla geciktirilemeyecektir.

– Takvim yılının son ayına ait kayıtlar, takvim yılına ait gelir vergisi beyannamesinin verilmesi gereken son gün (basit usulde vergilendirilen mükellefler için 25 Şubat, diğer mükellefler için 25 Mart günü) saat 23:59’a kadar yapılabilir.

– Basit usule tabi mükelleflerin alış ve giderleri ile satış ve hasılatlarına ilişkin üçer aylık kayıtlar, izleyen ayın sonuna kadar Sisteme kaydedilecektir.

– Geçici Madde ile yapılan düzenlemeye göre basit usule tabi mükelleflerin 30/4/2018 tarihine kadar kaydedilmesi gereken alış ve giderleri ile satış ve hasılatlarına ilişkin üç aylık kayıtlar, 31/7/2018 tarihine kadar Sisteme kaydedilebilecektir.

– Defterlerin açılış onayları, defterlerin kullanılacağı faaliyet döneminin ilk gününde, kapanış onayı defterlere ait oldukları takvim yılının son ayını takip eden dördüncü ayın sonuna kadar başkanlık tarafından elektronik ortamda yapılacaktır.

– Defter-Beyan Sistemi üzerinden yapılan işlemlerin, girilen kayıtların, deftere kaydedilmesi işleminin ve beyanname, belge, bildirim ile dilekçelerin verilmiş/düzenlenmiş/yapılmış sayılması için Sistem üzerinde onaylama işleminin yapılması gerekmektedir.

– Defter-Beyan Sistemini kullanan mükellefler Sistem dışında kâğıt veya elektronik ortamda kayıt yapamaz, defter tutamaz ve Sistem harici yollarla kâğıt veya elektronik beyanname gönderemezler…

Kaynak: TÜRMOB

e-İrsaliye – e-Müstahsil Makbuzu – e-Serbest Meslek Makbuzu Uygulaması

1 OCAK 2018 TARİHİNDEN İTİBAREN E-İRSALİYE, E-MÜSTAHSİL MAKBUZU VE E-SERBEST MESLEK MAKBUZU DÜZENLENMESİ, ALICISINA ELEKTRONİK VEYA KAĞIT ORTAMINDA İLETİLMESİ İLE MUHAFAZA VE İBRAZ EDİLEBİLMESİ UYGULAMASI BAŞLIYOR

ÖZET: 487 sıra No’lu VUK Genel Tebliğinde “sevk irsaliyesi”, “müstahsil makbuzu” ve “serbest meslek makbuzu” belgelerinin kağıt belge yerine, elektronik ortamda; elektronik belge olarak düzenlenmesi, iletilmesi ile muhafaza ve ibraz edilebilmesine ilişkin usul ve esaslar belirlenmiştir.

Elektronik İrsaliye (e-İrsaliye), Elektronik Müstahsil Makbuzu (e-Müstahsil Makbuzu) ve Elektronik Serbest Meslek Makbuzu (e-Serbest Meslek Makbuzu) olarak adlandırılan söz konusu elektronik belgeler yeni bir belge türü olmayıp, kağıt ortamdaki “sevk irsaliyesi”, “müstahsil makbuzu” ve “serbest meslek makbuzu” belgeleri ile aynı hukuki niteliklere sahip kabul edileceklerdir.

e-İrsaliye, e-Müstahsil Makbuzu ve e-Serbest Meslek Makbuzu zorunlu bir uygulama olmayıp, uygulamadan Tebliğde belirtilen şartları sağlayan mükellefler istemeleri halinde 1/1/2018 tarihinden itibaren yararlanabileceklerdir.

Vergi Usul Kanununun ilgili hükümlerine göre muhafaza yükümlülüğü olanlar, gerek düzenledikleri gerekse adlarına düzenlenen bu Tebliğe konu elektronik belge ve kayıtları kendilerine iletim/teslim şekline uygun olarak yasal süreler dahilinde muhafaza ve istendiğinde ibraz etmekle yükümlüdürler.

17 Aralık 2017 tarihli ve 30273 sayılı Resmi Gazete’de yayımlanan 487 Sıra No.lu Vergi Usul Kanunu Genel Tebliği’nde; Vergi Usul Kanunu’nun Maliye Bakanlığı’na vermiş olduğu yetkilere istinaden, yaygın olarak kullanılan belgeler arasında yer alan “sevk irsaliyesi”, “müstahsil makbuzu” ve “serbest meslek makbuzu” belgelerinin elektronik ortamda elektronik belge olarak düzenlenebilmesi, alıcısına elektronik veya kağıt ortamında iletilmesi ile muhafaza ve…

Kaynak: TÜRMOB

İnşaatı Devam Ederken Satılan ve Faturası Düzenlenen Konutlar Nedeniyle KDV İadesi Yapılıp Yapılamayacağı?

İndirimli orana tabi işlemler nedeniyle KDV iadesi yapılabilmesi için, öncelikli ve mutlak şart, indirimli orana tabi malların tesliminin veya hizmetlerin ifasının gerçekleşmesidir. İade, indirimli orana tabi malların teslimi ve hizmetin ifası ile doğmaktadır. Teslim ve hizmet yapılmadan iade alınması söz konusu değildir.

İnşaat halindeyken yapılan konut satışları tapuya tescil edilmiş olsa dahi, henüz konutun teslimi yapılamadığından, bu satışın teslim kapsamında değerlendirilmesi ve iadeye konu edilmesi mümkün değildir. Çünkü, faturanın önceden düzenlendiği bu gibi durumlarda hesaplanan KDV, konut teslimine değil, ödenen avansa ilişkin olup, ortada henüz bir konut teslimi söz konusu değildir.

İşlemden önce fatura düzenlenmesi ile vergiyi doğuran olay meydana gelmekte ancak iade hakkını doğuran işlem vuku bulmamaktadır. İade hakkı, konutların inşaatının tamamlanıp alıcıların kullanımına bırakılması ile yani iskan raporunun alınması veya daha önce kullanıma terk edilmesi ile doğmaktadır. Bu nedenle, konutların tesliminden önce fatura düzenlenmesi halinde, 150 m2’nin altındaki konutlar için % 1 oranında vergi hesaplanarak beyan edilmesi, iade talebinin ise konutların fiilen teslim edildiği yıl içinde yapılması gerekmektedir.

Faaliyeti Bırakan Müteahhitlerin Henüz Satmadıkları ve Kendilerine Fatura Ettikleri Konutlar Nedeniyle Yüklenip Indirim Yoluyla Gideremedikleri KDV’nin İade Edilip Edilemeyeceği!

İşi bırakan müteahhitlerin işletmede bulunan malları satış vb.lerle tasfiye edememeleri halinde, KDV Kanununun 3/a ve 27. maddelerine göre kendilerine fatura ederek KDV hesaplamaları ve beyan etmeleri gerekmektedir. Faaliyeti bırakan müteahhitlerinde satamadıkları konutları kendi adlarına fatura etmeleri gerekmektedir.

Maliye Bakanlığı, müteahhidin işletmeden çekmek suretiyle kendine fatura ettiği konutları daha sonra başkalarına satacağı göz önünde bulundurulduğunda, yapılan satış nihai tüketim amaçlı olmadığından, söz konusu satışın Kanunun 2. maddesine göre bir teslim olarak kabul edilmesinin mümkün bulunmadığı, teslim olarak değerlendirilmeyen bu işlem nedeniyle indirimli orana tabi işlemlerden dolayı iade talebinde bulunulmasının söz konusu olamayacağı görüşündedir.

Kişisel görüşümüze göre, müteahhitlerin kendilerine fatura ettikleri konutlar teslim sayılan hal kapsamında KDV’ye tabi olduğundan, bu işlem nedeniyle yüklenilip indirilemeyen KDV’lerin de Kanunun 29/2. maddesi kapsamında iadesinin yapılması gerekmektedir.

Satamadıkları Konutları Kendisine Fatura Eden Müteahhitler KDV İadesi Alabilir Mi?

Uygulamada, müteahhitlerin satmak üzere inşa ettikleri ancak satamadıkları konutları işletmeden çekmek suretiyle kendi adlarına fatura etmeleri halinde, bu konutlar nedeniyle yüklenip indiremedikleri KDV’leri iade olarak talep edip edemeyecekleri konusunda Gelir İdaresi Başkanlığı ile mükellefler arasında ihtilaf bulunmaktadır. Gelir İdaresi Başkanlığı,

“Müteahhitlerin satmak üzere inşa ettikleri net alanı 150 m2’ye kadar olan konutları satamayıp işletmeden çekiş göstererek kendi adlarına fatura etmeleri işlemini KDV Kanunu’nun 2. maddesinde düzenlenen “teslim” kapsamında nihai satış olarak değerlendirmemekte ve bu şekilde fatura edilen konutlar nedeniyle yüklenilip indirilemeyen KDV’lerin Kanun’un 29/2. maddesine göre iade edilemeyeceği” görüşünde bulunmaktadır. (GİB. İstanbul VDB’nin, 30.01.2012 tarih ve B.07.1.GİB.4.34.17.01-KDV.29-340 sayılı Özelgesi)

İndirimli orana tabi bu işlem nedeniyle yüklenilen ve indirim yoluyla giderilemeyen KDV’nin iadesi, Kanun’un 29/2. maddesinde yer alan özel düzenlemenin bir gereği olup, iade hakkının sınırlandırılması Kanun sistematiğine de aykırıdır. Kanun’da “mahsuben iade” ve “nakden iade” sistemi getirilmiş ve mükelleflerin hukuk güvenliği kanunla sağlanmıştır. Vergi, devletin egemenlik gücüne dayanarak kamu giderlerine katılımı sağlamak amacıyla kişilerden aldığı ekonomik değer olmakla birlikte, yasal düzenlemeler, sadece devlet yönünden değil, yükümlüler yönünden de hukuksal güveni sağlamalıdır.

Anayasa’nın 73. maddesinde yerini bulan “vergide yasallık” ilkesi, aynı zamanda devletin vergilendirme yetkisinin Anayasal ilkelerle sınırlandırılmasıdır. Devletin vergilendirme yetkisinin sınırı, aynı zamanda kişilerin hak ve özgürlüklerinin de sınırını oluşturmaktadır. Verginin ödenmemesi durumunda devletin alacağı yasalarla güvence altına alınırken, mükellefin mahsuben veya nakden iade alacağının güvence altına alınmaması düşünülemez. Verginin tarh, tebliğ, tahakkuk ve tahsiliyle ilgili düzenlemeler nasıl vergi tekniğinin konusuysa, vergi iadelerine ilişkin düzenlemeler de vergi tekniğinin konusudur. Bu nedenle, yasayla verilen bir hakkın idari düzenlemeyle veya verilen özelgelerle kaldırılması mümkün değildir (Dn. 4. D.’nin, 13.02.2013 tarih ve E.2012/8397 sayılı Kararı)

Nitekim, benzer bir husus turizm sektöründe kullanılan amortismana tabi iktisadi kıymetlere ilişkin KDV’lerin iade edilecek KDV hesabına dahil edilmemesi konusunda yaşanmış, Anayasa Mahkemesi düzenlemenin dayanağı olan Kanun’un 29/2. maddesinde yer alan cümleyi Anayasa’ya aykırı bularak iptal etmiştir. Sonrasında Gelir İdaresi Başkanlığı yayımladığı 14.08.2012 tarih ve 64 Sıra No.lu KDV Sirküleri ile 14.02.2012 tarihinden sonra gerçekleştirilen otel, motel, pansiyon, tatil köyü ve benzeri konaklama tesislerindeki indirimli orana tabi geceleme ve konaklama hizmetleri nedeniyle yüklenilen ve indirim yoluyla telafi edilemediği için iade olarak talep edilebilecek KDV tutarlarının hesabına, azami iade tutarı aşılmamak kaydıyla amortismana tabi iktisadi kıymetler nedeniyle yüklenilen vergilerden pay verilebileceğini açıklamıştır.

KDV Kanunu yönünden inşa edilen indirimli orana tabi konutların üçüncü kişilere satılması ile işletme sahibi tarafından kendi adına fatura düzenlenerek işletmeden çekilmesi arasında vergilendirme bakımından herhangi bir fark bulunmamakta, her ikisi de teslim kabul edilmekte ve KDV’ye tabi tutulmaktadır. Bize göre, her iki şekilde de satılan ve/veya işletmeden çekilen konutlar için KDV Kanunu’nun 29/2. maddesinde belirtilen şartlar ve teslim gerçekleşmekte, iade hakkı doğmaktadır. Bu şekilde yapılan her iki işlem için de KDV iade talebinde bulunulması mümkün olup, Kanun’a aykırı bir husus bulunmamaktadır. Bu nedenle, Gelir İdaresi Başkanlığı’nın Kanun’un amacını aşan ve mükelleflerin iade haklarını sınırlandıran hatta kaldıran görüşüne katılmak mümkün değildir. Çünkü, gerek Kanun’un 29/2. maddesinde ve gerekse 119 Seri No.lu Tebliğ’de, iade kapsamına girecek bir teslimin mutlaka nihai tüketim amaçlı bir satış olması gerektiğine ilişkin bir hüküm bulunmamakta, teslimin gerçekleşmesi yeterli görülmektedir. Aksine bir düşünce, yasa hükmünü zorlama ve amacını aşarak yorumlanması anlamına gelir ki, bu da KDV Kanun’una ve Anayasa’ya aykırıdır. Abdullah Tolu YMM https://www.toluenymm.com/

SGK Prim Alacaklarında Zamanaşımı Ve Görevli Merci

Zamanaşımı belirli bir sürenin geçmesi ile bir hakkın kazanılmasına, kaybedilmesine veya bir yükten kurtulmaya neden olan süredir. Zamanaşımı bir hakkı sona erdirmez ancak dava edilebilmesini engellemektedir.

SGK primlerinde zamanaşımını düzenleyen mevzuat hükümlerini kısaca incelersek;

Borçlar Kanunu’nun 125. maddesinde, “Bu Kanun’da başka suretle hüküm mevcut olmadığı takdirde, her dava on senelik müruru zamana tabidir. 128. maddesinde de, müruru zaman alacağın muaccel olduğu zamandan başlar, alacağın muacceliyeti bir ihbar vukuuna tabi ise müruru zaman bu haberin verilebileceği günden itibaren cereyan eder” şeklinde düzenlenmiştir.

6183 sayılı Yasa’nın 102. maddesinde, “Amme alacağı, vadesinin rastladığı takvimi yılını takip eden takvim yılı başından itibaren 5 yıl içinde tahsil edilmezse zamanaşımına uğrar. Para cezalarına ait hususi kanunlarındaki zamanaşımı hükümleri mahfuzdur. Zamanaşımından sonra mükellefin rızaen yapacağı ödemeler kabul olunur.” şeklinde düzenlenmiştir.

5510 sayılı kanuna göre, süresinde ödenmeyen prim alacakları için kurum gecikme zammı ve gecikme cezası uygulanmaktadır. İdari para cezaları on yıllık zamanaşımı süresine tabidir. Zamanaşımı süresi, fiilin işlendiği tarihten itibaren başlar.

Kurumca zamanaşımı, süre geçmesi suretiyle kurumun prim, rücu ve diğer alacağının kalkmasıdır. Zamanaşımıi bu kapsamda bir müracaat olup olmadığına bakılmaksızın hüküm ifade etmektedir. Bir borcun zamanaşımına uğraması alacağı sona erdirmekmekte, alacaklının dava yolu ile alacağını elde etme imkanını ortadan kaldırmaktadır. Diğer bir ifade ile, borcun eksik borç haline gelmesidir.

5510 sayılı kanunun 93/2 md hükmüne göre; kurumun prim ve diğer alacakları ödeme süresinin dolduğu tarihi takip eden takvim yılı başından başlayarak 10 yıllık zamanaşımına tabidir.[1]

Kurumun prim ve diğer alacakları;

a) Mahkeme kararı sonucunda doğmuş ise mahkeme kararının kesinleşme tarihinden,

b) Kurumun denetim ve kontrolle görevli memurlarınca yapılan tespitlerden doğmuş ise rapor tarihinden,

c) Kamu idarelerinin denetim ve incelemelerden doğmuş ise bu soruşturma denetim ve inceleme sonuçlarının kuruma intikal ettiği tarihten

d) Bankalar, döner sermayeli kuruluşlar, kamu idareleri ile kanunla kurulmuş kurum ve kuruluşlardan alınan bilgi ve belgenin kuruma intikal ettiği tarihten itibaren,

zamanaşımı 10 yıl olarak uygulanır. Bu alacaklar için 89. Madde hükümleri gereğince hesaplanacak gecikme cezası ve gecikme zammı, 88. Madde hükümlerinde belirtilen ödeme süresinin son gününü takip eden günden itibaren uygulanır.

Sosyal Güvenlik Kurumu primlerinde zamanaşımı 4 dönemde ayrı ayrı uygulanmaktır.

a) 08.12.1993 ve öncesinde sona eren alacaklar için, Borçlar Kanunu hükümlerine istinaden, ödeme süresinin sona erdiği tarihi takip eden günden itibaren 10 yıldır. Örneğin; 1992 yılı Mayıs ayına ait sigorta primleri takip eden ay olan Haziran ayı sonuna kadar ödenebilecektir. Bu dönem için zamanaşımı başlangıcı 01.07.1992 yılı olup zamanaşımı ise 10 yıl sonrası olan 01.07.2002’dir.

b) 08.12.1993 ila 05.07.2004 tarihleri arasında sona eren alacaklar için, 6183 sayılı Kanun hükümlerine istinaden, alacağın ödeme süresinin sona erdiği tarihi takip eden takvim yılı başından itibaren 5 yıldır. Örneğin; 1996 yılı Nisan ayına ait SSK primleri takip eden Mayıs ayı sonuna kadar ödenmektedir. Zamanaşımının başlangıcı ödeme dönemini takip eden yılbaşı olan 01.01.1997 olup zamanaşımının dolduğu tarih 01.01.2002 tarihidir.

c) 06.07.2004 ila 30.09.2008 tarihleri arasında sona eren alacaklar için, Borçlar Kanunu hükümlerine istinaden, ödeme süresinin sona erdiği tarihi takip eden günden itibaren on yıl, olarak dikkate alınacaktır. Örneğin; 2005 yılı Nisan ayı sigorta primleri 2005 yılı Mayıs sonuna kadar ödenebilecektir. Zamanaşımı başlangıç tarihi 01.06.2005 olup 10 yıl sonrası 01.06.2015’te zamanaşımı defi ileri sürülebilecektir.

d) Vadesi 01.10.2008 veya sonrasında sona eren prim alacakları için zaman aşımı süresi; bu döneme ait prim borçlar, yasal ödeme süresinin sona erdiği tarihi takip eden takvim yılı başından itibaren on yıllık zamanaşımı süresine tabi olacaktır.

Yüksek mahkeme Yargıtay 10. Hukuk Dairesi tarafından verilen bir kararda;

“506 sayılı Kanun’un 80. maddesinde 3917 sayılı Kanun ile yapılan değişiklik uyarınca, Kurum’un süresi içinde ödenmeyen prim ve diğer alacaklarının tahsilinde 6183 sayılı Kanun hükümlerinin uygulanması gerekmektedir. Bu durumda zamanaşımı süresi bakımından; 3917 sayılı Kanun’un yürürlüğe girdiği 08.12.1993 tarihinden önceye ilişkin prim ve gecikme zamları yönünden Kurum’un alacak hakkı, Borçlar Kanunu’nun 125. maddesinde öngörülen on yıllık zaman- aşımı süresine tabi olup, zamanaşımının başlangıç tarihi, anılan Kanunu’nun 128. maddesinde öngörülen gereğince alacağın muaccel olduğu tarihtir ve zamanaşımının kesilmesi ile durmasına ilişkin 132. madde ve ardından gelen düzenlemeler de burada uygulama alanı bulmaktadır. 08.12.1993 tarihi ve sonrasına ilişkin prim ve gecikme zammı yönünden ise 6183 sayılı Kanun’un “Tahsil Zamanaşımı” başlığını taşıyan 102. ve ardından gelen maddeleri uygulanacaktır. Anılan madde hükmüne göre zamanaşımı süresi beş yıl olup, zamanaşımı süresinin başlangıcı da, alacağın vadesinin rastladığı takvim yılını izleyen yılbaşı olarak belirlenmiştir. Öte yandan 06.07.2004 tarihinde yürürlüğe giren 5198 sayılı Kanun ile bu konuda yeniden bir düzenleme yapılarak 506 sayılı Kanun’un 80. maddesinin beşinci fıkrasına eklenmiş, Kurum’un süresi içinde ödenmeyen prim ve diğer alacaklarının tahsilinde 6183 sayılı Kanun’un 51. maddesiyle birlikte 102. maddesinin de uygulanamayacağı hükme bağlanmıştır. Böylelikle 3917 sayılı Kanunla yapılan değişiklikten önceki duruma dönülmüş olmaktadır.” şeklinde hüküm verilmiştir.[2]

Diğer yandan, kanuna dayanılarak kurumca açılacak tazminat ve rücü davaları ise, 10 yıllık zamanaşımına tabidir. Zamanaşımı tarihi, rücu konusu gelir ve aylıklar bakımından kurum onay tarihinden, masraf ve ödemeler için ise masraf veya ödeme tarihinden itibaren başlar. [3]

Kurumun prim ve diğer alacaklarının tahsilinde, 6183 sayılı AATUHK’nun uygulamasından doğan uyuşmazlıkların çözümlenmesinde, kurumun alacaklı birminin bulunduğu ildeki yetkili “iş mahkemesi”ne 7 gün içerisinde iptal davası için müracaat edilmektedir. Ancak, SGK idari para cezalarında ise, 15 gün içinde kuruma itiraz talebinde bulunulup, kurum tarafından gelen red yazısına karşı 30 gün içerisinde başvurulacak yetkili mahkeme “idare mahkemesi”dir.

Prim alacaklarının tahsili için 5510 sayılı Yasa’dan önce prim borçları için amme alacaklarının tahsilini düzenleyen yasaya yollama yapılmıştır. Bu yasada da, amme alacağının vadesinin rastladığı takvim yılını takip eden takvim yılı başından itibaren 5 yıl içerisinde tahsil edilmezse zaman aşımına uğrayacağı düzenlenmiştir. Ancak, 5510 sayılı Kanun’da açık şekilde, kurumun prim ve diğer alacaklarının ödeme süresinin dolduğu tarihi takip eden yılın başından itibaren başlayarak 10 yıllık zamanaşımına tabi olduğu düzenlenmiştir. Bu durumda, 5510 sayılı Kanun’un yürürlüğe girdiği 01.10.2008 tarihinden önce 5 yıllık zamanaşımı süresi dolan prim borçları için zaman aşımı süresi 5 yıldır ve sürenin bitmesi ile borç zaman aşımına uğrayacaktır. Ancak, 5 yıllık zamanaşımı süresi dolmadan yeni yasa yürürlüğe girmiş ise zamanaşımı süresi 10 yıla uzayacaktır. 2008 yılından önceye ait prim borcu için 5 yıllık zamanaşımı süresi dolmamışsa, 01.10.2008 tarihinden itibaren zamanaşımı süresi 10 yıl olacaktır. Yargıtay 10. Hukuk Dairesi’nin 26.04.2011 Tarih, 2011/2076 E. ve2011/6094 K. sayılı kararı da bu yöndedir. Nazlı Gaye Alpaslan http://www.hukukihaber.net

-------------------------------------

[1] BİLGİLİ Özkan, Yeni Sosyal Güvenlik Uygulaması, İzmir SMMMO Yayını, Eylül 2008, s.313

[2] Yrg. 10. HD.’nin, 14.02.2008 tarih ve E. 2007/25251, K. 2008/1851 sayılı Kararı.

[3] 5510 sayılı kanun md.93/3

özdoğrular 18.12.17 e-Bülten

özdoğrular 18.12.17 e-Bülten için tıklayınız

2018' de Sona Eren SGK Teşvikleri

2017 yılı, sigorta prim teşvikleri yönüyle işverene büyük kolaylıklar getirdi. 2018 yılında yeni teşvikler olsa da mevcut bazı teşvikler sona erecek gibi görünüyor.

Her Çalışana 99 TL Asgari Ücret Desteği

5510 sayılı Kanun'a 6770 sayılı Kanun'la eklenen 71. madde ve Bakanlar Kurulunca 22.02.2017 tarihli Resmi Gazete'de yayımlanan Karar ile, 2017 yılı için sağlanacak destek tutarına esas gün sayısının tespitinde dikkate alınacak prime esas kazanç tutarı 110 TL olarak ve desteğe esas günlük tutar ise 3.33 TL olarak tespit edilmişti. Yani aylık brüt ücreti 3.300 TL ve altında olan her çalışan için prim ödeme gün sayısını aşmamak üzere bu devlet desteğinden yararlanılıyordu. Örneğin; 30 gün çalışan ve brüt ücreti 3300 TL ve altında kalan bir çalışan için işverene 3.3x30=99 TL devlet desteği sağlanıyor. Bu kapsamda 100 kişi 30 gün çalıştırılsa aylık 9.900 TL devlet işverene katkı veriyor. 2018 yılında yeni bir karar alınmazsa bu teşvik olmayacak.

İşkur'un İşbaşı Eğitim Programına Katılanlara Prim Desteği

Bunlara ilave olarak 2018'de uzatılmaz ise olmayacak bir teşvik de işverenlerin sıklıkla kullandığı işbaşı eğitim programına yönelik prim teşviki. 23/4/2015 tarihli, 29335 sayılı Resmi Gazete'de yayımlanarak yürürlüğe giren 6645 sayılı Kanun'un 28'inci maddesi ile 4447 sayılı İşsizlik Sigortası Kanunu'na geçici 15'inci madde eklenmiş olup anılan madde ile 18 yaşından büyük, 29 yaşından küçük olanlardan Türkiye İş Kurumu tarafından 31/12/2016 tarihine kadar başlatılan işbaşı eğitim programlarını tamamlayanların; Programın bitimini müteakip en geç üç ay içinde programı tamamladıkları meslek alanında özel sektör işverenleri tarafından 5510 sayılı Kanunun 4 üncü maddesinin birinci fıkrasının (a) bendi kapsamında işe alınması ve İşe alındıkları yıldan bir önceki takvim yılında işyerinden bildirilen aylık prim ve hizmet belgelerindeki sigortalı sayısının ortalamasına ilave olması şartıyla imalat sanayinde 42 ay diğer sektörlerde 30 ay sigorta primlerinin işveren hisselerine ait tutarı İşsizlik Sigortası Fonu'ndan karşılanıyor. Bu da her sigortalı için prime esas kazanç alt sınırı üzerinden hesaplanıyor ve her ay 363 TL tutarında 42 aya varan devlet desteği anlamına geliyor. Bakanlar Kurulu, 24/12/2016 tarihli Resmi Gazete'de yayımlanan 20/12/2016 tarihli ve 2016/9643 sayılı Kararname Eki Kararı ile, 31/12/2016 tarihine kadar işbaşı eğitimi programı eğitimlerine başlama şartını 31/12/2017 tarihine kadar uzatmıştı. 2018 sonuna kadar işbaşı eğitim programına ilişkin bu teşvikin süresini uzatma yetkisi kullanılırsa, bu durum işverenleri biraz rahatlatacaktır.

Yeni İstihdama 2017'de Verilen Prim ve Vergi Desteği

Yine işverenlerin sıkça kullandığı, can simidi gibi görülen 687 sayılı Kanun Hükmünde Kararname ile getirilen düzenlemeyle halen yeni istihdam teşvik ediliyor. Yeni istihdam olduğu takdirde sigortalı başına günlük 22,22 TL, aylık 666,66 TL prim teşviki ve bu teşvike vergiler de eklendiğinde kişi başı 773 TL'yi buluyor. Bu teşvik de uzatılmazsa 2018'de olmayacak. Yeni bir teşvik gelse dahi 2017 yılında teşvikten yararlananları kapsamazsa işverenlerin maliyet avantajı ortadan kalkıyor. Şartları taşıyanlar 2011 yılından beri uygulanan 6111 sayılı Kanun'la getirilen istihdam teşvikine geçebilir ama bu şartları sağlayanların sayısı çok olmayacaktır.

Örneğin; 6111 sayılı teşvikte işveren için işe girmeden önceki son 6 aylık çalışan ortalamasına ilave aranıyor ve işçinin de 6 aydır işsiz olması şartı var. 687 sayılı KHK ile düzenlenen prim teşvikinde ise 2016 Aralık ayı çalışan sayısı ve işçinin 3 ay öncesinde işsiz olması koşulu isteniyor.

Özetle 773 –TL'lik devlet desteği de yeni bir karar alınmazsa, yani 12 aylık yararlanma süresi uzatılmazsa, 2018 yılında olmayacak teşviklerden.

Sonuç olarak; 2018 yılında her ne kadar yeni istihdam edileceklerle ilgili yeni teşvik uygulamaları getirilecek olsa bile 2017 yılından devam eden* ve işverenlere önemli maliyet avantajı getiren teşviklerin kesilmemesi önemli olacaktır. Yukarıda açıkladığımız teşviklerin 2018 yılında da devam etmesi için ilgili kurumların ve karar alıcıların konuyu tekrar değerlendirmelerinin faydalı olacağı kanaatindeyiz. İsmail Sevinç www.kpmgvergi.com

* 2017 yılında istihdam edilenlere yönelik olarak

Mükellefler İş Yapacağı Kişi Veya Şirketleri Vergi Dairesi Kayıtlarında Sorgulayabilecek

Vergi dairesi kayıtları aktif olmayan mükellefler, idare tarafından resen terk sistemi ile vergi kayıtları sonlandırılmaktadır. Böyle bir durum karşısında vergi kaydı kapalı olan bir gerçek veya tüzel kişinin düzenlediği fatura hakkında problemler yaşanmaktadır. Vergi dairelerinin 2004/13 sayılı Uygulama İç Genelgesi hükümlerine göre mükelleflerin adresinde bulunmaması nedeni ile; vergi kayıtlarını tek taraflı olarak kapatma yetkisine sahiptir (2004/13 sayılı İç Genelge 21.12.2004 tarihinden itibaren yürürlüğe girmiştir).

Öte yandan, 213 sayılı VUK’un 160. Md. uyarınca gerçek kişiler işi bırakma durumunu işi terk dilekçesi ile ilgili vergi dairesine bildirmek zorundadırlar. Şirketlerde işi terk ya resen terk yöntemi ile veya ticaret sicilinden tasfiye ile son bulur. Bazı hallerde vergi daireleri adresinde bulunmayan mükellefleri iki ayrı tarihte yoklama yaparak resen terk yöntemi ile kayıtları sonlandırmaktadırlar.

Gelir İdaresi Başkanlığı tarafından, yeni geliştirdiği ve internet vergi dairesinde kullanıma açtığı uygulama ile 2004/13 sayılı Genelge gereğince resen terk ettirilen mükellefleri sorgulama imkânı getirmiştir. Yine, Gelir İdaresi Başkanlığı’nın internet sitesinde; mükelleflerin vergi levhaları sorgulanarak mükellefin vergi kaydının açık veya kapalı durumda olup, olmadığı bakılabilmektedir.

Gelir İdaresi’nin internet sitesinde BA – BS formlarında da mükellefin aktif mükellef ise, kaydının açık olduğu; eğer kapalı ise, vergi kaydının sonlandırıldığı görülebilmektedir. Böylece Gelir İdaresi tarafından vergi mükelleflerine, muhasebecilere, malî müşavirlere mükellefler ile ilgili bazı hususlar araştırma ve sorgulama açısından inceleme olanağı kısmen de olsa verilmektedir. Bütün bu olanakların yanı sıra, sahte ve muhteviyatı itibariyle belge kullananlar veya düzenleyenler ve ayrıca haklarında vergi tekniği raporu düzenlenen gerçek veya tüzel kişiler hakkında da Gelir İdaresi’nin internet sitesinde 3568 sayılı yasaya göre unvan almış SM, SMMM ve YMMM’lere bilgi alma olanağı verilmelidir. Ayrıca özel esaslara geçen mükelleflerle ilgili olarak da vergi daireleri tarafından, işbu durum mükelleflere tebliğ edilmeli ve yine meslek mensuplarına özel esaslara alınan mükellefler hakkında VEDOP sisteminde bilgi edinme bölümü açılmalıdır. Nazlı Gaye Alpaslan