Mehmet Özdoğru

Hangi Durumlarda Serbest Meslek Erbabı Makbuz Düzenlemez?

Daimi olarak mesleki faaliyette bulunan serbest meslek erbabının faaliyete ait ücretin tahsili sırasında serbest meslek makbuzunu düzenlemesi gerekmektedir. Ancak bazı hallerde;

1. GVK’nın 66/5 ‘inci maddesine göre, vergiden muaf tutulan serbest meslek erbapları,

2. Arızi olarak mesleki faaliyette bulunanlar,

3. 224 Seri No.lu Gelir Vergisi Genel Tebliğine göre, münhasıran Gelir Vergisi Kanununun 18’inci maddesinde belirtilen türden faaliyetlerde bulunan ve eserlerini sadece aynı Kanunun 94’üncü maddesinde belirtilen kişi veya kurumlara teslim eden serbest meslek erbaplarından, isteyenlerin serbest meslek makbuzu düzenleme mecburiyetleri bulunmamaktadır.

I- MESLEKİ KAZANÇLARDA: TELİF VE İHTİRA BERATI KAZANÇ İSTİSNASI NEDİR?

GVK ‘nın 18. maddesine göre; müellif, mütercim, heykeltıraş, hattat, ressam, bestekar, bilgisayar programcısı ve mucitlerin ve bunların kanuni mirasçılarının şiir, hikaye, roman, makale, bilimsel araştırma ve incelemeleri, bilgisayar yazılımı, röportaj, karikatür, fotoğraf, film, video, band, radyo ve televizyon senaryo ve oyunu gibi eserlerini gazete, dergi, bilgisayar ve internet ortamı, radyo, televizyon ve videoda yayınlamak veya kitap, CD, disket, resim, heykel ve nota halindeki eserleri ile ihtira beratlarını satmak veya bunlar üzerindeki mevcut haklarını devir ve temlik etmek veya kiralamak suretiyle elde ettikleri hasılat Gelir Vergisinden müstesnadır. Madde hükmüne göre, maddede belirtilen kişiler tarafından devamlı veya arızi olarak yapılan ve yine maddede belirtilen çalışmaların; 5846 sayılı Fikir ve Sanat Eserleri Kanunu hükümlerine göre eser niteliği taşıması ve bu durumun kişiler tarafından teşvik ve ispat edilmesi şartıyla, söz konusu çalışmalardan elde edilecek hasılata (satmak, yayınlamak, çalışmalar üzerindeki mevcut hakları devir ve temlik etmek veya kiralamak suretiyle) münhasır olmak üzere, gelir vergisinden istisna edilmesi gerekmektedir.

II-MESLEKİ FAALİYETİN YANI SIRA BAŞKACA BİR FAALİYETİN İCRASI HALİNDE DURUM NEDİR?

Serbest meslek faaliyetinin yanında ücret geliri veya ticari bir faaliyet yapılması durumunda, her gelir unsurunun ayrı ayrı vergilendirilmesi gerekmektedir. Ancak, bazı durumlarda ilave olarak yapılan faaliyet ve elde edilen gelir serbest meslek faaliyetinin devamı niteliğinde kabul edilebilmektedir. Örneğin, kitap yazan bir yazarın elde ettiği bir kazanç serbest meslek kazancıdır.Bu kişinin yayımladığı kitapta yer alan reklamdan dolayı gelir elde etmesi durumunda, bu reklam gelirinin serbest meslek kazancı olarak kabul edilmesi gerekir. Yine bir serbest muhasebecilik yapan bir mükellefin, yapmış olduğu faaliyetin yanı sıra aynı işyerinde fotokopi çekimi yapması durumunda, her ne kadar fotokopi çekimi işi ticari faaliyet sayılmakla beraber elde edilen gelirin serbest meslek faaliyetinin devamı niteliğinde kabul edilmesi gerekir.

Öte yandan, doktorluk faaliyetinde bulunan mükellefin muayenehanesinde yapmış olduğu tansiyon ölçümü, kan ve idrar tetkiki ultrasyonografi, EGK ve röntgen çekimi, enjeksiyon ve serum takma faaliyetinin serbest meslek faaliyetinin devamı niteliğinde kabul edilmesi gerekir. Ancak, sadece röntgen çekimi veya MR, EGK gibi görüntüleme işi yapan merkezlerin işletilmesinden elde edilen gelirin ticari kazanç olarak vergilendirilmesi gerekecektir. Nazlı Gaye Alpaslan

Elektronik Belge Olarak Düzenlenme Zorunluluğu Getirilen Belgelerin Kâğıt Olarak Düzenlenebileceği Haller Hakkında Genel Tebliğ Yayınlanmıştır

7103 sayılı Kanunun 12. maddesi ile Vergi Usul Kanunu’nun 353. maddesinde yer alan belgelerin elektronik belge olarak düzenlenmesi gerekirken kâğıt olarak düzenlenmesi halinde özel usulsüzlük cezası uygulanacağına dair kanuni düzenleme yapılmıştı. 25.05.2018 tarih ve 30431 sayılı Resmi Gazete’de yayınlanan 494 Sıra No.lı VUK Genel Tebliği ile elektronik belge olarak düzenlenme zorunluluğu getirilen belgelerin, bazı durumlarda kâğıt olarak düzenlenebileceği konusunda açıklamalar yapılmıştır.

1. 7103 Sayılı Kanun ile elektronik belge olarak düzenlenmesi gereken belgelerin kâğıt ortamında düzenlenmesi halinde uygulanacak cezalara dair yapılan düzenlemeler hakkında hatırlatma

7103 sayılı Kanun hakkında yayınlanan Vergi Usul Kanunu’nun 353. maddesinde yer verilen düzenlemeler kapsamında, e-fatura yerine kâğıt fatura düzenlendiğinin tespiti halinde uygulanacak özel usulsüzlük cezası, faturada yer alan meblağın (2018 yılı için 240 TL’dan az olmamak üzere) %10’u kadar olacaktır. Bir takvim yılı içinde her bir belge nevine ilişkin olarak tespit olunan özel usulsüzlükler için kesilecek cezanın toplamı ise 120.000 TL’nı geçemeyecektir. Aynı yaklaşım elektronik belge olarak düzenlenmesi zorunlu olan perakende satış fişi, ödeme kaydedici cihazla verilen fiş, giriş ve yolcu taşıma bileti, sevk irsaliyesi, taşıma irsaliyesi, yolcu listesi, günlük müşteri listesi için de geçerli olacaktır.

VUK’nun 353. maddesinde yer verilen yeni düzenlemelerde, aynı Kanunun 227. ve 231. maddelerine göre Hiç düzenlenmemiş sayılması hallerinde de aynı cezanın uygulanacağı belirtilmiştir.

VUK’nun 227. maddesinin 3. fıkrasına göre, kanunda kullanma mecburiyeti getirilen belgelerin yine kanunda öngörülen zorunlu bilgileri taşımaması halinde bu belgeler vergi kanunları bakımından hiç düzenlenmemiş sayılır. VUK’nun 231. maddesinin 5. fıkrasında ise faturanın, malın teslimi veya hizmetin yapıldığı tarihten itibaren azami yedi gün içinde düzenlenmesi gerektiği, bu süre içerisinde düzenlenmeyen faturaların hiç düzenlenmemiş sayılacağı hükmü mevcuttur.

VUK’nun 227/3 ve 231/5 maddelerine göre “düzenlenmemiş sayılacak” belgeler için de (faturada bulunması gereken zorunlu bilgilerin faturada yer almaması veya faturanın 7 gün içinde düzenlenmemesi halinde de) belgede yer alan tutarın %10’u nispetinde özel usulsüzlük cezası uygulanacaktır.

Yukarıdaki düzenlemeler 27.03.2018 tarihinde yürürlüğe girmiştir.

Vergi Usul Kanunu’nun 353. maddesinde Maliye Bakanlığı’nca belirlenen zorunlu hallerde ise söz konusu belgelerin kâğıt olarak düzenlenebileceği belirtilmiştir. 494 Sıra No.lı tebliğ ile söz konusu zorunlu haller aşağıdaki gibi belirlenmiştir:

- Elektronik belge olarak düzenlenme zorunluluğu getirilen belgelerin kâğıt olarak düzenlenebileceği haller

Elektronik belge olarak düzenlenme zorunluluğu getirilen belgelerin;

- Gelir İdaresi Başkanlığı’nın ve elektronik belge uygulamalarına taraf olan diğer kamu kurum ve kuruluşlarının bilgi işlem sistemlerinde meydana gelen arıza, kesinti ile bu sistemlerde yapılan bakım,

- İspat veya tevsik edilmek kaydıyla, mükellefin ya da 397 Sıra No.lı Vergi Usul Kanunu Genel Tebliği kapsamında Gelir İdaresi Başkanlığı’ndan izin almış özel entegratör kuruluşların bilgi işlem sistemlerinde meydana gelen arıza, kesinti ile bu sistemlerde yapılan planlı bakım (yazılı bildirimde belirtilen süre ile sınırlı kalmak kaydıyla),

- İspat veya tevsik edilmek kaydıyla, kullanılmakta olan mali mührün veya elektronik imza aracının arızalanması veya çalınması (yeni mali mühür veya elektronik imza aracının temini süresince),

- Maliye Bakanlığı’nca elektronik belge uygulamalarına ilişkin olarak yayımlanan genel tebliğ, sirküler ve teknik kılavuzlarda, belgelerin elektronik belge yerine kâğıt olarak düzenlenmesine izin verilmesi,

gibi nedenlerle, kanunen düzenlenmesi gereken sürenin geçirilmemesi kaydıyla, kâğıt olarak düzenlenmesi durumunda özel usulsüzlük cezası kesilmeyecektir.

Mükelleflerden kaynaklanan diğer nedenlerle, elektronik belge olarak düzenlenmesi gereken belgelerin kâğıt olarak düzenlenmesi durumunda ise özel usulsüzlük cezası uygulanacaktır.

- Mücbir sebep nedeniyle ceza kesilmemesi

Elektronik olarak düzenlenmesi gereken belgenin, Vergi Usul Kanunu’nun 13. maddesinde yazılı mücbir sebepler nedeniyle elektronik olarak düzenlenememesi halinde aynı Kanunun 373. maddesi gereği özel usulsüzlük cezası kesilmeyecektir.

Vergi Usul Kanunu’nun 13. maddesine göre mücbir sebepler:

- Vergi ödevlerinden herhangi birinin yerine getirilmesine engel olacak derecede ağır kaza, ağır hastalık ve tutukluluk,

- Vergi ödevlerinin yerine getirilmesine engel olacak yangın, yer sarsıntısı ve su basması gibi afetler,

- Kişinin iradesi dışında vukua gelen mecburi gaybubetler

- Sahibinin iradesi dışındaki sebepler dolayısıyla defter ve vesikalarının elinden çıkmış bulunması,

gibi hallerdir.

EK

494 Sıra No.lı VUK Genel Tebliği

25 Mayıs 2018 CUMA Resmî Gazete Sayı : 30431

TEBLİĞ

Maliye Bakanlığı (Gelir İdaresi Başkanlığı)’ndan:

VERGİ USUL KANUNU GENEL TEBLİĞİ (SIRA NO: 494)

Amaç ve kapsam

MADDE 1 – (1) 21/3/2018 tarihli ve 7103 sayılı Vergi Kanunları ile Bazı Kanun ve Kanun Hükmünde Kararnamelerde Değişiklik Yapılması Hakkında Kanunun 12 nci maddesi ile 4/1/1961 tarihli ve 213 sayılı Vergi Usul Kanununun 353 üncü maddesinde yer alan belgelerin elektronik belge olarak düzenlenmesi gerekirken, Maliye Bakanlığınca belirlenen zorunlu haller hariç olmak üzere, kâğıt olarak düzenlenmesi halinde özel usulsüzlük cezası kesileceğine ilişkin düzenlemeye gidilmiş olup, bu kapsamda zorunlu hallerin belirlenmesi bu Tebliğin amaç ve kapsamını oluşturmaktadır.

Yasal düzenlemeler ve dayanak

MADDE 2 – (1) 7103 sayılı Kanunun 12 nci maddesi ile 213 sayılı Kanunun 353 üncü maddesinin birinci fıkrasının (1) ve (2) numaralı bentleri aşağıdaki şekilde değiştirilmiştir.

“1. Elektronik belge olarak düzenlenmesi gerekenler de dâhil olmak üzere, verilmesi ve alınması icabedenfatura, gider pusulası, müstahsil makbuzu ile serbest meslek makbuzlarının verilmemesi, alınmaması, düzenlenen bu belgelerde gerçek meblağdan farklı meblağlara yer verilmesi, bu belgelerin elektronik belge olarak düzenlenmesi gerekirken Maliye Bakanlığınca belirlenen zorunlu haller hariç olmak üzere kâğıt olarak düzenlenmesi ya da bu Kanunun 227 nci ve 231 inci maddelerine göre hiç düzenlenmemiş sayılması halinde; bu belgeleri düzenlemek ve almak zorunda olanların her birine, her bir belge için 240 Türk lirasından aşağı olmamak üzere bu belgelere yazılması gereken meblağın veya meblağ farkının %10’u nispetinde özel usulsüzlük cezası kesilir.

Bir takvim yılı içinde her bir belge nevine ilişkin olarak tespit olunan yukarıda yazılı özel usulsüzlükler için kesilecek cezanın toplamı 120.000 Türk lirasını geçemez.

- 2. Elektronik belge olarak düzenlenmesi gerekenler de dâhil olmak üzere, perakende satış fişi, ödeme kaydedici cihazla verilen fiş, giriş ve yolcu taşıma bileti, sevk irsaliyesi, taşıma irsaliyesi, yolcu listesi, günlük müşteri listesi ile Maliye Bakanlığınca düzenlenme zorunluluğu getirilen belgelerin; düzenlenmediğinin, kullanılmadığının, bulundurulmadığının, düzenlenen belgelerin aslı ile örneğinde farklı meblağlara yer verildiğinin, gerçeğe aykırı olarak düzenlendiğinin veya elektronik belge olarak düzenlenmesi gerekirken Maliye Bakanlığınca belirlenen zorunlu haller hariç olmak üzere kâğıt olarak düzenlendiğinin tespiti ya da bu belgelerin bu Kanunun 227 nci maddesine göre hiç düzenlenmemiş sayılması halinde, her bir belge için 240 Türk lirası özel usulsüzlük cezası kesilir.

Ancak, her bir belge nevine ilişkin olarak kesilecek özel usulsüzlük cezasının toplamı her bir tespit için 12.000 Türk lirasını, bir takvim yılı içinde ise 120.000 Türk lirasını geçemez.”

(2) Bu Tebliğ, 7103 sayılı Kanunla değiştirilen 213 sayılı Kanunun 353 üncü maddesinin birinci fıkrasının (1) ve (2) numaralı bentlerinde yer alan yetkiye dayanılarak hazırlanmıştır.

Elektronik belge olarak düzenlenme zorunluluğu getirilen belgelerin kâğıt olarak düzenlenebileceği

haller

MADDE 3 – (1) Elektronik belge olarak düzenlenme zorunluluğu getirilen belgelerin;

- Gelir İdaresi Başkanlığının ve elektronik belge uygulamalarına taraf olan diğer kamu kurum ve kuruluşlarının bilgi işlem sistemlerinde meydana gelen arıza, kesinti ile bu sistemlerde yapılan bakım,

- İspat veya tevsik edilmek kaydıyla, mükellefin ya da 397 Sıra No.lu Vergi Usul Kanunu Genel Tebliği kapsamında Gelir İdaresi Başkanlığından izin almış özel entegratör kuruluşların bilgi işlem sistemlerinde meydana gelen arıza, kesinti ile bu sistemlerde yapılan planlı bakım (yazılı bildirimde belirtilen süre ile sınırlı kalmak kaydıyla),

- İspat veya tevsik edilmek kaydıyla, kullanılmakta olan mali mührün veya elektronik imza aracının arızalanması veya çalınması (yeni mali mühür veya elektronik imza aracının temini süresince),

- Bakanlığımızca elektronik belge uygulamalarına ilişkin olarak yayımlanan genel tebliğ, sirküler ve teknik kılavuzlarda, belgelerin elektronik belge yerine kâğıt olarak düzenlenmesine izin verilmesi,

gibi nedenlerle, kanunen düzenlenmesi gereken sürenin geçirilmemesi kaydıyla, kâğıt olarak düzenlenmesi durumunda özel usulsüzlük cezası kesilmeyecektir.

(2) Mükelleften kaynaklanan diğer nedenlerle, elektronik belge olarak düzenlenmesi gereken belgelerin kâğıt olarak düzenlenmesi halleri, bu maddenin birinci fıkrası kapsamında değerlendirilmez.

Mücbir sebep nedeniyle ceza kesilmemesi

MADDE 4 – (1) Elektronik olarak düzenlenmesi gereken belgenin, 213 sayılı Kanunun 13 üncü maddesinde yazılı mücbir sebepler nedeniyle elektronik olarak düzenlenememesi halinde aynı Kanunun 373 üncü maddesi gereği özel usulsüzlük cezası kesilmeyecektir.

Yürürlük

MADDE 5 – (1) Bu Tebliğ yayımı tarihinde yürürlüğe girer.

Yürütme

MADDE 6 – (1) Bu Tebliğ hükümlerini Maliye Bakanı yürütür. Denge YMM

Sabit Kıymetlerin Yeniden Değerlemesi

25 Mayıs 2018’de Resmi Gazete’de yayımlanan 7144 sayılı Kanun ile taşınmazların yeniden değerlenmesine olanak sağlandı. Kanun gerekçesinde, 2004’te yapılan enflasyon düzeltmesinin sonrasında VUK'un Mükerrer 298'inci maddesinde aranılan şartların oluşmamış olması nedeni ile herhangi bir değerleme yapılmadığından iktisadi kıymetlerin bilançoda tarihi maliyet bedelleri ile kaldığı belirtiliyor. Bu düzenleme ile bilanço esasına göre defter tutan tam mükellef gelir veya kurumlar vergisi mükelleflerinin aktiflerindeki taşınmazlar 30 Eylül 2018 tarihine kadar bir defaya mahsus olmak üzere yeniden değerlemeye tabi tutulabilecek. Özellikle öz sermayesinde kayıplar oluşan şirketlerin bilançolarında yer alan taşınmazları değerlemek suretiyle öz sermayelerini düzeltme çabalarına kanun koyucu bu şekilde imkân tanımış oldu.

Kanun lafzından yalnızca taşınmaz niteliğindeki varlıkların yeniden değerlenmesine izin verildiği anlaşılıyor. Her ne kadar kanun metninde duran varlıkları işaret eden ifadeler olsa da, değerlemeye konu edilecek taşınmazların stok niteliğinde olan taşınmazları kapsayıp kapsamadığı net olarak belirtilmemiş. Bu konuda bizim görüşümüz stoklar ile ilgili bir değerleme yapılmayacağı yönünde. Ayrıca değerleme işlemini taşınmaz bazında yapılıp yapılamayacağı da netleştirilmesi gereken bir diğer konu. Kanun lafzından anladığımız kadarı ile bu konuda bir kısıtlama bulunmuyor.

Kanunda değerleme yapamayacak mükellefler arasında finans ve bankacılık sektöründe faaliyet gösterenler, sigorta ve reasürans şirketleri, emeklilik şirketleri ve emeklilik yatırım fonları, münhasıran sürekli olarak işlenmiş altın, gümüş alım-satımı ve imali ile uğraşanlar, Türk parası dışında başka bir para birimiyle defter tutmasına izin verilenler sayılıyor. Ticari faaliyeti gayrimenkul satışı veya kiralaması olan mükelleflerin değerleme yapmalarına ilişkin bir sınırlama getirilmemiş olduğundan bu mükellefler de diledikleri takdirde taşınmazlarını değerleyebilirler.

Taşınmazlar yeniden değerlenirken sabit kıymetler ve bunlara ilişkin birikmiş amortismanlar bir yeniden değerleme oranı ile çarpılacak. Yeniden değerlemeye tabi tutulacak birikmiş amortisman tutarı herhangi bir yılda eksik ayrılmış olsa dahi tam ayrılmış gibi dikkate alınacak.

Mükellefler amortisman ayırmaya yeniden değerlenmiş tutar üzerinden devam edecekler.

Değerleme oranı olarak enflasyon düzeltmesine tabi tutulan son bilançoda (31 Aralık 2004 bilançosu) yer alan taşınmazlar ve amortismanları için bu maddenin yürürlüğe girdiği tarihten bir önceki aya ilişkin Yİ-ÜFE değerinin, bu bilançonun ait olduğu tarihi takip eden aya ilişkin Yİ-ÜFE değerine bölünmesi ile bulunan oran dikkate alınacak. 31 Aralık 2004’ten sonra iktisap edilen taşınmazlar ve amortismanları için maddenin yürürlüğe girdiği tarihten bir önceki aya ilişkin Yİ-ÜFE değerinin, taşınmazların iktisap edildiği ayı izleyen aya ilişkin Yİ-ÜFE değerine bölünmesi ile ortaya çıkan oran dikkate alınacak.

Yeniden değerleme sonucunda taşınmazların bilançodaki net aktif değerlerinde meydana gelecek değer artışı özel bir fon hesabında tutulacak. Buradaki değer artış tutarı üzerinden %5 oranında bir vergi hesaplanacak ve değerleme tarihini izleyen ayın 25’inci günü akşamına kadar beyan edilerek aynı süre içerisinde ödenecek. Ödenen vergi gelir veya kurumlar vergisinden mahsup edilemeyecek ve vergi matrahının tespitinde gider olarak kabul edilmeyecek.

Fona kaydedilen tutarın sermayeye ilavesi dışında başka bir hesaba aktarılması ya da işletmeden çekilmesi halinde, bu işlemlerin yapıldığı dönemde, dönem kazancı ile ilişkilendirilmeksizin gelir veya kurumlar vergisine tabi tutulacak. Dolayısıyla, söz konusu verginin ilgili işletme zararda olsa dahi ödenmesi gerekecek. Kanun metninden ayrıca, daha önce fon tutarı üzerinden ödenen %5 verginin bu şekilde hesaplanan vergiden indirilemeyeceği anlaşılıyor. Bu durum ise fon tutarı üzerinden bir bakıma mükerrer vergileme yapılması sonucunu doğuruyor.

Fon tutarının sermayeye ilave edilmiş olması ve daha sonra sermaye azaltımına gidilmesi halinde idarenin genel görüşü doğrultusunda, sermaye azaltımı işlemi işletmeden çekiş olarak kabul edilebilir ve sermaye azaltımının en çok vergilenecek kalemlerden başlanarak yapıldığının varsayılacağı iddia edilebilir. Ancak sermaye azaltımının hangi kalemlerden yapılmış sayılacağı ile ilgili kanun bazında bir düzenleme bulunmadığını da hatırlatmak gerekir.

Düzenlemeye göre yeniden değerlemeye tabi tutulan taşınmazın satışı durumunda, kazanç hesaplanırken fonda bulunan değer dikkate alınmayacak. Satış zararı oluşması halinde zarar tutarı gider yazılabilecek midir, zarar tutarının gelir tablosuna aktarılmak yerine fondan düşülmesi mi gerekecektir gibi sorular ise şu aşamada yanıtsız. Kanunda, sermayeye ilave dışında fondan çekilecek her tutar için bir vergileme öngörüldüğünden bu konuda zarar tutarının fondan düşülemeyeceği, fakat gider yazılabileceği görüşündeyiz.

İlerleyen günlerde düzenlemenin uygulamasına yönelik olarak bir tebliğ ile açıklamalar yapılmasını ve yukarıda değindiğimiz noktaların da netliğe kavuşturulmasını bekliyoruz. Sedat Büyük - Tuba Ataş

https://www.dunya.com/kose-yazisi/yeniden-yeniden-degerleme/417515

Herkes Kolaylıkla İşsizlik Parası Alır Mı?

Bu fondan 4/a’lılar yani eski adıyla SSK’lılar, 506 sayılı kanuna tabi olarak kurulan sandıklara tabi çalışan kişiler, işsizlik sigortasına prim ödemek şartıyla kısmi süreli çalışanlar, taksi dolmuş ve şehir içi toplu taşıma araçlarında ay içerisinde 10 günden az çalışanlar ve isteğe bağlı sigortalılar yararlanabilir. Bu kişiler işsizlik sigortasına prim öderler ve kapsamdadırlar. İşsizlik sigortasından faydalanabilmek için kapsamda olmak yetmez. Hem prim ödeme koşullarını hem de işten çıkış biçimi şartlarını yerine getirmek gerekir.

İşsizlik sigortası için kaç gün prim ödemiş olmak gerekiyor?

İşsizlik sigortasından yararlanmak için kapsamdaki kişilerin işten ayrılmadan önceki son üç yıl içerisinde, son 120 günü kesintisiz olmak üzere en az 600 gün prim ödemiş olması gerekir. Son üç yıl içerisinde en az 600 gün prim ödememiş kişiler işsizlik parası alamaz. Diğer yandan son 120 gün kesintisiz prim ödemiş olma koşulu için de bazı istisnalar vardır.

Son 120 gün içerisinde rapor almış işçi parasını alabilir mi?

İşsizlik parası almak için işten ayrılmadan önceki son 120 gün kesintisiz prim ödenmeli. Bazı durumlarda çalışanın ay içerisinde eksik günü olur. Hasta olan ve rapor alan işçinin primi eksik yatar. Yine ücretsiz izin kullanan işçinin de priminde kesinti olur. Son 120 gün kesintisiz prim ödeme şartında istirahat raporu alan, ücretsiz izin kullanan, gözaltına alındığı için eksik günü olan kişilerin eksik günleri dikkate alınmaz. Dolayısıyla, işten ayrılmadan önceki 120 gün içinde raporlu olan işçi son 120 gün kesintisiz prim ödeme şartı bakımından sorun yaşamaz.

En fazla kaç ay süreyle veriliyor?

Son üç yıl içerisinde son 120 günü kesintisiz olmak üzere en az 600 gün prim ödeyen işçiler 6 ay işsizlik parası alabilirler. Son üç yıl içerisindeki primi 900 gün olanlar 8 ay, son üç yılın tamamında prim ödeyenler ise 10 ay işsizlik parası alabilir. İşsizlik sigortasından en uzun yararlanma süresi 10 ay. 10 ayın üzerinde bir yararlanma söz konusu değildir.

İşsizlik parası ne kadar?

İşsizlik sigortasından alınacak işsizlik parası, kişinin son dört aylık prime esas kazancının yani SGK’ya bildirildiği brüt ücretinin yüzde 40’ıdır. 2018 yılı için bir kişiye verilecek en düşük işsizlik parası 805.6 TL’dir. Asgari ücretten çalışan bir kişi işsiz kaldığında 805.6 TL işsizlik parası alır. Diğer yandan, işsizlik parasında üst sınır vardır.

Bir kişinin brüt ücreti ne kadar yüksek olursa olsun, alabileceği işsizlik parası asgari ücretin yüzde 80’ini geçemez. 2018 yılı için alınabilecek en yüksek işsizlik parası 1.611,8 TL’dir. Bu rakamın üzerinde işsizlik parası ödenmez.

Genel sağlık sigortası primleri ne olacak?

İşsizlik parası almaya başlayan kişinin genel sağlık sigortası primleri İŞKUR tarafından ödenir. Örneğin, 10 ay boyunca işsizlik parası alan kişi 10 ay boyunca İŞKUR tarafından ödenen genel sağlık sigortası primleri sayesinde sağlık hizmeti alabilir. Diğer yandan, işsizlik parası alan kişinin bakmakla yükümlü olduğu kişiler, yani eşi ve yaş sınırını geçmeyen çocukları ile varsa geçimini sağladığı anne ve babası da bu süre boyunca sağlık hizmetlerinden yararlanabilir.

İŞKUR’a başvuru nasıl yapılacak?

İşsizlik parası almak isteyen kişilerin İŞKUR’a başvuru yapması gerekir. Bu başvurunun internet üzerinden yapılması da mümkündür.

Dolayısıyla, işsiz kalan kişi İŞKUR’a hiç gitmeden de işsizlik parasına başvurabilir. www.iskur.gov.tr adresinden işsizlik parasına başvuru yapılabilir. İnternet üzerinden yapılan başvuru sonrasında gerekli kontroller yapıldıktan sonra kişi işsizlik parasını hak etmişse kendisine işsizlik parası verilmeye başlanır.

Peki hangi hallerde işsizlik parası kesilir?

İşsizlik parası almaya başlayan kişi yeniden çalışmaya başlarsa, emekli olursa, İŞKUR’un meslek geliştirme, edindirme ve yetiştirme eğitimlerine haklı nedeni olmadan katılmazsa, İŞKUR’un çağrılarına cevap vermezse ve yine İŞKUR’un kendisine teklif ettiği ve son mesleğine ve kazandığı paraya uygun olan, ikamet ettiği yerin belediye mücavir alan sınırları içerisinde kalan bir işi kabul etmezse işsizlik parası kesilir. İşsizlik parası alan kişinin İŞKUR’dan gelen çağrılara uyması, İŞKUR’un sunduğu hizmetleri takip etmesi şarttır. Cem Kılıç

http://www.milliyet.com.tr/yazarlar/cem-kilic/herkes-kolaylikla-issizlik-parasi-2678789/

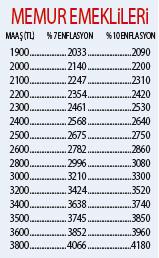

Memur Ve Emeklisinin Zammı 700 Lirayı Aşabilir

Memur ve memur emeklileri temmuzda % 3.5 zam alacak. Ancak 6 aylık enflasyon % 4’ü aşarsa enflasyon farkı da eklenecek. Örneğin bu farkla oran % 6.5’e yükselirse, zam 128 TL ila 705 TL arasında değişecek.

Dün SSK ve Bağ-Kur emeklilerinin alacağı olası zam oranlarını yazmıştık. Bugün de sıra memur ve memur emeklisinde... 1 milyon 442 bin memur emeklisinin maaş zammı, toplu sözleşme görüşmelerinde belirleniyor. Temmuzda memur ve memur emeklilerine yüzde 3.5 zam yapılacak. Ancak temmuzda bir de enflasyon farkı söz konusu olabilir.

ENFLASYON FARKI ÖNEMLİ

Eğer ocak-haziran dönemindeki enflasyon oranı yüzde 4’ü geçerse, yüzde 4’ün üzerindeki oran memur emeklilerinin maaşına zam olarak yansıyacak. Ocak-nisan enflasyon verilerine göre 6 aylık enflasyon oranı yüzde 4’ü geçtiği için memurlar büyük ihtimalle enflasyon farkı alacak.

ZAM YÜZDE 6.5’E ÇIKABİLİR

Memur ve memur emeklileri yüzde 3.5 zam alacak. Bu çerçevede temmuz zamlarıyla maaşları 70 TL ila 380 TL arasında zamlanacak. Memurun derecesi ve kademesine göre zam artacak. 6 aylık enflasyon yüzde 4’ün üzerinde olursa enflasyon farkı da maaşlara yansıyacak. Enflasyon yüzde 7 olursa zam yüzde 6.5’e yükselecek. Memur ve emeklilere yüzde 6.5 oranında zam yapılırsa zam miktarı 128 TL ila 705 TL arasında değişecek. Böylece en düşük memur maaşı da 2106 TL’ye yükselecek.

Dul ve yetim aylıkları da artacak

Temmuz ayında yalnızca kendi çalışmaları nedeniyle emekli aylığı alanların maaşları değil, dul ve yetim aylığı alan kişilerin maaşları da zamlanacak. Bu şekilde malulen emekliler, vazife malulleri, iş kazası veya meslek hastalığı sonucu sürekli iş göremezlik geliri alanlar dahil toplam 12 milyon 216 bin kişinin aylıkları da zamlanacak. Bu kişilerin alacağı maaş zamları da temmuz ayında emeklilerle birlikte netleşecek. 6 aylık enflasyon yüzde 7 olarak gerçekleşirse bu oran da maaş zammına yansıyacak.

En düşük emekli maaşı 2034 liraya çıkacak

Memur emeklilerinin şu an için en düşük maaşı 1910 TL. Yüzde 6.5 oranında zam olursa en düşük memur emeklisi maaşı 2034 TL’ye yükselecek. Dolayısıyla en düşük memur maaşı 70 TL ila 128 TL arasında zamlanırken, en düşük memur emeklisi maaşı da en az 76 TL zamlanacak. Enflasyon oranına göre bu rakamlar artabilecek.

65 yaş aylığı 500 liraya yükseldi

65 yaş üzerinde olup SGK’dan gelir veya aylık almayanlar, yani emekli olmayıp, anne-babasından veya eşinden dolayı ölün aylığı almayanlar, kendisi ve eşinin geliri net asgari ücretin üçte birinden düşük ise 65 yaş aylığı alabiliyor. 65 yaş aylığı aylık 266 TL’ydi. Bu rakam hazirandan itibaren 500 TL oluyor. 2017'de 618 bin kişi 65 yaş aylığı almıştı. 618 bin kişinin aylığına hazirandan itibaren neredeyse yüzde 100 zam gelecek. Ödemeler 3 ayda bir yapıldığı için üç ayda bir 1.500 TL alacaklar. Okan Güray Bülbül

Geriye Yönelik SGK Teşviklerinden Yararlanmanın Usul ve Esasları

ÖZET: 7103 sayılı Kanunla 5510 sayılı Kanuna eklenen Ek 17’nci maddesi gereği, geriye doğru yararlanılmayan teşviklerden yararlanmak veya yararlanılmış olmakla birlikte yararlanılan teşvik türünün daha avantajlı teşvik türü ile değiştirmek için, ilgili aylara ait iptal, asıl ve ek aylık prim hizmet belgeleri kağıt ortamında değil elektronik olarak SGK’ ya verilebilecektir. Daha önce bu belgeleri kağıt ortamında veren işverenlerimiz de aynı kayıt numarası ile belgelerini elektronik olarak SGK’ ya ulaştırabilecektir. 01.06.2018 tarihine kadar SGK’ ya başvuru yapmak şartıyla bu tarihten sonra da iptal/ek ya da asıl belgeler sistem üzerinden verilebilecektir. Geriye Yönelik Teşviklerin iadesinde ödeme tarihine kadar kanuni faiz uygulanacaktır. Kanun kapsamından çıkmış veya iz olmuş işyerleri için bu kanun hükmünden yararlanmak için, bu işyerlerinden e-bildirge şifrelerini aktif etmeleri gerekmektedir. Geriye yönelik teşviklerden ortaya çıkan alacaklar, ödeme süresi geçmiş borçlar ile cari ay borçlarına mahsup edilerek ödenecektir.

A-2018/NİSAN AYI/DÖNEMİ VE SONRASI İÇİN YAPILACAK İŞLEMLER;

A.1. BAŞVURU İŞLEMLERİ;

5510 sayılı Kanunun Ek 17’nci maddesi 1/4/2018 tarihi itibarıyla yürürlüğe girdiğinden, geriye yönelik teşvikten yararlanma veya teşvik değişikliği işlemleri 2018/Nisan ayı/dönemi ve sonrası için yapılacaktır.

Buna göre,

2018/Nisan ayı/dönemi ve sonrasına ilişkin olmak üzere ilgili Kanunlarda aranılan şartların sağlanması kaydıyla gerek 5510 sayılı Kanun gerekse diğer Kanunlarda yer alan prim teşviki, destek ve indirimlerinden;

SGK Genelgesi 2018/17 – Prim Teşviklerinden Geriye Yönelik Yararlanma

Yararlanabileceği halde yararlanılmayan aya/döneme ilişkin geriye yönelik prim teşvikinden yararlanma talebinin,

Yararlanılmış olan sigorta prim teşvik, destek ve indirimin başka bir teşvikle değiştirilmesine ilişkin talebin,

Geriye yönelik teşvikten yararlanılmak istenen ayı/dönemi takip eden altı ay içinde internet ortamında veya işyerinin bağlı bulunduğu SGK Ünitesine kağıt ortamında yapılması gerekmektedir.

ÖRNEK 1: 2018/Mayıs ayına ilişkin aylık prim ve hizmet belgesini (06111) kanun numarası ile gönderen bir işverenin, bu aya ilişkin teşvik değişiklik başvurusunu en geç 30/11/2018 tarihine kadar internet/kağıt ortamında yapması gerekmektedir. Teşvik değişiklik talebinin 1/12/2018 tarihinde yapıldığı varsayıldığında 2018/Mayıs ayı için yapılan teşvik değişiklik talebi kabul edilmeyecektir.

5510 sayılı Kanunun Ek 17’nci maddesinin birinci fıkrası kapsamında 2018/Nisan ayı/dönemi ve sonrası için geriye yönelik yapılacak teşvik değişiklik başvuruları, 2/6/2018 tarihi ve sonrasında sgk.gov.tr uygulamasında yer alan “e- SGK/ İşveren / İşveren Sistemi / Uygulamaya Giriş / İşveren / Teşvikler ve Tanımlar / 5510 Ek 17.Madde Teşvik Kanun No Değişikliği Başvuru Onaylama” menüleri seçilerek erişilen ekranlar vasıtasıyla internet ortamında yapılacaktır.

Bahse konu program vasıtasıyla yapılan ve onaylanan başvurular, SGK ünitesine yapılmış sayılacaktır.

SGK’ ya gerek kağıt ortamında gerekse internet ortamında başvuruda bulunan işverenlerimizce teşvik değişikliğine ilişkin düzenlenen/düzenlenecek iptal/asıl/ek nitelikteki aylık prim ve hizmet belgeleri sgk.gov.tr adresinden “e-SGK /İşveren/E-Bildirge V2 /Aylık Prim Hizmet Belgesi Girişi” ekranları vasıtasıyla sisteme girilebilecektir.

Süresinde yapılmış bir başvurunun olması halinde, başvuru tarihinden geriye yönelik en fazla altı aya ilişkin olmak üzere; işverenin talepte bulunduğu aylara ilişkin kanun numarası seçilmeksizin veya diğer kanun numaraları seçilerek düzenlenmiş aylık prim ve hizmet belgelerinde kayıtlı sigortalılar ile talep edilen teşvik kanunundan yararlanılmak istenilen sigortalılar, bu sigortalıların prim ödeme gün sayıları ve prime esas kazanç tutarlarının aynı olması ve ilgili kanunlarda aranılan şartlar sağlanmak kaydıyla bu aylara ilişkin yararlanılmamış olan prim teşviki, destek ve indirimlerinden yararlanılabilecek veya yararlanılmış olan prim teşviki, destek ve indirimleri başka bir prim teşviki, destek ve indirimi ile değiştirilebilecektir.

Cari aya ilişkin aylık prim ve hizmet belgesinin SGK’ ya gönderilme süresinin son gününe kadar (Tatile denk gelmesi haricinde her ayın 23’ü) yapılan başvurularda, cari aya ilişkin talepler dikkate alınmayacak olup, başvuru tarihinden geriye yönelik cari ay hariç en fazla beş aya kadar geriye yönelik teşvikten yararlanma veya teşvik değişiklik talepleri dikkate alınacaktır.

ÖRNEK 2: 2018/Nisan-Mayıs-Haziran-Temmuz-Ağustos-Eylül-Ekim-Kasım aylarında herhangi bir prim teşvikinden yararlanmamış olan bir işverenin geriye yönelik bu aylara ilişkin 4447 sayılı Kanunun geçici 10 uncu maddesinde (06111) yer alan teşvikten yararlanmak istediği ve başvurusunu;

23/8/2018 tarihinde yaptığı varsayıldığında, 2018/Nisan, Mayıs, Haziran (Temmuz ayı olmayacak)

28/9/2018 tarihinde yaptığı varsayıldığında 2018/Nisan, Mayıs, Haziran, Temmuz, Ağustos,

30/11/2018 tarihinde yaptığı varsayıldığında, 2018/Mayıs, Haziran, Temmuz, Ağustos, Eylül,

aylarına ilişkin teşvik değişiklik talepleri işleme alınacaktır.

A.2. GERİYE YÖNELİK TEŞVİKLERDEN DOĞAN ALACAKLARIN İŞVERENİN BORÇLARINA MAHSUBU VEYA İŞVERENE İADESİ:

2018/Nisan ayı/dönemi ve sonrasına ilişkin olmak üzere 5510 sayılı Kanunun Ek 17’nci maddesinin birinci fıkrası kapsamında geriye yönelik en fazla altı aya ilişkin olmak üzere, yararlanılmamış olan prim teşviki, destek ve indirimlerinden yararlanması veya yararlanılmış olan prim teşviki, destek ve indirimleri başka bir prim teşviki, destek ve indirimi ile değiştirmesi sonucu ortaya çıkan fark prim tutarlarının, kanuni faiz hesaplanmaksızın 5510 sayılı Kanunda belirtilen esaslar dahilinde mahsup işlemleri yapılacaktır. Bu işlemler sonucunda kalan tutarın olması halinde bu tutar işverene kanuni faiz hesaplanmaksızın iade edilecektir.

B-2018/MART AYI/DÖNEMİ VE ÖNCESİ İÇİN YAPILACAK İŞLEMLER;

B.1. BAŞVURU İŞLEMLERİ;

2018/Mart ayı/dönemi ve öncesine ilişkin geriye yönelik teşvikten yararlanma veya teşvik değişiklik talepleri için işverenlerin 1/4/2018 ila 1/6/2018 tarihleri arasında (bu tarih dahil) internet ortamında veya işyerinin bağlı bulunduğu SGK Ünitesine kağıt ortamında başvurması gerekmektedir. Başvurularının 2/6/2018 tarihi ve sonrasında yapılmış olması halinde ise bu talepler hakkında işlem yapılmayacaktır.

2018/Mart ayı/dönemi ve öncesi için geriye yönelik yapılacak teşvik değişiklik başvuruları sgk.gov.tr uygulamasında yer alan “e- SGK / İşveren / İşveren Sistemi / Uygulamaya Giriş / İşveren / Teşvikler ve Tanımlar / 5510 Ek 17.Madde Teşvik Kanun No Değişikliği Başvuru Onaylama” menüleri seçilerek erişilen ekranlar vasıtasıyla internet ortamından yapılabilecektir.

Bahse konu program vasıtasıyla yapılan ve onaylanan başvurular, SGK ünitesine yapılmış sayılacaktır.

Ancak SGK ünitelerine gerek 1/4/2018 tarihinden önce gerekse 1/4/2018 ile 29/05/2018 tarihleri arasında SGK ünitesince kağıt ortamında başvuruda bulunulmuş olması halinde, internet ortamında yapılacak başvuruda “Daha Önce Kağıt Ortamında Başvuruda Bulundum” linki seçilerek, kağıt ortamında yapılan müracaata ait Kurum kayıtlarına giriş yapılan evrak tarihi ve sayısının “evrak tarihi”/“evrak sayısı” alanlarına kaydedilmesi gerekmekte olup, daha evvel kağıt ortamında yapılan başvurunun adi posta veya Kuruma doğrudan yapılan başvuru olması halinde başvurunun Kurumun gelen evrak kayıtlarına intikal tarihinin; taahhütlü, iadeli taahhütlü, acele posta servisi, PTT Alo Post veya PTT Kargo ile yapılan başvuru olması halinde ise başvurunun postaya veya kargoya verildiği tarihin “evrak tarihi” ve “evrak sayısı” alanına kaydedilmesi gerekmektedir.

Kağıt ortamında müracaatı olmamasına rağmen internet ortamından müracaat ederek evrak tarihi/evrak sayısı alanlarını dolduran işyerleri için, ünitelerimize kağıt ortamında başvuruda bulunulmadığının anlaşılması halinde, sosyal güvenlik il müdürlükleri/sosyal güvenlik merkezlerince, internet ortamında başvuruda bulunulan tarih esas alınacaktır. Ancak, daha evvel kağıt ortamında başvuruda bulunduğunu internet ortamında beyan eden işyerleri için evrak tarihi/evrak sayısı alanlarına kaydedilen bilgilerin hatalı olduğunun anlaşılması halinde kağıt ortamında yapılan başvurunun bulunulduğunun anlaşılması ve başvuru dilekçesinin işyeri dosyasında bulunması halinde kağıt ortamında yapılan başvuru tarihi esas alınacaktır.

SGK’ ya internet/Kağıt ortamında başvuruda bulunan işverenlerimizce teşvik değişikliğine ilişkin düzenlenen/düzenlenecek iptal/asıl/ek nitelikteki aylık prim ve hizmet belgeleri sgk.gov.tr adresinden “e-SGK / İşveren/E-Bildirge V2 / Aylık Prim Hizmet Belgesi Girişi” ekranları vasıtasıyla sisteme girilebilecektir. Burada başvurunun süresinde yapılıp yapılmadığı kontrol edilecektir. Başvurunun 1/6/2018 tarihinden sonra olması halinde işlem yapılmayacaktır. 1/6/2018 tarihine kadar başvuru yapılmış olması şartıyla E-Bildirge V2 ekranlarından yapılacak tahakkuk değişikliğine ilişkin iptal/ek ya da asıl belgelerin 01.06.2018 tarihi ve sonrasında da sistem üzerinden verilmesi ve onaylanması mümkün bulunmaktadır.

2018/17 sayılı genelgede bu konuda açıklık olmamasına rağmen, gerek SGK tarafından 23.05.2018 tarihinde yapılan duyuruda gerekse de E-Bildirge V2 ekranlarında açıklama yapılmıştır.

B.2. GERİYE YÖNELİK TEŞVİKLERDEN DOĞAN ALACAKLARIN İŞVERENİN BORÇLARINA MAHSUBU VEYA İŞVERENE İADESİ:

B.2.1.Kanuni Faizin Hesaplaması

2018/Mart ayı ve öncesine ilişkin teşvik değişiklik taleplerinin işleme alınması sonucu hesaplanan fark prim tutarına;

1/4/2018 tarihinden önce talepte bulunulması halinde 1/5/2018 tarihinden,

1/4/2018 ila 1/6/2018 (bu tarih dahil) tarihleri arasında talepte bulunulması halinde, talep tarihini takip eden aybaşından,

Görülmekte olan davalarda, dava öncesi yapılan idari başvuru tarihinden itibaren,

Kuruma herhangi bir başvuruda bulunmadan resen mahkemelere dava açanlar için 1/5/2018 tarihinden itibaren,

ödemenin/mahsubun yapılacağı tarihe kadar (bu tarih dahil) geçen süre için Bakanlar Kurulu tarafından belirlenen kanuni faiz oranı dikkate alınarak basit usulde günlük kanuni faiz hesaplanacaktır.

B.2.2.Hesaplanan Tutarın İşverenin Borcuna Mahsubu

2018/Mart ayı/dönemi ve öncesine ilişkin olmak üzere 5510 sayılı Kanunun Ek 17’nci maddesinin birinci fıkrası kapsamında geriye yönelik yararlanılmamış olan prim teşviki, destek ve indirimlerinden yararlanması veya yararlanılmış olan prim teşviki, destek ve indirimleri başka bir prim teşviki, destek ve indirimi ile değiştirmesi sonucu ortaya çıkan fark prim tutarlarının, kanuni faiz hesaplanmaksızın 5510 sayılı Kanunda belirtilen esaslar dahilinde mahsup işlemleri yapılacaktır.

Mahsup işlemlerinde geriye yönelik teşvik değişikliğine ilişkin başvurunun 1/4/2018 tarihinden önce yapılmış olması halinde 1/4/2018 tarihi, 1/4/2018 tarihinden sonra yapılmış olması halinde ise söz konusu başvuru tarihi, mahsuba ilişkin tutarın tahsilat tarihi olarak kabul edilecektir.

İşverenin cari ay veya yasal ödeme süresi geçmiş borçlarının bulunması halinde 1/1/2019 tarihi beklenilmeksizin söz konusu borçlara mahsup işlemi yapılabilecektir.

B.3.DAVA KONUSU EDİLEN TALEPLER HAKKINDA YAPILACAK İŞLEMLER:

5510 sayılı Kanunun Ek 17’nci maddesinin dördüncü fıkrasında;

“Görülmekte olan davalarda ayrıca bir başvuru şartı aranmaksızın, dava öncesi yapılan idari başvuru tarihinden itibaren işleyecek kanuni faiziyle birlikte hesaplanacak tutar üçüncü fıkra hükümlerine göre mahsup veya iade edilir. Mahkemelerce, bu maddenin yürürlüğe girdiği tarihten önce açılmış davalarda davanın konusuz kalması sebebiyle karar verilmesine yer olmadığına karar verilir. Yargılama giderleri idare üzerinde bırakılır ve vekâlet ücretinin dörtte birine hükmedilir. Ayrıca, ilk derece mahkemelerince verilen kararlar hakkında Sosyal Güvenlik Kurumunca kanun yollarına başvurulmaz ve bu maddenin yürürlüğe girdiği tarihten önce yapılan kanun yolu başvurularından vazgeçilmiş sayılır.”

hükmü yer almaktadır.

Buna göre, açılan dava neticesinde verilen/verilecek kararların, mezkur maddede sayılan şartları taşımaması halinde kanun yoluna başvurulması ayrıca mezkur maddenin yürürlüğe girdiği tarihten önce yapılan kanun yolu başvurularından vazgeçilmiş sayılacağı şeklinde getirilen düzenleme gereğince anılan maddede sayılan şartları taşıyan ve karara çıkmış ancak henüz kanun yoluna başvurulmamış olan kararlara karşı kanun yoluna başvurulmaması,

gerekmektedir.

C-DİĞER HUSUSLAR:

Geriye yönelik teşvikten yararlanma ve teşvik değişiklik taleplerinin ünitece işleme alınmasının ardından her işyeri için işveren intra programında yer alan “Teşvik Hata Listesi” programının çalıştırılması gerekmektedir. Bu programın çalıştırılmasının ardından ilgili Kanunlarda aranılan şartların sağlanmadığının tespiti durumunda başka bir ifade ile talep edilen teşvikler için hata listesinin oluşması durumunda, hata listesi oluşan teşvikle ilgili ay/dönem ve sigortalı için 5510 sayılı Kanunun Ek 17’nci maddesi kapsamında yapılan işlemlerin geri alınması gerekmektedir.

5510 sayılı Kanun kapsamından çıkış işlemi veya iz işlemi yapılmış olan işyeri dosyalarına ilişkin geriye yönelik teşvik değişiklik talebinde bulunulması halinde, e-bildirge üzerinden başvuru yapılabilmesini teminen, işverenin yazılı talebine istinaden e-bildirge şifrelerinin işyeri dosyasının bağlı bulunduğu SGK ünitesince aktifleştirilmesi gerekmektedir.

Genelgede açıklanmamasına rağmen, geriye yönelik teşviklerden yararlanmak için verilen iptal belgelerden damga vergisi alınmayacak ancak ek ve asıl belgelerden damga vergisi kesilecektir.

Geriye Yönelik Teşviklerde İşverenlerimizin yukarıda yapılan açıklamalar doğrultusunda hareket etmelerini tavsiye ederiz.

SGK Genelgesi 2018/17 (TIKLAYINIZ)

Kaynak: TÜRMOB

SGK Genelgesi 2018/17 – Prim Teşviklerinden Geriye Yönelik Yararlanma

T.C.

SOSYAL GÜVENLİK KURUMU BAŞKANLIĞI

Sigorta Primleri Genel Müdürlüğü

Sayı : 26431140-207.02-E.4984245

Tarih: 29/05/2018

Konu : Prim Teşviklerinden Geriye Yönelik Yararlanma

Geriye Yönelik SGK Teşviklerinden Yararlanmanın Usul ve Esasları

GENELGE

2018/17

1. Genel Açıklamalar

Bilindiği gibi, 27/3/2018 tarihli ve 30373 sayılı 2. mükerrer Resmi Gazetede yayımlanarak yürürlüğe giren 7103 sayılı Vergi Kanunları ile Bazı Kanun ve Kanun Hükmünde Kararnamelerde Değişiklik Yapılması Hakkında Kanunun 70 inci maddesi ile 5510 sayılı Sosyal Sigortalar ve Genel Sağlık Sigortası Kanununa ek 17 nci madde eklenmiş olup, anılan maddede;

Kanun veya diğer kanunlarla sağlanan prim teşviki, destek ve indirimlerinden yararlanılabileceği halde yararlanılmadığı ay/dönemlerde gerekli tüm koşulların sağlanmış olması ve yararlanılmayan ayı/dönemi takip eden altı ay içerisinde Kuruma müracaat edilmesi şartlarıyla, başvuru tarihinden geriye yönelik en fazla altı aya ilişkin olmak üzere, yararlanılmamış olan prim teşviki, destek ve indirimlerinden yararlanılabilir veya yararlanılmış olan prim teşviki, destek ve indirimleri başka bir prim teşviki, destek ve indirimi ile değiştirilebilir.

Bu maddenin yürürlüğe girdiği tarihten önceki dönemlere ilişkin olmak üzere tüm şartları sağladığı halde bu Kanun veya diğer kanunlarla sağlanan prim teşviki, destek ve indirimlerinden yararlanmamış işverenler ile bu maddenin yürürlüğe girdiği tarihten önce yararlanılan prim teşviki, destek ve indirimlerin değiştirilmesine yönelik talepte bulunan işverenler tarafından en son bu maddenin yürürlük tarihini takip eden aybaşından itibaren bir ay içinde Kuruma başvurulması halinde, yararlanılmamış olan prim teşviki, destek ve indirimlerinden yararlanılabilir veya yararlanılmış olan prim teşviki, destek ve indirimleri başka bir prim teşvik, destek ve indirimi ile değiştirilebilir.

Bu maddenin ikinci fıkrası kapsamında talepte bulunan işverenlere iade edilecek tutar, maddenin yürürlük tarihinden önce talepte bulunanlar için maddenin yürürlük tarihini takip eden aybaşından, yürürlük tarihinden sonra talepte bulunanlar için ise, talep tarihini takip eden aybaşından itibaren kanuni faiz esas alınmak suretiyle hesaplanarak bu maddenin yürürlüğe girdiği tarihi takip eden takvim yılı başından başlayarak üç yıl içinde ödenir. Ödeme, öncelikle bu Kanunun 88 inci maddesinin on dört ve on altıncı fıkralarına göre muaccel hale gelmiş prim ve her türlü borçlardan, sonrasında ise ilgili kanunlar uyarınca yapılandırma veya taksitlendirme de dâhil olmak üzere müeccel haldeki prim ve her türlü borçlarından mahsup yoluyla gerçekleştirilir. Ancak, üç yıl sonunda ilgili kanunları gereği yapılandırılma veya taksitlendirilme sebebiyle vadesi gelmemiş taksit ödemelerinden peşinen mahsup edilir. Kuruma borcu bulunmayan işverenlere altı ayda bir eşit taksitlerle iade yapılır.

Görülmekte olan davalarda ayrıca bir başvuru şartı aranmaksızın, dava öncesi yapılan idari başvuru tarihinden itibaren işleyecek kanuni faiziyle birlikte hesaplanacak tutar üçüncü fıkra hükümlerine göre mahsup veya iade edilir. Mahkemelerce, bu maddenin yürürlüğe girdiği tarihten önce açılmış davalarda davanın konusuz kalması sebebiyle karar verilmesine yer olmadığına karar verilir. Yargılama giderleri idare üzerinde bırakılır ve vekâlet ücretinin dörtte birine hükmedilir. Ayrıca, ilk derece mahkemelerince verilen kararlar hakkında Sosyal Güvenlik Kurumunca kanun yollarına başvurulmaz ve bu maddenin yürürlüğe girdiği tarihten önce yapılan kanun yolu başvurularından vazgeçilmiş sayılır.

Bu maddenin uygulanmasına ilişkin usul ve esaslar Maliye Bakanlığı, Hazine Müsteşarlığı ve Türkiye İş Kurumunun görüşleri alınarak Kurumca belirlenir. ”

hükümleri yer almaktadır.

Buna göre, 2018/Nisan ayı/dönemi ve sonrası için bu maddenin birinci fıkrası, 2018/Mart ayı/dönemi ve öncesi için bu maddenin ikinci, üçüncü ve dördüncü fıkraları uygulanacak olup, 1/4/2018 tarihi itibarıyla yürürlüğe giren 5510 sayılı Kanunun Ek 17 nci maddesinin uygulamasına ilişkin usul ve esaslar ile sosyal güvenlik il/sosyal güvenlik merkezlerince yürütülecek işlemler aşağıda açıklanmıştır.

2. 2018/Nisan Ayı/Dönemi ve Sonrası İçin Geriye Yönelik Teşvik Değişiklik Talepleri Hakkında Yapılacak İşlemlerin Usul ve Esasları

2.1. Başvuru

5510 sayılı Kanunun Ek 17 nci maddesinin birinci fıkrasında “Bu Kanun veya diğer kanunlarla sağlanan prim teşviki, destek ve indirimlerinden yararlanılabileceği halde yararlanılmadığı ay/dönemlerde gerekli tüm koşulların sağlanmış olması ve yararlanılmayan ayı/dönemi takip eden altı ay içerisinde Kuruma müracaat edilmesi şartlarıyla, başvuru tarihinden geriye yönelik en fazla altı aya ilişkin olmak üzere, yararlanılmamış olan prim teşviki, destek ve indirimlerinden yararlanılabilir veya yararlanılmış olan prim teşviki, destek ve indirimleri başka bir prim teşviki, destek ve indirimi ile değiştirilebilir.” hükmü yer almaktadır.

5510 sayılı Kanunun Ek 17 nci maddesi 1/4/2018 tarihi itibarıyla yürürlüğe girdiğinden, anılan maddenin birinci fıkrası kapsamında geriye yönelik teşvikten yararlanma veya teşvik değişikliği işlemleri 2018/Nisan ayı/dönemi ve sonrası için yapılacaktır.

Buna göre, 2018/Nisan ayı/dönemi ve sonrasına ilişkin olmak üzere gerek 5510 sayılı Kanun gerekse diğer Kanunlarda yer alan prim teşviki, destek ve indirimlerinden yararlanılmayan veya yararlanılmış olan prim teşviki, destek ve indirimin başka bir teşvikle değiştirilmesine ilişkin talebin, ilgili Kanunlarda aranılan şartların sağlanması kaydıyla, geriye yönelik teşvikten yararlanılmak istenen ayı/dönemi takip eden altı ay içinde internet ortamında veya işyerinin bağlı bulunduğu sosyal güvenlik il müdürlüğüne/sosyal güvenlik merkezine kağıt ortamında yapılması gerekmektedir.

Bu bağlamda, 2018/Nisan ayı/dönemi ve sonrasına ilişkin olmak üzere ilgili Kanunlarda aranılan şartların sağlanması kaydıyla gerek 5510 sayılı Kanun gerekse diğer Kanunlarda yer alan prim teşviki, destek ve indirimlerinden;

-Yararlanabileceği halde yararlanılmayan aya/döneme ilişkin geriye yönelik prim teşvikinden yararlanma talebinin,

-Yararlanılmış olan sigorta prim teşvik, destek ve indirimin başka bir teşvikle değiştirilmesine ilişkin talebin,

işveren tarafından geriye yönelik teşvikten yararlanılmak istenen ayı/dönemi takip eden altı ay içinde intemet/kağıt ortamında yapılması gerekmektedir.

Örnek 1: 2018/Nisan ayına ilişkin aylık prim ve hizmet belgesini 05510 kanun numarası ile gönderen ve beş puanlık indirimden yararlanan bir işverenin, bu aya ilişkin teşvik değişiklik başvurusunu 5510 sayılı Kanunun Ek 17 nci maddesinin birinci fıkrası kapsamında en geç 31/10/2018 tarihine kadar internet/kağıt ortamında yapması gerekmektedir. Teşvik değişiklik talebinin 1/11/2018 tarihinde yapıldığı varsayıldığında 2018/Nisan ayı için yapılan teşvik değişiklik talebi kabul edilmeyecektir.

5510 sayılı Kanunun Ek 17 nci maddesinin birinci fıkrası kapsamında 2018/Nisan ayı/dönemi ve sonrası için geriye yönelik yapılacak teşvik değişiklik başvuruları, 2/6/2018 tarihi ve sonrasında sgk.gov.tr uygulamasında yer alan “e- SGK/ İşveren / İşveren Sistemi / Uygulamaya Giriş / İşveren / Teşvikler ve Tanımlar / 5510 Ek 17.Madde Teşvik Kanun No Değişikliği Başvuru Onaylama” menüleri seçilerek erişilen ekranlar vasıtasıyla internet ortamında yapılacaktır.

Bahse konu program vasıtasıyla yapılan ve onaylanan başvurular, sosyal güvenlik il müdürlüğü/sosyal güvenlik merkezine yapılmış sayılacaktır.

Kuruma gerek kağıt ortamında gerekse internet ortamında başvuruda bulunan işverenlerimizce teşvik değişikliğine ilişkin düzenlenen/düzenlenecek iptal/asıl/ek nitelikteki aylık prim ve hizmet belgeleri sgk.gov.tr adresinden “e-SGK /İşveren/E-Bildirge V2 /Aylık Prim Hizmet Belgesi Girişi” ekranları vasıtasıyla sisteme girilebilecektir.

Bununla birlikte, 2018/Nisan ayı/dönemi ve sonrasına ilişkin olmak üzere gerek 5510 sayılı Kanun gerekse diğer Kanunlarda yer alan prim teşviki, destek ve indirimlerinden geriye yönelik yararlanma başvurusunun, teşvikten yararlanılmak istenen ayı/dönemi takip eden altı ay içinde internet/kağıt ortamında yapılmasının ardından, başvuru tarihinden geriye yönelik en fazla altı aya ilişkin olmak üzere; işverenin talepte bulunduğu aylara ilişkin kanun numarası seçilmeksizin veya diğer kanun numaraları seçilerek düzenlenmiş aylık prim ve hizmet belgelerinde kayıtlı sigortalılar ile talep edilen teşvik kanunundan yararlanılmak istenilen sigortalılar, bu sigortalıların prim ödeme gün sayıları ve prime esas kazanç tutarlarının aynı olması ve ilgili kanunlarda aranılan şartlar sağlanmak kaydıyla bu aylara ilişkin yararlanılmamış olan prim teşviki, destek ve indirimlerinden yararlanılabilir veya yararlanılmış olan prim teşviki, destek ve indirimleri başka bir prim teşviki, destek ve indirimi ile değiştirilebilecektir.

Cari aya ilişkin aylık prim ve hizmet belgesinin Kuruma gönderilme süresinin son gününe kadar 5510 sayılı Kanunun Ek 17 nci maddesinin birinci fıkrası kapsamında Kuruma yapılan başvurularda, cari aya ilişkin geriye yönelik teşvikten yararlanma veya teşvik değişiklik talepleri dikkate alınmayacak olup, başvuru tarihinden geriye yönelik cari ay hariç en fazla beş aya kadar geriye yönelik teşvikten yararlanma veya teşvik değişiklik talepleri dikkate alınacaktır.

Örnek 2: 4447 sayılı Kanunun geçici 10 uncu maddesinde yer alan şartların tamamını sağladığı halde 2018/Nisan-Mayıs-Haziran-Temmuz-Ağustos-Eylül-Ekim-Kasım aylarında

herhangi bir prim teşvikinden yararlanmamış olan bir işverenin geriye yönelik bu aylara ilişkin 4447 sayılı Kanunun geçici 10 uncu maddesinde (06111) yer alan teşvikten yararlanmak istediği ve başvurusunu; moc.eyilamola nednisetis rıtşımnılaç

-27/8/2018 tarihinde yaptığı varsayıldığında, 2018/Nisan, Mayıs, Haziran, Temmuz,

-24/9/2018 tarihinde yaptığı varsayıldığında 2018/Nisan, Mayıs, Haziran, Temmuz, Ağustos,

-23/11/2018 tarihinde yaptığı varsayıldığında, 2018/Mayıs, Haziran, Temmuz, Ağustos, Eylül, (Ekim olmayacak)

-30/11/2018 tarihinde yaptığı varsayıldığında, 2018/Mayıs, Haziran, Temmuz, Ağustos, Eylül, Ekim,

-28/12/2018 tarihinde yaptığı varsayıldığında, 2018/Haziran, Temmuz, Ağustos, Eylül, Ekim, Kasım

aylarına ilişkin teşvik değişiklik talepleri işleme alınacaktır.

2.2. 2018/Nisan Ayı/Dönemi ve Sonrasına İlişkin Geriye Yönelik Teşvikten Yararlanma ve Teşvik Değişikliği Sonucu Hesaplanan Tutarın İşverenin Borçlarına Mahsubu veya İşverene İadesi

2018/Nisan ayı/dönemi ve sonrasına ilişkin olmak üzere 5510 sayılı Kanunun Ek 17 nci maddesinin birinci fıkrası kapsamında ünitece yapılan işlemler sonucu ortaya çıkan fark prim tutarlarının, kanuni faiz hesaplanmaksızın 5510 sayılı Kanunda belirtilen esaslar dahilinde mahsup işlemleri yapılacaktır. Bu işlemler sonucunda kalan tutarın olması halinde bu tutar işverene kanuni faiz hesaplanmaksızın iade edilecektir.

3. 2018/Mart Ayı/Dönemi ve Öncesine İlişkin Geriye Yönelik Teşvik Değişiklik Talepleri Hakkında Yapılacak İşlemlerin Usul ve Esasları

3.1. Başvuru

5510 sayılı Kanunun Ek 17 nci maddesinin ikinci fıkrası ile “Bu maddenin yürürlüğe girdiği tarihten önceki dönemlere ilişkin olmak üzere tüm şartları sağladığı halde bu Kanun veya diğer kanunlarla sağlanan prim teşviki, destek ve indirimlerinden yararlanmamış işverenler ile bu maddenin yürürlüğe girdiği tarihten önce yararlanılan prim teşviki, destek ve indirimlerin değiştirilmesine yönelik talepte bulunan işverenler tarafından en son bu maddenin yürürlük tarihini takip eden aybaşından itibaren bir ay içinde Kuruma başvurulması halinde, yararlanılmamış olan prim teşviki, destek ve indirimlerinden yararlanılabilir veya yararlanılmış olan prim teşviki, destek ve indirimleri başka bir prim teşvik, destek ve indirimi ile değiştirilebilir. ” hükmü getirildiğinden, 2018/Mart ayı/dönemi ve öncesine ilişkin teşvik değişiklik taleplerinde anılan fıkra uyarınca işlem yapılacaktır.

Buna göre, 2018/Mart ayı/dönemi ve öncesine ilişkin geriye yönelik teşvikten yararlanma veya teşvik değişiklik talepleri için işverenlerin 1/4/2018 ila 1/6/2018 tarihleri arasında (bu tarih dahil) internet ortamında veya işyerinin bağlı bulunduğu sosyal güvenlik il müdürlüğüne/sosyal güvenlik merkezine kağıt ortamında başvurması gerekmektedir.

Buna göre, geriye yönelik teşvikten yararlanma veya teşvik değişiklik başvurularının anılan maddenin ikinci fıkrası kapsamında yasal süresi içinde 1/6/2018 tarihine kadar (bu tarih dahil) yapılmış olması halinde ilgili kanunlarda gerekli şartların sağlanmış olması kaydıyla, yararlanılmamış olan prim teşviki, destek ve indirimlerinden yararlanılabilir veya yararlanılmış olan prim teşviki, destek ve indirimleri başka bir prim teşvik, destek ve indirimi ile değiştirilebilir.

2018/Mart ayı/dönemi ve öncesine ilişkin geriye yönelik teşvikten yararlanma ve teşvik değişiklik başvurularının 2/6/2018 tarihi ve sonrasında yapılmış olması halinde ise bu talepler hakkında işlem yapılmayacaktır.

Örnek 1: 4447 sayılı Kanunun geçici 17 nci maddesi kapsamında şartlan sağlayan ancak 2017/Şubat ila Haziran aylarında bu destekten yararlanmayarak sadece beş puanlık indirimden yararlanan (B) Ltd.Şti. ’nin 5510 sayılı Kanunun Ek 17 nci maddesinin ikinci fıkrası kapsamında bu aylar için geriye yönelik 4447 sayılı Kanunun geçici 17 nci maddesinde yer alan destekten yararlanabilmesi için 1/4/2018 ila l/6/2018(bu tarih dahil) tarihleri arasında internet ortamında veya işyerinin bağlı bulunduğu sosyal güvenlik il müdürlüğüne/sosyal güvenlik merkezine kağıt ortamında başvuru yapılması gerekmektedir.

5510 sayılı Kanunun Ek 17 nci maddesinin ikinci fıkrası kapsamında 2018/Mart ayı/dönemi ve öncesi için geriye yönelik yapılacak teşvik değişiklik başvuruları sgk.gov.tr uygulamasında yer alan “e- SGK / İşveren / İşveren Sistemi / Uygulamaya Giriş / İşveren / Teşvikler ve Tanımlar / 5510 Ek 17.Madde Teşvik Kanun No Değişikliği Başvuru Onaylama” menüleri seçilerek erişilen ekranlar vasıtasıyla internet ortamından yapılabilecektir.

Bahse konu program vasıtasıyla yapılan ve onaylanan başvurular, sosyal güvenlik il müdürlüğü/sosyal güvenlik merkezine yapılmış sayılacaktır.

Diğer taraftan, işverenlerimizce gerek 1/4/2018 tarihinden önce gerekse 1/4/2018 ile bu genelgenin yayım tarihleri arasında sosyal güvenlik il müdürlüğü/sosyal güvenlik merkezine kağıt ortamında başvuruda bulunulmuş olması halinde, internet ortamında yapılacak başvuruda “Daha Önce Kağıt Ortamında Başvuruda Bulundum” linki seçilerek, kağıt ortamında yapılan müracaata ait Kurum kayıtlarına giriş yapılan evrak tarihi ve sayısının “evrak tarihi”/“evrak sayısı” alanlarına kaydedilmesi gerekmekte olup, daha evvel kağıt ortamında yapılan başvurunun adi posta veya Kuruma doğrudan yapılan başvuru olması halinde başvurunun Kurumun gelen evrak kayıtlarına intikal tarihinin; taahhütlü, iadeli taahhütlü, acele posta servisi, PTT Alo Post veya PTT Kargo ile yapılan başvuru olması halinde ise başvurunun postaya veya kargoya verildiği tarihin “evrak tarihi” ve “evrak sayısı” alanına kaydedilmesi gerekmektedir.

Sosyal güvenlik il müdürlüğü / sosyal güvenlik merkezlerince “İşveren intra (isv CICS menülerinin intra versiyonu)” programlarında yer alan “Listeler-İstatistikler/İşveren Listeleri /5510-Ek 17.Madde İnternetten Başvuru Listesi” menülerinden giriş yapılmak suretiyle internet ortamında başvuruda bulunan işyerlerine ait listeye erişilebilecektir.

Kağıt ortamında müracaatı olmamasına rağmen internet ortamından müracaat ederek evrak tarihi/evrak sayısı alanlarını dolduran işyerleri için, ünitelerimize kağıt ortamında başvuruda bulunulmadığının anlaşılması halinde, sosyal güvenlik il müdürlükleri/sosyal güvenlik merkezlerince, internet ortamında başvuruda bulunulan tarih esas alınacaktır. Ancak, daha evvel kağıt ortamında başvuruda bulunduğunu internet ortamında beyan eden işyerleri için evrak tarihi/evrak sayısı alanlarına kaydedilen bilgilerin hatalı olduğunun anlaşılması halinde kağıt ortamında yapılan başvurunun bulunulduğunun anlaşılması ve başvuru dilekçesinin işyeri dosyasında bulunması halinde kağıt ortamında yapılan başvuru tarihi esas alınacaktır.

Kuruma gerek kağıt ortamında gerekse internet ortamında başvuruda bulunan işverenlerimizce teşvik değişikliğine ilişkin düzenlenen/düzenlenecek iptal/asıl/ek nitelikteki aylık prim ve hizmet belgeleri sgk.gov.tr adresinden “e-SGK / İşveren/E-Bildirge V2 / Aylık Prim Hizmet Belgesi Girişi” ekranları vasıtasıyla sisteme girilebilecektir. İşverenlerce sisteme girişi yapılan iptal/ek/asıl nitelikteki aylık prim ve hizmet belgeleri sosyal güvenlik il müdürlüğü/sosyal güvenlik merkezi şube onay ekranlarına düşeceğinden, bu işyerleri için öncelikle başvurunun 1/6/2018 tarihine kadar yapılıp yapılmadığının ünitece kontrol edilmesinin ardından işlem yapılması gerekmektedir.

3.2. 2018/Mart Ayı/Dönemi ve Öncesine İlişkin Geriye Yönelik Teşvikten Yararlanma ve Teşvik Değişikliği Sonucu Hesaplanan Tutarın İşverenin Borçlarına Mahsubu veya İşverene İadesi

5510 sayılı Kanunun 17 nci maddesinin üçüncü fıkrasında;

“Bu maddenin ikinci fıkrası kapsamında talepte bulunan işverenlere iade edilecek tutar, maddenin yürürlük tarihinden önce talepte bulunanlar için maddenin yürürlük tarihini takip eden aybaşından, yürürlük tarihinden sonra talepte bulunanlar için ise, talep tarihini takip eden aybaşından itibaren kanuni faiz esas alınmak suretiyle hesaplanarak bu maddenin yürürlüğe girdiği tarihi takip eden takvim yılı başından başlayarak üç yıl içinde ödenir. Ödeme, öncelikle bu Kanunun 88 inci maddesinin on dört ve on altıncı fıkralarına göre muaccel hale gelmiş prim ve her türlü borçlardan, sonrasında ise ilgili kanunlar uyarınca yapılandırma veya taksitlendirme de dâhil olmak üzere müeccel haldeki prim ve her türlü borçlarından mahsup yoluyla gerçekleştirilir. Ancak, üç yıl sonunda ilgili kanunları gereği yapılandırılma veya taksitlendirilme sebebiyle vadesi gelmemiş taksit ödemelerinden peşinen mahsup edilir. Kuruma borcu bulunmayan işverenlere altı ayda bir eşit taksitlerle iade yapılır.”

hükmü yer almaktadır.

3.2.1.Kanuni Faizin Hesaplaması

2018/Mart ayı ve öncesine ilişkin teşvik değişiklik taleplerinin işleme alınması sonucu

hesaplanan fark prim tutarına; https://goo.gl/RkqgJX

-1/4/2018 tarihinden önce talepte bulunulması halinde 1/5/2018 tarihinden,

-1/4/2018 ila 1/6/2018 (bu tarih dahil) tarihleri arasında talepte bulunulması halinde, talep tarihini takip eden aybaşından,

-Görülmekte olan davalarda, dava öncesi yapılan idari başvuru tarihinden itibaren,

-Kuruma herhangi bir başvuruda bulunmadan resen mahkemelere dava açanlar için 1/5/2018 tarihinden itibaren,

ödemenin/mahsubun yapılacağı tarihe kadar (bu tarih dahil) geçen süre için Bakanlar Kurulu tarafından belirlenen kanuni faiz oranı dikkate alınarak basit usûlde günlük kanuni faiz hesaplanacaktır.

3.2.2.Hesaplanan Tutarın İşverenin Borcuna Mahsubu

2018/Mart ayı/dönemi ve öncesine ilişkin olmak üzere 5510 sayılı Kanunun Ek 17 nci maddesinin ikinci fıkrası kapsamında ünitece yapılan işlemler sonucu ortaya çıkan fark prim tutarlarının mahsup işlemleri 5510 sayılı Kanunda belirtilen esaslar dahilinde yapılacaktır.

Öte yandan, 2018/Mart ayı/dönemi ve öncesine ilişkin teşvikten yararlanma ve teşvik değişikliğine ilişkin mahsup işlemlerinde geriye yönelik teşvik değişikliğine ilişkin başvurunun 1/4/2018 tarihinden önce yapılmış olması halinde 1/4/2018 tarihi, 1/4/2018 tarihinden sonra yapılmış olması halinde ise söz konusu başvuru tarihi, mahsuba ilişkin tutarın tahsilat tarihi olarak kabul edilecektir.

İşverenin Kurumumuza cari ay veya yasal ödeme süresi geçmiş borçlarının bulunması halinde 1/1/2019 tarihi beklenilmeksizin söz konusu borçlara mahsup işlemi yapılabilecektir.

3.3.Dava Konusu Edilen Talepler Hakkında Yapılacak İşlemler

5510 sayılı Kanunun 17 nci maddesinin dördüncü fıkrasında;

“Görülmekte olan davalarda ayrıca bir başvuru şartı aranmaksızın, dava öncesi yapılan idari başvuru tarihinden itibaren işleyecek kanuni faiziyle birlikte hesaplanacak tutar üçüncü fıkra hükümlerine göre mahsup veya iade edilir. Mahkemelerce, bu maddenin yürürlüğe girdiği tarihten önce açılmış davalarda davanın konusuz kalması sebebiyle karar verilmesine yer olmadığına karar verilir. Yargılama giderleri idare üzerinde bırakılır ve vekâlet ücretinin dörtte birine hükmedilir. Ayrıca, ilk derece mahkemelerince verilen kararlar hakkında Sosyal Güvenlik Kurumunca kanun yollarına başvurulmaz ve bu maddenin yürürlüğe girdiği tarihten önce yapılan kanun yolu başvurularından vazgeçilmiş sayılır.”

hükmü yer almaktadır.

Buna göre, Kurumumuz aleyhine açılan davalar neticesinde verilen kararların, anılan maddede sayılan şartları taşıyıp taşımadığı hususunda gerekli incelemelerin üniteler tarafından yapılması,

Açılan dava neticesinde verilen/verilecek kararların, mezkur maddede sayılan şartları taşımaması halinde kanun yoluna başvurulması ayrıca mezkur maddenin yürürlüğe girdiği tarihten önce yapılan kanun yolu başvurularından vazgeçilmiş sayılacağı şeklinde getirilen düzenleme gereğince anılan maddede sayılan şartları taşıyan ve karara çıkmış ancak henüz kanun yoluna başvurulmamış olan kararlara karşı kanun yoluna başvurulmaması,

gerekmektedir.

4.Diğer Hususlar

4.1.5510 sayılı Kanunun Ek 17 nci maddesi kapsamında geriye yönelik teşvikten yararlanma ve teşvik değişiklik taleplerinin ünitece işleme alınmasının ardından her işyeri için işveren intra programında yer alan “Teşvik Hata Listesi” programının çalıştırılması gerekmektedir. Bu programın çalıştırılmasının ardından ilgili Kanunlarda aranılan şartların sağlanmadığının tespiti durumunda başka bir ifade ile talep edilen teşvikler için hata listesinin oluşması durumunda, hata listesi oluşan teşvikle ilgili ay/dönem ve sigortalı için 5510 sayılı Kanunun Ek 17 nci maddesi kapsamında yapılan işlemlerin geri alınması gerekmektedir.

4.2, 5510 sayılı Kanun kapsamından çıkış işlemi veya iz işlemi yapılmış olan işyeri dosyalarına ilişkin geriye yönelik teşvik değişiklik talebinde bulunulması halinde, e-bildirge üzerinden başvuru yapılabilmesini teminen, işverenin yazılı talebine istinaden e-bildirge şifrelerinin işyeri dosyasının bağlı bulunduğu sosyal güvenlik il müdürlüğüne/sosyal güvenlik merkezince aktifleştirilmesi gerekmektedir.

5.Yürürlük

Bu Genelge hükümleri 1/4/2018 tarihinden geçerli olmak üzere yayımı tarihi itibariyle yürürlüğe girer. 18/3/2015 tarihli, 2015/10 sayılı genelge 1/4/2018 tarihi itibariyle yürürlükten kaldırılmıştır.

Bilgi edinilmesi ve gereğini rica ederim.

Cevdet CEYLAN

Kurum Başkanı V.

Suça Dayalı Tazminatların Giderleştirilmesi

Kurumlar Vergisi Kanunu'nun (KVK) atfı dolayısıyla kurumlara da uygulanan Gelir Vergisi Kanunu'nun (GVK) 40/3. maddesine göre "İşle ilgili olmak şartıyla mukavelenameye veya ilama veya kanun emrine istinaden ödenen zarar, ziyan ve tazminatlar" gider olarak yazılabilir. Buna karşılık aynı kanunun "kanunen kabul edilmeyen giderler"i düzenleyen 41/6. maddesine ve KVK md. 11/g’ye göre, "teşebbüs sahibinin suçlarından doğan tazminatlar" gider yazılamaz.

Bu maddelere göre, ticari faaliyetle ilgili olmak ve suç oluşturmamak koşulu ile sözleşmeye, mahkeme kararına veya kanun emrine istinaden ödenen tazminatlar gider yazılabilecek; buna karşılık tazminata yol açan fiilin kanunlarla suç kabul edildiği hallerde tazminat, sözleşmeye, mahkeme kararına veya kanun emrine istinaden ödense dahi gider yazılamayacaktır.

Suç kavramı, hukuk düzeninin ceza veya güvenlik tedbiri yaptırımına bağladığı yasaklanmış davranışı ifade etmektedir. Oysa kusur, kısaca ve kabaca "bilerek veya bilmeyerek bir fiili gereği gibi yapmamak veya gerekli özeni göstermemek" şeklinde tanımlanabilir. Bir kişi fiilinde kusurlu olabilir ama bu kusuru suç oluşturmayabilir. Bütün kusurlu hareketler de, aynı zamanda suç veya kabahat oluşturmaz. Dolayısıyla iş kazasının oluşumunda işverenin suç niteliğinde bir fiili söz konusu değilse, bize göre işçiye (veya mirasçılarına) yahut yaptığı masrafların rücuu dolayısıyla SGK'ya ödenen tazminatların gider yazılabilmesi gerekmektedir.

Buna karşılık, aynı esasların benimsendiği KVK md. 11/g’nin madde gerekçesinde hukuk kavramları son derece özensiz olarak kullanılmış olup, bir yerde “suç sayılan filler”den, bir yerinde de “kusur sayılan haller”den söz etmektedir. Ancak bunun hiçbir önemi yoktur. Çünkü Vergi Usul Kanunu'nun (VUK) 3. maddesinde açıkça, lafzın açık olduğu hallerde, başka bir yorum yönteminin kullanılması yolu kapatılmıştır.

Öğretide de konuyu tartışmadan bakanlık görüşü doğrultusunda, bir başka deyişle kusur kavramını esas alarak irdeleyen çalışmalar olduğu gibi; aksi yönde, yani suç kavramını esas alan görüşler de mevcuttur. Kısacası, bu konu öğretide tartışmalıdır. Uygulamada idari anlayışı yansıtan pek çok özelgede ise, kanunun lafzi yorumu ile çelişir şekilde, kusur kavramı esas alınmıştır. Bu özelgeleri önceki yazımda aktardığımdan tekrar değinmiyorum.

Yargı anlayışında ise konu farklı değerlendirilmekte ve “açık lafız” esas alınmaktadır. Örneğin Danıştay 3. Dairesi'nin 5.4.1995 gün ve E.1994/2892 K.1995/1147 sayılı kararında, bir iş kazası nedeniyle işçisine kusuru oranında mahkeme kararına göre tazminat ödeyen ve ödediği tazminatı gider yazan bir mükellefin davasında, “tazminatın işverenin kusuru dolayısıyla ödendiği ve bu sebeple gider yazılamayacağı sebebiyle yapılan cezalı tarhiyatın, teşebbüs sahibine olayın oluşumu dolayısıyla suç izafe edilmediği” gerekçesiyle kaldırılması gerektiğine hükmetmiştir. Danıştay 4. Dairesi E.2009/9288 K.2012/1705 sayı ve 2.5.2012 tarihli kararında “Cumhuriyet Savcılığı'nca takipsizlik kararına konu edilen bir iş kazasında, işverenin İş Mahkemesi'nce %80 kusurlu bulunması dolayısıyla işçisine ödediği tazminatın tamamının, olayda suçun söz konusu olmaması sebebiyle gider yazılabileceği” yönündeki Yerel Mahkeme kararını onamıştır.

Yargının bu anlayışına karşılık Ankara 2. Vergi Mahkemesi'nce (E.2010/1571 K.2011/2159 T.25.11.2011) “kanunun lafzı açık olduğunda gerekçesine itibar edilmesine gerek olmamakla birlikte “suçtan doğan tazminat” ifadesinin tazminata neden olan fiilin suç oluşturması şeklinde anlaşılmasına olanak olmadığı, tazminat hukukunda suçtan doğan tazminat kavramının olmadığı, buna karşılık kusurdan doğan tazminat kavramının bulunduğu, bu nedenle kanunun lafzında bulunan suçtan doğan tazminat ifadesi ile gerekçede yer alan kusurdan doğan tazminatın amaçlandığı anlaşılmaktadır” gerekçesi ile bir şirketin iş kazası nedeniyle yargı kararına istinaden ödediği tazminatın suç teşkil etmemesine -olayda takipsizlik kararı verilmiştir- rağmen gider yazılmasını esas alan tarhiyata karşı açılan davayı reddetmiştir. Bu karar Danıştay 4. Dairesi'nin E.2012/574 K.2016/668 sayı ve 23.2.2016 günlü kararı ile onanmış, karar düzeltme talebi ile E.2016/15062 K.2018/2136 sayı ve 1.3.2018 günlü Karar ile reddedilmiştir.

“Suçtan doğan tazminat yoktur, kusurdan doğan tazminat vardır” gibi, suçun da kusurluluğun özel bir halini oluşturduğu veya kusurun (kasdın) suçun manevi unsurunu oluşturduğu gerçeğini yok sayarak, Borçlar Hukuku teorisine de aykırı gerekçe ile niyet okuyarak kanunun lafzını aşmaya çalışan yerel mahkeme kararı için, aynı dairenin önceki içtihatlarına da aykırı şekilde verdiği onama kararının, “bir gözden kaçma”mı yoksa, “içtihat değişikliği” mi olduğu yönünde Danıştay kararında bir açıklık ve gerekçe yoktur. Zaten içtihat değişikliklerinin de davaya ilişkin gerekçe yanı sıra içtihadın niçin değiştiğini içeren gerekçe ile de donatılması gerekir. Aksi, içtihatların keyfiliğe kayması tehdidine yol açmasının yanı sıra hukuk güvenliği de ortadan kaldırır.

Daha önceki bir yazımda da vurguladığım gibi, yasama organının görüşünü yansıtmayan, sadece tasarıyı hazırlayanın görüşü niteliğinde olan ve resmi olarak yayımlanmayan, dolayısıyla herkes tarafından bilinmesi zorunluluğu bile söz konusu olmayan gerekçeleri, açık lafzı dahi aşarak yaşama geçirmeye çalışan bir yorum yöntemini hukuk devleti ile bağdaştırmak mümkün değildir.

Bu nedenle bu kararın, bir içtihat değişikliğini ifade ettiğine inanmak istemiyorum. Bumin Doğrusöz

https://www.dunya.com/kose-yazisi/suca-dayali-tazminatlarin-giderlestirilmesi/417363

Müddeti Biten Anonim Şirket Yönetim Kurulu’ nun Görev Süresi Biter Mi!

Anonim şirketlerde yönetim kurulu üyelerinin görev sürelerinin dolması halinde, yönetim kurulu üyeliği sıfatı kendiliğinden düşmez. Bu sebeple, yeni üyeler seçilene kadar öncelikle görevlerine devam ederler.(1) Dolayısıyla, yeni üyeler seçilinceye kadarki süre zarfında şirketin organsız kaldığından söz edilemez.

Limited şirketlerde ise, şirket müdürünün imza yetkisinin bitmesi halinde limited şirketin dava ehliyeti açısından problemler ortaya çıkmaktadır. İmza yetkisi biten müdür limited şirket adına dava açması sırasında süresi biten sirkülerleri ile dava açması mümkün değildir. Böyle bir durumda şirketin bütün ortaklarının imza edeceği dava dilekçeleri ile dava hakkı kullanılabilir.

Bilindiği üzere, 2577 sayılı İYUK'nun 3. maddesi hükmü gereğince idari davaların açılması ile ilgili hükümlere yer verilmektedir. İYUK uyarınca idari yargı yerlerinde yazılılık ilkesi benimsenmektedir. İYUK'nun yine 3. maddesinde 4001 sayılı kanuna değişik şekline göre dava dilekçelerinin imzalı olması, imzasız dilekçelerin geçerli olmayacağı ve mahkemeler tarafından reddedileceği hüküm altına alınmıştır. Bu şekilde reddedilen dilekçelerin imza noksanlıkları daha sonra verilecek bir ara karar ile tamamlattırılabilir ve dava dilekçesi yenilenebilecektir.

Bu nedenle, 2577 sayılı İYUK'nun 4. maddesinde belirtilen yerlere verilen dilekçelerde dava dilekçesinin verileceği idari yargı yerinin niteliğine göre, "Danıştay Başkanlığına, Vergi Mahkemesi Başkanlığına veya İdare Mahkemesi Başkanlığına Gönderilmek Üzere Asliye Hukuk Hakimliğine ……… Konsolosluğuna" şeklinde ibarelerin bulunması gerekmektedir.

Yine aynı şekilde; örneğin, Danıştay Başkanlığına gönderilmek üzere Ankara İdare veya Vergi Mahkemesi Başkanlığına verilen dava dilekçesinin başına Ankara İdare/Vergi Mahkemesi Başkanlığı Aracılığıyla Danıştay başkanlığına veya Danıştay Başkanlığına Gönderilmek Üzere Ankara İdare/Vergi Mahkemesi Başkanlığına şeklinde başlık atılması gerekmektedir.

Öte yandan; örneğin İstanbul İdare/Vergi Mahkemesine gönderilmek üzere İzmir İdare veya vergi mahkemesine verilen dilekçenin başlığının ise İstanbul İdare/Vergi Mahkemesi Başkanlığına Gönderilmek Üzere İzmir İdare/Vergi Mahkemesi Başkanlığına şeklinde olması gerekmektedir.(2)

Gerek dava açmada ve gerekse itiraz veya temyiz durumlarında mutlak surette dava açmaya, dilekçeleri imzalamaya yetkili bulunulması gereklidir. Bu nedenle, uygulamada çeşitli nedenlerle davacı veya temyiz edenlerin imza yetkilerinin süreleri bitmiş veya taraflardan birinin vefatı nedeniyle özellikle de şirketlerde imza sirkülerinin geçersiz olması hallerinde ortada ciddi bir sorun bulunmaktadır. Örneğin, dava açıldığı tarihte bir limited şirketin müdürüne verilen yetkinin süresinin bitmesine 1 yıl kalmışsa kararın da çıktığı tarihte şirket sirkülerinin süresinin bitmiş olduğunu varsayalım. Bu gibi durumlarda, iki şey yapılabilir. 1-İmza sirküleri yeniden münasıp bir süre yenilenebilir. 2- Sirküler yeniden çıkartılabilir veya şirketin ortakları bir araya gelerek temyiz dilekçesini hazırlayıp, müştereken imzalayıp ortak sıfatıyla temyiz talebinde bulunabilirler.(3)

Ticaret şirketlerinin tasfiyelerini müteakip ticaret sicilinden silinmeleri ile tüzel kişilikleri sona ermiş olacağından, temyiz dahil, yargılamanın hiçbir aşamasında taraf olma ehliyetleri bulunmamaktadır.(4)

Vekilin vekaletname ibrazı şart olduğundan, vekaletname ibraz etmeyen vekilin dava açması ve dava ile ilgili işlemlerde bulunması mümkün değildir. İlgili mahkeme işin esası hakkında karar vermeden yukarıdaki keyfiyeti dikkate almalıdır.

Uygulamada kimi vergi mahkemesi kararlarının tek hakimle verdiği kararlar temyiz edilmesi esnasında bu temyiz dileklerinin bölge idare mahkemesine ortakların müşterek imzalı dilekçeleri ile bölge idare mahkemesine sunulması mümkündür.(5)

İYUK'nun 15/4. maddesine göre, kural olarak idari yargı mercilerince yapılan ilk inceleme sonunda dava dilekçelerinin İYUK md. 14/3 fıkrasında yazılı açılardan hukuka aykırılığın tespiti halinde verilecek kararlara karşı, kanun yolları müracaatında bulunabileceğini kabul etmiştir. Ancak, fıkra hükmüne göre bu kararlara karşı yasa yolları müracaatında bulunması mümkün değildir.

1-İdari Yargı'nın görevli olduğu konularda, davanın görevsizlik nedeniyle reddine ve dava dosyasının görevli idari yargı yerine gönderilmesine dair kararlar.(6)

2-İdari Yargı'nın görevli olduğu konularda, davanın yetkisizlik nedeniyle reddine ve dava dosyasının yetkili idari mahkemeye gönderilmesine dair kararlar.(7)

3-Davanın hasım gösterilmeden veya yanlış hasım gösterilerek açılması sebebiyle, dava dilekçesinin, tespit olunacak, gerçek hasma tebliğine dair kararlar.

4-Dilekçenin 3. maddeye aykırılık nedeniyle, reddine dair kararlar.(8)

5-Davanın ehliyetli şahsın avukat olmayan vekili tarafından açılmış olması nedeniyle, dava dilekçesinin, 30 gün içinde bizzat veya avukat vasıtasıyla dava açılmak üzere, reddine dair kararlar.

Bu kararlara karşı, doğrudan temyiz veya itiraz müracaatında bulunulması, kararın

düzeltilmesinin talep edilmesi mümkün bulunmamaktadır. Bunun nedeni, görevsizlik ve yetkisizlik hallerinde, davanın görevli ve yetkili mahkemede devam edecek olması; dilekçenin reddi yolundaki kararlar nedeniyle, davanın tazelenmesine olanak bulunması; hasmın düzeltilmesinin ise, yargılamayı çabuklaştırması açısından dava açanın lehinde olmasıdır.

Sonuç olarak, Danıştay 3. Dairesi tarafından verilen bir kararda, davacı limited şirketin açmış olduğu temyiz dilekçesinde şirketi temsile yetkili kişilerinde imza sirkülerindeki sürenin dolduğu ve bu nedenle, şirket müdürünün temyiz davası açmasına tek başına yetkili olmadığına karar verilmiştir. Aynı kararda şirket ortaklarını birlikte yeniden temyiz dilekçesini ortaklaşa imzalayarak, 2577 sayılı İYUK'nun 20. maddesine göre tebliğ tarihinden itibaren 15 gün içerisinde yeniden bu eksiklikleri tamamlayarak temyiz talebinde bulunabileceklerine karar verilmiştir.(9) Böylece iki ortağın aynı dilekçeyi müştereken imzalayarak temyiz talebinde bulunabileceklerine karar verilmiştir.

Yine, anonim şirketin genel kurullarını yapmaması dolayısıyla yönetim kurulu üyelerinin görev sürelerinin dolması nedeniyle şirketin eski yönetim kurulu üyeleri sıfatları devam edeceğinden yeni üyeler seçilinceye kadar eski üyeler görevine devam edecektir. Dolayısıyla, yeni üyelerin ataması yapıldıktan sonra önceki yönetim kurulu üyelerinin görevleri sonlanacaktır. Dolayısıyla anonim şirketin organsız kaldığından söz edilemez. Nazlı Gaye Alpaslan

----------------

1- Yargıtay 11. Hukuk Dairesi, 1.6.2009 gün ve E:2009/5463-K:2009/6666 sayılı kararları.

2- TOMUL Ahmet ve arkadaşları, "Vergi ve Diğer İdari Davalarda Dilekçe Ret Sebepleri", Yaklaşım Yayıncılık 2005, s.22-23

3- İYUK md. 3

4- Dnş. 7. D. nin, E:2000/7111-K:2003/23 sayılı kararlarında; dava açma ehliyetini haiz olan mükellef şirketin avukat vasıtasıyla dava açılabilmesi için avukat olan şahsın aynı zamanda şirketi temsile yetkili olması gerektiği yönünde kararlar vermiştir.

5- MK, md. 8-9 ve Dnş. 3. D.nin 13/04/2005 gün ve E:2005/784 sayılı kararları.

6- Dnş. 7. D. nin, 30/04/2001 gün ve E:2001/1786-K:2001/1422 sayılı kararları.

7- Dnş. 5. D. nin, 23/03/1989 gün ve E:1989/494-K:1989/506, Dnş. 7. D. nin, 09/02/2004 gün ve E:2004/231-K:2004/256 sayılı kararları.

8- Dnş. 3. D. nin, 11/05/1994 gün ve E:1994/1325-K:1994/1566 sayılı kararı: Temyizi olanaklı bulunmayan dilekçenin reddine dair karar karşı yapılan başvurunun, incelenmeksizin reddi gerektiği hk.

9- İzmir 1. Vergi Mahkemesinin 02/12/2004 gün ve E:2004/658-K:2004/1050 sayılı kararının bozulması talebi ile açılan davada Danıştay 3. Dairesi E:2005/784 sayılı kararı ile dilekçenin iki ortak tarafından imzalanarak temyiz edilmesine karar verilmiştir.

Emeklinin Maaş Zammı 250 TL’ye Kadar Çıkacak

Maaş (TL) % 5 Enflasyon %7 Enflasyon % 10 Enflasyon

900 945 963 990

1200 1260 1284 1320

1400 1470 1498 1540

1500 1575 1605 1650

1600 1680 1712 1760

1700 1785 1819 1870

1800 1890 1926 1980

1900 1995 2033 2090

2000 2100 2140 2200

2100 2205 2247 2310

2200 2310 2354 2420

2400 2520 2568 2640

2500 2625 2675 2750