Mehmet Özdoğru

Sanayi Sitelerinin İnşasına KDV İstisnası

Organize sanayi bölgelerinin altyapı yatırımları ile küçük sanayi sitelerinin inşasına ilişkin tüm alımlar KDV`den istisna olacak.

Borçlu İşveren Veya Mükellefçe Verilen Teminatın Alacaklı Vergi Dairesi Veya SGK Tarafından Takibi

Borçlu işveren veya mükellefçe verilen teminatın alacaklı vergi dairesi veya SGK tarafından teminata bağlanması durumunda takip usulü

6183 sayılı kanunun 56. maddesi hükmü gereğince teminatlı kamu alacaklarında uygulanacak koğuşturma usulü düzenlenmektedir.(1) Bu madde hükmü SGK alacakları açısından da aynen geçerli sayılmaktadır.(2)

Kamu alacağıiçinbirkoruma yöntemi olarak teminat gösterilmiş olabilir veya kamu alacağının özel kanunda alacağın teminata bağlanması zorunlu kılınmış olabilir.(3)

Teminatlı kamu alacağı vadesinde ödenmediği takdirde, bu madde hükümleri uygulanmak suretiyle takip olunur.(4) Dolayısıyla; bu alacaklar için, 55.madde hükümleri uygulanmaz; yani, ödeme emri tebliğ olunmaz.(5)

6183 sayılı kanunun 56. maddesi hükmüne göre; takip için, ön koşul, kamu alacağının vadesinde ödenmemiş olmasıdır. Özel kanununda ödeme süresi gös- terilmemiş olan kamu alacakları için, öncelikle, 6183 sayılı kanunun 37. maddesi uyarınca yazılı tebligat yapılarak, 1 aylık ödeme süresinin başlatılması zorunludur.(6)Aksi takdirde, 56.madde hükümleri uygulanamaz. İdare tarafından 56.madde hükümlerinin uygulanması durumunda hukuka aykırı bir işlem yapılmış olunur ki, bu da ayrıca dava konusu yapılabilir.(7)

Teminatlı alacaklarda kamu alacağının vadesinde ödenmemesi halinde alacaklı tahsil idaresi teminatlı alacağın borçlusuna bir resmi yazı tebliğ etmek zorundadır.(8)

Bu yazıda;

1) Kamualacağının (7) gün içinde ödenmesi gerektiği

2) Borç ödenmediği takdirde teminatın paraya dönüştürüleceği veya kamu alacağının diğerş ekillerde cebrent ahsiline devam olunacağı. Borçlu mükellefe bildirilecektir.(9)

Diğer taraftan, yasada kamu alacağının diğer şekillerde tahsile devam edileceği uyarısının da yapılmasının amacı: kamu alacağının tahsili için beyan edilen teminatın değerini vade tarihi itibariyle kısmen veya tamamen yitirip / yitirmediğinin tespitidir.

Yöntemine uygun şekilde kamu borçlusuna tebliğ olunan yazı borcun 7 gün içerisinde ödenmesi gerektiğini kapsamasına rağmen 6183 sayılı kanunun 55. maddesinde belirtilen bir ödeme emri mahiyetinde değildir.(10) Bu nedenle bu yazı ödeme emri mahiyetinde olmayan uyarı niteliğinde bir yazıdır.(11) Yukarıda da ifade edildiği gibi bu gibi yazıların idari davaya konu edilmesi mümkün görülmektedir.(12)

Sonuç olarak, teminatlı alacakların takibinde öncelikle mükellefe uyarı amaçlı bir yazı tebliğ edilmektedir. Bu yazıda borcun 7 gün içinde ödenmesi gerektiği mükellefe hatırlatılmaktadır.(13) Borcun ödenmesi halinde teminat amme borçlusuna iade edilir. Borcun ödenmemesi halinde teminatın paraya çevrilmesi süreci alacaklı kamu idaresi tarafından başlatılır. Nazlı Gaye Alpaslan

--------

1- 6183 sayılı AATUHK’nun 10. maddesinde teminat ve değerlenmesine yer verilmiştir. Madde hükmünde teminat olarak nelerin kabul edildiği kısaca şöyle açıklanmıştır: Teminat olarak şunlar kabul edilir:

1. Para,

2. (5234 sayılı Kanunun 7 nci maddesinin (a) bendi ile değişen bent) (1.1.2005 tarihinden geçerli olmak üzere) Bankalar ve özel finans kurumlar tarafından verilen süresiz teminat mektupları,

3. (5234 sayılı Kanunun 7 nci maddesinin (a) bendi ile değişen bent) (1.1.2005 tarihinden geçerli olmak üzere) Hazine Müsteşarlığınca ihraç edilen Devlet iç borçlanma senetleri veya bu senetler yerine düzenlenen belgeler (Nominal bedele faiz dahil edilerek ihraç edilmiş ise bu işlemlerde anaparaya tekabül eden satış değerleri esas alınır.),

4. Hükümetçe belli edilecek Milli esham ve tahvilat “Bu esham ve tahvilat, teminatın kabul edilmesine en yakın borsa cetvelleri üzerinden % 15 noksanıyla değerlendirilir.”

5. (251 sayılı Kanunun 1’inci maddesiyle değişen bent) İlgililer veya ilgililer lehine üçüncü şahıslar tarafından gösterilen ve alacaklı amme idarelerince haciz varakalarına müsteniden haczedilen menkul ve gayrimenkul mallar,

Teminat sonradan tamamen veya kısmen değerini kaybeder veya borç miktarı artarsa, teminatın tamamlanması veya yerine başka teminat gösterilmesi istenir. Borçlu verdiği teminatı kısmen veya tamamen aynı değerde başkalarıyla değiştirebilir.

2- 5510 sayılı yasanın 88.maddesinin16.fıkrasınagöre kurumun süresi içerisinde ödenmeyen prim ve diğer alacaklarının tahsili hakkında 6183 sayılı kanunun 51, 102 ve 106. maddesi hükümleri aynen uygulanır.

3- BİLGİLİ Özkan, Sosyal Güvenlik Uygulaması, Eylül 2008, İzmir SMMM Odası Yayını, s.339.

4-YERLİKAYA G.Kürşat, 6183 Sayılı Amme Alacaklarının Tahsil Usulü Hakkında Kanun Şerhi, XII Levha Yayınları, İstanbul, Ocak 2012, s.478

5-Dnş. 7. D.nin, 22.05.2000 gün ve E:1999/2810- K:2000/1631 sayılı kararında; “Teminatlı alacaklarda, vadesinde ödenmeyen alacağın ödeme emri ile takip edilemeyeceği” hakkında karar verilmiştir.

6-Dnş. 7. D.nin, 2.09.2005 gün ve E:2003/1835-K:2005/2152 ve yine Dnş. 7. D.nin, 09.02.2006 gün ve E:2004/868-K:2006/544 sayılı kararlarında; “6183 sayılı kanunun 56. maddesi uygulanarak teminatın paraya çevrilebilmesi için, ön koşul kamu alacağının vadesinde ödenmesi olduğundan; vadesi bilinmeyen kamu alacağının vadesinin belirlenmesi için, öncelikle, anılan kanunun 27.maddesinde öngörülen tebligatın yapılmasının zorunlu olduğu” hakkında karar verilmiştir.

7-CANDAN Turgut, Amme Alacaklarının Tahsil Usulü Hakkında Kanun, 2. Baskı, Maliye ve Hukuk Yayınları, Ankara, Ocak 2011, s. 285

8- ALPASLAN Mustafa - SAKAL Mustafa, Vergi Hukuku Uygulaması -I, Grafmat Basım, Ocak 2008, s.345-352.

9- KIZILOT Şükrü - KIZILOT Zuhal, Vergi İhtilafları ve Çözüm Yolları, 13. Baskı, Yaklaşım Yayıncılık, Ankara 2008, s.303-379

10- Aynı görüş için bkz. CANDAN Turgut, age. s. 284

11- Bkz. Dnş. 7. D. kararı, 16.2.2006 gün ve E:2005/449- K:2006/950 sayılı kararı. Bu karar, Ankara SMMM Odası internet sitesinde bulunmaktadır. Erişim için: http://www.asmmmo.org.tr/asmmmo/dk.detail.php?content_id=62

12- Bkz. Dnş. 7.D. kararı, 19.01.2000 gün ve E:1999/1760- K:2000/67 sayılı kararı.

13- ALPASLAN Mustafa, Uygulamada Vergi Davaları ve AHİM’e Müracaat, İzmir, 2012,s.18

Home-Ofis’ te Gider Sorunu

Son yıllarda ciddi oranda artış gösteren home-ofis çalışma yöntemi, birçok kişiyi memnun eden bir çalışma ortamıdır. Başınızda sizi her an denetleyen, sorgulayan birilerinin olmaması, sabah erkenden kalkıp hazırlanma derdinin bulunmaması, yol giderlerinin ve yolda harcanan zamanın yok olması, özellikle bayanlar için kuaför, makyaj gibi giderlerin azalması, dilediğiniz saatte işe başlayıp, istediğiniz sürelerle çalışmanın mümkün olması, home ofisin cazipliğini artırmaktadır. Öte yandan home-ofis şahsi teşebbüsler açısından elektrik, su, kira gibi maliyetleri de azaltan bir uygulamadır.

Ancak home-ofis çalışmanın kişileri sosyalleşmekten uzaklaştırdığı, işe geç başlayıp, geç saatte bitirme alışkanlığına yol açtığı, işyeri ortamına nazaran işe odaklanmayı güçleştirdiği, kişiyi avare edecek unsurların çok olduğu, bunun da uyku saatleri ve düzenli yaşam alışkanlıklarını bozduğu, giderek hayatı olumsuz etkilediği de bir gerçektir. Bu da özel hayatı negatif etkileyen bir durumdur. En azından evde ilgi bekleyenler bu durumdan şikâyetçi olmakta, hatta gelecek misafirler bile programlarını bu duruma göre ayarlamak durumunda kalmaktadırlar.

Evlerin home-ofise dönüşmesi ve buralardan yürütülen serbest meslek faaliyetlerinde, kullanılan yere ait elektrik, su, doğalgaz gibi harcamaların ne kadarının gider yazılabileceği, katma değer vergisi (KDV) tutarlarının nasıl indirim konusu yapılacağı zaman zaman duraksamalara yol açtığından söz ederek konuyu serbest meslek kazançları açısından daha önce bir yazıma konu etmiştim.

Bu defa tekrar aynı konuya değinmemin nedeni, ticari faaliyetini home-ofisinden yürüten bir mükellefe verilen bir özelge. Bu özelgede mükellef, “bilgisayar mühendisi olarak bilgisayar yazılımı hazırlama, yazılımların satışı, veri tabanı yöneticiliği ve danışmanlığı faaliyetlerinizden dolayı birinci sınıf tüccar olarak fatura düzenlediğinizi ve bilanço esasına göre defter tuttuğunuzu, söz konusu ticari faaliyetinizi ikametgah olarak kullandığınız konutunuzda icra ettiğinizi belirterek; konutunuzun iktisabı için kullandığınız banka kredisi nedeniyle ödediğiniz faizlerin ticari kazancınızın tespitinde gider olarak dikkate alınıp alınamayacağı ile söz konusu konuta ilişkin olarak yapılan boya, badana, alçıpan, cam balkon, ıslak zemin seramikleri, mutfak dolapları ve fayanslarının değiştirilmesi vb. işler için yaptığınız harcamaların ticari kazancınızın tespitinde indirim konusu yapılıp yapılamayacağı hususunda “ görüş talep etmiştir.

Tarafından verilen 16.3.2018 tarih ve 27575268-105[2016-313]-118092 sayılı Özelge ile “işletme aktifinde yer alan ve işyeri olarak kullanılan gayrimenkule ilişkin; cam balkon, ıslak zemin seramik ve fayans yapımı ile ilgili harcamaların, gayrimenkulün maliyet bedeline eklenerek gayrimenkulün kalan ömrüne göre itfa edilmesi, mutfak dolabı yapımı ile ilgili harcamaların ise, mutfak dolabının demirbaş olarak aktife alınması suretiyle, 333 Sıra No.lu Vergi Usul Kanunu Genel Tebliği eki listede öngörülen faydalı ömür (5 yıl) ve amortisman oranı (%20) dahilinde itfa edilmesi gerekmektedir.

Boya, badana ve alçıpan yapımı ile ilgili harcamaların, normal bakım, tamir ve temizlik giderleri olarak kabul edilerek doğrudan gider yazılması gerekmekle birlikte söz konusu harcamaların yürütülmekte olan bilgisayar yazılımı hazırlama, yazılımların satışı, veri tabanı yöneticiliği ve danışmanlığı faaliyeti dolayısıyla elde edilecek kazancın elde edilmesi ve idamesi arasında illiyet bağının bulunmaması nedeniyle, söz konusu harcamaların ticari kazancın tespit edilmesi esnasında genel gider olarak dikkate alınması mümkün bulunmamaktadır.

Öte yandan taşınmazın işletme aktifine alınmaması durumunda ise; yürütülmekte olan bilgisayar yazılımı hazırlama, yazılımların satışı, veri tabanı yöneticiliği ve danışmanlığı faaliyeti dolayısıyla elde edilecek kazancın elde edilmesi ve idamesi arasında illiyet bağı bulunmayan kredi faizlerinin yanı sıra cam balkon, ıslak zemin seramik ve fayans yapımı ve mutfak dolabı yapımı ile ilgili harcamaların da ticari kazancın tespitinde gider veya maliyet unsuru olarak dikkate alınması söz konusu olmayacaktır.”

Özelgede varılan sonuçlar pek çok açıdan tartışılabilir. Ancak bu tartışmalara burada girmek istemiyorum.

Burada benim işaret etmek istediğim husus; Gelir Vergisi Kanunu'nun gerek ticari gerekse serbest meslek faaliyetlerinin home-ofis’ten yürürtülmesinde gerçek geliri kavramaya elverişli olmadığı, hem önceki yazımda söz ettiğim düzenlemelerin hem de bu yazıya konu ettiğim özelgenin bu hususu açıkça gösterdiğidir.

Bu aralar Gelir Vergisi Kanunu'nun üzerinde çalışacak olan Vergi Konseyi'nin bu konuyu mutlaka ele alması gerekmektedir. Bumin Doğrusöz

https://www.dunya.com/kose-yazisi/home-ofiste-gider-sorunu/418192

Geriye Dönük Sanatçı Borçlanması Yok

Sinema,ses ,sahne ve seslendirme sanatçıları emeklilik konusunda geçmiş yıllarda uygulamaya konulmuş olan geriye dönük sanatçı borçlanmasını istiyorlar.

Sendikalı sanatçıların 2018 Yılı İstatistiki verilerine baktığımızda etkin bir güçleri yok.

Tabela sendikası olarak kalmışlar.

Müzik Sen 5 üyesi,

Sine Sen 97 üyesi,

Oyuncular Sendikası 30 üyesi,

Sinema TV Sendikası 142 üyesi

Sadece dizilere ,reklamlara,sinema ve tiyatro olarak genele baktığımızda bu rakamlar aslında yüzdeye vurulduğunda ne kadar düşük olduğunu görüyoruz.

Ana nedeni ise,serbest meslek makbuzu düzenlenmesi ve EK/6 ile sigorta kapsamı sektörde sendikalaşmanın önünü tıkadığı gibi,istenilen hakları da engellemiştir.

29/06/1978 yılında 2167 sayılı Kanun,

17/11/1983 yılında 2959 sayılı Kanun,

20/06/1987 yılında 3395 sayılı Kanun,

08/12/1994 yılında 4056 sayılı Kanun ile birlikte düzenlemelere yer verilmiştir.

Tüm bu borçlanma hakları ise yapılan denetimlerle uygulama alanı daraltılmış,borçlanmalarla istenilen düzeye ulaşılmamıştır.

2167 sayılı Kanun ile 450 sanatçı borçlanmış,SSK denetimle bu borçlanmaları iptal etmiş.

2959 sayılı Kanun düzenlemesi ile birlikte 450 sanatçı tekrar emekli aylıklarına kavuşmuştur.

3395 sayılı Kanunla yaklaşık 5 Bin sanatçı borçlanması müracaatı yapıldığı tahmin edilmiş olup,hayata geçmemiştir.

4056 sayılı Kanun ile borçlanma hakkı yeniden düzenlenmiş,borçlanmalar kabul edilerek düzenlemeye yer verilmiştir.

SSK Müfettiş incelemeleri ile birlikte ,sanatçı borçlanmalarında usulsüzlüklere dikkat çekerek,bağlanan emekli aylıkları iptal edilmiş,bağlanan aylıklar faizi ile iade edilmesi istenmiş,iş mahkemelerinde yargıya taşınmıştır.

14.004 kişi borçlanmaya müracaat etmiştir.

Serbest meslek makbuzu anlayışı ile Bağ-Kur kapsamına sanatçıların kaydırılmasıdır.

Bunun nedeni;

a)Hizmet akdinin yükümlülüklerinden kurtulmak,

b)4857 sayılı İş Kanunun emredici hükümlerinden kurtulmak,

c)İhbar ve Kıdem Tazminatı ödememek,

d)İş Sağlığı ve Güvenliği Kanunun yaptırımlarından kurtulmak

gibi bir çok neden sayabiliriz.

Bu konuda son 5 yıldır ciddi anlamda mücadele verilirken,bir çok sanatçı emekli aylıklarına kavuşmadan ölmüştür.

Bugün Türk Sinemasına,Türk Tiyatrosuna,Türk Müziğine kısaca güzel sanatlar adına önemli alanlarda çalışanların Sosyal Güvenlikleri yıllardır ihmal edildiği için bir çoğu emekli olamamış,günleri ve kazançları eksik yatırılmıştır.

Bundan dolayı emekli aylığı almadan bu dünyadan göç edip gitmişlerdir.Türk sinemasının bir çok karakter oyuncusu zengin rollerinde oynasalar da ölümleri ise rolleri ile bağdaşmayacak şekilde olmuş, yoksulluk ve sefaletle biten dramlar yaşanmıştır.Birçok sanatçının emekli aylığı asgari kazançtan bağlanmıştır.

Yıllardır Türk sinemasına emek veren bir figüran yıllar önce hasta kızına bakmak ister iken ,artan hastane maliyetlerini karşılayamamakta 55 yaş 15 yıl sigortalılık süresi 3600 günden maaş bağlatmak için Ankara SSK Genel Müdürlüğü’ne dilekçe yazar iken oynadığı filmlerin afişlerinin arkasını kullanır dilekçe yazarak ne zaman emekli aylığım bağlanacak diye yardım umarmış.

Yıllardır bizim SOSYAL GÜVENLİĞİMİZ PATRONLARIMIZ diyerek.Çünkü sette yaralandığımızda sigortalarımız olmadığı için mahalle aralarındaki kırıkçı ve çıkıkçılara tedavi olur ,ertesi günü setlere geri dönerdik.Çalışamaz isek ,patron ileride çekeceğe filmlere mahsuben avans verirdi.Onlar İş Kazası ve İş Göremezliğin ne olduğunu bilmedikleri gibi ,sosyal güvenliği de tam kavramamışlardı.

Roman müzisyenlerin bir çoğu devlet sanatçısı olanlar hariç %90’nın Sosyal Güvencesi ve Emekli aylığı olmadığı gibi GSS hizmetlerinden Yeşil Kart kapsamında yararlanır.

Bugünlerde nostalji olarak ekranlara gelen siyah beyaz filmlerde seyrettiğimiz oyuncular,figüranlar,dublaj yapanlar kısaca o filmlere emeği geçenlerin bir çoğu açlık ,sefalet yada hak edemedikleri emekli aylığını alamadan vefat etmişlerdir.

Türk Kültürüne eşsiz eserler kazandıran ,adım adım Anadolu'yu gezerek sazları ile bir çok eseri toplumla buluşturan Halk Ozanları da aynı kaderi paylaşmıştır.

Tiyatrolarda yıllarca gişesinde bilet satan,yeri geldiğinde dekorcu olan ,figüranlık yapan ve perdenin arkasında olanlarda sigortalılıkları ihmal edilmiştir.

Yıllardır istedikleri sesimizi duyun , bir defaya mahsus bize borçlanma hakkımızı verin demişler.

Bu haklar zaman zaman verilmiş , fakat o günlerde SSK alt yapı ve denetimin yetersizliği ile bir çok sanatçı olmayan kişiler bu imkandan faydalanarak emekli olmuştur.

Günümüz teknolojisinde en azından etkin bir denetim ,Kültür Müdürlükleri ile işbirliği yapılarak Sanatçı Borçlanması çıkabilir.

Detay araştırma ve incelemeler sonucu bu hak gerçek sahiplerine tanınması gerekir diye düşünüyorum.

Sanatçıların genelde sıkıntısı SGK primlerinin zamanında ödenmemesi, bazen de kayıt dışı çalıştırılmaları yada primlerinin eksik yatırılması olmuştur.

Son yıllarda bu konuda SGK başta olmak üzere ,ÇSGB konuyu ele almış sigortalılık bilinci adına toplantılar düzenleyerek yasal mevzuat çerçevesinde sigortalı yapmayı başarmıştır.

2018 Yılında yapılacak yasal düzenleme ile geriye dönük Sanatçı Borçlanması verilmesiyle birlikte gerçek sanatçı olup,emekli olamayanların önündeki engeller kalkacaktır. Vedat İlki

Sigorta Primini Erken Ödeyene İndirim Var

Sigorta prim borcu olanların bu borçlarını sosyal güvenlik mevzuatına göre ait olduğu ayı takip eden ay sonuna kadar ödemeleri gerekiyor. Prim borcunu süresinden önce ödemekte mümkün. Süresinden önce borcunu ödeyenlere erken ödeme indirimi var. Hemen belirtelim erken ödeme indirimi bütün sigorta prim borçlularını kapsamıyor. Erken ödeme aşağıda belirtilen prim borçluları hakkında uygulanıyor.

Kimleri kapsıyor?

Sigorta primlerini erken ödeyerek indiriminden yararlanacak olanlar;

-Şirket yönetim kurulu üyeleri,

-Şirket ortakları,

-Vergi mükellefleri,

-Tarım Bağ-Kurlular

-İsteğe bağlı sigortalı olanlar,

- Başka bir ülkede sağlık sigortasından yararlanma hakkı bulunmayan vatandaşlar,

- Mütekabiliyet esası da dikkate alınmak koşuluyla, oturma izni almış yabancı ülke vatandaşlarından yabancı bir ülke mevzuatı kapsamında sigortalı olmayanlar,

Ne zaman ödenebilir ?

Erken ödeme indirimi en fazla bir yıll için(360 gün) yapılabiliyor. 360 günden daha fazla erken ödeme yapılamıyor. Erken ödemede sigortalılık süresi, sigorta priminin ait olduğu her ayın ilk gününden itibaren, prim ödeme gün sayısına ilave ediliyor. Bir başka deyimle erken ödenen sürelerin ödenmiş olan primleri süresinden önce değerlendirilmiyor.

Örnek: Bugün itibariyle 1 Haziran 2018 tarihinden itibaren 7 ayın sigorta primi erken ödenirse,erken ödenen 7 ayın hizmeti süresi geldikçe ait olduğu o ayın başında hizmet dökümüne işlenecek. 1 Haziran 2018 tarihinde peşin ödemeden dolayı hemen sigortalı hizmet süresi olarak değerlendirilmeyecek.

İndirimi ne kadar?

Erken ödeme indirimi, ödemenin yapıldığı ayda ödeme vadesi başlamış ayın prim tutarı hariç olmak üzere takip eden ayların primlerine ödemenin yapıldığı tarihi takip eden günden başlamak üzere Bakanlar Kurulu’nca belirlenen indirim oranları dikkate alınarak günlük olarak hesaplanıyor.Erken ödemelerde indirim, ödeme tarihinden kanuni ödeme süresinin son gününe kadar, her gün için aylık %4 oranında uygulanıyor. Bakanlar Kurulu; oranı sıfıra kadar indirmeye, %8’e kadar artırmaya yetkilidir.

İndirim miktarı, ödemesi gereken prim borcunun erken ödenen gün sayısı ve tespit edilen aylık oranın bir günlüğü ile çarpımı suretiyle bulunuyor. Bu miktar, ödemesi gereken prim borcundan çıkarılarak ödenecek tutar hesaplanıyor. Arif Temir

http://www.gunes.com/yazarlar/arif--temir/sigorta-primini-erken-odeyene-indirim-var-880604

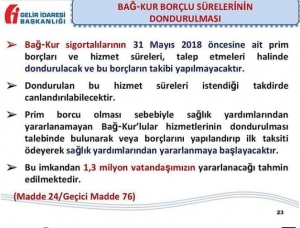

7143 Sayılı Yasaya Göre Bağ-Kur Günlerinin Silinmesi ve İhyası

Kamu borçları 7143 Sayılı Kanun’la yapılandırılacak. Aynı zamanda bu kanunla Bağ-Kur’luya ihya imkânı da sağlanacak. Bağ-Kur tescili yapılan ama prim borcu nedeniyle sigortalılık süreleri durdurulan sigortalılar, talepte bulunarak hem yapılandırma hem de ihyadan faydalanabilecek. Bağ-Kur’luya sağlanan ihya imkânıyla durdurulan sigortalılık süreleri yeniden kazanabilecek.

5510 Sayılı Kanun’da yapılacak düzenlemeyle sigortalılığın durdurulmaması için prim borçlarının ödenmesi için süre verilecek. Ya da isteyen yeni yapılandırma imkanlarından faydalanarak prim borçlarını ödeyebilecek. Bu sürede prim borçlarının ödenmemesi ya da yapılandırılmaması halinde sigortalılık durdurulacak.

***

Prim borcunu ödemeyenin sigortalılığı durdurulacak

Köy ve mahalle muhtarları, kendi adına ve hesabına bağımsız çalışanlarla tarımda kendi adına ve hesabına bağımsız çalışanlardan, SGK’ya kayıt ve tescilleri yapıldığı hâlde, 31 Mayıs 2018 tarihi itibarıyla prim borcu bulunanlar, bu tarihten önceki borçlarının kanunun çıkmasını takip eden ikinci ayın sonuna kadar ödemeleri ya da yapılandırmaları mümkündür.

Bu tarihe kadar bu işlemi yapmamakla birlikte prim ödemesi bulunan sigortalılar daha önce ödedikleri primlerin tam olarak karşıladığı ayın sonu itibarıyla, prim ödemesi bulunmayan sigortalıların ise tescil tarihi itibarıyla sigortalılığı durdurulacak.

Durdurulan süreler sigortalılık süresi olarak değerlendirilmeyecek ve bu sürelere ilişkin SGK alacakları takip edilmeyerek bunlara SGK alacakları arasında yer verilmeyecek.

Sigortalılıkları durdurulanlardan 4(b) kapsamında çalışmaya devam edenlerin sigortalılıkları 1 Haziran 2018 tarihi itibarıyla yeniden başlatılacaktır.

***

İhya nasıl olacak?

Sigortalılığın durdurulmasından sonra sigortalı ya da hak sahipleri tarafından talep edilmesi hâlinde durdurulan sigortalılık sürelerinin tamamı, talep tarihinde belirlenecek prime esas kazanç tutarı üzerinden borç tutarı hesaplanarak bu süreler ihya edilecek.

Hesaplanan borç tutarının tamamı, borcun tebliğ tarihinden itibaren üç ay içinde ödenmesi halinde durdurulan süreler sigortalılık süresi olarak değerlendirilecek.

İhya edilerek kazanılan hizmet süreleri borcun ödendiği tarihten itibaren geçerli sayılacak. Sigortalılıkları önceki kanunlara göre durdurulanlar için de ihya uygulanabilecek.

***

Borç ödenmezse sigortalılık süreleri kaybedilecek

Tebliğ edilen borç tutarının bu süre içinde tamamen ödenmemesi hâlinde bu süreler sigortalılık süresi olarak değerlendirilmeyecek. Ödenmiş olan tutarlar ise ilgilinin prim ve prime ilişkin borcunun bulunmaması kaydıyla faizsiz olarak iade edilecek.

Sigortalılıkları durdurulanlar ile bunların bakmakla yükümlü olduğu kişiler hakkında 1/1/2012 tarihinden düzenlemenin yürürlük tarihine kadar durdurulan süreler için genel sağlık sigortası hükümleri uygulanmayacak.

***

İhya edilmemiş sürelere yapılandırma fırsatı!

Daha önce durdurulan ancak ihya edilmemiş olan sigortalılık sürelerine yapılandırma fırsatı verildi.

Köy ve mahalle muhtarları, kendi adına ve hesabına bağımsız çalışanlar ile tarımda kendi adına ve hesabına bağımsız çalışanlardan Bağ-Kur tescili yapılıp prim borçları nedeniyle daha önceki ilgili kanunları uyarınca sigortalılık süreleri durdurulmuş olup ihya edilmemiş olanlar veya hak sahipleri yapılandırmaya başvurabilecek. Başvuru, Kanunun yayımı tarihini takip eden ay başından itibaren iki ay içinde SGK’ya yapılacak.

Bu kapsamda başvuru yapan sigortalıların durdurulan sigortalılık süreleri için ödeyecekleri prim tutarı, sigortalılık süreleri durdurulmamış gibi değerlendirilecek ve enflasyon zammıyla hesaplanacak.

Hesaplanan borcun tamamının ilk taksit ödeme süresi içinde ödenmesi hâlinde durdurulan süreler sigortalılık süresi olarak değerlendirilecek. Hesaplanan borcun tamamının ilk taksit ödeme süresi içinde ödenmemesi hâlinde ihya işlemi geçerli sayılmayacak. Ödenmiş olan tutarlar sigortalının başkaca prim borcunun bulunmaması kaydıyla faizsiz olarak iade edilecek. Resul Kurt

Arsa Karşılığı İnşaat İşlerindeki KDV Uygulamalarında Değişiklik Yapıldı

05.06.2018 tarih ve 30442 sayılı Resmi Gazete’de yayınlanan Katma Değer Vergisi Genel Uygulama Tebliğinde Değişiklik Yapılmasına Dair Tebliğ’de; Karşılıklı olarak gerçekleşen, arsa sahibi tarafından konut veya işyerine karşılık müteahhide arsa payı teslimlerindeki ve müteahhit tarafından arsa payına karşılık arsa sahibine yapılan konut veya işyeri teslimlerindeki KDV uyuglamalarında yapılan değişiklikler aşağıdaki gibidir;

Arsa Sahibi Tarafından Müteahhide Arsa Payı Teslimi

Arsanın bir iktisadi işletmeye dahil olması veya arsa sahibinin arsa alım satımını mutat ve sürekli bir faaliyet olarak sürdürmesi halinde, konut veya işyeri karşılığı müteahhide yapılan bu arsa payı teslimi KDV’ye tabidir.

Ancak arsa sahibinin, gerçek usulde mükellefiyetini gerektirmeyecek şekilde, arızi bir faaliyet olarak arsa payını konut veya işyeri karşılığında müteahhide tesliminde vergi uygulanmaz.

Müteahhit Tarafından Arsa Sahibine Konut veya İşyeri Teslimi

3065 sayılı Kanunun 27 nci maddesinin 6 ncı fıkrasında, arsa karşılığı inşaat işlerine ilişkin bedelin tespitinde, müteahhit tarafından arsa sahibine bırakılan konut veya işyerinin, 213 sayılı Kanunun 267 nci maddesinin ikinci fıkrasında yer alan ikinci sıradaki maliyet bedeli esasına göre belirlenen tutarının esas alınacağı hüküm altına alınmıştır.

213 sayılı Kanunun 267 nci maddesinin ikinci fıkrasına göre, maliyet bedeli esasında emsal bedeli belli edilecek malın, maliyet bedeli bilinir veya çıkarılması mümkün olursa, mükellef bu maliyet bedeline, toptan satışlar için %5, perakende satışlar için %10 ilave etmek suretiyle emsal bedelini bizzat belli etmektedir.

Buna göre, müteahhit tarafından arsa sahibine arsa payının karşılığı olarak yapılan konut veya işyeri teslimlerinde, konut veya işyerinin 213 sayılı Kanunun 267 nci maddesinin ikinci fıkrasında yer alan ikinci sıradaki maliyet bedeli esasına göre belirlenen tutarı üzerinden KDV uygulanır. 3065 sayılı Kanunun 27 nci maddesinin 4 üncü fıkrasına göre, katma değer vergisi uygulaması bakımından emsal bedelin tayininde genel idare giderleri ve genel giderlerden mamule düşen hissenin bedele katılması mecburi olduğundan, genel idare giderleri ve genel giderlerden konut veya işyerine düşen hissenin arsa karşılığı inşaat işlerine ilişkin bedele dahil edilmesi gerekmektedir.

Ayrıca, arsa sahibine kalacak konut veya işyerlerine ilişkin arsa payının müteahhide devri söz konusu olmadığından, arsa sahibine bırakılacak konut veya işyerlerinin maliyet bedelinin tespitinde arsa payı dikkate alınmayacaktır.

7014 sayılı Kanunun 1 ve 7 nci maddelerindeki düzenlemeye uygun olarak, KDVK'nunda yapılan bahse konu değişiklik, KDV Genel Uygulama Tebliğinde de düzenlenmiştir. Burada Kanunla birlikte, arsa karşılığı inşaat işlerinde, arsa sahibi tarafından müteahhide yapılan teslimin, arsanın tamamı yerine, müteahhide kalacak konut veya iş yerlerine isabet eden arsa payı itibarıyla gerçekleştiğini, müteahhit tarafından yapılan işlemin de arsa payına karşılık, konut veya işyeri teslimi olduğunu öngören yeni bir uygulamaya geçilmektedir. Düzenlemedeki en önemli değişiklik, arsa sahibinin bundan böyle, müteahhide kalan konut ve işyerlerine isabet eden arsa payı için KDV ihtiva eden fatura düzenleyecek olmasıdır.

Uygulanacak İstisna Konuları

Organize Sanayi Bölgeleri ile Küçük Sanayi Sitelerinin İnşasına İlişkin İstisna

21/3/2018 tarihli ve 7103 sayılı Vergi Kanunları ile Bazı Kanun ve Kanun Hükmünde Kararnamelerde Değişiklik Yapılması Hakkında Kanunla 3065 sayılı Kanunun 13 üncü maddesine eklenen (j) bendine göre, organize sanayi bölgeleri ile küçük sanayi sitelerinin su, kanalizasyon, arıtma, doğalgaz, elektrik, haberleşme tesisleri ile yol yapımına ve küçük sanayi sitelerindeki işyerlerinin inşasına ilişkin, bunlara veya bunlar tarafından oluşturulan iktisadi işletmelere yapılan mal teslimleri ile hizmet ifaları 1/4/2018 tarihinden itibaren geçerli olmak üzere KDV’den istisnadır.

Ar-Ge, Yenilik ve Tasarım Faaliyetlerinde Kullanılmak Üzere Yapılan Yeni Makina ve Teçhizat Teslimlerinde İstisna

7103 sayılı Kanunla 3065 sayılı Kanuna eklenen geçici 39 uncu madde ve 29/3/2018 tarihli ve 7104 sayılı Katma Değer Vergisi Kanunu ile Bazı Kanunlar ile 178 sayılı Kanun Hükmünde Kararnamede Değişiklik Yapılmasına Dair Kanunla, 3065 sayılı Kanunun 13 üncü maddesine eklenen (m) bendine göre, 26/6/2001 tarihli ve 4691 sayılı Teknoloji Geliştirme Bölgeleri Kanunu kapsamındaki teknoloji geliştirme bölgesi ile ihtisas teknoloji geliştirme bölgesinde, 28/2/2008 tarihli ve 5746 sayılı Araştırma, Geliştirme ve Tasarım Faaliyetlerinin Desteklenmesi Hakkında Kanun kapsamındaki Ar-Ge ve tasarım merkezlerinde, 3/7/2014 tarihli ve 6550 sayılı Araştırma Altyapılarının Desteklenmesine Dair Kanun kapsamındaki araştırma laboratuvarlarında Ar-Ge, yenilik ve tasarım faaliyetlerinde bulunanlara, münhasıran bu faaliyetlerinde kullanılmak üzere yapılan yeni makina ve teçhizat teslimleri 1/5/2018 tarihinden itibaren geçerli olmak üzere KDV’den istisnadır.

İmalat Sanayiinde Kullanılmak Üzere Yapılan Yeni Makina ve Teçhizat Teslimlerinde İstisna

7103 sayılı Kanunla, 1/5/2018 tarihinde yürürlüğe girmek üzere, 3065 sayılı Kanuna eklenen geçici 39 uncu maddesine göre, Bakanlar Kurulu tarafından belirlenecek yeni makina ve teçhizatın, 17/4/1957 tarihli ve 6948 sayılı Sanayi Sicili Kanununa göre sanayi sicil belgesini haiz KDV mükelleflerine münhasıran imalat sanayiinde kullanılmak üzere teslimi 31/12/2019 tarihine kadar KDV’den müstesnadır.

İndirimli Orana Tabi İşlemin Gerçekleşmesinden Sonra Yapılan Alımlar ve İskontolar

İndirimli orana tabi işlemin gerçekleşmesinden sonra, işlem ile ilgili olarak garanti, reklam, royalty, know-how, isim hakkı, ciro primi gibi harcamalar üzerinden KDV ödenebilmektedir. Ayrıca indirimli orana tabi işlemin gerçekleşmesinden sonra, satıcı tarafından yapılan iskontolar nedeniyle, alıcılar tarafından iskontoya dair düzenlenen faturada KDV hesaplanması gerekmektedir.

Bu kapsamda, indirimli orana tabi işlemin gerçekleşmesinden sonra, işlemle ilgili olarak yapılan garanti, reklam, royalty, know-how, isim hakkı, ciro primi gibi harcamalar ve iskontolar nedeniyle satıcılar tarafından yüklenilen KDV’nin, indirim hesaplarına dahil edildiği vergilendirme dönemine ilişkin iade hesabında dikkate alınması uygun görülmüştür.” http://www.guncelgroup.com.tr/guncel-mevzuat/arsa-karsiligi-insaat-islerindeki-kdv-uygulamalarinda-degisiklik/

Katma Değer Vergisi Genel Uygulama Tebliğinde Değişiklik Yapılmasına Dair Tebliği görmek için tıklayınız

Katma Değer Vergisi Genel Uygulama Tebliğinde Değişiklik Yapılmasına Dair Tebliğ (Seri No: 18)

05 Haziran 2018 Tarihli Resmi Gazete

Sayı: 30442

Maliye Bakanlığı (Gelir İdaresi Başkanlığı)’ndan:

MADDE 1 – 26/4/2014 tarihli ve 28983 sayılı Resmî Gazete’de yayımlanan Katma Değer Vergisi Genel Uygulama Tebliğinin(I/A-2.) bölümünün sekizinci paragrafının beşinci cümlesinden sonra gelmek üzere aşağıdaki cümle eklenmiştir.

“Ancak, arsa karşılığı inşaat işlerine ilişkin matrahın tespitinde, 3065 sayılı Kanunun27 nci maddesinin 6 ncı fıkrası dikkate alınır.”

MADDE 2 – Aynı Tebliğin (I/B-6.1.) bölümünün ikinci paragrafında yer alan “Verginin mükellefi” ibaresinden sonra gelmek üzere “3065 sayılı Kanunun (8/ç) maddesine göre,” ibaresi eklenmiştir.

MADDE 3 – Aynı Tebliğin (I/B-6.2.1.) bölümünde yer alan “verginin mükellefi,” ibaresinden sonra gelmek üzere “3065 sayılı Kanunun (8/ç) maddesine göre,” ibaresi eklenmiştir.

MADDE 4 – Aynı Tebliğin (I/B-8.) bölümü, başlıkları ile birlikte aşağıdaki şekilde değiştirilmiştir.

“8. Arsa Karşılığı İnşaat İşleri

Arsa karşılığı inşaat işinde iki ayrı teslim söz konusudur. Bunlardan birincisi, arsa sahibi tarafından konut veya işyerine karşılık müteahhide arsa payı teslimi, ikincisi ise müteahhit tarafından arsa payına karşılık arsa sahibine yapılan konut veya işyeri teslimidir. Karşılıklı olarak gerçekleşen bu teslimlerin her birinin KDV karşısındaki durumu aşağıda açıklanmıştır.

8.1. Arsa Sahibi Tarafından Müteahhide Arsa Payı Teslimi

Arsanın bir iktisadi işletmeye dahil olması veya arsa sahibinin arsa alım satımını mutat ve sürekli bir faaliyet olarak sürdürmesi halinde, konut veya işyeri karşılığı müteahhide yapılan bu arsa payı teslimi KDV’ye tabidir.

Ancak arsa sahibinin, gerçek usulde mükellefiyetini gerektirmeyecek şekilde, arızi bir faaliyet olarak arsa payını konut veya işyeri karşılığında müteahhide tesliminde vergi uygulanmaz.

8.2. Müteahhit Tarafından Arsa Sahibine Konut veya İşyeri Teslimi

3065 sayılı Kanunun 27 nci maddesinin 6 ncı fıkrasında, arsa karşılığı inşaat işlerine ilişkin bedelin tespitinde, müteahhit tarafından arsa sahibine bırakılan konut veya işyerinin, 213 sayılı Kanunun 267 nci maddesinin ikinci fıkrasında yer alan ikinci sıradaki maliyet bedeli esasına göre belirlenen tutarının esas alınacağı hüküm altına alınmıştır.

213 sayılı Kanunun 267 nci maddesinin ikinci fıkrasına göre, maliyet bedeli esasında emsal bedeli belli edilecek malın, maliyet bedeli bilinir veya çıkarılması mümkün olursa, mükellef bu maliyet bedeline, toptan satışlar için %5, perakende satışlar için %10 ilave etmek suretiyle emsal bedelini bizzat belli etmektedir.

Buna göre, müteahhit tarafından arsa sahibine arsa payının karşılığı olarak yapılan konut veya işyeri teslimlerinde, konut veya işyerinin 213 sayılı Kanunun 267 nci maddesinin ikinci fıkrasında yer alan ikinci sıradaki maliyet bedeli esasına göre belirlenen tutarı üzerinden KDV uygulanır. 3065 sayılı Kanunun 27 nci maddesinin 4 üncü fıkrasına göre, katma değer vergisi uygulaması bakımından emsal bedelin tayininde genel idare giderleri ve genel giderlerden mamule düşen hissenin bedele katılması mecburi olduğundan, genel idare giderleri ve genel giderlerden konut veya işyerine düşen hissenin arsa karşılığı inşaat işlerine ilişkin bedele dahil edilmesi gerekmektedir.

Ayrıca, arsa sahibine kalacak konut veya işyerlerine ilişkin arsa payının müteahhide devri söz konusu olmadığından, arsa sahibine bırakılacak konut veya işyerlerinin maliyet bedelinin tespitinde arsa payı dikkate alınmayacaktır.

Örnek 1: KDV mükellefiyeti bulunan Bay (A), işletmesine dahil arsa için müteahhit (B) A.Ş. ile 15/5/2018 tarihinde arsa payı (kat) karşılığı inşaat sözleşmesi imzalamıştır. Söz konusu sözleşmeye göre arsa sahibi Bay (A), inşa edilecek 20 konuttan 8’ini ve 5 işyerinden 2’sini alacaktır.

(B) A.Ş., 213 sayılı Kanunun 267 nci maddesinin ikinci fıkrasında yer alan ikinci sıradaki maliyet bedeli esasına göre arsa sahibine vereceği 8 konut ve 2 işyeri için toptan satış olması nedeniyle maliyet bedeline %5 ilave etmek suretiyle sırasıyla 840.000 TL ve 315.000 TL olmak üzere toplam 1.155.000 TL bedel hesaplamıştır. Bu durumda, inşa edilen konutların %1 KDV oranına tabi olduğu varsayıldığında, (B) A.Ş. tarafından arsa sahibine teslim edilen konutlara ilişkin (840.000x%1) 8.400 TL KDV, işyerlerine ilişkin (315.000x%18) 56.700 TL KDV olmak üzere toplam 65.100 TL KDV hesaplanacaktır.

KDV mükellefi arsa sahibi Bay (A)’nın aldığı konut ve işyerlerinin karşılığı olarak (B) A.Ş.’ye yapmış olduğu arsa payı teslimi de konut ve işyerlerinin 213 sayılı Kanunun 267 nci maddesinin ikinci fıkrasında yer alan ikinci sıradaki maliyet bedeli esasına göre belirlenen tutarları dikkate alınarak 1.155.000 TL üzerinden genel oranda (1.155.000x%18) 207.900 TL KDV hesaplanacaktır.

Örnek 2: Örnek 1’de yer alan Bay (A), iktisadi işletmesine dahil olmayan arsası için müteahhit (B) A.Ş. ile 20/5/2018 tarihinde arsa payı (kat) karşılığı inşaat sözleşmesi imzalamıştır. Söz konusu sözleşmeye göre arsa sahibi Bay (A), inşa edilecek 20 konuttan 8’ini ve 5 işyerinden 2’sini alacaktır.

(B) A.Ş., 213 sayılı Kanunun 267 nci maddesinin ikinci fıkrasında yer alan ikinci sıradaki maliyet bedeli esasına göre arsa sahibine vereceği 8 konut ve 2 işyeri için perakende satış olması nedeniyle maliyet bedeline %10 ilave etmek suretiyle sırasıyla 880.000 TL ve 330.000 TL olmak üzere toplam 1.210.000 TL bedel hesaplamıştır. Bu durumda, inşa edilen konutların %1 KDV oranına tabi olduğu varsayıldığında, (B) A.Ş. tarafından arsa sahibine teslim edilen konutlara ilişkin (880.000x%1) 8.800 TL KDV, işyerlerine ilişkin (330.000x%18) 59.400 TL KDV olmak üzere toplam 68.200 TL KDV hesaplanacaktır.

Bay (A)’nın müteahhit (B) A.Ş.ye arsa tesliminde vergi uygulanmayacaktır.”

MADDE 5 – Aynı Tebliğin (I/C-1.) bölümünün birinci paragrafının (c) bendinden sonra gelmek üzere aşağıdaki bent eklenmiştir.

“ç) Müzayede mahallerinde yapılan satışlarda mükellef, bu satışları yapanlardır.”

MADDE 6 – Aynı Tebliğin (I/C-1.1.1.) bölümünün birinci paragrafının son cümlesi aşağıdaki şekilde değiştirilmiştir.

“Bu gibi sebeplerle fazla veya yersiz hesaplanan ve Hazineye ödenen vergi, Maliye Bakanlığının belirleyeceği usul ve esaslara göre işlemi yapan mükellefe iade edilir. Şu kadar ki söz konusu iadenin yapılabilmesi için işlemle ilgili beyanların düzeltilmesi ve fazla veya yersiz hesaplanan verginin satıcı tarafından alıcıya geri verilmesi şarttır.”

MADDE 7 – Aynı Tebliğin (I/C-1.1.2.) bölümünün başlığı “1.1.2. Fazla veya Yersiz Hesaplanan ve Hazineye Ödenen Verginin İadesi” şeklinde, aynı bölümün birinci paragrafında yer alan “fazla veya yersiz ödenen” ibaresi “fazla veya yersiz hesaplanan ve Hazineye ödenen” olarak değiştirilmiş, altıncı paragrafında ve bu paragrafın birinci alt paragrafında yer alan “ödenecek KDV çıkması” ibarelerinden sonra gelmek üzere “ve Hazineye ödenmesi” ibareleri eklenmiş, altıncı paragrafın ikinci alt paragrafında yer alan “ödenecek KDV çıkmaması durumunda ise” ibaresinden sonra gelmek üzere “Hazineye intikal eden herhangi bir vergi bulunmadığından” ibaresi eklenmiştir.

MADDE 8 – Aynı Tebliğin (I/Ç-1.) bölümünün 10 uncu paragrafının birinci ve ikinci cümleleri aşağıdaki şekilde değiştirilmiştir.

“Arsa karşılığı inşaat işlerinde vergiyi doğuran olay, müteahhidin arsa payı karşılığı konut, işyeri gibi bağımsız birimleri arsa sahibine teslimiyle gerçekleşir. Arsanın bir iktisadi işletmeye dâhil olması veya arsa sahibinin arsa alım satımını mutat ve sürekli bir faaliyet olarak sürdürmesi durumunda, vergiyi doğuran olayın vuku bulduğu tarihte, müteahhide yapılan bu arsa payı teslimi nedeniyle düzenlenecek faturada, arsa payı karşılığı alınan bağımsız birimlerin 213 sayılı Kanunun 267 nci maddesinin ikinci fıkrasında yer alan ikinci sıradaki maliyet bedeli esasına göre belirlenen tutarı üzerinden KDV hesaplanır.”

MADDE 9 – Aynı Tebliğin (II/B-12.1.2.) bölümünün dördüncü paragrafının üçüncü ve dördüncü cümleleri aşağıdaki şekilde değiştirilmiştir.

“Bunlardan birincisi, arsa sahibi tarafından konut veya işyerine karşılık müteahhide arsa payı teslimi; ikincisi ise müteahhit tarafından arsa payına karşılık arsa sahibine yapılan konut veya işyeri teslimidir. Buna göre arsa payına karşılık olarak arsa sahibine verilen konut veya işyerinin arsa sahibi tarafından teslimi ilk teslim kapsamında değerlendirilmez.”

MADDE 10 – Aynı Tebliğin (II/B) kısmının 12 nci bölümünden sonra gelmek üzere sırasıyla aşağıdaki bölümler eklenmiş ve bu bölümlerden sonra gelen bölümün numarası buna göre teselsül ettirilmiştir.

“13. Organize Sanayi Bölgeleri ile Küçük Sanayi Sitelerinin İnşasına İlişkin İstisna

21/3/2018 tarihli ve 7103 sayılı Vergi Kanunları ile Bazı Kanun ve Kanun Hükmünde Kararnamelerde Değişiklik Yapılması Hakkında Kanunla 3065 sayılı Kanunun 13 üncü maddesine eklenen (j) bendine göre, organize sanayi bölgeleri ile küçük sanayi sitelerinin su, kanalizasyon, arıtma, doğalgaz, elektrik, haberleşme tesisleri ile yol yapımına ve küçük sanayi sitelerindeki işyerlerinin inşasına ilişkin, bunlara veya bunlar tarafından oluşturulan iktisadi işletmelere yapılan mal teslimleri ile hizmet ifaları 1/4/2018 tarihinden itibaren geçerli olmak üzere KDV’den istisnadır.

13.1. İstisnanın Kapsamı

13.1.1. İstisnadan Yararlanacak Alıcılar

Söz konusu istisnadan;

-12/4/2000 tarihli ve 4562 sayılı Organize Sanayi Bölgeleri Kanununa göre kurulan organize sanayi bölgeleri ile bunlar tarafından oluşturulan iktisadi işletmeler,

-24/4/1969 tarihli ve 1163 sayılı Kooperatifler Kanunu ile küçük sanayi sitesi yapı kooperatifi ana sözleşmesi hükümlerine göre kurulmuş küçük sanayi sitesi yapı kooperatifleri

faydalanır.

Küçük sanayi sitesi yapı kooperatiflerinin bu istisnadan faydalanabilmesi için küçük sanayi sitesi inşa edilecek arsanın tapu sicilinin küçük sanayi sitesi yapı kooperatifi adına tescil edilmiş olması ve bu arsanın küçük sanayi sitesi inşa edilmesine uygun olduğunun uygulama imar planı veya yetkili idarelerce verilecek ruhsat veya onay ile tevsik edilmesi gerekmektedir.

13.1.2. İstisna Kapsamına Giren İşlemler

İstisna kapsamına;

– Organize sanayi bölgeleri ile küçük sanayi sitelerinin içme ve kullanma suyu, kanalizasyon ve yağmur suyu şebekesi, içme, kullanma ve atık su arıtma tesisi, doğalgaz, elektrik ve haberleşme tesislerine ilişkin altyapı işleri ile yolların yapımına ilişkin organize sanayi bölgeleri ile bunlar tarafından oluşturulan iktisadi işletmeler ve küçük sanayi sitesi yapı kooperatiflerine yapılan teslim ve hizmetler,

– Küçük sanayi sitelerindeki işyerlerinin inşasına ilişkin küçük sanayi sitesi yapı kooperatiflerine yapılan teslim ve hizmetler

girmektedir.

İdari bina, sosyal tesisler, spor tesisleri ve benzeri tesislerin yapım işlerine ilişkin organize sanayi bölgeleri ile küçük sanayi sitelerine yapılan teslim ve hizmetler istisna kapsamına girmez.

Organize sanayi bölgeleri ile bunlar tarafından oluşturulan iktisadi işletmeler ve küçük sanayi sitesi yapı kooperatiflerinin makina, teçhizat, demirbaş, mobilya, mefruşat ve benzeri alımları istisna kapsamında değerlendirilmez.

Organize sanayi bölgeleri ile bunlar tarafından oluşturulan iktisadi işletmeler ve küçük sanayi sitesi yapı kooperatiflerinin su, kanalizasyon, arıtma, doğalgaz, elektrik, haberleşme tesisleri ile yolların ve küçük sanayi sitelerindeki işyerlerinin yeniden inşasına yönelik mal ve hizmet alımları bu istisna kapsamına girmekle birlikte, bunların tamir, bakım ve onarımına ilişkin mal ve hizmet alımları istisna kapsamında değerlendirilmez.

Örnek: Başkent Organize Sanayi Bölgesi, mevcut kapasiteyi artırmak amacıyla arıtma tesisinin yıkılarak yeniden inşa edilmesine, doğalgaz tesislerinin ise yıllık bakım ve onarımının yapılmasına karar vermiştir. Söz konusu arıtma tesisinin yeniden inşasına yönelik olarak Başkent Organize Sanayi Bölgesine yapılacak teslim ve hizmetler KDV’den istisna olup, doğalgaz tesislerinin yıllık bakımı ile onarımına ilişkin teslim ve hizmetler bu istisna kapsamına girmez.

13.2. İstisnanın Uygulanması

Organize sanayi bölgeleri ile bunlar tarafından oluşturulan iktisadi işletmeler ve küçük sanayi sitesi yapı kooperatifleri, hazırlanan proje kapsamında istisna uygulanarak alınacak mal ve hizmetlere ilişkin bir liste hazırlarlar. Söz konusu proje ve bu proje kapsamındaki mal ve hizmetlere ilişkin liste elektronik ortamda sisteme girilir. Mükellef mal ve hizmetlere ilişkin listeyi elektronik ortamda sisteme girdikten sonra KDV yönünden bağlı olduğu/bulunduğu vergi dairesine istisna belgesi almak için başvuruda bulunur. Vergi dairesi (EK:26)’da yer alan belgeyi düzenleyerek mükellefe verir. Vergi dairesinden alınan istisna belgesinin bir örneği mal ve hizmetin alımı sırasında satıcılara verilir ve istisna kapsamında işlem yapılması talep edilir. Bu belge satıcılar tarafından 213 sayılı Kanunun muhafaza ve ibraz hükümlerine uygun olarak saklanır.

İstisna belgesinin ekinde, istisnalı olarak alınacak mal ve hizmet miktarı ve tutarı yer alır. Söz konusu istisna belgesi kapsamında teslim veya hizmette bulunan satıcı, istisna belgesinin ilgili mal veya hizmete ilişkin bölümünü fatura tarihi, numarası, mal veya hizmet miktarı ve tutarını belirtmek suretiyle onaylar ve bir örneğini alır. Mal/hizmet teslimi gerçekleştikçe alıcı ve satıcı alım/satım bilgilerini projeye uygun olarak sisteme girerler.

Satıcı mükellefin iade talebi bu istisna belgesi esas alınmak suretiyle, iade için gerekli diğer belgeler de aranarak sonuçlandırılır.

Projenin sonradan revize edilmesi, güncellenmesi veya ek proje düzenlenmesi halinde proje kapsamındaki mal ve hizmetlere ilişkin liste de elektronik ortamda revize edilir. Revize sonrası istisna kapsamına giren alışların istisna kapsamında alınabilmesi için istisna belgesinin revize ettirilmesi gerekir.

İstisna belgesi projede öngörülen süreyle sınırlı olarak verilir. Projedeki sürenin revize edilmesi durumunda, istisna belgesindeki süre de revize edilir.

Tek satıcıdan alınan proje maliyetinin binde 5’ine kadar olan birden fazla mal ve hizmete ilişkin harcamalar listeye tek satır olarak girilebilir. Birden fazla binde 5’lik toplu satır yazılabilir. Bu şekilde toplu yazılacak satırlarda yer alan tutarların toplamının proje maliyetinin yüzde 10’unu aşmaması gerekir. Bu durumda da mal ve hizmetin cinsi, miktarı, tutarı gibi hususlar, bu kapsamdaki alışları anlaşılır bir şekilde açıklayacak detayda yazılır. Bu alımlara ilişkin fatura tarih ve numarasının listede yer alması gerektiği tabiidir.

İstisna kapsamındaki malların ithalat yoluyla temin edilmesi halinde söz konusu belge, ilgili gümrük idaresine ibraz edilir. İstisna belgesindeki istisna kapsamında ithal edilen mala ilişkin bölüm doldurulduktan sonra ilgili gümrük idaresi tarafından bu bölüm de onaylanır.

İstisna kapsamında mal ve hizmet alanlar istisna belgesinin bittiği tarih itibarıyla istisna belgesini vergi dairesine ibraz ederek kapattırmak zorundadır. Vergi dairesi istisna belgesinde yer alan mal ve hizmet bölümlerinin satıcılar tarafından doldurulup doldurulmadığını ve faturalarla uyumunu kontrol ederek istisna belgesini kapatır.

Satıcılar, yaptıkları teslim ve hizmet ifalarına ilişkin faturada, Tebliğin bu bölümündeki açıklamaları da göz önünde bulundurmak suretiyle KDV hesaplamazlar.

Ayrıca, organize sanayi bölgeleri ile bunlar tarafından oluşturulan iktisadi işletmeler ve küçük sanayi sitesi yapı kooperatiflerine istisna kapsamında teslimde bulunan veya hizmet ifa eden mükelleflerin mal ve hizmet alımları genel hükümlere göre KDV’ye tabidir.

İstisna hükmünün yürürlüğe girdiği 1/4/2018 tarihinden önce başlayan istisna kapsamındaki projelere ilişkin, 1/4/2018 tarihinden sonra yapılan mal ve hizmet alımları istisna kapsamında olup, bu kapsamda istisnadan faydalanılabilmesi için istisna belgesi alınması ve yukarıda yer verilen usul ve esaslar çerçevesinde hareket edilmesi gerekir.

13.3. İstisnanın Beyanı

Bu istisna kapsamında yapılan teslim ve hizmetler, teslim ve hizmetin yapıldığı vergilendirme dönemine ait KDV beyannamesinin “İstisnalar-Diğer İade Hakkı Doğuran İşlemler” kulakçığının, “Tam İstisna Kapsamına Giren İşlemler” tablosunda, 330 kod numaralı “Organize Sanayi Bölgeleri ile Küçük Sanayi Sitelerinin İnşasına İlişkin Teslim ve Hizmetler” satırı aracılığıyla beyan edilir. Bu satırın “Teslim ve Hizmet Tutarı” sütununa istisnaya konu teslim ve hizmetlerin KDV hariç tutarı, “Yüklenilen KDV” sütununa bu teslim ve hizmetlere ilişkin alış ve giderlere ait belgelerde gösterilen toplam KDV tutarı yazılır. İade talep etmek istemeyen mükellefler, “Yüklenilen KDV” sütununa “0” yazmalıdır.

13.4. İade

Bu istisnadan kaynaklanan iade taleplerinde aşağıdaki belgeler aranır:

– Standart iade talep dilekçesi

– İstisnanın beyan edildiği döneme ilişkin indirilecek KDV listesi

– İade hakkı doğuran işleme ait yüklenilen KDV listesi

– İadesi talep edilen KDV hesaplama tablosu

– Satış faturaları listesi

– Vergi dairesinden alınan istisna belgesinin örneği ile kendisi tarafından ilgili mal ve hizmete ilişkin olarak proje kapsamında istisna uygulanarak alınacak mal ve hizmet listesinin örneği

13.4.1. Mahsuben İade

Mükelleflerin bu işlemlerden kaynaklanan mahsuben iade talepleri yukarıdaki belgelerin ibraz edilmiş olması halinde miktarına bakılmaksızın vergi inceleme raporu, YMM raporu ve teminat aranmadan yerine getirilir.

13.4.2. Nakden İade

Mükelleflerin bu işlemlerden kaynaklanan ve 5.000 TL’yi aşmayan nakden iade talepleri vergi inceleme raporu, YMM raporu ve teminat aranmadan yerine getirilir. İade talebinin 5.000 TL’yi aşması halinde aşan kısmın iadesi, vergi inceleme raporu veya YMM raporuna göre yerine getirilir. Teminat verilmesi halinde mükellefin iade talebi yerine getirilir ve teminat, vergi inceleme raporu veya YMM raporu sonucuna göre çözülür.

13.5. Müteselsil Sorumluluk

İstisnadan yararlanmak isteyen mükelleflerin, istisna belgesinin imza ve kaşe tatbik edilmiş bir suretini mal teslimi ve hizmet ifasında bulunan satıcıya vermeleri gerekmektedir. Bu yazı olmadan istisna uygulanması halinde, ziyaa uğratılan vergi, ceza, zam ve faizlerden teslim veya hizmeti yapan mükellefler ile birlikte teslim veya hizmet yapılan alıcı da müteselsilen sorumludur.

Kendisine teslim veya hizmetin istisna kapsamına girdiğini gösteren belge verilen satıcı mükelleflerce, başka bir şart aramaksızın istisna kapsamında işlem yapılır. Daha sonra işlemin, istisna için ilgili düzenlemelerde belirtilen şartları baştan taşımadığı ya da şartların daha sonra ihlal edildiğinin tespiti halinde, ziyaa uğratılan vergi ile buna bağlı ceza, faiz ve zamlar, kendisine istisna kapsamında teslim veya hizmet yapılan alıcıdan aranır. Satıcının iade talebi ise yukarıda açıklanan şekilde değerlendirilir.

14. Ar-Ge, Yenilik ve Tasarım Faaliyetlerinde Kullanılmak Üzere Yapılan Yeni Makina ve Teçhizat Teslimlerinde İstisna

7103 sayılı Kanunla 3065 sayılı Kanuna eklenen geçici 39 uncu madde ve 29/3/2018 tarihli ve 7104 sayılı Katma Değer Vergisi Kanunu ile Bazı Kanunlar ile 178 sayılı Kanun Hükmünde Kararnamede Değişiklik Yapılmasına Dair Kanunla, 3065 sayılı Kanunun 13 üncü maddesine eklenen (m) bendine göre, 26/6/2001 tarihli ve 4691 sayılı Teknoloji Geliştirme Bölgeleri Kanunu kapsamındaki teknoloji geliştirme bölgesi ile ihtisas teknoloji geliştirme bölgesinde, 28/2/2008 tarihli ve 5746 sayılı Araştırma, Geliştirme ve Tasarım Faaliyetlerinin Desteklenmesi Hakkında Kanun kapsamındaki Ar-Ge ve tasarım merkezlerinde, 3/7/2014 tarihli ve 6550 sayılı Araştırma Altyapılarının Desteklenmesine Dair Kanun kapsamındaki araştırma laboratuvarlarında Ar-Ge, yenilik ve tasarım faaliyetlerinde bulunanlara, münhasıran bu faaliyetlerinde kullanılmak üzere yapılan yeni makina ve teçhizat teslimleri 1/5/2018 tarihinden itibaren geçerli olmak üzere KDV’den istisnadır.

Bu istisna uygulamasına ilişkin usul ve esaslar aşağıda belirlenmiştir.

14.1. Kapsam

14.1.1. İstisnadan Yararlanacak Alıcılar

İstisnadan;

– 4691 sayılı Kanun kapsamındaki teknoloji geliştirme bölgesi ile ihtisas teknoloji geliştirme bölgesinde,

– 5746 sayılı Kanun kapsamındaki Ar-Ge ve tasarım merkezlerinde,

– 6550 sayılı Kanun kapsamındaki araştırma laboratuvarlarında

Ar-Ge, yenilik ve tasarım faaliyetlerinde bulunanlar yararlanır.

14.1.2. İstisna Kapsamına Giren Teslimler

İstisna, bu Tebliğin (II/B-14.1.1.) ayrımında sayılanların, münhasıran Ar-Ge, yenilik ve tasarım faaliyetlerinde kullanmak üzere, yeni makina ve teçhizat alımlarında uygulanır.

Ar-Ge, yenilik ve tasarım faaliyetinde bulunanlara istisna kapsamında teslim edilecek makina ve teçhizatın, münhasıran Ar-Ge, yenilik ve tasarım faaliyetinde kullanılması gerekir. Ar-Ge, yenilik ve tasarım faaliyetlerinin kapsamı ilgili mevzuat hükümlerine göre belirlenir.

İstisna “yeni” makina ve teçhizat teslimlerine tanındığından, istisna kapsamında teslime konu edilecek makina ve teçhizatın kullanılmamış olması gerekmektedir. Diğer taraftan, makina ve teçhizatın aksam, parça, aksesuar ve teferruatları istisna kapsamında değerlendirilmez.

Makina ve teçhizatın nitelik ve kapsamı, yatırım teşvik belgesi kapsamındaki makina ve teçhizat teslimlerinde istisna uygulamasına ilişkin düzenlemelerin yer aldığı bu Tebliğin (II/B-5.1.) bölümündeki açıklamalara göre belirlenir.

14.2. İstisnanın Uygulaması

İstisna kapsamında makina ve teçhizat satın almak isteyen alıcılar, teknoloji geliştirme bölgesi ile ihtisas teknoloji geliştirme bölgesinde, Ar-Ge ve tasarım merkezlerinde ve araştırma laboratuvarlarında faaliyette bulunduklarına ve satın alacakları makina ve teçhizatı Ar-Ge, yenilik ve tasarım faaliyetlerinde kullanacaklarına dair ilgili birimlerden alacakları belge ile KDV yönünden bağlı oldukları vergi dairesine istisna belgesi almak için başvuruda bulunurlar. Başvuruda bulunanlar tarafından istisna kapsamında alınacak makina ve teçhizat listesi elektronik ortamda sisteme girilir.

İlgili vergi dairesi tarafından gerekli kontroller yapıldıktan sonra şartları sağlayanlara elektronik olarak sisteme girilen makina ve teçhizatla sınırlı olmak üzere istisna belgesi (EK:27) verilir.

Vergi dairesinden alınan istisna belgesinin alıcı tarafından onaylanmış bir örneği alıcılar tarafından satıcılara verilir. Bu belge satıcılar tarafından 213 sayılı Kanunun muhafaza ve ibraz hükümlerine uygun olarak saklanır.

Söz konusu istisna belgesi kapsamında makina ve teçhizat satan mükellef, istisna belgesi ekinin ilgili bölümünü fatura tarihi, numarası, mal miktarı ve tutarını belirtmek suretiyle onaylar ve bir örneğini alır. Teslim gerçekleştikçe alıcı ve satıcı alım/satım bilgilerini elektronik ortamda sisteme girerler.

İstisna kapsamındaki makine ve teçhizatın ithalat yoluyla temin edilmesi halinde söz konusu belge, ilgili gümrük idaresine ibraz edilir. İstisna belgesindeki istisna kapsamında ithal edilen makina ve teçhizata ilişkin bölüm doldurulduktan sonra ilgili gümrük idaresi tarafından bu bölüm de onaylanır.

Satıcı mükellefin iade talebi istisna belgesi ve elektronik sisteme yapılan alış ve satış girişleri esas alınmak suretiyle, iade için gerekli diğer belgeler de aranarak sonuçlandırılır.

14.3. Makina ve Teçhizatın Üç Yıl İçinde Belirlenen Faaliyetler Dışında Kullanımı veya Elden Çıkarılması

İstisna kapsamında alınan makina ve teçhizatın, teslim tarihini takip eden takvim yılının başından itibaren üç yıl içinde; Ar-Ge, yenilik ve tasarım faaliyetleri dışında kullanılması, elden çıkarılması veya kiralanması hallerinde, zamanında alınmayan vergi alıcıdan, vergi ziyaı cezası uygulanarak gecikme faizi ile birlikte tahsil edilir. Zamanında alınmayan vergiler ile vergi cezalarında zamanaşımı, verginin tarhını veya cezanın kesilmesini gerektiren durumun meydana geldiği tarihi takip eden takvim yılının başından itibaren başlar.

14.4. İstisnanın Beyanı

Bu istisna kapsamında KDV hesaplanmayan teslimler, KDV beyannamesinde yer alan “İstisnalar-Diğer İade Hakkı Doğuran İşlemler” kulakçığının, “Tam İstisna Kapsamına Giren İşlemler” tablosunda 331 kod numaralı satır aracılığıyla beyan edilir.

Bu satırın “Teslim ve Hizmet Tutarı” sütununa istisnaya konu teslimlerin KDV hariç tutarı, “Yüklenilen KDV” sütununa bu teslimlere ilişkin alım ve giderlere ait belgelerde gösterilen toplam KDV tutarı yazılır. İade talep etmek istemeyen mükellefler, “Yüklenilen KDV” sütununa “0” yazmalıdır.

İstisna kapsamında mal alanlar, istisna belgesinin bittiği tarih itibarıyla istisna belgesini vergi dairesine ibraz ederek kapattırmak zorundadır. Vergi dairesi istisna belgesinde yer alan makina ve teçhizat listesinin satıcılar tarafından doldurulup doldurulmadığını ve faturalarla uyumunu kontrol ederek istisna belgesini kapatır.

14.5. İade

Bu istisnadan kaynaklanan iade taleplerinde aşağıdaki belgeler aranır:

– Standart iade talep dilekçesi

– İstisnanın beyan edildiği döneme ilişkin indirilecek KDV listesi

– İade hakkı doğuran işleme ait yüklenilen KDV listesi

– İadesi talep edilen KDV hesaplama tablosu

– Satış faturaları listesi

– Vergi dairesinden alınan istisna belgesinin örneği ile kendisi tarafından ilgili mala ilişkin olarak istisna uygulanarak alınacak makina ve teçhizat listesinin örneği

14.5.1. Mahsuben İade

Mükelleflerin bu işlemlerden kaynaklanan mahsuben iade talepleri yukarıdaki belgelerin ibraz edilmiş olması halinde miktarına bakılmaksızın vergi inceleme raporu, YMM raporu ve teminat aranmadan yerine getirilir.

14.5.2. Nakden İade

Mükelleflerin bu işlemlerden kaynaklanan ve 5.000 TL’yi aşmayan nakden iade talepleri vergi inceleme raporu, YMM raporu ve teminat aranmadan yerine getirilir. İade talebinin 5.000 TL’yi aşması halinde aşan kısmın iadesi, vergi inceleme raporu veya YMM raporuna göre yerine getirilir. Teminat verilmesi halinde mükellefin iade talebi yerine getirilir ve teminat, vergi inceleme raporu veya YMM raporu sonucuna göre çözülür.

14.6. Müteselsil Sorumluluk

İstisnadan yararlanmak isteyen mükelleflerin istisna belgesinin imza ve kaşe tatbik edilmiş bir suretini mal tesliminde bulunan satıcıya vermeleri gerekmektedir. Bu yazı olmadan istisna uygulanması halinde, ziyaa uğratılan vergi, ceza, zam ve faizlerden teslimi yapan mükellefler ile birlikte teslim yapılan alıcı da müteselsilen sorumludur.

Kendisine teslimin istisna kapsamına girdiğini gösteren belge verilen satıcı mükelleflerce, başka bir şart aramaksızın istisna kapsamında işlem yapılır. Daha sonra işlemin, istisna için ilgili düzenlemelerde belirtilen şartları baştan taşımadığı ya da şartların daha sonra ihlal edildiğinin tespiti halinde, ziyaa uğratılan vergi ile buna bağlı ceza, faiz ve zamlar, kendisine istisna kapsamında teslim yapılan alıcıdan aranır. Satıcının iade talebi ise yukarıda açıklanan şekilde değerlendirilir.”

MADDE 11 – Aynı Tebliğin (II/E) kısmının 8 inci bölümünden sonra gelmek üzere başlığı ile birlikte aşağıdaki bölüm eklenmiştir.

“9. İmalat Sanayiinde Kullanılmak Üzere Yapılan Yeni Makina ve Teçhizat Teslimlerinde İstisna

7103 sayılı Kanunla, 1/5/2018 tarihinde yürürlüğe girmek üzere, 3065 sayılı Kanuna eklenen geçici 39 uncu maddesine göre, Bakanlar Kurulu tarafından belirlenecek yeni makina ve teçhizatın, 17/4/1957 tarihli ve 6948 sayılı Sanayi Sicili Kanununa göre sanayi sicil belgesini haiz KDV mükelleflerine münhasıran imalat sanayiinde kullanılmak üzere teslimi 31/12/2019 tarihine kadar KDV’den müstesnadır.

Bu istisna uygulamasına ilişkin usul ve esaslar aşağıda belirlenmiştir.

9.1. Kapsam

9.1.1. İstisnadan Yararlanacak Alıcılar

İstisnadan, 6948 sayılı Kanuna göre sanayi sicil belgesini haiz KDV mükellefleri yararlanır.

9.1.2. İstisna Kapsamına Giren Teslimler

30/4/2018 tarihli ve 2018/11674 sayılı Bakanlar Kurulu Kararı eki listede sanayi sicil belgesine haiz katma değer vergisi mükelleflerinin münhasıran imalat sanayiindeki kullanımlarına yönelik istisna kapsamında teslim edilecek makina ve teçhizat belirlenmiştir. Söz konusu Bakanlar Kurulu Kararı eki listede yer almayan makina ve teçhizat teslimlerine istisna uygulanmaz.

İstisna, Bakanlar Kurulu tarafından belirlenen yeni makina ve teçhizatın, 6948 sayılı Kanuna göre sanayi sicil belgesini haiz KDV mükelleflerine, münhasıran imalat sanayiinde kullanmak üzere 31/12/2019 tarihine kadar tesliminde uygulanır.

İstisna “yeni” makina ve teçhizat teslimlerine tanındığından, istisna kapsamında teslime konu edilecek makina ve teçhizatın kullanılmamış olması gerekmektedir. Diğer taraftan, makina ve teçhizatın aksam, parça, aksesuar ve teferruatları istisna kapsamında değerlendirilmez.

9.2. İstisnanın Uygulaması

İstisna kapsamında makina ve teçhizat satın almak isteyen mükellefler, sanayi sicil belgelerini ibraz ederek alacakları makina ve teçhizatı imalat sanayiinde kullanacaklarına dair beyanlarıyla birlikte KDV yönünden bağlı oldukları vergi dairesine başvururlar. Bu başvuruyla birlikte istisna kapsamında alınacak makina ve teçhizat listesi elektronik ortamda sisteme girilir.

İlgili vergi dairesi tarafından gerekli kontroller yapıldıktan sonra şartları sağlayanlara elektronik olarak sisteme girilen makina ve teçhizatla sınırlı olmak üzere istisna belgesi (EK:28) verilir.

Vergi dairesinden alınan istisna belgesinin alıcı tarafından onaylanmış bir örneği alıcılar tarafından satıcılara verilir. Bu belge satıcılar tarafından 213 sayılı Kanunun muhafaza ve ibraz hükümlerine uygun olarak saklanır.

Söz konusu istisna belgesi kapsamında satış yapan mükellef düzenlediği faturada makina ve teçhizatın cinsi ile birlikte GTİP numarasını da belirtir. İstisna belgesi ekinin ilgili bölümünü fatura tarihi, numarası, mal miktarı ve tutarını belirtmek suretiyle onaylar ve bir örneğini alır. Teslim gerçekleştikçe alıcı ve satıcı alım/satım bilgilerini elektronik ortamda sisteme girerler.

İstisna uygulanan teslimler nedeniyle yüklenilen KDV, satıcılar tarafından indirim konusu yapılabilir. İndirim yoluyla telafi edilemeyen KDV satıcılara talep edilmesi halinde iade edilir.

İstisna kapsamındaki makine ve teçhizatın ithalat yoluyla temin edilmesi halinde söz konusu belge, ilgili gümrük idaresine ibraz edilir. İstisna belgesindeki istisna kapsamında ithal edilen makina ve teçhizata ilişkin bölüm doldurulduktan sonra ilgili gümrük idaresi tarafından bu bölüm de onaylanır.

Satıcı mükellefin iade talebi istisna belgesi ve elektronik sisteme yapılan alış ve satış girişleri esas alınmak suretiyle, iade için gerekli diğer belgeler de aranarak sonuçlandırılır.

9.3. Makina ve Teçhizatın Üç Yıl İçinde Belirlenen Faaliyetler Dışında Kullanımı veya Elden Çıkarılması

İstisna kapsamında alınan makina ve teçhizatın, teslim tarihini takip eden takvim yılının başından itibaren üç yıl içinde; imalat sanayii dışında kullanılması, elden çıkarılması veya kiralanması hallerinde, zamanında alınmayan vergi alıcıdan, vergi ziyaı cezası uygulanarak gecikme faizi ile birlikte tahsil edilir. Zamanında alınmayan vergiler ile vergi cezalarında zamanaşımı, verginin tarhını veya cezanın kesilmesini gerektiren durumun meydana geldiği tarihi takip eden takvim yılının başından itibaren başlar.

9.4. İstisnanın Beyanı

Bu istisna kapsamında KDV hesaplanmayan teslimler, KDV beyannamesinde yer alan “İstisnalar-Diğer İade Hakkı Doğuran İşlemler” kulakçığının, “Tam İstisna Kapsamına Giren İşlemler” tablosunda 332 kod numaralı satır aracılığıyla beyan edilir.

Bu satırın “Teslim ve Hizmet Tutarı” sütununa istisnaya konu teslimlerin KDV hariç tutarı, “Yüklenilen KDV” sütununa bu teslimlere ilişkin alım ve giderlere ait belgelerde gösterilen toplam KDV tutarı yazılır. İade talep etmek istemeyen mükellefler, “Yüklenilen KDV” sütununa “0” yazmalıdır.

İstisna kapsamında mal alan mükellefler, istisna belgesinin bittiği tarih itibarıyla istisna belgesini vergi dairesine ibraz ederek kapattırmak zorundadır. Vergi dairesi istisna belgesinde yer alan makina ve teçhizat listesinin satıcılar tarafından doldurulup doldurulmadığını ve faturalarla uyumunu kontrol ederek istisna belgesini kapatır.

9.5. İade

Bu istisnadan kaynaklanan iade taleplerinde aşağıdaki belgeler aranır:

– Standart iade talep dilekçesi

– İstisnanın beyan edildiği döneme ilişkin indirilecek KDV listesi

– İade hakkı doğuran işleme ait yüklenilen KDV listesi

– İadesi talep edilen KDV hesaplama tablosu

– Satış faturaları listesi

– Vergi dairesinden alınan istisna belgesinin örneği ile kendisi tarafından ilgili mala ilişkin olarak istisna uygulanarak alınacak makina ve teçhizat listesinin örneği

9.5.1. Mahsuben İade

Mükelleflerin bu işlemlerden kaynaklanan mahsuben iade talepleri yukarıdaki belgelerin ibraz edilmiş olması halinde miktarına bakılmaksızın vergi inceleme raporu, YMM raporu ve teminat aranmadan yerine getirilir.

9.5.2. Nakden İade

Mükelleflerin bu işlemlerden kaynaklanan ve 5.000 TL’yi aşmayan nakden iade talepleri vergi inceleme raporu, YMM raporu ve teminat aranmadan yerine getirilir. İade talebinin 5.000 TL’yi aşması halinde aşan kısmın iadesi, vergi inceleme raporu veya YMM raporuna göre yerine getirilir. Teminat verilmesi halinde mükellefin iade talebi yerine getirilir ve teminat, vergi inceleme raporu veya YMM raporu sonucuna göre çözülür.

9.6. Müteselsil Sorumluluk

İstisnadan yararlanmak isteyen mükelleflerin istisna belgesinin imza ve kaşe tatbik edilmiş bir suretini mal tesliminde bulunan satıcıya vermeleri gerekmektedir. Bu yazı olmadan istisna uygulanması halinde, ziyaa uğratılan vergi, ceza, zam ve faizlerden teslimi yapan mükellefler ile birlikte teslim yapılan alıcı da müteselsilen sorumludur.

Kendisine teslimin istisna kapsamına girdiğini gösteren belge verilen satıcı mükelleflerce, başka bir şart aramaksızın istisna kapsamında işlem yapılır. Daha sonra işlemin, istisna için ilgili düzenlemelerde belirtilen şartları baştan taşımadığı ya da şartların daha sonra ihlal edildiğinin tespiti halinde, ziyaa uğratılan vergi ile buna bağlı ceza, faiz ve zamlar, kendisine istisna kapsamında teslim veya hizmet yapılan alıcıdan aranır. Satıcının iade talebi ise yukarıda açıklanan şekilde değerlendirilir.”

MADDE 12 – Aynı Tebliğin (II/F-4.4.) bölümünün sonuna aşağıdaki paragraf eklenmiştir.

“Ayrıca Milli Eğitim Bakanlığına bağlı okullarda kantin olarak belirlenen alanların okul aile birlikleri tarafından kiraya verilmesi işlemleri KDV’den istisna edilmiştir. Bu kapsamda, Milli Eğitim Bakanlığı Okul-Aile Birliği Yönetmeliğine göre kantin olarak belirlenen alanların okul aile birlikleri tarafından kiraya verilmesi işlemleri KDV’den istisnadır.”

MADDE 13 – Aynı Tebliğin (II/F-4.23.) bölümünün üçüncü paragrafının son cümlesi yürürlükten kaldırılmış, aynı bölümün sonuna aşağıdaki paragraf eklenmiştir.

“3065 sayılı Kanunun (17/4-k) maddesinde yer alan istisna kapsamındaki arsa teslimine, söz konusu arsa için organize sanayi bölgeleri tarafından yapılan ve parsel birim maliyeti içinde yer alan harcamalar da dahil edilir.”

MADDE 14 – Aynı Tebliğin (II/G-4.3.) bölümünün birinci paragrafı aşağıdaki şekilde değiştirilmiştir.

“Arsa kat karşılığı inşaat işleri; arsa sahibi tarafından konut veya işyerine karşılık müteahhide arsa payı teslimi ile müteahhit tarafından arsa payına karşılık arsa sahibine konut veya işyeri teslimi şeklinde iki ayrı teslimden oluşmaktadır.”

MADDE 15 – Aynı Tebliğin;

a) (III/B-3.) bölümünün ikinci paragrafında yer alan “teslim ve hizmetin gerçekleştiği vergilendirme döneminde” ibaresi yürürlükten kaldırılmıştır.

b) (III/B-3.1.3.4.) bölümünden sonra gelmek üzere aşağıdaki bölüm eklenmiştir.

“3.1.3.5. İndirimli Orana Tabi İşlemin Gerçekleşmesinden Sonra Yapılan Alımlar ve İskontolar

İndirimli orana tabi işlemin gerçekleşmesinden sonra, işlem ile ilgili olarak garanti, reklam, royalty, know-how, isim hakkı, ciro primi gibi harcamalar üzerinden KDV ödenebilmektedir. Ayrıca indirimli orana tabi işlemin gerçekleşmesinden sonra, satıcı tarafından yapılan iskontolar nedeniyle, alıcılar tarafından iskontoya dair düzenlenen faturada KDV hesaplanması gerekmektedir.

Bu kapsamda, indirimli orana tabi işlemin gerçekleşmesinden sonra, işlemle ilgili olarak yapılan garanti, reklam, royalty, know-how, isim hakkı, ciro primi gibi harcamalar ve iskontolar nedeniyle satıcılar tarafından yüklenilen KDV’nin, indirim hesaplarına dahil edildiği vergilendirme dönemine ilişkin iade hesabında dikkate alınması uygun görülmüştür.”

MADDE 16 – Aynı Tebliğin (III/C-2.1.) bölümünde yer alan “(c)” bendinin sonuna aşağıdaki paragraflar eklenmiştir.

“Ancak 213 sayılı Kanunun 315 inci maddesine göre Maliye Bakanlığınca belirlenen faydalı ömürlerini tamamladıktan sonra zayi olan veya istisna kapsamında teslim edilen amortismana tabi iktisadi kıymetlere (ATİK) ilişkin yüklenilen KDV ile faydalı ömrünü tamamlamadan zayi olan veya istisna kapsamında teslim edilen ATİK’lere ilişkin yüklenilen KDV’nin kullanılan süreye isabet eden kısmının indirim konusu yapılması mümkündür.

Buna göre, ATİK’in Maliye Bakanlığınca belirlenen faydalı ömrünü tamamladıktan sonra zayi olması veya istisna kapsamında teslim edilmesi halinde bu kıymetin alımında yüklenilen ve indirim konusu yapılan KDV’nin indirim hesaplarından çıkarılmasına ilişkin herhangi bir düzeltme işlemi yapılmasına gerek bulunmamaktadır.

Ancak ATİK’in faydalı ömrünü tamamlamadan zayi olması veya istisna kapsamında teslim edilmesi durumunda, bu kıymetin alımında yüklenilen KDV’nin, faydalı ömrünün işletmede kullanılan süresine isabet eden kısmı için herhangi bir düzeltme işlemi yapılmayacaktır. ATİK’in zayi olduğu veya istisna kapsamında teslim edildiği tarih itibarıyla faydalı ömrünün kalan kısmına (faydalı ömrünün işletmede kullanılmayan süresine) isabet eden yüklenilen KDV’nin ise indirim konusu yapılması mümkün değildir. Daha önce indirim konusu yapılan KDV’nin ATİK’in zayi olduğu veya istisna kapsamında teslim edildiği dönem beyannamesinde “Daha Önce İndirim Konusu Yapılan KDV’nin İlavesi” satırında beyan edilmek suretiyle indirim hesaplarından çıkarılması gerekir. ATİK’in işletmede kullanılan süresinin tespitinde ATİK’in işletmede kullanıldığı her 12 ay ile 12 aydan kısa olan süreler bir yıl olarak kabul edilecektir.

Örnek: (A) Ltd. Şti. 1/4/2015 tarihinde 150.000 TL bedelle satın alarak aktifine kaydettiği faydalı ömrü 5 yıl olan minibüs için 27.000 TL KDV ödemiştir.

Söz konusu minibüs 5/6/2018 tarihinde yanarak zayi olmuştur. Bu durumda, minibüsün alımında yüklenilen KDV tutarının işletmede kullanılan süreye (38 ay kullanıldığından 4 yıl olarak dikkate alınmıştır) isabet eden kısmı olan 21.600 TL (27.000/5×4) için düzeltme yapılmasına gerek bulunmamaktadır. Minibüs, faydalı ömrünü tamamlamadan zayi olduğundan kalan 1 yıl için daha önce indirim konusu yapılan 5.400 TL’nin (27.000-21.600) indirim hesaplarından çıkarılmak suretiyle düzeltilmesi gerekmektedir.”

MADDE 17 – Aynı Tebliğin (III/C-2.1.) bölümünde yer alan “(ç)” bendinin;

a) Üçüncü paragrafı aşağıdaki şekilde değiştirilmiştir.

“3065 sayılı Kanunun (30/d) maddesinde;

“(5520 sayılı Kanunun 13 üncü maddesine göre transfer fiyatlandırması yoluyla örtülü olarak dağıtılan kazançlar ile Gelir Vergisi Kanununun 41 inci maddesinin birinci fıkrasının (5) numaralı bendine göre işletme aleyhine oluşan farklara ilişkin ithalde veya sorumlu sıfatıyla ödenen katma değer vergisi ile yurt içindeki işlemlerde mal teslimi veya hizmet ifasında bulunan mükellefler tarafından ilgili vergilendirme döneminde beyan edilerek ödenen katma değer vergisi hariç)”

parantez içi hüküm yer almaktadır.”

b) Yedinci paragrafı aşağıdaki şekilde değiştirilmiş ve bundan sonra gelmek üzere aşağıdaki paragraf eklenmiştir.

“Ancak transfer fiyatlandırması yoluyla örtülü olarak dağıtılan kazançlara ilişkin yurtdışından temin edilen hizmetler dolayısıyla sorumlu sıfatıyla ödenmiş KDV’ler, ithalat işlemlerine ilişkin ödenmiş olan KDV’ler ve yurt içindeki işlemlerde mal teslimi veya hizmet ifasında bulunan mükellefler tarafından ilgili vergilendirme döneminde beyan edilerek ödenen KDV’lerin indirim hesaplarından çıkarılması mükerrer vergilendirmeye ve dolayısıyla yersiz ödenen vergilerin iadesine sebebiyet vermekte olup, mükerrer vergilendirmeyi engellemek amacıyla 3065 sayılı Kanunun (30/d) maddesinde düzenleme yapılmıştır. Söz konusu hüküm gereğince, transfer fiyatlandırması yoluyla örtülü olarak dağıtılan kazançlara ilişkin;

– Yurt dışından temin edilen hizmetler dolayısıyla sorumlu sıfatıyla ödenmiş KDV’ler,

– İthalat işlemlerine ilişkin ödenmiş olan KDV’ler,

– Yurt içindeki işlemlerde mal teslimi veya hizmet ifasında bulunan mükellefler tarafından ilgili vergilendirme döneminde beyan edilerek ödenen KDV’lerin

indirim hesaplarından çıkarılmasına gerek bulunmamaktadır.”

“5520 sayılı Kanunun 13 üncü maddesine göre transfer fiyatlandırması yoluyla örtülü olarak dağıtılan kazançlar ile Gelir Vergisi Kanununun 41 inci maddesinin birinci fıkrasının (5) numaralı bendine göre işletme aleyhine oluşan farklara ilişkin mal veya hizmet alımında bulunan mükellef tarafından yüklenilen KDV tutarı, bu kapsamda mal teslimi veya hizmet ifasında bulunan mükellefin ilgili vergilendirme döneminde beyan ederek ödediği KDV tutarlarıyla sınırlı olmak üzere, indirim konusu yapılabilir.”

c) Sonunda yer alan “Örnek:” ibaresi “Örnek 1:” olarak değiştirilmiş ve bu paragraftan sonra gelmek üzere aşağıdaki paragraf eklenmiştir.

“Örnek 2: (A) A.Ş. ilişkili şirket olan (B) A.Ş.den 130.000 TL tutarında mal satın almış ve bu işlemde (B) A.Ş. tarafından 23.400 TL KDV hesaplanmıştır. Satışın yapıldığı döneme ilişkin olarak (B) A.Ş.’nin KDV beyannamesine göre ödenmesi gereken KDV tutarı 4.000 TL’dir. Daha sonra (A) A.Ş. nezdinde yapılan vergi incelemesi sonucunda (B) A.Ş.’den alınan malların değerinin 100.000 TL olması gerektiği sonucuna ulaşılmış, 30.000 TL’nin ise transfer fiyatlandırılması yoluyla örtülü kazanç dağıtımı kapsamında olduğu değerlendirilmiştir. Ayrıca (B) A.Ş. tarafından ilgili dönemde tahakkuk eden 4.000 TL KDV’nin 2.500 TL’sinin ödendiği anlaşılmıştır. Buna göre, transfer fiyatlandırılması yoluyla örtülü kazanç dağıtımı kapsamında değerlendirilen 30.000 TL’ye isabet eden 5.400 TL KDV’nin (B) A.Ş. tarafından ödenmiş olan 2.500 TL’sinin (A) A.Ş. tarafından indirim konusu yapılması mümkün olup geriye kalan 2.900 TL KDV’nin (A) A.Ş. tarafından indirim konusu yapılması mümkün değildir.”

MADDE 18 – Aynı Tebliğin (IV/E-1.1.) bölümünün;

a) Üçüncü paragrafından sonra gelmek üzere aşağıdaki paragraf eklenmiştir.

“3065 sayılı Kanunun 36 ncı maddesinin ikinci fıkrasında Bakanlığımızın; mükellefiyet süresi, çalışan sayısı, aktif ve özsermaye büyüklüğü, ödenen vergi tutarı, vergisel ödevlerin zamanında yerine getirilip getirilmediği, sahte veya muhteviyatı itibarıyla yanıltıcı belge düzenleme veya kullanma yönünde olumsuz rapor ya da tespit bulunup bulunmadığı gibi kriterleri esas alarak mükelleflerin vergisel uyum seviyeleri ve bu uyum seviyelerine göre farklı iade yöntemleri tespit etmeye, iade alacağının mahsup edileceği vergi borçları ile iadeye ilişkin diğer usul ve esasları belirlemeye yetkili olduğu hüküm altına alınmıştır.”

b) Mevcut dördüncü paragrafında yer alan “32” ibaresinden sonra gelmek üzere “, 36” ibaresi eklenmiştir.

MADDE 19 – Aynı Tebliğin (IV/E-5.) bölümünün;

a) Birinci paragrafından sonra gelmek üzere aşağıdaki paragraf eklenmiştir,

“Öte yandan, aynı Kanunun 370’inci maddesinde, vergi incelemesine başlanılmadan veya takdir komisyonuna sevk edilmeden önce verginin ziyaa uğradığına delalet eden emareler bulunduğuna dair yetkili merciler tarafından yapılmış ön tespitler hakkında tespit tarihine kadar ihbarda bulunulmamış olması kaydıyla mükelleflerin izaha davet edilebileceği hükme bağlanmıştır. Bu hükmün uygulanmasına ilişkin olarak 25/7/2017 tarihli ve 30134 sayılı Resmî Gazete’de yayımlanan 482 Sıra No.lu Vergi Usul Kanunu Genel Tebliğinde izaha davetin kapsamı ve şekli, ön tespitin niteliği, izaha daveti yapacak ve yapılan izahı değerlendirecek merciler, davet yapılacaklar, yapılan izahta kullanılacak bilgi ve belgeler ile uygulamaya ilişkin diğer usul ve esaslar belirlenmiştir. 213 sayılı Kanunun 370’inci maddesinde yer alan izaha davet uygulaması kapsamında izaha davet komisyonlarınca yapılması gereken işlemler 482 Sıra No.lu Vergi Usul Kanunu Genel Tebliğindeki açıklamalara göre yerine getirilir, izaha davet uygulaması kapsamına girmeyen işlemlerin gerçekliğini ispatta ise bu Tebliğdeki hükümler uygulanır. Bu düzenlemeler çerçevesinde, izaha davet kapsamında olan ve izahı kabul edilen mükellefler hakkında özel esaslar uygulanmaz.”

b) Mevcut ikinci paragrafının son cümlesi aşağıdaki şekilde değiştirilmiştir.

“İdari araştırma aşamasında, mükellef tarafından söz konusu işlemin gerçekliğine yönelik sunulan karşı delillerin değerlendirilmesi, idari araştırmayı yürüten birimdeki (mükellefin ilgili dönemde bağlı olduğu vergi dairesindeki) müdür ve bir müdür yardımcısının da katılacağı üç kişilik bir komisyon tarafından yapılır. Karşı deliller incelemeye başlanmış olması halinde inceleme elemanına, incelemeye başlanmamışsa ilgili komisyona sunulur.”

c) Mevcut beşinci paragrafının birinci cümlesinde yer alan “idare” ibaresi “komisyon” olarak değiştirilmiş ve “özel esaslara alınır” ibaresinden sonra gelmek üzere “ve mükerrer incelemeye meydan vermeksizin konuyla ilgili incelemeye sevk edilir” ibaresi eklenmiştir.

ç) Mevcut beşinci paragrafından sonra gelmek üzere aşağıdaki paragraf eklenmiştir.

“Yapılan izahın izaha davet komisyonlarınca yeterli bulunmaması ve mükellef tarafından Vergi Usul Kanununun 370 inci maddesinde öngörülen işlemlerin gerçekleştirilmemesi durumunda incelemeye veya takdire sevk işlemleri yapılan mükellefler de aynı şekilde özel esaslara alınır.”

MADDE 20 – Aynı Tebliğe ekte yer alan (EK: 26), (EK: 27) ve (EK: 28) eklenmiştir.

MADDE 21 – Bu Tebliğin;

a) 1 inci, 4 üncü, 8 inci, 9 uncu ve 14 üncü maddeleri 6/4/2018 tarihinden sonra yapılan teslimlere uygulanmak üzere yayımı tarihinde,

b) 2 nci, 3 üncü, 5 inci, 6 ncı, 7 nci, 15 inci, 16 ncı, 17 nci ve 18 inci maddeleri 6/4/2018 tarihinden geçerli olmak üzere yayımı tarihinde,

c) 10 uncu maddesi ile Katma Değer Vergisi Genel Uygulama Tebliğinin (II/B) kısmına eklenen 13 üncü bölüm, 13 üncü maddesi ve 20 nci maddesi ile Katma Değer Vergisi Genel Uygulama Tebliğine eklenen (EK: 26) 1/4/2018 tarihinden geçerli olmak üzere yayımı tarihinde,

ç) 10 uncu maddesi ile Katma Değer Vergisi Genel Uygulama Tebliğinin (II/B) kısmına eklenen 14 üncü bölüm, 11 inci maddesi ve 20 nci maddesi ile Katma Değer Vergisi Genel Uygulama Tebliğine eklenen (EK: 27 ve EK: 28) 1/5/2018 tarihinden geçerli olmak üzere yayımı tarihinde,

d) 12 nci maddesi 27/3/2018 tarihinden geçerli olmak üzere yayımı tarihinde,

e) Diğer maddeleri ise yayımı tarihinde

yürürlüğe girer.

MADDE 22 – Bu Tebliğ hükümlerini Maliye Bakanı yürütür.

Taşınmaz Ticareti Hakkında Yönetmelik

05 Haziran 2018 Tarihli Resmi Gazete

Sayı: 30442

Gümrük ve Ticaret Bakanlığından:

BİRİNCİ BÖLÜM

Amaç, Kapsam, Dayanak ve Tanımlar

Amaç

MADDE 1 – (1) Bu Yönetmeliğin amacı, taşınmaz ticaretine ilişkin usul ve esasları düzenlemektir.

Kapsam

MADDE 2 – (1) Bu Yönetmelik, tapu kütüğüne kayıtlı olsun ya da olmasın taşınmaz alım satımı ve kiralanması ile tapu işlemlerine aracılık eden, taşınmazla ilgili danışmanlık ve yönetim hizmeti veren gerçek veya tüzel kişi tacirler ile esnaf ve sanatkârların mesleki faaliyetlerini, yetki belgesinin verilmesi, yenilenmesi, askıya alınması ve iptaline ilişkin usul ve esasları, taşınmaz ticaretiyle iştigal eden işletmelerde aranan şartları, bu işletmelerin faaliyetlerine ilişkin yükümlülüklerini ve Bakanlık, yetkili idareler ile ilgili diğer kurum ve kuruluşların taşınmaz ticaretine ilişkin görev, yetki ve sorumluluklarını kapsar.

Dayanak

MADDE 3 – (1) Bu Yönetmelik, 14/1/2015 tarihli ve 6585 sayılı Perakende Ticaretin Düzenlenmesi Hakkında Kanunun 16 ncı maddesinin birinci fıkrasının (b) bendine dayanılarak hazırlanmıştır.

Tanımlar

MADDE 4 – (1) Bu Yönetmeliğin uygulanmasında;

a) Bakanlık: Gümrük ve Ticaret Bakanlığını,

b) Bilgi Sistemi: Taşınmaz Ticareti Bilgi Sistemini,

c) İl müdürlüğü: Ticaret il müdürlüğünü,

ç) İş sahibi: 13 üncü maddede belirtilen hizmetlerin yürütülmesi hususunda işletme ile yetkilendirme sözleşmesi düzenleyen gerçek veya tüzel kişileri,

d) İşletme: Taşınmaz ticaretiyle iştigal eden ticari işletme ile esnaf ve sanatkâr işletmesini,

e) Kanun: Perakende Ticaretin Düzenlenmesi Hakkında Kanunu,

f) Meslek odası: İlgili esnaf ve sanatkârlar odası ile ticaret ve sanayi odasını, ticaret ve sanayi odalarının ayrı kurulduğu yerlerde ticaret odasını,

g) Mesleki yeterlilik belgesi: 21/9/2006 tarihli ve 5544 sayılı Mesleki Yeterlilik Kurumu Kanununun 22 nci maddesi çerçevesinde verilen belgeyi,

ğ) Taşınmaz: 22/11/2001 tarihli ve 4721 sayılı Türk Medeni Kanununun 704 üncü maddesinde belirtilen taşınmaz mülkiyetine konu olan arazi, tapu kütüğünde ayrı sayfaya kaydedilen bağımsız ve sürekli haklar ve kat mülkiyeti kütüğünde kayıtlı bağımsız bölümleri,