Mehmet Özdoğru

Ramazan Ayında Yemek Verilmesi Halinde İşverenlerin KVKK Açısından Dikkat Etmesi Gerekenler

6698 Sayılı Kişisel Verilerin Korunması Kanunu kapsamında kişilerin özel ve kişisel verilerinin işlenme şartları ve bu verilerin korunması ve paylaşılması belirli şartlara bağlanmıştır.

Kişinin dini, mezhebi gibi veriler Kanun açısından önem arz etmektedir. Bu nedenle ilgili kişinin verileri işlenmesi için rızasının alınması sorunu ortadan kaldırmaz, verinin korunması ve izin kapsamının dışına çıkılmaması gerekir.

İşverenin bir diğer görevi de özel nitelikli verilerin zorunlu olmadan işlememek, kanunen veya işin işleyişi nedeniyle işlense bile özel olarak korunmaktır.

Ramazan ayı nedeniyle işyerinde yemek yiyenlerin sayısının tutulması aynı zamanda iki yönlü bir ifşaya neden olabilir. Oruç tutanlar/ oruç tutmayanlar şeklinde ifşaya neden olmamalıdır. İşveren yemek yiyenlerin sayısını ilgili kişilere vermeli. Herkese açık şekilde sunmamalıdır.

? Ramazan ayında oruç tutan veya tutmayan personelin listesinin tutulmaması

?Yemek yiyenlerin listesinin herkesin ulaşabildiği yerlerde tutulmaması ve sadece ilgili kişilerle anonim şekilde paylaşılması

? Kişilerin adı soyadı gibi kişiyi belli edici şekilde değil sayı olarak tutulması ve bu bilginin de ilgili kişi veya kişiler harici paylaşılmaması gerekir. MURAT DELİP

Denkleştirilemeyen Süreler Sosyal Güvenlikte Risk Yaratır!

Denkleştirme, kelime olarak “birbirine denk duruma getirmek” anlamına gelmektedir.

İş Hukukunda ise, belirli bir zaman dilimi içerisinde haftalık çalışma sürelerinin üzerinde ve altında yapılan çalışmaların ortalamalarının haftalık 45 saati aşmayacak şekilde işçi ve işveren tarafından kararlaştırılmasıdır.

Rekabet güçlerini kaybetmemek için değişim ve gelişmelere uyum sağlama gerekliliği işletmelerin mal ve hizmet üretme şekillerinde kendilerini yenilemelerini ve daha esnek bir yönetim sistemini benimsemelerini gündeme getirmiştir.

Bu çerçevede, denkleştirme usulü çalışma, çalışma hayatındaki esnek çalışma türlerinden birisini oluşturmaktadır.

Denkleştirme usulü ile çalışma doğal olarak yoğunlaştırılmış/sıkıştırılmış haftalarda çalışma durumunu beraberinde getirmektedir. Yoğunlaştırılmış iş haftalarında, toplam iş süresi klasik 5-6 işgününe değil, 3-4 güne sıkıştırılarak dağıtılmaktadır.

Sıkıştırılmış iş haftası, işçi için daha fazla boş veya serbest zaman, işe daha az gidip gelme, daha fazla mesleki eğitim imkânı anlamına gelir iken, işveren bakımından, işletme cari giderlerinin azaltılması, sezonluk dalgalanmalar ve piyasalarda meydana gelen beklenmedik durumlar karşısında daha esnek hareket etme, bakım-onarım işlerinin işin durmasına sebep olmadan yapılması gibi kolaylıklar sağlamaktadır.

Buna karşın, denkleştirme uygulamasında, işçiler açısından fazla çalışma ücretinin ortadan kalkması kısa vadeli olarak gelir kaybına yol açarken, işçinin boş zaman tercihinin her zaman işveren ile uyum göstermemesi anlaşmazlıklarına neden olabilmektedir.

İşveren açısından ise, hesaplarda sürekli artı değer biriktirmek amacıyla gerçekleştirilen çalışmalar, işçinin motivasyonunun azalmasına, sağlığının olumsuz etkilenmesine ve böylelikle genel olarak verimliliğin düşmesine ve sonuç olarak sistemin etkin işlememesine neden olabilmektedir.

Hal böyle olmakla birlikte, denkleştirme usulü ile çalışma modelinin olumlu yanının gerek işçi açısından, gerekse işveren açısından daha ağır bastığını söyleyebiliriz.

Denkleştirme usulü çalışma ile ilgili kurallar

Denkleştirme usulü çalışma ile ilgili iş mevzuatımızdaki kuralları aşağıdaki şekilde özetleyebiliriz.

· Denkleştirme usulü çalışmada işçi ve işverenin yazılı olarak anlaşmış olması gerekir.

· Yazılı anlaşma; iş sözleşmesi veya toplu iş sözleşmesi ile olabileceği gibi sonradan da ek bir protokol ile yapılabilir.

· Denkleştirme süresi 2 ay, turizm sektöründe 4 aydır.

· Süreler, toplu iş sözleşmesi ile 4 aya, turizm sektöründe 6 aya kadar arttırılabilir.

· Denkleştirme uygulamasında günlük çalışma süresi en fazla 11 saat olmalıdır.

· Denkleştirmede, günlük ve haftalık çalışma saatleri ile uygulamanın başlangıç ve bitiş tarihleri işverence belirlenmesi gerekmektedir.

· Denkleştirme esasının uygulandığı hallerde, işçinin haftalık ortalama çalışma süresi, normal haftalık iş süresini aşmamak koşulu ile, bazı haftalarda toplam 45 saati aşsa dahi bu çalışmalar fazla çalışma sayılmaz.

· 2 aylık süre her ayın 1’inde başlayan bir süre değildir.

· Denkleştirme süresi ayın herhangi bir gününde başlayabilir.

· 2 aylık süre, denkleştirmenin başladığı tarihten itibaren hesap edilir.

· İki aylık sürenin sonu, yoğunlaştırılmış iş haftasının başladığı güne denk gelen iki ayın son günüdür.

· Belirlenen denkleştirme süresi sabit bir süre olup, bu sürenin işçinin hastalığı ya da yıllık izin hakkının kullanılması gibi nedenlerle uzatılamaz.

· Denkleştirme süresi en fazla 2 aylık dönemde tamamlanmış olmalıdır. Emredici bu düzenlemeye aykırı olarak, taraflar anlaşarak daha uzun bir denkleştirme süresi kararlaştırsalar dahi, bu konudaki anlaşma geçersiz sayılmaktadır.

· Denkleştirme süresi 2 aylık süreler içerisinde kalınmak kaydı ile 2 haftalık bir sürede de uygulanabilir.

· Bu haftalık sürelerin 2 aylık zaman dilimi içerisinde kalması koşulu ile birbirini takip etmesi de zorunlu değildir.

· Denkleştirme süresi sonunda ortalama haftalık çalışma süresini aşan süreler fazla çalışma olarak değerlendirilir ve ücreti işçiye ödenir.

Denkleştirme Çalışması Yapılamayacak İşler ve İşçiler

· Çocuk ve Genç İşçilerin Çalıştırılma Usul ve Esasları Hakkında Yönetmelik kapsamında bulunanlara,

· Gebe veya Emziren Kadınların Çalıştırılma Şartlarıyla Emzirme Odaları ve Çocuk Bakım Yurtlarına Dair Yönetmelik hükümleri gereğince gebe, yeni doğum yapmış ve çocuk emziren işçilere,

· Kadın İşçilerin Gece Postalarında Çalıştırılma Koşulları Hakkında Yönetmelik hükümleri gereğince gece postalarında çalışan kadınlara,

· Sağlık Kuralları Bakımından Günde Ancak Yedi Buçuk Saat veya Daha Az Çalışılması Gereken İşler Hakkındaki Yönetmelik kapsamına giren işlerde,

· İşyeri hekimi başta olmak üzere sağlıklarının elvermediği hekim raporu ile belgelenen işçiler,

· Kısmi süreli iş sözleşmesi ile çalışan işçiler,

· Maden ocakları, kablo döşemesi, kanalizasyon, tünel inşaatı gibi yer ve su altında yapılan işlerde, denkleştirme esasına göre çalışma yaptırılamaz.

Denkleştirilemeyen süreler sosyal güvenlik yönünden risk yaratır

AB ülkelerinde 2 haftadan 12 aylık süreye kadar geniş bir yelpazede uygulama imkanı bulan denkleştirme usulü çalışma, ülkemizde yukarıda belirtilen istisnai durumlar hariç 2 aylık dönemler için uygulanabilmektedir.

Denkleştirme süresinin 2 ayla sınırlandırılmış olması uygulamada çeşitli sorunları beraberinde getirmektedir.

Zira, 2 aylık süre içerisinde denkleştirilemeyen süreler yeni bir 2 ay içerisinde denkleştirilememektedir.

Örneğin, denkleştirme çalışmasında 2 aylık süre dolmadan işçinin sağlık raporu alması, işten çıkması gibi durumlarda kalan sürenin nasıl denkleştirileceği sorunu ortaya çıkmaktadır.

Somut bir örnekle açıklamak gerekirse, 2 aylık bir denkleştirme süresi içerisinde işçinin ilk ay her hafta 60 saat çalıştığını, ikinci ayın birinci haftası sonunda işçinin rahatsızlanarak 3 haftalık sağlık raporu aldığını varsaydığımızda, işçi 3 haftalık (21 günlük) sağlık raporu almakla 2 aylık denkleştirme süresini doldurmaktadır. Bu durumda işçinin aynı süreler için tekrar denkleştirme çalışması yapmasına gerek bulunmamaktadır. Çünkü denkleştirme dönemi bitmiştir. Bu durumda işveren denkleştirmenin sağlanamadığı sürelerde işçinin 45 saati aşan çalışmaları için işçiye fazla çalışma ücreti ödeyecek veya işçinin yazılı onayı ve talebi varsa fazla çalışma süresini serbest zaman olarak işçiye kullandıracaktır.

Sosyal güvenlik yönünden sorun da denkleştirilemeyen sürelerin karşılığının fazla çalışma ücreti olarak ödenmesi durumunda ortaya çıkmaktadır.

Zira, sosyal güvenlik mevzuatına göre, sigorta primine tabi olan kazançlardan; sigortalının çalışmasının karşılığı olarak zamana göre, götürü, yüzde usulüne göre veya bahşiş şeklinde yapılan ya da sigortalıya tam bir çalışma karşılığı olmadan kanundan dolayı işverenin yanında çalıştığı süre ile bağlantılı olarak ( fazla çalışma ücreti, yıllık izin ücreti, hafta tatili ücreti, ulusal bayram ve tatil günlerinde ödenen ücretler gibi) yapılan ödemeler ile kıdem zammı, vardiya zammı, gece zammı, yıpranma zammı, eleman teminindeki güçlük zammı, makam tazminatı, özel hizmet tazminatı, iş riski zammı, ek görev ücreti, meslek tazminatı gibi işçinin çalışmasının karşılığı olarak çeşitli adlar altında yapılan ödemeler, “ücret” niteliğinde ödeme olarak kabul edilmekte ve ne zaman ödendiği üzerinde durulmaksızın ait olduğu ayın SGK matrahına eklenmesi gerekmektedir.

Dolayısıyla, 2 aylık bir denkleştirme süresinin ilk ayında haftalık 45 saatten fazla çalışma yapılması ve ikinci ayda çeşitli nedenlerle bu sürenin denkleştirilememesi durumunda işveren tarafından işçiye ödenecek olan fazla çalışma ücretlerinin ilk ayın SGK matrahına eklenmesi gerekecektir ki, burada da ilk ayın prim belgenin yasal verilme süresi geçmiş olduğundan hem geriye dönük verilecek ek prim belgelerinden dolayı idari para cezası ile karşılaşılacak, hem de tahakkuk edecek sigorta prim borcu için gecikme cezası/gecikme zammı uygulanması söz konusu olacaktır.

Sonuç olarak; esnek çalışma uygulamalarının yaygınlaştığı günümüzde AB ülkelerindeki 2 haftadan 12 aylık süreye kadar geniş bir yelpazede uygulama imkanı bulan denkleştirme usulü çalışmanın, benzer süreçlerde ülkemizde de uygulanabilir hale getirilmesi, bu arada da sosyal güvenlik mevzuatında işverenin kusurundan kaynaklanmayan denkleştirilememiş süreler nedeniyle ödenecek olan fazla çalışma ücretleri ile ilgili geriye dönük verilecek ek prim belgeleri ve tahakkuk edecek sigorta primlerinin idari para cezası ve gecikme cezası/gecikme zammı uygulanmadan tahsil edilmesi hususunda gerekli düzenlemenin yapılması uygun olacaktır. Celal ÖZCAN

Bazı NACE Kodlarında Güncelleme Yapıldı

ÖZET:

26/12/2012 tarihli ve 28509 sayılı Resmî Gazetede yayımlanan İş Sağlığı ve Güvenliğine İlişkin İşyeri Tehlike Sınıfları Tebliğinin Ek-1’indeki İşyeri Tehlike Sınıfları Listesinde yer alan ve aşağıda ayrıntıları belirtilen “10.71.02”, “13.30.03”, “47.29.90”, “62.01.01”, “82.11.01” ve “95.22.01” kodlarının içeriği değiştirilmiş; aynı listede yer alan “33.13.04” kodu yürürlükten kaldırılmış; “10.71.04”, “13.30.05” , “33.13.05” , “33.13.90”, “82.11.02”, “95.11.02”, “95.12.02” ve “95.25.03” nace kodları eklenmiştir.

İŞYERİ TEHLİKE SINIFLARI TEBLİĞİNDE YAPILAN DEĞİŞİKLİKLER

Türkiye İstatistik Kurumu Başkanlığı'nda yürütülen NACE Rev.2 Altılı Ekonomik Faaliyet Sınıflaması Değişiklik Komisyonunun çalışmaları sonucunda anılan sınıflamayı kullanan kurum/kuruluşlar ile işverenlerin talepleri doğrultusunda nace kodlarında güncelleme yapılmıştır.

26.12.2012 tarihli 28509 sayılı Resmi Gazetede yayımlanarak yürürlüğe giren İş Sağlığı ve Güvenliğine İlişkin İşyeri Tehlike Sınıfları Tebliğinde aşağıdaki değişiklikler yapılmıştır.

1. Aşağıdaki tabloda belirtilen nace kodlarının tanımları değiştirilmiştir.

|

NACE Rev.2_Altılı Kod |

NACE Rev.2_Altılı Tanım (Eski) |

NACE Rev.2_Altılı Tanım (Yeni) |

Tehlike Sınıfı |

|

10.71.02 |

Fırın ürünleri imalatı (ekmek, sade pide, simit vb. dahil, taze pastane ürünlerinin imalatı hariç) |

Ekmek imalatı (sade pide dahil) |

Az Tehlikeli |

|

13.30.03 |

Kumaş ve tekstil ürünlerine baskı yapılması hizmetleri (giyim eşyası dahil) |

Kumaş ve tekstil ürünlerine baskı yapılması hizmetleri (giyim eşyası dahil, emprime baskı dahil, transfer baskı hariç) |

Tehlikeli |

|

47.29.90 |

Belirli bir mala tahsis edilmiş mağazalarda başka yerde sınıflandırılmamış diğer gıda ürünlerinin perakende ticareti (hazır yemek, gıda tuzu, sos, maya, çorba, pekmez, reçel, fındık ezmesi, makarna, bal, ev hayvanı yemleri vb.) |

Belirli bir mala tahsis edilmiş mağazalarda başka yerde sınıflandırılmamış diğer gıda ürünlerinin perakende ticareti (hazır yemek, gıda tuzu, sos, maya, çorba, pekmez, reçel, fındık ezmesi, makarna, bal vb.) |

Az Tehlikeli |

|

62.01.01 |

Bilgisayar programlama faaliyetleri (sistem, veri tabanı, network, web sayfası vb. yazılımları ile müşteriye özel yazılımların kodlanması vb) |

Bilgisayar programlama faaliyetleri (sistem, veri tabanı, network, web sayfası vb. yazılımları ile müşteriye özel yazılımların kodlanması, masaüstü ya da mobil cihazlar için uygulama geliştirme vb.) |

Az Tehlikeli |

|

82.11.01 |

Kombine büro yönetim hizmeti faaliyetleri (bir ücret veya sözleşme temelinde sekreterlik, finansal planlama, faturalama ve kayıt tutulması, personel ve posta vb. hizmetlerin kombinasyonunun sağlanması) |

Kombine büro yönetim hizmeti faaliyetleri (bir ücret veya sözleşme temelinde sekreterlik, finansal planlama, faturalama ve kayıt tutulması, personel ve posta vb. hizmetlerin kombinasyonunun sağlanması) (Sanal ofis, hazır ofis ve paylaşımlı ofis hizmeti faaliyetleri hariç) |

Az Tehlikeli |

|

NACE Rev.2_Altılı Kod |

NACE Rev.2_Altılı Tanım (Eski) |

NACE Rev.2_Altılı Tanım (Yeni) |

Tehlike Sınıfı |

|

95.22.01 |

Evde kullanılan elektrikli cihazların onarımı (buzdolabı, fırın, çamaşır makinesi, bulaşık makinesi, oda kliması, elektrikli küçük ev aletleri vb.) |

Evde kullanılan elektrikli cihazların onarımı (buzdolabı, fırın, çamaşır makinesi, bulaşık makinesi, oda kliması, elektrikli küçük ev aletleri, robot süpürge makineleri vb.) |

Tehlikeli |

2. Aşağıda tanımı belirtilen nace kodu işyeri tehlike sınıfları listesinden çıkarılmıştır.

|

NACE Rev.2_Altılı Kod |

NACE Rev.2_Altılı Tanım |

Tehlike Sınıfı |

|

33.13.04 |

Diğer profesyonel elektronik ekipmanların bakım ve onarımı |

Tehlikeli |

3. Aşağıdaki tabloda belirtilen naceler ise İş Sağlığı ve Güvenliğine İlişkin İşyeri Tehlike Sınıfları Tebliğine eklenmiştir.

|

NACE Rev.2_Altılı Kod |

NACE Rev.2_Altılı Tanım |

Tehlike Sınıfı |

|

10.71.04 |

Simit imalatı |

Az Tehlikeli |

|

13.30.05 |

Kumaş ve tekstil ürünlerine transfer baskı yapılması hizmetleri |

Tehlikeli |

|

33.13.05 |

Yüklü elektronik devrelerin/kartların bakımı ve onarımı |

Tehlikeli |

|

33.13.90 |

Diğer profesyonel elektronik ekipmanların bakım ve onarımı |

Tehlikeli |

|

82.11.02 |

Sanal ofis, hazır ofis ve paylaşımlı ofis hizmeti faaliyetleri |

Az Tehlikeli |

|

NACE Rev.2_Altılı Kod |

NACE Rev.2_Altılı Tanım |

Tehlike Sınıfı |

|

95.11.02 |

Bilgisayarların ve bilgisayar çevre birimlerinin yenilenmesi hizmeti faaliyetleri (dizüstü bilgisayarlar, masaüstü bilgisayarlar, modemler, oyun konsolları) |

Az Tehlikeli |

|

95.12.02 |

İletişim araç ve gereçlerinin yenilenmesi hizmeti faaliyetleri (cep telefonları, akıllı telefonlar) |

Az Tehlikeli |

|

95.25.03 |

Saatlerin yenilenmesi hizmeti faaliyetleri (telefon özelliği olmayan akıllı saatler) |

Az Tehlikeli |

Nace kodları ve tehlike sınıflarındaki değişiklikler, Sosyal Güvenlik Kurumuna ödeyeceğiniz prim miktarını etkilemese de, iş güvenliği yasalarının gerekliliklerini yerine getirilmesinde ve bazı istihdam teşviklerinde önem arz etmektedir. Bu nedenle işyerinde yapılan işin uygun nace kodu ve tehlike sınıfında tanımlandığına dikkat edilmesi gerekmektedir.

TÜRMOB

Teknopark Çalışanlarına Beyanname Sürprizi!

4691 Sayılı Kanun Geçici Md.2/3’de 28.01.2021 tarih 7263 sayılı Kanun ile yapılan değişikliklerle teknoloji geliştirme bölgelerinde çalışan personel için gelir vergisi istinası uygulaması terk edilerek gelir vergisi stopaj teşviki uygulamasına geçildi.

Ancak, geçmiş alışkanlıklar dolayısıyla teknopark bünyesindeki firmalar tarafından verilen gelir vergisi stopaj beyannamelerinde bu durumun doğurduğu bazı sonuçların göz ardı edilebildiği gözlemlenmektedir.

Ücret Gelirlerinin Vergilendirilmesine İlişkin Yapılan Değişiklik

4691 sayılı Kanun’da yer alan “Bölgede çalışan AR-GE, tasarım ve destek personelinin bu görevleri ile ilgili ücretleri 31/12/2023 tarihine kadar her türlü vergiden müstesnadır.” ifadesi, “31/12/2028 tarihine kadar, bölgede çalışan AR-GE, tasarım ve destek personelinin bu görevleri ile ilgili ücretleri üzerinden asgari geçim indirimi uygulandıktan sonra hesaplanan gelir vergisi; verilecek muhtasar beyanname üzerinden tahakkuk eden vergiden indirilmek suretiyle terkin edilir.” Şeklinde değiştirilmiştir.

Yapılan Değişiklik Hangi Sonuçları Doğuruyor?

4691 Sayılı Kanun Geçici Md.2/3’de belirtilen yeni mekanizma, işveren tarafından gelir üzerinden hesaplanan verginin önce tahakkuku ardından terkini üzerine kurulmuş durumda.

Dolayısıyla, konuyu ‘ücret geliri istisnası’ olarak değil, işverenlere yönelik olarak ‘gelir vergisi stopaj desteği’ olarak ele almak hem beyan edilen tutarların hesaplanması hem de GVK’da yer alan gelirin toplanması ve beyanına ilişkin hükümlerde denklemin doğru kurulmasını sağlayacaktır.

Teknoparkta faaliyette bulunan işverenler tarafında görülen en büyük yanılsama, ücret üzerinden hesaplanan verginin istisna olduğu varsayımıyla, tahakkuktan terkin edilecek olan hesaplanan gelir vergisi tutarında gelir vergisi dilimlerinin dikkate alınmaması şeklinde kendini göstermektedir.

Her ne kadar her iki durumda da ödenmesi gereken gelir (stopaj) vergisi çıkmayacak olsa da, çalışanların beyanname vermesi gereken durumlarda işveren tarafından kesinti yoluyla ödenen verginin beyan edilmemesi veya eksik beyan edilmesi, teknopark çalışanlarını yüksek tutarda gelir vergisi ödemeleri ile karşı karşıya bırakabilecektir.

Teknopark bünyesinde çalışan personel yönünden ise gelirlerinin vergiden istisna/muaf olduğu yönündeki teknik yanılsama, gelir vergisi mükellefiyetleri yönünden dezenfermasyona sebep olmaktadır. Oysa ücret gelirinin 2021 yılında istisna kapsamından çıkartılmış olması sebebiyle, ücret gelirlerinin beyanı yönünden, durumları herhangi bir işverene bağlı olarak çalışan ücretlilerden ayrışmamaktadır.

GVK 86/1-b kapsamında, tek işverenden alınmış ve tevkif/stopaj yoluyla kazancı vergilendirilmiş olanlar eğer geliri 2023 için 1.900.000 TL’yi aşmıyorsa beyanname vermeyeceklerdir.

Ancak, birden sonraki işverenden elde edilen kazancın 150.000 TL’yi aşması ya da tek işverenden elde edilse ve/veya beyana tabi başka herhangi bir kazanç unsuru olmasa dahi, 2023 için teknoparkta faaliyet gösteren işletmelerden elde edilen ücret gelirinin 1.900.000 TL’yi aşması durumunda, takip eden yıl olan içinde bulunduğumuz 2024 Mart ayında Gelir Vergisi Beyannamesi verilmesi gerekir.

Önemli Noktalar:

Verilecek olan Gelir Vergisi Beyannamesinde, işveren tarafından ilgili yıl boyunca Muhtasar Beyanname ile tahakkuk eden vergiler toplamı (daha sonra terkin edilse de), beyannameye girilen gelir üzerinden hesaplanan vergiden düşülmek suretiyle beyanname verme işlemi tamamlanır.

Beyanname düzenlenirken, GVK Md.23/18 kapsamında asgari ücrete tekabül eden istisna tutarı ihmal edilmemelidir. Aksi takdirde stopajla beyan edilen tutardan daha fazla vergi çıkması durumu ortaya çıkabilir. Son olarak bu istisna tutarı, vergi diliminin hesabında dikkate alınmaz.

Beyanname verilmesi durumunda GVK Md. 89 kapsamında matrahtan indirimlerin önü açılmaktadır. Bu kapsamda beyanname verecek olan çalışanlar; eğitim-sağlık harcaması, sağlık-hayat sigortası (bordrolarda dikkate alınmadıysa) bazı bağış ve yardımları belgelendirmek suretiyle indirime konu edebilirler. Bu durumda muhtemelen vergi iadesi gündeme gelecektir.

Yukarıda belirtilen hususlar, ücret gelirlerinin vergilendirilmesi yönünden benzer durumda olan ar-ge ve tasarım merkezi çalışanları için de söz konusudur.

07.03.2024

Caner Samancı

Vergi Müfettişi

This email address is being protected from spambots. You need JavaScript enabled to view it.

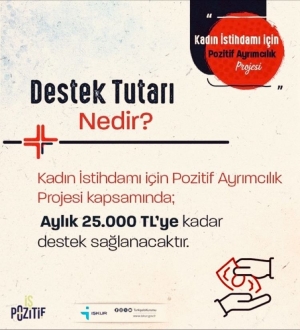

KADIN İSTİHDAMI İÇİN POZİTİF AYRIMCILIK PROJESİ (KİPAP) İŞKUR’DA BAŞLADI

✅ Destek Verilecek İşverenin Sahip Olması Gereken Şartlar:

-İmalat sektöründe faaliyet göstermek,

-En az 2 (iki) sigortalı çalışana sahip olmak,

-İŞKUR’a kayıtlı olmak,

-Destek ödemesi yapılan sürenin en az iki katı kadar süreyle istihdam etmeyi taahhüt etmek.

✅ Destek Verilecek Katılımcıların Sahip Olması Gereken Şartlar:

-Kuruma kayıtlı kadın işsiz olmak,

-Türkiye Cumhuriyeti vatandaşı olmak,

-İşe giriş tarihinden önceki son 1 (bir) ayda uzun vadeli sigorta kolları kapsamında sigortalı olmamak,

-İşe giriş tarih itibarıyla 18 yaşından büyük 35 yaşından küçük olmak,

-İşverenin eşi, ikinci dereceye kadar kan veya kayın hısımı olmamak,

-Kurum tarafından düzenlenen mesleki eğitim kursu veya işbaşı eğitim programı kapsamında bekleme süresine tabi olmamak,

-İşe giriş tarihi itibarıyla kurs veya programlara katılmama yönünde yaptırım uygulanmıyor olmak,

-İşe giriş tarihinden önceki 12 (on iki) aylık dönemde söz konusu iş yerinin bağlı bulunduğu vergi numarası altında yer alan herhangi bir iş yerinde istihdam edilmemiş olmak.

✅ Kadın İstihdamı İçin Pozitif Ayrımcılık Projesinde Karşılanacak Giderler ve Projesinin Süresi

-İşverenlere; Proje kapsamında çalıştırdıkları her kadın işçi için aylık 25.000 TL’ye kadar prim, vergi ve ücret desteği sağlanmaktadır.

-Çalışan Kadına; Proje Kapsamında çalışan kadın işçiye 0-66 ay aralığında çocuk sahibi olması halinde aylık 3.000 TL çocuk bakım desteği verilecektir.

-Proje süresi en fazla 3 aydır.

✅ Kadın İstihdamı İçin Pozitif Ayrımcılık Projesine başvuru şartlarını sağlayan tüm işverenler, İŞKUR e-şube üzerinden başvuruda bulunabilmektedir.

✅ Kadın İstihdamı İçin Pozitif Ayrımcılık Projesi Adana, Adıyaman, Ankara, Bursa, Denizli, Diyarbakır, Gaziantep, Hatay, İstanbul, İzmir, Kahramanmaraş, Kayseri, Kilis, Kocaeli, Konya, Malatya, Manisa, Mardin, Mersin, Osmaniye, Samsun, Şanlıurfa, Tekirdağ illerinde uygulanmaktadır. ORHAN KOTAN

Enflasyon Muhasebesinin Bu Yıl Yapılacak Şirket Genel Kurullarına Etkisi

Genel kurulları yapmak isteyen şirketlerin bu yıl önlerinde başka bir engel bulunmaktadır: Enflasyon muhasebesi/düzeltmesi Mart ve nisan ayları, özel hesap dönemini benimsememiş anonim ve limited şirket genel kurullarının toplanma zamanıdır.

Genel kurul, şirketin en üst düzey karar organıdır.

Şirketler yılda bir defa olağan ve gerekli durumlarda olağanüstü toplanır. 6102 sayılı Türk Ticaret Kanunu (TTK) madde 409’da olağan toplantıların her faaliyet dönemi sonundan itibaren 3 ay içinde yapılacağı belirtilmiştir.

Olağan genel kurul toplantılarında, organların seçimine, finansal tablolara, yönetim kurulunun yıllık raporuna, kârın kullanım şekline, dağıtılacak kâr ve kazanç paylarının oranlarının belirlenmesine, yönetim kurulu üyelerinin ibraları ile faaliyet dönemini ilgilendiren ve gerekli görülen diğer konulara ilişkin müzakereler yapılır, kararlar alınır.

Genel kurulların üç ay içinde yapılması gerekliliğinin TTK’da doğrudan yaptırımı düzenlenmemiş olmakla birlikte şirketlerin çoğu bu kurala uyum gösterme eğilimindedir. Özellikle Sermaye Piyasası Kurumu (SPK), Kamu Gözetimi Muhasebe ve Denetim Standartları Kurumu gibi kurumlar ve şirketlerin kâr dağıtımı, yönetim kurulu ve denetçi seçimi gibi ihtiyaçlar, genel kurulların yapılmasını zorunlu kılmaktadır.

Anonim şirketlerde yönetim kurulları TTK madde 362 uyarınca en çok ve genelde 3 yıl için seçilir. Genel kurullarını önceki yılların mart ayı civarında yapmış şirketlerin görev süresi dolan yetkililerin yerine yenilerinin seçilme zamanı gelmiştir. Bu sebeple de genel kurulların bir an önce yapılması gerekmektedir.

2024 yılı mart ve nisan ayları arasında yetkililerinin görev süresi bitecek binlerce şirket bulunmaktadır.

Genel kurulları yapmak isteyen şirketlerin bu yıl önlerinde başka bir engel bulunmaktadır: Enflasyon muhasebesi/düzeltmesi.

Enflasyon muhasebesi ile ilgili olarak alt düzenlemelerin geç çıkması, şirketlerin tam olarak bu sürece hazırlanamamış olmaları gibi birçok sebeple enflasyon düzeltmesi yapılmış ve genel kurullarda onaylanacak mali tablolarının oluşturulmasında gecikmeler yaşanabilmektedir. Yaşanan bu gecikmeler de genel kurulların zamanında yapılamamasına neden olabilir.

Finansal tablolara enflasyon muhasebesi uygulamasının etkisi dolayısıyla bir açıklama SPK tarafından yapılmıştır. SPK’nın 28.12.2023 tarihli duyurusu ile II-14.1 “Sermaye Piyasasında Finansal Raporlamaya İlişkin Esaslar Tebliği” ve II.14.2 “Yatırım Fonlarının Finansal Raporlama Esaslarına İlişkin Tebliği”nde belirlenen bildirim sürelerine, TMS 29’un ilk kez uygulanacağı yıllık finansal raporlar için 10 hafta, 31.03.2024 ile 30.06.2024 tarihli ve özel hesap dönemine sahip olanların enflasyon muhasebesi uygulanacak ilk yıllık finansal raporlarını takiben hazırlanacak ilk 2 ara dönem finansal raporları için 6 hafta ilave edilmesine karar verilmiştir.

Enflasyon muhasebesi çalışmaları dolayısıyla genel kurullarını beklenen tarihten daha sonra yapabilecek şirketlerin görev süreleri dolacak yönetim kurulu üyelerinin, sürelerini de uzatması gibi idari bir düzenleme beklentisi bulunmaktadır.

Yönetim kurulu üyelerinin görev sürelerinin bu beklentideki şekilde idari bir düzenleme ile uzaması hukuken mümkün değildir. Zira yönetim kurulu üyelerinin görev süreleri TTK ile belirlenmiştir (madde 362). Kanunla getirilmiş bir düzenlemenin bir idari işlemle değiştirilmesi mümkün değildir. Böyle bir değişiklik ancak kanun yoluyla gerçekleştirilebilir. Yakın zamanda da Türkiye Büyük Millet Meclisi Genel Kurulu'nda bu yönde görüşülecek düzenleme yoktur.

Bu nedenle şirketlerin, bu durumu da dikkate alarak planlamalarını yapmaları önem taşımaktadır.

Mustafa Kayhan

This email address is being protected from spambots. You need JavaScript enabled to view it.

Şubat Ayı SGK Bildiriminde Dikkat Edilecek Hususlar

ŞUBAT AYINDA SGK BİLDİRİMLERİ NASIL OLMALIDIR?

5510 sayılı Sosyal Sigortalar ve Genel Sağlık Sigortası Kanunun 80. maddesinin 1. fıkrasının (g) bendinde “Primlerin hesabına esas tutulacak günlük kazanç, sigortalının bir ay için prime esas tutulan kazancının otuzda biridir. Ancak günlük kazancın hesabına esas tutulan ay içindeki bazı günlerde çalışmamış ve çalışmadığı günler için ücret almamış sigortalının günlük kazancı, o ay için prime esas tutulan kazancının ücret aldığı gün sayısına bölünmesi suretiyle hesaplanır.” hükmü getirilmiştir. Buna göre sigortalıların, ay/dönem içinde ücret almaya hak kazandıkları süreler Sosyal Güvenlik Kurumu’na (SGK) bildirilmektedir.

Tam ay çalışan sigortalılar veya maktu ücret alıp tam ay çalışan sigortalılar yönünden, asgari ücretin günlük olarak belirlenmesi, ayın 28,29,30 veya 31 çektiği aylarda günlük asgari ücretin ayın gün sayısı ile çarpımı sonucu bulunacak tutar üzerinden SGK ya bildirim yapılacağı anlamına gelmemektedir. Aksine bu şekilde çalışan sigortalılar için ay kaç çekerse çeksin sigortalı hangi ücreti alıyorsa o ücret üzerinden bildirim yapılmalıdır.

Örnek: (A) işyerinde çalışan bir sigortalının, 2024/Şubat ayında tam çalıştığı ve 20.002,50.-TL ücret aldığı varsaydığımızda, SGK’ ya yapılan bildirimde 2024/Şubat ayındaki prim ödeme gün sayısı, Şubat ayının 29 gün çektiği üzerinde durulmaksızın 30 gün olarak, Prime Esas Kazancı da 20.002,50.-TL olarak SGK’ ya bildirilecektir.

Şubat ayı içinde sigortalının aynı işverene ait başka bir işyerinde naklen ve hizmet akdi sona ermeden çalışmaya başlaması veya işyerinin başka bir sosyal güvenlik merkezine nakli halinde, sigortalının hizmetlerinin kesintisiz olması, başka bir ifade ile aylık tam ücrete hak kazanmış olması halinde, Şubat ayı içindeki nakil tarihinden önceki ve sonraki sürelere ilişkin prim gün sayılarının toplamının 30 olması gerekmektedir.

Bu nedenle işyerinin veya sigortalının nakli nedeniyle Şubat ayı içinde aynı işveren tarafından aynı sigortalı için işyeri sicil numarası farklı iki ayrı aylık prim ve hizmet belgesi ile bildirim yapılacağı durumlarda, nakil öncesi ve nakil sonrası sürelerdeki prim gün sayısının 30’a tamamlanması için nakil olunan (sonraki) işyerindeki prim gün sayısına Şubat ayının 29 çektiği yıllarda 1 gün, 28 çektiği yıllarda 2 gün ilave edilmesi icap etmektedir.

Ay içinde işe alınan sigortalının prim ödeme gün sayısı, işe başladığı tarih ile ayın kalan günleri kadar, işten ayrılan sigortalının prim ödeme gün sayısı ise o ayda çalıştığı gün sayısı kadar SGK’ ya bildirilir. İşe başladığı ay/dönem içinde işten ayrılan sigortalıların ilgili ay/dönemdeki prim ödeme gün sayıları, ay/dönemin ilk günü işe başlayıp son günü işten ayrılanlar hariç olmak üzere sigortalının işe giriş tarihi ve işten çıkış tarihleri dahil edilerek o ayda çalıştığı gün sayısı kadar SGK’ ya bildirilir. Ay/dönem içinde işe girişi veya işten çıkışı bulunmayan, istirahat, ücretsiz izin, disiplin cezası gibi çeşitli nedenlerle ay/dönemin bazı günlerinde çalışmayan ve çalışmadığı günler için de ücret almayan sigortalıların ilgili ay/dönemdeki prim ödeme gün sayıları, ilgili ay/dönemdeki gün sayısından, ücret almaya hak kazanılmamış gün sayısı çıkartılmak suretiyle hesaplanır. Ay/dönem içinde işe başlayan veya işten ayrılan sigortalıların, aynı zamanda istirahat, ücretsiz izin, disiplin cezası gibi çeşitli nedenlerle ay/dönem içinde hak kazanılmış hafta tatili dışında, çalışmadığı ve çalışmadığı günler içerisinde ücret almadığı günlerin bulunması durumunda, ilgili ay/dönemdeki prim ödeme gün sayısı, ilgili ay/dönemdeki gün sayısından işe başladığı tarihten önceki gün sayısı, işten ayrıldığı tarihten sonraki gün sayısı ve ücret alınmayan gün sayısı çıkartılmak suretiyle hesaplanır.

Örnek: Özel sektöre ait (B) işyerinde 6/2/2024 tarihinde aylık asgari ücret esas alınarak çalışmaya başlayan bir sigortalının, işe başladığı tarihten itibaren ayın kalan günlerinin tamamı için ücret almaya hak kazanmış olduğu varsayıldığında, 2024/Şubat ayındaki prim ödeme gün sayısı 24 gün, prime esas kazancı ise 20.002,50:30=666,75×24= 16.002.-TL olarak sisteme girilecektir.

Örnek: Özel sektöre ait bir işyerinde çalışan (A) sigortalısının, 2024/Şubat ayında 10 gün ücretsiz izinli olduğu ve ayın kalan günlerinin tamamı için ücret almaya hak kazanmış olduğu varsayıldığında, söz konusu ayda 29 gün bulunması ve sigortalının 10 gün eksik çalışmış olması nedeniyle, bahse konu sigortalının 2024/Şubat ayındaki prim ödeme gün sayısı 19 olacaktır.

Kaynak: TÜRMOB

Gider Karşılıkları, Tazminat Ve Yardımlarda Ücret İstisnaları

Ücret, işverene tabi ve belirli bir iş yerine bağlı olarak çalışanlara hizmet karşılığı olarak verilen para ve ayınlar(hizmet karşılığının mal olarak verilmesi)ile sağlanan ve para ile ifade edilebilen (konut. Araç sağlanması v. b.)menfaatlerdir. Gerçek kişilerin bir takvim yılı içinde elde etmiş oldukları ücret gelirleri gelir vergisine tabi olmakla beraber Gelir Vergisi Kanunu ve bazı kanunlarda yapılan sosyal ve ekonomik amaçlı düzenlemelerle vergiden istisna edilmiştir. Gelir Vergisi Kanunu’nun 23-29 ve 31’inci maddeleri bunlardan başlıcaları.

28 Şubat tarihli gazetemizde yayınlanan yazımızda kanununun 23’üncü maddesinde yer alan müteferrik istisnalar üzerinde durmuştuk. Bu yazımızda gider karşılıkları ve tazminatlar konusunu ele alacağız.

Gider karşılıklarında istisnalar

Gelir Vergisi Kanunu’nun 24’üncü maddesi hükümleri çerçevesinde, gider karşılığı olarak yapılan aşağıdaki ödemeler gelir vergisinden istisna edilmiştir.

Kamu ve özel kesim harcırahları ve zaruri gider karşılıkları

- Harcırah Kanunu’na tabi kurumlar tarafından harcırah veya yolluk olarak yapılan ödemeler,

- Harcırah Kanunu kapsamı dışında kalan müesseseler tarafından idare meclisi başkanı ve üyeleri ile denetçilerine, tasfiye memurlarına ve hizmet erbabına verilen gerçek yol giderlerinin tamamı ile yemek ve yatmak giderlerine karşılık verilen gündelikler. Bu gündelikler devletçe verilen gündeliklerin en yüksek haddini aşarsa, aradaki fark ücret olarak vergiye tabi tutulur,

- 657 sayılı Devlet Memurları Kanunu’na göre ödenen yakacak yardımı,(memur, işçi ve Bağ-Kur emeklilerine avans olarak ödenenler dahil)

- Sayım işleriyle, seçim işlerinde çalıştırılanlara özel kanunlarına göre verilen zaruri gider karşılıkları, gelir vergisinden istisna edilmiştir.

Tazminat ve yardımlarda istisnalar

Gelir Vergisi Kanunu’nun 25’inci maddesi uyarınca aşağıda yer alan tazminat ve yardımlar gelir vergisinden istisna edilmiştir;

- Ölüm, engellilik ve hastalık sebebiyle verilen tazminat ve yardımlar ile 4447 sayılı Kanun uyarınca sigortalı işsizlere Kanunda belirtilen şartları taşımaları halinde işsiz kaldıkları dönem için yine kanunda belirtilen süre ve miktarda yapılan işsizlik ödeneği ödemeleri (Yine, 4857 sayılı Kanun’un 21’inci maddesine göre, işverence geçerli sebep gösterilmediği veya gösterilen sebebin geçerli olmadığı mahkemece veya özel hakem tarafından tespit edilerek feshin geçersizliğine karar verildiğinde, işçinin başvurusu üzerine işverenin bir ay içinde işe başlatmadığı durumda, işçiye, en az dört aylık ve en çok sekiz aylık ücreti tutarında ödenen tazminat istisna kapsamındadır.

4857 sayılı Kanun’un 21’inci maddesine göre, arabuluculuk faaliyeti sonucunda tarafların, işçinin işe başlatılmaması konusunda anlaşmaları halinde, iş sözleşmesi feshedilen hizmet erbabına en çok sekiz aylık ücreti tutarında ödenen işe başlatmama tazminatları da istisna kapsamındadır. Bu madde kapsamında ödenen dört aylık boşta geçen süre ücreti ödemesi ise gelir vergisine tabidir.)

- Muhtaç olanlara belli bir süre için veya hayat kaydıyla yapılan yardımlar (Asker ailelerine yapılan yardımlarla hayır derneklerinin ve yardım sandıklarının yardımları bu istisna kapsamına girmektedir.),

- Kanunla kurulan emekli sandıkları ile 506 sayılı Sosyal Sigortalar Kanunu’nun geçici 20’nci maddesinde belirtilen sandıklar tarafından, kendilerine zat aylığı bağlananlara aylıkları dışında, kanunları veya statüleri gereğince verilen emekli, dul, yetim ve evlilik ikramiyeleri veya iade olunan mevduatı ve sürelerini doldurmamış bulunanlarla dul ve yetimlerine toptan ödenen tazminatlar (506 sayılı Sosyal Sigortalar Kanunu’nun geçici 20’nci maddesinde belirtilen sandıklar tarafından ödenen tazminat, yardım ve toptan ödemeler en yüksek Devlet memuruna çalışılan süreye bağlı olarak ödenen tutardan fazla ise aradaki fark ücret olarak vergiye tâbi tutulur. Bu mukayesede gerek muhtelif sandıklardan gerek aynı sandıktan muhtelif zamanlarda yapılan ikramiye, tazminat ve toptan ödemeler topluca dikkate alınır.),

- Hizmet erbabına ödenen çocuk zamları (Bu zamlar devletçe verilen miktarları aştığı takdirde, fazlası vergiye tabi tutulur.) 2024 yılının ilk yarısında ödenecek çocuk zamları0-6 yaş çocuklar için 380,44 TL diğerleri için 190,22 TL’dir.

- Evlenme ve doğum münasebetiyle hizmet erbabına yapılan yardımlar (Bu istisna hizmet erbabının iki aylığına veya buna tekabül eden gündeliklerinin tutarına kadar olan yardım kısmına uygulanır.),

- Sosyal sigorta kurumları tarafından sigortalılara yapılan ödemeler,

Kıdem ve ikale tazminatı

- Kıdem tazminatı

1475 sayılı İş Kanunu ve 854 sayılı Deniz İş Kanunu uyarınca, hizmet erbabının çalıştığı süre ve kıdem tazminatına esas ücreti dikkate alınarak hesaplanan ve ödenen kıdem tazminatları (Dolayısıyla, hizmet erbabının kıdem tazminatına esas ücretine göre hesaplanan ve en yüksek Devlet memuruna bir hizmet yılı için ödenen azami emekli ikramiyesi tutarını aşan ödemelerde ise en yüksek Devlet memuruna ödenen azami emekli ikramiyesi kadarlık kısmı istisnaya konu edilecek, aşan kısmı ise ücret olarak vergilendirilecektir.01.01.-30.06.2024 dönemi için kıdem tazminatı tavanı 35.058,58 Liradır.

Yine, 5953 sayılı Basın Mesleğinde Çalışanlarla Çalıştıranlar Arasındaki Münasebetlerin Tanzimi Hakkında Kanun’a göre ödenen kıdem tazminatlarının hizmet erbabının 24 aylığını aşmayan kısmı gelir vergisinden istisna edilmiş olup bu tutarı aşan ilave ödemeler ise ücret kapsamında değerlendirilmek suretiyle vergilendirilecektir.)

- İkale tazminatı

Hizmet erbabına hizmet sözleşmesi sona erdikten sonra; karşılıklı sonlandırma sözleşmesi veya ikale sözleşmesi kapsamında ödenen tazminatlar, iş kaybı tazminatları, iş sonu tazminatları, iş güvencesi tazminatları gibi çeşitli adlar altında yapılan ödemeler ile kıdem tazminatı ödemesi toplamının, hizmet erbabının çalıştığı süre dikkate alınarak hesaplanan en yüksek devlet memuruna ödenen azami emekli ikramiyesini aşmayan kısmı (Bu tutar üzerinden vergi kesintisi yapılmaması gerekmekte olup, istisna limitini aşan ek tazminat ödemelerinin ise ücret olarak vergilendirilmesi gerekmektedir.),

- Genel olarak nafakalar (alanlar için),

- Yardım sandıkları tarafından statüleri gereğince kendi üyelerine ölüm, engellilik, hastalık, doğum, evlenme gibi sebeplerle yapılan yardımlar,

- Yabancı ülkelerde bulunan sosyal güvenlik kurumları tarafından ödenen emekli, dul, yetim ve evlenme ikramiyeleri veya iade olunan mevduat, sürelerini doldurmamış bulunanlarla, dul ve yetimlerine toptan ödenen tazminat ve yardımlar, gelir vergisinden istisna edilmiştir.

Vatan hizmetleri yardımlarında istisnalar

Gelir Vergisi Kanunu’nun 26’ncı maddesi hükmüne göre aşağıda yer alan vatan hizmetleri yardımları gelir vergisinden müstesnadır;

- Harp malullüğü zamları,

- Harp malullerine ve şehit, dul ve yetimlerine verilen tekel beyiyeleri,

- Şehitlerin dul ve yetimlerine şehit, dul ve yetimi sıfatıyla yapılan bilumum ödemeler(Bu hükmün uygulanmasında özel kanunlarına göre, kendilerine şehit sıfatı verilenlerle harb, isyan, eşkıya, kaçakçı takip ve müsademesi, sanıkların ve mahkûmların takibi, manevra, talim ve tatbikat esnasında görev başında veya görevden doğan sebeplerle ölenler şehit sayılır.)

- Vatan hizmetleri tertibinden bağlanan aylıklar ile ödenen mükâfatlar, gelir vergisinden istisna edilmiştir. Akif AKARCA / Dr.Mehmet ŞAFAK

Kira Gelirlerinin Gerçek Gider Yöntemi İle Beyanı

Kira gelirlerinin saptanmasında Gelir Vergisi Kanunu, mükelleflere iki yöntem sunmuştur. Bunlar sırasıyla “götürü gider yöntemi” ve “gerçek gider yöntemi”dir. Mükellefler bu yöntemleri uygulama konusunda bir tercih hakkına sahiptirler. Mükelleflerin bu tercihlerini kullanmaları açısından bir koşul söz konusu değildir.

Ancak götürü gider yöntemini seçenler iki yıl geçmedikçe bu yöntemden dönemezler. İkinci yıldan sonra ise, diğer yöntemi seçilebilir. Örneğin 2021 ve 2022 yılı kira gelirlerini ilgili beyannamelerinde götürü gider yöntemine göre beyan eden bir mükellef 2023 yılında beyanını gerçek gider yöntemine göre beyan edebilir. Bu konudaki tercih hakkı, her bir kira geliri sağlayan taşınmaz için ayrı ayrı kullanılamaz, tercihin beyanname bazında yapılması gerekir. Örneğin bir mükellef Şişli ve Etilerdeki dairesinin kira gelirini beyan ederken her iki kira gelirinde de safi iradı aynı yöntemle belirlemek zorundadır.

Götürü gider yöntemi uygulaması basit olan yöntemdir. Mükellefin öyle bir gideri olup olmadığına veya giderler konusunda her hangi bir belgesi olup olmadığına bakılmaksızın gayri safi hasılatın (elde olunan brüt kira gelirinin) % 15’i gider olarak kabul edilir ve indirim konusu yapılır.

Gerçek usulde indirilebilecek giderler

Gerçek gider yöntemini seçen mükelleflerin safi iradın tespitinde indirebilecekleri giderler ise, anılan kanunun 74. maddesinde sayılmıştır. Bu giderlerin safi iradın tespitinde dikkate alınabilmesi için, belgeli olması ve kiraya veren tarafından yapılmış olması şarttır. Eğer bu giderler kiracıya yansıtılmışsa veya kiracı tarafından üstlenilmişse, bu giderlerin kiraya veren tarafından dikkate alınması mümkün değildir.

Safı iradın tespitinde indirimi kabul edilen giderler 2023 yılı için şunlardır:

1. Kiraya veren tarafından ödenen aydınlatma, ısıtma, su ve asansör giderleri;

2. Kiraya verilen malların idaresi için yapılan ve gayrimenkulün ehemmiyeti ile mütenasip olan idare giderleri;

3. Kiraya verilen mal ve haklara müteallik sigorta giderleri;

4. Kiraya verilen mal ve haklar dolayısıyla yapılan ve bunlara sarf olunan borçların faizleri ile konut olarak kiraya verilen bir adet gayrimenkulün iktisap yılından itibaren beş yıl süre ile iktisap bedelinin % 5’i (İktisap bedelinin %5’i tutarındaki bu indirim, sadece ilgili gayrimenkule ait hasılata uygulanır. Ancak, indirilmeyen kısım 88 inci maddenin 3 üncü fıkrasının uygulanmasında gider fazlalığı sayılmaz)

5. Kiraya verilen mal ve haklar için ödenen vergi, resim, harç ve şerefiyelerle kiraya verenler tarafından ödenmiş olmak şartıyla belediyelere ödenen harcamalara iştirak payları;

6. Kiraya verilen mal ve haklar için ayrılan amortismanlar

7. Kiraya verenin yaptığı onarım giderleri (Emlâkin iktisadi değerini artıracak surette tevsii, tadili veya bunlara ilaveler yapılması için ihtiyar olunan giderler onarım gideri sayılmaz);

8. Kiraya verilen mal ve haklara ait bakım ve idame giderleri;

9. Kiraladıkları mal ve hakları kiraya verenlerin ödedikleri kiralar ve diğer gerçek giderler;

10. Sahibi bulundukları konutları kiraya verenlerin kira ile oturdukları konutun kira bedeli (kira indirimi gayri safi hasılattan diğer giderler düşüldükten sonra, kalan miktar üzerinden yapılır; kiranın indirilemeyen kısmı gider fazlalığı kabul edilmez);

11. Kiraya verilen mal ve haklarla ilgili olarak mukavelenameye, kanuna veya ilama istinaden ödenen zarar, ziyan ve tazminatlar;

12. Kiraya veren tarafından yapılan ve gayrimenkulün iktisadi değerini artırıcı niteliği olan ısı yalıtımı ve enerji tasarrufu sağlamaya yönelik harcamalar.

Bu yöntemde, kiraya verilen mal veya hakla ilgili olarak ödenen gecikme zam ve faizleri ile para cezaları ve vergi cezaları hâsılattan gider olarak indirilemez.

Gerçek gider yönteminde düşülebilecek giderlere konusunda tereddüt yaratan hususlara ilişkin idari anlayışı ifade eden özelge özetlerini gelecek yazımda aktaracağım.

Safi iradın tespitinde gerçek gider yöntemini seçenler, söz konusu harcamalarına ilişkin belgeleri vergi idaresine vermeleri veya beyannamelerine eklemeleri gerekmemektedir. Ancak bu belgelerin Vergi Usul Kanunu’nun 254. maddesi uyarınca 1.1.2024 itibariyle hesaplanacak 5 yıllık süre ile saklanması ve istenildiğinde vergi idaresine sunulması gerekmektedir. Sunulmaması halinde indirim konusu yapılan harcamaların reddi suretiyle cezalı tarhiyatla karşılaşma riski doğacaktır.

İstisnanın giderlere önceliği

Bilindiği gibi mesken kira gelirlerinde 21 bin liralık bir istisna söz konusudur. Ancak bu istisnanın bütün mesken kira gelirleri için söz konusu olmadığını, bazı koşullarla uygulama alanı bulduğunu tekrar hatırlatayım. Bu koşulları daha önceki bir yazımda irdelediğimden tekrar değinmiyorum.

Burada istisnanın giderlere önceliği söz konusudur. Dolayısıyla önce istisna düşülecektir. Kalan tutara götürü gider oranı uygulanacaktır. Gerçek gider yöntemini seçenlerde de önce istisna düşülecek, daha sonra giderlerin istisna sonrası irada isabet eden kısmı basit orantı ile hesaplanarak istisna sonrası gayri safi irattan düşülecektir. Bumin DOĞRUSÖZ

https://www.ekonomim.com/kose-yazisi/kira-gelirlerinin-gercek-gider-yontemi-ile-beyani/732985

Gelir Vergisi Beyanında Dikkate Alınacak İndirim Ve İstisnalar

Gerçek kişiler Gelir Vergisi Kanununun 2’nci maddesinde yazılı kaynaklardan bir takvim yılı içinde elde ettikleri kazanç ve iratları için yıllık beyanname verirler.

Tacirlerle çiftçiler ve serbest meslek erbabı ticari, zirai ve mesleki faaliyetlerinden kazanç temin etmemiş olsalar bile, yıllık beyanname verirler. 2023 yılında elde edilen gelirler için beyan dönemi 1 Mart-31 Mart 2024 (31 Mart Pazar olduğu için 1 Nisan) tarihi olup, beyan dönemi başlamış bulunmaktadır. Elde edilen gelirler beyan edilirken bir takım indirim ve istisnalar göz ardı edilmemelidir.

Esnaf muaflığı

Ayrı bir iş yeri açmaksızın sanayi tipi veya seri üretim yapabilen makine ve alet kullanmaksızın oturdukları evlerde imal ettikleri malları internet ve benzeri elektronik ortamlar üzerinden satanların 700 bin liraya kadar gelirleri gelir vergisinden muaftır. Bunlar stopaj usulüne göre vergilendirilirler. Elde edilen gelirin 700 bin lirayı aşması halinde gerçek usulde vergilendirilirler.

Konut kira gelirleri istisnası

Gelir Vergisi Kanunu’nun 21. maddesinin birinci fıkrasında yer alan mesken kira gelirleri için uygulanan istisna tutarı 2023 takvim yılında elde edilen kira gelirleri için 21 bin lira olarak belirlenmiştir. İstisna tutarının altında kalan mesken kira gelirleri için beyanname verilmeyecektir.

Değer artış kazançlarında istisna

Değer artışı kazancı olarak vergilendirilen gelirler, mal ve hakların elden çıkarılmasından sağlanan kazançtır. Gelir Vergisi Kanunu’nun mükerrer 80. maddesinde yer alan değer artışı kazançlarına ilişkin istisna tutarı, 2023 takvim yılı gelirleri için 55 bin lira olarak tespit edilmiştir. İstisna tutarı değer artış kazançları toplamına uygulanacaktır. İstisnayı aşan kazançlar beyan edilirken, kazancın tamamı beyannamede gösterilecek ve istisna düşüldükten sonraki kısım vergilendirilecektir.

Arızi kazançlarda istisna

Gelir Vergisi Kanunu’nun 82. maddesinde yer alan arızi kazançlara ilişkin istisna tutarı 2023 takvim yılı gelirlerine uygulanmak üzere 129 bin lira olarak tespit edilmiştir. İstisna tutarı arızi kazançlar toplamına uygulanacaktır. 82. maddenin 1, 2, 3 ve 4 numaralı bentlerde yazılı kazançların istisnayı aşan kısımları, 5 ve 6 numaralı bentlerde yazılı kazançlarda ise kazancın tamamı vergiye tabi tutulur.

Tevkifata ve istisnaya konu olmayan menkul ve gayrimenkul sermaye iratları

Tevkifata ve istisnaya konu olmayan menkul ve gayrimenkul sermaye iratlarına ilişkin beyanname verme sınırı, 2023 takvim yılı gelirleri için 8.400 lira olarak belirlenmiştir.

Beyanname verilmeyecek menkul sermaye iratları

Gelir Vergisi Kanununun geçici 67 nci maddesi kapsamında vergi kesintisine tabi tutulmuş olan (Ticari kazançla ilişkisi olmaması şartıyla); mevduat faizleri, faizsiz olarak kredi verenlere ödenen kar payları, kar ve zarar ortaklığı belgesi karşılığı ödenen kar payları ve özel finans kurumlarınca kar ve zarara katılma hesabı karşılığında ödenen kar payları, repo gelirleri ve menkul kıymetler yatırım fonlarının katılma belgelerine ödenen kar payları tutarları ne olursa olsun beyan edilmeyecektir.

Vergiye uyumlu mükelleflere vergi indirimi

Ticari, zirai veya mesleki faaliyeti nedeniyle gelir vergisi mükellefi olanlara kanunda yazılı şartlar dahilinde hesaplanan verginin %5'i, ödenmesi gereken gelir vergisinden indirilir. Bu tutar 1/1/2024 tarihinden itibaren verilmesi gereken yıllık gelir vergisi beyannamelerinde uygulanmak üzere 6.900.000 TL’den fazla olamaz.

Mahmut Bülent YILDIRIM

This email address is being protected from spambots. You need JavaScript enabled to view it.