Mehmet Özdoğru

Anne Ve Baba Çocukları Üzerinden Sağlık Hizmetlerinden Nasıl Yararlanabilir?

Genel Sağlık Sigortası (GSS); kişilerin öncelikle sağlıklarının korunmasını, sağlık riskleri ile karşılaşmaları halinde ise oluşan harcamaların (muayene, tedavi, ilaç, protez vd.) Sosyal Güvenlik Kurumu (SGK) tarafından finansmanını sağlayan sigortayı ifade etmektedir.

Genel Sağlık Sigortası ile kişilerin ekonomik gücüne ve isteğine bakılmaksızın, ortaya çıkacak hastalık riskine karşı, toplumun bütün fertlerinin sağlık hizmetlerinden eşit, ulaşılabilir ve etkin bir şekilde faydalanmasının sağlanması amaçlanmıştır.

Genel Sağlık Sigortası zorunluğu

Ülkemizde ikamet eden Türk vatandaşları 1 Ocak 2012 tarihinden itibaren zorunlu olarak genel sağlık sigortası kapsamına alınmıştır.

Genel sağlık sigortası kapsamında olanlar

Kanunen zorunlu sigortalı (SSK, Bağ-Kur, Emekli Sandığı) veya isteğe bağlı olarak sigortalı olanlar, 5510 sayılı Sosyal Sigortalar ve Genel Sağlık Sigortası Kanunu veya bu kanundan önce yürürlükte bulunan sosyal güvenlik kanunlarına göre gelir veya aylık alan kişiler, vatansız olarak tanımlanan kişiler, aile içindeki geliri kişi başına düşen aylık tutarı asgari ücretin üçte birinden az olan vatandaşlar ile gelir tespiti yapılmaksızın genel sağlık sigortalılığı ya da bakmakla yükümlü olduğu kişi bulunmayan Türk vatandaşlarından 18 yaşını doldurmamış çocuklar, işsizlik ödeneğinden ve kısa çalışma ödeneğinden yararlandırılan kişiler, ülkemizde kesintisiz bir yıldır ikamet etmekte olan yabancı ülke vatandaşlarından talepte bulunan kişiler, talepte bulunan yabancı uyruklu öğrenciler, stajyer avukatlar, haklarında koruyucu tedbir kararı verilen kişiler, askerlik hizmetlerini er ve erbaş olarak yapmakta olanlar, yedek subay öğrencileri ve adayları, askeri öğrenci adayları ile Jandarma ve Sahil Güvenlik Akademisi öğrenci adayları ve bunun haricinde herhangi bir sosyal güvencesi olmayan ve ülkemizde ikamet eden tüm vatandaşlar genel sağlık sigortalısı olarak SGK’nın genel sağlık sigortası kapsamında sağlık hizmetlerinden faydalanabilmektedir.

Sosyal güvencesi olmayanların sağlık hizmetlerinden yararlanma şartları

Yukarıda GSS uygulamasının zorunlu olduğunu belirtmiştik.

Buna göre, herhangi bir sosyal güvencesi bulunmaması nedeniyle genel sağlık sigortası kapsamına alınan Türk vatandaşlarından prim ödeme gücünün bulunmadığını beyan eden kişiler ikametlerinin bulunduğu yerdeki Sosyal Yardımlaşma ve Dayanışma Vakıflarına başvurarak gelir testi yaptırabilirler.

Yapılacak olan gelir testinde, hane halkı kişi başı geliri brüt asgari ücretin üçte birinin (şu anda 6 bin 667 lira 50 kuruş) üzerinde olan kişilerin zorunlu olarak genel sağlık sigortası primi ödemeleri gerekmektedir.

Bu kapsamdaki genel sağlık sigortalılarının 2024 yılı Ocak ayı ve sonrası için ödemesi gereken GSS prim tutarı aylık 600,08 TL’dir.

Gelir testi sonucunda, hane halkı kişi başı geliri brüt asgari ücretin üçte birinin altında olan kişiler ise, GSS primi ödemeksizin Devlet tarafından GSS primleri SGK’ya ödenmek suretiyle sağlık hizmetlerinden yararlanabilmektedirler.

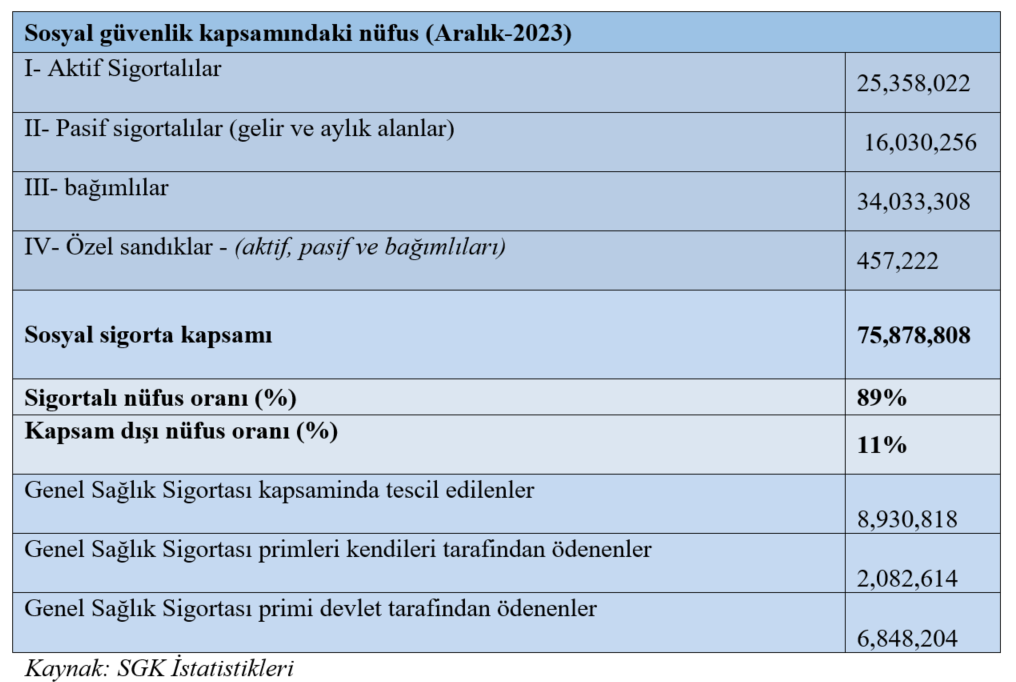

Sosyal güvenlik kapsamındaki nüfus

Aşağıdaki tabloda sosyal güvenlik kapsamında olan nüfus ve hiçbir sosyal güvencesi olmaması nedeniyle genel sağlık sigortası kapsamında tescili yapılmış olan kişiler gösterilmiştir.

Tablodaki bilgilerden Türkiye nüfusunun %89’unun (75 milyon 878 bin 808 kişinin) aktif sigortalı, pasif sigortalı (emekli) ya da bunların bağımlısı (eş, çocuk, anne/baba) olarak sosyal güvenlik kapsamında olduğu, %11’inin (8 milyon 930 bin 818 kişi) ise sosyal güvencesinin bulunmadığı, sosyal güvencesi olmayan bu kişilerin GSS zorunluluğu kapsamında genel sağlık sigortalısı olarak SGK tarafından tescillerin yapıldığı, bunlardan 2 milyon 82 bin 614 kişinin; kişi başı geliri brüt asgari ücretin üçte birinden fazla olduğu için GSS primi kendileri tarafından ödenen/ödenmesi gereken grup olarak, 6 milyon 48 bin 204 kişinin ise kişi başı geliri brüt asgari ücretin üçte birinden az olduğu için GSS primi devlet tarafından ödenen grup olarak tescil edildiği anlaşılmaktadır.

Anne ve baba çocukları üzerinden sağlık hizmetlerinden nasıl yararlanabilir?

Sosyal güvenlik mevzuatına göre; geçimi sigortalı (genel sağlık sigortalısı) çocukları tarafından sağlandığı beyan edilen, yapılan gelir testi sonucuna göre de aile içinde kişi başına düşen aylık gelir miktarı brüt asgari ücretten (şu anda 20.002,50 TL) az olduğu tespit edilen, diğer çocuklarından da sağlık yardımı almayan anne ve baba, bu konuda talepte bulunan çocukları üzerinden sağlık yardımı alabilmektedir.

Bunun için üzerinden sağlık yardımı alınacak çocuğun bulunduğu yerdeki SGK Müdürlüğüne başvurması ve sağlık yardımı talep ve taahhüt formunu doldurması gerekmektedir. Başvuru değerlendirilirken nüfus kayıtları esas alınmakta ve başvurunun değerlendirilmesi sonucunda şartları taşıyan anne ve babanın çocukları üzerinden GSS aktivasyonları yapılmaktadır.

Birden fazla sigortalı çocuğu olan ana ve babanın ikisinin de aynı çocukları üzerinden sağlık yardımı almaları zorunlu değildir. Anne ve baba farklı çocukları üzerinden ayrı ayrı sağlık hizmetlerinden faydalanabilirler.

Kişi başı gelir yüksekse

Gelir testi sonucunda aile içinde kişi başına düşen aylık gelir miktarı brüt asgari ücret (şuanda 20 bin 2 lira 50 kuruş) veya üstünde çıkarsa, bu durumdaki anne ve baba bakmakla yükümlü olunan kişi sayılmamakta ve çocukları üzerinden sağlık yardımı alma imkânları bulunmamaktadır.

Bu durumda, aylık brüt asgari ücretin yüzde 3’ü üzerinden (20.002,50 TL X %3) 600,08 TL/aylık GSS primi ödeyerek sağlık yardımından yararlanabilirler. Bu durumda sadece eşlerden birinin GSS kapsamında prim ödeyip, diğerinin de onun üzerinden bakmakla yükümlü olunan kişi olarak sağlıktan yararlanması yeterli olacaktır.

Celal Özcan

This email address is being protected from spambots. You need JavaScript enabled to view it.

GİB, İşe Yeni Başlayan Kurumlar Vergisi Mükelleflerinin Hak ve Ödevleri Broşürünü Yayımladı

Başkanlığımız tarafından, vergi mükellefiyetinin başlangıcından itibaren mükelleflerin vergi bilincinin ve vergiye gönüllü uyumunun arttırılması için pek çok bilgilendirme çalışmaları yapılmaktadır.

Bu kapsamda; mükelleflerin vergi mevzuatından doğan hak ve ödevleri ile Başkanlığımız tarafından hizmete sunulan elektronik uygulamalar hakkında temel bilgilerin yer aldığı “İşe Yeni Başlayan Kurumlar Vergisi Mükelleflerinin Hak ve Ödevleri” Broşürü hazırlanmıştır.

Söz konusu Broşürde mükelleflerin;

- Hak ve ödevleri,

- Düzenlemesi gereken belgelerin neler olduğu,

- Vergi beyannamelerine ilişkin yükümlülükleri,

- Ödeme Kaydedici Cihaz (ÖKC) kullanma zorunluluğu,

- Gerçek Faydalanıcı Bildirim Formuna ilişkin yükümlülükler,

- Yükümlülüklere uyulmaması durumunda karşılaşacakları yaptırımlar,

- Kullanabileceği elektronik uygulamaların neler olduğu,

- Vergiye uyumlu mükelleflere sağlanan % 5 vergi indirimi,

gibi konulara yer verilmiştir.

| İşe Yeni Başlayan Kurumlar Vergisi Mükelleflerinin Hak ve Ödevleri Broşürü için tıklayınız |

Kaynak: GİB

5510 Sayılı Kanunun 21 inci Maddesinin Beşinci Fıkrası Uygulaması (İş Kazası ve Meslek Hastalığı)

T.C.

SOSYAL GÜVENLİK KURUMU BAŞKANLIĞI

Emeklilik Hizmetleri Genel Müdürlüğü

Sayı : E-98547999-010.99-91199358

Konu : 5510 sayılı Kanunun 21 inci maddesinin beşinci fıkrası uygulaması

Tarih: 04.03.2024

GENEL YAZI

Bilindiği üzere, 5510 sayılı Kanunun “İş kazası ve meslek hastalığı ile hastalık bakımından işverenin ve üçüncü kişilerin sorumluluğu” başlıklı 21 inci maddesinin;

– Dördüncü fıkrası “İş kazası, meslek hastalığı ve hastalık, üçüncü bir kişinin kusuru nedeniyle meydana gelmişse, sigortalıya ve hak sahiplerine yapılan veya ileride yapılması gereken ödemeler ile bağlanan gelirin başladığı tarihteki ilk peşin sermaye değerinin yarısı, zarara sebep olan üçüncü kişilere ve şayet kusuru varsa bunları çalıştıranlara rücu edilir.”,

– Beşinci fıkrası “İş kazası, meslek hastalığı ve hastalık; kamu görevlileri, er ve erbaşlar ile kamu idareleri tarafından görevlendirilen diğer kişilerin vazifelerinin gereği olarak yaptıkları fiiller sonucu meydana gelmiş ise, bu fiillerden dolayı haklarında kesinleşmiş mahkumiyet kararı bulunanlar hariç olmak üzere, sigortalı veya hak sahiplerine yapılan ödemeler veya bağlanan gelirler için kurumuna veya ilgililere rücu edilmez. Ayrıca, iş kazası veya meslek hastalığı sonucu ölümlerde, bu Kanun uyarınca hak sahiplerine bağlanacak gelir ve verilecek ödenekler için, iş kazası veya meslek hastalığının meydana gelmesinde kusuru bulunan hak sahiplerine veya iş kazası sonucu ölen kusurlu sigortalının hak sahiplerine, Kurumca rücu edilmez.”

hükmünü amirdir.

Bu kapsamda, 5510 sayılı Kanunun 21 inci maddesinin dördüncü fıkrası kusurlu üçüncü kişi sıfatına haiz kişilerin rucü sorumluluğunu düzenlemekte olup, beşinci fıkrası ile de üçüncü kişi olarak rücu işlemi yapılabilecek kişilere istisna getirilmektedir.

Beşinci fıkranın son cümlesi hükmü incelendiğinde ise; iş kazası veya meslek hastalığı sonucu ölümlerde, hak sahiplerine bağlanacak gelir ve verilecek ödenekler için, iş kazası veya meslek hastalığının meydana gelmesinde kusuru bulunan hak sahiplerine rücu yoluna gidilemeyeceği gibi her bir sigortalı için bağlanan gelirler nedeniyle kendi hak sahiplerine rücu yoluna gidilemeyeceği açıkça belirtilmiştir. Ancak, her iki tarafın da sigortalı olduğu ve hayatını kaybettiği olaylarda her birinin diğerine göre üçüncü kişi sayılması nedeniyle rücuya gidilip gidilmeyeceği konusunda tereddütler oluşmuştur.

Bu çerçevede; 18.03.2021 tarihli Başkanlık Olurunda, 5510 sayılı Kanunun 21 inci maddesinin beşinci fıkrasının son cümlesiyle ilgili olarak, her iki tarafı Kurumumuz sigortalısı olan ve kusur tespiti yapılan trafik iş kazalarında, işverenleri aynı veya farklı olan birden fazla kusurlu sigortalının aynı olay ile iş kazasına maruz kalarak hayatlarını kaybetmeleri durumunda, her bir sigortalı yönünden üçüncü kişi konumunda olan diğer sigortalının hak sahiplerine bağlanan gelirler için sigortalının hak sahiplerine rücu edilmesi yönünde değerlendirme yapılması talimatlandırılmıştır.

Bu süre zarfında; Anayasa Mahkemesinin 5510 sayılı Kanunun 21 inci maddesinin beşinci fıkrasının ikinci cümlesinde yer alan “… ölümlerde, bu Kanun uyarınca hak sahiplerine…” ibaresinin Anayasa’nın 10 uncu maddesine aykırılığının ileri sürülerek iptalinin talep edildiği 30.11.2022 tarihli ve E. 2022/73, K. 2022/149, (16.02.2023, 32106 s. R.G.) Sayılı Kararında;

” 13. İtiraz konusu kuralla sigortalının geçici veyahut sürekli iş göremez duruma gelmesi ile ölmesi arasında bir ayrıma gidilmiştir. İş kazasına uğrayan veya meslek hastalığına tutulan ve iş kazası veya meslek hastalığının meydana gelmesinde kusuru bulunan sigortalının hak sahipleri ile aynı iş kazası veya meslek hastalığının meydana gelmesinde bizatihi kusuru bulunan hak sahipleri ölüm halinde bağlanacak gelir ve yapılacak ödemeler yönünden SGK’nın kendilerine rücu etme imkanından muaf tutulmuştur. Bu itibarla söz konusu yardımlardan oluşan zarar SGK’nın üzerinde bırakılmaktadır.

1 4. Kural, iş kazası veya meslek hastalığı sonucu ölenlerin hak sahiplerinin sorumluluklarının kapsamını belirlemektedir. Söz konusu hak sahipleri, murislerinin ölümüne neden olan iş kazası veya meslek hastalığı neticesinde başka bir sigortalının ölümü durumunda anılan sigortalının hak sahiplerine yapılan sosyal sigorta yardımlarından sorumlu tutulmamaktadır.”

şeklindeki değerlendirmesiyle konuya açıklık getirilmiştir.

Bu sebeple, Başkanlık Olurundan sonraki bir tarihte verilen Anayasa Mahkemesi kararı dikkate alınarak, Başkanlık Makamının 22.12.2023 tarihli Oluruyla; 18.03.2021 tarihli Olur iptal edilerek, iş kazası veya meslek hastalığı sonucu ölüm sebebiyle hak sahiplerine bağlanacak gelir ve verilecek ödenekler için; iş kazası veya meslek hastalığının meydana gelmesinde kusuru bulunan kendi hak sahiplerine (üçüncü kişi durumunda olan) veya aynı iş kazası sonucu ölen birden fazla sigortalının bulunması halinde ise iş kazasının meydana gelmesinde kusuru bulunan diğer sigortalının (üçüncü kişi konumunda olan) hak sahiplerine 5510 sayılı Kanunun 21 inci maddesinin beşinci fıkrası gereğince rücu işlemi yapılmaması talimatlandırılmıştır.

Başkanlık Makamının 18.03.2021 tarihli Oluru ile 22.12.2023 tarihli Oluru arasında düzenlenen müfettiş raporlarına ilişkin, Rehberlik ve Teftiş Başkanlığından alınan 01.02.2024 tarihli ve E-16747942-663.05(2023-R-170)89304710 sayılı yazıda; iş kazası veya meslek hastalığı sonucu ölüm dolayısı ile hak sahiplerine bağlanacak gelir ve verilecek ödenekler için; iş kazası veya meslek hastalığının meydana gelmesinde kusuru bulunan kendi hak sahiplerine (üçüncü kişi durumunda olan) veya aynı iş kazası sonucu ölen birden fazla sigortalının bulunması halinde ise iş kazasının meydana gelmesinde kusuru bulunan diğer sigortalının (üçüncü kişi durumunda olan) hak sahiplerine 5510 sayılı Kanunun 21 inci maddesi beşinci fıkrası gereğince rücu işlemi yapılmamasının yerinde olacağı belirtilmiştir.

Buna göre, bahsi geçen iki Olur arasında tahsis servislerine intikal eden yukarıdaki nitelikteki müfettiş raporları hakkında güncel Olur dikkate alınarak rücu işlemi yapılmaması gerekmektedir.

Bilgi edinilmesini ve gereğini rica ederim.

İsmail ERTÜZÜN

Kurum Başkan Yardımcısı

SGK Tarafından Uygulanmakta Olan Gecikme Cezası Oranı 01.04.2024 Tarihinden Geçerli Olmak Üzere Değiştirildi

Sosyal Sigortalar ve Genel Sağlık Sigortası Kanunu’nun 89. maddesi kapsamında uygulanan gecikme cezası oranı, Resmi Gazete’nin 12.03.2023 tarihli sayısında yer alan kararla %2’den %3’e çıkarıldı.

Buna göre,

- 01.04.2024 tarihinden geçerli olmak üzere SGK prim ve diğer alacakların yasal süresi içerisinde ödenmemesi halinde yasal sürenin bittiği tarihten itibaren ilk üç aylık sürede her bir ay için %3 oranında gecikme cezası uygulanacaktır.

- Her ay için bulunan tutarlara ödeme süresinin bittiği tarihten başlamak üzere borç ödeninceye kadar her ay için ayrı ayrı Hazine Müsteşarlığınca açıklanacak bir önceki aya ait Yeni Türk Lirası cinsinden iskontolu ihraç edilen Devlet iç borçlanma senetlerinin aylık ortalama faizi bileşik bazda uygulanarak gecikme zammı hesaplanmaktadır.

- Cumhurbaşkanı, ilk üç ay için uygulanan gecikme cezası oranını iki katına kadar artırmaya veya bu oranı % 1 oranına kadar indirmeye, yeniden kanunî oranına getirmeye ve uygulama tarihini belirlemeye yetkilidir.

- Dava ve icra takibi açılmış olsa bile, prim ve diğer Kurum alacaklarının ödenmemiş kısmı için gecikme cezası ve gecikme zammı tahsil edilir.

Söz konusu Karara aşağıdaki bağlantı yoluyla ulaşabilirsiniz.

5510 Sayılı Sosyal Sigortalar ve Genel Sağlık Sigortası Kanununun 89 uncu Maddesinin İkinci Fıkrasına Göre Uygulanan Gecikme Cezası Oranının Yeniden Belirlenmesine İlişkin Karar (Karar Sayısı: 8256)

Öz Sermaye Kalemlerine Ait Enflasyon Farklarını Enflasyon Düzeltmesi Sonucu Oluşan Geçmiş Yıl Zararlarına Mahsup Ederken Dikkatli Olun!

Mükelleflere önerim, geçmiş yıl ticari kar veya zararları ile 2023 yılı ticari kar veya zararını ayrı hesaplarda takip etmeleri yönünde

Değerli okurlar, bu yılın vergi gündeminde ilk sırayı işgal eden enflasyon düzeltmesi ile ilgili tereddütler bitmiyor.

Artık çok iyi bildiğiniz gibi, 2023 yılına ilişkin enflasyon düzeltmesi kapsamında parasal olmayan varlıkları (stoklar, maddi olan ve olmayan duran varlıklar, hisse senetleri, iştirakler vs.) ve parasal olmayan kaynakları (sermaye, yasal yedekler, statü yedekleri, olağanüstü yedekler vs.) düzeltmeye tabi tutuyoruz, yani bunları Yİ-ÜFE endeks değerleriyle düzelterek 31/12/2023 değerlerine getiriyoruz.

Bu düzeltme işlemi sonucunda hesaplanan enflasyon farklarını (yani parasal olmayan kıymetlerin düzeltme sonrası değerleri ile düzeltme öncesi değerleri arasındaki farkları), ilgili parasal olmayan aktif veya pasif kalemlere ait fark hesaplarında (tali hesaplarda) ve 698 no.lu enflasyon düzeltme hesabında karşılıklı olarak kayda alıyoruz.

698 no.lu “Enflasyon Düzeltme Hesabı”, parasal olmayan aktif ve pasif kalemlerin düzeltilmesi sonucu oluşan farkların izlendiği, iki yönlü çalışan bir hesap. Parasal olmayan varlıkların düzeltilmesi sonucu oluşan farklar hesabın alacağına (enflasyon kazançları), parasal olmayan kaynakların düzeltilmesi sonucu oluşan farklar (enflasyon zararları) ise borcuna kaydediliyor.

Enflasyon düzeltmesi tebliğine göre, 2023 yılı düzeltmesinde, şu hesapların da 698 no'lu enflasyon düzeltmesi hesabına aktarılarak kapatılması gerekiyor:

*Vergi Usul Kanunu (VUK) mükerrer 298 inci maddesinin (Ç) fıkrası uyarınca oluşturulan yeniden değerleme değer artış fonu hesabı,

*VUK geçici 31 inci ve geçici 32 nci maddeleri uyarınca oluşturulan yeniden değerleme değer artış fonu hesabı.

Bu hesapları enflasyon düzeltme hesabına aktarmanın da enflasyon düzeltmesi işleminin bir gereği, başka bir ifade ile bu işlemlerin de bir enflasyon düzeltmesi işlemi olduğunu düşünüyorum. Çünkü bu işlem aslında bir silme veya kapatma işleminden ziyade söz konusu değer artışlarının enflasyon hesabında izlenmesini sağlayan bir düzeltme işlemi.

Eğer bu yeniden değerleme işlemleri geçmişte yapılmasaydı, 2023 enflasyon düzeltmesi sonucunda söz konusu değer artış hesapları kadar zaten 698 no.lu hesaba alacak kaydı yapılacaktı. Aktif tarafta ise yapılan değerleme işlemi ile oluşan değerlenmiş tutara düzeltilmiş değer olarak itibar edilmekte ve sadece değerleme sonrası kalan süreler için düzeltme yapılmaktadır. Değerlemeye esas alınan endeks farklarını ihmal edersek, bu düzeltmeleri yapmakla, hiçbirini yapmayıp 2023 sonu itibariyle enflasyon düzeltmesi yapmak arasında fark olmadığını söyleyebiliriz.

Eğer bu fonlar sermayeye eklenmişse, sermayenin düzeltilmesi sırasında söz konusu fonlar düzeltmede dikkate alınmıyor, yani bunlar kayıtlarda sermaye hesabından çıkarılmasa da sermayenin düzeltmeye esas tutarı belirlenirken bu fonlar sermayeden düşülüyor ve kalan tutar düzeltmeye konu ediliyor. Böylece bu fonların sermayeye eklenmiş veya eklenmemiş olmasının farkı olmuyor.

Bu durum da sermayeye eklenmemiş değer artış fonlarının 698 no.lu enflasyon düzeltmesi hesabına aktarılmasının bir enflasyon düzeltmesi işlemi olduğunu teyit ediyor.

Normalde bu işlemden sonra 698 no'lu hesabın, alacak veya borç kalanı vermesi durumuna göre, 570 no.lu “Geçmiş Yıllar Kârları” veya 580 no.lu "Geçmiş Yıllar Zararları Hesabı”na aktarılarak kapatılması gerekirdi.

Ancak Maliye, enflasyon düzeltmesi tebliğinde, düzeltme öncesi “Geçmiş Yıllar Kârları”, “Geçmiş Yıllar Zararları” ve “Dönem Net Kârı (Zararı)” hesaplarının da aynı değer artış fonları gibi işleme tabi tutulacağını, yani bunların da 698 no.lu hesaba aktarılarak kapatılacağını düzenlemiştir.

Tebliğe göre, bu devirler de yapıldıktan sonra 698 no.lu hesap, alacak veya borç kalanı vermesi durumuna göre, 570 no.lu “Geçmiş Yıllar Kârları” veya 580 no.lu "Geçmiş Yıllar Zararları Hesabı”na aktarılarak kapatılacaktır.

Sonuç itibariyle, 31/12/2023 tarihli düzeltilmiş bilançoda dönem net kârı/zararı gösterilmeyecek, yukarıda açıkladığım şekilde hesaplanan geçmiş yıl kârları veya zararları öz sermaye grubunda yer alacaktır.

Peki, geçmiş yıl zararı bu şekilde hesaplandıktan sonra bu zararın tamamı öz sermaye kalemlerine ait enflasyon fark hesaplarına mahsup edilebilecek midir?

Soruyu biraz daha açarak yeniden soralım.

698 no'lu enflasyon düzeltme hesabına aktarılan, ticari faaliyetten doğan geçmiş yıl ve 2023 dönem zararları da bu hesabın içinde yer aldığına göre bu tutarlar da mahsuba konu edilebilecek midir?

Ayrıca, 698 no'lu hesaba atılan, ticari faaliyetten doğan geçmiş yıl ve 2023 dönem kârları öz sermaye hesaplarına ait enflasyon farklarına mahsup edilebilecek zarar tutarını azaltacak mıdır?

Bu sorulara yanıtım, ticari faaliyetten doğan geçmiş yıl zararları ve 2023 yılı ticari zararının mahsuba konu edilemeyeceği ve yine ticari faaliyetten doğan geçmiş yıl kârları ve 2023 yılı dönem kârının mahsup edilebilecek tutarı azaltamayacağı yönündedir.

Çünkü kanuni düzenlemede (VUK 298/A-5), pasif kalemlere ait enflasyon fark hesaplarının, herhangi bir suretle başka bir hesaba nakledildiği veya işletmeden çekildiği takdirde, bu işlemlerin yapıldığı dönemlerin kazancı ile ilişkilendirilmeksizin, bu dönemde vergiye tâbi tutulacağı belirtildikten sonra, öz sermaye kalemlerine ait enflasyon farklarının düzeltme sonucu oluşan geçmiş yıl zararlarına mahsup edilebileceği veya kurumlar vergisi mükelleflerince sermayeye ilave edilebileceği; bu işlemlerin kâr dağıtımı sayılmayacağı hükme bağlanmıştır.

Düzeltme sonucu oluşan geçmiş yıl zararlarının ticari faaliyetten oluşan zararları içermemesi gerektiği açıktır. Çünkü düzeltme işlemi parasal olmayan aktif ve pasif kalemlerin düzeltme katsayıları ile düzeltilmesi işleminden ibarettir. Bu işlemler sonucunda zarar doğması halinde öz sermaye hesaplarına ait fark hesaplarına mahsup edilebilecek zarar tutarı da bu tutarla sınırlıdır. Yeniden değerleme fonlarının 698 no.lu hesaba aktarılması bu düzeltme işlemi ile ilgili, daha doğrusu bu işlemi düzelten tamamlayıcı bir işlem olup, bu aktarımların mahsup edilebilecek zarar tutarını azaltması veya yok etmesi kanaatimce doğrudur. Bu aktarımların dahi kanunda düzeltme işlemi olarak tanımlanmadığı için mahsup edilebilecek zararı azaltamayacağı söylenebilirse de, bu görüşe katılmıyorum.

Ayrıca düzeltme yapıldıktan sonraki dönemlerde doğacak ticari zararlara da, öz sermaye hesaplarına ilişkin enflasyon farkları mahsup edilemeyecektir.

Nitekim geçmiş 2003 enflasyon düzeltmesine ilişkin verilen özelgelerde, ticari faaliyetten doğan zararlara bu mahsubun yapılamayacağı, yapılması halinde vergilendirileceği açıklanmıştır.

Açık kanuni düzenlemeye rağmen Maliye'nin geçmiş yıl ticari zararlarını 698 no.lu hesaba devrettirmesini hatalı buluyorum.

Çünkü bazı durumlarda (örneğin enflasyon düzeltmesi sonucu zarar oluştuğu durumda geçmiş yıl ve 2023 kârlarını 698 hesaba aktarmak) mükelleflerin aleyhine sonuç vermektedir. Yani bu durumda mahsup edilebilecek düzeltme zararı düşmektedir.

Geçmiş yıllarda veya 2023 yılında oluşan ticari zararları bu torba hesaba aktarmanın, ticari zararları öz sermaye fark hesaplarına mahsup etmek gibi hataya düşme olasılığını artıran sonuçları olabilir.

Maliye tebliğindeki yaklaşımla mükelleflerin hata yapma riskini artırmaktadır.

Bu nedenle mükelleflere önerim, geçmiş yıl ticari kar veya zararları ile 2023 yılı ticari kar veya zararını ayrı hesaplarda takip etmeleri yönündedir. Bu durum düzeltme sonrasında kar dağıtımı açısından da önemlidir.

Mükellefleri uyarıyorum: Düzeltmeden kaynaklanan geçmiş yıl zararlarını öz sermaye fark hesaplarına mahsup ederken aman dikkatli olun, geçmiş yıllarda ve 2023 yılında ticari faaliyetten doğan zararları mahsuba konu etmeyin! Erdoğan Sağlam

İş Sözleşmesi Ve İşyeri Devri Farklı

Bugüne kadar işyerinin devri ile iş sözleşmesinin devrinin benzer hukuki kurumlar olarak benzer sonuçlar doğuracağı kabul edilmekteydi. Yargıtay yakın tarihli bir kararıyla ezberleri bozdu...

İşyerinin veya işyerinin bir bölümünün hukuki bir işleme dayalı olarak başka birine devredilmesi işyerinin devri olarak adlandırılmaktadır. İşyerinin devri iki işveren arasında gerçekleşen bir işlem olmasına rağmen işçilerin alacak hakları üzerinde etkili olmaktadır.

İş sözleşmesinin devri ise var olan bir iş sözleşmesinin tüm hak ve borçları ile başka bir işverene devredilmesidir. İş sözleşmesinin devri sadece iki işveren arasında gerçekleşen bir işlem olmayıp işçinin de bu sürece dahi olması ve onaylaması ile mümkündür. İşçi yazılı onay vermediği sürece iş sözleşmesi devredilememektedir. Yargıtay onayla yapılan bir işlem olduğu noktasından hareketle, “İşçinin rızası ile gerçekleşen iş sözleşmesinin devrinde, devreden işverenin devir tarihinden önce veya devir sırasından doğmuş borçlardan dolayı devralan ile birlikte sorumluluğu söz konusu değildir” dedi.

Yargıtay’a göre işyerinin devrinden bahsedebilmek için devredilen bölümün ekonomik birliği korunmalıdır. Bazı durumlarda ekonomik birlik korunuyorsa tek işçi ve diğer unsurların devri işyeri devri olarak değerlendirilebilecekken çoğunlukla tek işçi devrediliyorsa iş sözleşmesinin devri söz konusu olacaktır.

İşçi onayı belirleyici

İşyerinin devri İş Kanunu’nda düzenlenmiştir. İş sözleşmesinin devri ise Borçlar Kanunu’nda... İkisinin arasındaki temel fark işyerinin devrinde işçinin onayı gerekmezken, iş sözleşmesinin devrinde işçinin yazılı onayının alınması zorunludur. Yazılı onayın devir sırasında alınması gerekmektedir. Yargıtay verdiği kararda, “iki işveren arasında gerçekleşen işyeri devrine işçinin müdahale etmesi, devre itiraz etmesi yahut onay vermesi gibi bir durum söz konusu olmadığından işçinin bu hukuki işlemin sonuçlarından olumsuz yönde etkilenmemesi gerekir...

Buna karşılık işçinin rızası ile gerçekleşen iş sözleşmesinin devrinde tüm tarafların iradesi sözleşmenin devri yönünde birleşmekte; devreden taraf sözleşmenin tarafı olmaktan çıkmakta, devralan ise sözleşmenin tarafı hâline gelmektedir. Böylece devralan işveren, devraldığı işçinin sadece kıdeme bağlı hakları açısından değil tüm hakları açısından devreden işveren yanında geçen hizmet süresinden sorumlu olmakta iken devreden taraf, gerek devir öncesi dönem gerekse devir sonrası dönem yönünden sorumluluktan kurtulmaktadır” diyerek onayın iki hukuki işlemi birbirinden ayırdığını açıkça vurguladı.

Yargıtay kararında bunun sözleşme ile aksinin kararlaştırılabileceğini, devreden işverenin sorumluluğunun devam ettirilebileceğini de belirtti.

Ayrıca bu devre onay verilmemesinin bir fesih sebebi olup olmayacağı da ayrıca tartışma yaratacağa benziyor. İşyeri devri fesih sebebi olarak kabul edilmiyor. İş sözleşmesinin devrini kabul etmediği halde devralmak isteyen işverenin yanında çalıştırılan işçi açısından bu durum devreden işverenin haksız fesih sayılabilecektir. Duruma göre çalışma şartlarının işçi aleyhine esaslı değişikliği nedeniyle işçi de iş sözleşmesini haklı nedenle feshedebilecektir.

Fesih sebebi mi?

İşyerinin devri, işyerinin bir işverenden başka bir işverene geçerek, el değiştirmesidir. Kanunumuz bu el değiştirme sonucunda, önceki işverenin yaptığı iş sözleşmelerinin etkilenmeyeceğini, bu sözleşmelere ait bütün hak ve borçların yeni işverene geçmiş olacağını düzenlemiştir. Böylece çalışanla iş sözleşmesini imzalamış olan işveren, eski işveren olsa da, yeni işveren işyerini devralarak o sözleşmenin tarafı haline gelmektedir. Yargıtay’a göre, “İşyeri devri fesih niteliğinde olmadığından, devir sebebiyle feshe bağlı hakların istenmesi mümkün olmaz. Aynı şekilde işyeri devri kural olarak işçiye haklı fesih imkânı vermez.”

Dolayısıyla çalışan işyerinin devredildiğini belirterek kıdem tazminatı isteyemez. İşyerinin devri sonucunda iş sözleşmesi sona ermediğinden, eski veya yeni işverenler iş sözleşmesini haklı nedenle feshedemezler. İşyerinin devri yeni işveren açısından geçerli bir fesih nedeni değildir. İşyerini devraldığı için çalışanları işten çıkaramaz.

Cem Kılıç

https://www.milliyet.com.tr/skorer/mehmet-demirtas/ne-gol-ne-puan-7092466

5510 Sayılı Sosyal Sigortalar ve Genel Sağlık Sigortası Kanununun 89 uncu Maddesinin İkinci Fıkrasına Göre Uygulanan Gecikme Cezası Oranının Yeniden Belirlenmesine İlişkin Karar (Karar Sayısı: 8256)

12 Mart 2024 Tarihli Resmi Gazete

Sayı: 32487

Cumhurbaşkanı Kararı

Karar Sayısı: 8256

5510 sayılı Sosyal Sigortalar ve Genel Sağlık Sigortası Kanununun 89 uncu maddesinin ikinci fıkrasına göre uygulanan gecikme cezası oranının yeniden belirlenmesine ilişkin ekli Kararın yürürlüğe konulmasına, mezkûr Kanunun 89 uncu maddesinin ikinci fıkrası gereğince karar verilmiştir.

11 Mart 2024

Recep Tayyip ERDOĞAN

CUMHURBAŞKANI

11/3/2024 TARİHLİ VE 8256 SAYILI CUMHURBAŞKANI KARARININ EKİ KARAR

MADDE 1– (1) 31/5/2006 tarihli ve 5510 sayılı Sosyal Sigortalar ve Genel Sağlık Sigortası Kanununun 89 uncu maddesinin ikinci fıkrasında yer alan gecikme cezası oranı %3 (kanuni oran) olarak uygulanır.

MADDE 2– (1) Bu Karar yayımını takip eden ay başında yürürlüğe girer.

MADDE 3– (1) Bu Karar hükümlerini Cumhurbaşkanı yürütür.

…

Prim borçlarına halef olma, gecikme cezası ve gecikme zammı ile iadesi gereken primler

MADDE 89- (Değişik birinci fıkra: 17/4/2008-5754/53 md.) Sigortalının çalıştırıldığı işyeri aktif veya pasifi ile birlikte devralınır veya intikal ederse ya da başka bir işyerine katılır veya birleşirse eski işverenin Kuruma olan prim ile gecikme cezası, gecikme zammı ve diğer ferilerinden oluşan borçlarından, aynı zamanda yeni işveren de müştereken ve müteselsilen sorumludur. Bu hükme aykırı sözleşme hükümleri Kuruma karşı geçersizdir. Bu fıkranın uygulanmasına ilişkin usûl ve esasları belirlemeye Kurum yetkilidir.

Kurumun prim ve diğer alacakları süresi içinde ve tam olarak ödenmezse, ödenmeyen kısmı sürenin bittiği tarihten itibaren ilk üç aylık sürede her bir ay için %3 (%2) oranında gecikme cezası uygulanarak artırılır. Ayrıca, her ay için bulunan tutarlara ödeme süresinin bittiği tarihten başlamak üzere borç ödeninceye kadar her ay için ayrı ayrı Hazine Müsteşarlığınca açıklanacak bir önceki aya ait Yeni Türk Lirası cinsinden iskontolu ihraç edilen Devlet iç borçlanma senetlerinin aylık ortalama faizi bileşik bazda uygulanarak gecikme zammı hesaplanır. Ancak, ödemenin yapıldığı ay için gecikme zammı günlük hesaplanır. Cumhurbaşkanı, ilk üç ay için uygulanan gecikme cezası oranını iki katına kadar artırmaya veya bu oranı %1 oranına kadar indirmeye, yeniden kanunî oranına getirmeye ve uygulama tarihini belirlemeye yetkilidir. Dava ve icra takibi açılmış olsa bile, prim ve diğer Kurum alacaklarının ödenmemiş kısmı için gecikme cezası ve gecikme zammı tahsil edilir.

Yanlış veya yersiz alınmış olduğu tespit edilen primler, alındıkları tarihten on yıl geçmemiş ise, hisseleri oranında işverenlere, sigortalılara, isteğe bağlı sigortalılara veya genel sağlık sigortalılarına veya hak sahiplerine kanunî faizi ile birlikte geri verilir. Kanunî faiz, primin Kuruma yatırıldığı tarihi takip eden ay başından, iadenin yapıldığı ayın başına kadar geçen süre için hesaplanır. Ancak Borçlar Kanununun 65 inci maddesi hükmü saklıdır.

Prim iadesi nedeniyle sigortalıların, isteğe bağlı sigortalıların, genel sağlık sigortalılarının aylık, gelir, ödenek ve sağlık hizmetlerinden yararlanma şartlarını yitirmeleri durumunda, bu Kanuna göre ödenen aylık, gelir ve ödenekler ile sağlanan sağlık hizmetleri durdurulur. Yanlış veya yersiz yapılan masraflar 96 ncı madde hükümlerine göre ilgililerden geri alınır.

Kiraların Gerçek Gider Yöntemi İle Beyanında İdari Yaklaşımlar

Önceki yazımda kira gelirlerinin beyanında safi irada ulaşmak için düşülebilecek giderler konusunda gerçek gider ve götürü gider yöntemi olmak üzere iki yöntem olduğunu, hangi yöntemin uygulanacağı konusunda mükellefin tercihinin önemli olduğunu belirtmiş ve gerçek gider yöntemini seçenlerin indirebilecekleri giderler konusunda kanunda yer alan listeyi aktarmıştım.

Kanunda gerçek gider olarak indirilebilecek giderler sıralanmış olmakla birlikte uygulamada pek çok konuda duraksamaların olduğu da görülmektedir. Bu konuda idareye sorulan konular ve idari yaklaşımı ifade eden özelgelerle verilen yanıtları, gerçek gider yöntemine göre beyanda bulunacaklara kolaylık olsun diye aşağıda listeledim.

Gerçek gider yöntemini tercih ederek beyanda bulunan mükelleflerin, gider veya harcama belgelerini beyannamelerine eklemeleri veya vergi dairesini vermeleri gerekmemektedir. Ancak bu belgelerin 5 yıl süre ile saklanması ve vergi idaresince talep halinde ibraz edilmesi gerekmektedir (Ordu Defterdarlığı’nın 6.9.2012 gün ve 25953680-002-21 sayılı Özelgesi). İbraz edilemezse, vergi idaresi indirilen giderleri, ispatlanamadığı gerekçesi ile reddedebilir.

Taşınmazın iktisabında tapu harcı gider kalemi değildir. Aynı şekilde daireye kombi taktırılması, bu maksatla tesisat yaptırılması da gider niteliğinde değildir. Bu giderlerin maliyete eklenerek amortisman hesabında dikkate alınması gerekmektedir. (Eskişehir Vergi Dairesi Başkanlığı’nın 28.9.2020 gün ve 40617 sayılı Özelgesi). Mükellefin kira gelirine ilişkin olarak vereceği beyannamesinde gerçek gider usulünü tercih etmesi halinde, kira geliri elde edilen gayrimenkullerin mahkeme kararı neticesinde adına tescilinin yapılabilmesi için ödenen tapu harcının, safi iradın tespitinde indirim konusu yapılabilmesi mümkündür (İzmir Vergi Dairesi Başkanlığı’nın 258095 sayı ve 8.7.2019 sayılı Özelgesi). Kiraya verilmiş taşınmaz yurt dışından elde edilen kredi ile iktisap edilmişse bu krediye ait faizler de gider olarak kira gelirinden indirilemez. (İstanbul Vergi Dairesi Başkanlığı’nın 9.6.2017 gün ve 16247 sayılı Özelgesi). Kiraya verilen taşınmazın iktisabı için kullanılan dövizli konut kredisi anapara ödemelerinin ve bu anapara taksitlerine ilişkin kur farklarının da, bu taşınmazdan elde edilen kira gelirinin beyanında gider olarak indirim konusu yapılması mümkün değildir. Ancak, anapara taksiti için ödenen kur farklarının gayrimenkulün iktisap bedeline eklenmesi suretiyle oluşacak bedelin % 5 ini aşmayacak şekilde 5 yıl süreyle sadece ilgili taşınmaza ait kira gelirinden gider olarak indirim konusu yapılması mümkündür. Söz konusu anapara taksitine ilişkin ödenen kur farklarının ise taşınmazın maliyetine eklenmesi suretiyle amortisman hesaplanmasında dikkate alınması mümkündür (İstanbul Vergi Dairesi Başkanlığı’nın 14.4.2014 günlü Özelgesi).

Mahkemenin kira tespit kararına istinaden geçmiş yıllarda fazla alınmış olup iade edilen kira farkları da cari yılda gider olarak dikkate alınamaz. İade, önceki yıllarda tahsil edilen kira tutarlarında da bir azalma gerçekleştirdiğinden, söz konusu dönemlere ilişkin beyanların düzeltilmesi gerekir (İzmir Vergi Dairesi Başkanlığı’nın 16.11.2017 gün ve 128677 sayılı Özelgesi).

Öte yandan kiraya verilmiş taşınmazdan elde edilen kira gelirini gerçek gider yöntemini seçerek beyan edenler, bu taşınmaz için ilgili yılda ödenen emlak vergisi tutarını, toplam kira gelirlerinden indirim konusu yapabilirler (Ankara Vergi Dairesi Başkanlığı’nın 10.8.2015 gün ve 827 sayılı Özelgesi). Aynı şekilde kiraya verilmiş taşınmaz için ödenen değerli konut vergisinin de gider olarak indirimi mümkündür.

Üç adet gayrimenkulü için depremde hasar görmesi sonrasında riskli yapı kararı ve yıkım kararı verilen bir mükellefin deprem öncesi elde ettiği kira gelirlerinin beyanına ilişkin olarak, bu gayrimenkullerin amortisman sonrası kalan net değerinin zarar olarak beyan edilip edilmeyeceği hususundaki sorusunu Mali İdare, “deprem nedeniyle hasar gören söz konusu gayrimenkullerin amortisman sonrası kalan net değerinin, gider olarak indirim konusu yapılmasının mümkün olmadığı; ayrıca deprem nedeniyle hasar gören gayrimenkullerden önceden elde olunmuş kira gelirlerinin beyanında sermayede vukua gelen eksilme nedeniyle zarar olarak da düşülemeyeceği yönünde görüş vermiştir. (İzmir Vergi Dairesi Başkanlığı’nın 278022 sayı ve 21.9.2021 tarihli Özelgesi)

Öte yandan idari anlayışta, iktisap edilen ancak kentsel dönüşüm kapsamında yıkılarak yeniden inşa ettirme kararı alınan gayrimenkulün, müteahhit firma tarafından yeniden yapılarak teslim edilmesi yeni bir iktisap olarak kabul edilmiş olup, gayrimenkulün konut olarak kiraya verilmesi ve gayrimenkul sermaye iradı beyannamesinde gerçek gider usulünün seçilmesi halinde, istisnaya tekâbül eden eden kısım hariç olmak üzere bu gayrimenkulün iktisap bedelinin %5'inin iktisap tarihinden itibaren beş yıl süre ile indirim konusu yapılabileceği kabul edilmiştir (İstanbul Vergi Dairesi Başkanlığı’nın 1201680 sayı ve 31.12.2018 sayılı Özelgesi). Bumin DOĞRUSÖZ

Teşvik Belgeli Hangi Makine-Teçhizat KDV İstisnasından Yararlanır?

Katma Değer Vergisi Kanunu’nun 13/d maddesi; Teşvik belgesi sahibi mükelleflere belge kapsamındaki makine, teçhizat ve yazılım alımları ile gayri maddi hak kiralamalarında KDV istisnasından yararlanma imkanı sunmaktadır.

Teşvik belgeli makine ve teçhizat alımlarına sağlanan KDV istisnası, “Serinin İkincisi” olarak kaleme almış olduğumuz bu makalenin konusunu teşkil etmektedir.

Makine ve Teçhizattan Hangi Kıymetler Anlaşılmalıdır?

Öncelikle gerek yerli olsun gerekse ithal, yatırım harcamasına konu makine ve teçhizatın teşvik belgesine ekli listede yer alması zorunlu olup, listede yer almayan makine ve teçhizatın KDV istisnasından yararlanamayacağının altını çizmekte fayda var.

İstisna uygulamasında makine ve teçhizattan kasıt, amortismana tabi olup mal ve hizmet üretiminde kullanılan sabit kıymetlerdir.

Teşvik Belgesinde Set-Ünite Olarak Tanımlı Kıymetler de İstisnadan Yararlanır mı?

Teşvik belgesi eki listede yer alan set, ünite, sistem, takım ve benzerini oluşturan kıymetler de makine ve teçhizat olarak değerlendirilmektedir. KDV istisnası, bu kıymetlerin bir bütün olarak tesliminde uygulandığı gibi kısım kısım teslimlerinde de uygulanır.

Taşıt Araçları KDV İstisnasından Yararlanabilir mi?

Taşıt araçlarına ilişkin gerek 2012/3305 sayılı BKK gerekse KDV Uygulama Tebliği’ndeki açıklamalar dikkate alındığında; hastane yatırımlarına ilişkin ambulanslar, yüklü ağırlığı 45 tonu geçen offroadtruck tipi kamyonlar ile karayoluna çıkması mümkün olmayan kaya tipi damperli kamyonlar, madencilikte kullanılan damperli kamyonlar, mikserli kamyonlar (beton pompası, silobas vb. monteli olanlar dahil), frigorifik kamyonlar, semi veya frigorifik treylerler, forkliftler, iş makineleri, vinçler, tarım makinelerinin teşvik belgesi kapsamında KDV istisnasından yararlanılarak alımı ve ithali mümkünken; (Belediyeler ve İl Özel İdareleri ile bunların bağlı kuruluşları ve hisselerinin tamamına sahip oldukları şirketlerce şehir içi yolcu taşımacılığında kullanılmak üzere iktisap edilecek olan minibüs ve otobüsler hariç) otomobil, panel, arazi taşıtı, minibüs, otobüs(münhasıran apronda kullanılanlar hariç), kamyonet, kamyon, treyler ve çekici (Euro normlarına uygun yeşil motoru haiz olan çekiciler hariç) gibi taşıt araçlarının da istisnadan faydalanması söz konusu değildir.

Uygulamada Tereddüt Hasıl Olan Konular Mevcut Mudur?

Kafalar en çok belgede kayıtlı bulunan sarf malzemeleri, yedek parçalar ve demirbaşlar için de KDV istisnasının uygulanıp uygulanmayacağı konusunda karışmaktadır.

KDV Uygulama Tebliği’nde yapılan açıklamalardan yola çıkarak, belgeye ekli listede yer alması, mal ve hizmet üretiminde doğrudan ve zorunlu olarak kullanılması koşuluyla, sarf malzemeleri ve yedek parçalar ile demirbaş niteliği taşıyan (masa, sandalye, dolap, mefruşat vb.) kıymetlerin de KDV istisnasından yararlanabileceğini söyleyebiliriz. Ancak, burada dikkat edilmesi gereken konu, bu kıymetlerin mal ve hizmet üretiminde doğrudan ve zorunlu olarak kullanılacak olması halinde istisnadan yararlanılabileceğidir. Zorunluluk arz etmeyen durumlarda, teşvik belgesinde kayıtlı olsa dahi KDV istisnasından yararlanılması söz konusu değildir.

Tereddüt hasıl olan konulardan bir diğeri de hizmet işletmelerinde ortaya çıkmaktadır. Otel, yurt vb. hizmet işletmelerinde demirbaş eşyanın bizatihi kendisi (masa, sandalye, koltuk, mefruşat, dolap gibi) hizmetin sunulabilmesinin zorunlu unsurlarındandır. Bir nevi makine teçhizat gibidir. Dolayısıyla, bu kıymetler olmadan konaklama ya da pansiyon hizmetinin verilmesi mümkün değildir. Ancak, “zorunluluk” ifadesi, sübjektif değerlendirmelere kapı aralayabileceğinden uygulamada sorunlarla karşılaşılması kuvvetle muhtemeldir.

Özelgeler Ne Diyor?

Eklenti niteliğindeki kıymetler için İzmir Vergi Dairesi Başkanlığı’nca verilen 26/10/2011 ve B.07.1.GİB.4.35.17.01-35-02-580 sayılı özelgede, “…Ancak, söz konusu yatırım teşvik belgesi eki global listedeki soğuk hava deposunun eklentisi niteliğinde olduğu anlaşılan ve teşvik belgesi eki listede ismen yer almayan "panel" veya "kontrplak" temininde KDV Kanununun 13/d maddesinde hüküm altına alınan istisnadan faydalanılması mümkün değildir.” şeklinde görüş verilmiştir.

Bütün halinde teslimi mümkün olmayıp kısım kısım teslimi yapılan kıymet için İzmir Vergi Dairesi Başkanlığı’nca verilen 17/11/2011 tarih ve B.07.1.GİB.4.35.17.01-35-02-627 sayılı özelgede “…Öte yandan, yatırım teşvik belgesi eki listelerde yer alan ve teşvik belgesi sahibi firmaya bir bütün halinde teslimine teknik olarak imkan olmadığı için, yatırım mahallinde kurulumu gerçekleştirilen makine, teçhizat ve sistemlerin de Kanunun 13/d maddesi kapsamında değerlendirilmesi mümkün bulunmaktadır.” denilmiştir.

Otel yatırımında kullanılan mobilyalar için Muğla Vergi Dairesi Başkanlığı’nca verilen 21/07/2014 ve 96620903-130[13/d-2013/19]-77 sayılı özelgede; “…Buna göre, butik otel yapımına ilişkin olarak firmanız adına düzenlenen teşvik belgesi eki listede yer alan ve hizmet üretiminde doğrudan ve zorunlu olarak kullanılan söz konusu mobilya alımlarınızın Kanunun 13/d maddesi uyarınca KDV'den istisna tutulması mümkün bulunmaktadır.” şeklinde açıklama yapılmıştır.

Öğrenci yurdu yatırımlarında yurt için gerekli olan masa, sandalye, dolap ve yatak gibi demirbaşların teslimine KDV istisnası uygulanıp uygulanmayacağına yönelik Ankara Vergi Dairesi Başkanlığı’nca verilen 19/12/2014 ve B.07.1.GİB.4.06.17.01-130[13-2013/20]-1284 sayılı özelgede; “…Ancak, “… Üniversitesi Öğrenci Yurdu”nun yapım ve işletim hizmeti işi ile ilgili olarak sahip olduğunuz yatırım teşvik belgesinde yatırım konusunun otel, motel, pansiyon, kamplar ve diğer konaklama yerleri olduğu anlaşılmakta olup hizmet üretiminde doğrudan ve zorunlu olarak kullanılan masa, sandalye, dolap ve yatak gibi demirbaşların yatırımın bir parçası olarak değerlendirilmesi ve Kanunun 13/d maddesi uyarınca KDV'den istisna tutulması gerekmektedir.” denilmiştir. Aynı konuda 2017 yılında İstanbul Dairesi Başkanlığı’nca verilen bir başka özelgede de YTB eki listelerde yer alan "perde" mahiyetindeki oda, tül, fon, motorlu stor v.b ürünler yatırımın bir parçası olarak değerlendirilerek Kanunun 13/d maddesi kapsamında KDV'den istisna tutulması gerektiği belirtilmiştir.

Belediyeye teslimi gerçekleşen itfaiye aracı için Afyonkarahisar Defterdarlığı tarafından verilen 13.11.2017 tarih ve 63611781-130[13/d-2016/7]-26 sayılı özelgede; “…Buna göre, … tarih ve … sayılı yatırım teşvik belgesi ekindeki makine ve teçhizat listesinde yer alan itfaiye aracının Belediyenizde çıkabilecek yangınlara müdahale hizmetinin yanında indirim hakkı tanınan işlemlerde de kullanılması sebebiyle, Belediyeniz bünyesinde oluşan iktisadi işletmenizin bilanço veya aktifine kaydedilmesi şartıyla, söz konusu aracın temininde 3065 sayılı KDV Kanununun 13/d maddesi kapsamında istisnadan yararlanmanız mümkün bulunmaktadır.” denilmiştir.

Şaban Atuçuran

Direktör

This email address is being protected from spambots. You need JavaScript enabled to view it.

2023 Yılı Gelirlerinin Toplanmasında Dikkat Edilecek Hususlar

Gelir Vergisi Kanununda; gelir bir gerçek kişinin bir takvim yılı içinde elde ettiği kazanç ve iratların safi tutarı olarak tanımlanmıştır. GVK’nın 2. maddesinde gelire giren kazanç ve iratlar tek tek sayılmıştır. Maddede sayılan ticari kazançlar, zirai kazançlar, ücretler, serbest meslek kazançları, gayrimenkul sermaye iratları, menkul sermaye iratları ve diğer kazanç ve iratlar olmak üzere yedi gelir unsuru dışındaki hiçbir kazanç veya irat gelir vergisinin konusuna girmemektedir.

Gelir vergisi mükellefleri, yukarıda sayılan kaynaklardan bir takvim yılı içinde elde ettikleri kazanç ve iratlar için kanunda aksine hüküm olmadıkça yıllık beyanname verirler. Bir takvim yılına ait beyanname izleyen yılın Mart ayının başından otuz birinci günün sonuna kadar, bağlı bulunulan vergi dairesine verilir.

*Ülkemizde 06.02.2023 tarihinde meydana gelen depremler dolayısıyla depremden etkilenen 11 il (Adana, Adıyaman, Hatay, Kahramanmaraş, Gaziantep, Osmaniye, Malatya, Diyarbakır, Şanlıurfa, Kilis ve Elazığ) ile Sivas ili Gürün ilçesi için Hazine ve Maliye Bakanlığınca vergi uygulamaları bakımından mücbir sebep hali ilan edilmiştir. Söz konusu illerde deprem tarihi itibarıyla mükellefiyet kaydı bulunan mükelleflerin, bu mükellefiyetleri nedeniyle vergi kanunlarının uygulanması bakımından 06.02.2023 ila 31.07.2023 (bu tarih dâhil) tarihleri arasında mücbir sebep halinde olduğu kabul edilmiştir. Hazine ve Maliye Bakanlığınca mücbir sebep hali bazı yerler için uzatılmıştır. Adıyaman, Hatay, Kahramanmaraş ve Malatya illeri ile Gaziantep İlinin İslahiye ve Nurdağı ilçelerindeki mükellefler için önce 30.11.2023 tarihine, daha sonra da 30.04.2023 gününün sonuna kadar uzatılmıştır. Buna göre; mücbir sebep hali devam eden bu bölgelerde mükellefiyet kaydı bulunan Gelir Vergisi mükellefleri 2023 yılına ilişkin yıllık Gelir Vergisi Beyannamelerini 15.05.2024 Çarşamba günü sonuna kadar verebilecek ve bu beyannamelere istinaden tahakkuk eden vergilerini 31.05.2024 (ikinci taksidi 31 Temmuz 2024) günü sonuna kadar ödeyebileceklerdir.

414 Sıra Numaralı Vergi Usul Kanunu Genel Tebliğinde uygulama esasları belirlenen “Hazır Beyan Sistemi” ile gelirleri sadece ücret, gayrimenkul sermaye iradı, menkul sermaye iradı ile diğer kazanç ve iratlardan veya bunların birkaçından veyahut tamamından oluşan mükelleflerin Yıllık Gelir Vergisi beyannameleri önceden hazırlanarak onaylarına sunulmaktadır. Hazır Beyan Sisteminin uygulamasına 1 Mart 2016 tarihi itibari itibariyle 2015 yılı gelirleri için başlanmıştır. Bu sistem 2024 yılında verilecek 2023 yılına ait Gelir Vergisi Beyannamelerinde de, bahsi geçen gelir türlerini kapsamak üzere uygulanacaktır.-

Gelir Vergisi Kanununa göre beyanı gereken gelirlerin yıllık beyannamede toplanması zorunludur. Ancak ekonomik, sosyal, politik vb. nedenlerle bazı gelir unsurları beyanname kapsamı dışında tutulurken, beyannameye dahil edilmeyen kazanç ve iratlardan bir kısmı kesinti yoluyla nihai vergilendirmeye tabi tutulmakta, bir kısmı ise tamamen vergileme dışı bırakılmaktadır. 2023 takvim yılına ilişkin Yıllık Gelir Vergisi Beyannamesine dahil edilecek gerçek usulde tespit edilen gelirler ile toplama yapılmayan haller ve özellikli hususlara aşağıda maddeler halinde değinilmiştir.

1. Tacirlerle çiftçiler ve serbest meslek erbabı ticari, zirai ve mesleki faaliyetlerinden kazanç temin etmemiş olsalar bile, yıllık beyanname verirler. (GVK 85) Ancak, gerçek usulde vergilendirilmeyen zirai kazançlar ile gelir vergisinden istisna olan serbest meslek kazançları için beyanname verilmez. (GVK 86) Bu kazançların kesinti yoluyla nihai vergilendirilmesi yapılmaktadır.

2. Tacirler, çiftçiler ve serbest meslek erbabının ticari, zirai ve mesleki faaliyetlerinden elde ettikleri kazançlar hariç olmak üzere, kazanç ve iratların istisna hadleri içinde kalan kısmı için beyanname verilmez. Başka gelirlerden dolayı beyanname verilse dahi istisna haddi içinde kalan kazanç ve iratlar beyannameye dahil edilmez. Örneğin, Binaların mesken olarak kiraya verilmesinden bir takvim yılı içinde elde edilen hasılatın 2023 yılı için 21.000- TL’si gelir vergisinden müstesnadır. Bu durumda 21.000-TL ve altında kalan bu tür iratlar dolayısıyla 2023 yılı için 2024 yılında yıllık beyanname verilmeyecektir. Ancak; ticari, zirai veya mesleki kazancını yıllık beyanname ile bildirmek zorunda olanlar ile istisna haddinin üzerinde hasılat elde edenlerden, beyanı gerekip gerekmediğine bakılmaksızın ayrı ayrı veya birlikte elde ettiği ücret, menkul sermaye iradı, gayrimenkul sermaye iradı ile diğer kazanç ve iratlarının gayri safi tutarları toplamı 550.000-TL’yi aşanlar bu istisnadan faydalanamadıklarından dolayı, verecekleri yıllık beyannameye mesken kira gelirlerinin tamamını dahil etmeleri gerekmektedir.

Benzer şekilde, GVK’nın Mükerrer 80. maddesine göre; iktisap şekli ne olursa olsun (ivazsız olarak iktisap edilenler hariç) arazi, bina, voli mahalleri ve dalyanlar, gayrimenkul olarak tescil edilen haklar, gemi ve gemi payları ile bilumum motorlu tahmil ve tahliye vasıtalarının iktisap tarihinden itibaren 5 yıl geçtikten sonra elden çıkarılmasından doğan kazançların tamamı gelir vergisinden istisnadır. 2023 yılında elde edilen bu tür kazançlar için 2024 yılında yıllık beyanname verilmeyecektir. Diğer gelirler için yıllık beyanname verilse dahi bu gelirler beyannameye dahil edilmeyecektir.

3. GVK’nın mükerrer 20. maddesi “Genç Girişimcilerde Kazanç İstisnası” 10/2/2016 tarihinde yürürlüğe girmiştir. İlgili kanun maddesine göre; ticari, zirai veya mesleki faaliyeti nedeniyle adlarına ilk defa gelir vergisi mükellefiyeti tesis olunan ve mükellefiyet başlangıç tarihi itibarıyla yirmi dokuz yaşını doldurmamış tam mükellef gerçek kişilerin, faaliyete başladıkları takvim yılından itibaren üç vergilendirme dönemi boyunca elde ettikleri bu kazançlarının 2023 yılı için 150.000 Türk lirasına kadar olan kısmı, maddede belirtilen şartlarla gelir vergisinden müstesna tutulmuştur. Bu istisna hükmü, ticari, zirai veya mesleki faaliyet nedeniyle elde edilen kazançlara uygulandığından dolayı, bu kazançları elde edenler 2023 yılı için GVK’nın 85. maddesi hükmü gereği, zarar veya 150.000-TL’nin altında kazanç elde etmiş olsalar dahi her halükârda Yıllık Gelir Vergisi Beyannamesi vererek bu kazançlarını beyannameye dahil etmeleri gerekmektedir.

4. 7338 Sayılı Kanun’un 1 inci maddesi ile Gelir Vergisi Kanunu’na eklenen Mükerrer 20/A maddesiyle kazançları basit usule göre tespit edilen mükelleflerin kazançları 01.01.2021 tarihinden geçerli olmak üzere gelir vergisinden istisna edilmiştir. 2023 yılında elde edilen istisna kapsamındaki bu kazançlar için Yıllık Gelir Vergisi Beyannamesi verilmeyecektir.

5. 7338 Sayılı Kanun’un 2 inci maddesi ile Gelir Vergisi Kanunu’na eklenen Mükerrer 20/B maddesiyle İnternet ortamındaki sosyal ağ sağlayıcıları üzerinden metin, görüntü, ses, video gibi içerikler paylaşan sosyal içerik üreticilerinin bu faaliyetlerinden elde ettikleri kazançlar ile akıllı telefon veya tablet gibi mobil cihazlar için uygulama geliştirenlerin elektronik uygulama paylaşım ve satış platformları üzerinden elde ettikleri kazançlar 26.10.2021 tarihinde itibaren geçerli olmak üzere gelir vergisinden istisna edilmiştir.

Bu istisnadan faydalanılabilmesi için Türkiye’de kurulu bankalarda bir hesap açılması ve bu faaliyetlere ilişkin tüm hasılatın münhasıran bu hesap aracılığıyla tahsil edilmesi şarttır. Bankalar, bu kapsamda açılan hesaplara aktarılan hasılat tutarı üzerinden, aktarım tarihi itibariyle %15 gelir vergisi tevkifatı yapacaklardır. Bu tutar üzerinden 94 üncü madde kapsamında ayrıca tevkifat yapılmayacak olup, bankalarca yapılan %15 gelir tevkifatı, bu kazancı elde edenler açısından nihai vergilendirme olacaktır. Belirtilen bu kazançlara ilişkin yıllık gelir vergisi beyannamesi verilmeyecektir. Mükelleflerin başka faaliyetlerinden kaynaklanan kazanç ya da iratlarının bulunması istisnadan faydalanmalarına engel değildir.

Yukarıda sayılan kazançları toplamı 2023 yılı için 1.900.000-TL’yi aşanlar ile faaliyete ilişkin tüm gelirlerini belirtilen Kanunda belirtilen şartlara göre tahsil etmeyenler bu istisnadan faydalanamayacaklardır. Bu durumda olanların %15 tevkifat yapma yükümlülüğü de ortadan kalkmaktadır.

6. 7338 Sayılı Kanun’un 3’üncü maddesi ile Gelir Vergisi Kanununa eklenen Mükerrer 20/C maddesiyle 01.01.2021 tarihinden itibaren elde edilen kazançlara uygulanmak üzere, Kamu kurum ve kuruluşları tarafından yapılan tarımsal destekleme ödemeleri gelir vergisinden istisna edilmiştir. Dolayısıyla, Bu tür ödemeler üzerinden gelir vergisi tevkifatı yapılmayacağı gibi, bu ödemeleri alan gelir vergisi mükellefleri verecekleri yıllık beyannameye bu gelirlerini dahil etmeyeceklerdir.

7. 7349 Sayılı Kanun’un 2 inci maddesi ile Gelir Vergisi Kanunu’na eklenen 23/18 inci maddesi ile 01.01.2022 tarihinden itibaren yapılan ücret ödemelerine uygulanmak üzere; hizmet erbabının, ödemenin yapıldığı ayda geçerli olan asgari ücretin aylık brüt tutarından işçi sosyal güvenlik kurumu primi ve işsizlik sigorta primi düşüldükten sonra kalan tutarına isabet eden ücretleri gelir vergisinden istisna edilmiştir.

Bu konu ile ilgili yayımlanan 27.01.2022 tarih ve 319 No.lu Gelir Vergisi Genel Tebliğinde de belirtildiği üzere, ücret gelirlerinin vergilendirilmesinde, maaş ödemesinin yanı sıra aynı dönemde yapılan ve ücret olarak değerlendirilen prim, ikramiye, huzur hakkı, mesai ücreti, döner sermaye ücreti, ek ders ücreti gibi ödemeler de dikkate alınmak suretiyle kümülatif matrah esas alınarak vergilendirme yapılmaktadır. İlgili dönemlerde uygulanan indirim ve istisnalar bu ödemelerin toplamına bir kez uygulanmaktadır. Dolayısıyla ilgili ayda yapılan ücret ve ücret sayılan ödemelerin toplamına anılan istisnanın bir kez uygulanması gerekmektedir. 193 sayılı Kanunun 61’inci maddesinin üçüncü fıkrasında, bu Kanunun uygulamasında ücret sayılan ödemeler düzenlenmiştir. Aynı Kanunun 62’nci maddesinde, işverenler hizmet erbabını işe alan, emir ve talimatları kapsamında çalıştıran gerçek ve tüzel kişiler olarak tanımlanmış ve 61’inci maddenin üçüncü fıkrasında belirtilen ücret sayılan ödemeleri yapanlar da bu Kanunda yazılan ödevleri yerine getirmek bakımından işveren olarak kabul edilmiştir. Dolayısıyla, yönetim ve denetim kurulu üyelerine ödenen huzur hakkı, bilirkişilere, resmi arabuluculara, eksperlere, spor hakemlerine, sporculara yapılan ödemeler gibi ücret sayılan ödemelerin vergilendirilmesinde de asgari ücrete ilişkin istisna hükmü uygulanacaktır.

8. GVK’nın 75. maddesinin 15 ve 16 numaralı bentlerinde yazılı menkul sermaye iratları için yıllık beyanname verilmeyecektir. İlgili madde bentlerinde tüzel kişiliği haiz emekli sandıkları, yardım sandıkları ile sigorta ve emeklilik şirketleri tarafından ödenen irat tutarları ile bireysel emeklilik sisteminden çeşitli şekillerde ayrılanlara yapılan ödemelerin içerdiği irat tutarlarının menkul sermaye iradı olduğu belirtilmiştir. GVK’nın 86. maddesinde ilgili menkul sermaye iratları için beyanname verilmeyeceği, diğer gelirler için verilmesi halinde de bu iratların beyannameye dahil edilmeyeceği hüküm altına alınmıştır. Bu tür iratlar için GVK’nın 94’üncü maddesinin 15 ve 16 numaralı bentleri gereğince yapılan tevkifatlar nihai vergilendirme niteliğindedir.

9. Tek işverenden alınmış ve tevkif suretiyle vergilendirilmiş GVK’nın 103 üncü maddesinde yazılı tarifenin dördüncü gelir diliminde yer alan tutarı aşmayan ücretler (2023 yılı için 1.900.000-TL) ile birden fazla işverenden ücret almakla beraber, birden sonraki işverenden aldıkları ücretlerin toplamı, vergi tarifesinin yazılı olduğu GVK’nın 103. maddesindeki ikinci gelir diliminde yer alan tutarı (2023 yılı için 150.000-TL) ve birinci işverenden alınan dahil ücret gelirleri toplamı 1.900.000-TL’yi aşmayan mükelleflerin, tamamı tevkif suretiyle vergilendirilmiş ücretleri için beyannameye verilmez. Diğer gelirler için beyanname verilse dahi bu ücretler beyannameye dahil edilmez.

√ Mükelleflere birinci işvereni seçmede serbestlik tanınmıştır. Ücret geliri elde edenlerin yıllık beyanname vermeleri gerektiği durumlarda, birinci işverenlerden elde ettikleri de dahil olmak üzere ücret gelirlerinin tamamını beyannameye dahil etmeleri zorunludur.

√ Ücretlerin yıllık beyanname ile beyan edilmesi ile ilgili diğer önemli bir konu ise, mahkemelerce veya devletin diğer yetkili birimlerince bilirkişilere ödenen ücretlerin vergilendirilmesi ve işverenin belirlenmesidir. GVK’nın 62. maddesinde işverenlerin hizmet erbabını işe alan, emir ve talimatları dahilinde çalıştıran gerçek ve tüzel kişiler olduğu hüküm altına alınmıştır. Bu hükümden hareketle, bilirkişilerin işverenleri, bilirkişileri atayan ve onlardan uzmanlık alanları ile ilgili bilgi, rapor ve görüş isteyen ve karar yetkisi elinde bulunan ilgili mahkemeler ve devletin yetkili mercileridir. Gelir İdaresi Başkanlığı’nca verilen 28/09/2010 tarih ve B.07.1.GİB.4.06.16.01-2010.GVK-61-4-607 sayılı özelgede, farklı hukuk mahkemeleri tarafından görevlendirilen bilirkişilere ödenen ücretlerin, tek vezneden tahakkuk ettirilip ödenmesi halinde tek işverenden elde edilen ücret olarak değerlendirilmesi, ayrı veznelerce tahakkuk ettirilip ödenmesi durumunda ise ayrı tahakkuk yapan her bir veznenin ayrı bir işveren olarak değerlendirilmesi gerektiği, ayrıca bilirkişi ücretlerinin doğrudan davacılardan tahsil edilmesi durumunda ise her bir ödemenin, ödemeyi yapan birimler itibariyle ayrı işverenlerden yapılan ücret ödemesi olarak değerlendirilmesi gerektiği belirtilmiştir. Dolayısıyla, tahakkuk ve ödemeyi yapan her veznenin bağlı olduğu birimin ayrı bir işveren olarak kabul edilip buna göre işlem yapılması gerekmektedir.

√ Ücret gelirlerinin beyanına ilişkin 7194 Sayılı Kanunla yapılan düzenleme ile 01.01.2020 tarihinden itibaren elde edilen ücret gelirlerine uygulanmak üzere; tek işverenden alınmış ve tevkif suretiyle vergilendirilmiş GVK’nın 103. maddesinde yazılı tarifenin 4. gelir diliminde yer alan tutarı aşan ücretler ile 1. işverenden alınan dahil ücret gelirleri toplamı 103. maddede yazılı tarifenin 4. gelir diliminde yer alan tutarı aşan mükelleflerin bu ücretlerin tamamını Yıllık Gelir Vergisi Beyannamesi ile beyan zorunluluğu getirilmiştir. Bu düzenleme, 01.01.2020 tarihinden itibaren elde edilen ücret gelirlerine uygulanmakta olup, 2023 yılı için 2024/Mart döneminde verilecek Yıllık Gelir Vergisi Beyannamesine bu ücret gelirleri dahil edilecektir.

10. 7194 sayılı Kanunla yapılan düzenleme ile; beyannameli mükellefiyetin artırılması ve yüksek gelir gruplarından daha fazla vergi alınması amacına yönelik olarak; Gelir Vergisi Kanununun 103 üncü maddesi tarifeye yeni dilim eklenerek değiştirilmiştir. 2023 takvim yılı için gelir vergisi tarifesi aşağıdaki gibidir:

| 1. Dilim | 70.000 TL’ye kadar | %15 |

| 2. Dilim | 150.000 TL’nin 70.000 TL’si için 10.500 TL, fazlası | %20 |

| 3. Dilim | 370.000 TL’nin 150.000 TL’si için 26.500 TL (ücret gelirlerinde 550.000 TL’nin 150.000 TL’si için 26.500), fazlası | %27 |

| 4. Dilim | 1.900.000 TL’nin 370.000 TL’si için 85.900 TL (ücret gelirlerinde 1.900.000 TL’nin 550.000 TL’si için 134.500 TL), fazlası | %35 |

| 5. Dilim | 1.900.000 TL’den fazlasının 1.900.000 TL’si için 621.400 TL (ücret gelirlerinde 1.900.000 TL’den fazlasının 1.900.000 TL’si için 607.000 TL), fazlası | %40 |

11. Vergiye tabi gelir toplamının 103. maddede yazılı tarifenin ikinci gelir diliminde yer alan tutarı (2023 yılı için 150.000-TL) aşmaması koşuluyla, Türkiye’de tevkifata tabi tutulmuş olan; birden fazla işverenden elde edilen ücretler, menkul sermaye iratları ve gayrimenkul sermaye iratları yıllık beyannameye dahil edilmeyecektir.

Vergiye tabi gelir toplamının içerisine ticari kazançlar, zirai kazançlar, ücretler, serbest meslek kazançları, menkul ve gayrimenkul sermaye iratları ile diğer kazanç ve iratlardan oluşan yedi gelir unsurunun tamamı girmektedir. Yıllık beyanname toplanırken ücretlerin vergiye tabi gelir toplamının dışında tutulması gerekmektedir. Ücretler, ayrıca değerlendirilecek ve toplama dahil edilmeyecektir. Ancak, birden sonraki işverenden elde edilen ücretler toplamı 103. maddede yazılı tarifenin ikinci gelir diliminde yer alan tutarı aşarsa (2023 yılı için 150.000-TL) veya birinci işverenden alınan dahil ücret gelirleri toplamı 103. maddede yazılı tarifenin dördüncü gelir diliminde yer alan tutarı (2023 yılı için 1.900.000-TL) aşarsa, tevkifata tabi tutulan menkul ve gayrimenkul sermaye iratları tutarı ne olursa olsun beyannameye dahil edilecektir. Dolayısıyla, ücretler diğer gelir unsurlarından bağımsız olarak değerlendirmeye tabi tutulmasına karşın, birden sonraki işverenlerden elde edilen ücretlerin toplamının yukarıda bahsedilen tutar sınırlarını (150.000-TL ve 1.900.000-TL) aşması halinde tevkifata tabi tutulan menkul ve gayrimenkul sermaye iratları tutarı 1 TL dahi olsa bu iratların yıllık beyannameye dahil edilmesi zorunluluğunun doğmasına neden olmaktadır.

Gelirin toplanması ile ilgili 150.000-TL’lik beyan sınırının hesabında sadece tevkifata tabi tutulan ve Kanun’da geçen bazı sınırları aşan ücretler ile menkul ve gayrimenkul sermaye iratlarının mı dikkate alınacağı, yoksa bütün gelir unsurlarının mı toplanacağı konusunda tereddütler yaşanmaktadır. GVK 86/1-c’de belirtildiği üzere, bütün gelir unsurları (tek işverenden alınan ve tevkif suretiyle vergilenen 103’üncü maddede yazılı tarifenin 4. Gelir diliminde yer alan tutarı aşmayan ücretler ile birden fazla işverenden ücret almakla beraber, birinciden sonraki işverenden aldıkları ücretlerinin toplamı 103. Maddede yazılı tarifenin ikinci gelir diliminde yer alan tutarı ve birinci işverenden alınan dahil ücret gelirleri toplamı 103. maddede yazılı tarifenin 4. gelir diliminde yer alan tutarı aşmayan ücretler hariç) toplama dahil edilecek ve toplamda 150.000-TL’lik tutar sınırının aşılması halinde, tevkifata tabi tutulmuş menkul ve gayrimenkul sermaye iratları beyannameye dahil edilecektir. Örneğin, 151.000-TL serbest meslek kazancı elde eden bir kişinin 1 TL dahi tevkifata tabi tutulmuş işyeri kira geliri bulunması halinde Yıllık Gelir Vergisi Beyannamesine işyeri kira gelirini dahil etmesi gerekmektedir. Zira toplamda 150.000-TL’lik beyan sınırı aşılmış bulunmaktadır. Benzer şekilde, 100.000-TL serbest meslek kazancı, 60.000-TL işyeri kira geliri olan bir kişi için de toplamda 150.000-TL’lik beyan sınırı aşıldığından dolayı işyeri kira gelirinin de serbest meslek kazancı ile birlikte beyannameye dahil edilmesi gerekmektedir.

12. Bir takvim yılı içinde elde edilen ve toplamı 2023 yılı için 8.400- TL’yi aşmayan, tevkifata ve istisna uygulamasına konu olmayan menkul ve gayrimenkul sermaye iratları için GVK’nın 86/1-d maddesi gereğince yıllık beyannameye verilmeyecek, başka gelirler için beyanname verilmesi halinde de bu gelirler beyannameye dahil edilmeyecektir. Ancak, 2023 yılı için 8.400- TL’yi aşan tutarda tevkifat ve istisna uygulamasına tabi olmayan menkul veya gayrimenkul sermaye iradı elde edilmesi halinde, beyan sınırı olan 8.400- TL’ye kadar olanlar da dahil edilerek ilgili gelirin tamamı için yıllık beyanname verilmesi gerekmektedir. Bu tür gelirlere, alacak faizleri dolayısıyla elde edilen ve tevkifata tabi olmayan menkul sermaye iratları ile basit usule tabi mükelleflere kiralanan ve tevkifata tabi olmayan işyeri kirası dolayısıyla elde edilen gayrimenkul sermaye iratları örnek verilebilir.

13. Dar mükellefiyete tabi olanlar, GVK’nın 86/2 maddesi gereğince tamamı Türkiye’de tevkif suretiyle vergilendirilmiş ücret, serbest meslek kazancı, menkul ve gayrimenkul sermaye iradı ile diğer kazanç ve irat gelirlerinden elde etmeleri halinde yıllık beyanname vermeyeceklerdir.

14. Her nevi hisse senetlerinin kâr payları, iştirak hisselerinden doğan kazançlar ile kurumların idare meclisi başkan ve üyelerine verilen kar payları için kurum bünyesinde %10 stopaj yapılır. (Daha önce %15 olarak uygulanan stopaj oranı 21/12/2021 tarih ve 4936 Sayılı Cumhurbaşkanı Kararıyla %10’a indirilmiştir.) Gelir Vergisi Kanununun 22’nci maddesi hükmü uyarınca, elde edilen kâr payının yarısı gelir vergisinden istisna olup, kalan tutarın aynı Kanunun 86’ncı maddesinde belirtilen beyan haddini aşması halinde (2023 yılı için 150.000 TL) 2024 yılında beyanı gerekecektir. Yıllık Gelir Vergisi Beyannamesi ile beyan edilen tutar üzerinden hesaplanan gelir vergisinden kurum bünyesinde yapılan %10 oranındaki tevkifatın tamamı mahsup edilecektir.

15. Hisse senetleri alım-satım kazançları GVK Geçici 67. madde kapsamında 27/04/2012 tarih ve 2012/3141 sayılı Bakanlar Kurulu Kararı ile %0 oranında tevkifata tabi olup, bu kazançlar için yıllık beyanname verilmeyecektir. Ayrıca, tam mükellef kurumlara ait olup, İMKB’de (Borsa İstanbul) işlem gören ve bir yıldan fazla süreyle elde tutulan hisse senetlerinin elden çıkarılmasından elde edilen gelirler tevkifata tabi olmayacağı gibi bu gelirler için Gelir Vergisi Kanununun mükerrer 80’inci maddesi de uygulanmayacağından değer artış kazancı olarak yıllık gelir vergisi beyannamesi verilmesi de söz konusu olmayacaktır. 1/1/2006 tarihinden önce iktisap edilen hisse senetleri alım-satım kazançları için ise geçici 67’nci madde kapsamında tevkifat yapılmayacaktır. Bu gelirler 31/12/2005 tarihinde geçerli olan mevzuat hükümlerine göre vergilendirilecek olup, maliyet bedeli endekslemesi ve istisna uygulamasından sonra kalan tutar ne olursa olsun beyan edilecektir.

16. Devlet tahvili ve Hazine bonolarından elde edilecek olan faiz gelirleri ile bunların alım satım kazançları üzerinden GVK Geçici 67 inci maddesine göre yapılmakta olan %15’lik tevkifat oranı, 27.9.2010 tarihli ve 2010/926 sayılı Bakanlar Kurulu Kararı uyarınca 1.10.2010 tarihinden itibaren geçerli olmak üzere tam ve dar mükellef gerçek kişiler için %10 olarak belirlenmiştir. Ancak, 22.12.2021 – 30.4.2024 tarihleri arasında iktisap edilen, Hazine ve Maliye Bakanlığınca ihraç edilen Devlet tahvili ve Hazine bonolarından elde edilen gelir ve kazançlar için 21.12.2021 tarihli ve 4937 sayılı Cumhurbaşkanı Kararı ve 27.12.2023 tarihli ve 8002 sayılı Cumhurbaşkanı Kararı gereğince tevkifat oranı %0 olarak uygulanmaktadır. Geçici 67.madde hükümlerinin geçerlilik süresi 31/12/2015 iken, 7256 sayılı Kanun‘la 31/12/2025 olarak yeniden belirlenmiştir. Tevkifata tabi olan bu kazançlar için yıllık beyanname verilmeyecek ve başka gelirler için verilecek beyannameye de dahil edilmeyecektir. Özel sektör tahviline ilişkin faiz gelirleriyle alım-satım kazançları da GVK Geçici 67. madde kapsamında tevkifata tabi olup aynı durumdaki Devlet tahvili/Hazine bonosu gelirleri gibi vergilendirilmektedir.

17. Eurobondlardan (Yurt dışında ihraç edilen menkul kıymetler) elde edilen faiz gelirleri, ihraç tarihi ne olursa olsun GVK Geçici 67. madde kapsamı dışında ancak GVK 94.madde kapsamında ilgili BKK ile %0 oranında tevkifata tabi olduğundan, 2023 yılına ilişkin beyan haddi olan 150.000-TL’nin aşılması halinde beyan edilecektir. Eurobond alım-satım kazancında ise maliyet bedeli endekslemesi ve istisna uygulaması sonucu kalan tutar ne olursa olsun beyan edilecektir. Dar mükellefiyete tabi olanların ise, eurobondlardan elde ettikleri gelirler için %0 oranında dahi olsa Türkiye’de tevkifata tabi tutulduğundan GVK 86/2 gereği yıllık veya münferit beyanname vermeleri söz konusu değildir.

18. Mevduat faizleri GVK Geçici 67. madde kapsamında tevkifata tabidir. İlgili Cumhurbaşkanlığı Kararı gereği, döviz tevdiat hesaplarına yürütülen faizler ile mevduat faizleri vadelere göre değişik oranlarda tevkifata tabi olup, bu gelirler için yıllık beyanname verilmeyecektir. Katılım bankalarınca döviz katılma hesaplarına ödenen kar payları ile katılma hesabı karşılığında ödenen kar payları ise yine vadelere göre değişik oranlarda tevkifata tabi olup, bu gelirler için de yıllık beyanname verilmeyecektir.

19. Repo işlemlerinden elde edilen gelirler de GVK Geçici 67. madde uyarınca tevkifat uygulaması kapsamındadır. 2023 yılında elde edilen repo gelirleri % 15 oranında tevkifata tabi olup, bu gelirler için yıllık beyanname verilmeyecektir.

20. Vadeli işlem ve opsiyon sözleşmelerinden elde edilen gelirler GVK Geçici 67. madde kapsamında tevkifata tabidir. Bankalar veya aracı kurumlar, vadeli işlem veya opsiyon sözleşmesinin hükmünden yararlanıldığı anda, sözleşmeye baz alınan kıymetin piyasa fiyatına göre oluşan değeri ile işlem fiyatına göre oluşan değeri arasındaki fark üzerinden sözleşmenin sona erdiği tarih itibarıyla tevkifat yapacaklardır. Tevkifat oranı, Türkiye’de kurulu vadeli işlem ve opsiyon borsalarında hisse senedi veya hisse senedi endekslerine dayalı olarak yapılan vadeli işlem ve opsiyon sözleşmeleri için %0, hisse senedi ve hisse senedi endekslerine dayalı olarak yapılanlar dışında kalan sözleşmelerden elde edilen gelirler üzerinden ise ilgili Bakanlar Kurulu Kararları gereğince %10 oranında uygulanmaktadır. Her iki durumda da bu gelirler için yıllık beyanname verilmeyecektir.

21. GVK Geçici 67. madde kapsamında tevkifata tabi tutulan gelirlerin ticari faaliyet kapsamında elde edilmesi halinde, bu gelirler ticari kazanç hükümlerine göre vergilendirilecek olup, ticari kazançlarla ilgili olarak verilen beyannameye dahil edilecektir. Beyan edilen gelir üzerinden hesaplanan gelir vergisinden geçici 67. madde hükmü çerçevesinde tevkif edilen vergiler mahsup edilecektir.

22. GVK’nın Geçici 72. maddesi uyarınca, 31/12/2023 tarihine kadar sporculara yapılan ücret ve ücret sayılan ödemelerden maddede belirtilen oranlarda gelir vergisi tevkifatı yapılacak olup, bu ödemeler için GVK 94.madde kapsamında ayrıca tevkifat yapılmayacaktır.

7194 sayılı Kanun’la yapılan düzenleme ile;

√ 01.01.2020 tarihinden itibaren geçerli olmak üzere, GVK’nın Geçici 72. maddesine göre en üst liglerdeki sporculara yapılan ücret ödemeleri için geçerli gelir vergisi tevkifat oranı %15’ten %20’ye çıkarılmıştır.

√ Kanun maddesinin uygulama süresi 31/12/2023 tarihine kadar uzatılmıştır.

√ Ayrıca, sporculara yapılan ödemelerin 103. maddede yazılı tarifenin 4. diliminde yer alan tutarı (2023 için 1.900.000-TL) aşması halinde bu gelirler için yıllık beyanname verme zorunluluğu getirilmiştir.

23. 23/02/2017 tarihinde kabul edilen 6824 sayılı Kanunun 4. madde hükmü ile yeniden ihya edilen GVK’nın “Vergiye uyumlu mükelleflere vergi indirimi” başlıklı Mükerrer 121. maddesi ile; ticari, zirai veya mesleki faaliyeti nedeniyle gelir vergisi mükellefi olanlar ile kurumlar vergisi mükelleflerinden maddede belirtilen şartları taşıyanların yıllık gelir veya kurumlar vergisi beyannameleri üzerinden hesaplanan verginin %5’inin, ödenmesi gereken gelir veya kurumlar vergisinden indirim imkanı getirilmiştir.

Düzenlemeye göre, indirim tutarı 2023 yılı için her hâl ve takdirde 4.400.000- TL’den fazla olamayacaktır. İndirilecek tutarın ödenmesi gereken vergiden fazla olması durumunda kalan tutar, yıllık gelir veya kurumlar vergisi beyannamesinin verilmesi gereken tarihi izleyen bir tam yıl içinde mükellefin beyanı üzerine tahakkuk eden diğer vergilerinden mahsup edilebilecek olup, bu süre içinde mahsup edilemeyen tutarlar red ve iade edilmeyecektir. Gelir vergisi mükelleflerinin yararlanacağı indirim tutarı, ticari, zirai veya mesleki faaliyet nedeniyle beyan edilen kazançların toplam gelir vergisi matrahı içerisindeki oranı dikkate alınmak suretiyle hesaplanan gelir vergisi esas alınarak tespit edilmektedir.

7194 sayılı Kanunun 18. maddesi ile vergiye uyumlu mükelleflere sağlanan %5’lik vergi indiriminde GVK Mükerrer Madde 121’de yer alan şartlar yumuşatılmış olup, maddenin yeni halinde indirim şartları şu şekilde yer almaktadır:

√ İndirimin hesaplanacağı beyannamenin ait olduğu yıl ile bu yıldan önceki son iki yıla ait vergi beyannamelerinin kanuni süresinde verilmiş (Kanuni süresinde verilen bir beyannameye ilişkin olarak kanuni süresinden sonra düzeltme amacıyla veya pişmanlıkla verilen beyannameler bu şartın ihlali sayılmaz.) olması,

√ (1) numaralı bentte belirtilen süre içerisinde haklarında beyana tabi vergi türleri itibarıyla ikmalen, re’sen veya idarece yapılmış bir tarhiyat bulunmaması (Kesinleşen tarhiyatların, indirimin hesaplanacağı beyannamenin ait olduğu yıl için geçerli olan, birinci fıkradaki indirim tutar sınırının (4.400.000) %1’ini aşmaması durumunda bu şart ihlal edilmiş sayılmaz.),

√ İndirimin hesaplanacağı beyannamenin verildiği tarih itibarıyla, (1) numaralı bent kapsamındaki vergi beyannameleri üzerine tahakkuk eden vergilerin ödenmiş, ayrıca, vergi aslı (vergi cezaları ile fer’i alacaklar dâhil) 1.000 Türk lirasının üzerinde vadesi geçmiş borcunun bulunmaması şarttır.

» Eski düzenlemede yer alan “İndirimin hesaplanacağı beyannamenin ait olduğu yıl ile bu yıldan önceki son iki yıla ait vergi beyannamelerinin kanuni süresinde verilmiş ve bu beyannameler üzerine tahakkuk eden vergilerin kanuni süresinde ödenmiş olması şartı” yürürlükten kaldırılmıştır.

» Yeni düzenlemede, beyannamenin verildiği yıl ile bu yıldan önceki son iki yıla ait beyannamelerin kanuni süresinde verilmiş olması bu koşul için yeterli sayılmıştır.

Gelir ve kurumlar vergisi mükellefleri 01/01/2018 tarihinde yürürlüğe giren bu düzenlemeden 2023 takvim yılı gelirleri için faydalanabileceklerdir.

Cihangir ÖZKÖK

Yeminli Mali Müşavir

This email address is being protected from spambots. You need JavaScript enabled to view it.

https://www.alomaliye.com/2024/03/11/2023-yili-gelirlerinin-toplanmasinda-dikkat-edilecek-hususlar/