Mehmet Özdoğru

6111 Prim Desteği (4447/Geçici 10)-4

6111 Prim Desteği (4447/Geçici 10)-3

Muhasebe Hilesi, Hatası Ve Vergi Ziyaı Cezası

Bilindiği gibi, hesap ve muhasebe hileleri ile ilgili bazı kavramlar son yıllarda Amerika’da yaşanan enron olayları sonrasında bir hayli önem kazanmış durumdadır. Muhasebe denetimi ile ilgili literatürde ve uluslararası muhasebe standartlarında muhasebe hileleri veya hatalarının çeşitli sebepleri bulunmaktadır. Özellikle, firma dahili yolsuzlukları ört pas etmek, küçük hisse sahiplerine şirketi kötü göstermek, şirketin borsadaki hisseleri üzerinde manipülasyon yapmak, daha az vergi ödemek, vergi kaçırmak, devlet sübvansiyonlarından istifade etmek, finans ve banka kuruluşlarından daha çok kredi bulabilmek, işletmeden alacağı olanlara bu alacaklarını geç ödemek veya kısmi ödemeler yapmak, çalışanlara daha az prim veya ikramiye vermek .... vb. biçiminde bu sebepleri uzatmak mümkündür.[1]

Muhasebe hilesi veya muhasebe hataları biri diğerinden farklı iki kavramdır. Muhasebe hilesinde bir şey olduğundan daha çok farklı gösterme talebi söz konusudur. Muhasebe hatasında ise, arzu dışı bir hatanın ortaya çıkması söz konusudur. Gerek hatada ve gerekse muhasebe hilesinde netice itibariyle aynı yere varılmaktadır. Bir şeyi olduğundan veya olması gerekenden çok farklı gösterme isteği her iki durumda da sonuç itibariyle söz konusudur.

Muhasebe hileleri genellikle önceden bilinçli olarak yapılma isteğini içermektedir. Muhasebe hilelerinin nedenlerinden biri de ödenecek verginin daha az ödenmesi veya vergi kaçırılması amaçlanmaktadır. Bunun sonucu olarak da, işletmelerden mal, hizmet, para vb. kıymetli varlıkların çalınması hedeflenmektedir.[2]

Muhasebe hileleri ciddi bir suçtur. Bu suç neticesinde zarar görenler fiili işleyenler hakkında dava açma hakları bulunmaktadır. Özellikle vergi suçunun oluşumunda muhasebe hileleri yapılabilmektedir. Vergi suçunun oluşumunda kasıt unsurunun mutlak gerekliliği tartışılmaktadır. Özellikle 1998 yılında 4369 sayılı yasayla yapılan düzenleme neticesinde vergi suçlarının vergi kaybı ile irtibatı koparılmıştır. Başka bir ifade ile, kural olarak suçun meydana gelmesi için neticede vergi ziyaının olup olmadığını önemi bulunmamaktadır.[3]

Muhasebe hilelerine ilişkin yasa hükümlerinin karşılaştırılması sonucunda muhasebe hilesi meydana gelmesi sonucunda vergiye tabi kazancın yani matrahın eksiltilip, eksiltmediğinin bir önemi bulunmamaktadır. Bu gibi durumlarda işlemin yapılışında bir hile tespit edilmiş veya bu sonuca varılmış ise bu hileli işlemler neticesinde vergi ziyaı doğmasa bile 213 sayılı VUK’nun 359. maddesine göre bir suçun işlendiği varsayılmaktadır.[4]

Öte yandan, salt muhasebe kayıtları dışında muhasebe kayıtlarına ek zorunlu mali tabloların hazırlanması sırasında muhasebe standartlarının ve vergi yasalarının hükümlerine göre hile olup olmadığı ayrıca değerlendirilebilir. Bu konuda vergi inceleme elemanlarının önemli görev ve yetkileri bulunmaktadır.[5] Defter tutmak, kullanmak ve tasdik ettirme zorunluluğu bulunmayan kişi veya kuruluşların muhasebe hilesi ile ilgili bir durumları söz konusu olmayabilir.

Muhasebe hileleri veya hesap hileleri 213 sayılı VUK’nunda çeşitli maddelerde bölüm bölüm yer verilmiştir. Bu konuda mevzuatımızda kesin bir tanım veya kavrama tesadüf etmek mümkün değildir. Muhasebe hile ve hataları ile ilgili çeşitli ayrımlar bulunmaktadır. Genellikle, hesap ve muhasebe hileleri, vergi matrahının aşındırılması amacıyla gerçek muamele veya ilişkilerin defter kayıtları ve belgeler üzerinde yapılan bilinçli hareketlerle peçelenmesi olarak tanımlanabilir. Uygulamada hesap ve muhasebe hilelerini birbirinden ayırt etmek güç değildir.[6]

Sonuç olarak, bir işlemin muhasebe hilesi mi ya da muhasebe hatası mı olduğunun tespiti çoğu zaman zorlaşabilir. Bu konuda vergi kaybının olup olmadığı, işlemlerin yapılış şekli, bu işlemler sonucunda kimlerin ve ne şekilde çıkar elde edebileceği gibi kriterlere bakmak gerekecektir. Bu konudaki suçun tespiti vergi ve ceza hukukunun çok iyi kavranmasına bağlıdır. Kesin bir sonuca varılmadığı zaman yargı kararlarına da müracaat edilebilir. Zira, sonuçları vergi mükellefleri, bunlara yardım edenler, iştirakçiler, muhasebe elemanları, meslek mensupları açısından da çok ağır ve önemli sonuçlar doğurabilmektedir. Altı aydan başlayıp üç yıla varan hapis cezaları ve bunun yanı sıra üç kat vergi ziyaı cezası, tarhiyat öncesi ve sonrası uzlaşmaya alınmama, idarece yasaklılar yani kod listesine alınma, yurtdışı çıkış yasağı uygulaması, 6183 sayılı amme alacakları kanununa göre teminat istenmesi, ihtiyati haciz, ihtiyati tahakkuk gibi işlemler sonuçta uygulanacaktır. Özellikle, ihtiyati haciz ve ihtiyati tahakkuk sonuçları itibariyle vergi mükellefleri üzerinde önemli bir risk faktörüdür. Bu işlemlerin hemen bertaraf edilmesi mümkün olmadığı gibi yargıya giden mükellefler ise bu durumdan ancak Danıştay’dan kesin karar getirmeleri halinde bu durumdan kurtulabilirler.[7] Nazlı Gaye Alpaslan Güven

http://www.hurses.com.tr/Haber-Muhasebe_hatasi_muhasebe__hilesi__ve__vergi_ziyai_irtibati-14290.htm

[1] ALPASLAN Mustafa – ŞENTÜRK A.Gencer, “Muhasebe Meslek Mensuplarının Sorumluluklarının 213 sayılı Yasa ve 3568 Sayılı Yasa Açısından İrdelenmesi ve Mükelleflerin Kullandıkları Sahte Belgeler Açısından Meslek Mensubunun Durumu”, Vergi Sorunları Dergisi, Ağustos 2008, s.149-154

[2] ŞEKER Sakıp, Muhasebe Hilesi Üzerine, Yaklaşım Dergisi, Nisan 2009, s.105-110

[4] Kasıt unsuru kaldırıldığı için otomatik olarak vergi ziyaı VUK 359 madde hükmüne göre suçun işlendiği varsayılmaktadır. Bkz. 29.07.1998 gün ve 23417 sayılı mük. RG.

[5] Bu konuda 213 sayılı yasa ve muhasebe sistemi uygulama genel tebliğleri ve tek düzen hesap planı ile ilgili mevzuat hükümlerine dikkat edilmelidir.

[6] Burada VUK md. 135 incelenmelidir.

[7] 6183 sayılı yasa md. 16 ihtiyati haczin kaldırılması konusunda mutlak surette gayrimenkul teminatı istenilmektedir. Menkul mallar bu bölümde teminat olarak alınmamaktadır.

Karşıt İnceleme Yapan YMM' nin Bu İncelemeden Dolayı Müteselsil Sorumluluğu

Danıştay 9. Daire,

Esas: 2016/2470

Karar: 2016/2889

YMM’nin Vergi İncelemesinden Kaynaklı Yetkileri Kanun Kapsamında Bulunmadığından Müteselsil Sorumlu Olamayacaklarına Dair Karar.

- YMM’lerin Karşıt İncelemelerle İlgili Olarak VUK Kapsamında Defter Ve Belge İbrazı İsteme Yetkileri Bulunmamaktadır.

- Yönetmeliklerle Verilen Bu Yetki Vergi İnceleme Amacı Görmemektedir.

- Bu Yetki Kanuna Aykırı Şekilde Yönetmelik İle Genişletilemez.

- Kanunda YMM’lere Karşıt İnceleme İle Araştırma Görev Ve Yetkisi Veren Veya Buna Benzer Hüküm Bulunmamaktadır.

- Kanun 3. Kişiler Nezdinde Vergi İncelemesi Yetkisi Vermediği Gibi, Yönetmelik Hükümleri İle Bu Tarzda Bir Yetki Verilemez.

- Ortaktan Alacaklara Faiz Tahakkuk Ettirmeyen Şirket İçin YMM’nin Vergi Zıyaı Nedeniyle Sorumlu Tutulabileceği, Sorumluluğun Tebliğle Genişletilemeyeceği Ve İnceleme Yetkisi Verilemeyeceği Açıktır.

YMM’nin Faiz Tahakkuk Ettirmeyerek Örtülü Kazanç Dağıtımından Fiilen Sorumlu Tutulmaları Mümkün Olmadığından Ödeme Emrinin İptali Gerekmektedir. http://taxauditingymm.com

Yapılan Vergi Zamları (Tablo Halinde)

Maliye Bakanlığı’nın vergi kanunlarında muhtelif değişiklikler yapmak üzere bir süredir çalıştığı zaten biliniyordu. Nihayet bu çalışmaların bir kısmı önceki gün Meclis’e sunuldu. Bu gün yazı günüm olmamakla birlikte, ben de bu değişikliklerin ekonomik yaşamı yakından etkileyecek olanlarını hemen aktarayım istedim.

Pek çok madde ile Bakanlar Kurulu’na ve Maliye Bakanlığı’na verilen yetkiler artırılıyor. Bu yetki artırımları ile nasıl düzenlemeler geleceğini ise zaman gösterecek.

- En önemli düzenleme emlâk vergisinde. Bilindiği gibi 2018’de uygulanmak üzere pek çok mahalde arsa ve arazi değerleri fahiş derecede arttırılmıştı. Bu artırımların 2017’de uygulanan değerlerin yüzde 50’yi aştığı yerlerde, arsa ve arazi birim değerleri yüzde 50 arttırılmış olarak kabul edilecek. 2018’i izleyen yıllarda da artışlar, bu yüzde 50 sınırı ile oluşan değer esas alınarak -yeniden değerleme oranının yarısı oranında- yapılacak. Bu düzenlemenin emlâk vergisi mükelleflerine bir rahatlama getireceği açıktır. Bu artış sınırı, emlak vergisi değerini esas alan diğer vergi ve harçlar açısından da geçerli olacak. Bu düzenlemenin açılmış davalara etkisini ise bir başka yazıda ele alacağım

- Vergi Usul Kanunu’nda da önemli değişiklikler var. Özellikle tebligat konusunda önemli değişiklikler geliyor. Artık MERNİS’de kayıtlı adresler de mükellefin bilinen adresi olacak ve oraya da tebligat zorunluluğu getiriliyor. Mahkeme dilekçelerinde ve vergi dairelerine verilecek işi bırakma bildirimlerinde yazılı adresler de geçerli adres olmaktan çıkıyor.

- Asgari ücretlilerin 2016 yılı için geçici olarak çözülen ve bizim de yazılarımızda kalıcı hale getirilmesi gerekir dediğimiz öneri, bir anlamda yaşama geçmektedir. Asgari ücretliler açısından olumlu bir düzenleme. Yüksek ücretlilerde ise brüt gelirin 30 bin ilâ 110 bin lira arası olduğu hallerde uygulanan yüzde 27 oranı yüzde 30’a çıkmaktadır.

- Bu arada kurumlara, cari yıl kârlarını kurumlar vergisi beyan süresini izleyen ikinci ayın sonuna kadar sermayelerine eklememeleri veya dağıtmamaları halinde dağıtılabilir kâr üzerinden yüzde 1 oranında stopaj yapma yükümlülüğü getirilmektedir. Söz konusu kârın daha sonra sermayeye eklenmesi halinde bu stopaj iade edilecek, dağıtılması halinde ise dağıtım üzerinden yapılacak stopaja mahsup edilecektir.

- Gayrimenkul sermaye iradı sahiplerinin yararlandığı yüzde 25 götürü gider oranı yüzde 15’e çekilmektedir. Bu da kira geliri sahiplerini olumsuz etkileyecektir.

- Kurumların Maliye Bakanlığı ile yapacakları peşin fiyat anlaşmalarına ilişkin harçlar kaldırılıyor.

- Şans oyunları ile yarışma ve çekilişlerde uygulanan yüzde 10’luk verginin oranı ise yüzde 20’ye çıkartılmaktadır.

- Ödeme emri tebliğ edilen kişilerin 7 gün içinde mal beyanında bulunma veya dava açmalarına ilişkin süre 15 güne çıkartılmaktadır. Ayrıca üçüncü şahıslara gönderilen ihbarnamelerde üçüncü şahısların 7 günlük borçlunun kendilerinde bir alacakları bulunmadığına ilişkin bildirim süresi de 15 güne çıkmaktadır. İhtiyati hacizlere karşı 7 günlük dava açma süresi de 15’güne çıkartılmaktadır. Bunlar da olumlu düzenlemelerdir.

- Her türlü elektronik haberleşme işletmeciliği kapsamındaki –ön ödemeli kartlara yapılan satışlarda dahil olmak üzere tesis, devir, nakil ve haberleşme hizmetleri üzerinden yüzde 5 ile yüzde 25 oranında alınan gider vergisi oranı, yüzde 7.5 olarak sabitlenmektedir. Özel TV abonelikleri ve cep telefonlarına ilişkin olarak vergide önemli oranda düşme sağlanırken mobil internet sağlayıcılığında vergi yüzde 2.5 oranında artmaktadır. Bu düzenleme de oran karışıklığını gidermesi açısından olumludur.

- Cep telefonu sahiplerinin yurt dışında aldıkları roaming hizmetlerinin iletişim şirketlerince kendilerine yansıtılması KDV’den istisna edilmektedir.

- Bankalara borçlu olanların veya kefillerinin borca karşılık gayrimenkul teslimlerine ilişkin KDV istisnası (KDVK md.17/4-r) genişletilmekte bu maksatla finansal kiralama şirketlerine yahut finansman şirketlerine taşınmaz teslimleri de istisna kapsamına alınmaktadır.

- Kısaca motorlu taşıtlar vergileri önemli oranda artmaktadır. Kurumlar vergisinde ise taşınmaz ve iştirak hissesi satış kazancındaki istisna (KVK md. 5/1-e) oranı yüzde 75’den yüzde 50’ye indirilmekte, bankalara borçlu olanların veya kefillerinin borca karşılık gayrimenkul teslimlerine istisnanın (KVK md. 5/1-f) kapsamı genişletilmekte bu maksatla finansal kiralama şirketlerine yahut finansman şirketlerine taşınmaz teslimleri de istisna kapsamına alınmaktadır.

- Bankalar, finansal kiralama şirketleri, faktoring müesseseleri, ödeme ve elektronik para kuruluşları, yetkili döviz müesseseleri, varlık yönetimi şirketleri, sigorta ve bireysel emeklilik şirketleri, sermaye piyasası kurumlarının kurumlar vergisi oranı yüzde 22’ye çıkartılmaktadır.

Dünya vergi rekabeti içerisinde kurumlar vergisi oranını düşürme eğilimindeyken, bizde vergi oranı artışının ayrıca tartışılması gerekmektedir. Bu değişikliklerin detaylarına, getirecekleri ve götüreceklerine ilerideki yazılarımızda daha detaylı değineceğiz. Ancak bu değişikliklerin vergi mevzuatının yarattığı sorunlara veya oluşan adaletsizliklere pek fazla merhem olma özelliği yok.

Bu nedenle Türk Vergi Sistemi’nin tümüyle bir reforma tabi tutulması ihtiyacı hâla devam ediyor. Bumin Doğrusöz

https://www.dunya.com/kose-yazisi/vergide-neler-degisiyor/383693

Sürekli Borç Para Vermek Tefecilik mi?

Sürekli Borç Para Vermek Tefecilik mi? Mevzuata göre, izinsiz faiz mukabilinde para kullandırılması eylemi tefecilik suçunu oluşturabilmektedir.

Uygulamada yasa dışı tefecilik faaliyetlerinin saptanması halinde bu fiiller iki açıdan cezalandırılabilmektedir. Bunlardan ilki bu fiilin vergisel boyutudur, diğer bir boyutu ise ceza hukuku ile yargılama boyutudur.

İzinsiz olarak yukarıda yer verdiğimiz faiz mukabilinde para kullandırma olayı yasal olarak mümkün olmamakla beraber piyasada bu tür eğilimler giderek artabilmektedir.

Bu tür eğilimlerin kimi zaman vadeli çeklerin kırdırılmak suretiyle nakde dönüştürülmüş olduğunu sıklıkla görebilmekteyiz.

Genelde bu tür konular çek kırdıran veya faiz karşılığı ödünç para alan kişilerin ödeme güçlüğü içerisine düşmesi durumunda şikayetler üzerine ortaya çıkmaktadır.

Bu tür şikayetlerde vergi incelemesi yapılmakta ve sonuçta düzenlenen vergi inceleme raporuna dayanılarak ödünç para veren kişiler adına gelir vergisi, geçici vergi, banka muameleleri vergisi ve bu vergiler üzerinden de ayrıca vergi zıyaı cezası ilgililere tebliğ edilebilmektedir(1).

Diğer taraftan olayda vergi inceleme elemanları, konuyu izinsiz olarak tefecilik yapması nedeniyle haklarında kamu davası açılması için cumhuriyet savcılıklarına suç duyurusunda bulunmaktadırlar(2).

Uygulamada tefecilik faaliyetlerinin bütün unsurları ile birlikte ele alınarak meselenin kavranması gerekmektedir. Özellikle bu süreçte alıcı ve izinsiz para kullandırılması faaliyetlerinin somut delillere dayandırılarak tutanak altına alınması gereklidir.

Bu süreçte bu tür faaliyetlerin doğru bir şekilde kavranamaması halinde olay yargıya intikal ettirildiği taktirde gerek vergi tarhiyatının düşmesi ve gerekse kamu davasının da aynı paralelde olumsuz sonuçlanması gibi bir sonuca bizi götürebilecektir.

Diğer yandan uygulamada bu tür eğilimler genellikle bir ihbar veya şikayet sonucunda ortaya çıkabilmekte ve kendisini gösterebilmektedir.

Genel kanı ve yerleşik uygulamalarda yakın akrabalar arasında kısa veya orta vadedeki ödünç para kullandırılması da faiz iddiasında bulunulamaz. Veya ileride alınacak belirli bir ürün karşılığında verilen ön avanslar hakkında da faiz iddiasında da bulunulamaz. Keza aynı durum tarımsal ürünlerin mubayaasında da söz konusu değildir.

Zira arada bir tarımsal ürün alım satımı söz konusu olacağından bahisle faiz mukabilinde bir para kullandırılmasından söz edilemeyecektir dolayısıyla da bu ilişkide tefecilik fiili ve suçu gündeme gelemeyecektir.

Danıştay tarafından genellikle belirli bir miktar paranın borç olarak veya başka bir sebeple verilmiş olması halinde tek başına faiz alındığının kanıtı olamamaktadır. Bu yönde hukuken geçerli ve somut tespitler olmaksızın salt ifadeye dayalı olarak faiz geliri elde edildiği kabul olunamaz şeklinde kararları bulunmaktadır. Bunun yanı sıra bir başka yargı kararında da ikraz atçılık yaptığı iddiasıyla ödünç para verme sözleşmesi düzenlemediği için kesilen özel usulsüzlük ve usulsüzlük cezaları ortadan kaldırılmıştır(3).

Görülüyor ki, günümüzde özellikle kırsal kesimlerde örtülü olarak tefecilik faaliyetleri giderek yaygınlaşabilmektedir. Pek çok müstahsil tarımsal ürünlerini daha idame etmeden faiz mukabilinde para alma eğilimi içerisindedir. Ortada alivre satış sözleşmesi bulunmasa bile pek çok müstahsil ürün karşılığı olsun yada olmasın ödünç para alma yollarına tevessül edebilmektedir.

Yargıtay 7.Ceza Dairesinin vermiş olduğu bir kararında: Yüksek Yargıtay Ceza Genel Kurulunun 03/07/1995 gün ve 7/207-236 sayılı karında da belirtildiği üzere tefecilik sucunun oluşması için birden fazla kişiye sürekli ve sistemli bir biçimde faiz karşılığı ödünç para verilmesi gerekmekte olup, sanıkların bir çok kişiye faiz karşılığı ödünç para vermek suretiyle kendilerine çıkar sağlayıp sağlamadıkları, bu işi meslek haline getirip getirmedikleri araştırılıp tespit olunmadan müşteki adına birden fazla faizle borç verildiğinden bahisle yazılı şekilde hüküm tesisi isabetsizdir şeklinde karara varmıştır(4).

Öte yandan, benzeri bir olayda verilen borç paranın vadesinin uzatılması suretiyle borcun ötelenmesini devamlı borç para verilmesi olarak nitelendirme iddiası yerinde görülmemiştir. Böylelikle iddiada ikrazatçılık konusu ile ilgili inceleme raporu ve buna dayalı olarak yapılan tarhiyat – mükellefiyet tesisi işlemi iptal edilmiştir. İkrazatçılığın olayda mutad meslek haline getirildiğinin kabul edilerek mükellefiyet tesisi işlemi yapılmış, bir kez ödünç verilen paranın vadesinin uzatılması olayda birden fazla borç para verildiği anlamına gelmemekte, dolayısıyla bu faaliyetin devamlılığını göstermemektedir(5).

Sonuç olarak: ikrazatçılık faaliyetlerinde temel özellik bir paranın bir yıl içerisinde birden çok kişiye sürekli olarak ve de faiz gözetilerek para kullandırılması faaliyetleri tefecilik olarak nitelendirilebilir.

Şöyle ki: ödünç para verme işini sürekli olarak icra edenlerin bu faaliyeti neticesinde elde ettikleri gelir menkul sermaye iradı değil, ticari kazanç olarak kabul edilebilmektedir. Ancak uygulamada süreklilik halinin tespitinde bazı tereddütler yaşanabilmektedir. Bu konu ile ilgili en önemli kriter yıl içinde ödünç para verme işinin kaç kez yapılmış olduğunun tespit edilmesidir. Buna göre süreklilik halinin varlığından bahsedilmesi için ödünç para verme işinin bir yıl içerisinde birden fazla yapılması yeterli olacak ve elde edilen gelir ticari kazanç olarak değerlendirilecektir. Ancak faaliyet yıl içerisinde bir defa yapılmış ise, elde edilen gelir menkul sermaye iradı olarak kabul edilerek buna göre vergilendirilecektir. Nazlı Gaye Alpaslan Güven

(1) 90 sayılı KHK nın 17/3 Md.

(2) 2279 sayılı yasanın.17/1 Md.

(3) İzmir 4.Vergi Mah.26/11/2007 gün ve E:2007/645-K:2007/1261 sayılı kararları

(4) Yargıtay 7.Ceza Dairesi 12/02/2004 gün ve E:2003/3925-K:2004/1723 sayılı karar.

(5) İzmir 1. Vergi Mahkemesi kararı, 27.01.2009 gün ve E:2008/347-K:2009/67 sayılı kararları.

İzaha Çağırlacak Mükellefler

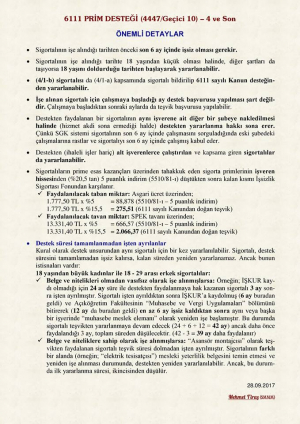

KHK İle İlave İşe Alınan İşçilere Getirilen Sigorta Prim Desteğinin Yararlanma Şartları

1-GİRİŞ

İşverenlere, bazı sosyal yönleriyle birlikte istihdamı da arttırmak amacıyla hem SGK Kanunu hem de İş Kanunu ve İşsizlik Sigortası Kanunu kapsamında çeşitli teşvik uygulamaları yapılmaktadır. Devlet, Sosyal Hizmet modellerinden faydalanan kişileri çalışma hayatına kazandırmak politikalar üretmektedir.

09.02.2017 tarih ve 29974 sayılı Resmi Gazete’de yayımlanan 687 Sayılı Olağanüstü Hal Kapsamında Bazı Düzenlemeler Yapılması Hakkında Kanun Hükmünde Kararname ile 25.08.1999 tarih ve 4447 sayılı İşsizlik Sigortası Kanunu’na aşağıdaki geçici maddeler eklenmiştir. Yapılan değişiklikle[1] 31.12.2017 tarihine kadar işe alınan her bir sigortalı için geçerli olmak üzere, 01.02.2017 tarihinden itibaren özel sektör işverenlerince Kuruma kayıtlı işsizler arasından işe alınanların; işe alındıkları tarihten önceki üç aya ilişkin Sosyal Güvenlik Kurumu’na verilen aylık prim ve hizmet belgelerinde veya muhtasar ve prim hizmet beyannamelerinde kayıtlı sigortalılar dışında olmaları ve 2016 yılı Aralık ayına ilişkin aylık prim ve hizmet belgelerindeki sigortalı sayısına ilave olmaları kaydıyla işe alındıkları tarihten itibaren 31.12.2017 tarihine kadar geçerli olmak üzere sigortalının aylık prim ödeme gün sayısının 22,22 TL ile çarpılması sonucunda bulunacak tutar, bu işverenlerin Sosyal Güvenlik Kurumu’na ödeyecekleri sigortalı hisseleri dahil tüm primlerden mahsup edilmek suretiyle işverene destek ödemesi yapılır ve destek tutarı Fondan karşılanır, hükmü yer almaktadır[2].

Bahse konu destek ödemesinden yararlanabilmek için gerek sigortalılar yönünden, gerekse bu sigortalıların çalıştığı işyerleri yönünden bazı şartlar aranıldığından, bu yazımızda, 31.12.2017 tarihine kadar işe alınan her bir sigortalı için geçerli olmak üzere işverene getirilen destek ödemesinden ne şekilde yararlanılabileceği, destek ödemesinden yararlanma süresi, ilave sayının nasıl belirlendiği ve karşılanacak olan sigorta prim desteğinin hesaplanmasına ilişkin hususlara yer verilmiştir

II- YENİ İSTİHDAM TEŞVİKİ İLE İLGİLİ KANUNİ DÜZENLEME

687 sayılı Olağanüstü Hal Kapsamında Bazı Düzenlemeler Yapılması Hakkında Kanun Hükmünde Kararnamenin 3. maddesi[3] ile 4447 sayılı İşsizlik Sigortası Kanunu’na geçici 17. madde eklenmiştir[4] Buna göre;

“31.12.2017 tarihine kadar işe alınan her bir sigortalı için geçerli olmak üzere, 01.02.2017 tarihinden itibaren özel sektör işverenlerince Kuruma kayıtlı işsizler arasından işe alınanların; işe alındıkları tarihten önceki üç aya ilişkin Sosyal Güvenlik Kurumu’na verilen aylık prim ve hizmet belgelerinde veya muhtasar ve prim hizmet beyannamelerinde kayıtlı sigortalılar dışında olmaları ve 2016 yılı Aralık ayına ilişkin aylık prim ve hizmet belgelerindeki sigortalı sayısına ilave olmaları kaydıyla işe alındıkları tarihten itibaren 31.12.2017 tarihine kadar geçerli olmak üzere sigortalının aylık prim ödeme gün sayısının 22,22 TL ile çarpılması sonucunda bulunacak tutar, bu işverenlerin Sosyal Güvenlik Kurumu’na ödeyecekleri sigortalı hisseleri dahil tüm primlerden mahsup edilmek suretiyle işverene destek ödemesi yapılır ve destek tutarı Fondan karşılanır.” denilmektedir.

III- PRİM DESTEĞİNDEN YARARLANMA ŞARTLARI

Yasal düzenlemeyle uygulamaya konulan 01.02.2017- 31.12.2017 tarihine kadar işe alınan her bir sigortalı için geçerli olmak üzere verilecek olan sigorta prim desteğinden işçi ve işveren yönünden yararlanma şartları farklılık göstermektedir.

A- İŞVEREN YÖNÜNDEN YARARLANMA ŞARTLARI

- İşyerinin Özel Sektör İşverenine ait olması,

- İşyerinin çalışanlarına ait Aylık prim ve hizmet belgesini (APHB) ve Muhtasar Beyannamenin yasal süresi içinde verilmesi,

- Sosyal Güvenlik Kurumu’na yasal süresi geçmiş prim, idari para cezası ve bunlara ilişkin gecikme cezası ve gecikme zammı borcu bulunmaması, Prim, idari para cezası ve bunlara ilişkin gecikme cezası ve gecikme zammı borcu varsa bunların 6183 sayılı Kanun’un 48 maddesine göre tecil ve taksitlendirilmesi veya diğer kanunlar uyarınca yapılandırma yapmış olanların yapılandırmalarının devam etmesi,

- İşçinin 2016/Aralık ayına ilişkin aylık prim ve hizmet belgelerindeki sigortalı sayısına ilâve olarak işe alınması,

-Yapılan kontrol ve denetimlerde çalıştırdığı kişilerin sigortalı olarak bildirdiği tespit edilmesi,

- Bildirilen sigortalıların işyerinde fiilen çalıştıklarının tespit edilmesi,

B- İŞÇİ YÖNÜNDEN YARARLANMA ŞARTLARI

- Türkiye İş Kurumu’nda kayıtlı işsiz olması,

- 01.02.2017 tarihinden 31.12.2017 tarihine İşe alınması durumunda işe başladığı tarihten önceki üç aya ilişkin Sosyal Güvenlik Kurumu’na verilen aylık prim ve hizmet belgelerinde veya muhtasar ve prim hizmet beyannamelerinde kayıtlı sigortalılar dışında olması,

- Sosyal Güvenlik Destek Primine tabi çalışan olmaması,

- Yurt dışında çalışan sigortalı olmaması, Şartları aranmaktadır.

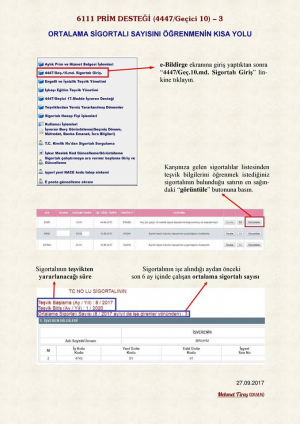

IV- ORTALAMA SİGORTALI SAYISINA İLAVE İŞE ALINMIŞ OLMASI NASIL HESAPLANMAKTADIR?

İşyerinin teşvikten yararlanması için en önemli şartlardan birisi Sigortalının işe alındığı işyerine ait 2016 yılı Aralık ayına ilişkin aylık prim ve hizmet belgelerindeki sigortalı sayısına ilave olarak çalıştırılması gerekmektedir.

A- 2016 YILI ARALIK AYINDA KURUMA BİLDİRİM YAPILMIŞ OLMASI HALİNDE

4447 sayılı Kanun’un geçici 17. maddesinde öngörülen destekten yararlanılabilmesi için maddede aranılan diğer şartların yanı sıra, sigortalının işe alındığı işyerine ait 2016/Aralık ayına ilişkin aylık prim ve hizmet belgelerindeki kayıtlı sigortalı sayısına ilave olarak işe alınması gerekmektedir.

Örnek: 4447 sayılı Kanun’un geçici 17. maddesinde öngörülen şartlara sahip olan

(B) sigortalısının, (Ç) Limited Şirketine ait işyerinde 03.04.2017 tarihinde işe alındığı ve bahse konu sigortalının işe alındığı işyerine ait 2016/Aralık ayına ilişkin aylık prim ve hizmet belgesinde kayıtlı sigortalı sayısının 4 olduğu varsayıldığında; Sigortalının işe alındığı ay ve takip eden aylarda 5 ve üzerinde sigortalı çalıştırılması ve Kanunda aranılan diğer şartların da sağlanmış olması kaydıyla söz konusu sigortalıdan dolayı bahse konu destekten yararlanılacaktır. İlgili ayda sigortalı sayısının 4 ve altında olması halinde ise bu sigortalıdan dolayı destekten yararlanılamayacaktır.

B- 2016 YILI ARALIK AYINA İLİŞKİN KURUMA BİLDİRİM YAPILMAMIŞ OLMASI HALİNDE

2016/Aralık ayında sigortalı çalıştırılmaması nedeniyle Kuruma bu aya ilişkin aylık prim ve hizmet belgesinin verilmemiş olması halinde, bu destekten yararlanabilmek için sigortalının işe alındığı işyerinden 2016 yılında Kuruma bildirilen aylık prim ve hizmet belgelerinde kayıtlı sigortalı sayısının ortalamasına ilave olarak çalıştırılması gerekmektedir.

Ortalama sigortalı sayısı, sigortalının işe alındığı işyerinden Kurumumuza 2016/Ocak ila 2016/Kasım aylarında bildirilmiş olan toplam sigortalı sayısının, aynı dönem aralığında Kurumumuza bildirim yapılmış ay sayısına bölünmesi suretiyle bulunacaktır. Sigortalıların, ortalama sigortalı sayısına ilave olarak çalıştırılıp çalıştırılmadığının tespiti sırasında, ortalama sigortalı sayısının küsuratlı çıkması halinde, yarıma kadar kesirler dikkate alınmayacak, yarım ve üzerinde olan kesirler ise tama iblağ edilecektir. Buna göre, ortalama sigortalı sayısının küsurat kısmı 0,01 ila 0,49 arasında ise 0 (sıfır) olarak dikkate alınacak, 0,50 ila 0,99 arasında ise tama iblağ edilecektir.

Örnek: 4447 sayılı Kanun’un geçici 17. maddesinde öngörülen şartlara sahip olan

(K) sigortalısının, 2016 Aralık ayında Kuruma bildirimi olmayan (M) Limited Şirketine ait işyerinde 16/2/2017 tarihinde işe alındığı ve bu işyerinden 2016 yılı Ocak ila Kasım aylarında 2016/Ocak 5, 2016/Şubat 5, 2016/Mart 6, 2016/Nisan 8, 2016/Mayıs 8, 2016/Haziran 5 2016/Temmuz ayında 10, 2016/Ağustos: Bildirim yapılmamış 2016/Eylül: Bildirim yapılmamış 2016/Ekim: Bildirim yapılmamış 2016/Kasım: Bildirim yapılmamış olduğu varsayıldığında,

Baz alınan takvim yılındaki toplam sigortalı sayısı: 5+5+6+8+8+5+10= 47 Ortalama sigortalı sayısı: 47 / 7 = 6,7 = 7 olacaktır.

Bu durumda, bahse konu sigortalıdan dolayı 4447 sayılı Kanun’un geçici 17. maddesinde öngörülen destekten (8) ve üzerinde sigortalının çalıştırıldığı aylarda yararlanılabilecektir.

Dolayısıyla, anılan maddede aranılan diğer şartlara sahip olan sigortalı, ortalama sigortalı sayısına ilave olarak işe alınmasa dahi, sonraki aylarda işyerinde çalışan sigortalı sayısı ortalama sigortalı sayısının üzerine çıktığı takdirde, bahse konu sigortalıdan dolayı ilgili aylarda 4447 sayılı Kanun’un geçici 17. maddesinde öngörülen destekten yararlanılabilecektir.

C- 2017 YILINDA TESCİL EDİLEN İŞYERLERİ DESTEKTEN YARARLANABİLECEKLER Mİ?

2017 yılında ilk defa tescil edilmiş olan işyerlerinde 2016/Aralık ayında Kuruma bildirim yapılmış olamayacağından, 2017 yılında tescil edilmiş olan işyerlerinde 01.02.2017 ila 31.12.2017 tarihleri arasında işe alınan ve destek kapsamına giren sigortalılardan dolayı destek tutarının yarısı kadar, Kanunda öngörülen diğer şartların da sağlanmış olması kaydıyla işyerinin tescil edildiği tarihi takip eden üçüncü aydan itibaren bu destekten yararlanılabilecektir.

Bu durumda, en geç 30.09.2017 tarihine kadar 5510 sayılı Kanun kapsamında tescil edilecek işyerleri bu destekten yararlanabilecektir.

V- ALT İŞVEREN OLAN İŞYERLERİ DESTEKTEN YARARLANABİLECEKLER Mİ?

4447 sayılı Kanun’un geçici 17. maddesinde öngörülen işveren desteğinden alt işverenlerce çalıştırılan ve kapsama giren sigortalılardan dolayı da yararlanılabilecektir.

Ancak, kapsama giren sigortalılardan dolayı söz konusu destekten yararlanılabilmesi için

- Asıl işverenin, hem kendi çalıştırmış olduğu sigortalılardan hem de alt işverenlerin çalıştırmış olduğu sigortalılardan kaynaklanan; her bir alt işverenin ise yalnızca kendi çalıştırmış olduğu sigortalılardan kaynaklanan yasal ödeme süresi geçmiş sigorta primi, işsizlik sigortası primi ve idari para cezası ile bunlara ilişkin gecikme cezası ve gecikme zammı borçlarının bulunmaması,

- Gerek asıl işverence, gerekse alt işverenlerce çalıştırılan ve kapsama giren sigortalının 2016/Aralık ayında bildirilen toplam sigortalı sayısına/2016 yılı ortalama sigortalı sayısına ilave olması gerekmektedir.

VI- YARARLANILACAK TEŞVİK TUTARI

Yapılan düzenlemede Yararlanılacak destek tutarı ile ilgili İşveren tarafından işe alındıkları tarihten itibaren 31.12.2017 tarihine kadar geçerli olmak üzere sigortalının aylık prim ödeme gün sayısının 22,22 TL ile çarpılması sonucunda bulunacak tutar, bu işverenlerin Sosyal Güvenlik Kurumu’na ödeyecekleri sigortalı hisseleri dahil tüm primlerden mahsup edilmek suretiyle işverene destek ödemesi yapılır ve destek tutarı Fondan karşılanır, denilmektedir.

Örnek: 2017/Nisan ayına ait aylık prim ve hizmet belgesinde destek unsurundan faydalanacak işçi sayısı 1 kişi ise ve işçinin 30 gün çalışması varsa destek tutarı 22,22 x 30 gün= 666,60 TL olacaktır.

Örnek: 2017/Kasım ayına ait aylık prim ve hizmet belgesinde destek unsurundan faydalanacak 30’ar gün çalışması olan 3 kişi var ise 22,22x30x3= 1.999,80 TL destek uygulanmış olacaktır.

VII- TEŞVİK KAPSAMI DIŞINDAKİ İŞVERENLER

Çalıştırdığı kişileri sigortalı olarak bildirmediği tespit edilen işverenler bir yıl süreyle bu maddeyle sağlanan destek unsurlarından yararlanamaz. Kamu kurum ve kuruluşlara ait işyerleri ile bu işyerlerinin yaptırdığı her türlü alım ve yapım işlerine ilişkin işyerleri, sosyal güvenlik destek primine tabi çalışanlar ve yurt dışında çalışan sigortalılardan dolayı bu destekten faydalanamayacaklardır. Destekten yersiz olarak faydalanıldığının tespiti halinde, yararlanılan teşvik tutarı gecikme cezası ve gecikme zammıyla birlikte işverenden tahsil edilmektedir.

VIII- DİĞER TEŞVİK VE DESTEKLER KARŞISINDAKİ DURUM

687 sayılı KHK’daki hükmüne baktığımızda bu düzenleme ile destek unsurundan yararlanmakta olan işverenlerin aynı sigortalı için aynı dönemde diğer sigorta primi teşvik, destek ve indirimlerden yararlanamayacağı açıklanmıştır.

687 sayılı KHK kapsamında destek sağlanan işçi için işveren aynı anda 5510 sayılı Kanun’un % 5’lik prim indiriminden faydalanamayacağı gibi 6111 sayı Kanun teşvikinden veya diğer kanunlar ile uygulanan teşvik, destek ve indirimlerden de faydalanamayacaktır. Keza işçi ve işveren primlerinin tamamından dolayı bu destekten faydalanıldığından diğer kanunlarca uygulanacak teşvik, destek ve indirimlere herhangi bir indirim payı kalmamaktadır.

IX- DİĞER HUSUSLAR

Aylık prim ve hizmet belgelerini 687 kanun numarasını seçerek Kuruma gönderen işverenlerin, anılan maddede öngörülen şartları taşıyıp taşımadıkları, ünitelerin sigorta primleri servislerince her ay düzenli olarak kontrol edilecek ve söz konusu destekten yararlanmaması gerektiği halde yararlanmış olan işverenlerle ilgili olarak yersiz yararlanılan prim tutarları gecikme cezası ve gecikme zammı ile birlikte işverenlerden tahsil edilecektir.

4447 sayılı Kanun’un geçici 17. maddesinde öngörülen destekten yararlanmakta olan bir işyerinin farklı bir sosyal güvenlik merkezine nakli halinde, anılan maddede öngörülen destekten nakil tarihinden önce yararlanılmış sigortalılardan dolayı, nakil tarihinden sonra da yararlanılması mümkün bulunmaktadır.

X- SONUÇ

687 sayılı KHK’nin 3. maddesi ile 4447 sayılı İşsizlik Sigortası Kanunu’na eklenen geçici 17. madde ile 01.02.2017- 31.12.2017 tarihleri arasında işe alınan her bir sigortalı için diğer şartları taşıması halinde işverenlere ödemeleri gereken sigorta primleri konusunda sigorta prim destek uygulaması getirilmiştir. Desteğin uygulama esasları yazımızda açıklayıcı bir şekilde belirtilmiştir. Gökhan BEDİR E-Yaklaşım / Eylül 2017 / Sayı: 297

7020 Sayılı Kanun Yapılandırma Peşin Ödeme Süresi Uzatıldı

T.C.

SOSYAL GÜVENLİK KURUMU BAŞKANLIĞI

Sigorta Primleri Genel Müdürlüğü

İşverenler Daire Başkanlığı

Tarih: 20/09/2017

Sayı : 35158785-202.99-E.4740848

Konu : 7020 sayılı yapılandırmada peşin ödeme süresinin uzatılması

GENEL YAZI

Bilindiği üzere, 18/5/2017 tarihli ve 7020 sayılı Bazı Alacakların Yeniden Yapılandırılması ile Bazı Kanunlarda ve Bir Kanun Hükmünde Kararnamede Değişiklik Yapılmasına Dair Kanun 27/5/2017 tarihli ve 30078 sayılı Resmi Gazetede yayımlanarak yürürlüğe girmiş bulunmaktadır.

Söz konusu Kanun ile Kurumumuz tarafından 6183 sayılı Kanun hükümlerine göre takip edilen, 2017/Mart ve önceki aylara ait olup Kanunun yayım tarihi veya Kanunun ilgili hükümlerinde belirtilen sürelerin sonuna kadar tahakkuk ettiği halde ödenmemiş olan Kurumumuz alacakları ile takip ve tahsili Kurumumuza verilen alacakların anılan Kanunun öngördüğü biçimde yapılandırılarak tahsil edilmesi hususundaki usul ve esaslar 07/06/2017 tarihli, 2017/21 sayılı Genelge ile teşkilatımıza duyurulmuştur.

Kurumumuza olan borçlarını taksitle ödeme seçeneğini seçen işverenlerin gerek 6736 ve gerekse 7020 sayılı Kanunlarda öngörülen ilk iki taksitinin ödenme şartını yerine getirmemiş olmaları nedeniyle yapılandırmalarının bozulmasının ve mağduriyetlerinin önlenmesi, ayrıca Kurumun alacaklarını bir an evvel tahsil edebilmesi maksadıyla Başkanlık Makamının 18/07/2017 tarihli, 9.139.122 sayılı Olur’una istinaden işverenlerce yapılacak ödemelerin ne şekilde mahsup edileceği yönünde herhangi bir düzenlemenin bulunmaması ve Kurumumuz alacakları yönünden anılan Kanunun uygulanmasına ilişkin usul ve esasların belirlenmesinde Kurumumuzun yetkili olması nedeniyle, yapılan ödemelerin ilgililerin iradesi doğrultusunda mahsup edilebileceği dikkate alınarak, cari ay primleri yönünden bir takvim yılı içinde ikiden fazla ihlal şartına girmeyecek olması koşuluyla cari ay prim borçlarına ilişkin yapılan ödemelerin aylık taksit tutarlarına mahsup edilmesi uygun görülmüş ve bu husus 21/07/2017 tarihli, 3881087 sayılı Genel Yazı ile ünitelerimize duyurulmuştur

7020 sayılı Kanunun 3 üncü maddesinin altıncı fıkrasında “ Bu Kanuna göre ödenmesi gereken taksitlerin ilk ikisinin süresinde ve tam ödenmesi koşuluyla, kalan taksitlerden; bir takvim yılında iki veya daha az taksitin süresinde ödenmemesi veya eksik ödenmesi hâlinde, ödenmeyen veya eksik ödenen taksit tutarlarının son taksiti (peşin ödeme seçeneğinin tercih edilmesi hâlinde ilk taksiti) izleyen ayın sonuna kadar, gecikilen her ay ve kesri için 6183 sayılı Kanunun 51 inci maddesine göre belirlenen gecikme zammı oranında hesaplanacak geç ödeme zammı ile birlikte ödenmesi şartıyla bu Kanun hükümlerinden yararlanılır. İlk iki taksitin süresinde tam ödenmemesi ya da süresinde ödenmeyen veya eksik ödenen diğer taksitlerin belirtilen şekilde de ödenmemesi veya bir takvim yılında ikiden fazla taksitin süresinde ödenmemesi veya eksik ödenmesi hâlinde bu Kanun hükümlerinden yararlanma hakkı kaybedilir. Bu hüküm alacaklı idareler açısından taksitlendirilen alacaklar için ayrı ayrı uygulanır.” hükmü yer almaktadır.

Anılan kanundan yararlanmak üzere müracaat eden ve borçlarını taksitle ödemeyi seçen işverenlere ilk iki taksitini ödemesi koşuluyla bir takvim yılında iki ihlal yapmaları halinde ödenmemiş olan taksitlerini son taksitin ödenmesi gereken ayı takip eden ay sonuna kadar geç ödeme zammı ile birlikte ödeme imkanı verildiği dikkate alınarak, peşin ödeme seçeneğini seçen ancak herhangi bir nedenle bu yükümlülüğünü vadesinde yerine getiremeyen işverenler bakımından da, bundan önce 6111 sayılı Kanunla getirilen yapılandırma uygulamasında yapılmış olan benzer uygulamanın bu defa 7020 sayılı Kanundan peşin ödeme seçeneğini tercih etmek suretiyle yararlanmak isteyen işverenler için de uygulanmasının hakkaniyet kurallarına uygun olacağı değerlendirilmiştir.

Kanunun yukarıda belirtilen hükmü Gelir İdaresi Başkanlığınca 3/6/2017 tarihli, 30085 sayılı Resmi Gazete’de yayımlanan Bazı Alacakların Yeniden Yapılandırılmasına Dair 7020 Sayılı Kanun Genel Tebliğinde de yer almış bulunmaktadır.

Bu itibarla, 7020 sayılı Kanun kapsamında borçlarını yapılandırıp peşin ödeme seçeneğini seçen işverenlerin mağduriyetlerinin giderilebilmesi ve Kurum alacaklarının bir an evvel tahsili bakımından 31 Ağustos 2017 son ödeme tarihinin bilahare alınan karara istinaden uzatılarak vadesi 5 Eylül 2017 tarihinde dolan ödeme yükümlülüklerinin, anılan Kanunun yukarıda açıklanan hükmü uyarınca 30 Eylül 2017 tarihinin tatil olması nedeniyle 2 Ekim 2017 tarihine kadar 6183 sayılı Kanunun 51 inci maddesine göre belirlenen gecikme zammı oranında hesaplanacak geç ödeme zammı ile birlikte ödenmesi şartıyla yapılandırmalarının bozulmaması uygun görülmüştür

Bilgi edinilmesini ve gereğini rica ederim.

Savaş ALIÇ

Kurum Başkanı a.

Genel Müdür V.

Mesleki Yeterlilik Belgesi Olmayanlar Çalışamayacak

26 Eylül 2017 Tarihli Resmi Gazete

Sayı: 30192

Çalışma ve Sosyal Güvenlik Bakanlığından:

Amaç ve kapsam

MADDE 1 – (1) Bu Tebliğin amacı, tehlikeli ve çok tehlikeli işlerden olup, çalışanlar için Meslekî Yeterlilik Kurumu Meslekî Yeterlilik Belgesi zorunluluğu getirilen meslekleri belirlemek ve yayımını sağlamaktır.

Dayanak

MADDE 2 – (1) Bu Tebliğ, 21/9/2006 tarihli ve 5544 sayılı Meslekî Yeterlilik Kurumu Kanununun Ek 1 inci maddesine dayanılarak hazırlanmıştır.

Belge zorunluluğu

MADDE 3 – (1) Tehlikeli ve çok tehlikeli işlerden olup, Meslekî Yeterlilik Kurumu tarafından standardı yayımlanan ve ekteki listede belirtilen mesleklerde, Meslekî Yeterlilik Kurumu Meslekî Yeterlilik Belgesine sahip olmayan kişiler bu Tebliğin yayım tarihinden itibaren on iki ay sonra çalıştırılamazlar.

(2) 5/6/1986 tarihli ve 3308 sayılı Mesleki Eğitim Kanununa göre ustalık belgesi almış olanlar ile Millî Eğitim Bakanlığına bağlı meslekî ve teknik eğitim okullarından ve üniversitelerin meslekî ve teknik eğitim veren okul ve bölümlerinden mezun olup, diplomalarında veya ustalık belgelerinde belirtilen bölüm, alan ve dallarda çalıştırılanlar için birinci fıkradaki belge şartı aranmaz.

İdari yaptırımlar

MADDE 4 – (1) 3 üncü maddeye ilişkin denetimler iş müfettişlerince yapılır. Bu Tebliğ hükümlerine aykırı davranan işveren veya işveren vekillerine Çalışma ve İş Kurumu il müdürü tarafından her bir çalışan için beş yüz Türk lirası idari para cezası verilir. Bu Tebliğ hükümlerine göre verilen idari para cezaları tebligattan itibaren bir ay içinde ödenir.

Yürürlük

MADDE 5 – (1) Bu Tebliğ yayımı tarihinde yürürlüğe girer.

Yürütme

MADDE 6 – (1) Bu Tebliğ hükümlerini Çalışma ve Sosyal Güvenlik Bakanı yürütür.