Mehmet Özdoğru

Son 1261 Gün Emekliliği Belirler

Emeklilik çalışanların statülerine göre, yani SSK’lı (4-a), Bağ-Kur’lu (4-b) veya devlet memuru (4-c) olmalarına göre farklılık gösterir. Her bir statü içerisinde bulunanların belirli koşulları yerine getirmesi beklenir. Ayrıca, kadın çalışanla erkek çalışan arasında da emeklilik koşullarının tamamlanması bakımından farklılıklar vardır. Bugünkü yazımızda sigortalı, yani 4-a’lı çalışanlar bakımından emeklilik koşullarını inceleyeceğiz.

Emeklilik için 3 şart

Genel olarak bir veya birden fazla işverene bağlı olarak hizmet sözleşmesiyle çalışanlar için 4-a, yani eski adıyla SSK koşulları geçerlidir. Bu sigortalılar için emeklilikte üç koşulun bir arada yerine getirilmesi şarttır. Hem emeklilik için gerekli yaşı tamamlayacaksınız, hem prim ödemeniz dolmuş olacak hem de başlangıçta erkek ve kadın için farklı olan sigortalılık süreniz tamamlanacak. İşte bu üç koşul tamamlanınca emekli aylığına hak kazanırsınız.

SSK’lılar için emekli olma şartlarını sigorta başlangıç tarihi belirliyor. Sigortaya giriş tarihinize göre emeklilik yaşınız ve ne kadar prim ödeyeceğiniz ortaya çıkıyor. Sigortalıların emeklilik koşullarında zaman içerisinde yapılan yasal değişiklikler ise farklı emeklilik tarihlerinin ortaya çıkmasına neden oluyor.

8 Eylül 1999 ve 30 Nisan 2008 kritik tarihler

1999’da emeklilik şartları yeniden düzenlendi ve ilk kez 8 Eylül 1999’dan sonra sigortalı olanlar için emeklilik yaşı kadınlarda 58, erkeklerde 60 oldu.

Daha sonra yeniden bir düzenleme yapıldı ve bu sefer 30 Nisan 2008’den sonra ilk kez sigortalı olanlar için, kademeli bir geçişle emeklilik yaşı 2036’dan sonra her yıl bir yaş artırılarak, erkeklerde 2044 ve sonrasında kadınlarda ise 2048 ve sonrasında 65’e çıkarıldı. Emeklilik için gerekli prim ödeme gün sayısı da artırıldı. Yani, emekli olabilmek için yaş ve prim ödeme gün sayısı şartı zaman içerisinde yükselmiş oldu.

Bu tarihlerden önce ve sonra sigortalılık girişi olanlar için emeklilik koşullarını ciddi bir şekilde değiştiriyor. Örneğin, 9 Eylül 1999’da ilk kez sigortalı olan bir kişi emekli olabilmek için kadın ise 58, erkek ise 60 yaşını doldurmak ve 7000 gün prim ödemek zorunda. Buna karşılık, 7 Eylül 1999’da ilk kez sigortalı olan kişi, kadın ise 56, erkek ise 58 yaşını doldurduğunda ve 5975 gün prim ödediğinde emekli olabiliyor. Bir gün erken sigortalılık 2 yıl erken emeklilik anlamına gelebilir.

18 yaş öncesi sigortalılık önemli mi?

Sigortaya başlangıç yaşı tüm sigortalılar bakımından önemlidir. 18 yaş öncesi çalışmaların emekliliği nasıl etkilediği hep tartışılmıştır. Konu çalışanlar bakımından iyi bilinmediği için emeklilik tarihi hesaplamalarında yanlışlıklar yapılmaktadır. Bu bakımdan, 1 Nisan 1981 tarihi önemlidir. Bu tarihten itibaren, 18 yaşından önce malullük, yaşlılık ve ölüm sigortalarına tabi olanların sigortalılık süresi, 18 yaşını doldurdukları tarihte başlamış kabul ediliyor.

Ancak bu tarihten önceki süreler için malullük, yaşlılık ve ölüm sigortaları primleri prim ödeme gün sayılarının hesabına dâhil ediliyor. Daha açık bir anlatımla, sadece 18 yaşından önce ödenen primler işinize yarıyor ve bunlar toplam prim gününüze ekleniyor.

Sigortalılık süreniz ise her halükârda 18 yaşında başlıyor. Ancak emeklilikte kademeli geçiş sonrası yaş şartı yükseldiği için sigortalılık süresinin 18 yaşından sonra başlaması problem olmaktan çıktı. Yalnızca malullük ve ölüm aylığında bu sorun yaşanabiliyor.

Emeklilikte son 7 yıla dikkat edin

Emeklilikte, aylığı bağlayıp ödeyecek kurumun belirlenmesinde, sigortalıların emeklilik tarihinden geriye doğru prim veya kesenek ödenerek geçen son 7 yıllık fiili hizmet (360 x 7 = 2520 gün) süresi esas alınıyor. Bu kural sadece SSK’lı çalışanları değil, tüm çalışanları ilgilendiriyor.

Sigortalının son 7 yıllık fiili hizmet süresi içerisinde en fazla hangi statüde hizmeti varsa, yani sigortalının son 7 yıllık fiili hizmet süresinin yarısından bir gün fazlası olan 1261 prim ödeme günü hangi statüde geçmişse, o statü şartlarıyla emekli olunuyor. Son 7 yıl hizmet süresi eşitse en son tabi olunan statüye göre emeklilik aylığı bağlanıyor. Örneğin, sigortalının hem SSK, hem Bağ-Kur prim ödemesi varsa, son 7 yıllık fiili prim ödeme süresi içinde en fazla SSK statüsünden prim ödemişse SSK’dan, en fazla Bağ-Kur statüsünden prim ödemesi varsa Bağ-Kur’dan emekli aylığı bağlanıyor. Primler eşitse son sigortalılığı hangi statüde ise o statüden emekli aylığı bağlanıyor.

Son 7 yıl, sigortalılık süresi veya yaş şartının yerine getirildiği tarihten geriye doğru 7 yıl değil, son prim ödeme tarihinden geriye doğru prim ödenen 7 yılı ifade ediyor. Yani, toplam prim gün sayısının son 2520 günü. Bu konu bilinmediği için, kötü sürprizlerle karşılaşanlar olabiliyor.

1 Ekim 2008 sonrası farklı

Hemen ifade etmekte fayda var, 1 Ekim 2008 tarihinden sonra, yani yeni sosyal güvenlik uygulamalarının başladığı tarihten sonra bu kuralda değişiklik oldu. Buna göre, 1 Ekim 2008 sonrasında ilk kez sigortalı olanlar için son yedi yıl sigorta primleri değil, çalışma hayatının tümünde ödenen sigorta primlerine bakılarak en fazla hangi statüye göre prim ödenmiş ise o statüye göre emeklilik şartları belirleniyor. Cem Kılıç

http://www.milliyet.com.tr/yazarlar/cem-kilic/son-1261-gun-emekliligi-belirler-2691583/

Çalışma Hayatında Yıllık İzin Esası

Havaların ısınması,okulların tatilinin başlamasıyla,yıllık izinlerin planlaması işyerlerinde yapılmaya başlandı.

İş Hukukunda Yıllık İzin Düzenlemesi

4857 sayılı İş Kanununun 53 üncü maddesi uyarınca, işverenlerce işçilere verilecek yıllık ücretli izinler kanun ve yönetmelikle belirlenir.İşyerinde işe başladığı günden itibaren, deneme süresi de içinde olmak üzere, en az bir yıl çalışmış olan işçilere yıllık ücretli izin verilir.

AYNI İŞVERENE AİT BİRDEN FAZLA İŞYERİNDE ÇALIŞMA VARSA SÜRE NASIL HESAPLANIR?

Yıllık izin süresinin ve izne hak kazanmak için gerekli sürenin hesabında işçinin aynı işverene ait işyerlerinde çalıştığı süreler birleştirilir. Şu kadar ki, bir işverenin 4857 Sayılı İş Kanunu kapsamına giren işyerinde çalışmakta olan işçilerin aynı işverenin işyerlerinde 4857 sayılı İş Kanunu kapsamına girmeksizin geçirmiş bulundukları süreler de hesaba katılır.

Yıllık ücretli izin hakkından vazgeçilemez. Her işçinin yıllık ücretli izne hak kazandığı tarih yıllık ücretli izin kayıt belgesine yazılır.Uzun süreli ücretsiz izin alınması halinde bu süreler 1 yıllık süre tamamlanmasında dikkate alınır.

KANUNDA YAZILI SÜRELERDEN AZ YILLIK İZİN KULLANDIRILMAZ

İşçinin izin süresi, iznini hak ettiği tarihteki hizmet süresine göre belirlenir.İşyerinde işe başladığı günden itibaren deneme süresi de içinde olmak üzere en az bir yıl çalışmış olan işçilere yıllık ücretli izin verilir.

İşçilere verilecek yıllık ücretli izin süresi, hizmet süresi;

- a) 1 yıldan 5 yıla kadar (5 yıl dahil) olanlara 14 günden,

- b) 5 yıldan fazla 15 yıldan az olanlara 20 günden,

- c) 15 yıl (dahil) ve daha fazla olanlara 26 günden,

az olamaz.

MADEN ÇALIŞANLARI İÇİN ARTAN SÜRELİ İZİN VAR

- a) 1 yıldan 5 yıla kadar (5 yıl dahil) olanlara 18 günden,

- b) 5 yıldan fazla 15 yıldan az olanlara 24 günden,

- c) 15 yıl (dahil) ve daha fazla olanlara 30 günden,

az olamaz.

BU SÜRELER ARTAR MI?

Yıllık izin süreleri iş sözleşmeleri ve toplu iş sözleşmeleri ile artırılabilir.

GENÇ VE YAŞLILAR İÇİN ÖZEL İZİN SÜRESİ DÜZENLENİR

18 ve daha küçük yaştaki işçilerle ,50 ve daha yukarı yaştaki işçilere verilecek yıllık ücretli izin süresi 20 günden az olamaz.

SON DÜZENLEMELER

6704 sayılı Kanunla yapılan düzenleme ile birlikte 26/04/2016 tarihinden itibaren 53 üncü maddede öngörülen izin süreleri, tarafların anlaşması ile bir bölümü 10 günden aşağı olmamak üzere bölümler hâlinde kullanılabilir.İlk izin süresi 10 günden az olmayacaktır.

Örnek:

İşçi Ahmet bey 2 yıl kıdemi var.

14 günlük yıllık izin hakkı var.

10 gün kullanacak,kalan 4 günü isterse 1'er günde kullanarak yıllık izini tamamlayabilir.

BUNLARA DİKKAT EDELİM

İşveren tarafından yıl içinde verilmiş bulunan ;

Ø Diğer ücretli ,

Ø Ücretsiz izinler ,

Ø Dinlenme ,

Ø Hastalık izinleri yıllık izne mahsup edilemez.

Yıllık ücretli izin günlerinin hesabında izin süresine rastlayan;

Ø Ulusal bayram,

Ø Hafta tatili ,

Ø Genel tatil günleri izin süresinden sayılmaz.

ÜCRETSİZ YOL İZNİ DÜZENLEMESİ

Yıllık ücretli izinleri işyerinin kurulu bulunduğu yerden başka bir yerde geçirecek olanlara istemde bulunmaları ve bu hususu belgelemeleri koşulu ile gidiş ve dönüşlerinde yolda geçecek süreleri karşılamak üzere işveren toplam dört güne kadar ücretsiz izin vermek zorundadır.

İşçi yol iznini talep etmiş, işverende bu yol iznini vermiş fakat işçi çeşitli nedenlerinden ötürü yol iznini kullanacak durumda olmamışsa,Yönetmeliğin 8. maddesi gereğince, yol izni alıp bu izni kullanmadan işine dönerse, işveren de bu işçiyi belirtilen sürenin bitiminden önce işe başlatmayabilir. İşçi yol izni talebinde bulunmaz ise işveren işçiye yol izni kullanma zorlamasında bulunamaz. Dolayısıyla işçi için yol izni yukarıda belirtilen şartların ortaya çıkması halinde talep edilme hakkı vermektedir. Bu şartların oluşması halinde işçi yol izni talep etmez ise, işveren işçiye zorla bu izni kullandıramaz.

YILLIK İZİNİ İÇİN KAYIT ŞARTI

İşveren, işyerinde çalışan işçilerin yıllık ücretli izinlerini gösterir izin kayıt belgesi tutmak zorundadır.

İşveren; çalıştırdığı işçilerin izin durumlarını gösteren, örneği Yönetmeliğe ekli yıllık izin kayıt belgesini tutmak zorundadır.

İşveren, her işçinin yıllık izin durumunu aynı esaslara göre düzenleyeceği izin defteri veya kartoteks sistemiyle de takip edebilir.(Bilgisayar ortamında e-imza ile de kayıt altına alınabilinir.)

ALT İŞVEREN KONTROLÜ

Alt işveren işçilerinden, alt işvereni değiştiği hâlde aynı işyerinde çalışmaya devam edenlerin yıllık ücretli izin süresi, aynı işyerinde çalıştıkları süreler dikkate alınarak hesaplanır. Asıl işveren, alt işveren tarafından çalıştırılan işçilerin hak kazandıkları yıllık ücretli izin sürelerinin kullanılıp kullanılmadığını kontrol etmek ve ilgili yıl içinde kullanılmasını sağlamakla, alt işveren ise altıncı fıkraya göre tutmak zorunda olduğu izin kayıt belgesinin bir örneğini asıl işverene vermekle yükümlüdür.

İŞ SÖZLEŞME TÜRLERİNE GÖRE YILLIK İZİN KULLANMA ESASI

Ø Mevsimlik veya Kampanya İşlerinde Yıllık Ücretli İzin

Nitelikleri yönünden bir yıldan az süren mevsim veya kampanya işlerinin yürütüldüğü işyerlerinde devamlı olarak çalışan işçilerin yıllık ücretli izinleri hakkında Yönetmelik hükümleri uygulanır.

Ø Kısmi Süreli , Çağrı Üzerine,Uzaktan Çalışmalarda Yıllık Ücretli İzin

Kısmi süreli ya da çağrı üzerine iş sözleşmesi ile çalışanlar yıllık ücretli izin hakkından tam süreli çalışanlar gibi yararlanır ve farklı işleme tabi tutulamaz.

Kısmi süreli ya da çağrı üzerine iş sözleşmesi ile çalışanlar iş sözleşmeleri devam ettiği sürece her yıl için hak ettikleri izinleri, bir sonraki yıl izin süresi içine isabet eden kısmi süreli iş günlerinde çalışmayarak kullanır.

Yukarıdaki esaslara göre izine hak kazanan kısmi süreli ya da çağrı üzerine çalışan işçilerle tam süreli çalışan işçiler arasında yıllık izin süreleri ve izin ücretleri konularında bir ayrım yapılamaz.

Ø Geçici İş İlişkisiyle Çalışan İşçilerin Yıllık Ücretli İzinleri

Geçici iş ilişkisi ile çalışan işçilerin yıllık ücretli izinleri hakkında, geçici iş sözleşmesinde aksi belirtilmediği takdirde, Yönetmelik hükümleri uygulanır.

|

4857 SAYILI İŞ KANUNU’NA GÖRE UYGULANACAK PARA CEZALARI (01.01.2018 Tarihinden İtibaren) |

||||

|

Kanun Mad. |

Ceza Mad. |

Cezayı Gerektiren Fiil |

Ceza Miktarı (TL) |

|

|

56 |

103 |

Yıllık ücretli izni yasaya aykırı olarak bölünen her işçi için |

337 |

|

|

57 |

103 |

Yıllık izin ücreti yasaya aykırı şekilde veya eksik ödenen her işçi için |

337 |

|

|

59 |

103 |

İş sözleşmesinin sona ermesinde kullanılmadığı iznin ücreti ödenmeyen her bir işçi için |

337 |

|

|

60 |

103 |

İzin yönetmeliğine aykırı olarak izin kullandırılmayan veya eksik kullandırılan her işçi için |

337 |

|

Vedat lki

5510 Sayılı Sosyal Sigortalar ve Genel Sağlık Sigortası Kanununun Geçici 75 inci Maddesi Uyarınca 2018 Yılında Sağlanacak Destek Tutarının Belirlenmesine İlişkin Karar BKK 2018/11668

20 Haziran 2018 Tarihli Resmi Gazete

Sayı: 30454

Karar Sayısı : 2018/11668

5510 sayılı Sosyal Sigortalar ve Genel Sağlık Sigortası Kanununun geçici 75 inci maddesi uyarınca 2018 yılında sağlanacak destek tutarının belirlenmesine ilişkin ekli Kararın yürürlüğe konulması; Çalışma ve Sosyal Güvenlik Bakanlığının 6/4/2018 tarihli ve 2326699 sayılı yazısı üzerine, anılan Kanunun geçici 75 inci maddesine göre, Bakanlar Kurulu’nca 9/4/2018 tarihinde kararlaştırılmıştır.

Recep Tayyip ERDOĞAN

CUMHURBAŞKANI

9/4/2018 TARİHLİ VE 2018/11668 SAYILI KARARNAMENİN EKİ

KARAR

Destek tutarı

MADDE 1- (1) 31/5/2006 tarihli ve 5510 sayılı Sosyal Sigortalar ve Genel Sağlık Sigortası Kanununun geçici 75 inci maddesinin birinci fıkrasının (a) bendi uyarınca 2018 yılı Ocak ila Eylül ayları/dönemleri için sağlanacak olan destek tutarına esas gün sayısının tespitinde dikkate alınacak prime esas günlük kazanç tutan 120 TL olarak, aynı fıkra uyarınca desteğe esas günlük tutar ise 3,33 TL olarak tespit edilmiştir.

(2) Birinci fıkra kapsamında tespit edilen prime esas günlük kazanç tutarı, 18/10/2012 tarihli ve 6356 sayılı Sendikalar ve Toplu İş Sözleşmesi Kanunu hükümleri uyarınca toplu iş sözleşmesi uygulanan özel sektör işverenlerine ait İşyerleri için, 180 TL olarak uygulanır.

Yürürlük

MADDE 2- (1) Bu Karar 1/1/2018 tarihinden geçerli olmak üzere yayımı tarihinde yürürlüğe girer.

Yürütme

MADDE 3- (1) Bu Karar hükümlerini Çalışma ve Sosyal Güvenlik Bakanı yürütür.

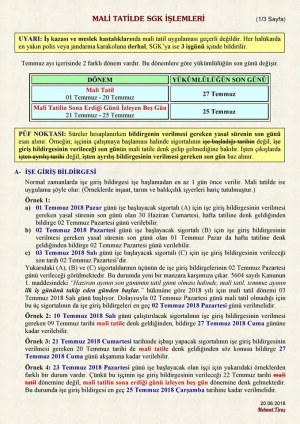

Mali Tatilde SGK İşlemleri

Muhtasar Beyannameler, Damga Vergisi Beyannameleri ile Katma Değer Vergisi Beyannamelerinin verilme süreleri Uzatıldı

Konusu: 25 Haziran 2018 günü sonuna kadar verilmesi gereken Muhtasar Beyannameler, Damga Vergisi Beyannameleri ile Katma Değer Vergisi Beyannamelerinin verilme sürelerinin uzatılması

Tarihi: 19/06/2018

Sayısı: VUK-108 / 2018-12

1. Giriş:

Bakanlığımıza iletilen talepler nedeniyle, Vergi Usul Kanununun mükerrer 28 inci maddesindeki yetkiye dayanılarak; 25 Haziran 2018 günü sonuna kadar verilmesi gereken Muhtasar Beyannameler, Damga Vergisi Beyannameleri ile Katma Değer Vergisi Beyannamelerinin verilme sürelerinin uzatılması bu sirkülerin konusunu oluşturmaktadır.

2. Muhtasar, Damga Vergisi ve Katma Değer Vergisi Beyannamelerinin Verilme Sürelerinin Uzatılması:

25 Haziran 2018 günü sonuna kadar verilmesi gereken Muhtasar Beyannameler, Damga Vergisi Beyannameleri ile Katma Değer Vergisi Beyannamelerinin verilme süreleri 26 Haziran 2018 Salı günü sonuna kadar uzatılmıştır.

Beyanname verme sürelerinin uzatılması ödeme süresini etkilemeyeceğinden, mükelleflerin beyan ettikleri vergileri kanuni süresinde (26 Haziran 2018 Salı) ödeyecekleri tabiidir.

Duyurulur.

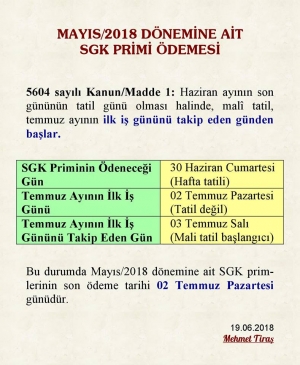

MAYIS/2018 Dönemine Ait SGK Primi Ödemesi Ne Zaman Ödenecek

5604 sayılı Malî Tatil İhdas Edilmesi Hakkında Kanun gereğince; Her yıl temmuz ayının birinden yirmisine kadar (yirmisi dahil) malî tatil uygulanmakta ve son günü malî tatile rastlayan Kanun’da belirtilen süreler, tatilin son gününü izleyen tarihten itibaren yedi gün uzamış sayılmaktadır.

Ancak, mezkûr Kanun’da belirtildiği üzere, Haziran ayının son gününün tatil günü olması halinde, malî tatil, Temmuz ayının ilk iş gününü takip eden günden başlamaktadır.

Haziran ayının son günün Cumartesi gününe denk gelmesi nedeniyle bu yıla ilişkin Mali Tatil başlangıcı, Temmuz ayının ilk iş günü olan 2 Temmuz Pazartesi gününü takip eden 3 Temmuz Salı günü olmaktadır.

Bu itibarla, Mayıs ayına ilişkin sigorta primlerinin son ödeme tarihi 2 Temmuz olup, söz konusu döneme ilişkin mali tatil hükümleri uygulanmamaktadır.

Ancak, Mayıs ayına ilişkin aylık prim ve hizmet belgesinin onaylanması sonrasında işveren ekranında, sigorta primlerinin son ödeme tarihinin 27 Temmuz 2018 olduğu belirtilmektedir.

Konuya ilişkin Kurum tarafından düzeltme veya açıklama yapılması gerekmektedir. Kemal Ünlü

Konsolosluklara Yapılacak Teslim Ve Hizmetlerde: Takrir Belgesi Uygulaması

3065 sayılı kanunun 15/1-a maddesine göre, karşılık olmak kaydıyla, yabancı devletlerin Türkiye'deki diplomatik temsilciliklerine, konsolosluklarına yapılan teslim ve hizmetler vergiden istisnadır.

Bu istisna hükmünden faydalanmak için mutlak suretle takrir belgesi alınması zorunludur. Takrir belgesi TC Dışişleri Bakanlığı tarafından ilgili misyonlar itibariyle alım yapabilecek her bir firma için ayrı düzenlenmektedir. Takrir belgeleri üzerinde teslime konu edilecek mal veya malların cinslerinden miktarına kadar bütün hususlar ayrıntılı şekilde yer almaktadır. Takrir belgelerinin niteliği, mahiyeti ve işlevi göz önüne alındığında, bu belgede ilgili ayrıntılar bulunmaktadır. Bir başka açıdan takrir belgesi, 27.11.2013 tarih ve 2013/48 sayılı T.C. Gümrük ve Ticaret Bakanlığı Gümrükler Genel Müdürlüğü Genelgesi'nde, "Takrir; ilgili elçilik veya muafiyet hakkı tanınmış misyon şefleri veya heyet başkanları tarafından tanzim edilmiş ve Dışişleri Bakanlığınca onaylanmış, gümrük vergilerinden muafiyet sağlayan mektubu" ifade eder şeklinde tanımlanmıştır.

Bu hüküm uyarınca diplomatik temsilcilikler ve konsolosluklara yönelik istisna uygulaması karşılıklılık ilkesi çerçevesinde yürütülmekte, istisna uygulanacak ülkeler ile istisna kapsamına giren mal ve hizmetler Maliye Bakanlığı ile Dışişleri Bakanlığı tarafından müştereken belirlenmektedir.

Temsilcilikler ve konsolosluklara, Dışişleri Bakanlığı tarafından istisnadan faydalanacakları mal ve hizmetleri gösteren bir belge verilir. Karşılıklılık ilkesi çerçevesinde asgari harcama limitleri Dışişleri Bakanlığı tarafından belirlenir ve bu miktar istisna belgesinde belirtilir.

Bu belge, diplomatik temsilcilik ve konsoloslukların resmi alımları için geçerlidir. Satıcılar tarafından, kendilerine ibraz edilen istisna belgeleri incelenerek, satın alınmak istenilen mal ve hizmetlerin istisna kapsamına girip girmediği tespit edilir, kapsama giren mal ve hizmetlerin satışına ilişkin olarak düzenlenen faturada KDV hesaplanmaz.

Diplomatik temsilcilik veya konsolosluk adına düzenlenecek faturada, temsilcilik adın ve adresi ile istisna belgesinin tarih ve numarasına ve ayrıca temsilcilik adına alım yapanın bilgilerine (adı-soyadı, adresi, kimlik kartı numarası) yer verilir.

Söz konusu belgede temsilcilik adına alım yapmaya tekili olduğu belirtilenler dışındakilere istisna kapsamında satış yapılmaz.

Yukarıdaki açıklamalar takrir yönteminin uygulandığı teslimler için geçerli değildir.

3065 sayılı kanunun 16/1-a maddesine göre, yurtiçinde teslimleri KDV'den istisna olan malların ithali de vergiden istisnadır. Diplomatik temsilcilik ve konsoloslukların resmi kullanımı için iktisap edeceği malların Dışişleri Bakanlığı tarafından verilecek belgede açıkça belirtilmesi şartıyla yurtiçinden satın alınması veya doğrudan elçilik tarafından ithali KDV'den istisnadır. İstisna belgesinin sadece ithal edilecek mal için verilmiş olması halinde ise yurtiçinden satın alınması sırasında istisna uygulanmayacaktır. Nazlı Gaye Alpaslan

2018 Mali Tatil' de Beyanlar Ve Süreleri

Mali Tatil 3-20 Temmuz 2018 Tarihleri Arasında Uygulanacaktır

ÖZET: 5604 sayılı Mali Tatil İhdas Edilmesi Hakkında Kanun hükümlerine göre meslek mensuplarına ve yükümlülere kolaylıklar getiren “Mali Tatil” uygulaması, bu yıl 3 Temmuz 2018 günü başlayıp 20 Temmuz 2018 Cuma günü sona erecektir.

2018 yılı için:

• Beyan süresi 3-20 Temmuz 2018 tarihleri arasında olan vergilere ilişkin beyannamelerin verilme süresi 27 Temmuz 2018 Cuma bu beyannamelere göre tahakkuk eden vergilerin ödeme süresi 30 Temmuz 2018 Pazartesi günü,

• Beyan süresinin son günü 20 Temmuz 2018 gününü izleyen tarihten itibaren beşinci günü mesai saati bitimine kadar olan vergilere ilişkin beyannamelerin verilme süresi 25 Temmuz 2018 Çarşamba, bu beyannamelere göre tahakkuk eden vergilerin ödeme süresi 26 Temmuz 2018 Perşembe günü mesai saati bitimi olacaktır.

Özel tüketim vergisi, banka ve sigorta muameleleri vergisi, özel iletişim vergisi, şans oyunları vergisi ile gümrük idareleri, il özel idareleri ve belediyeler tarafından tarh ve/veya tahsil edilen vergi, resim ve harçlarla ilgili olarak malî tatil düzenlemeleri uygulanmamaktadır.

3568 sayılı Serbest Muhasebeci Mali Müşavirlik ve Yeminli Mali Müşavirlik Kanunu hükümlerine göre faaliyette bulunan meslek mensuplarının, 1-20 Temmuz günleri arasında mer’i mevzuata göre yapmaları gereken bazı vergi ve sosyal güvenlik işlemelerini 20 Temmuz tarihinden sonraya erteleyerek meslek mensupları ve yükümlülere kolaylıklar getiren 5604 sayılı Mali Tatil İhdas Edilmesi Hakkında Kanun, 28/03/2007 tarihli ve 26476 sayılı Resmi Gazetede yayımlanarak aynı gün itibariyle yürürlüğe girmiştir.

Yasanın 1’inci maddesine göre, her yıl Temmuz ayının birinden yirmisine kadar (yirmisi dahil) malî tatil uygulanmakta, Haziran ayının son gününün tatil günü olması halinde ise, mali tatil, Temmuz ayının ilk iş gününü takip eden günden başlamaktadır.

27/01/2016 tarihli ve 29606 sayılı Resmi Gazetede yayımlanan 6661 sayılı Askerlik Kanunu ve Bazı Kanunlarda Değişiklik Yapılmasına Dair Kanun’un 18’inci maddesi ile 5604 sayılı Malî Tatil İhdas Edilmesi Hakkında Kanun’da bazı değişiklikler yapılmıştır. Bu değişikliklere ilişkin olarak 10.04.2016 tarih ve 29680 sayılı Resmi Gazetede yayımlanan “Mali Tatil Uygulaması Hakkında Genel Tebliğ (Sıra No: 1)’de Değişiklik Yapılmasına Dair Tebliğ (Sıra No: 2)” ile “1 Sıra No.lu Mali Tatil Uygulaması Hakkında Genel Tebliği”nde de bazı değişiklikler yapılmıştır.

Bu düzenlemeye göre, 2018 yılında mali tatil, 3-20 Temmuz 2018 günleri arasında uygulanacaktır.

II- YASADA YER ALAN DÜZENLEMELER

1- Vergiyle İlgili Düzenlemeler

5604 sayılı Yasada, vergi ile ilgili bazı işlemlerin süresinin uzayacağı, bazı işlemlerin süresinin işlemeyeceği ve bazı işlemlerin yapılamayacağına yönelik düzenlemeler bulunmaktadır. Bu düzenlemeler, aşağıdaki gibidir:

1.1- Sürelerin Uzaması

5604 sayılı Yasanın 1’nci maddesine göre, son günü malî tatile rastlayan bazı süreler, tatilin son gününü izleyen tarihten itibaren yedi gün uzamış sayılmaktadır. Bu süreler aşağıdaki gibidir: (5604 sayılı Yasa Md. 1/ 2)

✓ Beyanname verme süreleri: Beyana dayalı tarhiyatta, kanuni süresinde verilmesi gereken beyannamelerin verilme süreleri.

✓ İkmalen, re’sen veya idarece yapılan tarhiyatta ödeme süreleri: İkmalen, re’sen veya idarece yapılan tarhiyatta vadesi malî tatile rastlayan vergi, resim ve harçlar ile vergi cezaları ve gecikme faizlerinin ödeme süresi.

✓ Uzlaşma ve ceza indirimine ilişkin süreler: Tarh edilen vergilere ve/veya kesilen cezalara karşı uzlaşma talep etme veya cezada indirim hükümlerinden yararlanmak amacıyla yapılacak başvurulara ilişkin süreler.

✓ Devamlı bilgi vermeye ilişkin süreler: Devamlı bilgi verme hükümleri kapsamında verilmesi gereken bilgilerin verilmesine ilişkin süreler.

Beyana dayanan ve beyanname verme süresi malî tatil nedeniyle uzamış olan vergilerde ödeme süresi (aynı ay içerisinde kalmak kaydıyla), uzayan beyanname verme süresinin son gününü izleyen günün mesai saati bitimine kadar uzamış sayılmaktadır.

Ayrıca malî tatilin sona erdiği günü izleyen beş gün içinde biten 5604 sayılı Yasa kapsamındaki kanuni ve idari süreler, malî tatilin son gününü izleyen tarihten itibaren beşinci günün mesai saati bitiminde sona ermiş sayılmaktadır.

1.2-Sürelerin İşlememesi:

Aşağıda belirtilen süreler malî tatil süresince işlemez.

✓ Muhasebe kayıt süreleri: Vergi Usul Kanunu hükümlerine göre belirli sürelerde yapılması gereken muhasebe kayıt süreleri,

✓ Bildirim süreleri

✓ Dava açma süreleri: Vergiyle ilgili işlemlere ilişkin dava açma süreleri Belirtilen süreler malî tatilin bitiminden itibaren tekrar işlemeye başlar.

1.3- Mali tatil süresince yapılamayan bazı inceleme işlemleri

Mahkeme kararı veya Cumhuriyet Savcılıklarının talebi üzerine ya da Vergi Usul Kanunu hükümlerine göre yapılan aramalı incelemeler hariç olmak üzere, malî tatil süresince inceleme amacıyla defter ve belgelerin ibrazı talep edilemez, mükellefin işyerinde incelemeye başlanılmaz.

1.4- Mali tatil süresince bilgi isteme talepleri

Tatil süresince, vergi ve ceza ihbarnameleri ile mahsup taleplerine yönelik olanlar hariç, bilgi isteme talepleri mükelleflere, vergi ve ceza sorumlularına bildirilmemektedir. Ancak tatil süresi içinde gerçekleşen tebligat işlemlerinde süre, malî tatilin son gününden itibaren işlemeye başlamaktadır.

1.5-Mali tatil kapsamına girmeyen vergi, resim ve harçlar

5604 sayılı Kanunun 6661 sayılı Kanunun 18 inci maddesiyle 27.01.2016 tarihinden geçerli olmak üzere değişen 1 inci maddesinin (7) numaralı fıkrası uyarınca; özel tüketim vergisi, banka ve sigorta muameleleri vergisi, özel iletişim vergisi, şans oyunları vergisi ile gümrük idareleri, il özel idareleri ve belediyeler tarafından tarh ve/veya tahsil edilen vergi, resim ve harçlarla ilgili olarak malî tatil uygulanmayacaktır.

2-Sosyal Güvenlik İle İlgili İşlemler

Malî tatil ilan edilen döneme rastlayan tarihlerde 5.5.1983 tarihli ve 2821 sayılı Sendikalar Kanunu, 25.8.1999 tarihli ve 4447 sayılı İşsizlik Sigortası Kanunu ve 22.5.2003 tarihli ve 4857 sayılı İş Kanununa göre işverenlerce yapılması gereken, iş kazası ve meslek hastalığı bildirimleri dışında kalan beyan, bildirim ve ödemeler; 2.9.1971 tarihli ve 1479 sayılı Esnaf ve Sanatkârlar ve Diğer Bağımsız Çalışanlar Sosyal Sigortalar Kurumu Kanunu ile 17/10/1983 tarihli ve 2926 sayılı Tarımda Kendi Adına ve Hesabına Çalışanlar Sosyal Sigortalar Kanununa tâbi sigortalıların, 17/7/1964 tarihli ve 506 sayılı Sosyal Sigortalar Kanununa tâbi işverenlerin, 17/10/1983 tarihli ve 2925 sayılı Tarım İşçileri Sosyal Sigortalar Kanununa tâbi sigortalıların yapmakla yükümlü olduğu iş kazası ve meslek hastalığı bildirimleri dışında kalan beyan, bildirim ve ödemeler, 5604 sayılı Yasanın 1’inci maddede belirtilen süreler kadar ertelenir.

(5604 sayılı Yasa Md. 2/ 1)

Ancak, söz konusu yasal düzenlemelerden bir kısmı 5510 sayılı Yasa ile yürürlükten kaldırıldığından, 5510 sayılı Yasa uyarınca yapılması gereken iş kazası ve meslek hastalığı bildirimleri dışında kalan beyan, bildirim ve ödemelerden mali tatile rastlayanları, 5510 sayılı Yasanın 104’üncü maddesi hükmü uyarınca1 5604 sayılı Yasanın 1’inci maddesinde belirtilen süreler kadar ertelenecektir.

Maliye Bakanı, malî tatil uygulaması nedeniyle süre verilecek iş ve işlemlerin kapsamı ile malî tatil uygulamasına ilişkin usul ve esasları belirlemeye yetkilidir. (5604 sayılı Yasa Md. 1/ 9) Sosyal güvenlik işlemlerinin uygulanmasına ilişkin usul ve esasları düzenlemeye ise Çalışma ve Sosyal Güvenlik Bakanlığı yetkilidir. Vergi ile ilgili işlemlerde, Yasada Maliye Bakanına tanınan yetki, sosyal güvenlik ile ilgili işlemlerde, Çalışma ve Sosyal Güvenlik Bakanı tarafından kullanılır.

1 Diğer kanunlardaki atıflar

MADDE 104- (Değişik birinci fıkra: 17/4/2008-5754/62 md.) Bu Kanunla yürürlükten kaldırılmayan hükümleri saklı kalmak kaydıyla, 17/7/1964 tarihli ve 506 sayılı, 2/9/1971 tarihli ve 1479 sayılı, 17/10/1983 tarihli ve 2925 sayılı, 17/10/1983 tarihli ve 2926 sayılı ve 8/6/1949 tarihli ve 5434 sayılı kanunlara yapılan atıflar ile ilgili mevzuatında emeklilik, malûllük, vazife malûllüğü ve sosyal sigorta haklarına, yardımlarına ve yükümlülüklerine, iştirakçiliğe ve sigortalılığa, dul, yetim ve hak sahipliği şartlarına, emekli ikramiyesine, ek ödemelere, sağlık hizmetleri veya tedavi bedellerinin ödenmesine ilişkin yapılan atıflar bu Kanunun ilgili maddelerine yapılmış sayılır.

27/7/1967 tarihli ve 926 sayılı Türk Silâhlı Kuvvetleri Personel Kanununda kadrosuzluk tazminatının ödenmesine ilişkin T.C. Emekli Sandığına yapılmış olan atıf ile diğer kanunlarda T.C. Emekli Sandığına, Sosyal Sigortalar Kurumuna, Bağ- Kur’a yapılmış atıflar Kuruma yapılmış sayılır.

III- TEBLİĞLERLE YAPILAN AÇIKLAMA VE DÜZENLEMELER

Yasaya yöre Maliye Bakanı, vergi ile ilgili malî tatil uygulaması nedeniyle süre verilecek iş ve işlemlerin kapsamı ile malî tatil uygulamasına ilişkin usul ve esasları belirlemeye yetkilidir. Buyetki, sosyal güvenlikle ilgili işlemler için Çalışma ve Sosyal Güvenlik Bakanlığına verilmiştir. Bu yetkiye istinaden, 30/7/2007 tarih ve 26568 sayılı Resmi Gazetede yayımlanan,

✓ Maliye Bakanlığınca “1 sıra No.lu Mali Tatil Uygulaması Hakkında Tebliğ” ile 10.04.2016 tarih ve 29680 sayılı Resmi Gazetede yayımlanan “Mali Tatil Uygulaması Hakkında Genel Tebliğ (Sıra No: 1)’de Değişiklik Yapılmasına Dair Tebliğ (Sıra No: 2)”

✓ Çalışma ve Sosyal Güvenlik Bakanlığınca da “5604 sayılı Mali Tatil İhdas Edilmesi Hakkında Kanunun 2’nci Maddesinin Uygulanmasına İlişkin Tebliğ” ile mali tatil konusunda düzenleme ve açıklamalar yapılmıştır. Bu Tebliğlerde yer alan düzenlemeler genel hatlarıyla aşağıda belirtilmiştir.

1- VERGİ İLE İLGİLİ İŞLEMLER

Maliye Bakanına tanınan yetki çerçevesinde 1 seri No.lu Tebliğde;

✓ Mali tatilin uygulanacağı tarihler,

✓ Mali tatil kapsamında olmayan süreler,

✓ Mali tatil nedeniyle uzayan süreler,

✓ Mali tatil nedeniyle işlemeyen süreler,

✓ Mali tatil süresince defter ve belgelerin ibrazı, vergi incelemesine başlama,

✓ Mali tatil süresince bilgi isteme ve tebligat işlemleri,

✓ Mali tatilin sona erdiği günü izleyen yedi gün içinde biten kanuni ve idari süreler,

✓ Beyanname verme süresi mali tatil nedeniyle uzamış olan vergilerde ödeme süresi,

Konularında açıklamalar yer almıştır. Ancak bu açıklamalara ilave olarak Tebliğde, bazı vergilerle ilgili işlemlerin mali tatil kapsamına girmediği belirtilmiştir. Buna göre aşağıda belirtilen sürelerin mali tatil nedeniyle uzaması söz konusu olmayacaktır.

✓ İcra yoluyla yapılan satışlarda katma değer vergisi uygulamasına yönelik (5) No.lu katma değer vergisi beyannamesinin, 26/4/2014 tarihli ve 28983 sayılı Resmî Gazetede yayımlanan Katma Değer Vergisi Genel Uygulama Tebliğinin (I/B-6.2.22) bölümünde belirtilen verilme ve ödeme süreleri,

✓ Sürekli beyanname vermek zorunda olanlar dışındaki resmî kuruluşlar tarafından müzayede mahallerindeki satışlar dolayısıyla tahsil edilen katma değer vergisinin, Katma Değer Vergisi Genel Uygulama Tebliğinin (I/B-6.13) bölümünde belirtilen ödeme süresi,

✓ 18/1/1972 tarihli ve 1512 sayılı Noterlik Kanunu’nun 118’inci maddesine göre noterler tarafından tahsil edilen damga vergisi ve harç bedellerinin anılan Kanunun 119’uncu maddesi (4)uyarınca ilgili vergi dairesine bildirilmesine ilişkin olarak verilecek

(2) 6.2.2. Verginin Beyanı ve Ödenmesi

İcra dairelerince müzayede mahallinde yapılan satışlar nedeniyle hesaplanan KDV, ilgili mevzuatı uyarınca en geç bedelin tahsil edildiği günü izleyen günün mesai saati bitimine kadar vergi dairesine beyan edilip aynı süre içinde ödenir.

Satışa ait KDV’nin bu süre içinde beyan edilerek ödenmemesi halinde, teslim gerçekleştirilmez.

…

3 6.1. Genel Olarak

3065 sayılı Kanunun (1/3-d) maddesine göre, cebri icra, izale-i şüyu, ipoteğin paraya çevrilmesi, tasfiye gibi nedenlerle yapılan açık artırma, pazarlık ve diğer şekillerdeki satışlar da dahil olmak üzere, müzayede mahallerinde yapılan her türlü satışlar KDV’ye tabidir.

Kanunun istisna ve vergi oranlarına ilişkin hükümleri bu satışlar için de geçerlidir.

Bu satışlarda vergiyi doğuran olay, satışın yapıldığı tarihte vuku bulmaktadır. Verginin mükellefi satışları düzenleyen özel veya resmi kişi ve/veya kuruluşlar olup, 3065 sayılı Kanunun (23/d) maddesi hükmüne göre, satılan malın kesin satış bedeli KDV’nin matrahıdır.

Ancak izale-i şüyu çerçevesinde yapılan satışlarda alıcının hissedarlardan biri olması halinde hissesi, bu hisse için mülkiyet devri söz konusu olmadığından matrahtan indirilir.

Bu satışlarda giderler dolayısıyla ödenen vergiler, malların kesin satış bedeli üzerinden hesaplanan vergiden indirilemez, ancak müzayedeyi düzenleyenin komisyonu üzerinden hesaplanan KDV’den indirilebilir. Bir komisyon söz konusu değilse, yüklenilen vergiler gider veya maliyet olarak dikkate alınır.

Bu satışlarla ilgili beyan ve ödeme mükellefiyeti genel esaslara göre yerine getirilir. Başka faaliyetleri dolayısıyla sürekli beyanname vermek zorunda olmayan resmi kuruluşlar (icra daireleri hariç) tarafından bu şekilde tahsil edilen KDV, yetki alanı içerisinde bulunulan vergi dairelerine en geç 7 (yedi) gün içinde ödenir. Ancak tahsilât tutarının 50.000TL’yi aşması halinde, bu süre beklenilmeksizin ertesi gün mesai bitimine kadar ödenmesi zorunludur.

Müzayede suretiyle yapılan satışlarda esas olan organizasyonun düzenlenmesi olup, müzayedeye katılan sayısının birden fazla kişi olmaması, işlemin mahiyetini değiştirmez.

4 Harç, vergi ve resim bedellerinin yatırılması:

beyannameler ile süreksiz yükümlülük şeklinde değerlendirilen ve 2/7/1964 tarihli ve 492 sayılı Harçlar Kanununa göre verilen (1) 5 ve (4) 6 No.lu beyannamelerin verilme ve ödeme süreleri.

Madde 119 – (Değişik birinci fıkra: 16/11/1989 – 3588/11 md.) Noterler 118 inci madde uyarınca tahsil ettikleri vergi, resim ve harçlar ile değerli kağıt bedellerini aşağıda yazılı süre içinde ilgili vergi dairesine bir beyanname ile bildirmek ve aynı süre içinde yatırmakla yükümlüdürler.(1)

Beyannameler her ayın 1 ile 15 inci ve 16 ile sonuncu günlerine ait iki devre için hazırlanır ve her ayın 15 inci ve son gününü takip eden 7 iş günü içinde ilgili dairelere verilir.

5 Tapuda Kayıtlı Olmayan Gayrimenkullerin Zilyetliğinin Devri İçin

6 492 Sayılı Harçlar Kanununa göre harç tahsiline yetki verilenlerce tahsil olunan harçlar için

2- Sosyal Güvenlik İle İlgili İşlemler

Çalışma ve Sosyal Güvenlik Bakanlığına tanınan yetki çerçevesinde ise “5604 sayılı Mali Tatil İhdas Edilmesi Hakkında Kanunun 2’nci Maddesinin Uygulanmasına İlişkin Tebliğde” aşağıdaki konularda açıklama ve düzenlemeler yer almıştır.

3. Maddede mali tatil süresi

4. Maddede 506 sayılı Kanuna tabi işverenlerin mali tatil kapsamına giren beyan, bildirim ve ödemeleri

İşyeri bildirgesi yönünden

Sigortalı işe giriş bildirgesi yönünden

Aylık prim ve hizmet belgesi yönünden

İdari para cezasına itiraz ve ödeme yönünden

Prim ödemesi yönünden

Resen hesaplanan prim borcuna itiraz yönünden

Asgari işçilik uygulamasından kaynaklanan borcun kabulüne dair taahhütname verilmesi yönünden

Asgari İşçilik Tespit Komisyonunca belirlenen orana itiraz yönünden

Prim borçlarının ertelenmesi talebi yönünden

Tespit edilen işkolu kodu ile iş kazası ve meslek hastalıkları prim oranına itiraz yönünden

5. Maddede 1479 sayılı Esnaf ve Sanatkarlar ve Diğer Bağımsız Çalışanlar Sosyal Sigortalar Kurumu Kanunu ile 2926 sayılı Tarımda Kendi Adına ve Hesabına Çalışanlar Sosyal Sigortalar Kanununa tabi sigortalıların mali tatil kapsamına giren iş ve işlemleri

Giriş bildirgesi yönünden

Sigortalılığın sona ermesinin bildirilmesi yönünden

Askerlik borçlanması bedelinin ödenmesi yönünden

İdari para cezası yönünden

İsteğe bağlı borçlanma talebi yönünden

6.Maddede 25/8/1999 tarihli ve 4447 sayılı İşsizlik Sigortası Kanuna tabi işverenlerin mali tatil kapsamına giren beyan, bildirim ve ödemeleri İşten ayrılma bildirgesi yönünden

İdari para cezası yönünden

7. Maddede 4857 sayılı İş Kanunu ve 2821 sayılı Sendikalar Kanununa tabi işverenlerin mali tatil kapsamına giren iş ve işlemleri

8. Maddede 5604 sayılı Kanunun 2’nci maddesi kapsamına girmeyen iş ve işlemler

V- DAVA AÇMA SÜRELERİ AÇISINDAN DİKKATE ALINACAK HUSUSLAR

5064 sayılı Kanunun 1’inci maddesinin 3’üncü fıkrasında “…vergiyle ilgili işlemlere ilişkin dava açma süreleri mali tatil süresince işlemez.” hükmüne yer verilmiştir. 01.01.2012 tarihinden geçerli olmak üzere adli tatil sürelerine ilişkin yeni bir düzenleme yapılmış olup, vergiye ilişkin işlemlerde dava açma süresinin bu düzenlemeler de dikkate alınarak tespit edilmesi gerekmektedir.

2577 sayılı İdari Yargılama Usulü Kanunu’nun 27.06.2013 tarihli ve 6494 sayılı Kanunun 18’inci maddesi ile değişik 61’inci maddesinde;

“Bölge idare, idare ve vergi mahkemeleri her yıl bir eylülde başlamak üzere, yirmi temmuzdan otuz bir ağustosa kadar çalışmaya ara verirler.” hükmüne yer verilmiştir. Yine aynı Kanunun 8/3’üncü maddesinde;

“Bu kanunda yazılı sürelerin bitmesi çalışmaya ara verme zamanına rastlarsa bu süreler, ara vermenin sona erdiği günü izleyen tarihten itibaren yedi gün uzamış sayılır.”

hükmü mevcuttur.

Yukarıda belirtilen hükümlerden de anlaşılacağı üzere mali tatil süresince vergiyle ilgili işlemelere ilişkin dava açma süresi işlememektedir. Başka bir anlatımla, işlemeye başlamış olan dava açma süresi mali tatilin başlamasıyla birlikte durmakta ve mali tatilin bitimini müteakip süre kaldığı yerden işlemeye devam etmektedir. Buna karşılık, adli tatil süresi içinde dava açma süresi işlemekte ancak sürenin son günü adli tatile rastlarsa dava açma süresi 7 Eylül günü mesai saati bitimine kadar uzamaktadır. Sonuç olarak, vergiyle ilgili bir işlemden kaynaklı davanın açılmasının son günü mali tatile ve/veya adli tatile denk geliyor ise dava açma süresinin son günü 7 Eylül günü mesai saati bitimine kadar uzamaktadır. 2018 yılında bu süre 7 Eylül 2018 Cuma günü sona ermektedir.

Burada dikkat edilmesi gereken bir diğer hususta; mali tatil nedeniyle uzayan sürenin dava açma süresi olmasıdır. Kanunda, mali tatil nedeniyle vergi yargısına ait temyiz yahut itiraz sürelerinin de uzayacağı yönünde bir hükme yer verilmemiştir. Danıştay 3. Dairesi tarafından mali tatilde temyiz ve itiraz sürelerinin işlemeye devam edeceğine, mali tatilin temyiz ve itiraz sürelerini uzatmayacağına karar verilmiştir.7

VI- 2018 YILINDA UYGULAMA

Bu düzenlemelere göre 2018 yılında;

- Beyan süresi 3-20 Temmuz 2018 tarihleri olan vergilere ilişkin beyannamelerin verilme süresi, 27 Temmuz 2018 Cuma, bu beyannamelere göre tahakkuk eden vergilerin ödeme süresi 30 Temmuz 2018 Pazartesi günü,

- Verilme süresinin son günü mali tatilin son günü olan 20 Temmuz 2018 gününü izleyen tarihten itibaren beşinci günü mesai saati bitimine kadar olan vergilere ilişkin beyannamelerin verilme süresi, 25 Temmuz 2018 Çarşamba, bu beyannamelere göre tahakkuk eden vergilerin ödeme süresi 26 Temmuz 2018 Perşembe günü, mesai saati

bitimi olacaktır.

7 Danıştay 3. Dairesinin 30.9.2009 tarih ve E: 2009/4122, K: 2009/2814 sayılı, 23.2.2009 tarih ve E: 2007/3182, K:2009/461 sayılı kararları.

Bu durumda 21-25 Temmuz 2018 tarihleri arasında verilmesi gereken temel bazı beyannamelere ilişkin beyan ve ödeme süreleri aşağıdaki gibi olmaktadır.

| BEYANNAME TÜRÜ | İLK BEYAN GÜNÜ | İLGİLİ YASADA YER ALAN SON BEYAN TARİHİ | 5604 SAYILI YASAYA GÖRE SON BEYAN GÜNÜ | SON ÖDEME GÜNÜ |

|---|---|---|---|---|

| Haziran 2018 Dönemine Ait Katma Değer Vergisinin Beyanı | 01/07/2018 | 24/07/2018 | 25/07/2018 | 26/07/2018 |

| Nisan-Mayıs-Haziran 2018 Dönemine Ait Katma Değer Vergisinin Beyanı | 01/07/2018 | 24/07/2018 | 25/07/2018 | 26/07/2018 |

| Katma Değer Vergisi Beyannamesi (Sorumlu Sıfatı ile Beyan) | 01/07/2018 | 24/07/2018 | 25/07/2018 | 26/07/2018 |

| Haziran 2018 Dönemine Ait GVK 94. Madde ile KVK 15. ve 30. Maddelerine Göre Yapılan Tevkifatların Muhtasar Beyanname ile Beyanı |

01/07/2018 |

23/07/2018 | 25/07/2018 | 26/07/2018 |

| Nisan-Mayıs-Haziran 2018 Dönemine Ait Tevkifatların Muhtasar Beyanname ile Beyanı (GVK 98. Maddesinin 3. Fıkrasına Göre Üçer Aylık Beyanname Verme Hakkından Yararlananlar İçin) | 01/07/2018 | 23/07/2018 | 25/07/2018 | 26/07/2018 |

| Nisan-Mayıs-Haziran 2018 Dönemine Ait GVK 67. Madde Kapsamında Yapılan Tevkifatların Muhtasar Beyanname ile Beyanı | 01/07/2018 | 23/07/2018 | 25/07/2018 | 26/07/2018 |

| Haziran 2018 Dönemine Ait İstihkaktan Kesinti Suretiyle Tahsil Edilen Damga Vergisi ile Sürekli Mükellefiyeti Bulunanlar İçin Makbuz Karşılığı Ödenmesi Gereken Damga Vergisinin Beyanı | 01/07/2018 | 23/07/2018 | 25/07/2018 | 26/07/2018 |

Kaynak: TÜRMOB

7103 sayılı Kanun İle Emeklilik Mevzuatında Yapılan Düzenlemeler

T.C.

SOSYAL GÜVENLİK KURUMU BAŞKANLIĞI

Emeklilik Hizmetleri Genel Müdürlüğü

Sayı : 98547999-010-E.6005163

Tarih: 18/06/2018

Konu : 7103 sayılı Kanun İle Emeklilik Mevzuatında Yapılan Düzenlemeler

Bilindiği üzere, 7103 sayılı Vergi Kanunları ile Bazı Kanun ve Kanun Hükmünde Kararnamelerde Değişiklik Yapılmasına Dair Kanun 27/3/2018 tarihli ve 30373 (2. Mükerrer) sayılı Resmi Gazete’de yayımlanarak yürürlüğe girmiştir.

7103 sayılı Kanunun; 66 ncı maddesi ile 5510 sayılı Kanunun 34 üncü maddesinin birinci fıkrasına cümle, 72 nci maddesi ile 5510 sayılı Kanuna geçici 74 üncü madde eklenmiş, 71 inci maddesi ile 5510 sayılı Kanunun geçici 66 ncı maddesinin beşinci fıkrası değiştirilmiş olup, 5510 sayılı Kanunda yapılan söz konusu düzenlemeler nedeniyle emeklilik mevzuatında meydana gelen değişiklikler aşağıda açıklanmıştır.

1- Ölüm Sigortasında Çocukların Hak Sahibi Olma Koşullarında Yapılan Düzenleme

7103 sayılı kanun ile 5510 sayılı Kanunun ölüm aylığının hak sahiplerine paylaştırılmasına ilişkin 34 üncü maddesinin birinci fıkrasına 27/3/2018 tarihinden geçerli olmak üzere, “Ancak hak sahibi çocuklardan 18 yaşını, lise ve dengi öğrenim görmesi halinde 20 yaşını, yükseköğrenim yapması halinde 25 yaşını doldurmayanların, bu Kanunun 4 üncü maddesinin birinci fıkrasının (a) bendi kapsamında sigortalı sayılmaları, bunlara aylık bağlanmasına engel oluşturmaz.” cümlesi eklenmiş ve ölüm aylığı alan hak sahibi çocuklardan 5510 sayılı Kanunda belirtilen yaş koşullarını doldurmamış olan ve öğrencilik nitelikleri devam edenlerin hizmet akdine tabi çalışmaları durumunda da aylık hakkından yararlandırılması imkânı sağlanmıştır.

27/3/2018 tarihinden önce hak sahibi olanlar hakkında yapılacak işlemlere ilişkin ise 7103 sayılı Kanun ile 5510 sayılı Kanuna geçici 74 üncü madde eklenmiş olup, söz konusu madde;

Bu maddenin yürürlük tarihinden Önce ilgili kanunlarına göre gelir veya aylık bağlanan hak sahibi çocuklardan 18 yaşını, lise ve dengi öğrenim görmesi halinde 20 yaşını, yükseköğrenim görmesi halinde 25 yaşını doldurmayanların bu Kanunun 4 üncü maddesinin birinci fıkrasının (a) bendi kapsamında sigortalı sayılmaları, ödenmekte olan gelir ve aylıklarının kesilmesini gerektirmez.

Bu maddenin yürürlük tarihinden önce çalışmaları nedeniyle ilgili kanunlarına göre gelir veya aylıkları kesilen ve bu Kanunun 34 üncü maddesinin birinci fıkrasının son cümlesinde belirtilen şartları taşıyanlardan, gelir veya aylık bağlanması için yazılı istekte bulunanların gelir ve aylıkları, bu maddenin yürürlüğe girdiği tarihi takip eden ay başından itibaren başlatılır ve bağlanan gelir ve aylıklar için geriye yönelik herhangi bir ödeme yapılmaz.”

hükmünü amirdir.

1.1- 27/3/2018 Tarihinden İtibaren Çocukların Hak Sahibi Olmasına İlişkin Koşullar

5510 sayılı Kanunun 34 üncü maddesinin birinci fıkrasının (b) bendi gereğince 5 inci maddenin birinci fıkrasının (a), (b) ve (e) bentleri hariç 5510 sayılı Kanun kapsamında veya yabancı bir ülke mevzuatı kapsamında çalışılmaması veya kendi sigortalılığı nedeniyle gelir veya aylık bağlanılmamış olması, ölüm aylığına hak kazanma şartları yönünden çocuklar için ortak koşul olup, maddede öngörülen diğer koşulların da oluşması halinde çocuklara ölüm aylığı bağlanmaktadır. moc.eyilamola nednisetis rıtşımnılaç

Ancak, 7103 sayılı Kanun ile 5510 sayılı Kanunun 34 üncü maddesinde yapılan değişiklik sonucunda maddenin yürürlük tarihi olan 27/3/2018 tarihinden itibaren ölüm aylığı bağlanması talebinde bulunan çocuklardan 4/1-(a) kapsamında sigortalı sayılanlara; 18 yaşını, lise ve dengi öğrenim görmesi halinde 20 yaşını, yükseköğrenim yapması halinde 25 yaşını doldurana kadar aylık bağlanacaktır. Aylık almakta iken 4/1-(a) kapsamında sigortalılığa tabi çalışmaya başlayan hak sahibi çocukların da Kanunda belirtilen yaş ve öğrencilik nitelikleri devam ettiği sürece bağlanan aylıkları kesilmeyecektir.

27/3/2018 tarihinden önce gelir/aylık bağlanması talebinde bulunup, henüz işlemleri tamamlanmayan ve yapılan değişikliğe göre hak sahibi olduğu tespit edilen çocukların gelir/aylıkları da Kanunun yürürlük tarihini takip eden ay başından itibaren başlatılacaktır. 27/3/2018 tarihinden önce Kanunda öngörülen yaş ve öğrenim koşullarını taşımalarına rağmen 4/l-(a) kapsamında çalışmaları nedeniyle talepleri reddedilenlerin yeniden talepte bulunmaları halinde aylık başlangıç tarihleri zaman aşımı hükümleri de dikkate alınarak Kanunun yürürlük tarihine göre belirlenecektir.

Hak sahibi çocuklann yabancı ülke mevzuatına, Kanunun 4/1-(b) ve 4/l-(c) bentlerine tabi çalışmaları ya da kendi sigortalılıkları nedeniyle gelir ve aylık almaları halinde ise mevcut uygulamaya devam edilerek aylık bağlanmayacak, bağlanan aylıkları ise kesilecektir. Ancak, aynı anda Kanunun 4/1-(a) ve 4/l-(b) bentlerinde yer alan sigortalılık statülerine tabi olacak şekilde çalışan ve Kanunun 53 üncü maddesi uyarınca 4/l-(a) bendi kapsamında sigortalı sayılan ve 4/l-(b) bendi kapsamındaki sigortalılıkları da devam eden hak sahibi çocukların aylıkları kesilecektir.

5510 sayılı Kanunun 50 nci maddesi kapsamında isteğe bağlı sigortalı olunan süreler zorunlu çalışma kapsamında değerlendirilmediğinden diğer şartlan taşımaları halinde hak sahibi olabileceklerdir.

Örnek 1– Yaşlılık aylığı almakta iken 5/1/2017 tarihinde ölen sigortalıdan dolayı 1/7/2001 doğum tarihli erkek çocuğuna 1/2/2017 tarihinden itibaren ölüm aylığı bağlanmıştır. 4/4/2018 tarihinde 4/1-(a) kapsamında çalışmaya başlayan hak sahibi çocuğun aylığı öğrenim görmemesi halinde 18 yaşını doldurduğu 1/7/2019 tarihine kadar ödenmeye devam edecektir. Söz konusu erkek çocuğun 4/l-(a) kapsamında çalışmaya devam etmesi ve lise öğrenimi görmesi halinde 20, yükseköğrenime devam etmesi halinde ise 25 yaşına kadar aylıkları ödenecektir.

Örnek 2– 22/4/2018 tarihinde ölen sigortalının malul olduğu tespit edilen çocuğunun 5/1/2018 tarihinden itibaren 4/l-(a) kapsamında sigortalı olduğu, 17/6/1999 doğumlu çocuğun aynı zamanda Açık Öğretim Lisesi öğrencisi olduğu anlaşılmıştır. Hak sahibi çocuğun sigortalı çalışmaya devam etmesi halinde lise öğrenimine devam ettiği sürece 20 yaşına kadar aylıkları ödenmeye devam edilecektir. https://goo.gl/RkqgJX

Örnek 3– 20/6/2018 tarihinde ölen sigortalıdan dolayı ölüm aylığı bağlanması talebinde bulunan 1/1/1994 doğumlu bekar kız çocuğunun 10/12/2016 tarihinden itibaren 4/l-(a) kapsamında çalıştığı ve aynı zamanda yükseköğrenim gördüğü anlaşılmıştır. Söz konusu kız çocuğuna 1/7/2018 tarihinden itibaren ölüm aylığı bağlanacak ve hizmet akdine tabi çalışmalarının devam etmesi halinde yükseköğreniminin de devam etmesi koşuluyla 25 yaşını dolduracağı 1/1/2019 tarihine kadar aylıkları ödenmeye devam edilecektir.

Örnek 4- Örnek 3’teki kız çocuğunun;

– Hizmet akdine tabi çalıştığı işyerinden 15/7/2018 tarihinde ayrılması halinde öğrenciliğinin devam edip etmediğine bakılmaksızın ölüm aylığı ödenmeye devam edilecektir.

– 15/7/2018 tarihinde mezun olması ancak 4/1-(a) kapsamındaki çalışmalarının devam etmesi halinde ise aylıkları mezun olduğu tarihi takip eden ödeme dönemi başından itibaren kesilecektir.

– 8/9/2018 tarihinde evlenerek evlenme ödeneği talebinde bulunması halinde almakta olduğu aylığının iki yıllık tutan evlenme ödeneği olarak ödenecektir.

Örnek 5– 21/11/2008 tarihinde ölen sigortalıdan dolayı 5/10/1996 doğum tarihli erkek çocuğuna 1/12/2008 tarihinden itibaren ölüm aylığı bağlanmış ve lise öğrenimine devam etmesi nedeniyle 20 yaşına kadar aylıkları ödenerek yaşını doldurduğu tarihi takip eden Ödeme dönemi başından itibaren aylıkları kesilmiştir. Hak sahibi çocuk 1/2/2018 tarihinde 4/l-(a) kapsamında çalışmaya başlamış ve 5/9/2018 tarihinde yükseköğrenime başlaması nedeniyle 22/10/2018 tarihinde aylık bağlanması talebinde bulunmuştur. Söz konusu çocuğa müracaat tarihini takip eden ay başı olan 1/11/2018 tarihinden itibaren aylık bağlanacak olup, öğrenciliği devam ettiği sürece 25 yaşını doldurduğu tarihe kadar bağlanan aylığı ödenmeye devam edilecektir.

1.2- 27/3/2018 Tarihinden Önce Gelir/Aylık Bağlanmış Olan Hak Sahibi Çocuklara İlişkin İşlemler

7103 sayılı Kanunla 5510 sayılı Kanuna eklenen geçici 74 üncü madde ile maddenin yürürlük tarihinden önce ilgili kanunlarına göre gelir veya aylık bağlanan hak sahibi çocuklardan 18 yaşını, lise ve dengi öğrenim görmesi halinde 20 yaşını, yükseköğrenim görmesi halinde 25 yaşını doldurmayanların 4/1-(a) kapsamında sigortalı sayılmalarının, ödenmekte olan gelir ve aylıklarının kesilmesini gerektirmeyeceği öngörüldüğünden gerek 5510 sayılı Kanun gerekse 506, 2925, 1479 ve mülga 2926 sayılı kanun hükümlerine göre ölüm aylığı alan hak sahibi çocukların 27/3/2018 tarihinden sonra hizmet akdine tabi çalışmaları halinde Kanunda belirtilen öğrencilik nitelikleri devam ettiği sürece yine Kanunda belirlenen yaş koşullan oluşana kadar aylıklarının ödenmesine devam edilecektir.

Aynca söz konusu maddede, 27/3/2018 tarihinden önce çalışmaları nedeniyle ilgili kanunlarına göre gelir veya aylıkları kesilen ve bu Kanunun 34 üncü maddesinin birinci fıkrasının son cümlesinde belirtilen şartlan taşıyanlardan, gelir veya aylık bağlanması için yazılı istekte bulunanların gelir ve aylıklarının, bu maddenin yürürlüğe girdiği tarihi takip eden ay başından itibaren başlatılacağı ve bağlanan gelir ve aylıklar için geriye yönelik herhangi bir ödeme yapılmayacağı öngörülerek maddenin yürürlük tarihinden önce hizmet akdine tabi çalışmaları nedeniyle aylığı kesilmiş olan çocukların da 34 üncü maddede yapılan değişiklikten yararlandırılmaları sağlanmıştır.

27/3/2018 tarihinden önce 4/l-(a) kapsamındaki çalışmaları nedeniyle aylıkları kesilen hak sahibi çocukların, yeniden talepte bulundukları tarihte Kanunda öngörülen yaş ve/veya öğrenim koşullarını kaybettiklerinin tespit edilmesi halinde, zaman aşımı hükümleri de dikkate alınarak aylıkları 27/3/2018 tarihini takip eden aybaşından itibaren başlatılacak ve Kanunda öngörülen yaş ve/veya Öğrenim koşullarının ortadan kalktığı tarihi takip eden ödeme dönemi başı itibariyle kesilerek, söz konusu süre için hesaplanan aylıklar hak sahiplerine ödenecektir.

Yine, 27/3/2018 tarihinden önce 4/1-(a) kapsamında sigortalı olarak çalışmaya başlaması nedeniyle aylığı kesilen ve bu çalışmaları devam eden kız çocuklarından, öğrenim görmeleri nedeniyle yeniden aylık bağlanması talebinde bulunan, ancak 27/3/2018 tarihi ile talep tarihi arasında evlenmiş olduğu tespit edilenlere 27/3/2018 tarihini takip eden aybaşı ile evlenme tarihini takip eden ödeme dönemi süresince hesaplanan aylıkları ödenecek, söz konusu kız çocuklarına evlenme ödeneği ödenmesini talep etmeleri halinde ise Kanunun 37 nci maddesi gereği evlenme ödeneği ödenecektir.

Diğer taraftan, yapılan değişikliğin yürürlük tarihi 27/3/2018 olduğundan bu tarihten önceki sürelere ilişkin 4/1-(a) kapsamında çalışmaları nedeniyle hatalı gelir/aylık ödendiği tespit edilerek borç çıkartılan yersiz ödeme miktarlarının tahsili işlemlerine devam edilecektir.

27/3/2018 tarihinden önceki ve sonraki sürelere ilişkin 4/l-(a) kapsamında çalışmaları tespit edilen hak sahibi çocukların, söz konusu sigortalılık süresince Kanunda belirtilen yaş ve öğrenim şartlarını taşıdıklarının anlaşılması halinde, Kanunun yürürlük tarihinden önceki sürelerde yapılan ödemeler yersiz ödeme olarak değerlendirilecek, Kanunda yapılan değişiklik nedeniyle ödenmesi gereken 27/3/2018 tarihinden sonraki sürelere ilişkin ise herhangi bir işlem yapılmayacaktır.

Örnek 6– Örnek 5’teki 1/12/2008 tarihinden itibaren ölüm aylığı alan 5/10/1996 doğum tarihli erkek çocuğun, 12/9/2016 tarihinden itibaren yükseköğrenime başlamış ve aylıklarının 1/2/2018 tarihinde 4/l-(a) kapsamında çalışmaya başlaması nedeniyle kesilmiş olması halinde, öğreniminin devam etmesi koşulu ile 22/10/2018 tarihli talebine istinaden aylıkları 27/3/2018 tarihini takip eden ay başından itibaren başlatılacak, Kanunun yürürlük tarihinden önceki süreye ilişkin herhangi bir ödeme yapılmayacaktır.

Örnek 7– 8/2/2007 tarihinde ölen babasından dolayı 1/3/2007 tarihinden itibaren 506 sayılı Kanuna göre ölüm aylığı bağlanan 15/5/1995 doğum tarihli bekar, kız çocuğu 3/7/2018 tarihinde 4/1-(a) kapsamında çalışmaya başlamıştır. Yapılan incelemede hak sahibi çocuğun 1/9/2016 tarihinden itibaren yükseköğrenime devam ettiği anlaşıldığından öğrenimi devam ettiği sürece 25 yaşına kadar aylıkları 4/1-(a) kapsamındaki çalışması nedeniyle kesilmeyecektir.

Örnek 8– 25/4/2008 tarihinde ölen annesi nedeniyle 1/5/2008 tarihinden itibaren 1479 sayılı Kanun hükümlerine göre aylık almakta iken 12/1/2018 tarihinden 4/l-(a) kapsamında çalışmaya başlaması nedeniyle aylıkları kesilen 11/12/1999 doğumlu erkek çocuğunun halen lise öğrenimine devam etmesi nedeniyle 1/9/2018 tarihinde aylıklarının yeniden başlatılmasını talep etmesi halinde söz konusu aylıklar 27/3/2018 tarihini takip eden ay başından başlatılacak olup, Kanunun yürürlük tarihinden önceki süreye ilişkin herhangi bir ödeme yapılmayacaktır.

Örnek 9– Örnek 8’deki erkek çocuğun 1/9/2018 tarihli talebine göre yapılan incelemede, 1/7/2018 tarihinde liseden mezun olduğunun tespit edilmesi halinde hak sahibi çocuğun aylıkları 1/4/2018 tarihinde başlatılacak, 1/7/2018 tarihini takip eden ödeme dönemi başı itibariyle kesilecek ve sadece söz konusu süreye ilişkin aylıkları ödenecektir.

Örnek 10– 2008 yılı Ekim ayı başı öncesinde 5434 sayılı Kanun kapsamında 7 yıl 2 ay hizmeti bulunmakta iken 11/6/2007 tarihinde vefat eden babasından dolayı 1/11/2008 tarihinden itibaren 5510 sayılı Kanunun geçici 4 üncü maddesi kapsamında aylık bağlanan 3/10/1996 doğumlu erkek çocuğun, 4/8/2017 tarihinden itibaren 4/1-(a) kapsamında çalışmaya başladığı 26/9/2018 tarihinde tespit edilmiştir. Bu erkek çocuğun, yükseköğrenim yapması halinde Kanunun yürürlük tarihi olan 27/3/2018 tarihinden önceki sürelerde (1/9/2017-1/4/2018 tarihleri arası) yapılan ödemeler, yersiz Ödeme olarak değerlendirilecek ve borç çıkartılacak, 1/4/2018 tarihinden sonraki aylıkları ise aynca bir talep aranmaksızın, 25 yaşını geçmemek üzere yükseköğrenime devam ettiği sürece ödenmeye devam edilecektir.

Örnek 11– 5510 sayılı Kanunun geçici 4 üncü maddesi kapsamında, annesinin 2008 yılı Ekim ayı başı öncesinde 5434 sayılı Kanun kapsamındaki 5 yıl 1 aylık hizmeti esas alınarak 1/5/2009 tarihinden itibaren aylık bağlanan 3/7/1994 doğumlu kız çocuğun, 4/4/2017 tarihinden itibaren 4/l-(a) kapsamında çalışmaya başlaması nedeniyle aylığı 1/5/2017 tarihinden itibaren kesilmiştir. Bu kız çocuğunun, 27/2/2019 tarihindeki talebi kapsamında yükseköğrenime devam etmesi nedeniyle aylığı 1/4/2018 tarihinden itibaren bağlanacak, ancak 18/11/2018 tarihinde evlenmiş olması nedeniyle de 1/12/2018 tarihinden itibaren aylığı bu defa evlenme dolayısıyla kesilecektir. Söz konusu kız çocuğuna talebi halinde ayrıca evlenme ödeneği ödenecektir.

1.3- Ölüm Gelirinde Çocukların Hak Sahipliği

Ölen sigortalıdan dolayı gelir bağlanmasına hak kazanan çocuklar hakkında da yukarıda açıklandığı şekilde işlem yapılacaktır.

1.4- Uygulamaya İlişkin Yapılacak İşlemler

Kurumumuz intranet sayfasının “Uygulamalar/SGK 100 üncü Madde Uygulamaları menüsünden Milli Eğitim Bakanlığı (MEB) ile Yükseköğretim Kurulunda (YÖK) kayıtlı öğrenci bilgilerine ulaşılmakta, söz konusu kayıtlardan öğrencilik bilgileri temin edilebilen hak sahiplerinden ayrıca öğrencilik belgesi talep edilmemektedir.

Bu itibarla, Kurumumuzdan ölüm sigortası kapsamında aylık alan hak sahibi çocukların 4/l-(a) kapsamında çalışmasının tespit edilmesi halinde, “SGK 100 üncü Madde Uygulamaları menüsünden, öğrenim durumları ve muhtemel mezuniyet tarihleri kontrol edilerek aylıkların ödenmesine devam edilecektir.

Bilgi edinilmesini ve gereğince işlem yapılmasını rica ederim.

İsmail YILMAZ

Genel Müdür

Geçici Vergide Matrah Sorunları

Ticari kazanç sahipleri (basit usulde vergilendirilenler hariç), serbest meslek erbabı ve kurumlar vergisi mükellefleri için yılda dört defa söz konusu olan mükellefiyetlerden birisi de, üçer aylık dönemler itibariyle geçici verginin beyanı ve vergi çıkıyorsa ödemek mükellefiyetidir. Vergilendirme dönemleri itibariyle geçici vergiye tabi kazançların belirlenmesinde, Gelir Vergisi Kanunu'nun (GVK) ticari veya mesleki kazancın tespitine ilişkin hükümleri uygulanır. Kurumlar vergisi mükellefleri ise, bu hükümlerin yanı sıra, safi kurum kazancının tespitine ilişkin olarak Kurumlar Vergisi Kanunu'nda (KVK) yer alan hükümlere de uymak zorundadırlar. Geçici vergiye esas kazançların tespitinde, Vergi Usul Kanunu'nun(VUK) değerlemeye ilişkin hükümlerinin de dikkate alınması gerekmektedir. Değerleme işlemleri ise geçici vergi döneminin kapandığı tarih itibariyle yapılacaktır.

Geçici vergi matrahının saptanması bakımından, özellikle değerleme konusunda önem taşıyan ve dikkat edilmesi gereken bazı konuları, bu konuda gelen soruların çokluğu karşısında satır başları itibariyle aşağıda tekrar aktarmak istiyoruz.

- Vergi Usul Kanunu'nun 280'inci maddesinde, yabancı paraların borsa rayici ile değerleneceği ve bu hükmün yabancı para ile olan senetli veya senetsiz alacaklar ve borçlar hakkında da cari olduğu belirtilmiştir. Dolayısıyla, geçici vergiye tabi kazançların tespitinde yabancı paralar ile yabancı para cinsinden olan alacak ve borçların bu hüküm dikkate alınarak değerlenmesi gerekmektedir.

- Geçici vergiye tabi kazançların tespitinde mükellefler, isterlerse vadesi gelmemiş senede bağlı borç ve alacaklarını değerleme gününün kıymetine irca edebilirler. Geçici vergi açısından reeskont yapılmış olması, müteakip geçici vergi dönemlerinde veya hesap dönemine ilişkin kazancın hesaplanmasında da reeskont işleminin yapılmasını gerektirmemektedir.

- Vergi Usul Kanunu'nda maliyet tespit yöntemini belirlemede mükellefe seçimlik hak tanındığı durumlarda, yıllık olarak yapılacak tercih, geçici vergi uygulamasında da dikkate alınacaktır. Ancak, seçilen yöntemin yıl içerisinde veya dönem sonunda değiştirilmesi mümkün değildir.

- Şüpheli hale gelen alacaklar için değerleme günü itibariyle karşılık ayırma şartlarının gerçekleşmesi halinde karşılık ayırmak mümkündür. Şüpheli hale gelen alacağın içinde bulunduğu hesap dönemini aşmamak üzere geçici vergi dönemlerinden herhangi birinde veya yılsonu itibariyle karşılık ayırmak mümkündür.

- Mükellefler yıllık olarak hesaplayacakları amortisman tutarının ilgili döneme isabet eden kısmını geçici vergiye ilişkin kazançlarının tespitinde dikkate alabilirler. Yıl içinde iktisap edilen amortismana tabi iktisadi kıymetler için yıllık olarak ayrılabilecek amortisman tutarından kazancın ilgili olduğu döneme isabet eden kısım dikkate alınacaktır. Mükellefler ilk defa aktife aldıkları kıymetler için geçici vergi açısından seçtikleri amortisman usul ve oranını yıllık olarak da uygulamak zorundadırlar.

- Aktifleştirilen ilk tesis ve taazzuv giderleri, peştemallıklar ve özel maliyet bedellerinin itfasında da yıllık olarak itfa edilecek tutardan ilgili döneme isabet eden kısım dikkate alınacaktır.

- Geçici vergiye esas kazançlarının tespitinde mükellefler, geçici vergi dönemi sonu mal mevcutlarını fiili envanter yapmak yerine, kaydi olarak tespit edebilme imkânına sahiptirler.

- Mükellefler geçici vergiye tabi kazançlarının tespitinde, söz konusu kazançlarını yıllık beyanname ile beyan etmeleri halinde yararlanabilecekleri tüm indirim ve istisnaları dikkate alabilirler. İndirim ve istisnalardan yararlanma belirli şartlara bağlanmış ise, bu şartların yerine getirilip getirilmediği, ilgili geçici vergi döneminin son günündeki duruma göre belirlenecektir.

Ancak nakit sermaye artırımına faiz indirimi, sadece son dönem geçici vergisinde dikkate alınacaktır.

- Kazancın bütünüyle gelir ve kurumlar vergisinden istisna edildiği veya hesaplanan gelir ve kurumlar vergisinden belirli oranlarda indirim yapıldığı durumlarda da geçici vergi beyannamesi verilecektir. Gerekli şartlar yerine getirildiği için kazancın bütünüyle istisna edildiği durumda, verilecek geçici vergi beyannamesinde kazanç beyan edilecek ancak geçici vergi hesaplanmayacaktır. Şarta bağlı olarak hesaplanan gelir ve kurumlar vergisinden belirli oranda indirim yapıldığı durumda ise, verilecek geçici vergi beyannamesinde beyan edilen geçici vergi matrahına göre hesaplanacak geçici vergiden, hak kazanılan oranda indirim yapılmak suretiyle ödenmesi gereken geçici vergiye ulaşılacaktır.

- Geçici vergi matrahının hesaplanmasında, gelir ve kurumlar vergisi matrahlarının tespitinde indirimi mümkün olan geçmiş yıl zararları dikkate alınacaktır.

- Geçici vergi mükellefi gerçek kişiler, Gelir Vergisi Kanunu'nun 89. maddesinde belirtilen bağış, yardım ve sigorta primi indiriminden, kurumlar ise Kurumlar Vergisi Kanunu'nun 14/6. maddesinde belirtilen bağış ve yardım indiriminden geçici vergiye esas kazançlarını tespit ederken de yararlanabilirler.

- Hangi esasa göre hesaplanırsa hesaplansın, lisans, know-how gibi gayri maddi hak bedeli ile ciro primi niteliğindeki ödemeler, tahakkuk ettikleri dönemde gelir veya gider olarak dikkate alınacaktır.

- Mükellefler, amortismana tabi iktisadi kıymetlerin satılmasından kaynaklanan kârlarını geçici vergi matrahlarının tespitinde de yenileme fonuna alabilirler. Bu durumda, yeni iktisadi kıymet iktisap edilmesi halinde, yenileme fonuna aktarılan kâr, bu kıymete ilişkin olarak geçici vergi dönemlerinde ayrılacak amortismanlara mahsup edilecektir.

Geçici vergide uygulaması ve ceza konusunu ise gelecek yazımda değerlendireceğim. Bumin Doğrusöz

https://www.dunya.com/kose-yazisi/gecici-vergide-matrah-sorunlari/419601