Mehmet Özdoğru

Zararlı Şirketten Kurumlar Vergisi Alma Becerisi

Devletin gerek ekonomik konjonktür gerekse deprem harcamaları nedeniyle ilave gelir sağlamaya yönelik düzenlemeler getirmesi elbette ki anlaşılabilir bir şeydir. Fakat bu yapılırken mükellefleri tabiri caizse öldürmeyecek düzenlemeler yapılmalı, anayasal prensiplere dikkat edilmelidir

Sayın okurlar, 7524 sayılı Kanunla “Asgari Kurumlar Vergisi” müessesesi ihdas edildi. Kurumlar Vergisi Kanunu’na eklenen 32/C maddesi ile ihdas olunan bu müessese uyarınca 2025 ve müteakip dönemlere uygulanmak üzere, Kanunun 32’nci (normal kurumlar vergisi) ve 32/A (teşvik belgeli yatırımlara uygulanan indirimli kurumlar vergisi) maddeleri hükümleri dikkate alınarak hesaplanan kurumlar vergisi, indirim ve istisnalar düşülmeden önceki kurum kazancının yüzde 10’undan az olamayacak.

Maddede yer alan “indirim ve istisnalar düşülmeden önceki kurum kazancı” ibaresi ise “hesap dönemi sonundaki ticari bilanço kârına kanunen kabul edilmeyen giderlerin eklenmesiyle bulunan tutarı” olarak tanımlanmış. Düzenlemeye göre bu şekilde belirlenen kazançtan yine maddede belirtilen bazı istisna ve indirimler indirilecek. Konuyla ilgilenenler asgari kurumlar vergisi matrahının belirlenmesinde indirilebilecek ve indirilemeyecek istisna ve indirimlerin neler olduğunu gayet iyi bildikleri için bunların tekrarına girmeyeceğim. Zaten konu hakkında, 23 numaralı Kurumlar Vergisi Genel Tebliği’nde de detaylı açıklamalar mevcut. Aslında tereddüte mahal verecek bir konu yok.

Ancak Kanunda asgari kurumlar vergisi matrahının belirlenmesinde başlangıç noktasının hesap dönemi sonundaki ticari bilanço kârına kanunen kabul edilmeyen giderlerin eklenmesiyle bulunan tutar olması ve matraha erişimde sayılan indirim ve istisnalar arasında geçmiş yıllar zararının yer almaması, asgari kurumlar vergisi matrahının belirlenmesinde geçmiş yıllar zararının mahsup edilemeyeceği izlenimini yarattı. Madde metninden çıkan bu sonuca ne yazık ki Maliye İdaresi de katıldı ve yukarıda bahsi geçen Tebliğ’de açıkça “Beyannamelerde indirim konusu yapılan geçmiş yıl zararları asgari kurumlar vergisi matrahından düşülmeyecek ve asgari kurumlar vergisinin hesaplanmasında dikkate alınacaktır” diyerek, geçmiş yıllar zararı olan bir firmanın bu zararı düşemeden asgari kurumlar vergisi ödeyeceğini ifade etti.

Geçmiş yıllar zararının mahsubuna imkân veren Kurumlar Vergisi Kanunu’nun 9. maddesine göre, beş yıldan fazla nakledilmemek şartıyla geçmiş yılların beyannamelerinde yer alan zararlar, kurumlar vergisi matrahının belirlenmesinde bir indirim kalemi olarak dikkate alınabiliyor.

Bu düzenlemelere göre örneğin 2025 yılında 1 milyon TL dönem kazancı olan, ancak mahsup edilebilir 100 milyon TL geçmiş yıllar zararı olduğu için kurumlar vergisi matrahı çıkmayan bir kurum 1 milyon TL asgari kurumlar vergisi matrahı üzerinden 100 bin TL kurumlar vergisi ödeyecek.

Böyle bir sonuç kabul edilebilir mi?

Oysa işbu düzenlemenin amacı, maddenin genel gerekçesinde; “ülkemizde kurumlar vergisi genel oranının yüzde 25 olduğu; beyan edilen kazanç üzerinden indirim ve istisna uygulamaları nedeniyle hesaplanan ve ödenen kurumlar vergisinin bu oranın çok altında kaldığı; bu bağlamda, beyan edilen kazanç ile matrah arasında bir bağ kurulmak suretiyle ödenmesi gereken asgari bir verginin ihdas edilmek istendiği” şeklinde ifade edilmiştir. Daha özet ifade etmek gerekirse, bu düzenlemeyle indirim ve istisnalar nedeniyle azalan efektif kurumlar vergisi oranının belli bir oranın altında kalmaması amaçlanmaktadır.

Sevgili Erdal Güleç’in kişisel platformu olan “vergi yazı-yorum” da yer alan makalesinde belirttiği üzere, daha önce 3824 ve 3946 sayılı Kanunlarla çıkarılan asgari kurumlar vergisi uygulamalarında, madde metinlerine göre geçmiş yıllar zararları asgari kurumlar vergisi matrahının tespitinde indirilemiyor gibi yorumlanabilecek olmasına rağmen, idare isabetli bir şekilde 43 ve 50 seri numaralı Kurumlar Vergisi Kanunu Genel Tebliğlerinde geçmiş yıllar zararlarının prensip olarak asgari kurumlar vergisi matrahının belirlenmesinde bir indirim kalemi olarak ele alınmasına izin vermiş idi. Gerçi 50 seri no.lu Kurumlar Vergisi genel Tebliği’nde geçmiş yıllar zararları, KKEG ve diğer indirimler dikkate alınarak belirlenen geçmiş yıllar zararı ve geçmiş yıllarda uygulanan indirim ve istisnalardan doğan geçmiş yıllar zararı şeklinde ikiye bölünüp bunlardan ilkinin mahsubuna izin verilmişti ama yine de bu rahatlatıcı yorum yapılmıştı. Zaten indirim ve istisnalardan doğan zararın mahsup edilemeyeceğine yönelik düzenleme Danıştay tarafından iptal edildiği için 56 seri numaralı Kurumlar Vergisi Genel Tebliği ile zararın kökenine bakılmaksızın tüm geçmiş yıllar zararlarının mahsup edilebileceği belirtilmişti.

Ancak bu defa bu bile yapılmadı. Peki neden önceki kanuni düzenlemelerde de geçmiş yıllar zararlarının mahsup edilebileceği açıkça belirtilmemişken idari yorumla bu mahsuba izin verildi de bu defa izin verilmiyor? Sebebi çok açık. Devletin ek gelire ihtiyacı var. O yüzden geçmiş 5 yılın ve cari dönemin net toplamında zarar eden bir mükelleften bu vergiyi istiyor.

Vergi Usul Kanunu’nun 174. maddesine göre hesap dönemi normal olarak takvim yılıdır. Şu kadar ki, takvim yılı dönemi faaliyet ve muamelelerinin mahiyetine uygun bulunmayanlar için, bunların müracaatı üzerine Maliye Bakanlığı 12’şer aylık özel hesap dönemleri belli edebilir. Kurumlar Vergisi Kanunu’nun 6. maddesine göre Kurumlar vergisi, mükelleflerin bir hesap dönemi içinde elde ettikleri safî kurum kazancı üzerinden hesaplanır.

Durum böyle olmakla beraber, Kurumlar Vergisi Kanunu’nun 9. maddesine göre önceki hesap dönemlerinde zarar eden mükellefler önceki 5 yılı aşmamak üzere bu zararları cari hesap döneminin karına mahsup edebilirler. Kanun’un bu sistematiği, bir mükellefin Kanun’la belirlenen 5 yıllık ve cari dönem de dahil 6 yıllık karının topluca değerlendirilmesini ve varsa net karın vergilenmesini sağlar. Böylece bu uzun dönem boyunca bir tüccarın vergi ödemeye yönelik mali gücü dikkate alınmış olur. Bu da zaten Anayasa’nın 73. maddesinde yer alan mali güce göre vergi ödeme prensibinin bir gerekliliğidir. Şimdi bunu göz ardı ederek geçmiş yıllar zararlarını dikkate almadan kurumlardan yüzde 10 asgari kurumlar vergisi istemek, açıkça Anayasa’nın bu düzenlemesine aykırıdır. Yukarıdaki örneğimizde şirketin net 99 milyon TL zararı varken bu mükelleften 100 bin TL kurumlar vergisi alınmaktadır.

Bu düzenleme 01.01.2025 tarihinden itibaren elde edilen kazançlar için uygulanacağından, bu hatadan dönmek için hala yeterli süre var. Maliye Kanun’da bir değişiklik olmadan Tebliğde bir değişiklik yapmayı düşünmeyeceğinden, bu sürede yasal düzenlemede bir değişiklik yapılarak geçmiş yıl zararlarının asgari kurumlar vergisine tabi olmadığı açıkça belirtilmelidir.

Peki böyle bir değişiklik yapılmadığı durumda ne yapabilir:

- Asgari Kurumlar Vergisi’ni ihdas eden Kurumlar Vergisi Kanunu’nun 32/C maddesinde geçen düzenlemelerde, geçmiş yıllar zararlarının asgari kurumlar vergisi matrahından indirilmeyeceğine ilişkin bir hüküm yoktur. Maddede açıkça belirtilen indirimler, Devlet için vergi harcaması olan teşviksel indirimlerdir. Geçmiş yıllar zararı bu nitelikte olmadığından maddede bunların indiriminden ayrıca söz etme lüzumu görülmemiştir. Maddede geçen asgari kurumlar vergisi matrahının başlangıç noktası olan ve “hesap dönemi sonundaki ticari bilanço kârına kanunen kabul edilmeyen giderlerin eklenmesiyle bulunan tutarı” şeklinde ifade edilen “indirim ve istisnalar düşülmeden önceki kurum kazancı” ibaresi de geçmiş yıllar zararlarının zaten mahsup edilebileceğinden hareketle bu duruma engel değildir. Kaldı ki Tebliğe göre dönem zararının asgari kurumlar vergisi matrahının tespitinde dikkate alınıyor olması da buna işaret etmektedir. Dönem zararı dikkate alınıyorsa geçmiş yıllar zararlarının dikkate alınmamasının hiçbir izahı yoktur.

Durum böyle olmakla birlikte ihtirazi kayıtla beyanname vermeden geçmiş yıllar zararlarının doğrudan mahsubu tarhiyat riski taşır. Bu nedenle ihtirazi kayıtla beyanname verip davanın doğrudan Danıştay’da açılarak aynı zamanda Tebliğin “Beyannamelerde indirim konusu yapılan geçmiş yıl zararları asgari kurumlar vergisi matrahından düşülmeyecek ve asgari kurumlar vergisinin hesaplanmasında dikkate alınacaktır.” ibaresinin iptalini talep etmek mümkündür. Bu davada Danıştay’ın Tebliğ düzenlemesini Kanuna uygun bulması ihtimali olduğu için Kanun’da yer alan ve bir sonraki maddede belirttiğimiz Anayasa’ya aykırılık iddiasının da ileri sürülmesinde fayda vardır.

- Kanunda geçmiş yıllar zararlarının mahsup edilecek indirimler arasında sayılmaması ve ayrıca asgari kurumlar vergisi matrahının başlangıç noktası olan “indirim ve istisnalar düşülmeden önceki kurum kazancı” ibaresinin “hesap dönemi sonundaki ticari bilanço kârına kanunen kabul edilmeyen giderlerin eklenmesiyle bulunan tutarı” şeklinde tanımlanmış olması, geçmiş yıllar zararlarının mahsubuna engel olarak da yorumlanabilir. Bu nedenle yine ihtirazi kayıtla dava açılıp davada mahkemeden maddede yer alan “hesap dönemi sonundaki ticari bilanço kârına kanunen kabul edilmeyen giderlerin eklenmesiyle bulunan tutarı” cümlesinin iptali için Anayasa Mahkemesine başvurması talep edilebilir. Bunun gerekçesi yukarıda izah ettiğimiz gibi geçmiş yıllar zararının dikkate alınmamasının Anayasa’nın 73. maddesinde yer alan mali güce göre vergi ödeme prensibine aykırı olmasıdır.

Bu seçeneklerden ikincisini takip etmek daha makul olabilir. Çünkü birinci yol olumsuz sonuçlanırsa ikinci yolun takibinde dava açma süresi itibariyle imkânsızlık yaşanır. Oysa ikinci yoldan başlanırsa ilk derece mahkemede süreç olumsuz sonuçlansa bile devamında Danıştay aşamasında davayı sürdürme imkânı vardır.

Devletin gerek ekonomik konjonktür gerekse deprem harcamaları nedeniyle ilave gelir sağlamaya yönelik düzenlemeler getirmesi elbette ki anlaşılabilir bir şeydir. Fakat bu yapılırken mükellefleri tabiri caizse öldürmeyecek düzenlemeler yapılmalı, anayasal prensiplere dikkat edilmelidir.

Haluk Erdem

This email address is being protected from spambots. You need JavaScript enabled to view it.

https://t24.com.tr/yazarlar/haluk-erdem/zararli-sirketten-kurumlar-vergisi-alma-becerisi,46921

Enflasyon Muhasebesine İlişkin İki Düzenleme Başka Torbaya Eklendi

İş dünyası ve kamuoyundan gelen tepki ve önerileri dikkate alan Hazine ve Maliye Bakanlığı Gelir İdaresi Başkanlığı’nın 2 ayrı konu özelinde hazırladığı 2 madde, Savunma Sanayii ile İlgili Bazı Düzenlemeler Hakkında Kanun ile Bazı Kanunlarda Değişiklik Yapılmasına Dair Kanun Teklifi’nde yer alıyordu.

Ancak, savunma sanayiine devamlı kaynak sağlanması amacıyla hazırlanarak TBMM’ye verilen bu Kanun Teklifi, gelen yoğun tepkiler üzerine yeniden değerlendirilmek ve 2025 yılında görüşülmek üzere geri çekildi. Bu durum, Teklifin içerisinde yer alan enflasyon düzeltmesi ile ilgili 2 düzenlemenin de kalıp kalmadığı konusunda tereddütlere neden oldu.

İki konu ne ile ilgili!

Enflasyon muhasebesine ilişkin bu iki düzenlemeden birincisi, yapılmakta olan yatırımlara enflasyon düzeltmesi kolaylığı getirilmesi, ikincisi ise, enflasyon düzeltmesi kaynaklı kâr/zarar farkını kazanç tespitinde dikkate almayacak mükellef grubuna tasfiye ve iflas hallerindeki şirketler ile 233 sayılı Kamu İktisadi Teşebbüsleri Hakkında Kanun Hükmünde Kararname kapsamındaki iktisadi devlet teşekkülleri ve kamu iktisadi kuruluşlarının dahil edilmesi ile ilgili!

İlk Kanun Teklifi’ne ekleneceği ifade edildi!

Savunma Sanayii ile İlgili Bazı Düzenlemeler Hakkında Kanun ile Bazı Kanunlarda Değişiklik Yapılmasına Dair Kanun Teklifi’nin geri çekilmesi sonrasında yaptığımız görüşmelerde, bu 2 düzenlemenin başka bir Kanun Teklifi’ne eklenerek yasalaştırılacağı ifade edilmişti.

Denildiği gibi oldu, ilk Kanun Teklifi’ne eklendi!

Evet, tam da denildiği gibi oldu, söz konusu 2 düzenleme, dün TBMM Genel Kurulu’nda yasalaştırılan Tüketicinin Korunması Hakkında Kanun ile Bazı Kanunlarda Değişiklik Yapılmasına Dair Kanun Teklifine eklendi. Ayrıca, yine Savunma Sanayii ile İlgili Bazı Düzenlemeler Hakkında Kanun ile Bazı Kanunlarda Değişiklik Yapılmasına Dair Kanun Teklifi’nde yer alan başka bir düzenleme daha bu Teklife aktarıldı.

Bu düzenlemeler şu şekilde:

1) Yapılmakta olan yatırımlara “Enflasyon Düzeltmesi Kolaylığı” getirildi!

Yatırımcılar, yapılmakta olan yatırımlar hesabının enflasyon düzeltmesine tabi tutulması sonucunda oluşan ve enflasyon düzeltmesi karı olarak dikkate alınması gereken düzeltme farklarını, söz konusu yatırımları henüz işletmeye almamalarına rağmen dönem kazancıyla ilişkilendirerek, bu tutarlar üzerinden geçici vergi ve nihayetinde kurumlar vergisi ödüyorlardı.

Bu durum özellikle iş dünyasında büyük tepkilere neden olmuştu.

Hazine ve Maliye Bakanlığı Gelir İdaresi Başkanlığı bu tepkileri dikkate alarak yayınladığı 563 Sıra No.lu VUK Genel Tebliği ile, 2024 hesap döneminin ikinci ve üçüncü geçici vergi dönemlerinde enflasyon düzeltmesi yapma yükümlülüğü bulunan mükelleflerden, 31/12/2023 tarihli Gelir Tablosu’ndaki brüt satışlar toplamı 50 Milyon TL’nin altında olanların (VUK’un mükerrer 298. maddesinin (A) fıkrasının (9). bendi kapsamındaki mükellefler hariç) enflasyon düzeltmesi yapmamalarına ilişkin düzenleme yaptı. Bu şekilde, küçük ve orta boy işletmeler ile yatırım aşamasında olup, henüz bu yatırımlarını işletmeye almamış yatırımcıları bir ölçüde rahatlattı. Yalnız, bu düzenlemeyle, 31/12/2023 tarihli Gelir Tablosu’ndaki brüt satışlar toplamı 50 Milyon TL’nin altında olan işletmelerin enflasyon düzeltmesi yapma yükümlülükleri kaldırılmıyor, sadece 2024 hesap döneminin ikinci ve üçüncü geçici vergi dönemlerinde enflasyon düzeltmesi yapmamaları sağlandı. Bunların da, diğer mükellefler gibi 2024 yılı sonunda yıllık enflasyon düzeltmesi yapmaları zorunlu bulunuyor.

Söz konusu Teklife eklenen yeni düzenlemeyle, Vergi Usul Kanununun mükerrer 298. maddesinin (A) fıkrasının sonuna bir bent eklenerek, “Yapılmakta olan yatırımlar” hesabının enflasyon düzeltmesine tabi tutulması sonucunda oluşan düzeltme farklarının dönem kazancıyla ilişkilendirilmemesi sağlanıyor.

Söz konusu düzenlemeye göre, bu mükellefler, enflasyon düzeltmesinin uygulandığı dönemlerde, parasal olmayan kıymetler sınıfında yer alan yapılmakta olan yatırımlar hesabını enflasyon düzeltmesine tabi tutacaklar ancak, düzeltme sonrası oluşan ve enflasyon düzeltmesi karı olarak dikkate alınması gereken düzeltme farklarını dönem kazancıyla ilişkilendirmeyip, bu tutarları özel bir fon hesabında izleyecekler. Özel fon hesabına alınan bu tutarlar, yatırımın tamamlanarak ilgili iktisadi kıymetin aktifleştirildiği dönem ile bu dönemi takip eden dört hesap dönemi içerisinde eşit taksitler halinde dönem kazancının tespitinde dikkate alınacak. Ayrıca, özel fon hesabında izlenen tutarlar, dönem kazancının tespitinde dikkate alınıncaya kadar her yıl bir önceki yıla ilişkin olarak yeniden değerleme oranında artırılacak.

Yatırımın çeşitli nedenlerle tamamlanamaması, iktisadi kıymetin aktifleştirilmesinden sonra faaliyetin beş hesap dönemi içerisinde sona erdirilmesi veya özel fon hesabında izlenen tutarların başka bir hesaba nakledilmesi ya da işletmeden çekilmesi hallerinde, bu düzenleme kapsamında dönem kazancında dikkate alınmayan tutarlar yatırımın tamamlanamadığı, faaliyetin sonlandırıldığı veya özel fon hesabının kısmen veya tamamen bu düzenlemeye aykırı şekilde kullanıldığı dönemin kurum kazancının tespitinde dikkate alınacak.

Bu düzenleme 1 Ocak 2024 tarihinden itibaren geçerli olmak üzere yayımı tarihinde yürürlüğe gireceğinden, 2024 hesap dönemine ilişkin geçici vergi dönemlerinde bu hesaptan kaynaklanan düzeltme farklarını vergi matrahının tespitinde dikkate alan mükellefler, hesap döneminin başından itibaren kayıtlarını düzeltmek suretiyle söz konusu düzeltme farklarını hesap dönemi sonuna kadar özel fon hesabına alacaklar.

Bu düzenleme ile, enflasyon düzeltmesinin yatırımlar üzerinde oluşturduğu vergisel etki yatırım dönemi süresince ertelenmek suretiyle yatırımların enflasyon düzeltmesinden olumsuz etkilenmemesi sağlanıyor, bu sayede işletme döneminden itibaren kâr zarar hesapları ile ilişkilendirilmesi öngörülerek, yapılmakta olan yatırımların desteklenmesi amaçlanıyor.

2) Enflasyon düzeltmesi kaynaklı kâr/zarar farkını kazanç tespitinde dikkate almayacak mükellef grubuna yeni eklemeler yapıldı!

Teklife eklenen başka bir madde ile, hali hazırda geçici vergi dönemleri de dahil olmak üzere 2024 ve 2025 hesap dönemlerinde yapılan enflasyon düzeltmesi kaynaklı kâr/zarar farkının vergiye tabi kazancın tespitinde dikkate alınmayacağı mükellef grubuna, tasfiye ve iflas hallerindeki şirketler ile 233 sayılı Kamu İktisadi Teşebbüsleri Hakkında Kanun Hükmünde Kararname kapsamındaki iktisadi devlet teşekkülleri ve kamu iktisadi kuruluşları da dahil edildi.

Bu düzenleme, tasfiye halindeki şirketler açısından kurumların tasfiyeye girmesine ilişkin genel kurul kararının tescil edildiği tarihin içinde bulunduğu hesap döneminden, iflas halindeki şirketler açısından ise iflasın açıldığı tarihin içinde bulunduğu hesap döneminden itibaren uygulanacak. Bu tarihten önce geçici vergi dönemlerine ilişkin yapılmış olan enflasyon düzeltmesine yönelik geriye dönük herhangi bir düzeltme yapılmayacak. Tasfiyeden vazgeçilmesi ya da iflasın kaldırılması durumunda, tasfiyeden vazgeçilen tarihin veya iflasın kaldırılmasına ilişkin mahkeme karar tarihinin içinde bulunduğu geçici vergi döneminden itibaren enflasyon düzeltmesi uygulanacak. Tasfiyeden vazgeçilmesi veya iflasın kaldırılması hallerinde, bu düzenleme uyarınca dönem kazancında dikkate alınmayan tutarlar tasfiyeden vazgeçildiği veya iflasın kaldırıldığı dönem kazancının tespitinde dikkate alınacak.

3) Samsun’da Yeni Organize Sanayi Bölgesi Kurulması için düzenleme yapıldı!

Kıyı Kanunu'nda yapılan değişiklikle Samsun'da sınır ve koordinatları belirlenen alanda, yer seçim kararına uygun olarak imar planı kararıyla Organize Sanayi Bölgesi (OSB) kurulabilmesine imkan sağlayan bir madde de söz konusu Teklife eklenerek yasalaştırıldı.

Yasanın kısa süre içerisinde yayınlanarak yürürlüğe girmesi bekleniyor!

TBMM Genel Kurulu’nda yasalaştırılan Tüketicinin Korunması Hakkında Kanun ile Bazı Kanunlarda Değişiklik Yapılmasına Dair Kanunun, kısa bir süre içerisinde Cumhurbaşkanımızın imzalamasını müteakiben Resmi Gazete’de yayınlanarak yürürlüğe girmesi bekleniyor.

https://www.ntv.com.tr/ekonomi/enflasyon-muhasebesine-iliskin-iki-duzenleme-baska-torbaya-eklendi,4PB7P6rDykyK25kZ6uSk0g

50 Milyon Tl Altında Cirosu Olan Şirketler, 1 Temmuz Tarihi İtibariyle Defter Kayıtlarını, Düzeltebilir Mi / Düzeltmeli Mi / Düzeltmek Zorunda Mı?

Hepimizin bildiği gibi 2024/2. geçici vergi dönemi, özellikle 50 milyon TL altında cirosu olan şirketler için oldukça yorucu geçti.

Bu mükelleflerden, düzeltilmiş bilançolara göre beyanname verip daha sonra beyannamesini düzeltmek zorunda kalan firmalar için, 2024/3 geçici vergi dönemi ve yıllık dönem dikkat edilmesi gereken çok önemli noktalar var.

BU KAPSAMDAKİ MÜKELLEFLERİN MEVCUT DURUMLARI ŞU:

Geçici vergi dönemlerinde ED yapmamaları gerektiği halde, defter kayıtlarında 30.06.2024 tarihi itibariyle yapılan enflasyon düzeltmesinin izleri/etkileri var. Buna karşın 563 nolu Tebliğe göre, geçici vergi dönemleri için ED kapsamında değiller ve beyannamelerini ED yapılmaması durumuna göre vermeleri gerekiyor. Dolayısıyla defter kayıtları ile beyanname arasındaki uyumsuzluğun giderilmesi önemli.

BU DURUMDAKİ MÜKELLEFLER AÇISINDAN, DAHA ÖNCE YAPILAN ED KAYITLARI ETKİLERİNİN 2024/3 GEÇİCİ VERGİ DÖNEMİNDE BERTARAF EDİLMESİ İÇİN İKİ FARKLI YOL SEÇİLEBİLİR:

1- 30.06.2024’te yapılan ED kayıtlarının 01.07.2024’te düzeltilmesi (iptal edilmesi)

2- Defter kayıtlarında düzeltme yapılmaksızın, ED’den kaynaklanan gelir/gider etkilerinin hesaplanarak beyannamede KKEG/İstisna olarak beyan edilmesine devam edilmesi.

Kişisel görüşüme göre her iki yöntemin uygulanması da mümkündür. 563 nolu Tebliğde konu ile ilgili olarak “… mükelleflerin, söz konusu döneme ilişkin yasal kayıtlarını düzeltmelerine gerek bulunmamaktadır.” denildiği için, burada geçen “gerek bulunmamaktadır” ifadesinin defter kayıtlarının düzeltilmesinde ihtiyarilik sağladığı kanaatindeyim.

Bu arada, her iki durumda da gözden kaçırılmaması gereken önemli detaylar var.

"Tasfiyeye Giren Şirketlerin 2024 Ve 2025 Hesap Dönemlerinde Yapılan Enflasyon Düzeltmesinden Kaynaklanan Kâr/Zarar Farkı, Kazancın Tespitinde Dikkate Alınmaz" Hükmü Kanunlaştı

* 31.12.2023 Tarihli Gelir Tablosundaki Brüt Satışlar Toplamı 50.000.000 TL Ve Üzerinde Olan Mükellefler, 2024/2. Geçici Vergi Döneminde Enflasyon Düzeltmesi Yapmışlardır. 50.000.000 TL Altında Olan Şirketler Açısından Enflasyon Düzeltmesi Yapma Mükellefiyeti Bulunmamaktadır.

* Görüşülmekte Olan 161 Sıra Sayılı Kanun Teklifi': 161 sıra sayılı Kanun Teklifi Kabul Edilmiş ve Kanunlaşmıştır. Resmi Gazete'de Yayımlanmamıştır.

https://www.tbmm.gov.tr/Tutanaklar/SonTutanak

> TASFİYE Halindeki Şirketler Açısından Kurumların Tasfiyeye Girmesine İlişkin Genel Kurul Kararının TESCİL EDİLDİĞİ Tarihin İçinde Bulunduğu Hesap Döneminden,

> İFLAS HALİNDEKİ Şirketler Açısından İse İflasın Açıldığı Tarihin İçinde Bulunduğu Hesap Döneminden İtibaren 2024 Ve 2025 Hesap Dönemlerinde Yapılan Enflasyon Düzeltmesinden Kaynaklanan Kâr/Zarar Farkı, Kazancın Tespitinde Dikkate Alınmaz.

* 2024/2. Geçici Vergi Dönemine İlişkin Yapılmış Olan Enflasyon Düzeltmesine Yönelik Geriye Dönük Herhangi Bir Düzeltme Yapılmaz.

* Tasfiyeden Vazgeçilmesi Ya Da İflasın Kaldırılması Durumunda, Tasfiyeden Vazgeçilen Tarihin Veya İflasın Kaldırılmasına İlişkin Mahkeme Karar Tarihinin İçinde Bulunduğu Geçici Vergi Döneminden İtibaren Enflasyon Düzeltmesi Uygulanır. Tasfiyeden Vazgeçilmesi Veya İflasın Kaldırılması Hallerinde, Bu Bent Uyarınca Dönem Kazancında Dikkate Alınmayan Tutarlar Tasfiyeden Vazgeçildiği Veya İflasın Kaldırıldığı Dönem Kazancının Tespitinde Dikkate Alınır.

Ersan KARACA

Yeminli Mali Müşavir

This email address is being protected from spambots. You need JavaScript enabled to view it.

Kat Karşılığı Daire Teslimi Arsa Sahibine Kesilecek Fatura Örneği

- İnşaat Yapı Ruhsat Tarihi 01.04.2022'den Sonra -

20 DAİRE 5 İŞYERİ

ARSA SAHİBİNE : Net 140 M2'lik 4 Daire, Net 160 M2'lik 4 Daire

= Toplam 8 Daire ve 2 İşyeri

Müteahhit Tarafından Arsa Sahibine Bırakılan Konut / İşyerinin Emsal Bedelinin Tespitinde Vergi Usul Kanunu 267/2. Fıkrasında Yer Alan 2. Sıradaki Maliyet Bedeli Esasına Göre Belirlenen Tutarı Esas Alınır. KDV Yönünden Emsal Bedelin Tayininde Genel İdare Giderleri Ve Genel Giderlerden Mamule Düşen Hissenin Bedele Katılması Mecburidir.

*Emsal Bedel: Emsal Bedelin Tespitinde Maliyet Bedeline KDV Mükellefiyeti Bulunan Arsa Sahipleri İçin Konut İşyeri Tesliminde Toptan Satışlara Yönelik %5 İlave Edilir. - Arsa Payı Hariç Fatura Düzenlenir. Arsa Sahibi D AŞ ise KDV’li Fatura Düzenler.

** Emsal Bedel: Emsal Bedelin Tespitinde Maliyet Bedeline KDV Mükellefiyeti Bulunmayan Arsa Sahipleri İçin Konut İşyeri Tesliminde Perakende Satışlara Yönelik %10.- Gider Pusulası Düzenlenir.

KDV Mükellefi Arsa Sahibi (D) AŞ'nin Aldığı Konut Ve İşyerlerinin Karşılığı Olarak KDV Mükellefi Müteahhide Yapmış Olduğu Arsa Payı Tesliminde Konut Ve İşyerlerinin 213 Sayılı Kanunun 267/2. Fıkrasında Yer Alan İkinci Sıradaki Maliyet Bedeline %5 İlave Etmek Suretiyle Bulunan 5.400.000 TL Üzerinden %10 Oranında (5.400.000x%10) 540.000,00 TL KDV Hesaplanacaktır.

KAT KARŞILIĞI ARSA TESLİMİ:

|

Arsa Sahibi |

Müteahhit ( KDV Mükellefi) |

TOPLAM |

|||||||||

|

Adet |

Net M2 |

Maliyet |

Arsa Sahibi D AŞ* |

Arsa Sahibi BAY A** |

|||||||

|

Emsal Bedel |

KDV |

Emsal Bedel |

KDV |

Adet |

Net M2 |

||||||

|

Teslim Şekli |

Konut |

4 |

140 |

1.904.761,90 |

2.000.000,00 |

200.000,00 |

2.095.238,09 |

209.523,81 |

6 |

140 |

20 |

|

Konut |

4 |

160 |

2.285.714,29 |

2.400.000,00 |

255.000,00 |

2.514.285,72 |

267.142,86 |

6 |

160 |

||

|

Toplam Konut |

8 |

4.190.476,19 |

4.400.000,00 |

455.000,00 |

4.609.523,81 |

476.666,67 |

12 |

||||

|

İşyeri |

2 |

952.380,95 |

1.000.000,00 |

200.000,00 |

1.047.619,05 |

209.523,81 |

3 |

5 |

|||

|

Toplam |

10 |

5.142.857,14 |

5.400.000,00 |

655.000,00 |

5.657.142,85 |

686.190,48 |

15 |

25 |

|||

*Emsal Bedel: Emsal Bedelin Tespitinde Maliyet Bedeline KDV Mükellefiyeti Bulunan Arsa Sahipleri İçin Konut İşyeri Tesliminde Toptan Satışlara Yönelik %5 İlave Edilir. - Arsa Payı Hariç Fatura Düzenlenir. Arsa Sahibi D AŞ ise KDV’li Fatura Düzenler.

** Emsal Bedel: Emsal Bedelin Tespitinde Maliyet Bedeline KDV Mükellefiyeti Bulunmayan Arsa Sahipleri İçin Konut İşyeri Tesliminde Perakende Satışlara Yönelik %10.- Gider Pusulası Düzenlenir.

Tabloyu PDF Olarak görmek için Tıklayınız

Ersan KARACA

Yeminli Mali Müşavir

This email address is being protected from spambots. You need JavaScript enabled to view it.

7524 Sayılı Kanunla Yapılan Değişiklikler Sonrası Usulsüzlük ve Özel Usulsüzlük Cezalarında Özellikli Hususlar (Soru-Cevap)

Vergi Usul Kanununda usulsüzlük, vergi kanunlarının şekle ve usule müteallik hükümlerine riayet edilmemesi olarak tanımlanmıştır. Kanun’da genel usulsüzlük ve özel usulsüzlük olmak üzere iki tür usulsüzlük düzenlemesi yer almaktadır. 7524 sayılı Kanun’la yapılan değişiklik sonrası genel usulsüzlüklerde önemsiz düzeyde olan cezalar ve özel usulsüzlük cezaları önemli miktarlarda artırılmış, birden fazla özel usulsüzlük cezası kesilmesi durumunda caydırıcılığı artırmak amacıyla her bir tespitte artan ceza uygulamasına gidilmiştir.

VUK’un 352, 353, 355 ve mükerrer 355. maddelerinde usulsüzlük ve özel usulsüzlükler ile bu usulsüzlüklere uygulanacak cezalar tek tek sayılmıştır. Usulsüzlük ve özel usulsüzlük cezaları ile ilgili 7524 sayılı Kanun’la yapılan değişiklikler de dahil olmak üzere uygulamada sıkça karşılaşılan sorular ve cevapları aşağıda yer almaktadır.

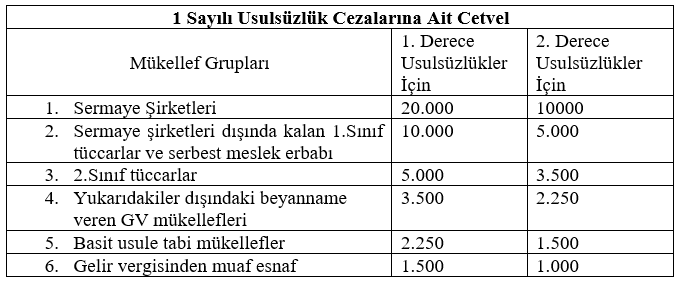

Soru 1: 7524 sayılı Kanun’la yapılan değişiklik sonrası 1. ve 2. derece usulsüzlük cezaları mükellef grupları itibariyle 2024 yılı için hangi tutarlarda uygulanmaktadır?

Cevap 1: 7524 sayılı Kanun sonrası 02.08.2024 tarihinden itibaren uygulanmak üzere mükellef guruplarına göre uygulanacak usulsüzlük cezaları şu şekildedir:

Soru 2: 7524 sayılı Kanun’la yapılan değişiklik sonrası özel usulsüzlük cezaları 2024 yılı için hangi tutarlarda uygulanmaktadır?

Cevap 2: Özel usulsüzlük cezaları 02.08.2024 tarihinden itibaren şu şekilde uygulanmaktadır:

| Ceza Konusu | Ceza Tutarı | En Az Ceza Tutarı | Azami Ceza Tutarı | İlgili Madde | ||||||||||||

| Fatura, gider pusulası vb. verilmemesi, alınmaması, gerçek meblağdan farklı meblağlara yer verilmesi, elektronik belge olarak düzenlenmesi gerekirken kağıt olarak düzenlenmesi ya da 227, 231 ve 234. Maddelere göre hiç düzenlenmemiş sayılması hallerinde | Meblağ veya meblağ farkının %10’u |

|

Bir takvim yılı içinde her bir belge nev’ine ilişkin olarak 10 Milyondan fazla olamaz. | VUK 353/1 | ||||||||||||

| Bu bentte yer alan özel usulsüzlük cezasına tabi fiillerin, belgeleri almak zorunda olanlar tarafından, idarenin bilgisine girmeden önce belgenin düzenlenmesi gereken süreyi takip eden beş iş günü içerisinde idareye bildirilmesi durumunda, alıcı adına özel usulsüzlük cezası kesilmez. Bu belgeleri düzenlemek zorunda olanlar adına ise bu bentte yer alan özel usulsüzlük cezası üç kat olarak uygulanır. Bu bent kapsamındaki belgeler yerine bu Kanun kapsamında olmayan belgelerin düzenlenmesi halinde, belgeleri düzenlemek zorunda olanlar adına bu bentte yer alan özel usulsüzlük cezası iki kat olarak uygulanır. Bu bent kapsamındaki belgelerin yerine bu Kanun kapsamında olmayan belgelerin düzenlendiğinin belgeyi almak zorunda olanlar tarafından beş iş günü içerisinde idareye bildirildiği durumlarda, söz konusu belgeleri düzenleyenler adına bu bentte yer alan cezalar altı kat olarak uygulanır. | ||||||||||||||||

| Perakende satış fişi, ödeme kaydedici cihaz fişi, yolcu bileti, sevk ve taşıma irsaliyesi, yolcu listesi vb. düzenlenmediğinin, kullanılmadığının, bulundurulmadığının, belgelerin aslı ile örneğinde farklı meblağlara yer verildiğinin, elektronik belge olarak düzenlenmesi gerekirken kağıt olarak düzenlendiğinin tespiti ya da 227. Maddeye göre hiç düzenlenmemiş sayılması hallerinde | – |

|

Her bir tespit için 1 Milyon, bir takvim yılı içinde 10 Milyon’dan fazla olamaz. | VUK 353/2 | ||||||||||||

| Bu bent kapsamındaki belgelerin düzenlenmediğinin belge muhteviyatı işlemin muhatapları tarafından, idarenin bilgisine girmeden önce belgenin düzenlenmesi gereken süreyi takip eden beş iş günü içerisinde idareye bildirilmesi durumunda, belgeleri düzenlemek zorunda olanlar adına bu bentte yer alan özel usulsüzlük cezası üç kat olarak uygulanır. Bu bent kapsamındaki belgeler yerine bu Kanun kapsamında olmayan belgelerin düzenlenmesi halinde, belgeleri düzenlemek zorunda olanlar adına bu bentte yer alan özel usulsüzlük cezası iki kat olarak uygulanır. Bu bent kapsamındaki belgelerin yerine bu Kanun kapsamında olmayan belgelerin düzenlendiğinin belge muhteviyatı işlemin muhatapları tarafından beş iş günü içerisinde idareye bildirildiği durumlarda, söz konusu belgeleri düzenleyenler adına bu bentte yer alan cezalar altı kat olarak uygulanır. | ||||||||||||||||

| VUK’un 232. Maddesinde sayılanların dışında kalan kişilerin(mükellef olamayanlar) fatura, gider pusulası, müstahsil mkb., s.m.mkb., perakende satış fişi, yolcu taşıma biletleri vb. almadıklarının tespiti halinde her bir belge için | 5.000 | 5.000 | Bir takvim yılı için 50.000-TL’den fazla olamaz. | VUK 353/3 | ||||||||||||

| Bu bent kapsamındaki kişiler tarafından, idarenin bilgisine girmeden önce belgenin düzenlenmesi gereken tarihi takip eden beş iş günü içerisinde belgenin düzenlenmediğinin idareye bildirilmesi durumunda, bunlar adına özel usulsüzlük cezası kesilmez. | ||||||||||||||||

| Günlük kasa defteri, günlük perakende satış ve hasılat defteri ile MB tarafından tutulma ve günü gününe kayıt edilme mecburiyeti getirilen defterlerin; işyerinde bulundurulmaması, bu defterlere yazılması gereken işlemlerin günü gününe deftere kayıt edilmemesi veya yoklama ve incelemeye yetkili olanlara istendiğinde ibraz edilmemesi halleri ile vergi kanunlarının uygulanması bakımından levha bulundurma veya asma zorunluluğu bulunan mükelleflerin bu zorunluluğa uymamaları halinde her tespit için | 10.000 | 10.000 | YOK | VUK 353/4 | ||||||||||||

| VUK’a göre belirlenen muhasebe standartlarına, tek düzen hesap planına ve mali tablolara ilişkin usul ve esaslar ile muhasebeye yönelik bilgisayar programlarının üretilmesine ve kullanılmasına ilişkin kural ve standartlara uymayanlara | 65.000 | 65.000 | YOK | VUK 353/6 | ||||||||||||

| VUK’un 8. maddesinde yer verilen vergi kimlik numarası uygulaması mecburiyetine uymaksızın işlem yapanlara her bir işlem için | 10 Milyon | 10 Milyon | YOK | VUK 353/7 | ||||||||||||

| Belge basımı ile ilgili bildirim görevini belirlenen sürede yerine getirmeyen ya da bildirimi eksik veya hatalı yapan matbaa işletmecilerine | 6.600 | 6.600 | Bir takvim yılı içinde 1.300.000 TL’den fazla olamaz. | VUK 353/8 | ||||||||||||

| Maliye Bakanlığının özel işaretli görevlisinin ikazına rağmen durmayan aracın sahibi adına | 15.000 | 15.000 | YOK | VUK 353/10 | ||||||||||||

| Bu Kanunun mükerrer 227 nci maddesi uyarınca tasdik kapsamına alınan konularda yeminli mali müşavir tasdik raporunun aynı maddede belirtilen sürede ibraz edilmemesi durumunda, tasdik raporu ibraz şartı getirilen mükellef adına | Yararlanılması tasdik raporunun ibrazı şartına bağlanan tutarın %5’i | 230.000 | 2.300.000 | VUK 353/11 | ||||||||||||

| Bilgi vermekten çekinenler ile 256, 257 ve Mükerrer 257. Madde ve GVK 98/A maddesi uyarınca getirilen zorunluluklara uymayanlara | 1. Sınıf ve S.Meslek için | 20.000 | YOK | VUK Mük.355 | ||||||||||||

| 2. Sınıf ve Basit Usul | 10.000 | |||||||||||||||

| Diğerleri | 5.000 | |||||||||||||||

| VUK’un 107/A maddesinde geçen E-tebligata ilişkin hükümlere uymayanlara | 1. Sınıf ve S.Meslek için | 6.900 | YOK | VUK Mük.355 | ||||||||||||

| 2. Sınıf ve Basit Usul | 3.400 | |||||||||||||||

| Diğerleri | 1.800 | |||||||||||||||

| Aracı hizmet sağlayıcılara ilişkin bildirim, bilgi, muhafaza ve ibraz zorunluluğuna uymama | 1. Sınıf ve S.Meslek için | 20.000 | Her bir bildirim için en fazla 10 Milyon | VUK Mük.355 | ||||||||||||

| 2. Sınıf ve Basit Usul | 10.000 | |||||||||||||||

| Diğerleri | 5.000 | |||||||||||||||

| Tahsilat ve ödemelerini banka, benzeri finans kurumları veya posta idarelerince düzenlenen belgelerle tevsik etme zorunluluğuna uymayanların her birine | %10 |

|

Bir takvim yılı içinde en fazla 20 Milyon | VUK Mük.355 | ||||||||||||

| Tevsik zorunluluğuna aykırı bir şekilde ödeme yapanların, durumu ödemeyi takip eden beş iş günü içerisinde kendiliğinden idareye bildirmesi halinde, ödemede bulunan adına özel usulsüzlük cezası kesilmez. | ||||||||||||||||

| Mal teslimi veya hizmet ifalarına ilişkin tahsilatların, banka vb. finans kurumları, ödeme kuruluşları veya PTT A.Ş. aracılığıyla başkalarının adı ve/veya hesabı kullanılarak yapılması durumunda, her bir işlem için mal teslimi veya hizmet ifasını yapanlar ile adına ve/veya hesabına ödeme yapılanlara | %10 |

|

Bir takvim yılı içinde en fazla 20 Milyon | VUK Mük.355 | ||||||||||||

| Başkasına ait POS cihazı (ödeme sistemleri veya cihazları) kullanımı halinde tahsilatı yapan mükelleflere ve kendi adına kayıtlı olan bu POS’ları kullandıranlara ayrı ayrı ve her bir işlem için | – |

|

Bir takvim yılı içinde en fazla 20 Milyon | VUK Mük.355 | ||||||||||||

Soru 3: Kesilecek özel usulsüzlük cezalarında üst sınır nasıl hesaplanmaktadır?

Cevap 3: Bazı özel usulsüzlük cezalarında üst sınır var iken bazılarında ise bulunmamaktadır.

VUK’un 353.maddesinin 1.fıkrasının 1.bendine göre; faturanın (veya maddede yazılı diğer belgeler) verilmemesi, alınmaması, düzenlenen bu belgelerde gerçek meblağdan farklı meblağlara yer verilmesi, bu belgelerin elektronik belge olarak düzenlenmesi gerekirken kağıt olarak düzenlenmesi ya da bu Kanunun 227. ve 231. Maddelerine göre hiç düzenlenmemiş sayılması halinde; bu belgeleri düzenlemek ve almak zorunda olanların her birine, her bir belge için 10.000-TL’den (2024 yılı) az olmamak üzere bu belgelere yazılması gereken meblağın veya meblağ farkının %10’u nispetinde özel usulsüzlük cezası kesileceği hüküm altına alınmıştır. Aynı maddenin 1.fıkrasının 2.bendinde ise bir takvim yılı içinde her bir belge nevine ilişkin olarak tespit olunan 1.bentte yazılı özel usulsüzlükler için kesilecek cezanın toplamının 2024 yılı için 10 Milyon-TL’yi geçemeyeceği belirtilerek üst sınır konulmuştur. 10 Milyon TL’lik üst sınır her bir belge türü için ayrı ayrı uygulanacaktır.

Yukarıdaki tutar sınırı 2.bentte sayılan perakende satış fişi, ödeme kaydedici cihazla verilen fiş, giriş ve yolcu taşıma bileti, sevk irsaliyesi, taşıma irsaliyesi, yolcu listesi, günlük müşteri listesi ile Maliye Bakanlığınca düzenleme zorunluluğu getirilen belgelerin; düzenlenmediğinin, kullanılmadığının, bulundurulmadığının, düzenlenen belgelerin aslı ile örneğinde farklı meblağlara yer verildiğinin veya gerçeğe aykırı düzenlendiğinin tespiti halinde her bir belge için de geçerli olup, 10.000-TL olan her bir tespitte uygulanacak özel usulsüzlük cezası her bir tespit için 1 Milyon TL’yi, bir takvim yılı içinde ise 10 Milyon TL’yi aşamayacaktır.

VUK’un mükerrer 355.maddesinin 4.fıkrasında ise; tahsilat ve ödemelerini banka, benzeri finans kurumları veya posta idarelerince düzenlenen belgelerle tevsik etme zorunluluğuna uymayan mükelleflerden her birine, her bir işlem için bu maddeye göre uygulanan cezalardan az olmamak üzere 2024 yılında 1. Sınıf tüccarlar ile Serbest Meslek Erbabı için 20.000-TL, 2. Sınıf tüccarlar için 10.000-TL, diğerleri için 5.000-TL, işleme konu tutarın %10’u nispetinde özel usulsüzlük cezası kesileceği, ancak bu fıkra uyarınca bir takvim yılı içinde kesilecek özel usulsüzlük cezasının toplamının 2024 yılı için 20 Milyon TL’yi geçemeyeceği hüküm altına alınmıştır.

Yukarıdaki farklı üç durum için geçerli üst sınır hadleri ayrı ayrı uygulanacak olup, birleştirme söz konusu olmayacaktır. Örneğin, VUK’un 353.maddesinin 1.fıkrasının 1.bendine göre; verilmesi ve alınması icab eden faturanın verilmemesi, alınmaması veya düzenlenen bu belgelerde gerçek meblağdan farklı meblağlara yer verilmesi halinde 2024 takvim yılı için en fazla 10 Milyon TL özel usulsüzlük cezası kesilecek olup, 2.bentte yazılı sevk irsaliyesi için de ayrı olarak 10 Milyon TL’lik üst sınır uygulanacaktır. Dolayısıyla, bir takvim yılı içinde her iki belge türü için kesilebilecek toplam üst sınır 10 Milyon + 10 Milyon = 20 Milyon TL olacaktır.

Bununla birlikte, bir mükellefin yukarıdaki haller dışında, VUK’un mükerrer 355.maddesinin 4.fıkrasına göre; tahsilat ve ödemelerini banka, benzeri finans kurumları veya posta idarelerince düzenlenen belgelerle tevsik etme zorunluluğuna uymaması halinde bu fiillerinden dolayı bir takvim yılı içinde kesilecek özel usulsüzlük cezasının toplamı 2024 yılı için 20 Milyon TL olacaktır. Aynı mükellefin hem fatura alıp vermeme, hem irsaliye düzenlememe hem de tahsilat ve ödemelerini banka üzerinden yapmama fiillerini aynı takvim yılı içerisinde gerçekleştirmesi halinde, o yıl için kesilebilecek maksimum özel usulsüzlük cezaları belirlenirken, bu üç fiil için belirlenen azami hadler ayrı ayrı uygulanacaktır. Dolayısıyla, belirtilen mükellefe yukarıda sayılan farklı fiillerinden dolayı bir takvim yılı içinde en fazla 10 Milyon + 10 Milyon + 20 Milyon = 40 Milyon-TL özel usulsüzlük cezası kesilebilecektir.

Soru 4: Usulsüzlük ve özel usulsüzlük cezaları tarhiyat öncesi veya tarhiyat sonrası uzlaşmaya konu edilebilir mi?

Cevap 4: 2024 yılı için 23.000-TL’yi aşan usulsüzlük ve özel usulsüzlük cezaları hem tarhiyat öncesi hem de tarhiyat sonrası uzlaşmaya konu edilebilmektedir. Uzlaşmaya konu edilebilecek usulsüzlük ve özel usulsüzlük cezalarının tespitinde cezayı gerektiren fiil bazında kesilecek toplam ceza tutarı dikkate alınmaktadır. 23.000-TL’yi aşmayan usulsüzlük ve özel usulsüzlük cezaları için Kanunun 376’ncı maddesindeki indirim oranı %75 olarak uygulanmaktadır.

Soru 5: Kesilen özel usulsüzlük cezaları için gecikme faizi veya gecikme zammı uygulanır mı?

Cevap 5: Özel usulsüzlük cezaları ceza mahiyetinde olduğundan 6183 sayılı Kanunun 51.maddesi gereğince gecikme zammı tatbik edilmez. Özel usulsüzlük cezaları için Vergi Usul Kanununa göre gecikme faizi de uygulanamaz.

Soru 6: Özel usulsüzlük cezalarında indirim uygulamasının şartları nelerdir?

Cevap 6: Usulsüzlük veya özel usulsüzlüklere ilişkin indirimin uygulanabilmesi için, indirimden arta kalan cezaların ihbarnamelerin tebliğ tarihinden itibaren otuz gün içinde mükellef veya vergi sorumlusunun ilgili vergi dairesine başvurarak vadesinde veya 6183 sayılı Kanunda belirtilen türden teminat göstererek vadenin bitmesinden itibaren üç ay içinde ödeyeceğini bildirmesi gerekir.

Ayrıca, mükellef veya vergi sorumlusu ödeyeceğini bildirdiği özel usulsüzlük cezasını yukarıda yazılı süre içinde ödemez veya dava konusu yaparsa indirim hakkı ortadan kalkar.

Yukarıda bahsedilen indirim bütün usulsüzlük ve özel usulsüzlük cezaları için geçerlidir. Bu indirim dışında, elektronik ortamda beyanname verilmesi mecburiyetine uyulmaması (Örn. KDV Beyannamesi) halinde kesilmesi gereken özel usulsüzlük cezasının, beyannamenin kanuni süresinin sonundan başlayarak elektronik ortamda 30 gün içinde verilmesi halinde 1/10 oranında, bu sürenin dolmasını takip eden 30 gün içinde verilmesi halinde ise 1/5 oranında uygulanacağı, yine elektronik ortamda bildirim veya form verilmesi mecburiyetine uyulmaması halinde kesilmesi gereken özel usulsüzlük cezasının, bildirim veya formların belirlenen sürelerin sonundan başlayarak elektronik ortamda 3 gün içinde verilmesi halinde 1/10 oranında uygulanacağı, ayrıca elektronik ortamda verilme zorunluluğu getirilen bildirim veya formlara (Örn.Ba/Bs Formu) ilişkin olarak süresinden sonra düzeltme amacıyla verilen bildirim ve formların, belirlenen sürelerin sonundan itibaren 10 gün içinde verilmesi halinde özel usulsüzlük cezası kesilmeyeceği, takip eden 15 gün içinde verilmesi halinde ise kesilmesi gereken özel usulsüzlük cezasının 1/5 oranında uygulanacağı hüküm altına alınmıştır. Yukarıdaki hallerin her biri için de 376. maddeye göre %50 (23.000-TL üzeri için %75) oranında indirim ayrıca uygulanacaktır.

Soru 7: Özel usulsüzlük cezasını gerektiren bir fiil ile vergi ziyaına da sebebiyet verilmesi halinde özel usulsüzlük cezası ile vergi ziyaı cezası ayrı ayrı mı uygulanacaktır?

Cevap 7: Bilindiği üzere, VUK’un 336. maddesi gereğince cezayı gerektiren tek bir fiil ile vergi ziyaı ve usulsüzlük birlikte işlenmiş olursa, bunlara ait cezalardan sadece miktar itibariyle en ağırı kesilir. Genel usulsüzlükler için geçerli olan bu kural, özel usulsüzlük cezaları için geçerli değildir. Zira, VUK’un 353. maddesinin sondan bir önceki fıkrasında, maddede yazılı usulsüzlükler sonucunda vergi ziyaı da meydana geldiği takdirde bu ziyaın gerektirdiği vergi cezalarının ayrıca kesileceği ve bu cezalar hakkında 336. madde hükmünün uygulanmayacağı hüküm altına alınmıştır. Dolayısıyla, özel usulsüzlük cezası ve vergi ziyaı cezası ayrı ayrı uygulanacaktır.

Soru 8: Özel usulsüzlük cezaları gelir veya kurumlar vergisi matrahlarının tespitinde indirim konusu yapılabilir mi?

Cevap 8: Özel usulsüzlük cezaları, vergi kanunlarında sayılan “vergi cezaları” mahiyetinde olduğundan GVK’nın 90. maddesi uyarınca gelir vergisi matrahından, KVK‘nın 11.maddesi uyarınca da kurumlar vergisi matrahından indirim konusu yapılamaz.

Cihangir ÖZKÖK

Yeminli Mali Müşavir

This email address is being protected from spambots. You need JavaScript enabled to view it.

https://www.alomaliye.com/2024/10/23/yeni-usulsuzluk-cezalari/

9 Milyon Kişi Sağlık Hizmeti Alamayacak Mı!

Nüfusun tamamı için zorunlu olan genel sağlık sigortası borcunu ödemeyen 9 milyon kişi 1 Ocak 2025 itibarıyla sağlık hizmetlerinden yararlanamayabilir. Sağlık hizmetlerinden yararlanabilmek için ise 1 Ocak 2025’e kadar borcun ödenmesi gerekiyor, aksi halde borçlar ciddi şekilde artıyor. Ancak her yıl olduğu gibi bu yılın sonunda da af çıkabilir. İşte genel sağlık sigortası prim borçlarıyla ilgili merak edilen tüm soruların yanıtları...

2025'te Can Yakacak Vergiler

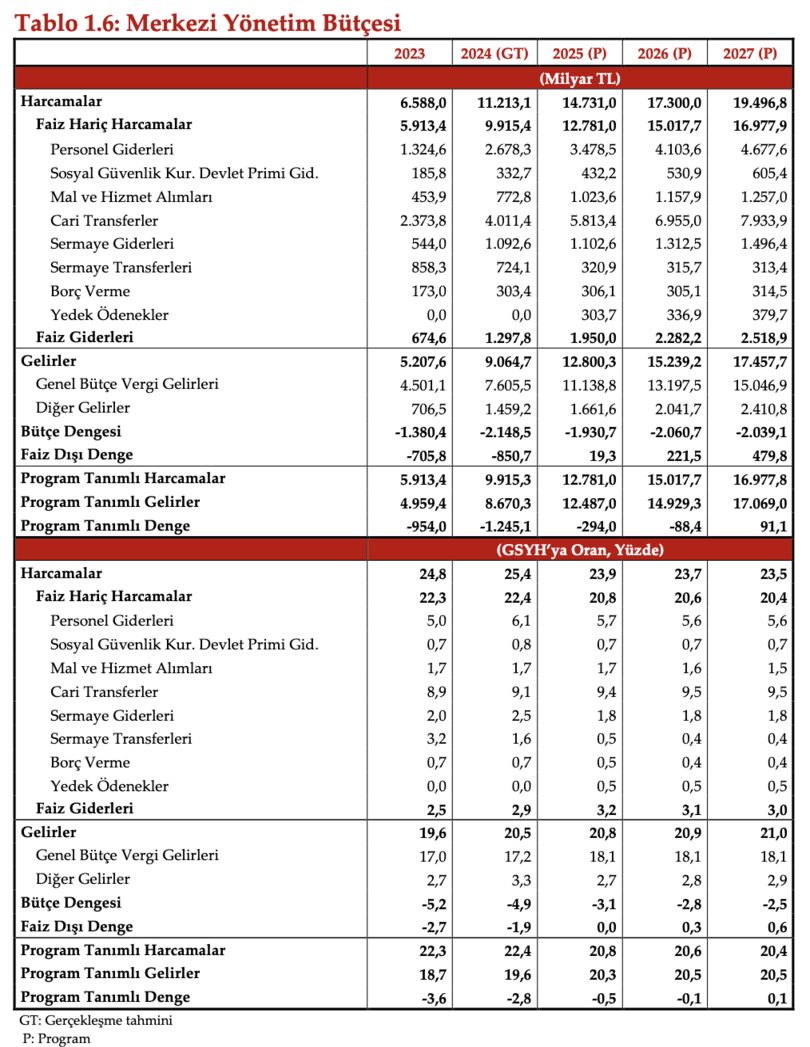

TBMM’de görüşülmeye başlanan 2025 yılı Bütçe Tasarısı vergide sıkı bir veri dönemini getiriyor.

Seçim ve deprem yılı olan 2023’te GSYH’nın yüzde 5,2 düzeyine çıkan bütçe açığının bu yıl hafif bir gerilemeyle yüzde 4,9’a çekilmesi ve gelecek yıl da yüzde 3,1 indirilmesi amaçlanıyor.

➔ 2025 yılı bütçe tasarısına göre milli gelire oranla vergi gelirleri yüzde 18.1 çıkacak. Bir yılda yüzde 0.9’luk artışın karşılığı ise yaklaşık 550 milyar veya 13 milyar dolar kadar. Bunu da mükellefler yani özel sektör, bireyler ve şirketler ödeyecek.

➔ Bu artışla vergi gelirleri 2025 yılında yüzde 51.7 büyüyecek ve 8 trilyon 335 milyar liradan 12 trilyon 651 milyar liraya çıkacak.

ORTALAMA ENFLASYON %33,9

➔ Vergi artışının yüzde 51.7 olacağı öngörülmesine karşılık gelecek yıl sonunda beklenen tüketici enflasyonu yüzde 17.5.

➔ Ancak yıllık ortalama olarak enflasyonun yıl sonunda beklenenin iki katına yaklaşacağı anlaşılıyor. Çünkü TÜFE 2025 yılını yüzde 44-45 gibi yüksek bir düzeyden girecek.

➔ Ayrıca milli gelir deflatörü yani bütün mal ve hizmetlerin yıllık ortalama fiyat artışı yüzde 33.9 tahmin edildi. Bu yıl için deflatör tahmini yüzde 60.9 düzeyinde.

➔ Ortalama TÜFE’nin seyrine baktığımızda eylül sonunda yüzde 63.47’ye gelmiş. Yani yıl sonunda ortalama TÜFE ile deflatör artışı birbirine çok yakın çıkabilir.

➔ Aslında deflatör, TÜFE sepetinden çok daha kapsayıcı ve gerçekçi bir enflasyon ölçülmesi anlamına geliyor.

➔ Dolayısıyla gelecek yılla ilgili ücret ve gelir artışı, vergi artışı, faiz beklentisi gibi göstergelerde deflatörün veya yıllık ortalama enflasyonun baz alınması, bununla reel değişim hesaplama yapılması daha isabetli sonuçlar verir.

GELİR VERGİSİNDE REEL %33 ARTIŞ

➔ Buradan hareketle 2025 yılında reel vergi artışı ne diye hesaplayacak olursak yüzde 13’lük bir oranı buluruz. Yani mükelleflerin vergi tutarı reel olarak 7’de bir kadar artacak.

➔ Vergi gelirlerinde en çok artış yüzde 154’le BSMV’de olacak. Demek ki bu vergi oranı artırılacak.

➔ Gelir Vergisi’ndeki artış da yüzde 78.3 olacak. Bu da kayıt dışılıkla mücadele, artacak ücret ve maaş artışlarının vergi dilimlerine daha erken girmesi ya da yeni vergilerle açıklanabilir.

➔ Yoksa bu yıl yüzde 61’lik ortalama enflasyonda yüzde 73.2 düzeyinde artan Gelir Vergisinin gelecek yıl düşen enflasyona rağmen nasıl olup da yüzde 78 artacağını açıklamak bir hayli zor.

➔ Yukarıdaki ortalama enflasyon veya deflatörden arındırdığımızda Gelir Vergisi mükelleflerinin reel yüzde 33 daha fazla vergi ödeyecekleri anlaşılıyor. Ya vergi tabana yayılacak ve yeni mükellefler bulunacak ya da mevcutların yükü artacak.

➔ Ancak ne olursa olsun Gelir Vergisi artışı 2025’te çok can yakacak.

KURUMLAR VERGİSİNDE NİYE MAKUL ARTIŞ?

➔ Dahildeki KDV artışı da yüzde 72.6 düzeyinde öngörüldü. Durgun bir ekonomide KDV artışının ortalama enflasyonun artışını ikiye katlaması çok zor. Burada da yeni vergiler gelecek ya da çok sıkı takiple KDV kaçakları önlenecek.

➔ Kurumlar Vergisi’nde ise yüzde 30’luk makul artış oranı ile yetinildi. Çünkü az önce de belirttik ki, ortalama enflasyon yüzde 33,9 alındı.

➔ Demek ki şirketlerin kısıtlı finansman ve durgun ekonomik ortamda faaliyetlerine devam etmeleri ve istihdamı korumaları yeterli görüldü.

➔ Çünkü şirketler yeni yılla yükseltilecek asgari ücretin de altından kalkmaları gerekecek.

➔ Burada ücretlerin hangi kıstasa göre artırılacağı önemli olacak. Geçmiş enflasyona göre yapılmasını çalışan taraf ister ama bu şirketlere ve enflasyonla mücadeleye zorluk çıkartır.

➔ Gelecek enflasyona göre yani yıl sonu beklenen yüzde 17,5’e yapılması da çalışanlara büyük haksızlık olur. Tahminin tutturulması zaten zor. Şimdiden beklenen yüzde 24-25’lik bir yıl sonu enflasyonu.

➔ İkisinin ortalaması ise belki de en ideali. Yani geçmiş yıl enflasyonu ile gelecek yıl sonu enflasyonun ortalamasının alınması. Buna göre TÜFE 44-45’ten 24-25’e inecekse ortalaması yüzde 34,5’e gelir.

EN GERÇEKÇİ BAZ ORTALAMA ENFLASYON

➔ Ancak böyle bir ortalamadan daha önemli ve temel olan veri ise 2025 yılı bütün mal ve hizmetlerin ortalama fiyat değişimini gösteren deflatörün kullanılması ki, bu da yüzde 33,9.

➔ Bu yıl için 17,002 TL olan asgari ücreti yüzde 33,9 artırdığınızda 22,748 liraya çıkar.

➔ Üzerine birkaç puanlık büyüme payı da konulabilir. Yüzde 3 büyüme olacaksa bunun da yansıtılmasıyla asgari ücret artışı 23,430 liraya yükselir. Artış oranı da yüzde 37,8’a gelir.

➔ Böyle bir artış aslında devletin harcamalarıyla da uyumlu. Çünkü GSYH’nın yaklaşık dörtte birine varan bütçe harcamaları gelecek yıl yüzde 31,3 düzeyinde artacak. Bu yılki artışın ise yüzde 70,2 gerçekleşmesi bekleniyor.

➔ Devlet harcamalarda frene basamadığı içindir ki, milli gelirin dörtte biri, üçte bir oranında büyüyor. Enflasyon da buna paralel gerçekleşiyor.

Konut Teslimlerinde Güncel KDV Oranları

Yapı ruhsatı 01.01.2013 tarihinden önce alınan konut inşaat projeleri için;

1- 150 m2 nin altındaki konut teslimlerinde KDV oranı %1,

2- 150 m2 nin üzerindeki konut teslimlerinde KDV oranı %20 olarak uygulanacaktır.

Yapı ruhsatı 01.01.2013-31.12.2016 tarihleri arasında alınan konut inşaat projeleri için;

1- Büyükşehirler hariç 150 m2’ye kadar konut teslimleri için KDV oranı %1,

2- 150 m2 nin üzerindeki konut teslimlerinde KDV oranı %20 olarak uygulanacaktır.

3- Büyükşehirlerdeki 150 m2’ye kadar konut teslimleri için;

a. Arsa birim m2 vergi değeri 500 TL sine kadar olanlar için %1,

b. Arsa birim m2 vergi değeri 500-999,99 TL si arasında olanlar için %10,

c. Arsa birim m2 vergi değeri 1.000 TL ve üzeri olanlar için %20 olarak uygulanacaktır.

Yapı ruhsatı 01.01.2017-31.03.2022 tarihleri arasında alınan konut inşaat projeleri için;

1- Büyükşehirler hariç 150 m2’ye kadar konut teslimleri için KDV oranı %1,

2- 150 m2 nin üzerindeki konut teslimlerinde KDV oranı %20 olarak uygulanacaktır.

3- Büyükşehirlerdeki 150 m2’ye kadar konut teslimleri için;

a. Arsa birim m2 vergi değeri 1.000 TL sine kadar olanlar için %1,

b. Arsa birim m2 vergi değeri 1.000-1.999,99 TL si arasında olanlar için %10,

c. Arsa birim m2 vergi değeri 2.000 TL ve üzeri olanlar için %20 olarak uygulanacaktır.

Yapı ruhsatı 01.04.2022 tarihinden sonra alınan konut inşaat projeleri için;

1- 150 m2 nin altındaki konut teslimlerinde KDV oranı %10,

2- 150 m2 nin üzerindeki konut teslimlerinde ise 150 m2 ye kadar olan kısım için %10 üzerindeki m2 için ise KDV oranı %20 olarak uygulanacaktır.

6306 Sayılı Afet Riski Altındaki Alanların Dönüştürülmesi Hakkında Kanun kapsamında rezerv yapı alanı ve riskli alan olarak belirlenen yerler ile riskli yapıların bulunduğu yerlerde inşa edilen konutların tesliminin KDV oranı;

1- 150 m2 nin altında ise yapı ruhsatı tarihine bakılmaksızın %1,

2- 150 m2 nin üstünde ise yapı ruhsatı 01.04.2022 tarihinden önce %20,

3- 150 m2 nin üstünde ise yapı ruhsatı 01.04.2022 tarihinden sonra, 150 m2 ye kadar olan kısım için %1 üzerindeki m2 için ise KDV oranı %20 olarak uygulanacaktır.

***Yapı ruhsatından kasıt ilk alınan inşaat ruhsatıdır. 150 m2 olarak belirlenen alanlar net alanı ifade etmektedir, net alanın tanımı KDV Uygulama Genel Tebliğinde yapılmıştır. Arsa birim m2 vergi değerinden kasıt, yapı ruhsatı tarihindeki vergi değeridir.

TUSAŞ a Yapılan Hain Saldırıyı Lanetliyoruz!

Türk Havacılık ve Uzay Sanayii A.Ş. (TUSAŞ) Ankara Kahraman Kazan Tesislerine gerçekleştirilen terör saldırısında şehit olan vatandaşlarımıza Allah’tan rahmet; yaralılarımıza acil şifalar dileriz. Teröre destek veren herkese Lanet Olsun!