Mehmet Özdoğru

Çalışırken Geçirilen Kalp Krizi İş Kazası

Geçtiğimiz yıl ekim ayında yayımlanan genelgeyle SGK artık işyerinde geçirilen kalp krizini de iş kazası olarak değerlendiriyor. Kalp krizi geçiren kişiye iş kazası sigorta kolundan sağlanan yardımlar yapılacak.

Günümüz dünyasında beslenme alışkanlıkları, stresli çalışma hayatı ve çevresel faktörler nedeniyle kalp krizi gibi rahatsızlıkların sayısında da ciddi artış gözleniyor. İşyerinde geçirilen kalp krizlerinin sayısında da artış var. Peki, işyerinde geçirilen kalp krizi iş kazası sayılıyor mu? Çalışanların maruz kaldığı stres ve iş hayatında yaşadıkları zorluklar fiziksel bütünlüklerini tehdit eder noktalara ulaşabiliyor. Özellikle ailesinde kalp rahatsızlığı bulunan kişiler ekstra risk altındalar. Kalp krizi eğer işyerinde gerçekleşmişse iş kazası kapsamında değerlendiriliyor.

‘HANGİ NEDENLE’ SORUSU

Ancak bu noktada işçinin hangi nedenle iş kazası geçirdiği de önemli. İşyerinde amiriyle tartışırken kalp krizi geçiren işçinin geçirdiği kazadan işveren de sorumlu. Ancak işçi sağlık sorunları nedeniyle iş kazası geçirmiş ise bu durumda işverenin sorumluluğu bulunmayabilir. Bir olayın iş kazası olarak değerlendirilmesi için işyerinde gerçekleşmiş olması gerekir. Ancak buradaki işyeri tanımı geniş değerlendirilir. Örneğin işverenin sağladığı taşıtlar, kadın işçinin çocuğunu emzirmesi için işyerinde sağlanan yer, dinlenme ve yemek yeme alanları da işyerinden sayılır.

UYGULAMADAN VAZGEÇTİ

SGK’nın Ekim 2016’da yayımladığı genelgeye kadar, işyerinde kalp krizi geçiren bir kişinin geçirdiği kalp krizinin niteliğine göre geride kalanlara aylık bağlanıp bağlanmayacağına karar veriyordu. Kalp krizi geçiren işçi, eğer dışarıdan bir etki olmaksızın ve işyerindeki bir olayla ilgi olmadan geçirmişse bunu iş kazası olarak değerlendirmiyor ve bu kişi eğer hayatını kaybetmişse, geride kalanlara aylık bağlamıyordu. Artık işyerinde geçirilen her kalp krizi SGK nezdinde de iş kazası olarak değerlendirilecek ve kalp krizi geçiren kişiye iş kazası ve meslek hastalığı sigorta kolundan sağlanan yardımlar yapılacak.

Yakınlarına aylık bağlanabilecek

Geçen yıl ekimde yayımlanan genelgeyle artık işyerinde gerçekleşen bütün kalp krizleri iş kazası olarak değerlendirilmeye başlandı. Böyle olunca da, işyerinde iş kazası geçiren ve hayatını kaybeden işçinin geride kalanlarına aylık bağlanabiliyor. Bunun yanında işyerinde iş kazası geçiren işçide oluşabilecek hasarlara binaen sürekli iş göremezlik geliri alınması da söz konusu oluyor.

SGK ve Yargıtay kararları birbirinden farklıydı

SGK’nın yayımladığı genelge öncesinde işyerinde kalp krizi geçiren kişinin yakınlarına SGK maaş bağlamıyordu. Ancak Yargıtay bu konudaki kararlarında SGK’nın kanundaki hakkı sınırlayan uygulamasını kanuna aykırı bularak bu durumdaki kişilere aylık bağlanmasına hükmediyordu. Böyle olunca da, SGK ekstra olarak mahkeme ve avukat masraflarıyla karşılaşıyordu. Diğer yandan konuyla ilgili dava açmayan kişiler de mağdur olmuş oluyordu.

Genelgeyle işleyiş değişecek

Yeni genelgesde işyerindeyken geçirdiği bir hastalık nedeniyle gerçekleşen ölümlerin de iş kazası sayılacağı yönünde hüküm var. İşyerinde felç, sara gibi rahatsızlıklar geçirerek hayatını kaybedenlerin yakınlarına da aylık bağlanmasını sağlayacak bu düzenlemeyle SGK iş kazası konusunda kapsamı genişletmiş oldu.

Geçmiş ne olacak?

SGK’nın genelgesi sonrası daha önce işyerinde kalp krizi geçirip hayatını kaybeden kişilerin yakınlarından dava açmayanlarla ilgili uygulamanın nasıl olacağı sorusu kafaları karıştırıyor. Bu durumdaki kişilerle ilgili olarak SGK’nın başvuru yapılmadan işlem yapması mümkün değil. Bu kişilerin tekrar SGK’ya başvuru yapmaları için konudan haberdar olmaları gerekiyor. Okan Güray Bülbül

İzin Kullanmayan Parasını Alır mı?

Yıllık izin, Anayasal bir hak olduğu gibi İş Kanunu ve iş sağlığı ve güvenliği açısından da kullanılması zorunlu bir haktır. Ancak, bazen, çalışanların yıllık ücretli izni bir dinlenme hakkı olarak değil, bir nevi ücret biriktirme yöntemi olarak gördükleri, işverenlerin de izin kullandırılmamasını bir kâr olarak değerlendirdikleri sıklıkla karşılaştığımız bir durum. Oysa ki doğru olan çalışanın yıllık iznini hak ettiği tarihten itibaren bir yıl içerisinde kullanmaları, işverenlerin de aynı sürede kullandırmasıdır. Hatta asıl işverenlerin, taşeron çalışanlarının iznini takip ve kullandırma yükümlülüğü var.

Bugün özellikle daha önceki yazılarımızda da dile getirdiğimiz yıllık izin kullanımı zorunluluğunu okurlarımızın güncel sorularının fazla olması sebebiyle yeniden ele alalım istedik. Özellikle yaz aylarının bitmesi ile birlikte kullanılmamış izinlerinin ne olacağı konusunda çalışanların tereddütleri olduğu için bugün ayrıntılı olarak yazıyoruz.

İşveren, genel kural olarak, işçiye izne hak kazandığı yıl içinde yıllık izni kullandırmalıdır. Ancak, çeşitli sebeplerden dolayı yılın içinde kullanılmayan izinler gelecek hizmet yıllarına devreder; çünkü yıllık izin hakkı, vazgeçilemez bir haktır. İş Kanunu’na göre çalışanlara verilecek yıllık ücretli izin süresi hizmet süresi yaşına ve işyerindeki kıdemine göre belirlenmektedir. Yasada belirtilen günler alt sınır olup, bu sürelerin altında izin kullandırılmaması gerekir. Ancak, bireysel iş sözleşmeleriyle, toplu iş sözleşmeleriyle, sendikalarla yapılan protokollerle, iş yeri uygulamalarıyla bu sürelerin üzerinde izin kullandırılması her zaman mümkün olabilir.

Buna göre;

- a) Bir yıldan beş yıla kadar (beş yıl dahil) olanlara ondört günden,

- b) Beş yıldan fazla onbeş yıldan az olanlara yirmi günden,

- c) Onbeş yıl (dahil) ve daha fazla olanlara yirmialtı günden az olamayacaktır.

18 ve daha küçük yaştaki işçilerle 50 ve daha yukarı yaştaki işçilere verilecek yıllık ücretli izin süresi yirmi günden az olamaz. Yer altı işlerinde çalışan işçilerin yıllık ücretli izin süreleri dörder gün arttırılarak uygulanır. Yıllık ücretli iznin ne zaman kullanılabileceğine, işverenin yönetim yetkisi gereğince işveren karar verecektir. İşçi hak ettiği yıllık ücretli iznini, kullanmak istediği zamandan en az bir ay önce işverene yazılı olarak bildirir. İşveren veya işveren vekilleri, bu istekleri izin kuruluna veya izin kurulunun görevlerini yerine getiren kişilere bildirir.

İşçi yıllık izin isteminde, adını soyadını, varsa sicil numarasını, iznini hangi tarihler arasında kullanmak istediğini ve ücretsiz yol izni isteyip istemediğini yazar.

Yıllık ücretli izin işveren tarafından bölünemez. Yıllık izin süreleri, tarafların anlaşması ile bir bölümü on günden aşağı olmamak üzere bölünebilir. İşveren tarafından yıl içinde verilmiş bulunan diğer ücretli ve ücretsiz izinler veya dinlenme ve hastalık izinleri yıllık izne mahsup edilemez. Yıllık ücretli izin günlerinin hesabında izin süresine rastlayan ulusal bayram, hafta tatili ve genel tatil günleri izin süresinden sayılmaz

İşçinin yıllık izin hakkı, anayasal temeli olan ve iş mevzuatında özel bir biçimde korunmuş bir dinlenme hakkıdır. Yıllık izin hakkı, çalışırken ücrete dönüşmez ve bu haktan vazgeçilemez. Bu nedenle iş ilişkisi devam ettiği aşamada ve henüz izin kullanılmayan dönemde yıllık izin ücreti adı altında yapılan ödemeler avans mahiyetindedir

Uygulamada sıkça karşılaşıldığı üzere, iş sözleşmesi devam eden bir işçinin yıllık ücretli izin hakkını kullanmayarak, çalışmasını devam ettirmesi ve bu süreye ait ücretini talep etmesi kanuna uygun değildir. İş sözleşmesi devam eden bir işçi, yıllık izin hakkını kullanmayarak bu süreye ait ücretini isteyemeyecektir.

İşçinin yıllık izin hakkı, anayasal temeli olan ve iş mevzuatında özel bir biçimde korunmuş bir dinlenme hakkıdır. Yıllık izin hakkı, çalışırken ücrete dönüşmez ve bu haktan vazgeçilemez.

Belirlenen esaslar çerçevesinde bir işçinin yıllık ücretli izin hakkını kullanmayarak, çalışmasını devam ettirmesi ve bu süreye ait ücretini talep etmesi yasal anlamda uygun değildir. Bu kural, yıllık ücretli iznin satılmazlığını ifade etmektedir.

Sonuç olarak, çalışanlar açısından yıllık izin mutlaka izin olarak kullanılmalıdır. Çalışan bu sürede dinlenmeli ve motivasyonunu toplamalıdır. İşverenler de çalışanların yıllık izinlerini kullanmasını teşvik etmelidir. Çalışırken yıllık iznin satılması söz konusu olamayacağı gibi sadece işten ayrılanlar açısından kullanılmayan izinlerin ücretinin son çıplak brüt ücreti üzerinden ödenmesi gerekmektedir. Resul Kurt

https://www.dunya.com/kose-yazisi/izin-kullanmasam-parasini-alabilir-miyim/382737

Yukarıda yer verilen açıklamalar, konuya ilişkin genel bilgiler içermektedir. Özdoğrular smmm ltd. şti./ www.ozdogrular.com, işbu dokümanın içeriğinden kaynaklanan veya içeriğine ilişkin olarak ortaya çıkan sonuçlardan dolayı herhangi bir sorumluluk iddiasında bulunulamaz. Mevzuatın sık değiştirilen ve farklı anlayışlarla yorumlanabilen yapısı nedeniyle, herhangi bir konuda uygulama yapılmadan önce konunun uzmanlarından profesyonel yardım alınmasını tavsiye ederiz.

E-Defterleriniz Güvende mi?

Beyan sisteminde defter ve belgeler önemli. Gelir üzerinden hesaplanan vergilerde tutulan defter ve belgeler dikkate alınarak beyan edilecek vergi matrahı hesaplanıyor. Katma değer vergisinde de aynı esas geçerli. Ödenecek katma değer vergisinin hesaplanmasında defterlere kaydedilen ve belgelenen tutarlar dikkate alınıyor.

Vergi denetimi de esas olarak defter ve belgeler esas alınarak yapılıyor. Sonuçta defter ve belgelerin yasal düzenlemelere uygun olarak tutulması, saklanması ve istendiğinde ibrazı, sonuçları itibariyle önemli.

Kâğıt ortamında tutulan yasal defterlerin ve düzenlenen ve alınan belgelerin muhafaza ve ibrazıyla ilgili oldukça fazla deneyim ve birikim var. Ancak yakın zamanda uygulamaya başlanan e-Defter ve e-Fatura uygulamasında henüz yolun başındayız. Bunların muhafazası ve ibrazında bir sorun yaşandığında nelerle karşılaşacağımızı net olarak göremeyebiliriz. Özellikle son zamanlarda sıklıkla yaşanan siber saldırılar nedeniyle konu oldukça sıcak.

Konunun bütününü görebilmek adına, bu makalede defter ve belgelerin zayi olması ve bu nedenle ibraz edilememesi durumunu özetlemeye çalışacağım. e-Defter ve e-Fatura için konu bir sonraki makaleye.

Defter ve belgelerin saklama ve ibraz zorunluluğu

Vergi Usul Kanunu’na (VUK) göre, defter ve belgelerin beş yıl süreyle muhafaza edilmesi ve istendiğinde ibraz edilmesi zorunlu.

Herhangi bir mücbir sebep hali olmaksızın defter ve belgelerin ibraz edilmemesi durumunda; özel usulsüzlük cezası, gelir/kurumlar vergisi ve katma değer vergisi matrahlarının re’sen takdir edilmesi ve indirim konusu yapılan katma değer vergilerinin reddedilmesi ile karşılaşılması olası. Defter ve belgelerin gizlenmesi ayrıca yargılamayı gerektiren bir suç. Ancak, defter ve belgelerin, mücbir sebeplerle ibraz edilememesi durumunda, defter ve belgelerin gizlenmesi suçu söz konusu olmuyor.

Defter ve belgeler mücbir sebep hali nedeniyle zayi olmuşsa, VUK’un 373. maddesi gereğince, vergi cezası kesilmiyor. Mücbir sebep halinin varlığı, başta ihracatta vergi iadesi olmak üzere bir çok durumda farklı uygulamaya neden oluyor.

Defter ve belgelerin ibraz edilememe nedeninin mücbir sebebe dayanıp dayanmadığı, sonuçları itibariyle oldukça farklı.

Defter ve belgelerin zayi olması hangi durumlarda mücbir sebep sayılır?

Vergi ödevlerinin yerine getirilmesine engel olacak yangın, yer sarsıntısı ve su basması gibi afetler sonucu veya sahibinin iradesi dışındaki sebepler dolayısıyla defter ve belgelerin elden çıkmış bulunması mücbir sebep hali olarak kabul ediliyor.

Defter ve belgelerin sahibinin iradesi dışında elden çıkmış olup olmadığı önemli. Örneğin, defter ve belgelerin sel felaketi nedeniyle kaybolduğunu mahkeme kararı ile ispat eden kişinin durumu mücbir sebep olarak kabul ediliyor. Ancak yıktırılacağı önceden haber verilen binada, defter ve belgelerin yıkımda kaybolduğu iddiası mücbir sebep halinin varlığının belirlenmesinde kabul edilmeyebiliyor.

Defter ve belgeler zayi olursa ne yapmak gerekir?

Türk Ticaret Kanunu’nun 82. maddesinde, saklamakla yükümlü olunan defter be belgelerin; yangın, su baskını veya yer sarsıntısı gibi bir afet veya hırsızlık sebebiyle ve kanuni saklama süresi içinde ziyaa uğraması halinde, öğrenildiği tarihten itibaren onbeş gün içinde ticari işletmenin bulunduğu yer yetkili mahkemesinden bir belge istenebileceği, bu davanın hasımsız açılacağı, mahkemenin gerekli gördüğü delillerin toplanmasını emredebileceği hükmü yer alıyor.

Böyle bir durumda, olayı tevsik eden belgelerle (itfaiye raporu, polis tutanağı, vb belgelerle) birlikte yetkili mahkemeye başvurulması ve zayi belgesi alınması gerekiyor. Zayi belgesi talebi, ticari işletmenin bulunduğu yer Asliye Ticaret Mahkemesi’nden isteniyor. 15 günlük süre hak düşürücü süre niteliğinde. Başvurunun bu süre içinde yapılması gerekiyor. Süresinde başvurulmazsa davanın süre yönünden reddedilmesi söz konusu.

Mahkeme kararı yeterli mi?

Defter ve belgelerin yok olmasında mahkeme kararı önemli olmakla birlikte yeterli olmayabilir. Olayın gerektiği gibi belgelendirilmesi de önemli. Geçmişte, sadece mükellef ifade ve beyanına dayanılarak zayi belgesi verildiği bir durumda Danıştay, hırsızlık olayını mücbir sebep olarak kabul etmemiş. Bu nedenle defter ve belgelerin yok olduğunun gerekli belgelerle tevsiki ve ayrıca mahkeme kararına bağlanması gerekiyor.

Sonuç olarak; Tutulan defterlerin ve düzenlenen/alınan belgelerin yasal düzenlemelere uygun olarak saklanması, istendiğinde ibraz edilmesi, mücbir sebeplerle ibraz edilemiyorsa; tevsik edici belgelerin toplanması ve bu belgelerle başvurarak zayi belgesi alınması gerekiyor. Recep Bıyık

https://www.dunya.com/kose-yazisi/e-defterleriniz-guvende-mi-1/382735

Yukarıda yer verilen açıklamalar, konuya ilişkin genel bilgiler içermektedir. Özdoğrular smmm ltd. şti./ www.ozdogrular.com, işbu dokümanın içeriğinden kaynaklanan veya içeriğine ilişkin olarak ortaya çıkan sonuçlardan dolayı herhangi bir sorumluluk iddiasında bulunulamaz. Mevzuatın sık değiştirilen ve farklı anlayışlarla yorumlanabilen yapısı nedeniyle, herhangi bir konuda uygulama yapılmadan önce konunun uzmanlarından profesyonel yardım alınmasını tavsiye ederiz.

Nasıl Emekli Olurum?

Emeklilik; çalışanların statülerine göre, yani SSK’lı (4-a), Bağ Kur’lu (4-b) veya devlet memuru (4-c) olmalarına göre farklılık gösterir.

Her bir statü içerisinde bulunanların belirli koşulları yerine getirmesi beklenir. Ayrıca, kadın çalışanla erkek çalışan arasında da emeklilik koşullarının tamamlanması bakımından farklılıklar vardır.

Bugünkü yazımızda sigortalı, yani 4-a’lı çalışanlar bakımından emeklilik koşullarını inceleyeceğiz.

3 şart yerine gelmeli

Genel olarak bir veya birden fazla işverene bağlı olarak hizmet sözleşmesiyle çalışanlar için 4-a, yani eski adıyla SSK koşulları geçerlidir.

Bu sigortalılar için emeklilikte 3 koşulun bir arada yerine getirilmesi şarttır. Hem emeklilik için gerekli yaşı tamamlayacaksınız, hem prim ödemeniz dolmuş olacak, hem de başlangıçta erkek ve kadın için farklı olan sigortalılık süreniz tamamlanacak. İşte bu 3 koşul tamamlanınca emekli aylığına hak kazanırsınız.

SSK’lılar için emekli olma şartlarını sigorta başlangıç tarihi belirliyor. Sigortaya giriş tarihinize göre emeklilik yaşınız ve ne kadar prim ödeyeceğiniz ortaya çıkıyor. Sigortalıların emeklilik koşullarında zaman içerisinde yapılan yasal değişiklikler ise farklı emeklilik tarihlerinin ortaya çıkmasına neden oluyor.

Kritik tarihler çok etkiliyor

1999 yılında emeklilik şartları yeniden düzenlendi ve ilk kez 8 Eylül 1999’dan sonra sigortalı olanlar için emeklilik yaşı kadınlarda 58, erkeklerde 60 olarak belirlendi.

Daha sonra sosyal güvenlik reformu kapsamında yeniden bir düzenleme yapıldı ve bu sefer 30 Nisan 2008’den sonra ilk kez sigortalı olanlar için, kademeli bir geçiş ile emeklilik yaşı 2036 yılından sonra her yıl bir yaş artırılarak erkeklerde 2044 ve sonrasında kadınlarda ise 2048 ve sonrasında 65’e çıkarıldı.

Bunun yanında, emeklilik için gerekli prim ödeme gün sayısı da artırıldı. Yani, emekli olabilmek için yaş ve prim ödeme gün sayısı şartı zaman içerisinde yükselmiş oldu. Bu tarihlerden önce ve sonra sigortalılık girişi olanlar için emeklilik koşulları ciddi bir şekilde değiştiriyor. Örneğin 9 Eylül 1999’da ilk kez sigortalı olan bir kişi emekli olabilmek için kadın ise 58, erkek ise 60 yaşını doldurmak ve 7000 gün prim ödemek zorunda. Buna karşılık, 7 Eylül 1999’da ilk kez sigortalı olan kişi, kadın ise 56, erkek ise 58 yaşını doldurduğunda ve 5975 gün prim ödediğinde emekli olabiliyor. Bu nedenle de sosyal güvenlikte 1 günün bile çok önemi var. Bazı durumlarda 1 gün erken sigortalılık 2 yıl erken emeklilik anlamına gelebilir.

18 yaş öncesi sigorta önemli mi?

Sigortaya başlangıç yaşı tüm sigortalılar bakımından önemlidir. 18 yaş öncesi çalışmaların emekliliği nasıl etkilediği hep tartışılmıştır. Konu çalışanlar bakımından iyi bilinmediği için emeklilik tarihi hesaplamalarında yanlışlıklar yapılmaktadır. Bu bakımdan, 1 Nisan 1981 tarihi önemlidir.

Bu tarihten itibaren, 18 yaşından önce malullük, yaşlılık ve ölüm sigortalarına tabi olanların sigortalılık süresi, 18 yaşını doldurdukları tarihte başlamış kabul ediliyor. Ancak bu tarihten önceki süreler için malullük, yaşlılık ve ölüm sigortaları primleri, prim ödeme gün sayılarının hesabına dâhil ediliyor.

Daha açık bir anlatımla, sadece 18 yaşından önce ödenen primler işinize yarıyor ve bunlar toplam prim gününüze ekleniyor. Sigortalılık süreniz ise her halükarda 18 yaşında başlıyor. Ancak emeklilikte kademeli geçiş sonrası yaş şartı yükseldiği için sigortalılık süresinin 18 yaşından sonra başlaması problem olmaktan çıktı. Yalnızca malullük ve ölüm aylığında bu sorun yaşanabiliyor.

Emeklilikte son 7 yıla dikkat!

Emeklilikte, aylığı bağlayıp ödeyecek kurumun belirlenmesinde, sigortalıların emeklilik tarihinden geriye doğru prim veya kesenek ödenerek geçen son 7 yıllık fiili hizmet (360 x 7 = 2520 gün) süresi esas alınıyor. Bu kural sadece SSK’lı çalışanları değil, tüm çalışanları ilgilendiriyor.

Sigortalının son 7 yıllık fiili hizmet süresi içerisinde en fazla hangi statüde hizmeti varsa, yani sigortalının son 7 yıllık fiili hizmet süresinin yarısından bir gün fazlası olan 1261 prim ödeme günü hangi statüde geçmişse, o statü şartlarıyla emekli olunuyor. Son 7 yıl hizmet süresi eşitse en son tabi olunan statüye göre emeklilik aylığı bağlanıyor. Örneğin, sigortalının hem SSK, hem Bağ-Kur prim ödemesi varsa, son 7 yıllık fiili prim ödeme süresi içinde en fazla SSK statüsünden prim ödemişse SSK’dan, en fazla Bağ-Kur statüsünden prim ödemesi varsa Bağ-Kur’dan emekli aylığı bağlanıyor. Primler eşitse son sigortalılığı hangi statüde ise o statüden emekli aylığı bağlanıyor. Son 7 yıl, sigortalılık süresi veya yaş şartının yerine getirildiği tarihten geriye doğru 7 yıl değil, son prim ödeme tarihinden geriye doğru prim ödenen 7 yıllık süreyi ifade ediyor. Diğer deyişle, toplam prim gün sayısının son 2520 günü. Bu konu çalışanlarca bilinmediği için, emeklilik döneminde kötü sürprizlerle karşılaşanlar olabiliyor.

1 Ekim 2008 sonrası

Hemen ifade etmekte fayda var, 1 Ekim 2008 tarihinden sonra, yani yeni sosyal güvenlik uygulamalarının başladığı tarihten sonra bu kuralda değişiklik oldu. Buna göre, 1 Ekim 2008 sonrasında ilk kez sigortalı olanlar için son yedi yıl sigorta primleri değil, çalışma hayatının tümünde ödenen sigorta primlerine bakılarak en fazla hangi statüye göre prim ödenmiş ise o statüye göre emeklilik şartları belirleniyor. Cem Kılıç

http://www.milliyet.com.tr/yazarlar/cem-kilic/nasil-emekli-olurum--2470758/

Yukarıda yer verilen açıklamalar, konuya ilişkin genel bilgiler içermektedir. Özdoğrular smmm ltd. şti./ www.ozdogrular.com, işbu dokümanın içeriğinden kaynaklanan veya içeriğine ilişkin olarak ortaya çıkan sonuçlardan dolayı herhangi bir sorumluluk iddiasında bulunulamaz. Mevzuatın sık değiştirilen ve farklı anlayışlarla yorumlanabilen yapısı nedeniyle, herhangi bir konuda uygulama yapılmadan önce konunun uzmanlarından profesyonel yardım alınmasını tavsiye ederiz.

2017 Yılı Ticari Defterlerin Kapanış ve Açılış Onayları

Özet:

Ticari Defterlerde yapılan değişiklikleri ile ilgili olarak Gümrük ve Ticaret bakanlığı ile Maliye Bakanlığı tarafından ortaklaşa hazırlanıp, yayımlanan Ticari Defterlere İlişkin Tebliğ19.12.2012 tarihli ve 28502 sayılı Resmî Gazete’de yayımlanarak yürürlüğe girmiştir. Yine; Gümrük ve Ticaret bakanlığı ile Maliye Bakanlığı tarafından ortaklaşa hazırlanıp, yayımlanan 1 Sıra No’ lu Elektronik Defter Genel Tebliği 13.12.2011 tarih ve 28141 sayılı Resmi Gazete yayımlanarak yürürlüğe girmiştir. Bu Genel Tebliğde ticari defterlerin elektronik ortamda oluşturulması ve tutulması ile ilgili usul ve esaslar belirlenmiştir.

İçerik:

Ticari Defterlerde yapılan değişiklikleri ile ilgili olarak Gümrük ve Ticaret bakanlığı ile Maliye Bakanlığı tarafından ortaklaşa hazırlanıp, yayımlanan Ticari Defterlere İlişkin Tebliğ 19.12.2012 tarihli ve 28502 sayılı Resmî Gazete’de yayımlanarak yürürlüğe girmiştir. Yine; Gümrük ve Ticaret bakanlığı ile Maliye Bakanlığı tarafından ortaklaşa hazırlanıp, yayımlanan 1 Sıra Nolu Elektronik Defter Genel Tebliği 13.12.2011 tarih ve 28141 sayılı Resmi Gazete yayımlanarak yürürlüğe girmiştir. Bu Genel Tebliğde ticari defterlerin elektronik ortamda oluşturulması ve tutulması ile ilgili usul ve esaslar belirlenmiştir.

Ticari defter tasdikleri ile ilgili detay bilgilere değinmeden önce defter tasdiklerine ilişkin özet tablonun aşağıdaki gibi olduğunu hatırlatmak isteriz:

(E-defter kapsamında tutulan yevmiye ve kebir defterleri için 2017/Ocak ayına ilişkin 2017/Nisan ayında alınacak elektronik defter beratları Açılış Onayı, 2017/Aralık ayına ilişkin 2018/Nisan ayında alınacak elektronik defter beratı ise Kapanış Onayı olacak olup bunlar için başkaca onay yapılmayacaktır.)

|

Muhasebeyle İlgili Olan Defterler |

Açılış Onay Zamanı |

Gelecek Yıllar Açılış Onayı |

Kapanış Onay Zamanı |

|

Yevmiye Defteri |

Kuruluş sırasında ve kullanılmaya başlamadan önce noter tasdiki |

Defterlerin kullanılacağı faaliyet döneminden önceki ay sonuna kadar noter tasdiki |

İzleyen faaliyet döneminin altıncı ayının sonuna kadar |

|

Defter-i Kebir |

Kuruluş sırasında ve kullanılmaya başlamadan önce noter tasdiki |

Defterlerin kullanılacağı faaliyet döneminden önceki ay sonuna kadar noter tasdiki |

Yok |

|

Envanter Defteri |

Kuruluş sırasında ve kullanılmaya başlamadan önce noter tasdiki |

Defterlerin kullanılacağı faaliyet döneminden önceki ay sonuna kadar noter tasdiki |

Yok |

|

Diğer Ticari Defterler |

Açılış Onay Zamanı |

Gelecek Yıllar Açılış Onayı |

Kapanış Onay Zamanı |

|

Yönetim Kurulu Karar Defteri Veya Müdürler Kurulu Karar Defteri |

Kuruluş sırasında ve kullanılmaya başlamadan önce noter tasdiki |

Defterlerin kullanılacağı faaliyet döneminden önceki ay sonuna kadar noter tasdiki |

İzleyen faaliyet döneminin birinci ayının sonuna kadar |

|

Pay Defteri |

Kuruluş sırasında ve kullanılmaya başlamadan önce noter tasdiki |

Yeterli yaprakları bulunmak kaydıyla izleyen faaliyet dönemlerinde açılış onayları yaptırılmaksızın kullanılabilecektir |

Yok |

|

Genel Kurul Top. ve Müzakere Defteri |

Kuruluş sırasında ve kullanılmaya başlamadan önce noter tasdiki |

Yok |

I-TİCARİ DEFTERLER İLE İLGİLİ GENEL BİLGİ

Türk Ticaret Kanunun 64’üncü maddesine göre her tacir, ticari defterleri tutmak ve defterlerinde, ticari işlemleriyle ticari işletmesinin iktisadi ve mali durumunu, borç ve alacak ilişkilerini ve her hesap dönemi içinde elde edilen neticeleri, bu Kanuna göre açıkça görülebilir bir şekilde ortaya koymak zorundadır. Defterler, üçüncü kişi uzmanlara, makul bir süre içinde yapacakları incelemede işletmenin faaliyetleri ve finansal durumu hakkında fikir verebilecek şekilde tutulur. İşletme faaliyetlerinin oluşumu ve gelişmesi defterlerden izlenebilmelidir.

TTK’da yer alan defterlerin bazıları tasdik ettirilerek kullanılması zorunluluğu bulunmaktadır. Bu kapsamda TTK’nın 64’üncü maddesinde defterlerin tasdikiyle ilgili aşağıdaki kurallar yer almaktadır.

- Pay defteri, yönetim kurulu karar defteri ve genel kurul toplantı ve müzakere defteri gibi işletmenin muhasebesiyle ilgili olmayan defterler de ticari defterlerdir.

- Fiziki ortamda tutulan yevmiye defteri, defteri kebir ve envanter defteri ile diğer ticari defterlerin açılış onayları, kuruluş sırasında ve kullanılmaya başlanmadan önce noter tarafından yapılır. Kuruluş sırasında ticaret sicil müdürlüğü tarafından da onay yapılabilmektedir.

- Bu defterlerin izleyen faaliyet dönemlerindeki açılış onayları, defterlerin kullanılacağı faaliyet döneminin ilk ayından önceki ayın sonuna kadar notere yaptırılır.

- Pay defteri ile genel kurul toplantı ve müzakere defteri yeterli yaprakları bulunmak kaydıyla izleyen faaliyet dönemlerinde de açılış onayı yaptırılmaksızın kullanılmaya devam edilebilir.

- Yevmiye defterinin kapanış onayı izleyen faaliyet döneminin altıncı ayının sonuna kadar, yönetim kurulu karar defterinin kapanış onayı ise, izleyen faaliyet döneminin birinci ayının sonuna kadar notere yaptırılır. Ticaret şirketlerinin ticaret siciline tescili sırasında defterlerin açılışı ticaret sicili müdürlükleri tarafından da onaylanabilir.

- Açılış onayının noter tarafından yapıldığı hâllerde noter, ticaret sicili tasdiknamesini aramak zorundadır. (Ticaret sicil tasdiknamesindeki bilgilerde değişiklik yoksa eski tasdikname kullanılabilir. (Ticaret Sicil Yönetmeliği 16/6 bendi)

- Ticari defterlerin elektronik ortamda tutulması hâlinde bu defterlerin açılışlarında ve yevmiye defteri ile yönetim kurulu karar defterinin kapanışında noter onayı aranmaz.

- 19 Aralık 2012 tarihli ve 28502 sayılı Resmi Gazetede Gümrük ve Ticaret Bakanlığı ile Maliye Bakanlığı tarafından ortaklaşa çıkartılan Ticari Defterlere İlişkin Tebliğ yayımlanmıştır. Tebliğde gerçek ve tüzel kişi tacirler tarafından fiziki veya elektronik ortamda tutulacak ticari defterlerin nasıl tutulacağı, defterlerin kayıt zamanı, onay yenileme ile açılış ve kapanış onaylarının şekli ve esasları belirlenmiştir.

II–TÜCCARLARIN UNVANI VE HUKUKİ DURUMLARINA GÖRE TUTMALARI GEREKEN DEFTERLER.

II.a. GELİR VERGİSİ MÜKELLEFLERİ

1) Bilanço Esasına Göre Tutulacak Defterler;

(Gerçek Kişiler)

a)-Yevmiye Defteri

b)-Defteri Kebir

c)-Envanter Defteri

2) Kollektif ve Komandit Şirketler

a)-Yevmiye Defteri

b)-Defteri Kebir

c)-Envanter Defteri

d)-Genel Kurul Toplantı ve Müzakere Defteri (Ticari Defter Tebliği Madde -5/2)

3) İşletme Esasına Göre Tutulacak Defter;

- a) İşletme Defteri

Mükellefler ister Ticaret Odasına ister Esnaf Odasına Kayıtlı Olsun işletme defteri tutmaya devam edeceklerdir. (Ticari Defter Tebliği Geçici madde -1)

4) Serbest Meslek Erbabının Tutacağı Defter;

- a) Serbest Meslek Kazanç Defteri

5) Yukarıda sayılanlar dışında 213 sayılı Vergi Usul Kanununu hükümlerine göre ihtiyaç halinde tutulması gereken diğer defterler ise şunlardır:

- İmalat Defteri,

- Kombine İmalatta İmalat Defteri,

- Bitim İşleri Defteri,

- Yabancı Nakliyat Kurumlarının Hâsılat Defteri,

- Ambar Defteri,

- Çiftçi İşletme Defteri.

II.B. KURUMLAR VERGİSİ MÜKELLEFLERİ

1) Anonim şirketler ve sermayesi paylara bölünmüş komandit şirketler

- a) Yevmiye Defteri

- b) Defteri Kebir

- c) Envanter Defteri

- d) Pay Defteri

- e) Yönetim Kurulu Karar Defteri

- f) Genel Kurul Toplantı ve Müzakere Defteri,

- g) Anonim şirketlerde damga vergisi defteri.

2) Limited şirketler

- a) Yevmiye Defteri

- b) Defteri Kebir

- c) Envanter Defteri

- d) Pay Defteri

- e) Genel Kurul Toplantı ve Müzakere Defteri

- f) Müdürler Kurulu Defteri.

LİMİTED ŞİRKET “MÜDÜRLER KURULU DEFTERİ” HAKKINDA AÇIKLAMA

Bu defterin tutulması zorunlu değildir. Bu defteri tutmak istemeyenler; Limited şirkette aldıkları kararları genel kurul toplantı ve müzakere defterine kaydetmek zorundadırlar.

Limited şirketlerde müdür veya müdürler kurulunun şirket yönetimi ile ilgili olarak aldığı kararlar genel kurul toplantı ve müzakere defterine kaydedilebileceği gibi ayrı bir müdürler kurulu karar defteri de tutulabilir. Müdürler kurulu karar defterinin tutulması halinde açılış ve kapanış onayları dâhil olmak üzere yönetim kurulu karar defterine ilişkin hükümler uygulanır. Kararların genel kurul toplantı ve müzakere defterine kaydedilmesi halinde Ticari Defterler Tebliğinin 10. maddesinin ikinci fıkrasında belirtilen hususların yazılması zorunludur. Ayrı bir müdürler kurulu karar defteri tutulması halinde müdür veya müdürler kurulu kararları genel kurul toplantı ve müzakere defterine kaydedilemez.

3) Dernek ve Vakıflar ile Vakıfların İktisadi İşletmelerinin Tutacağı Defterler (Ticari Defter Tebliği Md.5/4)

- a) Yevmiye Defteri

- b) Defteri Kebir

- c) Envanter Defteri

III – DEFTERLERİN TASDİKİNE DAİR BİLGİLER

III.a. DEFTERLERİN TASDİK ZAMANI:

Gerek VUK Md.221 gerekse TTK’nu MD.64 hükümlerine göre:

- Öteden beri işe devam etmekte olanlar defterin kullanılacağı yıldan önce gelen son ayda (ARALIK);

- Hesap dönemleri Maliye Bakanlığı tarafından tespit edilenler, defterin kullanılacağı hesap döneminden önce gelen son ayda;

- Yeniden işe başlayanlar, sınıf değiştirenler ve yeni bir mükellefiyete girenler işe başlama, sınıf değiştirme ve yeni mükellefiyete girme tarihinden önce; vergi muafiyeti kalkanlar, muaflıktan çıkma tarihinden başlayarak on gün içinde;

- Tasdike tabi defterlerin dolması dolayısıyla veya sair sebeplerle yıl içinde yeni defter kullanmaya mecbur olanlar bunları kullanmaya başlamadan önce.

Önemli Not: TTK 64/3. Maddesine göre; Pay Defteri ile Genel Kurul Toplantı ve Müzakere defteri yeterli yaprakları bulunmak kaydıyla izleyen faaliyet dönemlerinde de açılış onayı yaptırılmaksızın kullanılmaya devam edilebilir.

III.b. TASDİK YENİLEME (ARA TASDİK) (VUK MD. 222 ve TİCARİ DEFTER TEBLİĞİ MADDE 17-18)

Defterlerini ertesi yılda da kullanmak isteyenler Ocak ayı, hesap dönemleri Maliye Bakanlığınca tespit edilenler bu dönemin ilk ayı içinde tasdiki yeniletmeye mecburdurlar.

Ara Tasdik Yapılabilecek Defterler:

1-İşletme defteri,

2-Serbest meslek kazanç defteri,

3-Yevmiye defteri,

4-Defteri kebir,

5-Envanter defteri

6-Yönetim Kurulu Karar Defteri,

III.c. KAPANIŞ TASDİKİ (TTK MD 64/5 VE TİCARİ DEFTER TEBLİĞİ MADDE -15)

6455 sayılı Kanun ile 6102 sayılı Türk Ticaret Kanununda yapılan değişiklikle,

- Yevmiye defterinin kapanış onayının yapılma süresi izleyen faaliyet döneminin altıncı ayının sonuna kadar uzatılmış,

- Yönetim kurulu kararı defterinin kapanış onayı süresi de izleyen faaliyet döneminin birinci ayının sonuna çekilmiştir.

Yani hesap dönemi takvim yılı olanlar,

- yevmiye defterinin kapanış onayını Haziran ayı sonuna kadar,

- yönetim kurulu kararı defterinin kapanış onayını da Ocak ayı sonuna kadar,

yaptırmaları gerekmektedir.

Ayrıca,2 sıra nolu Elektronik Defter Genel Tebliği (Sıra No: 1)’nde Değişiklik Yapılmasına Dair Genel Tebliğ’in 4. Maddesine göre “Aylık dönem, sadece onaya sunulan ayın defter kayıtlarını ifade etmekte olup, önceki aylara ait kayıtları içermez. Hesap dönemi veya takvim yılı içerisinde de elektronik defter tutmaya başlanabilir. Ancak hesap dönemi veya takvim yılı içerisinde elektronik defter tutmaya başlayanlar, başladıkları tarihi izleyen bir aylık süre içerisinde eski defterlerine kapanış tasdiki yaptıracaklardır.” Buna göre, sene içinde e-defter uygulamasına geçen mükellefler bir ay içinde eski defterlere kapanış tasdiki yapacaklardır.

III.d)- Pay defteri ve yönetim kurulu karar defterinin yenilenmesinin gerektiği durumlarda açılış onayı ve mücbir sebep halinde ticari defterlerde kapanış onayı tarihi.

01.12.2013 tarih ve 28838 sayılı Resmi Gazete’de yayımlanan Ticari Defterlere İlişkin Tebliğde Değişiklik Yapılmasına Dair Tebliğ ile Ticari Defterlere İlişkin Tebliğ de yapılan değişikliğe göre;

- “Pay defteri ve yönetim kurulu karar defterinin yenilenmesinin gerektiği durumlarda açılış onayı yapılacak yeni defter, kullanımına son verilecek defterle veya zayi edilmişse zayi belgesi ile birlikte notere ibraz edilecek, yeni defterin açılış onayının yapıldığı sırada noter, eski deftere veya zayi belgesine, yeni defterin açılış onayının yapıldığını tarih ve sayıyı belirterek şerh düşecek, eski defterde veya zayi belgesinde söz konusu şerhi gören noter ise tekrar bir açılış onayı yapamayacaktır.”

- “Vergi Usul Kanununun 13. ve 15. maddesi uyarınca Maliye Bakanlığı tarafından mücbir sebep halinin ilan edildiği yerlerde, defterlerin kapanış onayları, mücbir sebebin sona erdiği tarihi takip eden ayın sonuna kadar yapılabilecektir.”

IV – TEBLİĞ HÜKÜMLERİNE GÖRE DEFTERLERDE BULUNMASI GEREKEN BİLGİLER

Defterlerde Olması Gereken Bilgiler

YEVMIYE DEFTERI

- a) Madde sıra numarası,

- b) Tarih,

- c) Borçlu hesap,

ç) Alacaklı hesap,

- d) Tutar,

- e) Her kaydın dayandığı belgelerin türü ile varsa tarihleri ve sayıları.

DEFTERI KEBIR

- a) Tarih,

- b) Yevmiye defteri madde sıra numarası,

- c) Tutar,

ç) Toplu hesaplarda yardımcı nihai hesapların isimleri.

ENVANTER DEFTERI

Taşınmazların, alacakların, borçların, nakit para tutarının ve varlıklar ile borçların değerleri.

PAY DEFTERI

- a) Pay sahibinin adı soyadı veya unvanı,

- b) Pay sahibinin iletişim bilgileri,

- c) Varsa pay üzerindeki intifa hakkı sahiplerinin adı soyadı veya unvanı ve intifa hakkı sahibi oldukları paylar,

ç) Varsa intifa hakkı sahiplerinin iletişim bilgileri,

- d) Payın nominal değeri,

- e) Sahip olunan pay sayısı ve toplam tutar,

- f) Payın tertibi,

- g) Payın edinme tarihi,

ğ) Deftere kayıt tarihi,

- h) Payın senede bağlanıp bağlanmadığı ve türü,

ı) Payın edinimi ve devrine ilişkin gerekli açıklamalar.

GENEL KURUL TOPLANTI VE MÜZAKERE DEFTERİ

Tüzel kişi tacirlerin genel kurul toplantılarında görüşülen hususların ve alınan kararlar (Genel kurul toplantı ve müzakere defteri, şirket genel kurul toplantısı yapılırken genel kurulda sorulan sorular, verilen cevaplar, sunulan önergeler, alınan kararlar işlenerek düzenlenebileceği gibi hazırlanan toplantı tutanağının deftere yapıştırılması şeklinde de tutulabilir.) Kollektif ve komandit şirketlerde yönetimle görevlendirilen ortağın veya ortakların yahut bütün ortakların şirket yönetimi ile ilgili olarak aldığı kararlar da genel kurul toplantı ve müzakere defterine kaydedilir.

MÜDÜRLER KURULU KARAR DEFTERI

Limited şirketlerde müdür veya müdürler kurulunun şirket yönetimi ile ilgili olarak aldığı kararlar genel kurul toplantı ve müzakere defterine kaydedilebileceği gibi ayrı bir müdürler kurulu karar defteri de tutulabilir. Müdürler kurulu karar defterinin tutulması halinde açılış ve kapanış onayları dahil olmak üzere yönetim kurulu karar defterine ilişkin hükümler uygulanır. Kararların genel kurul toplantı ve müzakere defterine kaydedilmesi halinde 10 uncu maddenin ikinci fıkrasında belirtilen hususların yazılması zorunludur. Ayrı bir müdürler kurulu karar defteri tutulması halinde müdür veya müdürler kurulu kararları genel kurul toplantı ve müzakere defterine kaydedilemez.

V – TEBLİĞE GÖRE DİKKATE ALINMASI DİKKATE GEREKEN DİĞER HUSUSLAR

- i) TTK açısından:

- Her tacir; tutmakla yükümlü olduğu ticari defterleri ve bu defterlere yapılan kayıtların dayandığı belgeleri sınıflandırılmış bir şekilde on yıl saklamakla yükümlüdür. Saklama süresi, ticari defterlere son kaydın yapıldığı veya muhasebe belgelerinin oluştuğu takvim yılının bitişiyle başlar. (kullanıldığı yılı takip eden yıldan itibaren 10 yıl süre)

- Gerçek kişi tacirlerden Vergi Usul Kanununa göre ikinci sınıf tüccar sayılanlar, yeni bir düzenleme yapılıncaya kadar bu Tebliğde sayılan defterler yerine mezkûr Kanun hükümlerine uygun olarak işletme hesabı esasına göre defter tutabileceklerdir.

- Elektronik ortamda tutulacak defterler ile ilgili 13.12.2011 tarihli ve 28141 sayılı Resmî Gazete’de yayımlanan 1 Sıra Numaralı Elektronik Defter Genel Tebliği hükümleri uygulanacaktır.

- Mevcut durumda kullanılmakta olan, pay defteri ile genel kurul toplantı ve müzakere defteri yeterli yaprakları bulunmak kaydıyla ve bu Tebliğde belirtilen bilgilerden eksik olanların yazılması suretiyle açılış onayı yapılmaksızın kullanılmaya devam edilebilir.

- Limited şirketlerde halen kullanılmakta olan ortaklar kurulu karar defterleri de yeterli yaprakları bulunmak kaydıyla, genel kurul toplantı ve müzakere defteri olarak kullanılmaya devam olunabilir.

- TTK’nun 562/1-1. bendi düzenlemesine göre defterleri, üçüncü kişi uzmanlara, makul bir süre içinde yapacakları incelemede işletmenin faaliyetleri ve finansal durumu hakkında fikir verebilecek şekilde tutmayanlar ile işletme faaliyetlerinin oluşumu ve gelişmesi defterlerden izlenemeyenler ve yerine getirmeyenler ve gerekli tasdikleri yaptırmayanlar hakkında idari para cezası uygulanır.

- Ayrıca TTK hükümlerine göre tutulmakla veya muhafaza edilmekle yükümlü olunan defter, kayıt ve belgeler ile bunlara ilişkin bilgileri, denetime tabi tutulan gerçek veya tüzel kişiye ait olup olmadığına bakılmaksızın, denetime yetkili olanlarca istenmesine rağmen vermeyenler veya eksik verenler ya da bu denetim elemanlarının görevlerini yapmalarını engelleyenler, fiilleri daha ağır cezayı gerektiren başka bir suç oluşturmadığı takdirde üçyüz günden az olmamak üzere adli para cezasıyla cezalandırılır.

- II) VERGI HUKUKU AÇISINDAN

VUK’na göre onayı zorunlu defterlerin hiç veya zamanında onaylatılmamanın müeyyidesi ise şöyledir :

- a) Açılış veya ara onayının süresi geçtikten sonra izleyen ay içinde yaptırılması, ikinci derece usulsüzlük cezasını gerektirir.

- b) Söz konusu onayların süresi içinde yaptırılmadığı gibi, izleyen ay içinde de yaptırılmaması (veya bu süreler geçtikten sonra yaptırılması), onayın hiç yaptırılmadığı anlamına gelir ve kazancın re’sen takdiri ile iki kat birinci derece usulsüzlük cezasını gerektirir.

- c) Onay zorunluluğu VUK’ndan değil TTK’ndan kaynaklanan defter-i kebir için VUK’nda yer alan bu cezaların uygulanamayacağı tabiîdir.

Keza, TTK’dan kaynaklanan kapanış onayının yaptırılmamış olmasının da vergisel açıdan bir müeyyidesi bulunmamaktadır.

- d) Türkiye Noterler Birliği’nin 27.10.2014 tarih ve 105 numaralı genel yazısında, yapılan işlemin müeyyidesine etkisi ile ilgili bir açıklama yapılmamakla beraber kanuni süreler içinde yaptırılamayan kapanış, yenileme, açılış ve ek defter onaylarının yine aynı yılın sonuna kadar da yaptırılabileceği belirtilmiştir.

- e) TTK’nın 64/5 inci maddesinde ticari defterlerin tutulması ve kayıt prensipleri yönünden VUK hükümlerine uyulacağının belirtilmiş olması nedeniyle kapanış onaylarının şirketlerin kanuni iş merkezlerinin bulunduğu yer noterliklerince yapılması gerekmektedir.

III) İCRA İFLAS KANUNU AÇISINDAN

İcra ve İflas Yasası’nın 310. maddesinin 5. fıkrası “Ticaret Kanununun 66’ncı maddesinin birinci fıkrasının 1 ilâ 3’üncü bendlerinde sayılan defterleri hiç veya Kanunun emrettiği şekilde tutmamış ise” hükmü kendisinde bulunan kimsenin iflas etmesi halinde taksirli sayılacağını açıklanmakta ve bunların Türk Ceza Yasası’nın göre cezalandırılacağını bildirmektedir. Bu durumda kapanış tasdiki yaptırmamış bir tacirin iflas etmesi halinde “taksirli müflis” sayılacak ve Türk Ceza Yasası hükümlerine göre cezalandırılacaktır.

İcra ve İflas Yasası’nın 285. maddesi konkordato talebinde bulunan bir tacirin, tetkik merciine defterlerinin vaziyetini bildiren bir cetvel vermesi mecburiyetini getirmiştir. Bu maddede “Bu cetvelde, bilhassa Ticaret Kanununun 66’ncı maddesi hükmünce tutulması mecburi defterlerin hepsinin tutulmuş olup olmadıkları gösterilir” hükmü yer almaktadır. Defterlerin tutulmuş olup olmamasına yukarıdaki maddelerde de açıklandığı üzere defterlerin açılış tasdiklerinin yapılmış olması gereğinin yanında kapanış tasdikinin de yapılmış olması gereği bulunmaktadır. Defterlerin kapanış tasdiki yapılmamışsa tetkik mercii tacirin konkordato talebini reddedebilmektedir.

VI – E-DEFTER UYGULAMASI

e-Defter, Türk Ticaret Kanunu ve Vergi Usul Kanununda yapılan düzenlemeler ve verilen yetkiler sonucu Gümrük ve Ticaret Bakanlığı ile Maliye Bakanlığının ortak çalışmaları sonucu uygulamaya girmiştir.

e-Defter uygulamasına yönelik düzenlemeler;

- Gümrük ve Ticaret Bakanlığı ile Maliye Bakanlığının ortak çalışmaları sonucu hazırlanan, 13.12.2011 tarih ve 28141 sayılı Resmi Gazete’de yayımlanan 1 Sıra Nolu Elektronik Defter Genel Tebliği’nde,

- Maliye Bakanlığı, tarafından 14.12.2012 tarih ve 28497 sayılı Resmi Gazete’de yayımlanan 421 Sıra Nolu Vergi Usul Kanunu Genel Tebliği’nde,

- Yine, Maliye Bakanlığı tarafından gib.gov.tr adresindeki internet sayfasında yayımlanan 67 Sayılı Vergi Usul Kanunu Sirküleri’nde,

- Son olarak ise 454 Seri Nolu VUK Genel Tebliğindee-defter ve e-fatura kullanıcılarına ilişkin çeşitli düzenlemeler,

yapılmıştır.

VI.1. E-DEFTER NEDIR?

Elektronik Defter; şekil hükümlerinden bağımsız olarak Vergi Usul Kanununa ve/veya Türk Ticaret Kanununa göre tutulması zorunlu olan defterlerde yer alması gereken bilgileri kapsayan elektronik kayıtlar bütününü,

Elektronik Kayıt ise; Elektronik ortamda tutulan ve elektronik defter ve belgeleri oluşturan, elektronik yöntemlerle erişimi ve işlenmesi mümkün olan en küçük bilgi ögesini,

ifade etmektedir.

VI.2. KİMLER E-DEFTER UYGULAMASINA TABİ OLACAK VE NE ZAMAN E-DEFTER UYGULAMASINA GEÇECEKLERDİR?

VI.2.a)-454 VUK Genel Tebliği:

421 sıra numaralı Vergi Usul Kanunu Genel Tebliği ile zorunluluk getirilen mükelleflere ilave olarak aşağıda sayılan mükelleflere elektronik defter tutma ve e-fatura uygulamasına geçme zorunluluğu getirilmiştir.

- a) 2014 veya müteakip hesap dönemleribrüt satış hasılatı 10 Milyon TL ve üzeri olan mükellefler.

- b) 6/6/2002 tarihli ve 4760 sayılı Özel Tüketim Vergisi Kanununa ekli I sayılı listedeki malların imali, ithali, teslimi vb. faaliyetleri nedeniyle Enerji Piyasası Düzenleme Kurumu (EPDK)’ndan lisans alan mükellefler. Bayilik lisansı olanlar, münhasıran bu lisansa sahip olmaları nedeniyle bu bent kapsamında değerlendirilmeyecektir.

- c) Özel Tüketim Vergisi Kanununa ekli III sayılı listedeki malları imal, inşa ve ithal eden mükellefler.

- a bendindeki şartı, 2014 hesap döneminde sağlayan mükellefler 1/1/2016 tarihinden itibaren, 2015 veya müteakip hesap dönemlerinde sağlayan mükellefler ise ilgili hesap dönemine ilişkin gelir/kurumlar vergisi beyannamesinin verileceği tarihi takip eden hesap döneminin başından itibaren,

(Bir diğer ifadeyle, 2015 yılında 10 milyon ve üzeri ciro yapan tüm mükellefler 01.01.2017 tarihinden itibaren e-defter/e-fatura uygulamasına geçmek zorundadır)

- *(b) ve (c) bentlerinde sayılanlardan bu Tebliğin yayım tarihinden önce (20 Haziran 2015 CUMARTESİ) lisans alan veya mükellefiyet tesis ettirenler 1/1/2016 tarihinden itibaren,

- *bu Tebliğin yayım tarihinden sonra lisans alan veya mükellefiyet tesis ettirenler ise, lisans aldıkları ya da mükellefiyet tesis ettirdikleri tarihi izleyen hesap döneminin başından itibaren elektronik fatura ve elektronik defter uygulamasına geçmek zorundadır. Bununla birlikte, lisans ya da mükellefiyet tesis tarihi ile izleyen hesap dönemi arasındaki sürenin üç aydan kısa olması halinde isteyen mükellefler bir sonraki hesap döneminin başından itibaren elektronik defter tutabilecekler ve e-Fatura uygulamasına geçebileceklerdir (1)

(Bu durumda, b ve c bendine giren mükellefler 2016 hesap döneminde yeni mükellefiyet açtırmış veya lisans almış iseler ciroları ne olursa olsun kapsamda olacakları gibi, 2015 hesap döneminde Ekim ayından sonra lisans almış veya mükellefiyet tesis ettirmiş iseler isteyenler 2017 hesap döneminden itibaren kapsama gireceklerdir)

Bu Tebliğ kapsamında elektronik fatura ve elektronik defter uygulamasına geçme zorunluluğu getirilen mükellefler; tam bölünme, birleşme (devralma şeklinde birleşme ve yeni kuruluş şeklinde birleşme) veya tür (nev’i) değişikliğine gitmeleri halinde devrolunan veya birleşilen tüzel kişi mükellefler ile tam bölünme veya tür (nev’i) değişikliği sonucunda ortaya çıkan yeni tüzel kişi mükellefler de e-Fatura uygulamasına geçmek ve elektronik defter tutmak zorundadır. Bu durumda uygulamalara geçme süresi hiçbir koşulda işlemin ticaret siciline tescil tarihini izleyen ayın başından itibaren 3 ayı geçemez.

VI.3. E-DEFTER UYGULAMASINA GEÇMEK IÇIN ŞARTLAR VE YAPILMASI GEREKENLER?

Bu konuda 421 Sıra Nolu Vergi Usul Kanunu Genel Tebliğinde yapılan düzenlemelere göre; defterlerini elektronik ortamda oluşturmak, kaydetmek, muhafaza ve ibraz etmek isteyen gerçek ve tüzel kişi mükelleflerin,

- Gerçek kişi mükelleflerin 5070 sayılı Elektronik İmza Kanunu hükümleri çerçevesinde üretilen nitelikli elektronik sertifikaya sahip olmaları,

- Tüzel kişi mükelleflerin elektronik fatura uygulamasından yararlanma iznine sahip olması ve bu çerçevede Mali Mühür temin etmiş olması,

- Elektronik defter tutulması, kaydedilmesi, onaylanması, saklanması ve ibrazında kullanılacak yazılımın uyumluluk onayı almış bir yazılım olması.

şartlarını taşımaları gerekmektedir.

Bu şartları taşıyan mükelleflerden, elektronik defter oluşturmak, kaydetmek, muhafaza ve ibraz etmek isteyenler ise;

- gov.tr internet adresinde yer alan “Elektronik Defter Uygulaması Başvuru Formu ve Taahhütnamesi”nin imzalı aslı,

- Tüzel kişiler için başvuru formunu imzalayan kişi veya kişilerin yetkili olduğunu gösteren şirket imza sirkülerinin noter tasdikli örneği

- Elektronik defterlerin oluşturulması sırasında, bu konuda uyumluluk onayı alınmış bir yazılımın kullanılması durumunda söz konusu yazılım hakkında yazılımın adı, sürüm numarası gibi mükellef kullanımına özgü bilgiler,

- Uyumluluk onayı almamış bir yazılım kullanılmak istenmesi durumunda, ilgili Tebliğin “3.2 Yazılımların Uyumluluk Onayı” başlıklı bölümünde belirtilen belge ve bilgiler.

ile www.edefter.gov.tr internet sitesinde belirtilen Başkanlık veya Genel Müdürlük adresine yazılı olarak başvuruda bulunacaklardır.

VI.4. E-DEFTER UYGULAMASI ILE ILGILI DIĞER HUSUSLAR

- Elektronik defter tutma zorunluluğu getirilen mükellefler kâğıt ortamında defter tutamayacakları gibi bu mükellefler kâğıt ortamında defter tutmaları halinde ise hiç defter tutmamış sayılacaklardır.

- Elektronik defter oluşturulurken, tebliğlerde belirtilmeyen hususlarda süreler başta olmak üzere Vergi Usul Kanunu ve Türk Ticaret Kanununda yer alan hükümlere uyulması zorunludur.

- 1 Sıra Nolu Elektronik Defter Genel Tebliğinde yer alan usul ve esaslara aykırı biçimde elektronik defter oluşturan veya oluşturdukları elektronik defterleri yetkili makamların isteği üzerine ibraz etmeyenler hakkında, işledikleri fiile göre Vergi Usul Kanununun ve Türk Ticaret Kanununun ilgili hükümleri uygulanacaktır.

- Elektronik defter tutanlar oluşturdukları elektronik defterlerde yer verdikleri bilgilerin gerçek duruma uygunluğunu sağlamaktan sorumlu olup, bu kapsamda Gelir İdaresi Başkanlığının herhangi bir sorumluluğu bulunmayacaktır.

- Elektronik defter beratı, elektronik defterlerin değişmezliğini ispat etmeye yönelik olup, elektronik defterlerin içeriğine yönelik bir onayı ifade etmeyecektir.

- Maliye Bakanlığı ve Gümrük ve Ticaret Bakanlığı gerek görmesi halinde, Tebliğde belirlenen esaslar ile sınırlı olmak üzere, uygulamadan yararlananların bilgi işlem sistemlerini denetleme yetkisine sahiptirler.

- Elektronik defter tutanlar bu denetimler sırasında, gerekli her türlü imkânı (uygun donanım ve yazılımlar, terminallere ulaşım izinleri ve uzman personel gibi) sağlamak zorunda olacaklardır. Bu kapsamdaki denetim yetkisi mahallinde kullanılabileceği gibi, bu süreçte uzaktan erişim yöntemlerinin kullanılması da istenilebilecektir.

- Uyumluluk testini geçen yazılımların gerekli şartları sürekli olarak taşımaları için bu yazılımların üreticilerinin ve kullanıcılarının gerekli önlemleri almaları zorunludur.

- Bu Tebliğ kapsamında elektronik defter oluşturanlar, bilgi işlem sistemini oluşturan yazılım, donanım, dosya, dokümantasyon ve benzeri unsurları, hiçbir şekilde kısmen veya tamamen denetim elemanlarının veya Maliye Bakanlığı ve Gümrük ve Ticaret Bakanlığınca görevlendirilecek personelin erişimini ve denetlemesini engelleyecek bir sözleşme veya lisansa konu edemeyeceklerdir.

- Elektronik defter tutanlar, elektronik defterlere ait kayıtların bozulması, silinmesi, zarar görmesi, işlem görememesi halleri ile olağanüstü durumların meydana gelmesi halinde, durumu on beş gün içinde Gelir İdaresi Başkanlığına bildirmek ve kayıtları nasıl tamamlayacağına ilişkin ayrıntılı bir plan sunmak zorundadırlar.

- Elektronik defter tutanlar, elektronik defterlerin oluşturulması sırasında kullandıkları bilgi işlem sisteminin sağlıklı biçimde çalışabilmesi ile ilgili yeterli güvenlik önlemlerini almakla yükümlüdürler.

- Elektronik defter tutanlar, elektronik defterlerini oluşturdukları ve muhafaza ettikleri bilgi işlem sistemlerinin haczedilmesi veya bu sistemlere yetkili mercilerce el konulması halinde, durumu en geç üç iş günü içerisinde Gelir İdaresi Başkanlığına bildirmek zorundadırlar

- Elektronik defter tutanlar, kanunlarla yetkili kılınan kurum ve kişilerin talebi üzerine elektronik defterlere ait bilgilerin oluşturulması veya muhafazası sırasında kullanılan donanımların bulunduğu adres veya adreslerde inceleme ve tespit yapılabilmesi için gerekli olacak her türlü teknik ve fiziki imkânı (uygun donanım ve yazılımlar, terminallere ulaşım izinleri ve uzman personel gibi) sunmak zorundadırlar.

- Önceden haber verilmek ve hazırlıklar için yeterli zaman tanınmak kaydıyla, elektronik defterlere ilişkin format ve standartlarda değişiklik yapılabileceği gibi elektronik defter oluşturma süreçleri ile veri güvenliğine ilişkin standartlara uyma zorunluluğu getirilebilir. Bu zorunluluk mükellef grupları itibarıyla farklılaştırılabilir.

- Elektronik defter tutanların faaliyet hacmi, teknolojik kısıtlar ve benzeri nedenlerle, başta veri bütünlüğü, kaynağın ve içeriğin garanti altına alınması olmak üzere elektronik defter oluşturulması, kaydedilmesi, onaylanması, muhafazası ve ibrazı ile ilgili olarak mali mühür veya elektronik imza yerine başka yöntemlerin kullanılmasına karar verilebileceği gibi uygulamadan yararlanmaya ilişkin özel esaslar belirlenebilecektir.

- gov.tr adresinde duyurulan defterler elektronik ortamda tutulabilecektir.

- Elektronik ortamda oluşturulması, kaydedilmesi, muhafazası ve ibrazına izin verilen defterler ile bu defterlerin elektronik ortamda oluşturulmasına ilişkin standartlar, teknik kılavuzlar ve kurallar edefter.gov.tr adresinde duyurulacaktır.

- İstenilmesi halinde, elektronik defter kayıtlarına kaynak teşkil eden kayıt ve verilerin de Vergi Usul Kanunu ve Türk Ticaret Kanunu kapsamında ibraz edilmesi zorunludur.

- Gerekli görülen durumlarda, elektronik defterler ile elektronik defterlerde yer alan bilgilere ilişkin olarak belirlenecek standartlara uygun üretilecek diğer raporların ibrazı, elektronik defter tutanlara ait bilgi işlem sistem veya sistemlerine sürekli erişimin sağlanması sureti ile istenebilir. Bu kapsamda, ifade edilen erişimin sağlanması için kullanılacak yöntem ve teknolojiler ile ibraz yükümlülüğünün yerine getirilmesi ile ilgili süreçler edefter.gov.tr adresinde açıklanacaktır. Elektronik defter tutanların bilgi işlem sistemine erişim ile ilgili yetki, sektörler, mükellef grupları veya faaliyet hacimleri itibarıyla kullanılabilir.

- Elektronik defter uygulamasının altyapısı ve işleyişi göz önünde bulundurularak, ilgilisine bilgi verilmek suretiyle, uygulamadan yararlanmak isteyenlerin başvurularının cevaplanması belli bir süre ertelenebilir veya başvuruları sıraya konulabilir.

- Önceden haber verilmek ve hazırlıklar için yeterli zaman tanınmak kaydıyla, uygulama ile ilgili her türlü standart ile diğer teknik konularda genel veya özel değişiklikler yapılabileceği gibi uluslararası standartlara uyma zorunluluğu getirilebilir.

(1) 10/12/2003 tarihli ve 5018 sayılı Kamu Malî Yönetimi ve Kontrol Kanununa ekli cetvellerde yer alan idare, kurum ve kuruluşlar ile iktisadi kamu kuruluşlarının bu Tebliğ kapsamında elektronik fatura uygulamasına geçme ve elektronik defter tutma zorunluluğu bulunmamaktadır. Ali ÇAKMAKCI YMM / Bağımsız Denetçi / E. Hesap Uzmanı Özgeçmiş İçin Tıklayınız taxauditingymm.com tarafından hazırlanmıştır.

Yukarıda yer verilen açıklamalar, konuya ilişkin genel bilgiler içermektedir. Özdoğrular smmm ltd. şti./ www.ozdogrular.com, işbu dokümanın içeriğinden kaynaklanan veya içeriğine ilişkin olarak ortaya çıkan sonuçlardan dolayı herhangi bir sorumluluk iddiasında bulunulamaz. Mevzuatın sık değiştirilen ve farklı anlayışlarla yorumlanabilen yapısı nedeniyle, herhangi bir konuda uygulama yapılmadan önce konunun uzmanlarından profesyonel yardım alınmasını tavsiye ederiz.

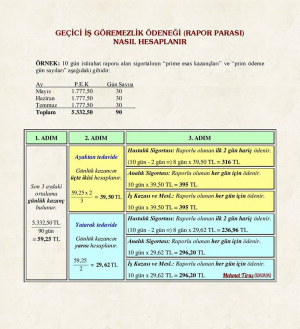

Geçici İş Görmezlik Ödeneği (Rapor Parası) Nasıl Hesaplanır?

Mehmet TIRAŞ SMMM Adana

Yukarıda yer verilen açıklamalar, konuya ilişkin genel bilgiler içermektedir. Özdoğrular smmm ltd. şti./ www.ozdogrular.com, işbu dokümanın içeriğinden kaynaklanan veya içeriğine ilişkin olarak ortaya çıkan sonuçlardan dolayı herhangi bir sorumluluk iddiasında bulunulamaz. Mevzuatın sık değiştirilen ve farklı anlayışlarla yorumlanabilen yapısı nedeniyle, herhangi bir konuda uygulama yapılmadan önce konunun uzmanlarından profesyonel yardım alınmasını tavsiye ederiz.

Vergi ve SGK Borçlarına Yeni Bir Yapılandırma Geliyor (Tablo Halinde)

20 Nisan 2017 tarihi itibarıyla TBMM Plan ve Bütçe Komisyonu'na 1/833 esas numaralı "Bazı Alacakların Yeniden Yapılandırılmasına Dair Kanun Tasarısı" sunuldu. Tasarı'da 3 Ağustos 2016 tarihli ve 6736 sayılı Kanun kapsamına giren alacak türlerinin ve alacaklı idareler esas alınarak bu idarelerin 31 Mart 2017 tarihine kadar olan kesinleşmiş alacaklarının 6736 sayılı Kanun'da düzenlenen şartlara uyumlu olarak yapılandırılması yer alıyor.

Tasarı ile ilgili Maliye Bakanı'nın 19 Nisan 2017 tarihli açıklamasına göre, "Kesinleşmiş bazı kamu alacaklarının yeniden yapılandırılmasına ilişkin Tasarı 2 Mayıs 2017 tarihinde Plan ve Bütçe Komisyonu'nda görüşülmeye başlanacak. Tasarı düzenlemeleri 8-9 milyon mükellefi ilgilendiriyor ve mükellefler yeni uygulamayla yaklaşık 73 milyar Türk Lirası tutarında borçlarını yapılandırma hakkına sahip olacak. Yeni düzenleme ile ilgili başvurular yasama süreci tamamlandığında başvurular Haziran ayında alınabilecek."

Bu yazımızda söz konusu Tasarı'nın detaylarını ve 6736 sayılı Kanun düzenlemelerinden farklarını ele alacağız.

Neden Yeniden Yapılandırma Gerekti?

6736 sayılı Kanun ile 15 Temmuz 2016 tarihindeki darbe girişiminin neden olduğu soysal ve ekonomik hasarları gidermek, uzun süredir devam eden uyuşmazlıkların sulh yolu ile çözümü, özel sektörün kamuya olan borç yükünün azaltılması ve devam eden incelemelerin uyuşmazlık yaratmadan çözümü amaçlanmıştı. Ancak 6736 sayılı Kanun, 30 Haziran 2016 tarihini esas almıştı. Bu Tasarı'nın gerekçesi ise, "mükelleflerin 30 Haziran 2016 tarihinden sonraki dönemlerde kamuya olan yükümlülüklerinin yerine getirememeleri sonucunda oluşan vergi, sosyal güvenlik primi ve benzeri borçlarının da yapılandırılarak ödenmesine imkan sağlanması," olarak açıklanmıştır.

Dolayısıyla Tasarı ile hem 6736 sayılı Kanun kapsamında 31.3.2017 tarihine kadar kesinleşmiş kamu borçları söz konusu Kanun'da düzenlenen şartlara uyumlu olarak yapılandırılıyor hem de 1 Temmuz 2016 tarihinden sonraki dönemleri kapsıyor. Bununla beraber, 6736 sayılı Kanun kapsamında başvuru fırsatının kaçırmış mükelleflere yeniden yapılandırma fırsatı veriliyor. Ancak, 6736 sayılı Kanun'dan yararlanmış olan ve taksit ödemeleri devam eden borçluların yapılandırılan borçları kapsam dışında tutulmuştur.

Hangi Kamu Borçları Yapılandırma (Vergi Affı) Kapsamında?

Tasarı 6 maddeden oluşuyor. Kanun ile Gümrük ve Ticaret Bakanlığı, Maliye Bakanlığı, Sosyal Güvenlik Kurumu, İl Özel İdareleri, Belediyeler, Büyükşehir Belediyeleri Su ve Kanalizasyon İdarelerinin Kanun kapsamındaki kesinleşmiş alacakları yapılandırma konusu.

Yapılandırma kapsamındaki alacaklar; 31 Mart 2017 tarihi itibarıyla belirlenmiştir. Kapsama giren alacaklar; vergiler (213 sayılı Vergi Usul Kanunu'na tabi vergiler), gümrük vergileri, vergi cezaları, bazı idari para cezaları, sigorta primleri, topluluk sigortası primleri, emeklilik keseneği ve kurum karşılığı, işsizlik sigortası primi, sosyal güvenlik destek primi ile bu alacaklara ilişkin her türlü faiz, zam, gecikme zammı, gecikme faizi, cezai faiz, gecikme cezası, gibi asla bağlı (fer'i) alacaklar olarak tanımlanmıştır.

Gelir ve Kurumlar Vergisi'ne mahsuben 2017 yılında ödenecek geçici vergiler, 2017 yılında ödenecek gelir vergisi tutarları ile 2017 yılı için tahakkuk eden motorlu taştılar vergisi 2'nci taksitleri yapılandırma kapsamı dışındadır.

Kanun'un yayımı tarihi itibarıyla vadesi geldiği halde ödenmemiş olan veya ödeme süresi henüz geçmemiş bulunan; vergiler, vergi cezaları, bazı idari para cezaları, 6183 sayılı Kanun'a göre takip edilen bazı alacaklar, gümrük vergileri ve idari para cezaları ile bu alacaklara ilişkin her türlü faiz, zam, gecikme zammı, gecikme faizi gibi asla bağlı (fer'i) alacakların yeniden yapılandırılmasına ilişkin alacaklar 2'nci maddede yer almaktadır. Alacak asıllarının tamamı ile bu asıllara bağlı türlü faiz, gecikme faizi, gecikme zammı gibi asla bağlı (fer'i) alacaklar yerine, Kanun'un yayımı tarihine kadar Yurtiçi – ÜFE aylık değişim oranları esas alınarak hesaplanacak tutarın, ödenmemiş alacağın sadece fer'i alacaktan ibaret olması halinde bu alacak yerine Yİ-ÜFE aylık değişim oranları esas alınarak hesaplanacak tutarın ödenmesi yeterli olacaktır. Bu durumda gecikme zammı, gecikme faizi, cezai faiz, gecikme cezası, gibi asla bağlı (fer'i) alacakların tamamının tahsilinden vazgeçilecektir.

Vadesi geldiği halde ödenmemiş olan ya da ödeme süresi henüz geçmemiş bulunan ve vergi aslına bağlı olmaksızın kesilmiş olan vergi cezaları ile iştirak nedeniyle kesinleşmiş olan vergi cezalarının, 4458 sayılı Kanun ile ilgili diğer Kanunlar kapsamında gümrük yükümlülüğü nedeniyle gümrük vergisi asıllarına bağlı olmaksızın kesilmiş olan idari para cezalarının ise %50'sinin ve bunlara bağlı gecikme zammı yerine, Kanun'un yayımı tarihine kadar Yİ-ÜFE aylık değişim oranları esas alınarak hesaplanacak tutarın ödenmesi yeterli olacaktır. Bu durumda cezaların kalan %50'si ile bu cezaların tamamına daha önce uygulanmış olan gecikme zamlarının tahsilinden vazgeçilecektir.

Hangi Kamu Alacağı Tahsilinden Vazgeçiliyor?

Yeniden yapılandırma kapsamında bulunan alacaklar için uygulama aşağıdaki şekilde olacak:

|

Yapılandırılacak Kısım |

Tahsilinden Vazgeçilen Kısım |

Ceza Yerine Yapılacak Ödeme |

|

31 Mart 2017 tarihi itibarıyla (bu tarih dahil) vadesi geldiği halde ödenmemiş veya ödeme süresi henüz geçmemiş "vergilerin" %100'ü (213 sayılı VUK kapsamındaki vergiler) |

Alacak asıllarına bağlı gecikme faizi, gecikme zammı gibi fer'i alacakların %100'ü |

Yİ-ÜFE aylık değişim oranları esas alınarak hesaplanacak tutarın %100'ü (Peşin ödemede bu kısım %50 indirime tabi) |

|

Vadesi geldiği halde ödenmemiş olan veya ödeme süresi henüz geçmemiş olan, vergi aslına bağlı olmaksızın kesilen "cezalar ile iştirak cezaları", 4458 sayılı Gümrük Kanunu ile diğer kanunlara dayalı gümrük vergisi asıllarına bağlı olmaksızın kesilen "idari para cezaları" ve 5326 sayılı Kabahatler Kanununun iştirak hükümlerine göre kesilen "idari para cezalarının" %50'si |

Vergi aslına bağlı olmaksızın kesilen "cezalar ile iştirak cezaları" ve 4458 sayılı Gümrük Kanunu ile diğer kanunlara dayalı gümrük vergisi asıllarına bağlı olmaksızın kesilen idari para cezalarının %50'si |

Yİ-ÜFE aylık değişim oranları esas alınarak hesaplanacak tutarın %100'ü (Peşin ödemede bu kısım %50 indirime tabi) |

|

5736 sayılı Bazı Kamu Alacaklarının Uzlaşma Usulü ile Tahsili Hakkında Kanun'un 1 ve 2'nci maddelerine göre ödenmesi gerektiği halde bu Kanunun yayımı tarihi itibarıyla ödenmemiş olan tutarların %100'ü (5736 sayılı Kanun'un 1 ve 2'nci maddeleri kapsamında ödenmesi halinde) |

5736 sayılı Kanun'un gereğinde hesaplanan binde 2 oranındaki faiz alacaklarının %100'ü |

- |

|

Vadesi geldiği halde ödenmemiş olan veya ödeme süresi henüz geçmemiş gümrük vergilerinin %100'ü |

Alacak asıllarına bağlı faiz, gecikme faizi, gecikme zammı gibi fer'i alacakların %100'ü |

Yİ-ÜFE aylık değişim oranları esas alınarak hesaplanacak tutarın %100'ü (Peşin ödemede bu kısım %50 indirime tabi) |

|

4458 sayılı Gümrük Kanunu'na göre eşyanın gümrüklenmiş değerine bağlı cezaların %30'u ile varsa gümrük vergilerinin aslının %100'ü, |

4458 sayılı Gümrük Kanunu'na göre eşyanın gümrüklenmiş değerine bağlı cezaların %70'i ile varsa gümrük vergisi aslına bağlı faiz, gecikme faizi, gecikme zammı gibi fer'i alacakların %100'ü |

Yİ-ÜFE aylık değişim oranları esas alınarak hesaplanacak tutarın %100'ü (Peşin ödemede bu kısım %50 indirime tabi) |

|

İhtirazi kayıtla verilen beyan vergilerin %100'ü (213 sayılı VUK kapsamındaki vergiler) |

Alacak asıllarına bağlı gecikme faizi, gecikme zammı gibi fer'i alacakların %100'ü |

Yİ-ÜFE aylık değişim oranları esas alınarak hesaplanacak tutarın %100'ü (Peşin ödemede bu kısım %50 indirime tabi) |

|

Kanun'un yayımı tarihinde kesinleştiği halde mükellefe ödeme emri tebliğ edilmeyen alacaklar için mükelleflerce süresinde uygun başvuru halinde ayrı bir tebligat yapılmayacak şekilde vergilerin %100'ü |

Alacak asıllarına bağlı gecikme faizi, gecikme zammı gibi fer'i alacakların %100'ü |

Yİ-ÜFE aylık değişim oranları esas alınarak hesaplanacak tutarın %100'ü (Peşin ödemede bu kısım %50 indirime tabi) |

|

Belediye Gelirleri Kanunu'nun 97'nci maddesine göre tahsili gereken ücretler ile su, atık su ve katı atık ücreti alacaklarından vadesi 31 Mart 2017 tarihinden (bu tarih dahil) önce olduğu halde bu Kanun'un yayımı tarihinde ödenmemiş tutarların %100'ü |

Bu alacaklara bağlı cezaların ve fer'ilerin (sözleşmelerde düzenlenen her türlü ceza ve zamlar dahil) %100'ü |

Yİ-ÜFE aylık değişim oranları esas alınarak hesaplanacak tutarın %100'ü (Peşin ödemede bu kısım %50 indirime tabi) |

|

Büyükşehir belediyelerinin Çevre Kanunu'nun 11'nci maddesine göre vadesi 31 Mart 2017 tarihinden (bu tarih dahil) önce olduğu halde bu Kanun'un yayımı tarihinde ödenmemiş katı atık ücreti alacaklarının %100'ü |

Bu alacaklara bağlı cezaların ve gecikme faizi, gecikme zammı gibi fer'ilerin (sözleşmelerde düzenlenen her türlü ceza ve zamlar dahil) %100'ü |

Yİ-ÜFE aylık değişim oranları esas alınarak hesaplanacak tutarın %100'ü (Peşin ödemede bu kısım %50 indirime tabi) |

|

2560 sayılı Kanun'a dahil büyükşehir belediyeleri su ve kanalizasyon idarelerinin, 31 Mart 2017 tarihinden (bu tarih dahil) önce olduğu halde bu Kanun'un yayımı tarihinde ödenmemiş bulunan; su, ve atık su bedeli asıllarının %100'ü |

Bu alacaklara bağlı cezaların ve gecikme faizi, gecikme zammı gibi fer'ilerin (sözleşmelerde düzenlenen her türlü ceza ve zamlar dahil) %100'ü |

Yİ-ÜFE aylık değişim oranları esas alınarak hesaplanacak tutarın %100'ü (Peşin ödemede bu kısım %50 indirime tabi) |

|

SGK'ya tabi tahsil dairelerinin takibinde olan alacaklardan 2017 yılı Mart ayı ve önceki aylara ilişkin olup 31 Ağustos 2017 tarihine kadar (bu tarih dahil) tahakkuk ettiği halde ödenmemiş olan; - Sigorta primi, emeklilik keseneği ve kurum karşılığı, işsizlik sigortası primi, sosyal güvenlik destek primlerinin %100'ü - Bu Kanun'a göre yapılan başvuru tarihi itibarıyla ilgili mevzuata göre ödenmesi imkanı ortadan kalkmamış isteğe bağlı sigorta primi ve topluluk sigortası primlerini %100'ü - SGK tarafından ilgili Kanunları gereğince takip edilen damga vergisi, özel işlem vergisi ve eğitime katkı paylarının %100'ü, |

Bu alacaklara uygulanan gecikme cezası ve gecikme zammı gibi fer'i alacakların %100'ü |

Yİ-ÜFE aylık değişim oranları esas alınarak hesaplanacak tutarın %100'ü (Peşin ödemede bu kısım %50 indirime tabi) |

|

Yaşlılık aylığı, emekli aylığı veya malullük aylığı alanların sigortalı olarak çalışması nedeniyle sosyal güvenlik destek primi ödemesi gerekenlerden 2016 yılı Şubat ayı ve önceki aylara ilişkin olarak ödenmemiş SGK destek primlerinin %100'ü |

Bu alacaklara uygulanan gecikme cezası ve gecikme zammı gibi fer'i alacakların %100'ü |

Yİ-ÜFE aylık değişim oranları esas alınarak hesaplanacak tutarın %100'ü (Peşin ödemede bu kısım %50 indirime tabi) |

|

2017 yılı Mart ayı ve önceki aylarda bitirilmiş özel nitelikteki inşaatlar ile ihale konusu işlere ilişkin bu Kanunun yayımı tarihinden önce SGK tarafından re'sen tahakkuk ettirilerek işveren tebliğ edilen ve fakat bu Kanun'un yayımı tarihi itibarıyla ödenmemiş olan "eksik işçilik tutarı üzerinden hesaplanan sigorta primi asıllarının %100'ü |

Bu alacaklara uygulanan gecikme cezası ve gecikme zammı gibi fer'i alacakların %100'ü |

Yİ-ÜFE aylık değişim oranları esas alınarak hesaplanacak tutarın %100'ü (Peşin ödemede bu kısım %50 indirime tabi) |

|

SGK'ya tabi tahsil dairelerinin takibinde olan alacaklardan 2017 yılı Mart ayı ve önceki aylarda işlenen fiillere ilişkin idari para cezası asıllarının %50'si |

Bu Kanun'da belirtilen süre ve şekilde ödenmesi halinde idari para cezası asıllarının kalan %50'si ile idari para cezasına uygulanan gecikme cezası ve gecikme zammı gibi fer'i alacakların %100'ü |

Yİ-ÜFE aylık değişim oranları esas alınarak hesaplanacak tutarın %100'ü (Peşin ödemede bu kısım %50 indirime tabi) |

|

SGK'ya tabi tahsil dairelerinin takibinde olan ve bu Kanun kapsamına giren alacakların; asıllarının bu Kanunun yayımı tarihinden önce ödenmiş olmasına rağmen, fer'ilerinin bu Kanun'un yayımı tarihi itibariyle ödenmediği durumlarda, aslı ödenmiş fer'i alacağın %40'ı |

Aslı ödenmiş fer'i alacağın %60'ı |

- |

Konu başlıkları itibarıyla yukarıdaki tabloda belirtilen kapsama giren alacak ve cezalar dışında 6736 sayılı Kanun'da olup bu Tasarı' da yer almayan "kamu alacakları" ise şu şekildedir:

- Devam eden incelemelere dayalı alacaklar,

- Kesinleşmemiş veya dava sürecin devam eden uyuşmazlıklardaki alacaklar,

- Temyiz aşamasındaki (vergi mahkemesinde karara bağlanmış) "kesinleşmemiş veya dava sürecin devam eden uyuşmazlıklardaki alacaklar,

- Matrah ve vergi artırımı,

- İşletme kayıtlarının düzeltilmesi,

- Bazı varlıkların milli ekonomiye kazandırılması.

Yukarıda yer verilen kapsama dahil olmayan vergi ve cezalar da yeniden yapılandırma kapsamına alınabilir. Tasarı'daki kapsamın kesinleşmiş alacaklar ile sınırlandırılması bir yıl bile geçmeden "vergi affı" getiren bir düzenleme yapmaktan kaçınma nedeniyle olduğu kanaatindeyiz.

Başvuru, Ödeme ve Vade Uygulamaları Nasıl?

Tasarı bu haliyle yasalaşırsa Kanun hükümlerden yararlanmak isteyen borçlular 30 Haziran 2017 tarihi sonuna kadar ilgili idareye başvurması gerekmektedir.

Borçlular, Gümrük ve Ticaret Bakanlığı'na, Maliye Bakanlığı'na, il özel idarelerine ve belediyelere bağlı tahsil dairelerine ödenecek tutarların ilk taksitini 31 Temmuz 2017 tarihine kadar (bu tarih dahil), SGK'ya tabi tahsil dairelerine ödenecek tutarların ilk taksitini ise 31 Ağustos 2017 tarihine kadar (bu tarih dahil), ilk taksiti takip eden diğer taksitleri ise bu tarihleri takip eden ikişer aylık dönemler itibariyle azami 18 eşit taksitte ödemeleri şarttır.

Ödemeler peşin veya taksitle yapılabilir. Hesaplanan tutarların ilk taksit ödeme süresinde peşin olarak ödenmesi halinde, bu tutarlara bu Kanunun yayımı tarihinden ödeme tarihine kadar geçen süre için herhangi bir faiz uygulanmayacak ve fer'i alacaklar yerine Yİ-ÜFE aylık değişim oranları esas alınarak hesaplanacak tutarlar üzerinden ayrıca %50 indirim yapılacaktır.

Sorumlu Vergicilik Bakışıyla…

Tasarı kesinleşmiş kamu alacakları ile sınırlı tutulmuştur. Bu durum vergisini zamanında ödeyen mükellefleri memnun etmektedir. Çünkü vergi afları dikkatli kullanılması gereken bir opsiyon olup, kullanılırken Anayasa'nın "adalet ve eşitlik" ilkeleri göz önünde bulundurulmalıdır. Tasarı'nın "vergi aslı affı içeren" bir Kanun olmaması sevindiricidir. Bu nedenle vergi afları "sürdürülebilir vergileme" için sık başvurulan bir yöntem olmamalıdır.

Tasarı ile vergi asıllarında bir indirim olmamasına rağmen kamu alacaklarına ödeme kolaylığı sağlanmaktadır. Bu önemli bir fırsattır. Zira yürürlükteki aylık %1,4 gecikme faizi veya gecikme zammı oranları nedeniyle ortaya çıkan gecikme faizi ve zam tutarları daha düşük Yİ-ÜFE oranları ile ödenebilecektir.

Daha bir yıl geçmeden bir başka Yapılandırma Kanunu yürürlüğe koymak yerine, önerimiz aylık "gecikme faizi veya gecikme zammı" oranı olan %1,4 yerine kalıcı bir düzenlemeyle "Yİ-ÜFE" oranının %50 artırılarak uygulanmasına geçilmesidir. Böylece sıklıkla "vergi affı" veya "yeniden yapılanma düzenlemeleri" uygulamalarının önüne geçilebilir. Abdulkadir Kahraman/http://www.kpmgvergi.com

Yukarıda yer verilen açıklamalar, konuya ilişkin genel bilgiler içermektedir. Özdoğrular smmm ltd. şti./ www.ozdogrular.com, işbu dokümanın içeriğinden kaynaklanan veya içeriğine ilişkin olarak ortaya çıkan sonuçlardan dolayı herhangi bir sorumluluk iddiasında bulunulamaz. Mevzuatın sık değiştirilen ve farklı anlayışlarla yorumlanabilen yapısı nedeniyle, herhangi bir konuda uygulama yapılmadan önce konunun uzmanlarından profesyonel yardım alınmasını tavsiye ederiz.

Kooperatif Sözleşme Örnekleri

- KONUT YAPI KOOPERATIFI ANA SÖZLEŞMESI ÖRNEĞI

- (Word Dosyası)(PDF Dosyası)

- KÜÇÜK SANAYI SITESI YAPI KOOPERATIFI ANA SÖZLEŞMESI ÖRNEĞI

- (Word Dosyası)(PDF Dosyası)

- TOPLU İŞYERI YAPI KOOPERATIFI ANA SÖZLEŞMESI ÖRNEĞI

- (Word Dosyası)(PDF Dosyası)

- YAPI KOOPERATIFI BIRLIĞI SÖZLEŞMESI ÖRNEĞI

- (Word Dosyası)(PDF Dosyası)

Yukarıda yer verilen açıklamalar, konuya ilişkin genel bilgiler içermektedir. Özdoğrular smmm ltd. şti./ www.ozdogrular.com, işbu dokümanın içeriğinden kaynaklanan veya içeriğine ilişkin olarak ortaya çıkan sonuçlardan dolayı herhangi bir sorumluluk iddiasında bulunulamaz. Mevzuatın sık değiştirilen ve farklı anlayışlarla yorumlanabilen yapısı nedeniyle, herhangi bir konuda uygulama yapılmadan önce konunun uzmanlarından profesyonel yardım alınmasını tavsiye ederiz.

Yıllık Gelir Vergisi Beyanname Rehberleri

Yıllık Gelir Vergisi beyanname verme dönemi 1 Mart 2017 tarihinde başladı.

- Ticari, zirai ve mesleki faaliyetinden dolayı gerçek usulde vergilendirilen gelir vergisi mükellefleri 2016 yılına ilişkin Yıllık Gelir Vergisi Beyannamelerini 27 Mart 2017 Pazartesiakşamına kadar elektronik ortamda göndereceklerdir.

- Geliri sadece kira, ücret, menkul sermaye iradı veya diğer kazanç ve iratların biri veya birkaçından oluşan mükellefler yıllık gelir vergisi beyannamelerini Hazır Beyan Sistemi üzerinden kolayca gönderebilirler. Hazır Beyan Sistemine GİB internet sayfası (gib.gov.tr) üzerinden ulaşılabilir.

Hesaplanan Gelir Vergisinin 2017 yılının Mart ve Temmuz aylarında olmak üzere iki eşit taksitte ödenmesi gerekmektedir.

Mükellefler vergilerini,

- Anlaşmalı bankaların internet bankacılığı ile,

- Anlaşmalı bankalardan,

- Tüm vergi dairelerinden

ödeyebileceklerdir.

Ayrıca, Hazır Beyan Sistemi ile beyan edilen kira, ücret, menkul sermaye iradı, diğer kazanç ve iratlardan kaynaklı gelir vergisinin Başkanlığımız internet sitesi üzerinden anlaşmalı bankaların banka/ kredi kartları ile ödenmesi mümkün bulunmaktadır.

İnternet üzerinden yapılacak ödemelerde herhangi bir mağduriyetin oluşmaması için, tarayıcınıza www.gib.gov.tr ya da bankaların resmi internet adresleri yazılarak giriş yapılmasına dikkat edilmesi gerekmektedir.

Gelir Vergisi Rehberlerine aşağıdaki linklere tıklayarak ulaşabilirsiniz.

- Ticari Kazanç Elde Eden Mükellefler İçin Vergi Rehberi

- Ücret Geliri Elde Edenler İçin Vergi Rehberi

- V.K. Geçici 67 nci Madde Uygulaması İle İlgili Olarak Gerçek Kişilere Yönelik Vergi Rehberi

- Serbest Meslek Kazancı Elde Eden Mükellefler İçin Vergi Rehberi

- Menkul Sermaye İradı Elde Eden Mükellefler İçin Vergi Rehberi

- Türkiye'de Yerleşmiş Olmayanlar (Dar Mükellefler) İçin Kira Geliri Rehberi

- Kira Geliri Elde Eden Mükellefler İçin Vergi Rehberi

Yukarıda yer verilen açıklamalar, konuya ilişkin genel bilgiler içermektedir. Özdoğrular smmm ltd. şti./ www.ozdogrular.com, işbu dokümanın içeriğinden kaynaklanan veya içeriğine ilişkin olarak ortaya çıkan sonuçlardan dolayı herhangi bir sorumluluk iddiasında bulunulamaz. Mevzuatın sık değiştirilen ve farklı anlayışlarla yorumlanabilen yapısı nedeniyle, herhangi bir konuda uygulama yapılmadan önce konunun uzmanlarından profesyonel yardım alınmasını tavsiye ederiz.

SGK Teşvik Uygulama Esasları ve Yasakları

5510 sayılı SS ve GSS Kanunun Ek Madde 14’ünde belirlenmiştir.

- a) Mahkeme kararıyla,

- b) Yapılan kontrol ve denetimlerde çalıştırdığı kişileri sigortalı olarak bildirmediği veya bildirilen sigortalıyı fiilen çalıştırmadığı tespit edilen işyerleriilk tespitte bir ay süreyle, ilk tespit tarihinden itibaren üç yıl içinde tekrar eden her bir tespit için ise bir yıl süreyle,

- c) 5510 Sayılı Kanun,

ç) 3294 sayılı Sosyal Yardımlaşma ve Dayanışmayı Teşvik Kanunu ,

- d) 4447 sayılı İşsizlik Sigortası Kanununda yer alan sigorta primi teşvik, destek ve indirimlerden yararlanamaz.

- e) 5510 sayılı Kanun ve 3294 sayılı Kanun ile 4447 sayılı Kanunda bu maddeye aykırı olan hükümler uygulanmaz.

01/04/2017 TARİHİ ÖNEMLİ

1/4/2017 tarihinde 5510 sayılı Kanunun Ek 14 üncü maddesi yürürlüğe girmiş, 1/4/2017 tarihinden itibaren, 5510 sayılı Kanunun 81 inci maddesinin dördüncü fıkrası, 5510 sayılı Kanunun Ek 2 nci maddesinin dördüncü fıkrası, 4447 sayılı Kanunun geçici 10 uncu maddesinin sekizinci fıkrası ile geçici 15 inci maddesinin beşinci fıkrası ve 3294 sayılı Kanunun Ek 5 inci maddesinin dördüncü fıkrasında 5510 sayılı Kanunun Ek 14 üncü maddesine aykırı olan hükümler uygulanmayacaktır.

Buna göre, işverenlere sağlanan sigorta primi teşvik, destek ve indirimlere ilişkin olarak yapılan kontrol ve denetimler sonucunda çalıştırdığı kişileri sigortalı olarak bildirmediği veya bildirilen sigortalıyı fiilen çalıştırmadığı tespit edilen işyeri işverenleri hakkında 1/4/2017 tarihinden itibaren 5510 sayılı Kanunun Ek 14 üncü maddesine göre işlem yapılacak olup, uygulamaya ilişkin usul ve esaslar ile sosyal güvenlik il/ sosyal güvenlik merkezlerince yürütülür.

1 AY YASAKLAMA 3 YIL İÇİNDE TEKRARI VE 1 YIL YASAKLI OLMA

Mahkeme kararıyla veya yapılan kontrol ve denetimlerde çalıştırdığı kişileri sigortalı olarak bildirmediği veya bildirilen sigortalıyı fiilen çalıştırmadığı tespit edilen işyerlerinin,

- İlk tespitte bir aysüreyle,

- İlk tespit tarihinden itibaren üç yıl içinde tekrar eden her bir tespit için ise bir yıl süreyle5510 sayılı Kanun, 3294 sayılı Kanun ile 4447 sayılı Kanunda yer alan sigorta primi teşvik, destek ve indirimlerden yararlanmasının mümkün bulunmadığı,

- Beş kişiden fazla olmamak koşuluyla çalıştırılan toplam sigortalı sayısının % 1’ini aşmayan sayıda, çalıştırdığı kişileri sigortalı olarak bildirmediği veya bildirdiği kişileri fiilen çalıştırmadığıtespit edilen işyerleri için yasaklama yapılmayacağı, hükme bağlanmıştır.

- 5510 sayılı Kanunun 81 inci maddesinin birinci fıkrasının (ı) ve (i) bentlerinde, aynı maddenin ikinci fıkrasında, 5510 sayılı Kanunun Ek 2 nci maddesinde yer alan Sigorta primi teşvik, destek ve indirimler için mahkeme kararıyla veya yapılan kontrol ve denetimlerde çalıştırıldığı halde sigortalı olarak bildirilmediği ve bildirildiği halde fiilen çalıştırılmadığıtespit edilen kişi sayısının,

- 4447 sayılı Kanunun geçici 10 uncu ve geçici 15 inci maddeleri ile 3294 sayılı Kanunun Ek 5 inci maddesinde yer alan sigorta primi teşvik, destek ve indirimler için mahkeme kararıyla veya yapılan kontrol ve denetimlerde çalıştırıldığı halde sigortalı olarak bildirilmediği tespit edilen kişi sayısının, tutanağın düzenlendiği aya/ mahkeme kararının kesinleştiği aya/ resmi kurum ve kuruluşlardan alınan yazıların SGK’una intikal ettiği aya ilişkin olarak SGK’una verilen aylık prim ve hizmet belgelerinde kayıtlı toplam sigortalı sayısının %1’ini aşması veya toplam sigortalı sayısının % 1’ini aşmamakla birlikte 5 fazla olması halinde, tespitin yapıldığı işyerleri için söz konusu fiillere ilişkin yasaklamayı gerektiren Genelge eki tabloda belirtilen sigorta primi teşvik, destek ve indirimlerden 5510 sayılı Kanunun Ek 14 üncü maddesinin birinci fıkrası uyarınca ilk tespitte bir ay, ilk tespit tarihinden itibaren üç yıl içinde tekrar eden ve yasaklama kapsamına giren her bir tespit için birer yıl süreyle yasaklama işlemi yapılacaktır.

SİGORTALI SAYISI TESPİT İŞLEMİ

Toplam sigortalı sayısının hesabında, ilgili ay içinde sosyal güvenlik destek primine tabi olarak çalışan sigortalılar ile çeşitli nedenlerle ay içinde çalışması bulunmayan ve ücret ödenmeyen (istirahat veya ücretsiz izin gibi nedenlerle aylık prim ve hizmet belgesinde (0) gün ve (0) kazançlı olarak kayıtlı) sigortalılar da hesaplamaya dahil edilecek, buna karşın aday çırak, çırak ve işletmelerde mesleki eğitim gören öğrenciler, staja tabi tutulan öğrenciler ile üniversitelerde kısmi zamanlı çalıştırılan öğrenciler ve Türkiye İş Kurumu’nca düzenlenen eğitimlere katılan kursiyerler dikkate alınmayacaktır.

Asıl veya alt işverenlerce çalıştırılan kişilerin sigortalı olarak bildirmediği veya bildirilen sigortalının fiilen çalıştırılmadığının tespit edilmesi halinde toplam sigortalı sayısı, asıl işveren ve tüm alt işverenlerce Kuruma bildirilen sigortalı sayısı dikkate alınarak hesaplanacaktır.

İşyerinden Kuruma bildirilen toplam sigortalı sayısının % 1’inin hesaplanması sonucunda bulunan sayının küsuratlı olması halinde, yarıma kadar kesirler dikkate alınmayacak, yarım ve üzerinde olan kesirler ise tama iblağ edilecektir. Buna göre, işyeri toplam sigortalı sayısının % 1’inin hesaplanması sonucu bulunan sayı 0,01 ila 0,49 arasında ise 0 (sıfır) olarak dikkate alınacak, 0,50 ila 0,99 arasında ise tama iblağ edilecektir.

YASAKLAMANIN ESASLARI