Mehmet Özdoğru

Huzur Hakkı

Huzur hakkı; sermaye şirketlerinde yer alan şirket müdürleri, ortaklar ve yönetim kurulu üyelerine belirli görev ve sorumlulukları kapsamında verilen para ile ölçülebilen maddi haklardır.

Huzur hakkı ödenmesi için karar defterine karar alınması gerekmektedir. Ancak söz konusu kararın noter tasdikine ve ticaret siciline tasdik ettirmesine gerek yoktur. Ancak ileride meydana gelecek olumsuzları gidermek maksadıyla noterden tasdik ettirilebilir.

Huzur hakkı hem Türk Ticaret Kanunu hem de Gelir Vergisi Kanunu kapsamına girmektedir. TTK 394. Maddeye göre “Yönetim kurulu üyelerine, tutarı esas sözleşmeyle veya genel kurul kararıyla belirlenmiş olmak şartıyla huzur hakkı, ücret, ikramiye, prim ve yıllık kârdan pay ödenebilir.” şeklinde bir ibare yer almaktadır. 193 sayılı Gelir vergisi Kanunu’nun 61. Maddesinde Ücret, işverene “tabi belirli bir işyerine bağlı olarak çalışanlara hizmet karşılığı verilen para ve ayınlar ile sağlanan ve para ile temsil edilebilen menfaatlerdir.”

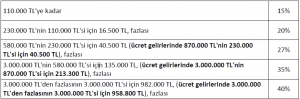

193 sayılı Gelir vergisi Kanunu’nun 94. Maddesinde ‘ ‘’Hizmet erbabına ödenen ücretler ile 61’inci maddede yazılı olup ücret sayılan ödemelerden (istisnadan faydalananlar hariç), 103 ve 104’üncü maddelere göre’’ vergiye tabi tutulmaktadır. Bu durumda ödenecek olan huzur haklarında gelir vergisi ve damga vergisi ödemesi yapılacaktır. Huzur hakkının hesaplanmasında gelir vergisi artan oranlı tarifeye göre hesaplanmaktadır. Gelir Vergisi Kanunu’nun 103. maddesine göre 2024 yılı için ücret gelirlerine uygulanacak gelir vergisi tarifesi aşağıdaki gibidir:

5510 sayılı Sosyal Sigortalar ve Genel Sağlık Sigortası Kanunu’nun 4. Maddesinde sigortalı sayılanlar listelenmiştir. Söz konusu “Anonim şirketlerin yönetim kurulu üyesi olan ortakları, sermayesi paylara bölünmüş komandit şirketlerin komandite ortakları, diğer şirket ve donatma iştiraklerinin ise tüm ortakları” sigortalı sayılırlar. Bu sebepledir ki huzur hakkı ödemelerinde sigorta primi ödenip ödenmemesinin ayrımını yapacak olursak anonim şirket açısından; yönetim kurulu üyeleri, 5510 sayılı Kanunun 4-1/a maddesi kapsamında yani iş akdine bağlı olarak, yönetim kurulu üyesi olduğu şirkette çalışıyorsa, bu kişilere yapılan huzur hakkı ödemeleri sigorta primine tabi tutulmalıdır. Ancak ilgili kanunun 4-1/b maddesi kapsamındaysa yani Bağ-Kurlu ise bu kişilere yapılan huzur hakkı ödemelerinin sigorta primine tabi tutulmasına gerek yoktur.

Limited şirketler içinse 4-1/b maddesi kapsamında müdür unvanına sahip ortak ve müdür olmayan ortaklara yapılan huzur hakkı ödemelerinin sigorta primine tabi tutulmasına gerek yokken şirkette belirli bir iş akdi ile çalışan müdürler prime tabi tutulmalıdır.

Kısaca özetleyecek olursak; kişilere ödenen huzur haklarında gelir vergisi ve damga vergisi kesintisi yapılmakta iken, sigorta primi huzur hakkı alan kişinin huzur hakkı aldığı işyerinde 4-1/a veya 4-1/b hükümlerine tabii çalışması önem arz etmektedir. 4-1/a kapsamında sigorta primine tabi iken 4-1/b kapsamında iken tabi değildir.

Yeşim Karahan – S.M. Mali Müşavir

Elif Eldemir – S.M. Mali Müşavir

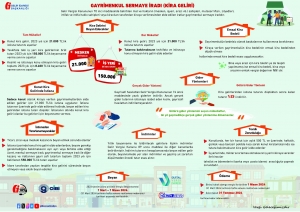

Kira Geliri Elde Eden Mükellefler İçin Vergi Rehberi ve İnfografik Yayınlandı

2023 takvim yılı gelirlerinin beyanına yönelik olarak, mükelleflerimizin yıllık gelir vergisi beyannamesini verirken yararlanmaları amacıyla hazırlanan Kira Geliri Elde Eden Mükellefler İçin Vergi Rehberi ve İnfografik yayınlandı.

Kira Geliri Elde Eden Mükellefler İçin Vergi Rehberi için tıklayınız.

İnfografik için tıklayınız.

20 Soruda Ücretlilerin Beyan Durumu

Alınan ücret aşağıda örnekleyerek detaylı şekilde açıkladığım durumların birine giriyorsa çalışan aldığı ücreti vergi idaresine beyan edip ekstra bir vergi daha ödemek zorundadır. Şayet beyan etmeniz gerektiği halde bunu beyan etmezseniz, bunu vergi idaresi cezalı olarak tahsil eder. Hâlâ ödemezseniz konu hacze kadar gider

Bir işverene emeğini vererek bir menfaat elde edene ücretli denir. Ücrete, verilen para dışında ayrıca yemek, lojman, ulaşım bedeli gibi menfaatler de dahildir. Ücretlilerin, elde ettikleri ücretlerinden gelir vergisi kesilir ve vergi idaresine ödenir. Bu işlemi işveren yapar ve ücretlinin vergi idaresiyle muhatap olması engellenir.

Ancak alınan ücret aşağıda örnekleyerek detaylı şekilde açıkladığım durumların birine giriyorsa çalışan da aldığı bu ücreti vergi idaresine beyan edip ekstra bir vergi daha ödemek zorundadır.

Şayet beyan etmeniz gerektiği halde bunu beyan etmezseniz, bunu vergi idaresi cezalı olarak tahsil eder. Hâlâ ödemezseniz konu hacze kadar gider. O yüzden dikkatli okuyup 2023 yılında elde ettiğiniz ücret(ler)ten dolayı durumunuz aşağıdaki örneklerin birine giriyorsa 1-31 Mart 2024 sonuna kadar beyan etmeniz gerekecektir.

Soru 1) Hangi koşullarda çalışan da ücret gelirini ayrıca beyan etmek zorundadır?

İlki tek işverenden ücret geliri elde eden mükelleflerin, ücret gelirleri toplamı GVK m.103'de yazılı tarifenin dördüncü gelir diliminde yer alan tutarı (2023 yılı için 1 milyon 900 bin TL) aşarsa ayrıca beyan edilmesi zorunludur.

Örneğin İstanbul'da büyük bir lokantada garsonluk yapan Ahmet Bey, 2023 yılında aylık 30 bin TL ücret geliri almaktaydı. Ahmet Bey'in yıllık (30 bin TLx12 ay) 360 bin TL'lik geliri 1 milyon 900 bin TL'yi geçmediğinden ayrıca beyanname vermesine gerek yoktur.

İkincisi birden fazla işverenden ücret geliri elde eden mükelleflerin, birinci işverenden aldıkları ücret gelirleri de dâhil olmak üzere ücretleri toplamının gelir vergisi tarifesinin dördüncü gelir diliminde yer alan tutarı (2023 yılı için 1 milyon 900 bin TL) aşarsa ayrıca beyan edilmesi zorunludur.

Örneğin İstanbul'da büyük bir ofiste çalışan Kemal Bey, bu ofisten 2023 yılında aylık 30 bin TL (yıllık 360 bin TL) ücret almaktaydı. Aynı zamanda bir eğitim kurumunda kısmi çalışma karşılığında yıllık 120 bin TL ücret almaktaydı. Buna göre Kemal Bey'in aldığı toplam yıllık ücret (360 bin +120 bin TL) 480 bin TL'lik geliri 1 milyon 900 bin TL'yi geçmediğinden ayrıca beyanname vermesine gerek yoktur.

Üçüncüsü birden fazla işverenden ücret geliri elde eden mükelleflerin, birden sonraki işverenden alınan ücretleri toplamının gelir vergisi tarifesinin ikinci gelir diliminde yer alan tutarı (2023 yılı için 150 bin TL) aşarsa ayrıca beyan edilmesi zorunludur.

Örneğin İstanbul'da büyük bir ofiste çalışan Erol Bey, bu ofisten 2023 yılında aylık 30 bin TL (yıllık 360 bin TL) ücret almaktaydı. Aynı zamanda bir eğitim kurumunda kısmi çalışma karşılığında yıllık 120 bin TL ücret almaktaydı. Buna göre Erol Bey'in birinci ofisten aldığı ücret (360 bin TL) dışındaki diğer yerden aldığı ücret tutarı (120 bin TL) 150 bin TL'lik beyan sınırını geçmediğinden ayrıca beyanname vermesine gerek yoktur.

Sonuncusu ise stopaj yani vergi kesintisi yapılmadan ücret alanlar her koşulda bu tutarı vergi dairesine beyan etmek zorundadırlar.

Soru 2) A bankasında uzman olarak görev yapıyorum. 2023 yılında aylık maaşım 30 bin TL idi (yıllık 360 bin TL). Aynı anda başka bir iş yerinde çalışmadım. Bunu, beyan edecek miyim?

Hayır beyan etmenize gerek yoktur. Bir işverenden ücret geliri elde eden mükelleflerin, ücret gelirleri toplamı 2023 yılı için 1 milyon 900 bin TL'yi aşarsa ayrıca beyan edilmesi zorunludur. Sizin yıllık tutarınız 360 bin TL olduğu ve 1 milyon 900 bin TL'lik beyan sınırını aşmadığı için ayrıca beyan etmenize gerek yoktur.

Soru 3) Batı Bank A.Ş.'de üst düzey yönetici olarak görev yapıyorum. 2023 yılında aylık maaşım 200 bin TL idi (yıllık 2 milyon 400 bin TL). Aynı anda başka bir iş yerinde çalışmadım. Bunu, beyan edecek miyim?

Bir işverenden ücret geliri elde eden mükelleflerin, ücret gelirleri toplamı 2023 yılı için 1 milyon 900 bin TL'yi aşarsa ayrıca beyan edilmesi zorunludur. Sizin yıllık ücret tutarınız 2 milyon 400 bin TL olduğu ve 1 milyon 900 bin TL'lik beyan sınırını aştığı için 2024 Mart sonuna kadar ayrıca beyan etmeniz gerekecektir. Beyan edeceğiniz 2 milyon 400 bin TL'lik ücret gelirinizden dolayı hesaplanan gelir vergisinden ayrıca bu maaşı alırken kesilen gelir vergisi düşülecektir.

Soru 4) Bu hesaplamalarda SGK ve vergiler dahil ücretim mi dikkate alınıyor yoksa hesabıma yatan net maaşım mı?

Şu ana kadar bahsi geçen ücret kavramı SGK ve işsizlik kesintisinden sonraki tutardır. Yani vergi kesilmemiş tutardır. Bu yazıdaki tüm örneklerde geçen ücret kavramından bunu yani vergi kesilmemiş halini anlamamız gerekiyor.

Soru 5) Lig usulüne tabi spor dallarında en üst ligde faaliyet gösteren Batı Spor Kulübünde futbolcuyum. 1 Eylül 2019 tarihinde 5 yıllık sözleşme yaptım. Sözleşme gereğince 2023 yılında 3 milyon TL ödeme aldım. Bunu, beyan edecek miyim?

Sporcuların aldıkları paralar da ücrettir. Sporculara verilen ödemeler stopaja tabidir. 1 Kasım 2019 tarihinden önce akdedilerek geçerlilik kazanan ve yine bu tarihten sonra süre uzatımı veya ücreti etkileyen bir değişiklik yapılmayan sözleşmeler sona erinceye kadar, bu sözleşmeler kapsamında elde edilen ücret gelirleri için tutarı ne olursa olsun beyanname verilmeyecek ve diğer gelirler dolayısıyla beyanname verilmesi halinde de bu gelirler beyannameye dahil edilmeyecektir.

Soruda sözleşmenin imza tarihi 1 Kasım 2019 tarihinden önce olduğu için ve bu sözleşmeye binaen 2023 yılında ne kadar ödeme alırsa alsın bunu beyan etmeyecektir. Stopaj nihai vergisi olacaktır.

Soru 6) Lig usulüne tabi spor dallarında en üst ligde faaliyet gösteren Yöney Spor Kulübünde futbolcuyum. 1 Şubat 2023 tarihinde 5 yıllık sözleşme yaptım. Sözleşme gereğince 2023 yılında 3 milyon TL ödeme aldım. Bunu, beyan edecek miyim?

1 Kasım 2019 tarihinden sonra akdedilerek geçerlilik kazanan veya 1 Kasım 2019 tarihinden önce imzalanmakla birlikte bu tarihten sonra (süre uzatımı veya ücreti etkileyen değişiklikler gibi nedenlerle) yenilenen sporcu sözleşmelerine istinaden 2023'te elde edilen ücret gelirleri toplamı 1 milyon 900 bin TL'lik beyan sınırını aşarsa yıllık beyanname ile beyan edilmesi gerekmektedir.

Soruda sözleşme yapılma tarihi 1 Kasım 2019'dan sonra olması münasebetiyle alınan ücret tutarınız 2023 yılı için 1 milyon 900 bin TL'yi aştığından bunu beyan etmeniz gerekmektedir. Yıl içinde kesilen vergiler, vergi dairesine yatırılmış olduğundan, beyanname üzerinden hesaplanan gelir vergisinden mahsup edilebilecektir.

Soru 7) 2023 yılında aldığımız ücretlerden "asgari ücrete" isabet eden kısmı (istisna ederek mi) düşerek mi beyan edeceğiz?

Asgari ücret, 1 Ocak 2022 tarihinden itibaren gelir vergisinden istisna edildi. Hizmet erbabının ücret gelirlerinin GVK m.86/1.fk-b bendine göre yıllık beyanname ile beyan edilmesinin gerekmesi durumunda, yıl içinde istisna uygulamasından faydalanıldığı için yıllık beyannamede söz konusu istisna uygulamasına yer verilmeyecek ve yıllık beyannamede ücret gelirlerinin toplamı üzerinden hesaplanan vergiden, yıl içinde istisna öncesi hesaplanan vergiler mahsup edilecektir.

Stopaj suretiyle vergilendirilmemiş ücret gelirlerinin yıllık gelir vergisi matrahının, asgari ücretin yıllık gelir vergisi matrahını aşmaması halinde, bu gelirler beyan edilmeyecektir. Söz konusu, gelirlerin asgari ücretin yıllık gelir vergisi matrahını aşması halinde ise bu gelirlerin tamamı beyan edilecek ve hesaplanan gelir vergisinden asgari ücretin yıllık matrahı üzerinden hesaplanan vergi indirim konusu yapılacaktır.

Özetle, asgari ücret kadar olan kısmı düşmeden beyan edeceksiniz.

Soru 8) X Holdingde üst düzey yönetici olarak görev yapıyorum. 2023 yılında aylık maaşım 40 bin TL idi (yıllık 480 bin TL). Aynı holdingin başka bir iştirakinde de görev yapıyorum ve 2023 yılında aylık 20 bin TL (yıllık 240 bin TL) ücret aldım. Bunu, beyan edecek miyim?

Birden fazla işverenden ücret alındığında bunun beyanı üç koşula bağlanmıştır.

İlki stopajsız ücret aldıysanız,

Ya da aldığınız toplam ücret tutarı (tek işveren de olsa iki ya da fazla işveren de olsa fark etmez) 2023 yılında 1 milyon 900 bin TL'yi aştıysa,

Ya da birden fazla ücret aldıysanız bir işverenden aldığınız ücret dışında kalan ücret tutarınızın toplamı 2023 yılında 150 bin TL'yi aşarsa,

2024 Mart sonuna kadar beyan etmeniz gerekmektedir.

Soruda kişinin maaşından stopaj yapılmış. Bu nedenle stopajsız tutar şartını geçiyoruz.

Soruda diğer koşul, alınan tüm ücretin toplamı (480+240) 720 bin TL 2023 yılı için 1 milyon 900 bin TL olan beyan sınırını aşmadığından bu koşula göre de beyan edilmeyecek.

Ancak soruda son koşul; birden fazla işverenden alınan ücretlerde herhangi birini (size kalmış) birinci işveren kabul edip diğerinin ise 150 bin TL'yi (GVK m.103'teki ikinci dilimin üst sınırı) aşıp aşmadığına bakacağız. Soruda birinci işvereni 480 bin TL veren işveren kabul edelim; diğerini yani 240 bin TL ücret vereni de ikinci işveren kabul edelim. İkinci işverenden alınan 240 bin TL, 2023 yılı için 150 bin TL'yi aştığından 2024 Mart sonuna kadar 720 bin TL'nin tamamını beyan etmeniz gerekecektir. 720 bin TL ücret GVK m.103'teki tarife uygulanarak gelir verginiz hesaplanacak ancak 2023'te hem 480 bin hem de 240 bin TL ücretinizden kesilen gelir vergileriniz 2024 Mart'ta hesaplanan gelir vergisinden düşülecek (mahsup) ve kalan tutarı ödeyeceksiniz.

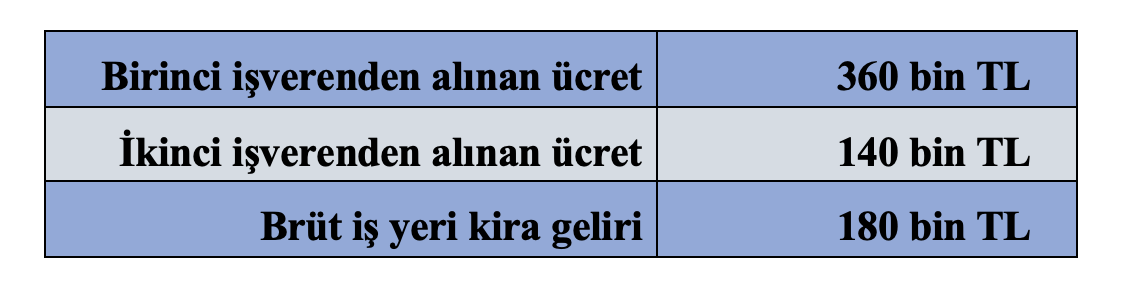

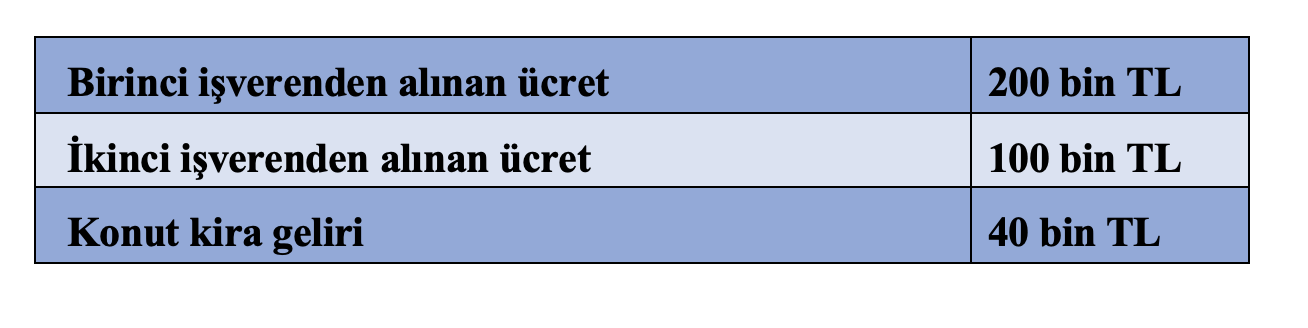

Soru 9) İstanbul'da ikamet ediyorum ve 2023 yılında aşağıda gördüğünüz gibi gelirlerim oldu.

Beyana tabi bir durumum var mı?

Ücret toplamınız (360+140) 500 bin TL ve 2023 yılı için 1 milyon 900 bin TL'yi aşmadığı için bu koşula göre beyan etmenize gerek yok.

Ücrette ikinci koşulumuz ikinci işverenden alınan ücret 2023 yılında 150 bin TL'yi aşıp aşmamasıdır. Sizin ikinci işverenden aldığınız ücret 140 bin TL ve bu da 150 bin TL'yi aşmadığından bu koşula göre de beyan etmenize gerek yok.

Ancak iş yeri kira geliriniz 180 bin TL ve iş yeri kira gelirleri için 150 bin TL'lik beyan sınırını aştığı için yalnızca iş yeri kira gelirinizi yani sadece 180 bin TL'yi beyan etmeniz gerekecek.

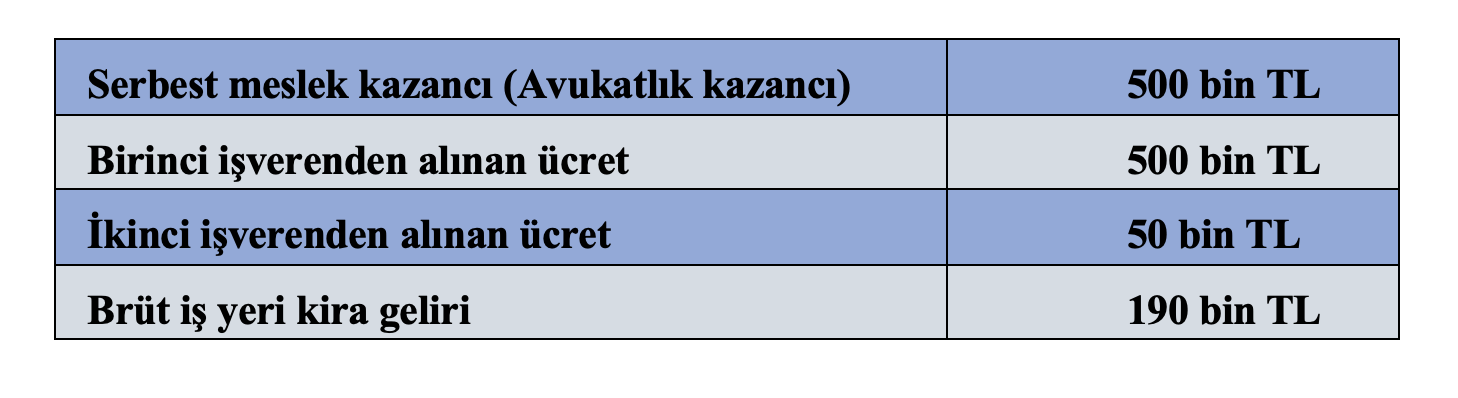

Soru 10) İstanbul Barosuna kayıtlı kendi ofisi olan bir avukatım ve 2023 yılında aşağıda gördüğünüz gibi gelirlerim oldu.

Beyana tabi bir durumum var mı ya da hangilerini beyan etmem gerekiyor?

Sorudaki kişi, avukatlık faaliyetinden dolayı elde ettiği 500 bin TL'yi tutarı ne olursa olsun beyan edecek.

Ücret gelirlerinde ise; toplam ücreti 550 bin TL 2023 yılı için 1 milyon 900 bin TL'yi aşmadığından bu koşula göre ücret gelirini beyan etmeyecek. Ayrıca ikinci işverenden dolayı elde edilen ücret tutarı 50 bin TL ve 2023 yılı için 150 bin TL'yi aşmadığından ücret gelirlerini beyannameye eklemeyecektir.

İşyeri brüt kira toplamı 2023 yılı için 150 bin TL'yi aştığından 190 bin TL'yi beyannameye dahil etmesi gerekecektir.

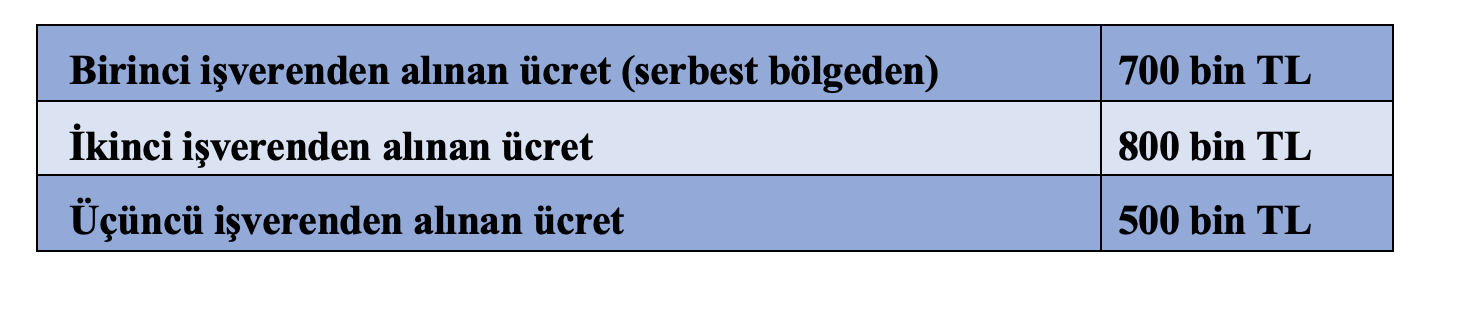

Soru 11) Antalya'da ikamet ediyorum ve 2023 yılında aşağıda gördüğünüz gibi gelirlerim oldu.

Beyan etmem gerekir mi?

Üç işverenden alınan ücret toplamınız 2 milyon TL'dir. 2023 yılı için ücret toplamınız (2 milyon TL) 1 milyon 900 bin TL'lik beyan sınırını aştığından 2024 Mart sonuna kadar 2 milyon TL'yi beyan etmeniz gerekmektedir.

Soru 12) Antalya'da ikamet ediyorum ve 2023 yılında aşağıda gördüğünüz gibi gelirlerim oldu.

Beyan etmem gerekir mi?

Öncelikle ücretlere bakmamız gerekiyor. Toplam ücret (200+100) 300 bin TL ve 1 milyon 900 bin TL beyan sınırını aşmadığı gibi ikinci işverenden elde edilen ücret de (100 bin TL) 150 bin TL beyan sınırını aşmadığından ücrete ilişkin beyanname vermeyeceksiniz.

Ancak kira geliriniz 2023 yılı için 21 bin TL'lik istisna tutarını aştığından sadece 40 bin TL'lik kira gelirinizi 2024 Mart sonuna kadar beyan etmeniz gerekecek.

Soru 13) X Bakanlığında görevliyim ve 2023 yılı içerisinde Y Bakanlığının bir komisyonunda görevlendirilip ücret elde ettim. Bunu beyan edecek miyim?

5018 sayılı Kamu Mali Yönetim ve Kontrol Kanunu uyarınca hüküm altına alınan "Genel bütçe Kapsamında" (I sayılı Cetvel) bulunan kamu idareleri ile bu idarelere bağlı, ilgili ve ilişkili kurum ve kuruluşlarda çalışan personelin genel bütçe kapsamındaki diğer kurumlardan ücret alması durumunda bu ayrı kuruluşlar birden fazla işveren kabul edilmeyecek ve aldıkları tutar ne olursa olsun ayrıca beyan edilmeyecektir. Buna göre genel bütçe kapsamında bulunan bir idarede görev alan bir kişi aynı anda ya da yıl içinde tayin vs gibi nedenlerle yine genel bütçe kapsamındaki başka bir kuruluşa ücret karşılığı geçse aldığı ücret tutarı ne olursa olsun ayrıca beyan etmeyecektir.

Soruda, İki Bakanlık da genel bütçe kapsamında olduğundan bu iki kurumdan aldığı ücret ödemeleri, tek işverenden elde edilen ücret olarak kümülatif matrah yani toplam esas alınmak suretiyle vergilendirilecektir. Kendisi ayrıca bu gelirlerinin toplamı ne kadar olursa olsun beyanname vermeyecektir.

Kamuda ve özel sektörde tek işveren/birden fazla işveren tespitinin yapılmasına ilişkin düzenlemeler 311 ve 321 Seri No.lu Gelir Vergisi Genel Tebliğinde yapılmıştır.

Bu kapsamda; genel bütçe kapsamında bulunan kamu idarelerinde çalışan personelin, yıl içerisinde bu kapsamdaki diğer kurum ve kuruluşlardan da ücret alması veya bu kapsamdaki diğer bir kurum ve kuruluşa nakil olması durumunda, elde ettikleri ücretler tek işverenden alınan ücret olarak değerlendirilecektir.

Genel bütçe kapsamında bulunan kamu idarelerinde çalışan personelin; aynı yıl içerisinde, bunlar dışında bir işverenden de ücret geliri elde etmesi veya görevinden ayrılarak bu kapsamda olmayan bir işveren nezdinde çalışmaya başlaması durumunda, söz konusu personelin ücret matrahları birbiri ile ilişkilendirilmeksizin her bir işverenden elde edilen ücret ayrı ayrı gelir vergisi tevkifatına tabi tutulacaktır. Bu durumda, birden sonraki işverenden alınan ücretlerin toplamının, vergi tarifesinin ikinci gelir diliminde yer alan tutarı (2023 yılı için 150 bin TL) aşması veya bu tutarı aşmamakla birlikte her iki işverenden aldığı ücret geliri toplamının vergi tarifesinin dördüncü gelir diliminde yer alan tutarı (2023 yılı için 1 milyon 900 bin TL) aşması halinde, ücret gelirlerinin tamamının beyan edilmesi gerekmektedir.

Soru 14) X Bakanlığında görevliyim ve 2023 yılı içerisinde Ondokuz Mayıs Üniversitesinde ders görevlendirmesi yoluyla derse girip ücret geliri elde ettim. Bunu beyan edecek miyim?

X Bakanlığındaki ücret gelirlerine ait gelir vergisi matrahı ile Ondokuz Mayıs Üniversitesindeki ücret gelirlerine ait gelir vergisi matrahı birbiriyle ilişkilendirilmeyecek ve ayrı ayrı vergilendirilecektir. İkinci işverenden alınan ücret GVK m.103 ikinci dilim üst sınırı olan 150 bin TL'yi aşarsa ya da elde ettiği tüm ücret 1 milyon 900 bin TL'yi aşarsa beyan edilmesi gerekecek.

Soru 15) X şirketinde aylık 40 bin TL maaşla çalışırken 30 Haziran 2023 günü ayrıldım ve 1 Temmuz 2023'te aylık 80 bin TL ile başka bir işe başladım. Aynı anda iki işte çalışmadığım halde bunu beyan edecek miyim?

Yıl içinde iş değiştirenler de birden fazla işverenden ücret engeline takılmaktadırlar. 160 seri no.lu Gelir Vergisi Genel Tebliği uyarınca kişinin aynı takvim yılı içinde iş değiştirmesi durumunda her yeni işveren ücret toplamını kümülatif değil de daha önce maaş almamış gibi ilk dilimden başlanarak GVK madde 103'te belirtilen tarifeye göre hesaplanmaktadır.

Gelir İdaresi Başkanlığının verdiği 23.05.2017 tarih ve 38418978-120[61-2017/13]-160324 sayılı özelgesinde ise; yeni işe başlayan personelin çalışacağı süre içerisinde elde edeceği ücret gelirinin vergilendirilmesi aşamasında daha önce çalışmış olduğu işverenden elde ettiği kümülatif ücret matrahının yeni iş yerinde çalışacağı süre içerisinde elde edeceği ücret matrahı ile ilişkilendirilmemesi, yeni iş yerinde söz konusu personelin elde edeceği ücretlerin tevkif suretiyle vergilendirilmesine esas olarak başlangıçta "sıfır" matrahın dikkate alınması gerektiği belirtilmiştir.

Bu nedenle bu kişi, istediği işvereni birinci kabul edecek ve ikinci işverenden aldığı ücret toplamı GVK m.103 ikinci dilim üst sınırı olan 150 bin TL'yi aşarsa ya da elde ettiği tüm ücret 1 milyon 900 bin TL'yi aşarsa beyan etmesi gerekecek.

Örneğimize göre ilk altı ayda 240 bin TL (6 ay x 40 bin TL) ve ikinci altı ayda ise 480 bin TL (6 ay x 80 bin TL) toplamda 720 bin TL ücret geliri elde etmiştir.

İlk koşulumuz olan toplam tutarın yani 720 bin TL'nin GVK m.103'teki son dilimde olan tutarı yani 1 milyon 900 bin TL'yi aşması gerekir ki örneğimize göre aşmamış.

Diğer koşulumuz ise işverenlerden birini (tercihen yüksek olanı seçelim) birinci işveren kabul edelim ki örneğimize göre 480 bin TL'yi vereni birinci işveren kabul edip diğerini ikinci işveren kabul edip ikinci işverenin verdiği ücretin (240 bin TL) GVK m.103 ikinci dilim üst sınırı olan 150 bin TL'yi aşması halinde beyan edilmesi gerekmektedir ki örneğimize aştığı için bu kişi 720 bin TL'nin tamamını 1-31 Mart 2024'te beyan etmek zorundadır.

Soru 16) Kanunî ve iş merkezi Türkiye'de bulunmayan dar mükellefiyete tabi B Firmasının İstanbul'daki irtibat bürosunda ücretli çalışmaktayım. Firma Türkiye dışında elde ettiği kazançları üzerinden 2023 yılında 100 bin dolar stopaja tabi tutmadan ücret olarak ödedi. Beyan edecek miyim?

GVK m.23/14 uyarınca döviz olarak ödenen ücretler gelir vergisinden istisna olduğundan yıllık beyanname verilmeyecektir.

Bu istisnanın uygulanabilmesi için;

- İşveren sıfatıyla ücret ödemesinde bulunan kurumların, Türkiye'de kanuni ve iş merkezinin bulunmaması,

- Dar mükellef kurumda çalışan kişinin hizmet erbabı (ücretli) ve yapılan ödemenin ücret olması,

- Dar mükellef kurumun ücret ödemesi yaptığı hizmet erbabının Ticaret Bakanlığından alınan izne istinaden kurulan bölgesel yönetim merkezlerinde faaliyet izni kapsamında istihdam edilmesi,

- Dar mükellef kurumun Türkiye'deki personeline yapılacak ödemenin bu kurumun yurt dışı kazançlarından karşılanması,

- Ücretlerin döviz olarak ödenmesi,

Şartlarının tümünün sağlanması gerekmektedir.

Soru 17) Beyannameyi nereye vereceğim?

Beyanname, mükellefin bağlı olduğu vergi dairesine verilecektir. Mükellefler normal olarak ikametgâhlarının bulunduğu yerin vergi dairesine bağlıdır. Ama ticari kazanç sahibiyseniz ya da avukat, doktor gibi serbest meslek erbabı iseniz o zaman ikamet ettiğiniz yer değil ofisinizin/dükkanınızın bulunduğu yer vergi dairesine beyan etmeniz gerekmektedir.

Soru 18) Elektronik ortamda beyanname verebilir miyim?

Evet verebilirsiniz. 2023 yılında yukarıda sayılan koşullarda ücret geliri elde edenler bunu 2024 Mart ayı içinde vergi idaresine beyan etmeleri gerekmektedir. Ancak Gelir İdaresi Başkanlığı (GİB), fiziken vergi dairesine gelinmeden de beyanname verilmesini sağladı. Elektronik ortamda beyanname verme yöntemi, hazır beyan sistemi diye bilinir ve bu linkten (https://hazirbeyan.gib.gov.tr/#/) ulaşılabilir. Herkesin kolayca girip işlem yapacağı bir site hazırlanmış.

Ancak bu uygulamadan sadece kira, ücret, menkul sermaye iradı veya diğer kazanç ve iratları ayrı veya birlikte elde edenler yararlanabilecektir. Kira, ücret, menkul sermaye iradı veya diğer kazanç ve iradın yanı sıra ticari, zirai veya serbest meslek kazancı elde edenler sistem üzerinden beyanname veremeyeceklerdir.

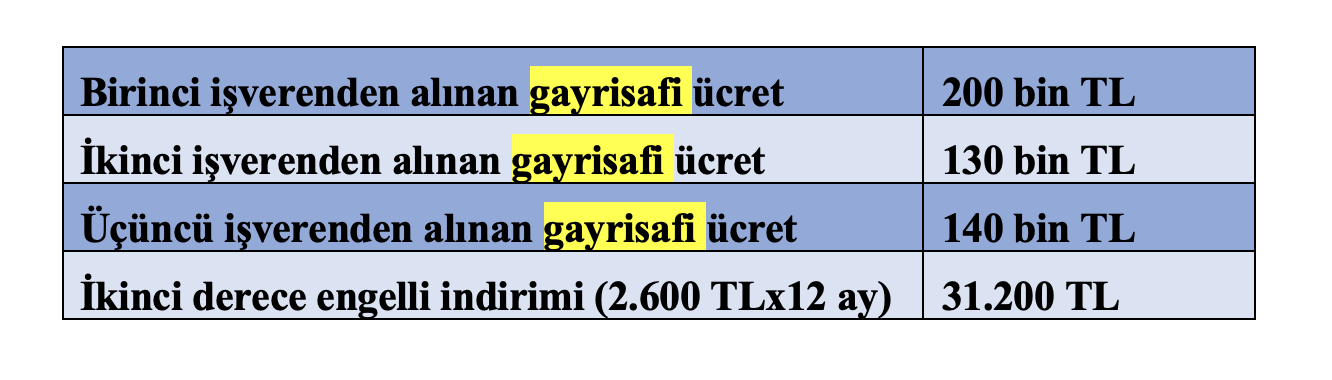

Soru 19) İkinci derecede engelliyim ve aşağıdaki tabloda görüldüğü üzere birden fazla ücret geliri elde ettim. Beyan verecek miyim?

Mükellefin birinci işveren olarak 200 bin TL ücret aldığı işvereni seçmesi durumunda, diğer işverenlerden aldığı ücret toplamının 2023 yılı beyanname verme sınırı olan 150 bin TL ile kıyaslamasında; gayrisafi ücret tutarlarından GVK m.63/2 uyarınca yüzde 14 sigorta primi ve yüzde 1 işsizlik sigortası primi toplamı olan yüzde 15 oranı uygulanarak sigorta kesintisi yapılacaktır. Ayrıca, GVK m.31'e göre de gayrisafi ücret tutarından yıllık engellilik indirimi tutarının da düşülmesi gerekmektedir.

İkinci işverenden alınan gayrisafi ücretten yüzde 15 SGK ve işsizlik fonu kesintisini yapalım yani (130.000 – 19.500) 110.500 TL

Üçüncü işverenden de alınan gayrisafi ücretten yüzde 15 SGK ve işsizlik fonu kesintisini yapalım yani (140.000 – 21.000 ) 119.000 TL

Engellilik indirimi tutarı (2.600 x 12) 31.200 TL

(110.500 + 119.000)=229.500 TL

Böylece 229.500 – 31.200 = 198.300 TL

Buna göre, birden sonraki işverenlerden alınan ücret toplamı olan 198.300 TL'lik ücret, beyan sınırı olan 150.000 TL'yi aştığı için birinci işverenden elde ettiği ücret de dahil olmak üzere tümü beyan edecektir.

Soru 20) Hazine ve Maliye Bakanlığı geçmişe yönelik işlem yapabilir mi?

Evet yapabilir. Hazine ve Maliye Bakanlığı geriye yönelik 5 yıl içinde yapacağı denetimlerde bu şekilde bir gelir elde ettiğinizi tespit eder ve sizin bunu beyan etmeyip ve dolayısıyla da verginizi ödemediğinizi fark ederse ortaya çıkan bu vergiye ek olarak bu verginin 1 katı kadar cezasını (vergi ziyaı cezası) ve hesaplanan bu vergi üzerinden o dönemden bu zamana kadar da aylık yüzde 3,5 olan gecikme faizi alacaktır. Murat Batı

https://t24.com.tr/yazarlar/murat-bati/20-soruda-ucretlilerin-beyan-durumu,43664

Sorumlu Sıfatıyla Ödenen KDV’nin İndirimi

KDV Kanunu’nun 29/1. maddesine 7491 sayılı Kanun’la eklenen (ç) bendiyle, sorumlu sıfatıyla beyan edilen KDV’nin ödenmesi şartıyla indirim konusu yapılabileceği hükme bağlanmıştı. Bu hükümle ilgili olarak KDV Genel Uygulama Tebliği’nde Değişiklik Yapılmasına Dair 50 Seri No.lu Tebliğ’de konu örneklerle açıklanmıştır. Tebliğdeki açıklamalar bir bütünlük arzetmediği için konunun, örneklerden çıkarılacak yorumlara göre değerlendirilmesi gerekmektedir.

50 Seri No.lu Tebliğ’deki örneklerden çıkardığımız sonuçlara göre, vergiyi doğuran olayın meydana geldiği döneme (örneğin Ocak 2024 dönemi) ilişkin olarak düzenlenecek 2 no.lu beyannamenin, süresinde (164 Sıra No.lu VUK Sirkülerine göre 25 Şubat 2024’e kadar) verilmesi ve hesaplanan verginin de aynı tarihe kadar nakden veya mahsuben (aranılan belgelerin eksiksiz olarak vergi dairesine verilerek) ödenmesi halinde, sorumlu sıfatıyla ödenen vergi, aynı vergilendirme dönemi (Ocak 2024) için 28 Şubat 2024 tarihine kadar verilecek olan 1 no.lu KDV beyannamesinde indirim konusu yapılabilecektir.

Ancak 2 no.lu beyannamenin süresinde verilmemesi veya süresinde verilse dahi hesaplanan verginin süresinde ödenmemesi halinde, sorumlu sıfatıyla beyan edilen vergi, ödemenin yapıldığı döneme ilişkin verilecek 1 no.lu beyannamede indirim konusu yapılabilecektir. Örneğimizde Ocak 2024 dönemine ilişkin 2 no.lu beyanname 25 Şubat 2024 tarihine kadar verilmez ise veya bu tarihe kadar verilmekle birlikle hesaplanan KDV bu tarihe kadar ödenmez ise (örneğin 26 Şubat 2024 tarihinde ödenirse), bu şekilde Ocak 2024 dönemine ilişkin sorumlu sıfatıyla ödenen KDV, Şubat 2024 dönemine ait olup 28 Mart 2024 tarihine kadar verilecek olan 1 no.lu beyannamede indirim konusu yapılabilecektir.

Değişiklikten önce, sorumlu sıfatıyla beyan edilen vergiye ilişkin 2 no.lu beyannamenin verilmesi, bu beyannamede gösterilen verginin aynı döneme ilişkin 1 no.lu beyannamede indirim konusu yapılması için yeterliydi. Böylece 2 no.lu beyannamede beyan edilen vergi, aynı döneme ilişkin olarak 1 no.lu beyannamede çıkan iade edilecek KDV ile ödenebiliyordu.

Yapılan değişiklik sonrası, 2 no.lu beyannamede tahakkuk eden KDV’nin, aynı döneme ilişkin 1 no.lu beyannamede beyan edilen iade hakkı doğuran işlemlerden kaynaklanan KDV alacağına mahsubu mümkün bulunmakla birlikte, aynı döneme ait 1 no.lu beyannamede indirim konusu yapılması mümkün olmayacaktır.

Öte yandan Gelir İdaresi Başkanlığı’nın internet sitesine konulan tebliğ taslağında yer alan “2 No.lu KDV Beyannamesi’nde tahakkuk eden KDV borcuna, aynı döneme ilişkin 1 No.lu KDV Beyannamesi’nde beyan edilen iade hakkı doğuran işlemlerden kaynaklanan KDV alacağının mahsubu mümkün değildir.” cümlesi, Resmi Gazete’de yayımlanan 50 Seri No.lu Tebliğ’de kaldırılmıştır. Bu cümlenin çıkarılması, bir vergilendirme dönemine ilişkin sorumlu sıfatıyla beyan edilen verginin, aynı döneme ilişkin 1 no.lu beyannamedeki iade edilecek vergi ile ödenebileceği, dolayısıyla aynı dönemde indirim konusu da yapılabileceği yönünde beklenti oluşturmuştur.

Ancak yürürlüğe giren 50 Seri No.lu Tebliğ’deki örnekler incelendiğinde, tebliğ taslağında yer alan cümlenin kaldırılmasının mahsubu mümkün hale getirdiği, ancak indirimi kapsamadığı, dolayısıyla bir vergilendirme dönemi itibariyle verilen 2 no.lu beyannameden doğan verginin, aynı döneme ait 1 no.lu beyannameden doğan KDV alacağına mahsup edilse dahi, bu beyannamede indirim konusu yapılamayacağı, mahsubun gerçekleştiği dönem için sonraki ay verilecek 1 no.lu KDV beyannamesinde indirim konusu yapılabileceği sonucu çıkmaktadır.

Nitekim beyanname düzenleme programı da 2 no.lu beyanname ile beyan edilen ve 1 no.lu beyannameden doğan iadeden mahsubu suretiyle ödenen KDV’nin, aynı döneme ait 1 no.lu beyannamede indirim konusu yapılmasına izin vermemektedir. Bu durumun, iade alacağı bulunan mükelleflerin sorumlu sıfatıyla ödediği KDV’yi aynı dönemde indirim konusu yapamaması dolayısıyla finansman yüküne neden olduğu gerekçesiyle ilgili meslek kuruluşlarının Gelir İdaresi Başkanlığı’ndan çözüm talepleri bulunmaktadır.

Kemal Oktar

This email address is being protected from spambots. You need JavaScript enabled to view it.

https://www.ekonomim.com/kose-yazisi/sorumlu-sifatiyla-odenen-kdvnin-indirimi/731017

"İş Ekipmanlarının Periyodik Kontrollerinde Yeni Dönem"

İş kazalarının azaltılması amacıyla uygulanması gerekli önleyici tedbirlerin en önemli adımlarında biri güvenli iş ekipmanlarının kullanılmasıdır. İş ekipmanlarının güvenli olması, öncelikle piyasaya arz edilen cihazların güvenli olmasına (CE işaretli ürünlerin piyasaya arz edilmesi) ve sonrasında ise ekipmanların periyodik kontrollerinin etkin bir şekilde yapılmasına bağlıdır.

İşyerlerinde bulunan pek çok iş ekipmanı periyodik kontrole tabidir. Periyodik kontrole tabi ekipmanlar ve şartlar İş Ekipmanlarının Kullanımında Sağlık ve Güvenlik Şartları Yönetmeliği ile belirlenmektedir. İş ekipmanı denildiğinde daha çok yapı alanları ile üretim sahaları akla geliyor olsa da aslında her türlü çalışma alanında çeşitli iş ekipmanları bulunmaktadır.

İş ekipmanı, işin yapılmasında kullanılan herhangi bir makine, alet, cihaz, teçhizat, tesis ve tesisat olarak tanımlanır.

Periyodik kontrol ise iş ekipmanlarının, İş Ekipmanlarının Kullanımında Sağlık ve Güvenlik Şartları Yönetmeliği’nde öngörülen aralıklarda ve belirtilen yöntemlere uygun olarak yetkili kişilerce yapılan muayene ve/veya test faaliyetleridir.

Periyodik kontrol zorunlu mu?

İş ekipmanlarının yapısal bütünlüğünün, sağlamlığının ve güvenliğinin doğrulanması amacıyla ekipmanın ilgili standardına ve/veya imalatçının belirlediği teknik kriterlere uygunluğunun kontrolü için yönetmelik kapsamında periyodik kontrol yapılmalıdır. Periyodik kontrole tabi iş ekipmanlarının kontrollerinin yapılması zorunludur.

İş ekipmanlarının bakım, onarım ve periyodik kontrolleri, ilgili ulusal ve uluslararası standartlarda belirlenen aralıklarda ve kriterlerde, imalatçı verileri ile fen ve tekniğin gereklilikleri dikkate alınarak yapılmalıdır.

Periyodik kontrole tabi iş ekipmanları

İş Ekipmanlarının Kullanımında Sağlık ve Güvenlik Şartları Yönetmeliği’nde yer alan ek hüküm ve istisnalar saklı kalmak kaydıyla ana başlık halinde;

-

Basınçlı kap ve tesisatlar

-

Kaldırma ve iletme ekipmanları

-

Tesisatlar

-

Tezgâhlar

-

Endüstriyel raf ve kapılar

-

İş makineleri

İş Ekipmanlarının Kullanımında Sağlık ve Güvenlik Şartları Yönetmeliği’nde Değişiklik Yapılmasına Dair Yönetmelik, 04 Şubat 2024 tarihli, 32450 sayılı Resmi Gazete’de yayımlanarak yürürlüğe girmiştir.

Yapılan bu yeni düzenleme ile “İşveren ile periyodik kontrol yapmaya yetkili kişi arasında periyodik kontrol hizmeti gerçekleştirilmeden en geç 1 gün önce İSG-KATİP sistemindeki örneğine uygun sözleşme düzenlenir ve karşılıklı olarak imzalanır.” fıkrası eklenmiştir.

İş Sağlığı ve Güvenliği Hizmetleri Yönetmeliği kapsamında yetkilendirilmiş olan ortak sağlık ve güvenlik birimleri ile bu birimlerde çalışan kişiler periyodik kontrol hizmeti veremeyecektir.

Akredite muayene kuruluşları genel müdürlük tarafından istenen bilgi ve belgeleri TÜRKAK’a göndermekle yükümlüdür.

İSG-KATİP üzerinden sözleşme olmaksızın periyodik kontrol raporu düzenlenemez. Sözleşme olmaksızın düzenlenen periyodik kontrol raporları geçersizdir. Bu hükme aykırı davranan periyodik kontrol yapmaya yetkili kişinin yetkisi altı ay süreyle askıya alınacaktır. Resul KURT

https://www.ekonomim.com/kose-yazisi/is-ekipmanlarinin-periyodik-kontrollerinde-yeni-donem/731020

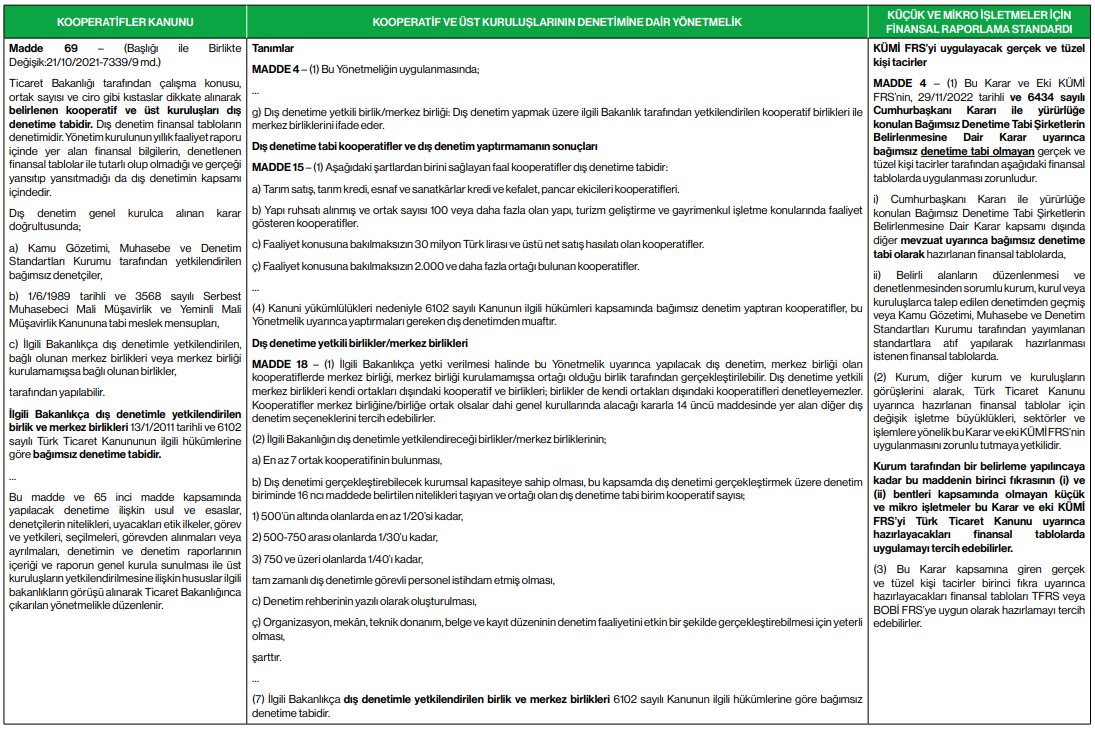

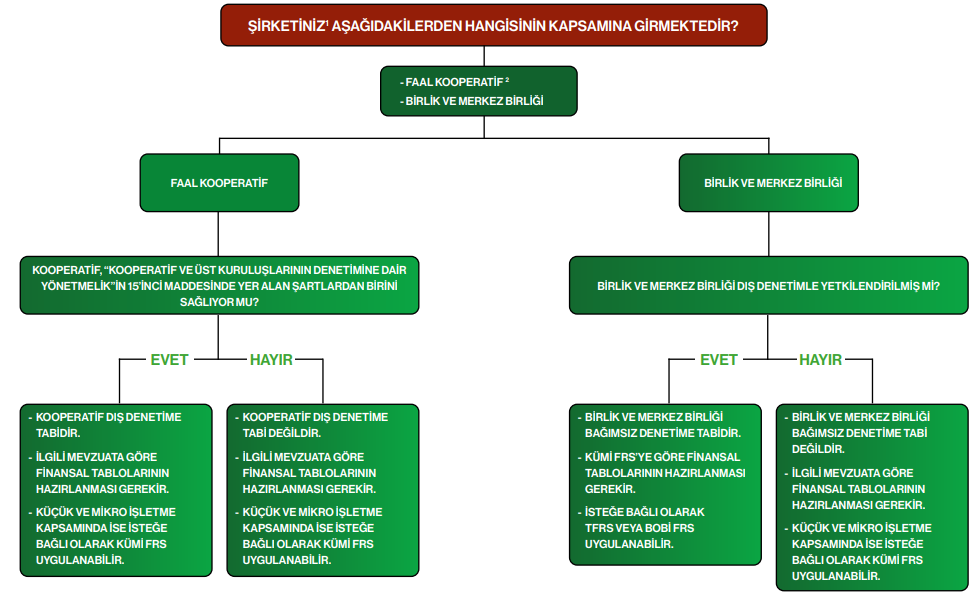

Kooperatiflerin Denetimi ve Tabi Olacakları Finansal Raporlama Çerçevesinin Belirlenmesi

Bilindiği üzere, 26/10/2021 tarih ve 31640 sayılı Resmî Gazete’de yayımlanan 7339 sayılı “Kooperatifler Kanunu ile Bazı Kanunlarda Değişiklik Yapılmasına Dair Kanun Kanun”la 1163 sayılı “Kooperatifler Kanunu”nun (Kanun) 69’uncu maddesine “dış denetim” başlığı altında yeni hükümler eklenerek belirli kıstasları sağlayan kooperatif ve üst kuruluşları için dış denetim yaptırma yükümlülüğü getirilmiştir. İlgili Kanunu’nun 65’inci maddesine dayanılarak Ticaret Bakanlığı tarafından hazırlanan “Kooperatif ve Üst Kuruluşlarının Denetimine Dair Yönetmelik” (Yönetmelik), 01/02/2022 tarihli ve 31737 sayılı Resmî Gazete’de yayımlanarak yürürlüğe girmiş ve Yönetmelik’te belirlenen şartları sağlayan kooperatiflerin dış denetime, ilgili Bakanlıkça dış denetimle yetkilendirilen birlik ve merkez birliklerinin ise 6102 sayılı Türk Ticaret Kanunu’nun (TTK) ilgili hükümlerine göre bağımsız denetime tabi olacağı hükme bağlanmıştır.

Diğer taraftan, Küçük ve Mikro İşletmeler İçin Finansal Raporlama Standardı (KÜMİ FRS), Resmî Gazete’de yayımlanarak 1/1/2023 tarihi ve sonrasında başlayan hesap dönemlerinde uygulanmak üzere yürürlüğe girmiş olup, kapsam itibarıyla TTK’ya göre bağımsız denetime tabi olmayıp, diğer ilgili mevzuat uyarınca yaptırılacak bağımsız denetimlerde, gerçek ve tüzel kişi tacirlerin finansal tablolarında uygulayacakları bir finansal raporlama çerçevesidir. Öte yandan söz konusu şirketler hazırlayacakları finansal tablolarda KÜMİ FRS yerine, TFRS veya BOBİ FRS uygulamayı tercih edebileceklerdir.

İlgili Kanun ve Yönetmelik kapsamında dış denetime tabi olan kooperatifler ile dış denetimle yetkilendirilen birlik ve merkez birliklerinin finansal tablolarını hangi finansal raporlama çerçevesine göre hazırlayacakları konusunda yaşanan tereddütleri gidermek amacıyla bu duyuru hazırlanmıştır.

1. İLGİLİ MEVZUAT

2. DEĞERLENDİRME

Yukarıdaki mevzuat hükümleri çerçevesinde konuyla ilgili olarak aşağıdaki değerlendirmeler yapılmıştır:

1. Ticaret Bakanlığı tarafından çalışma konusu, ortak sayısı ve ciro gibi kıstaslar dikkate alınarak belirlenen kooperatif ve üst kuruluşları dış denetime tabidir.

2. KÜMİ FRS, TTK’ya göre bağımsız denetime tabi olmayıp, diğer ilgili mevzuat uyarınca yaptırılacak bağımsız denetimlerde, gerçek ve tüzel kişi tacirlerin finansal tablolarında uygulayacakları bir finansal raporlama çerçevesidir.

3. Mevzuat kapsamında dış denetim kavramının bağımsız denetimden farklı bir kavram olarak ele alınması nedeniyle dış denetime tabi kooperatif ve üst kuruluşları tarafından finansal tabloların hazırlanmasında tabi oldukları mevzuatın uygulanması ve enflasyon düzeltmelerinin ilgili mevzuata göre yapılması gerekir. Bununla birlikte, dış denetime tabi kooperatif ve üst kuruluşlar tarafından TTK uyarınca hazırlanan finansal tablolarda, isteğe bağlı olarak KÜMİ FRS uygulanabilir.

4. İlgili Bakanlıkça dış denetimle yetkilendirilen birlik ve merkez birlikleri, Kooperatifler Kanunu (ilgili mevzuat) uyarınca bağımsız denetime tabidir ve bu nedenle finansal tablolarının hazırlanmasında KÜMİ FRS’nin uygulanması ve KÜMİ FRS’nin 5.4 ilâ 22.3 paragrafları uyarınca da enflasyon düzeltmelerinin yapılması gerekir.

5. İlgili Bakanlıkça dış denetimle yetkilendirilen birlik ve merkez birliklerinin hazırlayacakları finansal tablolarda KÜMİ FRS yerine TFRS veya BOBİ FRS’yi uygulamayı tercih edebilecekleri ve enflasyon düzeltmelerinin de tercih edilen Standarda uygun olarak yapılması gerektiği değerlendirilmektedir.

Kamuoyuna saygıyla duyurulur.

EK: KOOPERATİFLERİN DENETİMİ VE TABİ OLACAKLARI FİNANSAL RAPORLAMA ÇERÇEVESİNİN BELİRLENMESİNE İLİŞKİN KARAR AĞACI

1 TTK’nın 124 üncü maddesi uyarınca ticaret şirketleri. kollektif, komandit, anonim, limited ve kooperatif şirketlerden oluşmaktadır.

2 Kooperatif ve Üst Kuruluşlarının Denetimine Dair Yönetmelik’in 4’üncü maddesinin birinci fıkrasının (ğ) bendi uyarınca faal kooperatifler. 1163 sayılı Kooperatifler Kanununun 81’ınci maddesine göre dağılmayan kooperatif ve üst kuruluşlarını ifade etmektedir.

KDV Uygulamasında Yatırım Teşvik Belgesi

Giriş

Yatırım teşvik belgesi sahibi mükelleflere belge kapsamındaki makine ve teçhizat teslimleri ile yazılım ve gayri maddi hak satış ve kiralamaları KDV’den istisnadır. Bununla birlikte imalat sanayii ile turizme yönelik yatırım teşvik belgesi sahibi mükelleflere belge kapsamındaki inşaat işlerine ilişkin mal teslimleri ve hizmet ifaları da 31.12.2025 tarihine kadar KDV’den istisnadır. KDV istisnası genel teşvik kapsamında bir istisnadır. Genel teşvik uygulamasını teşvik edilmeyecek yatırım konuları dışında kalan tüm yatırımları kapsayan bir uygulama olarak tanımlayabiliriz. Ayrıca genel teşvik uygulamalarında bölge ayrımı yapılmaksızın teşvik konuları uygulanmaktadır.

Makine Ve Teçhizat Teslimleri İle Gayri Maddi Hak Satış Ve Kiralamaları

İstisna uygulaması bakımından makine ve teçhizat, amortismana tabi iktisadi kıymet niteliği taşıyan ve mal ve hizmet üretiminde kullanılan sabit kıymetleri ifade etmektedir. Bir malın istisnadan yararlanabilmesi için, öncelikle yatırım teşvik belgesi eki listede yer alması, makine ve teçhizat niteliğinde olması, bu makine ve teçhizatın kullanıldığı faaliyetlerin tamamen veya kısmen indirim hakkı tanınan işlemlerden oluşması gerekmektedir. Teşvik belgesinde yer alsa dahi, KDV mükellefiyeti bulunmayanlar ile makine ve teçhizatı münhasıran indirim hakkı tanınmayan işlemlerde kullanacak mükelleflere yapılacak teslimlerde istisna uygulanmaz. Aynı şekilde, KDV mükellefiyeti olmayan veya makine ve teçhizatı münhasıran indirim hakkı tanınmayan işlemlerde kullanacak olanlar tarafından bu malların ithalinde, teşvik belgesinde aksine bilgiler bulunsa bile KDV uygulanır. Buraya bir parantez açmak da fayda var, şöyle ki tebliğde makine ve teçhizat teslimlerinin yatırım teşvik belgesi kapsamında KDV’den istisna olabilmesi için öncelikle teslim yapılacak mükellefin KDV mükellefi olması ve bu yatırım teşvik sahibi mükellefin makine ve teçhizatı kullanacağı faaliyetlerin tamamen veya kısmen indirim hakkı tanınan işlemlerden oluşması gerektiği ayrıntılı olarak hüküm altına alınmıştır. Uygulamada bu zorunluluğun özellikle kamu tüzel kişiliği olan ve kamu hizmeti sunan kurumlara yapılan teslimlerde gözden kaçırıldığı görülmektedir. Kamu hizmeti eğer direk olarak kamu tüzel kişisi tarafından sunulmaktaysa yani bir hizmet alımı şeklinde değilse (hizmet alımı olması durumunda da teslimin KDV’den istisna olabilmesi için hizmetin satın alındığı mükellefin yatırım teşvik belgesine sahip olması ve teslimin bu mükellefe yapılması gerekmekle birlikte) bu hizmet tamamen veya kısmen indirim hakkı tanınan işlem olmayacaktır. Ancak makine ve teçhizatın, indirim hakkı bulunan işlemlerde kullanıldığı, hâlihazırda yapılan faaliyetin niteliği ve alınan makine ve teçhizatın kullanılacağı işlemlerin KDV açısından indirim hakkı tanınan işlemler olduğu, tevsik edilebilirse istisna açısından bir problem kalmayacaktır.

Taşıt araçları (hastane yatırımlarına ilişkin teşvik belgelerinde yer alan ambulanslar, yalnızca havaalanlarında yolcuları terminalden uçağa ve uçaktan terminale taşımak için kullanılan ve trafiğe çıkmayan apron otobüsü gibi bazı istisnalar dışında) makine ve teçhizat kapsamına girmeyeceği gibi sarf malzemeleri ve yedek parçalar ile hizmet üretiminde doğrudan ve zorunlu olarak kullanılanlar dışındaki masa, sandalye, koltuk, dolap, mefruşat gibi demirbaşlar da makine ve teçhizat niteliğinde olmadığından istisna kapsamına girmemektedir. Teşvik belgesi eki listelerde yer alan ve teşvik belgesi sahibi mükellefe bir bütün halinde teslimine teknik olarak imkân olmadığı için yatırım mahallinde kurulumu, montajı gerçekleştirilen makine-teçhizat istisna kapsamındadır. Bu uygulamada, bizzat teslimi yapan mükellef tarafından yatırım mahallindeki kurulum ve montaj işleri, teslimden ayrı olarak fiyatlandırılmadığı sürece hizmet olarak değerlendirilip istisna dışında tutulmaz, istisna kurulum ve montaj dâhil toplam bedele uygulanır.

Yatırım teşvik belgesi kapsamında temin edilen makine ve teçhizatın, Sanayi ve Teknoloji Bakanlığının izin ve onayı ile yatırım teşvik belgesi sahibi bir başka mükellefe, bu mükellefin sahip olduğu yatırım teşvik belgesi eki listede aynı makine ve teçhizatın yer alması şartıyla istisna kapsamında devri mümkündür. Yatırım teşvik mevzuatı çerçevesinde Sanayi ve Teknoloji Bakanlığının onay ve iznine tabi olmayan devir ve satışlarda, onay ve izin aranmaz.

Yatırım teşvik belgesinin süresinin bitmesi nedeniyle Sanayi ve Teknoloji Bakanlığına süre uzatma talebinde bulunulması ve talebin olumlu karşılanmış olması halinde, süre bitim tarihi ile ilave yatırım süresinin verildiği tarih arasında (ara dönemi kapsayacak şekilde süre verilmiş olması kaydıyla) süre uzatımı yapılan yatırım teşvik belgesine dayanılarak alınan makine ve teçhizatlar da istisna kapsamındadır. Yatırım teşvik belgesinin düzenlenmesinden önce, satın alınan makine ve teçhizatlar bakımından ise istisna uygulamasından yararlanılması mümkün bulunmamaktadır.

Finansal kiralama yoluyla makine ve teçhizat alımlarında uygulama da ise bazı farklılıklar mevcuttur. Finansal kiralama şirketleri aracılığıyla gerçekleştirilecek yatırımlar için finansal kiralama şirketi adına ayrı bir teşvik belgesi verilmediğinden, adına teşvik belgesi düzenlenen yatırımcılara vergi dairelerince istisna uygulanmasına ilişkin olarak verilen belgede finansal kiralama şirketlerinin söz konusu teşvik belgesi sahibi firmalara kiralanmak üzere teslim alacakları veya ithal edecekleri makine ve teçhizat için teşvik belgesi kapsamında KDV istisnasının uygulanacağı hususunun ayrıca belirtilmesi gerekmektedir. Verilen bu belgeye istinaden, finansal kiralama şirketi, yatırımcının teşvik belgesi dikkate alınarak bu yatırım teşvik belgesi eki listede yer alan ve yatırımcıya kiralanacak olan makine ve teçhizatı istisna kapsamında temin edebilecektir. Ancak finansal kiralama şirketinin bu kapsamda temin edeceği makine ve teçhizatı, ilgili mevzuat uyarınca kiracının yani yatırım teşvik belgesi sahibi mükellefin kullanımına bırakması ise hizmet niteliğinde olduğundan genel esaslara göre KDV’ye tabi olacaktır.

Yazılım ve gayri maddi hak satış ve kiralamaları istisnasının uygulamasında, makine ve teçhizat teslimlerindeki istisna uygulamasına ilişkin esaslar geçerli olduğundan ayrıca bu konunun anlatılmasına gerek görülmemiştir.

İmalat Sanayii İle Turizme Yönelik Olarak Mükelleflere Belge Kapsamındaki İnşaat İşlerine İlişkin Mal Teslimleri

Yatırım teşvik belgesi sahibi mükelleflere belge kapsamındaki makine ve teçhizat teslimleri ile yazılım ve gayri maddi hak satış ve kiralamalarına ilişkin KDV istisnası KDVK Md. 13/d’de düzenlenmişken imalat sanayii ile turizme yönelik yatırım teşvik belgesi sahibi mükelleflere belge kapsamındaki inşaat işlerine ilişkin 01.05.2022 tarihinden itibaren yapılan teslim ve hizmetlere yönelik istisna KDVK Geç Md. 37’de düzenlenmiştir.

İmalat sanayii ile turizme yönelik yatırım teşvik belgesi sahibi mükelleflere belge kapsamındaki inşaat işlerine ilişkin 01.05.2022 tarihinden itibaren yapılan teslim ve hizmetler 31.12.2025 tarihine kadar KDV’den istisna edilmiştir. Söz konusu KDV istisnası 01.05.2022 tarihinden önce ise yatırım teşvik sahibi mükelleflerin imalat sanayiine yönelik asgari 50 milyon Türk Lirası tutarında sabit yatırım öngörülen yatırımlarına ilişkin inşaat işleri dolayısıyla yapmış oldukları mal ve hizmet alımları nedeniyle ödedikleri KDV tutarlarından indirim yoluyla telafi edilemeyen kısmının bu mükelleflere iadesi şeklinde uygulanmaktaydı.

Bu istisnadan yararlanacak mükelleflerin, imalat sanayii ile turizme yönelik düzenlenmiş bir yatırım teşvik belgesine sahip olması gerekmekte olup, bu belgenin 01.05.2022 tarihinden önce düzenlenmiş olması istisna uygulanmasına engel değildir. Her ne kadar belgenin 01.05.2022 tarihinden önce düzenlenmiş olması istisna uygulanmasına engel olmasa da 01.05.2022 tarihinden sonra yapılan mal ve hizmet alımları istisna kapsamında olup, inşaat işlerine ilişkin bu tarihten önce alınan mal ve hizmetlerin istisna belgesine dahil edilmesi mümkün değildir. Öte yandan, inşaat işlerinin yatırım teşvik belgesinde öngörülen yatırıma ilişkin olması, 31.12.2025 tarihini aşmamak kaydıyla yatırım teşvik belgesinde öngörülen süre içinde yapılmış olması ve istisna uygulanacak harcama tutarının inşaat işlerine yönelik yatırım teşvik belgesinde yer alan yatırım tutarını aşmaması gerekmektedir.

İstisna, münhasıran söz konusu yatırımlar kapsamındaki inşaat taahhüt işi, nakliye, hafriyat ve benzeri inşa işlerine ilişkindir. Yatırımı yapanların söz konusu inşaat işlerinde kullanılan mal alımları da bu kapsamda değerlendirilir. Dolayısıyla söz konusu istisna inşaat işlerine ilişkin olmak koşuluyla hem hizmet hem de mal alımlarını kapsamaktadır. Söz konusu yatırımlar kapsamındaki inşaat işlerine ilişkin alınan makine, araç-gereç ve tefrişatın (yatırım teşvik belgesinde yer alsa dahi) bu istisna kapsamında değerlendirilmesi mümkün değildir. Burada şunu da belirtmek de fayda var imalat sanayii ile turizme yönelik yatırım teşvik belgesi kapsamındaki inşaat işleri sabit yatırım harcaması niteliğinde olduğundan bu inşaatların indirim hakkı tanınan işlemlere konu olması düşünülmemektedir ancak makine teçhizatı tamamen veya kısmen indirim hakkı tanınan işlemlerde kullanacak olan yatırım teşvik belgesi sahibi bu mükelleflere yapılan makine ve teçhizat teslimi diğer şartların da varlığı halinde KDVK Md. 13/d’ye göre KDV’den istisna olabilecektir.

İstisna tek safhada uygulanacak olup, yatırım teşvik belgesi sahibi mükellefe istisna kapsamında mal teslimi ve hizmet ifasında bulunan satıcıların alımlarında istisna uygulanması söz konusu olmayacaktır.

Sonuç

Yatırım teşvik belgesi sahibi mükelleflere belge kapsamındaki makine ve teçhizat teslimleri ile yazılım ve gayri maddi hak satış ve kiralamaları KDV’den istisnadır. Bununla birlikte imalat sanayii ile turizme yönelik yatırım teşvik belgesi sahibi mükelleflere belge kapsamındaki inşaat işlerine ilişkin 01.05.2022 tarihinden itibaren yapılan teslim ve hizmet ifaları da 31.12.2025 tarihine kadar KDV’den istisnadır.

Burada özellikle üstünde durmak istediğimiz konu makine ve teçhizat teslimleri ile yazılım ve gayri maddi hak satış ve kiralamalarının yatırım teşvik belgesi kapsamında KDV’den istisna olabilmesi için öncelikle teslim yapılacak mükellefin KDV mükellefi olması ve bu yatırım teşvik sahibi mükellefin makine ve teçhizatı veya yazılım ve gayri maddi hakkı kullanacağı faaliyetlerin tamamen veya kısmen indirim hakkı tanınan işlemlerden oluşması gerektiğidir. İmalat sanayii ile turizme yönelik yatırım teşvik belgesi sahibi mükelleflere belge kapsamındaki inşaat işlerine ilişkin yapılacak mal teslimi ve hizmet ifalarına yönelik KDV istisnasında ise böyle zorunluluk öngörülmemiştir. Bunun sebebi ise imalat sanayii ile turizme yönelik yatırım teşvik belgesi kapsamındaki inşaat işleri sabit yatırım harcaması niteliğinde olduğundan bu inşaatların indirim hakkı tanınan işlemlere konu olmasının pek mümkün gözükmemesidir.

İstisna kapsamında makine ve teçhizat teslimi, yazılım ve gayri maddi hak satış ve kiralamaları, imalat sanayii ile turizme yönelik yatırım teşvik belgesi kapsamındaki inşaat işlerine mal teslimi ve hizmet ifasını gerçekleştiren satıcıların KDV iade talepleri yürürlükteki mevzuata göre sonuçlandırılacaktır.

Son olarak teşvik belgesine konu yatırımın teşvik belgesinde öngörüldüğü şekilde gerçekleşmemesi halinde, zamanında alınmayan vergi alıcıdan, vergi ziyaı cezası uygulanarak gecikme faizi ile birlikte tahsil edilecektir. Zamanında alınmayan vergiler ile vergi cezalarında zamanaşımı, verginin tarhını veya cezanın kesilmesini gerektiren durumun meydana geldiği yani yatırımın öngörüldüğü şekilde gerçekleşmediğinin tespit edildiği tarihi takip eden takvim yılının başından itibaren başlayacaktır.

Fatih KAYA

Vergi Müfettişi

This email address is being protected from spambots. You need JavaScript enabled to view it.

https://www.alomaliye.com/2024/02/22/kdv-uygulamasinda-yatirim-tesvik-belgesi/

Kaynakça:

— Sanayi ve Teknoloji Bakanlığı Teşvik Uygulamaları Kılavuzu

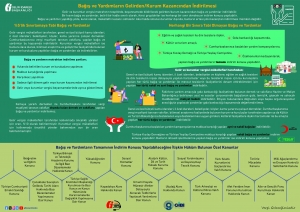

2023 Yılı Vergi Mevzuatı Yönünden Bağış ve Yardımlar Rehberi

2023 takvim yılı gelirlerinin beyanına yönelik olarak mükelleflerimizin yıllık gelir vergisi beyannamesini verirken yararlanmaları amacıyla hazırlanan Vergi Mevzuatı Yönünden Bağış ve Yardımlar Rehberi ve İnfografik yayınlandı.

| Vergi Mevzuatı Yönünden Bağış ve Yardımlar Rehberi için tıklayınız |

| İnfografik için tıklayınız |

Kaynak: GİB

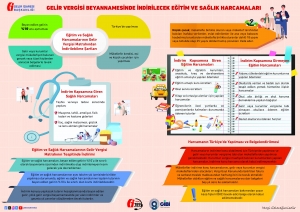

Gelir Vergisi Beyannamesinde İndirilecek Eğitim ve Sağlık Harcamaları Broşürü ve İnfografik

2023 takvim yılı gelirlerinin beyanına yönelik olarak, mükelleflerimizin yıllık gelir vergisi beyannamesini verirken yararlanmaları amacıyla hazırlanan Gelir Vergisi Beyannamesinde İndirilecek Eğitim ve Sağlık Harcamaları Broşürü ve İnfografik yayınlandı.

| Gelir Vergisi Beyannamesinde İndirilecek Eğitim ve Sağlık Harcamaları Broşürü için tıklayınız |

| İnfografik için tıklayınız |

Kaynak: GİB

Bedelsiz İhracat Ve KDV İadesi

1.GİRİŞ

Ülkemizde toplanan vergilerin kaynağını gelir, servet ve harcamalar olmak üzere üçe ayırabiliriz. Harcalar üzerinden alınan vergilerin büyük bir bölümünü ise katma değer vergisi ve özel tüketim vergisi oluşturmaktadır. Bu iki verginin payı tahsil edilen tüm vergiler içinde de öneme sahiptir.

3065 sayılı Katma Değer Vergisi Kanunu’na[1] göre Türkiye’de ticari, sınai, zirai faaliyet ve serbest meslek faaliyeti çerçevesinde yapılan mal teslimi ve hizmet ifaları ile her türlü ithalat katma değer vergisinin konusuna girmektedir. Yine aynı Kanun’un 1’inci maddesinin birinci fıkrasının üç numaralı bendinde belirtilen işlemler de vergiye tabi tutulmakta olup söz konusu işlemlerin ticari, sınai, zirai faaliyet ve serbest meslek faaliyeti çerçevesinde yapılıp yapılmamasının bir önemi bulunmamaktadır.

Katma değer vergisi işlem bedeli üzerinden alınan bir vergidir. Bu husus KDV Kanunu’nun 20’nci maddesinde, verginin matrahı malı teslim alan veya kendisine hizmet yapılan veyahut bunlar adına hareket edenlerden bu işlemler karşılığında her ne suretle olursa olsun alınan veya bunlarca borçlanılan para, mal ve diğer suretlerde sağlanan ve para ile temsil edilebilen menfaat, hizmet ve değerler toplamı şeklinde ifade edilmiştir.

Teslim ve ifa konusu mal ve hizmetin bedelinin düşük tutulması katma değer vergisinin noksan tahakkuk ve tahsil edilmesine neden olmaktadır. Söz konusu olumsuzluğun önene geçilebilmesi için KDV Kanunu’nun 27’nci maddesinde emsal bedel ve emsal ücret uygulaması yürürlüğe girmiştir. Bu uygulama ile katma değer vergisinin noksan tahsil edilmesinin önüne geçilmesi amaçlanmıştır.

Her vergi kanununda olduğu gibi Katma Değer Vergisi Kanunu’nda da istisnalar yer almaktadır. Verginin konusuna giren işlemlerin bir kısmı ekonomik, sosyal, kültürel, ilim, bilim ve sağlık gibi alanları desteklemek amacıyla vergiden istisna edilmiştir. Verginin kapsamına giren işlemler için istisna tanınmasının ve bu istisnaların sayısının artırılmasının, katma değer vergisi teorisine uygun bulunmadığı açıktır. Ancak her ülkenin kendine özgü şartları, tatbikatta böyle bir uygulamayı gerekli kılmaktadır. Bu nedenle Türk Katma Değer Vergisi Kanunu’nda vergiden istisna edilmiş işlemler, halen bu verginin uygulanmakta olduğu ülkelerden bazılarına kıyasla daha geniş tutulmuştur.

KDV Kanunu’nun 1’nci maddesine göre yapılan her türlü ithalat vergiye tabi iken aynı Kanun’un 11’inci maddesine göre ise vergi mükellefleri tarafından kanunda belirtilen şartlara uygun olarak gerçekleştirilen ihracat teslimleri ise istisnadır.

KDV Kanunu’na göre yapılan ihracatın şartlarından biri teslimin yurt dışındaki bir müşteriye veya bir serbest bölgedeki alıcıya veya gümrüksüz satış mağazalarında satılmak üzere bu mağazalara veya bunların depolarına ya da yetkili gümrük antreposu işleticisine yapılması veya malların yetkili gümrük antreposu işleticisine tevdi edilmesi iken diğeri de teslim konusu malın Türkiye Cumhuriyeti gümrük bölgesinden çıkarak bir dış ülkeye veya bir serbest bölgeye vasıl olması ya da gümrüksüz satış mağazalarında satılmak üzere bu mağazalara veya bunların depolarına veya yetkili gümrük antreposuna konulmasıdır.

Katma Değer Vergisi Kanunu’nun 11 ile 12’nci maddelerinde belirtilen şartla uygun olarak gerçekleştirilen ihracatlar nedeniyle yüklenilen ve indirim konusu yapılamayan vergiler ise bu işlemleri gerçekleştirilenlere iade edilmektedir.

İşletmeler tarafından çeşitli sebeplerden dolayı yurt dışına yapılan ücretsiz ihracatlar ile bu ihracatlardan kaynaklanan vergilerin iadesi vergi idaresinin görüşü ile birlikte açıklanmaya çalışılmıştır.

2. İHRACAT İSTİSNASI

Yurt içinden yurt dışına mal gönderilmesi ve hizmet ifa edilmesi olarak nitelendirilen ihracat, İhracat Yönetmeliği’nin[2] 4’üncü maddesinde; bir malın yürürlükteki ihracat mevzuatı ve gümrük mevzuatına uygun şekilde Türkiye gümrük bölgesi dışında veya serbest bölgelere çıkarılması veyahut Müsteşarlıkça ihracat kabul edilebilecek sair çıkış ve işlemler olarak tanımlanmaktadır.

İşletmeler tarafından ihracat kapsamında yapılan mal teslimleri ve hizmet ifalarının katma değer vergisinden istisna tutulabilmesi için KDV Kanunu’nun 12’nci maddesinde belirtilen şartların da sağlanması gerekmektedir. Bu şartlar;

-Teslimin yurt dışındaki bir müşteriye veya bir serbest bölgedeki alıcıya veya gümrüksüz satış mağazalarında satılmak üzere bu mağazalara veya bunların depolarına ya da yetkili gümrük antreposu işleticisine yapılmalı veya malların yetkili gümrük antreposu işleticisine yapılması,

- Teslim konusu malın Türkiye Cumhuriyeti gümrük bölgesinden çıkarak bir dış ülkeye veya bir serbest bölgeye vasıl olması ya da gümrüksüz satış mağazalarında satılmak üzere bu mağazalara veya bunların depolarına veya yetkili gümrük antreposuna konulmasıdır.

KDV Kanunu’nun 30’uncu maddesinde vergiye tabi olmayan veya vergiden istisna edilmiş bulunan malların teslimi ve hizmet ifası dolayısıyla yüklenilen vergilerin indirilemeyeceği belirtilmişse de aynı Kanun’un 32’nci maddesinde yer alan hükümler gereğince yapılan ihracat nedeniyle yüklenilen vergiler mükellefin vergiye tabi işlemleri üzerinden hesaplanacak Katma Değer Vergisinden indirilebilmektedir. Vergiye tabi işlemlerin mevcut olmaması veya hesaplanan verginin indirilecek vergiden az olması halinde indirilemeyen katma değer vergisi, işlemin gerçekleştiği dönemi izleyen ikinci takvim yılının sonuna kadar talep edilmesi şartıyla Hazine ve Maliye Bakanlığınca tespit edilecek esaslara göre bu işlemleri yapanlara iade olunmaktadır.

Mükellefler tarafından istisnanın beyan edileceği dönem fiili ihracatın gerçekleştiği diğer bir ifade ile teslim konusu malların fiilen gümrük bölgesinden çıktığı tarihe ait dönemdir. Gümrük kapılarında yaşanılan yoğunluk ve diğer elde olmayan sebeplerden dolayı ihraç konusu mal gecikmeli olarak yurt dışına ulaşabilir. Söz konusu teslime ilişkin fatura önceki dönemlerde düzenlese dahi mükelleflerin, fiili ihracatın gerçekleştiği dönemde istisnayı beyan etmeleri gerekmektedir. Çünkü Kanun maddesinde belirtildiği üzere söz konusu teslimlerin ihracat istisnası kapsamında değerlendirilebilmesi için gerekli olan ikinci şart malın gümrük bölgesinden çıkarak bir dış ülkeye veya bir serbest bölgeye vasıl olması ya da gümrüksüz satış mağazalarında satılmak üzere bu mağazalara veya bunların depolarına veya yetkili gümrük antreposuna konulmasıdır. Faturanın yurtdışındaki alıcı adına düzenlenmesi ve malın gümrük bölgesine gelmesi istisnanın uygulanması için yeterli değildir. Diğer bir ifade ile mal gümrük bölgesinden çıkmadıkça KDV Kanunu kapsamında ihracat istisnasından bahsedilemez.

Mal ihracına ilişkin beyan, ilgili dönem KDV beyannamesinin “İstisnalar-Diğer İade Hakkı Doğuran İşlemler” kulakçığında “Tam İstisna Kapsamına Giren İşlemler” tablosunda 301 kod numaralı işlem türü satırı kullanılmak suretiyle yapılır.

Bu satırın, “Teslim ve Hizmet Tutarı” sütununa ihracat tesliminin bedeli girilir. İhracat bedeli, gümrük beyannamesinin kapanma tarihinde Resmî Gazete’de yayınlanmış bulunan (kapanma tarihinde Resmî Gazete’de kurlar ilan edilmemiş ise kapanma tarihinden önceki ilk Resmî Gazete’de yayınlanmış bulunan) T.C. Merkez Bankası döviz alış kuru üzerinden TL’ye çevrilir.

“Yüklenilen KDV” sütununa ise istisna kapsamındaki teslimin bünyesine giren, KDV tutarı yazılır.

İstisna kapsamındaki teslimin bünyesine giren verginin mahsuben veya nakden iadesinin talep edilmemesi halinde “Yüklenilen KDV” alanına “0” yazılır.

3. BEDELSİZ İHRACAT ve KDV İADESİ

İhracat Yönetmeliği’nde bedelsiz ihracat; karşılığında yurt dışından bir ödeme yapılmaksızın yurt dışına mal çıkarılması şeklinde ifade edilmektedir.

Bakanlar Kurulu’nun 22.12.1995 tarih ve 95/7623 sayılı İhracat Rejimi Kararının 3’üncü maddesinin (e) bendine istinaden; 12.07.2008 tarih ve 26934 sayılı Resmî Gazete’de Bedelsiz İhracata İlişkin Tebliğ yayımlanmıştır. Söz konusu Tebliğ’de bedelsiz olarak ihraç edilebilecek mallar aşağıda belirtilmiştir.

a) Gerçek veya tüzel kişiler tarafından götürülen veya gönderilen hediyeler, miktarı ticari teamüllere uygun numuneler ile reklam ve tanıtım malları, yeniden kullanıma veya geri dönüşüme konu ithal edilmiş mal ve ambalaj malzemeleri,

b) Daha önce usulüne uygun olarak ihraç edilmiş malların bedelsiz gönderilmesi ticari örf ve adetlere uygun parçaları, fireleri ile garantili olarak ihraç edilen malların garanti süresi içinde yenilenmesi gereken parçaları,

c) Yabancı misyon mensuplarının, Türkiye'de çalışan yabancıların, yurt dışına hane nakli suretiyle gidecek Türk vatandaşlarının, daimi veya geçici görevle yurt dışına giden kamu görevlilerinin, bu durumlarının ilgili mercilerce belgelenmesi şartıyla, beraberlerinde götürecekleri, gönderecekleri veya adlarına gönderilecek mal ve taşıtlar,

ç) Yurt dışında yerleşik tüzel kişiler, yabancı turistler ve yurt dışında ikamet eden Türk vatandaşlarının beraberlerinde götürecekleri, gönderecekleri veya adlarına gönderilecek mal ve taşıtlar,

d) Kamu kurum ve kuruluşları, belediyeler ve üniversitelerin; görevleri veya anlaşmalar gereği gönderecekleri mal ve taşıtlar,

e) Savaş, deprem, sel, salgın hastalık, kıtlık ve benzeri afet durumlarında; kamu kurum ve kuruluşları, belediyeler, üniversiteler, Kızılay ile kamu yararına çalışan dernek ve vakıfların gönderecekleri insani yardım malzemeleri.

Yukarıda belirtilenler dışında kalan hususlar, İhracat Genel Müdürlüğü’nün görüşü alınarak, ilgili gümrük idaresi veya İhracatçı Birliği Genel Sekreterliğince sonuçlandırılır.

İhracatçı Birlikleri Genel Sekreterlikleri verdikleri bedelsiz ihraç izinlerinin bir örneğini talep sahibine, bir örneğini de ilgili gümrük idaresine intikal ettirirler. Bedelsiz ihraç izinlerinin geçerlilik süresi bir yıldır.

3065 sayılı KDV Kanunu’na göre, yurt dışına yapılan bir teslimin ihracat teslimi sayılabilmesi için ihracat karşılığında yurda herhangi bir bedelin getirilmesine gerek bulunmamaktadır. Buna göre yurt dışına yapılacak bedelsiz teslimin KDV Kanunu’nun 12/1’inci maddesindeki şartlar çerçevesinde gerçekleştirilmesi kaydıyla, ihracat istisnası kapsamında değerlendirilmesi mümkündür.

Diğer taraftan, bedelsiz olarak yapılan ihracat işleminin de beyannameye dahil edilebileceği tabiidir. Ancak, bu işleme ilişkin olarak yüklenilen vergilerin iade edilebilmesi için söz konusu bedelsiz ihracat işleminin ihracatın yapıldığı dönem beyannamesiyle beyan edilmesi ve bu beyannamede iade talebinde bulunulması gerekmekte olup, beyan edilmeyen bedelsiz ihracat işlemleri ile ilgili olarak iade talebinde bulunulması söz konusu değildir. Bu durum vergi idaresi tarafından verilen 07.01.2015 tarih ve 84974990-130[11-2011/48]-11 sayılı özelgede de belirtilmiştir.

Yukarıda yer alan açıklamalar birlikte değerlendirildiğinde gümrük mevzuatına uygun olarak gerçekleştirilen bedelsiz ihracattan kaynaklanan ve indirim konusu yapılamayan KDV ilgililerine iade edilebilecektir. Yine bedelsiz ihracat olarak nitelendirilebilecek olan ve yurt dışına gönderilen numune, eşantiyon ve promosyon ürünler nedeniyle yüklenilen katma değer vergisi talep edilmesi halinde ilgilisine iade edilebilecektir.

4. SONUÇ

İşletmeler tarafından yapılan bedelsiz ihracatlardan dolayı yüklenilen vergilerin iadesi mümkündür. Ancak unutulmamalıdır ki işletmeler tarafından yapılan her bedelsiz ihracat kapsamında yüklenilen vergiler iade edilmeyecektir. Söz konusu işlemlerden kaynaklanan vergilerin iade edilebilmesi için bedelsiz ihracatın gümrük ve vergi mevzuatına uygun olması ve gerekli izin ve belgelerin temin edilmesi gerekmektedir.

Hakan DEĞİRMENCİ

KAYNAKÇA

3065 sayılı Katma Değer Vergisi Kanunu

213 Sayılı Vergi Usul Kanunu

KDV Genel Uygulama Tebliği

İhracat Yönetmeliği

Bedelsiz İhracata İlişkin Tebliğ

Gelir İdaresi Başkanlığı’nın 07.01.2015 tarih ve 84974990-130[11-2011/48]-11 sayılı özelgesi

[1] 02.11.1984 tarih ve 18563 sayılı Resmi Gazetede yayımlanmıştır.

[2] 06.06.2006 tarih ve 26190 sayılı Resmi Gazetede yayımlanmıştır