Mehmet Özdoğru

İstifa Eden İhbar Tazminatı Alabilir Mi?

Yasal düzenlemeler gereği, işten kendi isteğiyle ayrılan işçi, durumu yazılı olarak ve çalışma süresinin gerektirdiği bildirim sürelerine bağlı kalarak işverenine iletmekle yükümlüdür. Peki, istifa eden ihbar tazminatı alabilir mi? Merak ettiğiniz her şey haberimizde…

İSTİFA EDEN İHBAR TAZMİNATI ALABİLİR Mİ?

4857 sayılı İş Kanunu'nun 17. maddesi kapsamında, iş sözleşmesini fesih etmek isteyen taraf, feshi yazılı olarak ve bildirim süresine bağlı kalarak diğer tarafa iletmek durumundadır. Buna ihbar süresi denmektedir.

Yani, iş yerindeki kıdeme göre, işveren işçiyi işten çıkarmadan belirli süre önce haber vermekle yükümlüdür. Ancak işverenin bu kurala uymaması halinde ise işçiye tazminat vermek zorundadır. İşçinin istifa ederek işten ayrılması halinde, iş sözleşmesi işçi tarafından fesih edilmiş olduğundan, işverenden ihbar tazminatı talep edilmesi söz konusu olamayacaktır. İşçinin istifa etmesi halinde, iş sözleşmesi sona ereceğinden dolayı işverenin işçiye ihbar tazminatı ödemesi söz konusu değildir. Ancak, istifa eden işçinin ihbar süresinden önce işverene bunu haber vermemesi durumunda, işçinin işverene ihbar tazminatı ödemesi söz konusu olacaktır.

Eğer ihbar sürelerine uyulmasının gerekmediği durumlar söz konusu olursa (bu durumlar Kanun ile belirlenebilir) işçi ve işveren tarafı da ihbar tazminatı ödemeksizin iş sözleşmelerini sona erdirebilirler.

Yargıtayın bazı kararlarına göre, işçi istifa edeceğini yazılı olarak da belirtmiş ise ve işveren ya da işveren vekili işçinin istifa edeceği tarihi onayladı ise, artık işveren de işçi de karşılıklı olarak birbirlerinden ihbar tazminatı talep edememektedir.

İŞVEREN İŞTEN ÇIKARACAĞI ÇALIŞANINA NE ZAMAN HABER VERMELİ?

İşçinin çalıştığı süre 6 aydan az ise 2 hafta önce,

İşçinin çalıştığı süre 6 ay ile 1,5 yıl arasında ise 4 hafta önce,

İşçinin çalıştığı süre 1,5 yıl ile 3 yıl arasında ise 6 hafta önce,

İşçinin çalıştığı süre 3 yıldan fazla olanlar ise en az 8 hafta önce, bildirim yapmak zorundadır. https://www.sozcu.com.tr/2018/ekonomi/istifa-eden-ihbar-tazminati-alabilir-mi-iste-ihbar-sureleri-oub1-2611024/

İşsizlik maaşında son dakika gelişmesi!

Sayıları 12 bin 500 kişiyi bulan işsizleri yakından ilgilendiren işsizlik maaşına yeni düzenleme geliyor. Önümüzdeki 2 ay içinde işsizlik maaşında 120 gün şartı esnetilecek. Cumhurbaşkanı Erdoğan'ın açıkladığı 100 günlük eylem planı kapsamında son 120 gün prim ödeme şartını yerine getirmeyen 12 bin 500 kişiye işsizlik maaşı bağlanabilecek. En düşük işsizlik maaşı miktarı bugün 811 lira...

Çalışanların büyük korkusu işsiz kalmak. İşsiz kalan çalışanlar belirli bir süre işsizlik maaşı alabiliyor fakat bazı şartları yerine getirmesi gerekiyor. İşsizlik maaşı alabilmek için son üç yılda en az 600 gün sigortalı olmak ve son 120 gün sürekli çalışmak gerekiyor. 100 günlük eylem planında işsizlik maaşı için “Hak kazanma şartlarını esneterek ilave 12.500 kişinin daha işsizlik

ödeneğinden faydalandırılması” ifadesi bulunuyor.

İŞSİZLİK MAAŞI NE KADAR(2018)

2018 yılı işsizlik maaşı en düşük miktarı 811 lira, en yüksek miktarı ise bin 623 lira olarak belirlendi.

İŞSİZLİK MAAŞI NASIL HESAPLANIYOR?

İşsizlik maaşı ödenmesinde esas olan şey prim günü sayısı ve primlerin ödenmiş olmasıdır. Bu şartlara rağmen iş akdinizin sona erdirildiği tarihten 30 gün içinde başvuru yapmazsanız bu hakkınızı kaybedersiniz.

İşsizlik maaşı hesabı ise işçinin son 4 aylık bürüt maaşlarının ortalamasının bir günlük ücrete karşılık gelen miktarının %40'ı olarak hesaplanır. Bu tutar 30 günle çarpılarak işsizlik ödeneği aylık tutarı belirlenir. Ancak bu tutar geçerli olan asgari ücretin %80'ini geçemez.

İŞSİZLİK MAAŞI NE KADAR SÜREYLE VERİLİYOR?

600 gün işsizlik sigortası primi ödeyenler 180 gün(6 ay), 900 gün şsizlik sigortası primi ödeyenler 240 gün(8 ay) ve 1080 gün işsizlik sigortası primi ödeyenler 300 gün(10 ay) süresince işsizlik maaşı alabiliyor.

İŞSİZLİK MAAŞI BAŞVURU ŞARTLARI

İşsizlik maaşının alınabilmesi için gerekli şartların Kanunda tanımlanması şu şekildedir;

– Çalışma istek, yetenek, sağlık ve yeterliliğinde olmasına rağmen, kendi istek ve kusuru dışında işini kaybedenler. Ancak, ‘haklı fesih' tanımına giren bazı özel durumlar hariç. (Maaşın ödenmemesi, gerçek ücretin saklanması, mobbing, iyi niyet ve ahlak kurallarına uyulmaması, sağlık gerekçeleri haklı fesih kapsamına giriyor.) Bunların dışında, askerlik durumu nedeniyle (mecburi bir sebep olduğundan) işten ayrılanlar, terhis sonrasında işsizlik maaşı almaya da hak kazanılabiliyor.

– Son 120 gün içinde prim ödeyerek sürekli çalışmış olmak kaydıyla son 3 yıl içinde en az 600 gün süre ile işsizlik sigortası primi ödemiş olanla, iş sözleşmesinin feshinden sonraki 30 gün içerisinde başvuru yapmaları koşuluyla maaş başvurusunda bulunabilirler.

İŞSİZLİK MAAŞI BAŞVURUSU NASIL YAPILIR?

Çalıştığınız iş yerinde hizmet akdiniz feshedildiyse, fesih tarihinden sonraki 30 gün içinde en yakın İŞKUR birimine kimlik fotokopinizle birlikte başvurmanız gerekir. Başvuru, İŞKUR’un ilgili birimine şahsen veya internet ortamında www.iskur.gov.tr adresinden yapılabiliyor. Mücbir sebepler(önüne geçilmesi elde olmayan, istencin dışında oluşan durum) dışında 30 günlük sürede başvurulmaması halinde, gecikilen süre, toplam hak sahipliği süresinden düşülmektedir. Başvurunuzun durumuyla ilgili bütün detayları İŞKUR ve e-Devlet üzerinden öğrenebilirsiniz. https://www.sozcu.com.tr/2018/ekonomi/issizlik-maasina-yeni-duzenleme-2610988/

İhracat Bedellerinin Yurda Getirilme Zorunluluğu Geçici Olarak Yeniden Başlıyor

Ağustos ayı yıllık izinler ile resmi tatillerin yoğun olduğu bir ay oldu. Birçok şirket gibi biz de bu ayı uzun bir tatil ile geçirdik. Her ne kadar bu ay izin ayı olsa da gündem maalesef izin kullanmadı. Öncelikle herkesin Zafer haftasını kutluyor Gazi Mustafa Kemal Atatürk ve silah arkadaşlarını da saygı ve minnetle andığımı ifade etmek istiyorum.

Ağustos ayında öne çıkan diğer bir konu Ticaret Bakanlığına yapılan yeni Bakan Yardımcısı ataması idi. Yine yazıya başlamadan Ticaret Bakanlığına atanan yeni Bakan Yardımcısı Gonca Yılmaz Batur Hanıma başarılar diliyorum. İlk defa özel sektörden bir kişi gümrük işlemlerinden sorumlu oluyor. Eski tabir ile gümrük müsteşarı oluyor. Gümrük işlemleri ile yaşanan sıkıntılar ve çözüm önerileri üzerine yoğun çalışmalar yapıldığını biliyoruz. Hepimizin beklentisi ticarette tek bir bakanlığın söz sahibi olması. Çünkü en önemli mesele gümrükleme yöntemimiz. Gümrükleme işlemlerinde yaklaşık olarak 6 ayrı Bakanlık ve 333 adet farklı belge kullanılıyor. Bu yapıda sağlıklı bir işlem yapmak kolay olmuyor. Umarız yeni yönetim bu temel sorunun çözümüne çare olur.

İhracat bedelinin yüzde 80’ini 6 ay içinde getirilmeli

Son dönemde herkesin gündemindeki konu dövizdeki hareketlilik oluyor. Döviz artışı ile ilgili ekonomistlerin ortak noktası dövizdeki arzın eksik olması ve dövize olan talebin fazla olması. İktisat biliminin bize öğrettiği temel kural; kıt olan bir şeyin fiyatı artar. Basit düşünürsek dövizdeki artışın ana nedeni döviz talebimizi karşılayacak dövizin ülkemizde olmaması. Bunun en iyi örneğini aylık dış ticaret rakamlarına bakarak görebiliriz. Ticaret Bakanlığının resmi olmayan geçici dış ticaret verilerine göre, Ağustos ayında ihracat 12 milyar 389 milyon dolar, ithalat ise 14 milyar 875 milyon dolar oldu. Ağustos ayı kurların yüksekliği nedeniyle ithalatın azaldığı bir ay oldu. Buna rağmen döviz talebinin, arzdan daha fazla olduğu görülüyor.

Diğer taraftan, dış ticarette ödeme şeklindeki istatistiklere bakıldığında, ithalatın ağırlıklı olarak peşin, ihracatın ise vadeli yapıldığı görülüyor. İthalatta, ödemenin peşin olmasının ana nedeni % 6 Kaynak Kullanımını Destekleme Fonu (KKDF) oluyor. Buna karşın ihracat bedelleri ise vadeden dolayı zaman alıyor. İşte bu noktada, 2008 yılı öncesi yürürlükte olan ihracat bedellerinin yurda getirilme zorunluluğuna ilişkin düzenleme yapıldı.

Düzenlemede öne çıkanlar

· Öncelikle düzenleme 6 ay süre ile geçerli olacak.

· Bedellerin yurda getirilme süresi fiili ihraç tarihinden itibaren 180 günü geçemeyecek ve söz konusu bedellerin en az %80’inin bir bankaya satılması yani Türk Lirası’na (TL) dönüştürmesi zorunlu olacak.

· İhracat bedelinin yolcu beraberinde efektif olarak yurda getirilmesi halinde gümrük idarelerine beyan edilmesi zorunlu olacak.

· Peşin döviz karşılığında ihracatın 24 ay içinde gerçekleştirilmesi zorunlu. Buraya dikkat etmek gerekiyor. Çünkü düzenleme yürürlükten kalktıktan sonraki süreye tekabül ediyor. Dolayısıyla 2 sene içinde ihracat yapılmadığı zaman yürürlükte olmayan bu düzenleme nedeniyle bir cezai müeyyideyle karşılaşılabilir.

· İhraç edilen malların bedelinin süresinde yurda getirilerek, bankalara satılmasından ve ihracat hesabının süresinde kapatılmasından ihracatçılar sorumlu olacak. Ama ihracata aracılık eden bankalar, ihracat bedellerinin yurda getirilmesini ve satışının yapılmasını izlemekle yükümlü olacak.

· Süresi içinde bedellerin getirilip getirilmemesi hususunda vergi dairelerinin inceleme yetkisi olacak. Bu süreye uymayanlara yurda getirmekle yükümlü oldukları kıymetlerin rayiç bedelinin yüzde beşine kadar idarî para cezasıyla cezalandırılacak(1567 sayılı Kanun).

Ne yapılmalı?

Döviz hareketliliğine karşı dış ticaret işlemlerini ilgilendiren son hamle ihracat bedellerinin yurda getirilme zorunluluğu oldu. Düzenleme bir önceki (2008 öncesi) düzenleme ile paralellik arz ediyor. Bu nedenle ihracat bedellerinin yurda getirilmesi konusunda şirketlerin yeniden bir takip sistemi kurmaları gerekiyor. Daha önceki düzenlemeden farklı olarak peşin ihracat bedeli karşısında ihracat işleminin de 24 ay içinde tamamlanması (Dahilde İşleme Rejimi gibi bazı istisnalar hariç) bekleniyor. Bu noktada da şirketlerin ihracat departmanlarına özel bir takip yükümlülüğü doğuyor.

Hazine ve Maliye Bakanlığının bu alanda bir hamle daha yapması gerekiyor. O da ithalat tarafındaki peşin döviz talebine neden olan KKDF uygulamasının yürürlükten kaldırılması. İlk yıllarda bankacılık sistemini geliştirmek için bir gereklilik olsa da şu an için döviz artışına neden olan bir enstrüman olarak karşımıza çıkıyor. Ayrıca şirketler için finansmanın maliyetli olduğu bu günlerde satıcı tarafından sağlanan en ucuz finansman aracı olan vadenin kullanılmasının da önüne geçiyor. Bu nedenle, toplam vergi gelirleri içinde on binde 5 olan bu fonun kaldırılması daha uygun gibi duruyor. Sercan BAHADIR

Tahsilat Genel Tebliği (Seri: C Sıra No: 3)(Tescil Faizi Yükseltildi)

Amme alacakları tecil faizi yüzde 22 olarak belirlendi. Tecil faizi zamanında ödenmeyen borçların taksitlendirilmesi sırasında kullanılıyor. Dün de gecikme zammı faiz oranı yüzde 1.40'ten yüzde 2'ye çıkarılmıştı.

Amme Alacaklarının Tahsil Usulü Hakkında Kanunun kapsamında halen yüzde 12 olarak uygulanmakta olan tecil faizi oranı yüzde 22'ye çıkarıldı.

Resmi Gazete'nin bugünkü sayısında yer alan Hazine ve Maliye Bakanlığı Gelir İdaresi Başkanlığı tebliğine göre, yeni tecil faizi oranı bugünden itibaren geçerli olacak.

Dün de gecikme zammı için oran yüzde 1.40'ten yüzde 2'ye çıkarılmıştı.

Tecil faizi, zamanında ödenmeyen borçların en son raddede taksitlendirilmesi işlemlerinde ana paraya uygulanan faiz uygulamasıdır.

06 Eylül 2018 Tarihli Resmi Gazete

Sayı: 30527

Hazine ve Maliye Bakanlığı (Gelir İdaresi Başkanlığı)’ndan:

Tecil Faizi

MADDE 1 – 6183 sayılı Amme Alacaklarının Tahsil Usulü Hakkında Kanunun 48 inci maddesi ile Bakanlığımıza tanınan yetkiye istinaden, halen yıllık %12 olarak uygulanmakta olan tecil faizi oranı bu Tebliğin yayımı tarihinden itibaren yıllık %22 olarak belirlenmiştir.

Bundan böyle, 6183 sayılı Kanunun 48 inci maddesine istinaden bu Tebliğin yayımı tarihinden itibaren yapılacak müracaatlara dayanılarak tecil edilen amme alacaklarına yıllık %22 oranında tecil faizi uygulanacaktır.

Bu Tebliğin yayımı tarihinden önce yapılan müracaatlara dayanılarak tecil edilecek olan amme alacakları ile bu Tebliğin yayımı tarihinden önce tecil edilmiş ve tecil şartlarına uygun olarak ödenmekte olan amme alacaklarına tecil şartlarına uygun olarak ödendikleri sürece müracaat tarihlerinden itibaren eski tecil faizi oranının (%12) uygulanması gerekmektedir.

Aynı şekilde, bu Tebliğin yayımı tarihinden önce tecil talebinde bulunulmuş ve talep kabul edilerek tecil edilmiş amme alacaklarına yönelik tecilin ihlal edilmiş olması ancak, yeni talepler üzerine yeniden tecil yapılması (tecilin geçerli sayılması) halinde, bu Tebliğin yayımlandığı tarihe kadar eski tecil faizi oranı (%12), bu tarihten sonra ödenmesi gereken taksit tutarlarına ise %22 tecil faizi oranı uygulanacaktır.

Diğer taraftan, 6183 sayılı Kanunun 48 inci maddesine göre belirlenen tecil faizinin belirli yüzdesi esas alınarak anılan Kanunun 48/A maddesine göre tecil edilen alacaklar için hesaplanan tecil faizi oranı da bu Tebliğle belirlenen oran ve uygulama esasları dikkate alınarak tespit edilecektir.

Tecil faizi, Seri: A Sıra No: 1 Tahsilat Genel Tebliğinde yer alan esaslar doğrultusunda hesaplanacaktır.

Gecikme Zammı

MADDE 2 – 6183 sayılı Kanunun 51 inci maddesinin dördüncü fıkrasının Bakanlar Kuruluna verdiği yetkiye istinaden 19/10/2010 tarihli ve 27734 sayılı Resmî Gazete’de yayımlanan 12/10/2010 tarihli ve 2010/965 sayılı Bakanlar Kurulu Kararı uyarınca 19/10/2010 tarihinden geçerli olmak üzere amme alacağının ödeme müddeti içinde ödenmeyen kısmına vadenin bitim tarihinden itibaren her ay için ayrı ayrı %1,40 oranında gecikme zammı uygulanmaktaydı.

Anılan maddenin Cumhurbaşkanına verdiği yetkiye istinaden 5/9/2018 tarihli ve 30526 sayılı Resmî Gazete’de yayımlanan 4/9/2018 tarihli ve 62 Karar Sayılı Cumhurbaşkanı Kararıylaamme alacağının ödeme müddeti içinde ödenmeyen kısmına vadenin bitim tarihinden itibaren her ay için ayrı ayrı %2 oranında gecikme zammı uygulanması kararlaştırılmış ve belirtilen Karar 5/9/2018 tarihinden itibaren yürürlüğe girmiş bulunmaktadır.

Buna göre, 5/9/2018 tarihinden önce vadesi geldiği halde bu tarihe kadar ödenmemiş olan amme alacaklarının bu tarihten itibaren ödenecek kısımlarına ve 5/9/2018 tarihinden itibaren vadesi geldiği halde vadelerinde ödenmeyen amme alacaklarına her ay için ayrı ayrı %2 oranında ve Seri: A Sıra No: 1 Tahsilat Genel Tebliğinde yer alan esaslar doğrultusunda gecikme zammı uygulanacaktır.

Diğer taraftan, 6183 sayılı Kanunun 51 inci maddesi uyarınca, ay kesirlerine isabet eden gecikme zammı günlük olarak hesaplandığından, 5/9/2018 tarihinden itibaren (bu tarih dahil) günlük gecikme zammı oranı (2/100/30=) 0,000667 olarak uygulanacaktır.

Yürürlük

MADDE 3 – Bu Tebliğ yayımı tarihinde yürürlüğe girer.

Yürütme

MADDE 4 – Bu Tebliğ hükümlerini Hazine ve Maliye Bakanı yürütür.

Katma Değer Vergisi Genel Uygulama Tebliğinde Değişiklik Yapılmasına Dair Tebliğ (Seri No: 20) (Sahte Belge Veren 'özel Esas'tan Çıkacak)

Sahte belge veren KDV artırımında bulunursa ‘özel esaslardan’ çıkarılacak

Hazine ve Maliye Bakanlığı, KDV Genel Uygulama Tebliğinde değişiklik yaparak, yeniden yapılandırma kapsamında KDV artırımında bulunan mükelleflerin özel esaslar kapsamından çıkarılmasını hükme bağladı.

Tebliğ kapsamına, sahte belge veya muhteviyatı itibarıyla yanıltıcı belge kullanma olumsuz raporu ile sahte belge veya muhteviyatı itibarıyla yanıltıcı belge kullanma, beyanname vermeme, adresinde bulunamama, defter ve belge ibraz etmeme gibi olumsuz tespitler nedeniyle özel esaslara tabi olan mükellefler giriyor.

Bu durumdakiler, 2013-2017 takvim yıllarında faaliyette bulundukları dönemin tamamına ilişkin KDV artırımında bulunanlar, artırım tutarının tamamını ödediklerinde özel esaslar kapsamından çıkarılarak, genel esaslara dönecekler.

Özel esaslar kapsamında olmadığı halde KDV artırımında bulunmuş olan mükellefler, artırımda bulundukları yıllarda alım yaptıkları mükelleflerle ilgili olumsuzluklar için yapılacak tespitler dolayısıyla özel esaslar kapsamına alınmayacaklar.

06 Eylül 2018 Tarihli Resmi Gazete

Sayı: 30527

Hazine ve Maliye Bakanlığı (Gelir İdaresi Başkanlığı)’ndan:

MADDE 1 – 26/4/2014 tarihli ve 28983 sayılı Resmî Gazete’de yayımlanan Katma Değer Vergisi Genel Uygulama Tebliğinin (IV/E-13.) bölümünden sonra gelmek üzere aşağıdaki bölüm eklenmiştir.

“14. 11/5/2018 Tarihli ve 7143 Sayılı Vergi ve Diğer Bazı Alacakların Yeniden Yapılandırılması ile Bazı Kanunlarda Değişiklik Yapılmasına İlişkin KanunKapsamında KDV Artırımında Bulunanların Özel Esaslar Karşısındaki Durumu

Aralık/2017 ve öncesi vergilendirme dönemlerine ilişkin olarak haklarında bu Tebliğ kapsamında;

– Sahte belge veya muhteviyatı itibarıyla yanıltıcı belge kullanma olumsuz raporu ile

– Sahte belge veya muhteviyatı itibarıyla yanıltıcı belge kullanma,

– Beyanname vermeme,

– Adresinde bulunamama,

– Defter ve belge ibraz etmeme,

olumsuz tespitleri bulunan ve bu nedenle özel esaslara tabi olan mükelleflerden 2013, 2014, 2015, 2016 ve 2017 takvim yıllarında faaliyette bulundukları dönemlerin tamamına ilişkin olarak 7143 sayılı Kanunun 5 inci maddesi kapsamında KDV artırımında bulunanlar (Bu yıllardan herhangi birinde faaliyete başlanması halinde faaliyete başlanan yıl ve sonraki yıllar için; faaliyetin terk edilmesi halinde ise faaliyetin terk edildiği yıl ve önceki yıllar için artırımda bulunulması gerekir.), artırım tutarlarının tamamını ödedikleri tarihten itibaren özel esaslar kapsamından çıkarılır. Ayrıca, taksit uygulamasından faydalanan mükelleflerin hesaplanan tutarların tamamı ile bir taksite ait tutarın %10’u kadar banka teminat mektubu (herhangi bir kısıtlayıcı şart taşımaması gerekmektedir), devlet tahvili veya hazine bonosu cinsinden teminat göstermeleri halinde taksitlerin tamamının ödenmesi beklenmeksizin genel esaslara dönüşleri sağlanır. Bu şekilde teminat gösteren mükelleflerin mezkûr Kanunun verdiği haktan daha fazla taksiti aksatmaları halinde, ödenmemiş taksitler muaccel hale gelir ve kalan borcun tamamı teminatın paraya dönüştürülmesi yoluyla tahsil edilir.

6736 sayılı Kanun kapsamında 2013, 2014 ve 2015 yılları için (Bu yıllardan herhangi birinde faaliyete başlanması halinde faaliyete başlanan yıl ve sonraki yıllar için) artırımdan yararlanmış olanların genel esaslara dönüşünde, yararlanma koşullarının ihlal edilmemiş olması koşuluyla bu yıllar için yeniden artırımda bulunulması şartı aranmaz.

2013, 2014, 2015, 2016 ve 2017 takvim yıllarında faaliyette bulundukları dönemlerin tamamına ilişkin olarak 7143 sayılı Kanunun 5 inci maddesi doğrultusunda KDV artırımında bulunarak özel esaslar kapsamından çıkarılan mükellefler, artırımda bulunulan yıllar için yukarıda belirtilen olumsuzluklar kapsamında tekrar özel esaslara alınmazlar.

Özel esaslar kapsamında olmadığı halde KDV artırımında bulunmuş olan mükellefler, artırımda bulundukları yıllarda alım yaptıkları mükelleflerle ilgili olumsuzluklar için yapılacak tespitler dolayısıyla özel esaslar kapsamına alınmazlar. Ancak, bu mükellefler hakkında, artırımda bulunulan yıllar için sahte belge kullanma olumsuz tespiti yapılması halinde, Tebliğin (IV/E-5) bölümünde yer alan hükümler saklı kalmak kaydıyla, sonraki döneme devreden KDV’ye ilişkin düzeltme işlemi neticesinde artırımda bulunulmayan bir yılda tarhiyat yapılması gerekiyorsa mükellef özel esaslara alınmasa dahi düzeltme işlemi yapılacaktır.

Yukarıda belirtilenler dışındaki sebepler dolayısıyla haklarında özel esaslar uygulananların KDV artırımında bulunmaları ise bunların genel esaslara dönüşlerini sağlamaz. Aynı şekilde yukarıda belirtilenler dışındaki sebepler dolayısıyla haklarında özel esaslar uygulanması gerekenlerin KDV artırımında bulunmaları bunların özel esaslara tabi tutulmasını engellemez.

7143 sayılı Kanunun 5 inci maddesi kapsamında KDV artırımında bulunmasına bağlı olarak özel esaslar kapsamından çıkarılan veya özel esaslar kapsamına alınmayan mükelleflerin iade taleplerinde, haklarında olumsuzluk bulunan mükelleflerden alımlarının bulunduğunun tespiti halinde, Tebliğin (IV/E-11) bölümünde belirtilen hükümlerin uygulanacağı tabiidir.

7143 sayılı Kanunun 5 inci maddesinin dokuzuncu fıkrası kapsamında yer alan mükelleflerden, 213 sayılı Kanunun 359 uncu maddesinin (b) fıkrasında yer alan defter, kayıt ve belgeleri yok etme veya defter sahifelerini yok ederek yerine başka yapraklar koyma veya hiç yaprak koymama veya belgelerin asıl veya suretlerini tamamen veya kısmen sahte olarak düzenleme fiillerinden hareketle yapılan vergi incelemesinin tamamlanması sonucu bu fiillerin varlığı tespit edilemeyenler de haklarında yürütülen incelemelerin sonuçlanmasını müteakip mezkûr fıkrada belirlenen süre ve şekilde KDV artırımında bulunmaları halinde bu Tebliğ hükümlerinden yukarıda yer alan açıklamalar doğrultusunda yararlanırlar.”

MADDE 2 – Bu Tebliğ yayımı tarihinde yürürlüğe girer.

MADDE 3 – Bu Tebliğ hükümlerini Hazine ve Maliye Bakanı yürütür.

Vergi Ve Varlık Barışında Revize Takvim

25 Temmuz tarihinde bu köşede vergi ve varlık barışı uygulamalarında takvimi tablolarla özetlemiştim. Kanun kapsamının genişliği ve uzatılan/uzatılmayan uygulamalar nedeniyle takvimi revize ederek yeniden hatırlatmak istedim.

1. Kesinleşmiş, kesinleşmemiş veya dava aşamasında olan borçların yapılandırılması

Kanunun yayımlandığı tarih olan 18 Mayıs 2018 tarihi itibariyle kesinleşmiş, kesinleşmemiş veya dava aşamasında bulunan borçların yapılandırılmasına ilişkin başvuru süresi, uzatılması sonrasında 27 Ağustos tarihinde sona erdi.

Yapılandırılan borçların bir defada ödenmesinin tercih edilmesi durumunda son ödeme tarihi 1 Ekim 2018. Taksitle ödeme tercih edilmişse, ilk taksit eylül ayında olmak üzere birer ay atlamalı ödenmesi gerekiyor.

2. İnceleme sonucu salınan vergiler

Kanunun yayımı tarihi olan 18 Mayıs 2018 tarihinden önce başlanan incelemeler sonucu salınan vergiler için, ihbarnamenin tebliğ tarihinden itibaren 30 gün içinde başvurulması gerekiyor. Bu şekilde yapılandırılan borcun, ilk taksit ihbarnamenin tebliğini izleyen aydan başlamak üzere ikişer aylık dönemler halinde altı eşit taksitte ödenmesi gerekiyor.

3. Matrah artırımı

Matrah ve vergi artırımı için başvuru süresi uzatılmadı ve 31 Ağustos 2018 tarihinde sona erdi.

Matrah ve vergi artırımı yapanlar, hesaplanan vergiyi bir defada ödemeyi tercih etmişlerde, son ödeme tarihi 1 Ekim 2018. Taksitle ödeme tercih edilmişse, ilk taksit eylül ayında olmak üzere birer ay atlamalı altı taksitte ödenmesi gerekiyor.

4. Muhasebe düzeltmeleri

Muhasebe düzeltmeleri için başvuru süresi uzatılmadı ve 31 Ağustos 2018 tarihinde sona erdi. Muhasebe düzeltmesi yapanlar için, bundan sonra yapılacak işlemlerle ilgili süreler şöyle özetlenebilir:

- İşletmede mevcut olduğu halde kayıtlarda yer almayan mal, makine, teçhizat ve demirbaşların kayda alınması nedeniyle sorumlu sıfatıyla hesaplanan katma değer vergisinin, bildirim verildiği ay dikkate alınarak, KDV beyanname verme süresi içinde ödenmesi gerekir. Dolayısıyla, bildirim ağustos ayında yapılmışsa, hesaplanan verginin son ödeme tarihi 26 Eylül.

- İşletmede mevcut olmadığı halde kayıtlarda yer alan malların kayıtlardan çıkartılması nedeniyle bildirimin yapıldığı ayda hesaplanan katma değer vergisi, tamamı beyanname verme süresi içinde veya ilk taksiti beyanname verme süresi içinde olmak üzere üç taksitte ödenebilir.

- Kasa ve ortaklardan alacaklar hesabının düzeltilmesinden doğan verginin, beyan süresi içinde ödenmesi gerekiyor. Dolayısıyla bu vergi en geç ağustos ayı içinde ödenmiş olmalı.

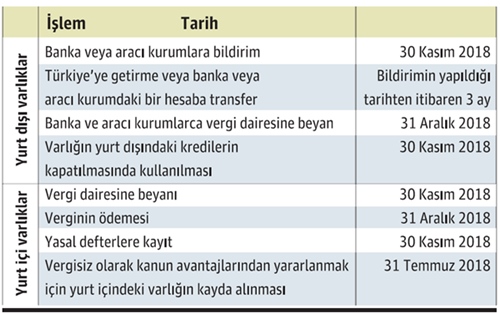

5. Varlık barışı

Varlık barışında takvim aşağıdaki tabloda olduğu gibi. Yurtdışındaki varlıkların vergisiz olarak getirilmesinde, kanun avantajlarından yararlanmak için yurt dışındaki varlığın Türkiye’ye transferi için öngörülen süre 31 Temmuz tarihinde bitmiş durumda.

İşlem Tarih

Yurt dışı varlıklar Banka veya aracı kurumlara bildirim 30 Kasım 2018

Türkiye’ye getirme veya banka veya aracı kurumdaki bir hesaba transfer Bildirimin yapıldığı tarihten itibaren 3 ay

Banka ve aracı kurumlarca vergi dairesine beyan 31 Aralık 2018

Varlığın yurt dışındaki kredilerin kapatılmasında kullanılması 30 Kasım 2018

Yurt içi varlıklar Vergi dairesine beyanı 30 Kasım 2018

Verginin ödemesi 31 Aralık 2018

Yasal defterlere kayıt 30 Kasım 2018

Vergisiz olarak kanun avantajlarından yararlanmak için yurt içindeki varlığın kayda alınması 31 Temmuz 2018

6. Bazı yurt dışı kazançlara ilişkin istisna

7143 sayılı Kanun’un 10/13-h maddesi gereği, tam mükellefiyete tabi kişi ve kurumların, 31.10.2018 tarihine kadar elde ettikleri;

- Yurt dışı iştirak kazançları,

- Yurt dışı iştirak hissesi satışından doğan kazançları,

- Yurt dışı şube kazançları ile

kanuni ve iş merkezi Türkiye’de bulunmayan kurumların, 31.12.2018 tarihine kadar tasfiyesinden doğan kazançları, 31.12.2018 tarihine kadar Türkiye’ye transfer edilmek şartıyla gelir ve kurumlar vergisinden istisna tutulmuştu.

31.08.2018 tarihli Resmi Gazete'de yayımlanan 48 sayılı Cumhurbaşkanlığı kararıyla, yukarıda yer alan süreler 6 ay uzatıldı. Buna göre, tam mükellefiyete tabi kişi ve kurumların, 30.04.2019 tarihine kadar elde ettikleri;

- Yurtdışı iştirak kazançları,

- Yurtdışı iştirak hissesi satışından doğan kazançları,

- Yurtdışı şube kazançları ile

kanuni ve iş merkezi Türkiye’de bulunmayan kurumların, 30.06.2019 tarihine kadar tasfiyesinden doğan kazançları, 30.06.2019 tarihine kadar Türkiye’ye transfer edilmek şartıyla gelir ve kurumlar vergisinden istisna.

Recep Bıyık

https://www.dunya.com/kose-yazisi/vergi-ve-varlik-barisinda-revize-takvim/426693

Torun Nedeniyle Muhtaç Yaşlı Dedenin Maaşı Kesilmişti

83 yaşında olan ve herhangi bir sosyal güvencesi bulunmayan Ragıp Amca, bir yazı geldiğini ve aldığı maaşların geri istendiğini söyleyince, kafam karıştı.

“Ragıp Amca, şu olayı baştan bir anlatır mısın?” dedim.

TORUN İŞE GİRMİŞ

- Yıllardır, 65 yaş üstünde olan, ihtiyaç sahibi kişilere bağlanan aylığı alıyorum. Hanım öldü. Durumumuz iyi olmadığı için oğlum, gelinim ve torunum aynı evde kalıyoruz.

Gelinim ve torunum çalışmıyor. Oğlum, asgari ücretli olarak çalışıyor. Ben de 65 yaş üstündekilere bağlanan aylığı alıyorum. Geçinip gidiyoruz.

Bundan altı ay önce, torunum da asgari ücretle işe girdi. “Durumumuz daha iyi oldu” derken, bir yazı ile benim aylık iptal edildi ve geçmiş altı aylık maaşım da faiziyle geri istendi!

Nedenini sorduğumda “Torunun işe girdi onun için” dediler.

Torunumun işe girmesi ile benim maaşın ne ilgisi var?

- Ragıp Amca, bu konu biraz karışık ama ilgisi var!

TORUNUN İŞİ VE DEDENİN MAAŞI

Ragıp Amca, haklı olarak sordu:

- Bana şu olayı basit bir şekilde anlatır mısın?

- Ragıp Amca, 65 yaşını aşanlara aylık bağlanabilmesi için o evde yaşayanlara, kişi başına düşen gelirin, net asgari ücretin 1/3'ünden yani 270 lira 20 kuruştan düşük olması gerekiyor. Torun da çalışıp para kazanınca, evde kişi başına düşen gelir, 270.2 liranın üzerine çıkmış. Bu durumu üç ay içinde Sosyal Yardımlaşma ve Dayanışma Vakfı'na bildirmen gerekiyordu. Altı ay geçtiği halde bildirmemişsin. O nedenle, sana verilen maaşı, geriye dönük faiziyle istiyorlar.

- Anladım.. benim torun sigortasız olarak çalışsaydı maaşımı kesemeyeceklerdi. Bunlar insanı zorla kaçak çalışmaya teşvik ediyorlar. Olacak iş mi bu?

- Olur veya olmaz ama yasa böyle Ragıp Amca..

**

Rahmetli Prof Dr. Şükrü Kızılot Hocamızın Hürriyet Gazetesindeki köşesinden 17/08/2014 tarihinde yazılmış bir makalesinden geçen alıntıyı siz okurlarımıza anlatılım istedik.

Kızılot hocamız mizah yoluyla halkın anladığı dilde mesleki anlamda vergisel olaylara yaklaşır daha sonra nokta atışı yaparak çözüm yolunu sunar çözüme kavuşmasına vesile olurdu.

Sonraki yıllarda Çalışma Hayatı başta olmak üzere Sosyal Hizmet Alanında köşesinde yazılara yer vermişti.

Sorun aslında basit ve anlaşılır idi,2022 maaş bağlanmış Primsiz Ödemeler Kapsamında muhtaç ve yaşlı vatandaşımızın hane geliri dikkate alınarak cüzi de olsa verilen Sosyal Yardım niteliğindeki maaş kesilmişti.

Sosyal medya da son günlerde 2022 sayılı Kanunun uygulama yönetmeliğinde yapılan değişiklik yazıldı çizildi.

Oysa yasa düzeltilmiş 2018 yılı seçim arifesi ile birlikte muhtaç yaşlılık aylığı 2 katına çıkarılmış,uygulama yönetmeliğinde düzenlemeye ihtiyaç vardı.

Bundan dolayı yönetmelik değişikliği yapılarak sorun ortadan kaldırılmış oldu.

Yoksa 2022 sayılı Kanunda herhangi bir değişiklik yok.

Yıllardır köşemizden şunu vurgulamıştık 2022 muhtaç yaşlılar için hane geliri kavramı kalksın en az asgari ücrettin net tutarının 1/3 ödensin istemiştik.

14/04/2016 yılında yapılan düzenleme ile birlikte 65 yaşında olan muhtaç yaşlılar için , her ne nam altında olursa olsun kendisine ve eşine ait her türlü gelirler toplamı esas alınmak suretiyle, kişi başına düşen ortalama aylık gelir tutarı asgari ücretin aylık net tutarının 1/3’ünden fazla olanlar ile aynı tutardan fazla gelir sağlaması mümkün olan kimseler muhtaç kabul edilemez ve kendilerine aylık bağlanamaz ibaresi ile birlikte rahat nefes almışlar yukarıdaki haber üzerinden 2 yıl sonra Ragıp Amca gibi yaşlılar mağduriyeti önlenmiştir.

Yönetmelikte;

Yaşlı aylığında, aynı hanede ikamet edip etmediklerine bakılmaksızın aylık bağlanacak kişinin kendisine ve eşine ait her türlü gelirler toplamı esas alınmak suretiyle, kişi başına düşen ortalama aylık gelir tutarı asgari ücretin aylık net tutarının 1/3’ünden az olanlar ile aynı tutardan fazla gelir sağlaması mümkün olmayanlar muhtaç sayılır denilmiştir.

65 yaşını doldurmuş Türk vatandaşlarına, muhtaçlık hâli devam ettiği müddetçe (4.387) gösterge rakamının memur aylık katsayısı ile çarpımından bulunacak tutarda aylık bağlanır denilmiştir.(01/06/2018 yılında)

|

Yıl / Ay |

Aylık Katsayı |

|

|

1 Temmuz 2018 |

0,117940 |

4387x0,117940=517,40 TL+EK ÖDEME%5=543,27 TL. Yönetmelikte yapılan düzenlemeyle 3 ay olurken aylık ödeme biçimine dönüştürülmüştür.

Hane gelirine bakılırken 1.450,91/3=483,63 TL az gelir olacaktır.

Kanun koyucu yaptığı yasal düzenleme ile birlikte katsayı artışla asgari ücret net tutarından fazla ödeme yapılmaya başlanmıştır.

Darülacaze de bakılan kimsesiz yaşlılara 24/5/1983 tarihli ve 2828 sayılı Sosyal Hizmetler Kanunu hükümlerine göre harçlık ödenmesi varsa bu aylığı alamıyorlar.

Nafaka bağlanmış veya bağlanması mümkün olanlar, Herhangi bir şekilde kişi başına düşen gelir tutarı, asgari ücretin aylık net tutarının 1/3’üne eşit veya üzerinde olanlar ile aynı tutara eşit veya üzerinde gelir sağlaması mümkün olanlar, 2828 sayılı Sosyal Hizmetler Kanunu hükümlerine göre kendilerine harçlık ödenenler veya ödenebilecek olanlar,aylığa hak kazanamaz.

SSYDV ;

Yaşlı aylığında kişi başına düşen ortalama aylık gelir, aynı hanede ikamet edip etmediklerine bakılmaksızın aylık bağlanacak kişinin kendisi ve eşi dikkate alınmak suretiyle hesaplanır. Yönetmeliğin Sekizinci fıkranın (a) bendinde sayılan gelir, servet ve benzeri unsurlardan sadece aylık bağlanacak kişinin kendisi ve eşine ait olanlar hesaplamaya dâhil edilir. Kişi başına düşen ortalama aylık harcama tutarı hesaplaması ise sekizinci fıkranın (ç) bendine göre belirlenen hanenin toplam harcamasının, aylık bağlanacak kişinin kendisi ve eşine tekabül eden oransal karşılığı dikkate alınarak yapılır. İkamet edilen konutun emsal kira bedelinin gider olarak düşülmesinde kira bedelinin aylık bağlanacak kişinin kendisi ve eşine tekabül eden oransal karşılığı dikkate alınır.

2022 sayılı Kanun uyarınca bağlanan aylıklar kişinin rızası olsa bile haczedilemez, başkasına devir ve temlik edilemez.

5 yıl saklanır

Sosyal Güvenlik Kurumu (Mülga) Primsiz Ödemeler Genel Müdürlüğünden devralınan arşivde yer alan dosyalar gerekli görülmesi halinde Bakanlık tarafından ilgilinin ikametgâhının bulunduğu yer Vakfına gönderilir. Gönderilen dosyalar aylığın kesilmesini izleyen yılın başından itibaren 5 yıl boyunca mevzuatı gereğince muhafaza edilir.

4 yıl sonrada olsa Ragıp Amca ve onun gibi zor durumda olan 65 yaş üstü Muhtaç Yaşlılar sevindirilmiştir. VEDAT İLKİ This email address is being protected from spambots. You need JavaScript enabled to view it.

Ticaret Sicilinde Kaydı Silinen Münfesih Şirketlerin Akıbeti: Tarhiyatda Muhatap Sorunu

Tasfiye edilerek tüzel kişiliği ticaret sicilden silinmiş olan mükelleflerin tasfiye öncesi ve tasfiye dönemlerine ilişkin olarak salınacak her türlü vergi tarhiyatı ve kesilecek cezalar, müteselsilen sorumlu olmak üzere; tasfiye öncesi dönemler için kanuni temsilcilerden, tasfiye dönemi için ise tasfiye memurlarından herhangi birim adına yapılır. Limited şirket ortakları, tasfiye öncesi dönemlerle ilgili bu kapsamda doğacak amme alacaklarından şirkete koydukları sermaye hisseleri oranında sorumlu olurlar. Şu kadar ki, bu fıkra uyarınca tasfiye memurlarının sorumluluğu, tasfiye sonucu dağıtılan tutarla sınırlıdır.( Bkz: 5520 sayılı KVK mad. 17/9 hükmü )

5520 sayılı Kurumlar vergisi kanunun 17. Mad. hükmü tasfiye hükümlerinden söz etmektedir. Söz konusu 17. Maddeye 9. Bent hükmü olarak ve 03.07.2009 tarihinden itibaren geçerli olmak üzere 5904 sayılı Yasa'nın 6. Maddesiyle bir hüküm eklenmiştir. Hükme göre; tasfiye edilerek tüzel kişiliği ticaret sicilden terkin edilen şirketlerle ilgili aşağıdaki kurallar geçerli olacaktır.

1) Hükmü şahsiyeti sonlanan bir Limited şirket veya Anonim şirket hakkında geçmişle ilgili bir tarhiyat yapıldığı takdirde tarhiyatın yapıldığı döneme bakılacaktır.

2) Tasfiyesi biten şirket hakkında muhtemel tarhiyatın tasfiye öncesi dönem ise eski ortaklar hakkında ve koydukları sermaye hisseleri nispetinde takip yapılacaktır. Ödeme emri eski ortağın şirkete koyduğu sermaye hisseleri oranında düzenlenip, tebliğ edilecektir.

3) Hukuk aleminde varlığı sonlanan tüzel kişiliğin adına düzenlenecek ihbarnameler ise tasfiye dönemiyle ilgili olması halinde tasfiye memurları adına ihbarname tebliğ edilecektir.

4) Tasfiye edilerek tüzel kişiliği ticaret sicilden silinen Anonim veya Limited şirketlerin veya Kooperatifler adına tasfiye öncesi veya tasfiye dönemleri için yapılacak cezalı tarhiyatlarda tasfiye memurundan bir sonuç alınamadığı takdirde kesinleşecek ihbarnamelerden dolayı ortaya çıkacak borçlar hakkında ortaklar ve tasfiye memurları birlikte müteselsilen sorumlu olacaktır.

Sonuç ve Özet olarak:

Uygulamada ticaret sicilinden kaydı silinen, hukuk aleminde varlığı sonlanan eski şirketler hakkında şu veya bu sebeplerle ihbarname tebliğ edildiğini sıklıkla yaşamaktayız. Oysa ki, ortada mevcut olmayan şirketler adına nasıl tarhiyat yapıla bilir? Tüzel kişiliği sonlanan şirketlerin ihbarname tebligatları kime ve nasıl yapılacaktır? Tebliğ edilen evrak ödeme emri ise kime, kimlere ve nasıl tebliğ edilecektir? Tebliğ edilen evrak üzerine ( İhbarname veya Ödeme Emri ) tasfiye memurları, eski ortaklar veya bunların sağ kalan yakınları vergi mahkemelerinde nasıl bir dava açabilecektir? Mahkemeler, dava açma sırasında davacılardan yetki belgesi, imza sirküleri veya ticaret sicilden kaydı silinen eski şirket ile ilgilin geçerli belge olmadan açılan bütün davaları red şeklinde hükme bağlamaktadırlar. Acı olan gerçek şudur; ticaret sicilinden şirkete ( mezar taşına ) vergi daireleri ceza tebliğ edip, daha sonra ödeme emri tebligatı yapabilmektedir. Buna karşılık ödeme emrini alan eski şirket ortakları, eski tasfiye memurları vergi dairelerinde hak arama esnasında, vergi yargısında dava açmak isterken elleri kolları bağlanarak haklarını aramaları nasıl istenebilir? Nazlı Gaye Alpaslan

İhracat Bedelinin Getirilmemesi Hali

1567 sayılı Türk Parası Kıymetini Koruma Hakkında Kanunun 3 üncü maddesine göre, her türlü mal, kıymet, hizmet ve sermaye ithal ve ihraç edenler veya bu işlere aracılık edenlerden bu işlemlerinden doğan alacaklarını tayin edilen süreler içinde yurda getirmeyenler, yurda getirmekle yükümlü oldukları kıymetlerin rayiç bedelinin % 5’i kadar idarî para cezasıyla cezalandırılırlar.

İdarî para cezasına ilişkin karar kesinleşinceye kadar alacaklarını yurda getirenlere, anılan Kanun’un birinci fıkra hükmüne göre (3000 TL’den 25000 TL’ye kadar idarî para cezası) idarî para cezası verilir. Ancak, verilecek idarî para cezası yurda getirilmesi gereken paranın %2,5’undan fazla olamaz.

Diğer taraftan, ithalat, ihracat ve diğer kambiyo işlemlerinde döviz veya Türk Parası kaçırmak kastıyla muvazaalı işlemlerde bulunanlar, yurda getirmekle yükümlü oldukları veya kaçırdıkları kıymetlerin rayiç bedeli kadar idarî para cezasıyla cezalandırılırlar. Bu fiilin teşebbüs aşamasında kalması halinde verilecek ceza yarı oranında indirilir. Ali Çakmakcı

SGK Genelgesi 2018/31 – 6183 Sayılı Kanun 74/A Maddesi

T.C.

SOSYAL GÜVENLİK KURUMU BAŞKANLIĞI

Sigorta Primleri Genel Müdürlüğü

Sayı : 14691044-206.16-E. 11274223

Tarih: 04/09/2018

Konu : 2011/53 sayılı Genelgeye 6183 sayılı Kanunun 74/A maddesi ile ilgili hususların eklenmesi

GENELGE

2018/31

27/3/2018 tarihli ve 30373 sayılı Resmi Gazetede yayımlanan 7103 sayılı Vergi Kanunları ile Bazı Kanun ve Kanun Hükmünde Kararnamelerde Değişiklik Yapılması Hakkında Kanunun 2 nci maddesi ile 6183 sayılı Amme Alacaklarının Tahsil Usulü Hakkında Kanuna 74 üncü maddesinden sonra gelmek üzere getirilen 74/A maddesine istinaden 2011/53 sayılı Genelgenin “Kurum Alacağının Cebren Tahsili” başlıklı ikinci kısmına aşağıda belirtilen bölüm eklenmiştir.

“1.15. Bazı hallerde haczin kaldırılması

6183 sayılı Kanuna 7103 sayılı Kanun ile eklenen 74/A maddesi doğrultusunda, prim ve prime ilişkin alacakların tahsili için yürütülen icra takip ve haciz işlemleri sonucu ilgililer veya ilgililer lehine üçüncü şahıslar tarafından gösterilen menkul ve gayrimenkul mallar üzerine Kurumca konulan hacizlerin belirli şartların yerine getirilmesi kaydıyla kaldırılması mümkün olabilecektir.

6183 sayılı Kanunun “Bazı hallerde haczin kaldırılması” başlıklı 74/A maddesinde;

“ Maliye Bakanlığına bağlı tahsil dairelerince haczedilen mal üzerindeki hacizler aşağıdaki şartların sağlanması halinde kaldırılır.

1. Mahcuz malın bu Kanunun 10 uncu maddesinin birinci fıkrasının (5) numaralı bendinde sayılan mallardan olması.

2. Mahcuz mala biçilen değer ile %10 fazlasının, ilk sırada haciz tatbik eden tahsil dairesine ödenmesi (Şu kadar ki, madde kapsamında ödenecek tutar, Maliye Bakanlığına bağlı tahsil dairelerine olan ödeme zamanı gelmiş, tecil edilmiş veya muacceliyet kesbetmiş borçların toplamından fazla olamaz.).

3. Mahcuz mala ilişkin takip masraflarının ayrıca ödenmesi.

4. Hacze karşı dava açılmaması veya açılmış davalardan vazgeçilmesi.

Haczedilen malın değer tespiti bu Kanun hükümlerine göre yapılır. Ancak, menkul mallar için her halükarda tahsil dairesince bilirkişiye değer biçtirilir.

Bu madde kapsamında haczin kaldırılması halinde aynı mala, haczin kaldırıldığı tarihten itibaren üç ay müddetle Maliye Bakanlığına bağlı tahsil dairelerince, bu Kanunun 13 üncü maddesi hükümleri saklı kalmak kaydıyla, haciz tatbik edilemez. Bu hüküm, haczi kaldırılan malın üçüncü şahıslar tarafından amme borçlusu lehine teminat olarak gösterilen mal olması halinde, üçüncü şahsın bu Kanun kapsamına giren borçları için uygulanmaz.

Bu madde hükmünden yararlanmak üzere başvuruda bulunarak hacze karşı açtığı davalardan vazgeçen borçlunun, haczi kaldırılan mal ile ilgili açtığı davalar mahkemelerce incelenmez; herhangi bir sebeple incelenir ve karara bağlanırsa bu karar hükümsüz sayılır.

Tahsil edilen paralar, söz konusu malın aynından doğan motorlu taşıtlar vergisi ve bu vergiye bağlı fer’i alacaklar ile vergi cezalarına, mahcuz mala haciz tatbik etmiş dairelerin sırasıyla; takip konusu olan, muaccel hale gelmiş bulunan, ödeme zamanı gelmiş henüz vadesi geçmemiş olan ve tecil edilmiş bulunan alacaklarına, haciz sırasına göre mahsup edildikten sonra haciz tatbik etmemiş dairelerin bu fıkrada belirtilen alacaklarına garameten taksim edilir.

Bu maddenin uygulamasına ilişkin usul ve esaslar Maliye Bakanlığınca belirlenir.

Hükümleri yer almaktadır.

Söz konusu madde kapsamında ünitelerce (sosyal güvenlik il müdürlükleri/sosyal güvenlik merkezleri) mahcuz mal üzerindeki haczin kaldırılması için;

a) Haczi ilk tatbik eden üniteye yazılı olarak müracaatta bulunulması,

b) Mahcuz malın menkul ve gayrimenkul mallardan olması,

e) Mahcuz mala biçilen değer ile %10 fazlasının ödenmesi,

ç) Mahcuz mala ilişkin takip masraflarının ayrıca ödenmesi,

d) Hacze karşı dava açılmaması veya açılmış davalardan vazgeçilmesi,

gerekmektedir.

1.15.1.1. Yazılı müracaat

Mahcuz mal üzerindeki haczin kaldırılmasını isteyen borçluların ilk sırada haciz tatbik eden üniteye yazılı olarak başvurmaları gerekir. Birden fazla ünite tarafından haciz tatbiki söz konusuysa başvuru, ilk sırada haciz tatbik eden üniteye yapılacaktır.

Örnek-1: (A) Limited Şirketinin borcundan dolayı şirket müdürü (B)’nin Ankara’da bulunan gayrimenkulüne sırasıyla Ulucanlar Sosyal Güvenlik Merkezi (SGM) ve Rüzgarlı SGM haciz işlemi uygulamıştır. Gayrimenkulu üzerindeki haczin kaldırılmasını isteyen (B), yazılı başvurusunu ilk sırada haciz tatbik eden Ulucanlar SGM’ye yapacaktır.

Başvuruda bulunulması takip işlemlerini durdurmaz.

Mahcuz malın üçüncü şahsa ait olması halinde yazılı başvuru borçlu tarafından yapılabileceği gibi üçüncü kişi tarafından da yapılabilir.

1.15.1.2. Mahcuz malın menkul ve gayrimenkul mallardan olması

Mahcuz malın, 6183 sayılı Kanunun “Teminat ve değerlenmesi” başlıklı 10 uncu maddesinin birinci fıkrasının (5) numaralı bendinde sayılan menkul ve gayrimenkul mallardan olması gerekmektedir. Buna göre, ilgililer veya ilgililer lehine üçüncü şahıslar tarafından gösterilen ve alacaklı amme idaresince haciz varakasına müsteniden haczedilen menkul ve gayrimenkul mallar üzerindeki hacizlerin kaldırılması söz konusu olabilecektir.

1.15.1.3. Mahcuz mala biçilen değer ile %10 fazlasının ödenmesi

Mahcuz mal üzerindeki haczin kaldırılması için mahcuz mala biçilen değer ile %10 fazlasının ilk sırada haciz tatbik eden üniteye ödenmesi gerekmektedir. https://goo.gl/RkqgJX

Örnek-2: Kurumumuza borcu bulunan (B) Anonim Şirketinin 350.000 TL tutarındaki borcundan dolayı Antalya’da bulunan 300.000 TL değerindeki gayrimenkulüne haciz konulmuştur. (B)’nin 330.000 TL ile birlikte takip masraflarını da ayrıca ödemesi halinde gayrimenkulü üzerindeki haciz kaldırılır.

İlk sırada haciz tatbik eden ünitenin, borçlunun bağlı bulunduğu tüm ünitelerden madde kapsamındaki borç ve takip masraflarına ilişkin bilgileri temin etmesi ve borçludan tahsil edilecek tutarı buna göre belirlemesi gerekmektedir.

Örnek-3: Beşiktaş SGM’ye 100.000 TL, Pendik SGM’ye 50.000 TL ve Ümraniye SGM’ye 50.000 TL tutarında borcu bulunan borçlu (D)’nin aracına sırasıyla Beşiktaş SGM, Pendik SGM ve Ümraniye SGM tarafından haciz konulmuştur. Hacizli araca takdir edilen değer 200.000 TL’dir. Borçlu (D)’nin madde kapsamında ilk sırada haciz tatbik eden Beşiktaş SGM’ye başvurması durumunda Beşiktaş SGM’nin, Pendik SGM ve Ümraniye SGM’den borç ve takip masraflarına ilişkin bilgileri temin etmesi ve borçludan tahsil edilecek tutarı buna göre belirlemesi gerekmektedir.

Ödenecek miktar, borçlunun Kurum ünitelerine olan ödeme zamanı gelmiş, tecil edilmiş veya muacceliyet kesbetmiş borçların toplamından fazla olamayacaktır. Mahcuz mala biçilen değer ile %10 fazlası borçlu tarafından ödenmesi gereken azami tutarı (takip masrafları hariç) ifade ettiğinden borç miktarının bu tutardan az olması halinde borçludan yalnızca borç miktarı ile varsa takip masrafı kadar ödemede bulunması talep edilecektir.

Örnek-4: (C) Limited Şirketinin 50.000 TL tutarındaki borcundan dolayı şirket müdürü (M)’nin gayrimenkulüne haciz konulmuştur. Hacizli gayrimenkule takdir edilen değer 150.000 TL olup takip masrafı toplamı 2.000 TL’dir. Borç miktarı, gayrimenkule biçilen değer ile %10 fazlası toplamının altında olduğundan, borçlu, borç miktarı 50.000 TL ile takip masrafı 2.000 TL olmak üzere toplam 52.000 TL’yi ödeyerek mahcuz gayrimenkul üzerindeki haczin kaldırılmasını talep edebilecektir.

1.15.1.4. Mahcuz mala ilişkin takip masraflarının ödenmesi

Mahcuz mal üzerindeki haczin kaldırılmasının talep edilmesi halinde, mahcuz mala ilişkin takip masraflarının ayrıca ödenmiş olması gerekmektedir.

Mahcuz malın cebren satışının yapılması durumunda mahcuz mala ilişkin masraflar satış bedelinden düşülmektedir. Oysa, 6183 sayılı Kanunun 74/A maddesinden yararlanılabilmesi için mahcuz mala ilişkin takip masraflarını ayrıca ödemiş olması şart koşulmuştur.

Ayrıca, mahcuz mal üzerinde haczi bulunan diğer ünitelerin yapmış olduğu takip masraflarının da tahsil edilmesi gerektiğinden, başvurunun yapıldığı sosyal güvenlik il müdürlüğü/sosyal güvenlik merkezi mahcuz mal üzerinde haczi bulunan diğer ünitelerden gerekli bilgiyi temin edecektir.

Örnek-5: Konya Sosyal Güvenlik İl Müdürlüğüne (SGİM) 150.000 TL ve Aksaray SGİM’ye 100.000 TL tutarında borcu bulunan borçlu (M)’nin gayrimenkulüne sırasıyla Konya SGİM ve Aksaray SGİM tarafından haciz konulmuştur. Hacizli gayrimenkule 6183 sayılı Kanunun 91 inci maddesine göre takdir edilen değer 100.000 TL’dir. Mahcuz (Ş.Abacı) mala ilişkin olarak Konya SGİM tarafından 1.000 TL, Aksaray SGİM tarafından 2.000 TL takip masrafı yapılmıştır. Borçlu (M)’nin, gayrimenkulü üzerindeki haczi kaldırmak için Konya SGİM’ye yaptığı başvuru sonrasında, Konya SGİM’nin Aksaray SGİM’den gerekli bilgiyi temin etmesi ve borçlu (M)’den (Aksaray SGİM’nin takip masrafları dahil) 113.000 TL’lik tutarı tahsil etmesi gerekmektedir.

1.15.1.5. Hacze karşı dava açılmaması veya açılmış davalardan vazgeçilmesi

6183 sayılı Kanunun 74/A maddesi hükmünden yararlanılabilmesi için hacze ilişkin olarak dava açılmaması, açılmış davalardan vazgeçilmesi, kanun yollarına başvurulmaması, başvurulmuşsa vazgeçilmesi şarttır.

Bu sebeple, açılmış bir dava ve/veya başvurulmuş bir kanun yolu söz konusu ise borçlu veya malı teminat olarak gösteren üçüncü şahsın, açmış oldukları davalardan ve/veya kanun yollarından feragat ettiklerine ilişkin dilekçeyi ilgili mahkemeye vermeleri ve feragatlerine ilişkin belgeyi başvuru esnasında yetkili üniteye ibraz etmeleri gerekmektedir.

Yetkili ünitece, feragate konu olacak davaların tespiti için mahcuz mala haciz tatbik etmiş olan diğer ünitelerden haciz işlemlerine karşı dava açılıp açılmadığı araştırılacaktır. Açılmış davalardan feragate ilişkin belgeler temin edildikten sonra belgelerin örneği ilgili ünitelere gönderilecektir. Hacze ilişkin açılmış davalardan vazgeçilmemesi halinde madde hükmünden yararlanılamayacaktır.

Ayrıca, maddenin uygulanması sırasında, maddeden yararlanmak üzere başvuruda bulunarak hacze karşı açtığı davalardan vazgeçen borçlunun, haczi kaldırılan mal ile ilgili açtığı davaların mahkemelerce incelenmeyeceği ve herhangi bir sebeple incelenerek karara bağlanması halinde bu kararın hükümsüz sayılacağının dikkate alınması gerekmektedir.

1.15.2. Haczedilen malın değer tespiti

Haczedilen mala karşılık ödenecek tutarın belirlenebilmesi için öncelikle değer tespitinin yapılması gerekmektedir.

6183 sayılı Kanunun 74/A maddesinin ikinci fıkrasına göre, haczedilen malın değer tespiti bu Kanun hükümlerine göre yapılacaktır. Buna ilaveten, menkul mallar için her halükarda bilirkişiye değer biçtirileceği hükme bağlanmıştır.

6183 sayılı Kanunda haczedilen malların değer tespiti, menkul ve gayrimenkul mallar için ayrı ayrı belirlenmiştir. 6183 sayılı Kanunun 81 inci maddesinde menkul mallara haczi yapan memur tarafından değer biçileceği, borçlunun müracaatı üzerine veya tahsil dairesince lüzum görüldüğü takdirde yeniden bilirkişiye değer biçtirileceği, 82 nci maddesinde menkul malların satışının alacaklı tahsil dairesince yapılacağı, 91 inci maddesinde ise gayrimenkullere bilirkişinin mütalaası alınmak suretiyle satış komisyonu tarafından rayiç değer biçileceği hükme bağlanmıştır.

27/10/2008 tarihli ve 27010 sayılı Resmi Gazetede yayımlanarak yürürlüğe giren Sosyal Güvenlik Kurumunca 6183 Sayılı Amme Alacaklarının Tahsil Usulü Hakkında Kanuna Göre Kullanılacak Yetkilere İlişkin Yönetmeliğin “Kurum Alacaklarının Cebren Tahsiline İlişkin Yetkiler” başlıklı dördüncü bölümünde yer verilen “Satış komisyonları” başlıklı 21 inci maddesinde, Kurumca, mahcuz menkul ve gayrimenkullerin satış işlemlerini yapmak üzere satış komisyonlarının kurulduğu, menkul mal satış komisyonu ve gayrimenkul mal satış komisyonunun kimlerden oluştuğu hükme bağlanmıştır. Söz konusu yönetmeliğin “Gayrimenkullerde değer tespiti” başlıklı 22 nci maddesinde, Kurum alacaklarına karşılık teminat olarak gösterilen veya satışına karar verilen gayrimenkullerin değer tespitinin, uzman gerçek veya tüzel kişilerin hazırlamış olduğu kıymet takdir raporu dikkate alınarak gayrimenkul satış komisyonu tarafından belirleneceği düzenlenmiştir.

6183 sayılı Kanunun 74/A maddesi kapsamında yapılacak talepler doğrultusunda gayrimenkullerin değer tespitlerinin Kurum tarafından bilirkişiye yaptırılması esas olmakla birlikte 2011/53 sayılı Genelgenin “Üçüncü Kısım, İkinci Bölüm, Gayrimenkul Satışı” başlıklı bölümünün “1.2.Gayrimenkullerde değer tespiti” başlıklı kısmında belirtilen kişilerce düzenlenmiş raporların da komisyonca değerlendirilmesi mümkündür. Ancak, Kurumca değer tespiti yaptırılacak mallara ilişkin bilirkişi rapor ücretinin borçlu tarafından talep anında Kuruma ödenmesi gerekmektedir.

Buna göre, 6183 sayılı Kanunun 74/A maddesinde belirtilen şartları sağlayan borçlunun haciz kaldırma talebi sonrasında mahcuz malın değer tespiti mahcuz mal gayrimenkul ise uzman gerçek veya tüzel kişilerin hazırlamış olduğu kıymet takdir raporu dikkate alınarak gayrimenkul satış komisyonu tarafından, mahcuz mal menkul ise her halükarda bilirkişiye biçtirilen değerin esas alınması suretiyle menkul satış komisyonunca yapılacaktır.

Gayrimenkul satış komisyonu ve menkul satış komisyonu, uzman gerçek veya tüzel kişilerin hazırlamış olduğu kıymet takdir raporunu kabul edip etmemekte serbesttir. Komisyon gerekli gördüğü hallerde yeniden kıymet takdir raporu isteyebileceği gibi Kurum teknik elemanlarının bulunduğu illerde, bu elemanların da bulunduğu bir komisyon marifetiyle mahcuz mala ilişkin değer tespiti yaptırabilir.

1.15.3. Mahcuz mal üzerinde birden fazla haciz olması

Mahcuz mal üzerinde Kurum tarafından tatbik edilen hacizler dışında başkaca takyidat bulunması, borçlunun madde hükmünden yararlanmasına engel teşkil etmemektedir.

Buna göre, Kurum tarafından mahcuz mala tatbik edilen tüm hacizler madde kapsamında yapılacak tahsilatın akabinde kaldırılacak ancak, bulunması halinde Kurum harici diğer takyidatlar hakkında bu maddenin bir etkisi olmayacaktır. Dolayısıyla, madde kapsamında yapılan tahsilatların diğer kişi, kurum ve kuruluş alacaklarına mahsubu söz konusu olmayacaktır.

Ancak, 6183 sayılı Kanunun 74/A maddesinin beşinci fıkrasında; “Tahsil edilen paralar, söz konusu malın aynından doğan motorlu taşıtlar vergisi ve bu vergiye bağlı fer’i alacaklar ile vergi cezalarına, mahcuz mala haciz tatbik etmiş dairelerin sırasıyla; takip konusu olan, muaccel hale gelmiş bulunan, ödeme zamanı gelmiş henüz vadesi geçmemiş olan ve tecil edilmiş bulunan alacaklarına, haciz sırasına göre mahsup edildikten sonra haciz tatbik etmemiş dairelerin bu fıkrada belirtilen alacaklarına garameten taksim edilir. hükmüne yer verilmiştir.

Buna göre, hacizli menkul veya gayrimenkul mala karşılık tahsil edilen tutardan takip masrafları düşüldükten sonra kalan tutardan ilk haczi tatbik eden ünitenin sırasıyla; takip konusu olan, muaccel hale gelmiş bulunan, ödeme zamanı gelmiş henüz vadesi geçmemiş olan ve tecil edilmiş bulunan alacaklarına pay ayrıldıktan sonra kalan tutardan aynı usullere göre haciz tatbik etmiş bulunan diğer ünitelerin alacaklarına pay ayrılacaktır.

Bu şekilde mahsup edildikten sonra kalan tutar, haciz tatbik etmemiş ünitelerin muaccel hale gelmiş bulunan, ödeme zamanı gelmiş henüz vadesi geçmemiş olan ve tecil edilmiş bulunan alacaklarına garameten taksim edilecektir.

Diğer taraftan, 6183 sayılı Kanunun 74/A maddesi kapsamında haczin kaldırılması işleminde mahcuz malın mülkiyetinde el değiştirme söz konusu olmadığından Kurumca bu madde kapsamında yapılacak işlemlerde mahcuz malın taşıt olması durumunda motorlu taşıtlar vergisine mahcuz mal karşılığında borçludan tahsil edilen bedelden pay ayrılmayacaktır.

Söz konusu dağıtım işlemleri, mahcuz mal üzerine sosyal güvenlik il müdürlükleri/sosyal güvenlik merkezleri arasında ilk sırada haciz tatbik eden ünite tarafından yapılacaktır.

Örnek-6: Borçlunun Ulucanlar SGM’ye 150.000 TL, Rüzgarlı SGM’ye 30.000 TL vadesi geçmiş borcu bulunmaktadır. Hacizli gayrimenkule 6183 sayılı Kanunun 91 inci maddesine göre takdir edilen değer 100.000 TL’dir. Mahcuz mala ilişkin yapılan takip masrafı 2.000 TL’dir. Borçlunun mahcuz mal üzerindeki haczi kaldırmak için ödediği 112.000 TLTik tutardan sırasıyla;

– Takip masraflarına karşılık 2.000 TL,

– Mahcuz mala ilk sırada haciz koyan Ulucanlar SGM’ye kalan 100.000 TL,

mahsup edilecektir. http://www.alomaliye.com

Rüzgarlı SGM’nin alacağına karşılık herhangi bir tahsilat yapılmamış olmasına rağmen bu ünitece de haciz kaldırılacaktır. Ancak, bu alacakların anılan ünitece takip ve tahsiline devam edileceği tabiidir.

Örnek-7: Borçlunun Ulucanlar SGM’ye 150.000 TL, Yeğenbey Vergi Dairesine 20.000 TL ve Rüzgarlı SGM’ye 30.000 TL vadesi geçmiş borcu bulunmaktadır. Söz konusu borçlar sebebiyle borçlunun gayrimenkulüne sırasıyla Ulucanlar SGM, Yeğenbey Vergi Dairesi ve Rüzgarlı SGM tarafından haciz konulmuş ve hacizli gayrimenkule 6183 sayılı Kanunun 91 inci maddesine göre takdir edilen değer 160.000 TL’dir. Mahcuz mala ilişkin yapılan takip masrafı 2.000 TL’dir. Borçlunun mahcuz mal üzerindeki haczi kaldırmak için ödediği 178.000 TL’lik tutardan sırasıyla;

– Takip masraflarına karşılık 2.000 TL,

– Mahcuz mala ilk sırada haciz koyan Ulucanlar SGM’ye 150.000 TL,

– Mahcuz mala haciz koyma sırasına bakılmaksızın Rüzgarlı SGM’nin 30.000 TL tutarındaki alacağına karşılık 26.000 TL,

mahsup edilecektir.

Rüzgarlı SGM, alacağı tam olarak karşılanmamasına rağmen gayrimenkul üzerindeki haczi kaldıracak ve kalan 4.000 TL tutarındaki alacağın takip ve tahsiline devam edecektir.

1.15.4. Haczin kaldırılması ve sonuçları

6183 sayılı Kanunun 74/A maddesindeki şartları sağlayarak Kurumumuza başvuruda bulunan borçlunun (veya üçüncü şahsın) mahcuz malı üzerindeki Kurumumuz haczi ilgili üniteye gerekli ödeme yapıldıktan sonra kaldırılacaktır. Mahcuz mala birden fazla ünite tarafından haciz tatbik edilmiş olması durumunda, haczi ilk tatbik eden ünitenin bildirimi üzerine diğer ünitelerce de hacizler kaldırılacaktır. Ancak, borçlunun (veya üçüncü şahsın) diğer malları üzerindeki hacizler Kurum alacakları tamamen tahsil edilmedikçe kaldırılmayacaktır.

Örnek-8: Borçlunun Ulucanlar SGM’ye 150.000 TL, Rüzgarlı SGM’ye 30.000 TL vadesi geçmiş borcu bulunmaktadır. Hacizli gayrimenkule 6183 sayılı Kanunun 91 inci maddesine göre takdir edilen değer 160.000 TL’dir. Mahcuz mala ilişkin yapılan takip masrafı 2.000 TL’dir. Borçlunun madde kapsamında 160.000 TL ve %10 fazlası olan 16.000 TL ile 2.000 TL takip masrafı toplamı 178.000 TL’lik tutarı Ulucanlar SGM’ye ödemesini müteakip Ulucanlar SGM ve bu ünitenin bildirimi üzerine Rüzgarlı SGM hacizleri kaldıracaktır.

Hacizli mal tutarı, güncel borç miktarını karşılamıyorsa, başka bir ifadeyle borçlunun haczi kaldırmak için yaptığı ödeme miktarından fazla borcu mevcut ise, kalan miktar için icra takibine devam edilecektir.

Gerekli şartların sağlanarak 6183 sayılı Kanunun 74/A maddesinden yararlanılması ve mahcuz mal üzerindeki haczin kaldırılması halinde, aynı mala, haczin kaldırıldığı tarihten itibaren üç ay müddetle (ihtiyati haciz hükümleri saklı kalmak kaydıyla) haciz tatbik edilemeyecektir. 6183 sayılı Kanunun 13 üncü maddesi çerçevesinde ihtiyati haciz tatbiki gerektiren hallerde, hiçbir süreye bağlı kalmaksızın bu mala ihtiyati haciz tatbik edilmesi mümkündür.

Örnek-9: Kurumumuza borcu bulunan (X) Anonim Şirketinin 200.000 TL’lik borcundan dolayı şirket tüzel kişiliğine ait 100.000 TL değerindeki taşıtına Kurumumuz tarafından haciz konulduğu ve şirketin 110.000 TL ödeyerek araç üzerindeki haczin kaldırılmasını sağladığı varsayıldığında borcu 110.000 TL eksilecek, kalan 90.000 TL’lik borç için takip işlemlerine devam edilecektir. Ancak, söz konusu araca, haczin kaldırıldığı tarihten itibaren 3 ay süreyle haciz uygulanamayacaktır.

Şayet, haczi kaldırılan mal, üçüncü şahıslar tarafından Kurum borçlusu lehine teminat olarak gösterilen bir mal ise, üçüncü şahsın 6183 sayılı Kanun kapsamına giren borçları için üç aylık süre dolmamış olsa da aynı malın haczedilmesi mümkün olacaktır.

Örnek-10: Kurumumuza borcu bulunan (X) Limited Şirketinin 200.000 TL’lik borcundan dolayı B şahsının (X) Limited Şirketi lehine teminat olarak gösterdiği 100.000 TL’lik binek aracına haciz konulmuş, (X) Limited Şirketi 110.000 TL ödeyerek aracın üzerindeki haczi 01/06/2018 tarihinde kaldırmıştır. 01/07/2018 tarihinde (henüz 3 aylık süre dolmadan), (B)’nin kendi işyerinden kaynaklanan borcu için söz konusu aracın haczi mümkündür.

Bilgi edinilmesini ve gereğini rica ederim.

Dr. Mehmet Selim BAĞLI

Kurum Başkanı