Mehmet Özdoğru

GİB e-Haciz Cevabi Yazısı

T.C.

MALİYE BAKANLIĞI

Gelir İdaresi Başkanlığı

Uygulama ve Veri Yönetimi Daire Başkanlığı (I)

Tarih: 15.02.2018

Sayı : 29537098-110-E.19837

Konu : Amme Alacaklarının Tahsil Usulü Uygulamaları

TÜRKİYE SERBEST MUHASEBECİ MALİ MÜŞAVİRLER VE YEMİNLİ MALİ MÜŞAVİRLER ODALARI BİRLİĞİNE

İlgi: 24.11.2017 tarih ve 06844 sayılı dilekçeniz.

Başkanlığımıza hitaben vermiş olduğunuz ilgide kayıtlı dilekçeniz incelenmiş olup söz konusu dilekçenizde özetle; Gelir Vergisi Kanununun 121 ve Kurumlar Vergisi Kanunun 44 üncü maddelerinde, beyannamelerde gösterilen gelire dahil kazanç ve iratlardan Gelir/Kurumlar Vergisi Kanunlarına göre kesilmiş bulunan vergilerin beyanname üzerinden hesaplanan gelir/kurumlar vergisine mahsup edileceği, mahsubu yapılan miktarın gelir/kurumlar vergisinden fazla olması halinde aradaki farkın vergi dairesince mükellefe bildirileceği ve mükellefin tebliğ tarihinden itibaren bir yıl içinde müracaatı üzerine kendisine red ve iade olunacağı, bu kapsamda birliğiniz üyelerinin bu şekilde nakden veya mahsuben iade taleplerinin olmasına rağmen bu taleplerinin zamanında yerine getirilmemesi veya bu taleplerinin dikkate alınmadan meslek mensuplarının banka hesaplarına e-haciz uygulandığı belirtilerek vergi dairelerince e-haciz uygulaması yapılırken mükelleflerin iade mahsup taleplerinin olup olmadığının gözetilmesi gerektiği belirtilmektedir.

Gelir ve Kurumlar beyannamesi üzerinden iade hakkı bulunan mükelleflerin iade işlemlerinin nasıl yapılacağı halen pilot olarak uygulanmakta olan EVDB işlem yönergesinin Vergi İadesi Gerektiren Beyannameler Üzerine Yapılacak Düzeltme İşlemleri başlıklı 63 üncü maddesinde “Beyannamelerinde kesinti yoluyla ödenen vergiler dolayısıyla iade hakkı bulunan mükelleflere gelir vergisi ve kurumlar vergisi genel beyan dönemini takip eden ay sonuna kadar ilgili mevzuatı gereğince mahsup ve iadeye ilişkin olarak aranılması gereken tüm belgelerin de belirtildiği ve yazının tebliğ tarihinden itibaren bir yıl içinde elektronik ortamda standart iade talep dilekçesi ile müracaat edilmesi üzerine iade işlemlerinin yapılacağının alma haberli bir yazı ile gönderilmesi gerekmektedir.” açıklamalarına yer verilmiştir.

Buna göre iadeye ilişkin olarak aranılması gereken tüm belgelerin tamamlanması halinde İade işlemi, talep tarihi önceliği dikkate alınarak iade dosyası üzerinden ilgili mevzuatta belirlenen esaslar doğrultusunda yapılır. Yapılacak iadeler veya dilekçeyle iade isteminde bulunan mükelleflerin düzeltme talepleri en geç mükellef tarafından tamamlanması gereken bilgi ve belgelerin tamamlandığı tarihi takip eden üç ay içinde sonuçlandırılır.

Ayrıca vadesi geçtiği halde borcunu ödemeyen mükelleflere ilişkin takip işlemlerinin nasıl yapılacağı da yine halen pilot olarak uygulanmakta olan EVDB işlem yönergesinin Mükellef Hesaplarının Taranması ve Borçluların Tespit Edilmesi başlıklı 129 uncu maddesinde düzenlenmiş olup ilgili maddenin dördüncü paragrafında ” Mükellefin iade alacakları ile ilgili olarak mahsup talebi olduğunun tespiti halinde ise ilgili mevzuatında belirtilen belge bilgilerin eksiksiz olması koşuluyla düzeltme işlemleri sonuçlandırılmasa dahi bu mükelleflerin takibe alınmasını önlemek amacıyla mahsup taleplerinin olduğuna dair bilgi girişi yapılır. Bu mahsup taleplerine ilişkin düzeltme işlemleri düzenli olarak takip edilerek en kısa sürede tamamlanır” denilmektedir.

Yukarıda ayrıntılı olarak açıklandığı üzere vergi daireleri tarafından mükelleflerin gerek iade-mahsup işlemleri gerekse takibat işlemleri işlem yönergesinde yapılan açıklamalar doğrultusunda yerine getirilmekte olup söz konusu dilekçenizde belirtilen aksaklıklar hakkında somut bilgilerin bildirilmesi halinde gerekli araştırmalar yapılarak tarafınıza ayrıca bilgi verilecektir.

Bilgi edinilmesini rica ederim.

Hamit ÖZTÜRK

Başkan a.

Gelir İdaresi Grup Başkanı

Vergiye Uyumlu Mükelleflerin Borçlarının Tecili Hakkında Karar BKK 2018/11284

24 Şubat 2018 Tarihli Resmi Gazete

Sayı: 30342

Karar Sayısı: 2018/11284

Vergiye uyumlu mükelleflerin borçlarının tecili hakkındaki ekli Kararın yürürlüğe konulması; Maliye Bakanlığının 22/1/2018 tarihli ve 7619 sayılı yazısı üzerine, 6183 sayılı Kanunun 48/A maddesine göre, Bakanlar Kurulu’nca 22/1/2018 tarihinde kararlaştırılmıştır.

Recep Tayyip ERDOĞAN

CUMHURBAŞKANI

22/1/2018 TARİHLİ VE 2018/11284 SAYILI KARARNAMENİN EKİ

KARAR

Çok zor durum halinin tespitinde kullanılacak kriterler

MADDE 1-(1) 21/7/1953 tarihli ve 6183 sayılı Amme Alacaklarının Tahsil Usulü Hakkında Kanunun 48/A maddesinin Bakanlar Kuruluna verdiği yetkiye istinaden, maddeden yararlanacak ticari, zirai ve mesleki faaliyeti nedeniyle yıllık gelir veya kurumlar vergisi mükellefi olan borçlular; bilanço esasına göre defter tutanlar, işletme/zirai işletme hesabı esasına göre defter tutanlar, ticari kazancı basit usulde tespit edilenler ve serbest meslek kazanç defteri tutanlar şeklinde gruplandırılmak suretiyle çok zor durum halinin tespitinde kullanılacak kriterler aşağıda belirtilmiştir.

- a) Bilanço esasına göre defter tutan yıllık gelir veya kurumlar vergisi mükelleflerinin çok zor durum halinin tespitinde aşağıdaki mali göstergeler kullanılır.

|

Nakit Oranı : |

Hazır Değerler + Menkul Kıymetler —————————————- Kısa Vadeli Yabancı Kaynaklar |

|

Likidite Oranı : |

Dönen Varlıklar – Stoklar —————————————- Kısa Vadeli Yabancı Kaynaklar |

|

Kaldıraç Oranı: |

Kısa Vadeli Yabancı Kaynaklar + Uzun Vadeli Yabancı Kaynaklar —————————————- Toplam Varlıklar |

- b) İşletme/zirai işletme hesabı esasına göre defter tutan, ticari kazancı basit usulde tespit edilen ve serbest meslek kazanç defteri tutan mükelleflerin çok zor durum halinin tespitinde aşağıdaki mali göstergeler kullanılır.

|

Nakit Oranı : |

Kasa + Banka —————————————- Kısa Vadeli Borçlar |

|

Likidite Oranı ; |

Kasa + Banka + Kısa Vadeli Alacaklar —————————————- Kısa Vadeli Borçlar |

|

Kaldıraç Oranı: |

Kısa Vadeli Borçlar + Uzun Vadeli Borçlar —————————————- Toplam Varlıklar |

(2) Mükelleflerin mali durumlarının değerlendirilmesi sonucu; nakit oranının 0,1 veya 0,1’den küçük, likidite oranının 0,7 veya 0,7’den küçük ve kaldıraç oranının 0,7 veya 0,7’den büyük olması ve bu şartların bir arada bulunması halinde mükelleflerin çok zor durumda oldukları kabul edilir.

(3) Çok zor durum halinin tespiti için yapılacak mali durum analizlerinde, 4/1/1961 tarihli ve 213 sayılı Vergi Usul Kanununun 175 inci ve mükerrer 257 nci maddelerinin Maliye Bakanlığına verdiği yetkiye dayanılarak yapılan düzenlemeler esas alınır.

Tecil süreleri ve faiz oranları

MADDE 2– (1) 6183 sayılı Kanunun 48/A maddesi kapsamında mükelleflerin çok zor durum derecesinin belirlenmesinde, aşağıdaki likidite ve kaldıraç oranları kullanılır.

|

Likidite Analizi Tablosu |

|

|

Derece |

Oran |

|

(L) |

(X) |

|

1 |

0,7 ≥ X ≥ 0,6 |

|

2 |

0,6 > X ≥ 0,5 |

|

3 |

0,5 > X ≥ 0,4 |

|

4 |

0.4 > X ≥ 0,3 |

|

5 |

0,3 > X |

|

Kaldıraç Analizi Tablosu |

|

|

Derece |

Oran |

|

(K) |

(Y) |

|

1 |

0.7 ≤ Y ≤ 0,8 |

|

2 |

0,8 < Y ≤ 0,9 |

|

3 |

0.9 < Y ≤ 1 |

|

4 |

1 < Y ≤ 1,1 |

|

5 |

1,1 < Y |

(2) Mükelleflerin, likidite ve kaldıraç analiz tablolarına göre ayrı ayrı tespit edilen dereceler toplanarak “Çok Zor Durum Derecesi” bulunur. Bu dereceye göre azami tecil süresi ile 6183 sayılı Kanunun 48 inci maddesine göre belirlenen tecil faizinin (Yürürlükteki Tecil Faiz Oranı=TFO) belirli bir yüzdesi esas alınarak bulunan faiz oranı “Tecil Süresi ve Faiz Oranı Belirleme Tablosu”ndan tespit edilir.

|

Tecil Süresi ve Faiz Oranı Belirleme Tablosu |

||

|

Çok Zor Durum Derecesi (L+K) |

Azami Tecil Süresi |

Tecil Faizi Oranı |

|

2-3 |

18 aya kadar |

TFO x 0,75 |

|

12 aya kadar |

TFO x 0,7 |

|

|

6 aya kadar |

TFO x 0,65 |

|

|

4-5 |

24 aya kadar |

TFO x 0,7 |

|

18 aya kadar |

TFO x 0,6 |

|

|

12 aya kadar |

TFO x 0,5 |

|

|

6 aya kadar |

TFO x 0,4 |

|

|

6-7 |

36 aya kadar |

TFO x 0,7 |

|

24 aya kadar |

TFO x 0,6 |

|

|

18 aya kadar |

TFO x 0,5 |

|

|

12 aya kadar |

TFO x 0,4 |

|

|

6 aya kadar |

TFO x 0,3 |

|

|

8-9 |

48 aya kadar |

TFO x 0,6 |

|

36 aya kadar |

TFO x 0,5 |

|

|

24 aya kadar |

TFO x 0,4 |

|

|

18 aya kadar |

TFO x 0,3 |

|

|

12 aya kadar |

TFO x 0,2 |

|

|

6 aya kadar |

TFO x 0,1 |

|

|

10 |

60 aya kadar |

TFO x 0,5 |

|

48 aya kadar |

TFO x 0,4 |

|

|

36 aya kadar |

TFO x 0,3 |

|

|

24 aya kadar |

TFO x 0,2 |

|

|

18 aya kadar |

TFO x 0,15 |

|

|

12 aya kadar |

TFO x 0,1 |

|

|

6 aya kadar |

TFO x 0,05 |

|

Yİ-ÜFE uygulaması

MADDE 3- (1) 6183 sayılı Kanunun 48/A maddesi kapsamında tecil edilecek gecikme zammının, Türkiye İstatistik Kurumunun her ay için belirlediği Yurt İçi Üretici Fiyat Endeksinin (Yİ-ÜFE) aylık değişim oranları esas alınarak Yİ-ÜFE tutarı olarak hesaplanması uygun görülmüştür.

Yürürlük

MADDE 4- (1) Bu Karar, 1/1/2018 tarihinden itibaren vadesi gelen alacaklara uygulanmak üzere yayımı tarihinde yürürlüğe girer.

Yürütme

MADDE 5- (1) Bu Karar hükümlerini Maliye Bakanı yürütür.

Teknoloji Geliştirme Bölgeleri Uygulama Yönetmeliğinde Değişiklik Yapılmasına Dair Yönetmelik Yayımlandı

Teknoloji Geliştirme Bölgeleri Uygulama Yönetmeliği’nde Değişiklik Yapılmasına Dair Yönetmelik 22.02.2018 tarihli Resmi Gazete’de yayımlandı. Yayım tarihinde yürürlüğe giren söz konusu Yönetmelik’te yapılan değişiklere yönelik açıklamalarımız aşağıda dikkatinize sunulmaktadır:

- 1. Proje bitirme belgesi tanımındaki değişiklik

10.08.2016 tarihli Resmî Gazete’de yayımlanan Teknoloji Geliştirme Bölgeleri Uygulama Yönetmeliği’nin 3’üncü maddesinin birinci fıkrasının (u) bendinde yer alan “Proje Bitirme Belgesi” tanımına ekleme yapılmış olup, proje bitirme belgesinin Genel Müdürlük tarafından da elektronik ortamda onaylanması şartı getirilmiştir.

- 2. Proje kabul belgesi ve temel bilimler tanımının eklenmesi

“Proje kabul belgesi” ve “Temel Bilimler” tanımları ilgili Yönetmelik’in 3. maddesine eklenmiş olup, söz konusu tanımlara aşağıdaki şekilde yer verilmiştir:

“rr) Proje kabul belgesi: Bölgede yürütülecek olan Ar-Ge veya tasarım projelerinin her birinin, proje değerlendirme komisyonu görüşü çerçevesinde onaylanan veya başka bir kamu ve uluslararası Ar-Ge veya tasarım destek programları kapsamında desteklenen ya da Ar-Ge veya tasarım projesi olduğu belirtilmek üzere kamu kurum ve kuruluşlarınca oluşturulan projelerin kabulüne ilişkin olarak yönetici şirket tarafından düzenlenen ve Genel Müdürlükçe elektronik ortamda oluşturulmuş proje kodunu içeren belgeyi,”

“ss) Temel bilimler: Yükseköğretim kurumlarının matematik, fizik, kimya ve biyoloji lisans programlarını,”

ifade eder.

- 3. “Proje kabul belgesinin düzenlenmesi” hususunun yönetici şirketin görev ve sorumlulukları kapsamına alınması ve “Proje bitirme belgesinin düzenlenmesi” hususunun ilave şartlara bağlanması

Söz konusu Yönetmelik’in “Yönetici şirketin görev ve sorumlulukları” başlığı altındaki 14. maddesinin birinci fıkrasının (g) bendinde yer alan açıklamaya “yenilik barındıracak, herhangi bir alanda üretilebilir, kullanılabilir, uygulanabilir olacak, uygulanan tekniğin bilinen durumunun aşıldığını gösterecek” ibaresi eklenmiş olup, yönetici şirketin, proje değerlendirmesinde göz önünde bulunduracağı kriterler artırılmış ve değerlendirme neticesinde “proje kabul belgesi”nin düzenlenmesi hüküm altına alınmıştır.

Öte yandan, söz konusu Yönetmelik’in, bölgede yer alan girişimcilere yönelik maddeleri içeren (k) bendinin 6 numaralı alt bendinde belirtilen proje bitirme belgesinin düzenlenmesine yönelik hususlar ilgili maddenin (g) bendinde yer verilmiş olan kriterlere bağlanmış olup, söz konusu proje bitirme belgesinin düzenlenmesine yönelik ise aşağıdaki açıklamalar eklenmiştir. 6 numaralı alt bende eklenen ilgili alt bentlerindeki açıklamalar çerçevesinde;

- Proje bitirme belgesi talep eden işletmeler Bölgede tamamlanan projeler için elektronik ortamda başvuruda bulunur.

- Yönetici şirket ilgili başvuruyu değerlendirir, elektronik ortamda kabul eder ve imzalar.

- Genel Müdürlük başvuruyu değerlendirir, uygun bulması halinde söz konusu başvuruyu onaylar.

- Bakanlık tarafından elektronik ortamda onaylanarak oluşturulan belge, yönetici şirket aracılığıyla girişimci firmaya iletilir.

Ayrıca, (k) bendine eklenen 7 numaralı alt bent ile girişimcilere Genel Müdürlük tarafından elektronik ortamda proje kodu verilmiş proje kabul belgesi düzenlenmesi şartı da getirilmiştir.

- 4. Temel bilim mezunu personel için sağlanan ilave desteğin Uygulama Yönetmeliği’ne eklenmesi

1 Temmuz 2017 tarihinde yürürlüğe giren 7033 sayılı Kanun ile yapılan düzenlemelere göre; temel bilimler alanında (matematik, fizik, kimya, biyoloji) en az lisans derecesine sahip Ar-Ge personeli istihdam eden Teknoloji Geliştirme Bölgesi firmalarının, bu personelin her birine ödedikleri aylık ücretin o yıl için uygulanan asgari ücretin aylık brüt tutarı kadarlık kısmı iki yıl süreyle, Bilim, Sanayi ve Teknoloji Bakanlığı bütçesine konulacak ödenekten karşılanacağı açıklanmıştı. Söz konusu düzenlemeye ilişkin ilgili destek “Teknoloji Geliştirme Bölgeleri Uygulama Yönetmeliği” ne de eklenmiş olup, aşağıdaki şartlara bağlanmıştır.

Söz konusu şartlara göre;

- Her bir Teknoloji Geliştirme Bölgesi firmasına sağlanacak destek, ilgili ayda Teknoloji Geliştirme Bölgesi firmasına istihdam edilen toplam personel sayısının yüzde onu ile sınırlandırılmıştır. (Bu sayının küsuratlı çıkması halinde tama iblağ edilir.)

- Söz konusu destek, Teknoloji Geliştirme Bölgeleri yönetici şirketlerinde istihdam edilen temel bilimler mezunu Ar-Ge personeli için de uygulanacaktır.

- İstihdam edilecek personelin 01.07.2017 (dahil) tarihinden sonra işe alınması ve ilgili Teknoloji Geliştirme Bölgesi firmasında ilk kez işe girmiş olması gerekmektedir.

- Yönetici Şirketler, istihdam edilen personelin işe alınması ve işten ayrılması durumları ile ilgili hususları Bakanlığa yazılı veya elektronik ortamda bildirmekle yükümlüdür.

- İşletmeler taleplerini öncelikle Bölge yönetici şirketine bildirir, yönetici şirketin talebin uygunluğunu değerlendirmesinin akabinde uygun gördüğü başvuruyu portal üzerinden Bakanlığa iletir. Bakanlıkça uygun bulunması halinde ise Bakanlık başvuruyu onaylar.

- Desteğe ilişkin yapılacak ödemeler, destek kapsamındaki personele ilişkin sigorta primi gün sayısı dikkate alınarak Bakanlıkça aylık dönemler halinde gerçekleştirilir.

- Destek kapsamında ödemelerin yapılabilmesi için yukarıdaki şartların sağlandığını ve firma tarafından ilgili personele dönem ücretlerinin ödendiğini gösteren raporun Bakanlığa sunulması gerekmektedir. Bakanlıkça uygun görülen tutar, raporun teslim edildiği tarihi takip eden ayın sonuna kadar firmanın bildirdiği banka hesabına ödenir. E&Y

Defter-Beyan Sistemine Yapılması Gereken Ocak Ayı Kayıtlarına İlişkin Süre 2 Nisan 2018 Tarihi Sonuna Kadar Uzatıldı

23/02/2018 tarihli ve VUK-100 / 2018-4 sayılı Vergi Usul Kanunu Sirküleri ile; 26 Şubat 2018 tarihi sonuna kadar serbest meslek erbabı (işletme ya da bilanço esasına göre de defter tutanlar dâhil) tarafından Defter-Beyan Sistemine yapılması gereken Ocak ayı kayıtlarına ilişkin süre 2 Nisan 2018 tarihi sonuna kadar uzatılmış ve söz konusu dönem için verilmesi gereken beyannamelerin, mevcut e-Beyanname uygulaması üzerinden, Beyanname Düzenleme Programı aracılığıyla da verilebilmesi hakkında açıklamalar yapılmıştır.

Söz konusu Sirkülere ulaşmak için tıklayınız.

İndirimli orana tabi teslimlerle ilgili olarak mahsup yoluyla iadesi gerçekleşmeyen tutarların Ocak ayı KDV beyannamesine dahil edilmesi gerekiyor.

Bilindiği üzere indirimli orana tabi teslimler nedeniyle doğan KDV iade alacaklarının işlemlerin gerçekleştiği takvim yılı içerisinde mahsup yoluyla iadesinin talep edilmesi mümkündür. Cari yıl içerisinde mahsuben iade talebinde bulunan mükellefler, KDV beyannamelerinde iadesini talep ettikleri tutarı devreden KDV tutarından düşüp iade edilecek KDV satırına yazmaktadırlar.

Yılı içerisinde iadesi talep edilen KDV iade alacaklarının aynı yıla ait vergi ve diğer borçlara mahsup edilmesi gerekmektedir. Bu şekilde mahsubu yapılmayan KDV iade alacaklarının izleyen yılda yıllık iade yoluyla yeniden iade konusu yapılması mümkündür. Yıllık iade uygulamasına konu edilmeyen tutarların izleyen yıl borçlarına mahsup yoluyla veya nakden iade edilmesi ise mümkün bulunmamaktadır.

Katma Değer Vergisi Genel Uygulama Tebliği uyarınca; indirimli orana tabi teslimlerin gerçekleşmiş olduğu cari yıl içerisinde iade talebinde bulunulup da iadesi gerçekleşmeyen iade alacaklarının, en erken iade talebinin yapıldığı dönemi izleyen dönemde, en geç izleyen yılın Ocak vergilendirme dönemine ait beyannamede “indirimler” kulakçığı altında bu amaçla ihdas edilen 106 No.lu “İndirimli Orana Tabi İşlemlerle İlgili Mahsuben İadesi Gerçekleşmeyen KDV” satırına yazılmak suretiyle yeniden devreden KDV tutarına dahil edilmesi gerekmektedir.

Yıl içerisinde talep edilip de iadesi gerçekleşmeyen tutarların yukarıda belirttiğimiz şekilde devreden KDV hesabına dahil edilmesi, söz konusu tutarlar itibarıyla iade talebinden vazgeçildiği anlamına gelecektir.

Devreden KDV tutarına dahil edilen bu tutarlar, yıllık iade uygulaması kapsamında yeniden iade konusu yapılabilecektir.

Bu nedenle 2017 takvim yılı içerisindeki indirimli orana tabi teslimleri nedeniyle yıl içerisinde iade talebinde bulunulup da mahsup yoluyla iadesi gerçekleşmeyen tutarların en geç 2018 takvim yılı Ocak vergilendirme dönemi KDV beyannamesinin ilgili satırına yazılması gerekmektedir.

Bu işlemin yapılmamasının nasıl bir sonuç doğuracağı konusunda Katma Değer Vergisi Genel Uygulama Tebliği'nde bir belirleme yapılmamıştır. Ciddi bir problemle karşılaşmamak için yapılan düzenlemeye titizlikle uyulması yerinde olacaktır. E&Y

GİB’ den e-Fatura Duyuruları

Türkiye’den serbest bölgeye mal ihracı yapan e-fatura mükellefleri tarafından (alıcının e-fatura kullanıcısı olması halinde) düzenlenen ihracat e-faturalarının XML halinin de mutlaka elektronik bir kanaldan (mail vb.) alıcıya ulaştırılması gerekmektedir. Bu kurala uyulmayıp ilgili e-faturanın kağıt çıktısının alınarak gönderilmesi durumunda bu çıktı alıcı nezdinde Bakanlığımız tarafından geçerli bir belge olarak kabul edilmemektedir. DUYURULUR.

7/7/2017 tarihli duyurumuza göre kağıt çıktı ile ihracat işlemleri tamamlanıp sonradan referans numarası alınan faturalar için Gümrük ve Ticaret Bakanlığı’nca otomatik kabul yanıtı gönderilmeye başlanmış olup bu faturalar için mükelleflerimizce yapılması gereken herhangi bir işlem bulunmamaktadır.

DUYURULUR.

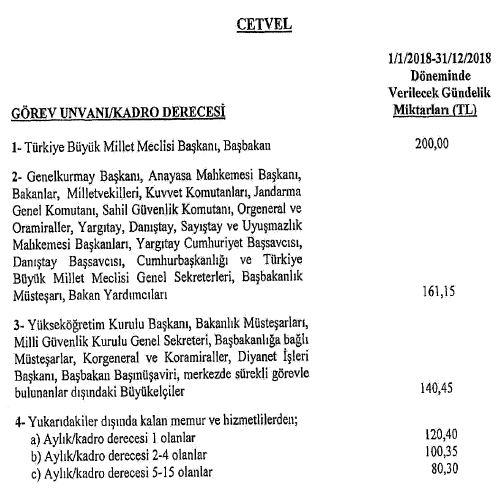

Yurtdışı Harcırah (Gündelikler)

16 Şubat 2018 Tarihli Resmi Gazete

Sayı: 30334

Karar Sayısı: 2018/11213

“Kuzey Kıbrıs Türk Cumhuriyeti’ne Yapılacak Yolculuklarda Verilecek Gündeliklere Dair Karar” ile “Yurtdışı Gündeliklerine Dair Karar”ın yürürlüğe konulması; Maliye Bakanlığının 25/12/2017 tarihli ve 10029 sayılı yazısı üzerine, 10/2/1954 tarihli ve 6245 sayılı Harcırah Kanununun 34 üncü maddesine göre, Bakanlar Kurulu’nca 8/1/2018 tarihinde kararlaştırılmıştır.

Recep Tayyip ERDOĞAN

CUMHURBAŞKANI

YURTDIŞI GÜNDELİKLERİNE DAİR KARAR

MADDE 1– (1) Yurtdışına veya yurtdışında iken başka bir yere, sürekli veya geçici bir görevle ya da tedavi amacıyla gönderilenlerin, gidiş ve dönüşleri ile tedavi ve geçici görevlendirme sürelerinde verilecek gündeliklerin yabancı para cinsinden miktarları ekli cetvelde gösterilmiştir,

(2) Birden fazla ülkeyi kapsayacak yurtdışı geçici görev yolculuk ve ikametlerde, her ülkedeki kalış süresi için o ülkeye İlişkin gündelik miktarı esas alınır,

MADDE 2– (1) Harcırah için avans verilecek ise, avansın Türk Lirası cinsinden tutarı, yabancı para cinsinden avans miktarının tahakkuk tarihindeki Türkiye Cumhuriyet Merkez Bankasınca ilan edilen efektif satış kuruyla çarpılması suretiyle bulunur, Avans ilgiliye Türk Lirası cinsinden ödenir. Avansın mahsup işlemlerinde ise ilgiliye ödenme tarihindeki Türkiye Cumhuriyet Merkez Bankasınca ilan edilen efektif satış kuru esas alınır.

(2) Harcırah İçin avans verilmemiş ise, yurtdışı gündeliklerinin Türk Lirası cinsinden tutan, yabancı para cinsinden gündelik miktarının beyanname düzenleme tarihindeki Türkiye Cumhuriyet Merkez Bankasınca ilan edilen döviz satış kuruyla çarpılması suretiyle bulunur.

(3) Yabancı para cinsinden, müstahak olunan harcırah miktarının avans miktarından fazla olması halinde fazla olan kısım için, beyanname düzenleme tarihindeki Türkiye Cumhuriyet Merkez Bankasınca ilan edilen döviz satış kuru esas alınır.

MADDE 3– (1) Geçici görev ile yabancı ülkelere gönderilenlere, özel anlaşmaları gereğince yabancı devlet, uluslararası kuruluş veya resmi diğer kuruluşlar tarafından ödeme yapıldığı takdirde bu ödemeler gündeliklerinden indirilir.

(2) Kurumlar, hizmetin özellikleri, mevcut ödenek miktarı, yabancı devlet, uluslararası kuruluş, resmi veya özel diğer kurum ve kuruluşlar tarafından ödeme yapılması, görev yerinde ücretsiz veya düşük ücretli yatacak yer temin edilmesi, yemek ihtiyaçlarının kısmen veya tamamen karşılanması gibi hususları dikkate almak suretiyle, ekli cetvelde gösterilen miktarlardan daha aşağı miktarda gündelik ödeyebilirler. Ancak, bu şekilde ödenecek gündeliklerin ilgililerce kabul edildiğinin görev mahallinden ayrılmadan önce idarelerine yazılı olarak bildirilmesi gerekir.

MADDE 4– (1) Bu Karar hükümlerine göre yurtdışına veya sürekli görevle yurtdışında iken başka ülkelere geçici görevle gönderilenlere, Türkiye’den veya sürekli görevle bulundukları ülkelerden her çıkışlarında, seyahat ve ikamet süresinin ilk on günü için ödenecek gündelikler, ekli cetveldeki miktarların % 50 artırılması suretiyle hesaplanır.

(2) Türkiye’den yurtdışına geçici görevle gönderilenlerden, seyahat ve ikamet süresinin ilk on günü ile sınırlı olmak kaydıyla, www.alomaliye.com yurtdışında yatacak yer temini için ödedikleri ücretleri fatura ile belgelendirenlere, faturada gösterilen günlük yatak ücretinin birinci fıkrada belirtildiği şekilde artırımlı olarak hesaplanan gündeliklerinin % 40’ına kadar olan miktar için bir ödeme yapılmaz, %40’ını aşması halinde ise aşan kısmın sadece % 70 i ayrıca ödenir. Ancak, yatacak yer temini için ödenecek günlük ilave miktar, artırımlı olarak hesaplanan gündeliklerin ekli cetvelin;

- a) I-III no’lu sütunlarda gösterilen unvanlarda bulunanlar için % 100’ünden,

- b) IV-VIII no’lu sütunlarda gösterilen kadrolarda bulunanlar için % 70’inden,

fazla olamaz,

(3) Bu Kararın 3 üncü maddesinin ikinci fıkrası uyarınca ekli cetvelde gösterilen miktarlardan daha aşağı miktarda gündelik belirlenmesi durumunda, yatacak yer ücretinin hesaplanmasında, ekli cetvelde gösterilen gündeliklerin artırımlı miktarları esas alınır.

(4) Bu madde hükmü yurtdışı sürekli görev harcırahının hesabında dikkate alınmaz,

MADDE 5– (1) Merkezi yönetim kapsamındaki kamu idarelerince ekti cetvelde, yer alanların yurtdışına geçici görevlendirmelerinde; görevin Önem ve özelliği ile görev yeri itibarıyla oluşabilecek konaklama gideri ihtiyacı dikkate alınmak ve belgelendirilmek suretiyle görevlendirme süresince;

- a) Genel müdür ve daha üst makam yöneticileri ile ek göstergeleri genel müdür düzeyinde veya daha yüksek tespit edilen görevde bulunan yöneticilerin,

- b) Ek göstergesi 8,000 ve daha yüksek olanlarla birlikte aynı yurtdışı toplantısına katılan ilgili kurum personelinin,

- c) Zorunlu ve istisnai hallere münhasır olmak üzere, ilgili Bakanın onayı alınmak şartıyla (a) ve (b) bendleri kapsamı dışında kalan diğer personelin,

konaklama bedelinin ilgilinin gündeliklerinin %40’ını aşan kısmının tamamı ödenebilir. Ancak, bu madde kapsamında yıl içinde yapılan görevlendirmeler sonucunda, bu Kararın 4 üncü maddesinin ikinci fıkrasında yer alan tutarları aşan konaklama bedeli için idare bütçesinden yapılacak yıllık harcama tutarının toplamı ilgili idare bütçesinin 03.3.3.01 ekonomik kodunda yer alan yurtdışı geçici görev yolluğu kesintili başlangıç ödeneğinin %30’unu aşamaz. İlgili kamu idarelerinin bu kapsamda kullanabilecekleri ödenek tutarları ile bu giderlerin ödenmesi ve izlenmesi Maliye Bakanlığınca belirlenen usul ve esaslara göre yürütülür.

(2) Görevin önem ve özelliği ile görev yeri itibarıyla oluşabilecek konaklama gideri ihtiyacı dikkate alınmak ve belgelendirilmek suretiyle görevlendirme süresince sermayesinin yarısından fazlası kamuya ait bankaların yönetim kurulu başkan ve üyeleri ile genel müdürlerinin konaklama bedelinin ilgilinin gündeliğinin %40’ını aşan kısmının tamamı ödenebilir. Ancak bu kapsamda yıl içinde yapılan görevlendirmeler sonucunda, bu Kararın 4 üncü maddesinin ikinci fıkrasında yer alan tutarları aşan konaklama bedeli için yapılacak yıllık harcama tutarının toplamı, ilgili kurum bütçesinin yurtdışı geçici görev yolluğu amacıyla bütçelerine tefrik edilen ödeneklerinin %30’unu aşamaz.

(3) Görevin önem ve özelliği ile görev yeri itibarıyla oluşabilecek konaklama gideri ihtiyacı dikkate alınmak ve belgelendirilmek suretiyle görevlendirme süresince 8/6/1984 tarihli ve 233 sayılı Kamu İktisadi Teşebbüsleri Hakkında Kanun Hükmünde Kararname kapsamındaki kamu iktisadi teşebbüsleri ile 24/11/1994 tarihli ve 4046 sayılı Özelleştirme Uygulamaları Hakkında Kanuna tabi olup sermayesinin %50’sinden fazlası kamuya ait olan işletmeci kuruluşlar ve sermayesinin tamamı Hazineye ait olup Sayıştay denetimine tabi olan diğer kurum ve kuruluşların genel müdürlerinin konaklama bedelinin ilgilinin gündeliğinin %40’ını aşan kısmının tamamı ödenebilir. Ancak bu kapsamda yıl içinde yapılan görevlendirmeler sonucunda, bu Kararın 4 üncü maddesinin ikinci fıkrasında yer alan tutarları aşan konaklama bedeli için yapılacak yıllık harcama tutarının toplamı, ilgili kurum bütçesinin yurtdışı geçici görev yolluğu amacıyla bütçelerine tefrik edilen ödeneklerinin %30’unu aşamaz.

(4) Bu madde uyarınca görevlendirilenlere, seyahat ve ikamet süresinin ilk on günü için artırımlı olarak hesaplanan gündelikler dahil olmak üzere gündeliklerinin %40’ına kadar olan miktar için bir ödeme yapılmaz.

(5) Bu maddenin uygulanması ile ilgili olarak ortaya çıkabilecek tereddütleri gidermeye ve gerektiğinde uygulama esaslarını belirlemeye Maliye Bakanlığı yetkilidir.

MADDE 6– (1) Bu Karar;

- a) Kuzey Kıbrıs Türk Cumhuriyeti’ne Yapılacak Yolculuklarda Verilecek Gündeliklere Dair Karar hükümleri uygulananlara,

- b) Staj ve öğrenim amacıyla yurtdışına gönderilenlere (gidiş ve dönüş yol gündelikleri

hariç),

- c) Bakanlıklararası Ortak Kültür Komisyonu Kararıyla yurtdışına gönderilenlere (gidiş ve dönüş yol gündelikleri hariç),

ç) 15/1/2010 tarihinden sonra yurtdışına tedavi amacı ile gönderilen ve tedavileri Sosyal Güvenlik Kurumu tarafından karşılananlara,

uygulanmaz.

MADDE 7– (1) Bu Karar 1/1/2018 tarihinden geçerli olmak üzere yayımı tarihinde yürürlüğe girer.

MADDE 8– (1) Bu Karar hükümlerini Bakanlar Kurulu yürütür.

Kuzey Kıbrıs Türk Cumhuriyeti’ne Yapılacak Yolculuklarda Verilecek Harcırah (Gündelikler)

16 Şubat 2018 Tarihli Resmi Gazete

Sayı: 30334

Karar Sayısı: 2018/11213

“Kuzey Kıbrıs Türk Cumhuriyeti’ne Yapılacak Yolculuklarda Verilecek Gündeliklere Dair Karar” ile “Yurtdışı Gündeliklerine Dair Karar”ın yürürlüğe konulması; Maliye Bakanlığının 25/12/2017 tarihli ve 10029 sayılı yazısı üzerine, 10/2/1954 tarihli ve 6245 sayılı Harcırah Kanununun 34 üncü maddesine göre, Bakanlar Kurulu’nca 8/1/2018 tarihinde kararlaştırılmıştır.

Recep Tayyip ERDOĞAN

CUMHURBAŞKANI

KUZEY KIBRIS TÜRK CUMHURİYETİ’NE YAPILACAK YOLCULUKLARDA

MADDE 1– (1) Kuzey Kıbrıs Türk Cumhuriyetine sürekli veya geçici bir görevle gönderilenlerin, gidiş ve dönüşleri ile geçici görevlendirme süreleri için verilecek gündelik miktarları ekli cetvelde gösterilmiştir.

MADDE 2– (1) Kurumlar, hizmetin özellikleri, mevcut ödenek miktarı, resmi veya özel kurum ve kuruluşlar tarafından ödeme yapılması, görev yerinde ücretsiz veya düşük ücretli yatacak yer temin edilmesi, yemek ihtiyaçlarının kısmen veya tamamen karşılanması gibi hususları dikkate almak suretiyle, ekli cetvelde gösterilen miktarlardan daha aşağı miktarda gündelik ödeyebilirler. Ancak, bu şekilde ödenecek gündeliklerin ilgililerce kabul edildiğinin görev mahallinden ayrılmadan Önce idarelerine yazılı olarak bildirilmesi gerekir.

MADDE 3– (1) Kuzey Kıbrıs Türk Cumhuriyetine geçici görevle gönderilen ve bu Karar hükümlerine göre gündelik ödenenlerden, yatacak yer temini için Ödedikleri ücretleri belgelendirenlere, belge bedelini aşmamak ve her defasında on gün ile sınırlı olmak üzere,

(2) Bu Kararın 2 nci maddesi uyarınca ekli cetvelde gösterilen miktarlardan daha aşağı miktarda gündelik belirlenmesi durumunda, yatacak yer ücretinin hesaplanmasında, ekli cetvelde gösterilen gündelik miktarları esas alınır.

MADDE 4– (1) Bu Karar kapsamına girenlere, 10/2/1954 tarihli ve 6245 sayılı Harcırah Kanununun 46 ncı maddesi uyarınca verilecek yer değiştirme giderinin hesabında, ekli cetvelde gösterilen gündelik miktarlarının % 50 fazlası esas alınır.

MADDE 5– (1) 14/7/1964 tarihli ve 500 sayılı Kıbrıs’a Gönderilecek Türk Askeri Birliği Mensuplarının Aylık ve Ücretleriyle Çeşitli İstihkakları ve Birliğin Başka Giderleri Hakkında Kanunun 1 inci maddesinin birinci fıkrası kapsamında bulunanlara, bu Karara göre ayrıca ikamet gündeliği ve Kuzey Kıbrıs Türk Cumhuriyeti’nde yapacakları geçici görev yolculukları için gündelik verilmez.

MADDE 6- (1) Bu Karar kapsamına girenlere, Yurtdışı Gündeliklerine Dair Karar hükümleri uygulanmaz.

MADDE 7- (1) Bu Karar 1/1/2018 talihinden geçerli olmak üzere yayımı tarihinde yürürlüğe girer.

MADDE 8– (1) Bu Karar hükümlerini Bakanlar Kurulu yürütür.

Vadesi Geçmiş Borç Durumunu Gösterir Belge Borcu Yoktur Yazısı

“Vadesi Geçmiş Borç Durumunu Gösterir Belge” (Borcu Yoktur Yazısı) ile “Mükellefiyet Durumunu Gösterir Belge”

Gelir İdaresi Başkanlığı olarak, mükelleflerimize daha kaliteli hizmet sunmak ve günümüz ihtiyaç ile taleplerini karşılayabilmek adına çalışmalarımız devam etmekte olup, yeni bir hizmet olarak İnternet Vergi dairesine “T.C kimlik numarası ile giriş” ekranlarından elektronik ortamda “Vadesi Geçmiş Borç Durumunu Gösterir Belge” (Borcu Yoktur Yazısı) ile “Mükellefiyet Durumunu Gösterir Belge” verilmesi işlemine 14.02.2018 tarihi itibariyle başlanmıştır. Mükellefler İnternet vergi dairesinin ( https://intvrg.gib.gov.tr) adresinden T.C kimlik bilgileri ile giriş yaparak “Vadesi Geçmiş Borç Durumunu Gösterir Belge” (Borcu Yoktur Yazısını), Mükellef İşlemleri / Borcu yoktur – Mükellefiyet Yazısı / Borcu Yoktur Yazısı Talebi veya Mükellefiyet Yazısı talebi menülerini takip ederek elektronik ortamda bu belgeleri almaları imkanı sağlanmıştır. Diğer taraftan mükellefler istemeleri halinde farklı tarihlerde yaptıkları başvuru sonucunda onaylanan belgelerinin bir örneğini aynı menü adımlarını takip ederek “Daha Önceden Talep Ettiğiniz Dilekçeler” alanından almaları mümkün bulunmaktadır.

Özel Tüketim Vergisi (I) Sayılı Liste Uygulama Genel Tebliğinde Değişiklik Yapılmasına Dair Tebliğ (Seri No: 2)

15 Şubat 2018 Tarihli Resmi Gazete

Sayı: 30333

Maliye Bakanlığı (Gelir İdaresi Başkanlığı)’ndan:

MADDE 1 – 5/3/2015 tarihli ve 29286 sayılı Resmî Gazete’de yayımlanan Özel Tüketim Vergisi (I) Sayılı Liste Uygulama Genel Tebliğinin “III- İNDİRİMLİ VERGİ UYGULAMALARI VE MÜTESELSİL SORUMLULUK” başlıklı bölümünün “Kamuya Ait Kuruluşların İade Talepleri” başlıklı (B/5.5.4.) ve (B/6.7.4.) alt bölümlerinde yer alan “, belediyeler” ibaresi yürürlükten kaldırılmıştır.

MADDE 2 – Aynı Tebliğin; “III- İNDİRİMLİ VERGİ UYGULAMALARI VE MÜTESELSİL SORUMLULUK” başlıklı bölümünün “İade Talep Edebilecekler” başlıklı (C/1.1.3.) ve (C/1.2.3.) alt bölümlerinin beşinci paragrafına, “Kurul Kararının 2 nci maddesinde” ibaresinden sonra gelmek üzere aşağıdaki parantez içi ibare eklenmiştir.

“(sonraki yıllarda üretimde bulunulan dönemde aynı kapsamda yürürlükte olan “Ham Petrol, Akaryakıt, İhrakiye, Madeni Yağ, Baz Yağ ve Petrolle İlişkili Maddelere Dair Karar”ın ilgili maddesinde)”

MADDE 3 – Aynı Tebliğin; “III- İNDİRİMLİ VERGİ UYGULAMALARI VE MÜTESELSİL SORUMLULUK” başlıklı bölümünün “İade Talep Edilecek Vergi Dairesi ve Süresi” başlıklı;

- a)(B/6.6.4.) alt bölümünün ikinci paragrafında yer alan “üretilen aerosolünvergisinin beyan dönemini takip eden ay başından itibaren üç ay” ibaresi “üretilen aerosolün vergisinin beyan dönemini takip eden ay başından itibaren altı ay” şeklinde ve bu alt bölümde yer alan “Örnek 2” aşağıdaki şekilde,

“Örnek 2: Aerosol üreticisi (B) tarafından 1/11/2017 tarihinde ÖTV’ye tabi olan aerosol üretiminde kullanılmak üzere yurt içinden ÖTV’si ödenerek satın alınan 2.000 kg L.P.G.’nin 1.000 kg’lik kısmı 2017 yılı Aralık ayı, kalan 1.000 kg’lik kısmı ise 2018 yılının Şubat ayı içerisinde bu malın imalatında kullanılmıştır. Aralık ayında imal edilen aerosol 10/3/2018 tarihinde, Şubat ayında imal edilen aerosol ise 25/4/2018 tarihinde teslim edilmiş ve bu teslimlere ilişkin ÖTV (IV) sayılı liste ÖTV beyannamesi ile beyan edilerek ödenmiştir.

Buna göre, 2018 yılı Mart ayında teslim edilen aerosolün imalatına ilişkin olarak bu malın vergisinin beyan dönemini takip eden ay başı olan 1/5/2018 tarihinden 31/10/2018 tarihine kadar; Nisan ayında teslim edilen aerosolün imalatına ilişkin olarak ise bu malın vergisinin beyan dönemini takip eden ay başı olan 1/6/2018 tarihinden 30/11/2018 tarihine kadar iade talep edilebilir.”

- b)(C/1.2.5.) alt bölümünde yer alan “imal ettikleri malın teslimine ilişkin verginin beyan dönemini takip eden ay başındanitibaren üç ay” ibaresi “imal ettikleri malın teslimine ilişkin verginin beyan dönemini takip eden ay başından itibaren altı ay” şeklinde ve bu alt bölümde yer alan “Örnek 1” ve “Örnek 2” aşağıdaki şekilde,

“Örnek 1: 1/1/2018 tarihinde ÖTV’si ödenerek satın alınan 1.000 Kg. solvent türü white spirit isimli malın 200 Kg.’si Şubat ayı içerisinde ticari ismi tiner olan ÖTV’ye tabi malın imalatında kullanılmıştır. İmal edilen tinerin tamamı 13/6/2018 tarihinde teslim edilmiş ve buna ilişkin ÖTV ilgili vergilendirme döneminde beyan edilerek ödenmiştir.

Buna göre, teslim edilen tinerin imalatında kullanılan mala ilişkin iadesi talep edilebilecek vergi için 1/7/2018 tarihinden 31/12/2018 tarihine kadar ilgili vergi dairesine başvurulabilir.

Örnek 2: 1/1/2018 tarihinde ÖTV’si ödenerek satın alınan 1.000 Kg. solvent türü toluen isimli malın 500 Kg.’si Mart ayı, kalan 500 Kg.’si ise Kasım ayı içerisinde ticari ismi tiner olan ÖTV’ye tabi malın imalatında kullanılmıştır. Bu mallar kullanılarak imal edilen tinerin yarısı 10/5/2018 tarihinde kalan yarısı ise 25/7/2018 tarihinde teslim edilerek bu teslimlere ilişkin ÖTV ilgili vergilendirme döneminde beyan edilmiştir.

Buna göre, Mayıs ayında teslim edilen tinerin imalatında kullanılan mala ilişkin iadesi talep edilebilecek vergi için 1/6/2018 tarihinden 30/11/2018 tarihine kadar; Temmuz ayında teslim edilen tinerin imalatında kullanılan mala ilişkin iadesi talep edilebilecek vergi için ise 1/9/2018 tarihinden 28/2/2019 tarihine kadar ilgili vergi dairesine başvurulabilir.”

- c)(C/1.3.5.) alt bölümünde yer alan “ihracatın gerçekleştiği tarihi takip eden ay başındanitibaren üç ay” ibaresi “ihracatın gerçekleştiği tarihi takip eden ay başından itibaren altı ay” şeklinde ve bu alt bölümde yer alan “Örnek 1” ve “Örnek 2” aşağıdaki şekilde,

“Örnek 1: 1/1/2018 tarihinde ÖTV’si ödenerek satın alınan 1.000 Kg. baz yağın tamamı 15/2/2018 tarihinde aynı cetvelde yer alan ve Kararname eki Kararın 3 üncü maddesinde G.T.İ.P. numarası belirtilen yağlama müstahzarı isimli mallardan birinin imalatında kullanılarak, imal edilen bu malın yarısı 25/2/2018 tarihinde, kalan yarısı ise 2/6/2018 tarihinde ihraç edilmiştir.

Buna göre, 25/2/2018 tarihinde ihraç edilen yağlama müstahzarı isimli malın imalatında kullanılan baz yağa ilişkin iadesi talep edilebilecek vergi için 1/3/2018 tarihinden 31/8/2018 tarihine kadar ilgili vergi dairesine başvurulabilir. Diğer taraftan 2/6/2018 tarihinde yapılan ihracat, 30/4/2018 tarihine kadar (bu uygulamanın (1.3.2) bölümünde belirtilen sürede) gerçekleşmediğinden, ihraç edilen bu malların imalatında kullanılan baz yağlar için ÖTV iadesi talep edilemez.

Örnek 2: 1/1/2018 tarihinde ÖTV’si ödenerek satın alınan 1.000 Kg. baz yağın 200 Kg.’si 3/2/2018 tarihinde aynı cetvelde yer alan ve Kararname eki Kararın 3 üncü maddesinde G.T.İ.P. numarası belirtilen yağlama müstahzarı isimli mallardan birinin imalatında kullanılarak, imal edilen bu mal 15/3/2018 tarihinde ihraç edilmek üzere ihracatçıya teslim edilmiş ve ihracat 10/6/2018 tarihinde gerçekleşmiştir.

Buna göre, imalatta kullanılan 200 Kg. baz yağa ilişkin iadesi talep edilebilecek vergi için 1/7/2018 tarihinden 31/12/2018 tarihine kadar ilgili vergi dairesine başvurulabilir.”

değiştirilmiştir.

MADDE 4 – Bu Tebliğ yayımı tarihinde yürürlüğe girer.

MADDE 5 – Bu Tebliğ hükümlerini Maliye Bakanı yürütür.