Mehmet Özdoğru

2018 Yılı Asgari Ücreti Kararı

Asgari Ücret Tespit Komisyonu Kararı 2017/1

30 Aralık 2017 Tarihli Resmi Gazete

Sayı: 30286

Çalışma ve Sosyal Güvenlik Bakanlığından:

Karar Tarihi: 29/12/2017

Karar No: 2017/1

22/5/2003 tarihli ve 4857 sayılı İş Kanunu’nun 39 uncu maddesi gereğince, iş sözleşmesi ile çalışan ve bu Kanunun kapsamında olan veya olmayan her türlü işçinin asgari ücretini tespit etmekle görevli Asgari Ücret Tespit Komisyonu, 1/12/2017 tarihinde başladığı çalışmalarını 29/12/2017 tarihine kadar sürdürmüş ve yaptığı dört toplantı sonucunda;

1) Milli seviyede tek asgari ücret tespitine, oybirliğiyle,

2) İşçinin bir günlük normal çalışma karşılığı asgari ücretinin; 1/1/2018-31/12/2018 tarihleri arasında 67,65(altmışyedilira altmışbeşkuruş) Türk Lirası olarak tespitine, işçi temsilcilerinin muhalefetine karşılık oy çokluğuyla,

3) İş bu Kararın, 4857 sayılı Kanunun 39 uncu maddesine dayanılarak hazırlanan Asgari Ücret Yönetmeliği’nin 11 inci maddesi gereğince Resmî Gazete’de yayımlanmasına oy birliğiyle,

karar verilmiştir.

GEREKÇE

Asgari ücret, bilindiği gibi ödenmesi zorunlu olan en az ücrettir.

Asgari ücretin belirlenmesini düzenleyen Asgari Ücret Yönetmeliği uyarınca, asgari ücret, pazarlık ücreti değildir.

Asgari ücretin belirlenmesi sırasında, Komisyonumuz, bu çerçevede bir karar alınması için çalışmış, işçilerin geçim şartları ve 2018 yılı enflasyon hedefi gibi faktörleri değerlendirmiştir.

İşte bu çerçevede hareket eden Komisyonumuz; işçinin günlük asgari ücretini; 1/1/2018 – 31/12/2018 tarihleri arasında 67,65 (altmışyedilira altmışbeşkuruş) Türk Lirası olarak belirlemiştir.

Asgari Ücret Yönetmeliği’nin 11 inci maddesi gereğince, Asgari Ücret Tespit Komisyonu’nca belirlenen asgari ücret, Resmî Gazete’de yayımlandığı tarihi izleyen ayın ilk gününden itibaren yürürlüğe girecektir.

İŞÇİ TEMSİLCİLERİNİN ASGARİ ÜCRET KARŞI OY GEREKÇESİ

Asgari Ücret Tespit Komisyonunda işçi kesimi adına görev yapan Türkiye İşçi Sendikaları Konfederasyonu (TÜRK-İŞ) temsilcileri, işveren-devlet kesimi temsilcilerinin oy çokluğu ile 2018 yılı için belirlediği asgari ücrete aşağıdaki gerekçelerle katılmamış ve muhalif kalmışlardır.

Anayasanın 55 inci maddesinde ‘asgari ücretin tespitinde çalışanların geçim şartlan ile ülkenin ekonomik durumu da göz önünde bulundurulur’ düzenlemesi yer almaktadır.

Asgari Ücret Yönetmeliğinde ise ‘işçilere normal bir çalışma günü karşılığı ödenen ve işçinin, gıda, konut, giyim, sağlık, ulaşım ve kültür gibi zorunlu ihtiyaçlarını günün fiyatları üzerinden asgari düzeyde karşılamaya yetecek ücret’ olarak asgari ücret tanımlanmaktadır.

Asgari ücret, çalışanların düşük ücretlere karşı korunmasını ve emek sömürüsünü önlemeye yönelik önemli ve etkin bir sosyal politika aracıdır. İnsan temel hak ve özgürlüklerinin tanımlandığı tüm uluslararası sözleşmelerde, herkesin kendisi ve ailesi için “insan onuruna yaraşır” adil ve elverişli bir ücret hakkı olduğu kabul edilmektedir.

Komisyona sunulan raporlar ve verilen bilgilerde, ülkemizdeki ekonomik gelişmelerin olumlu seyrettiği, gayri safı yurtiçi hasıla gelişmesine bakıldığında düzenli bir artış olduğu, 2017 yılının üçüncü çeyrek döneminde bir önceki yılın aynı dönemine göre % 11,1’lik büyüme gerçekleştiği görülmüştür. Ancak gerçekleştirilen ekonomik büyüme işçilere yansıtılmamış, işçiler yine fedakarlığa zorlanmıştır. Bu yaklaşım gittikçe artan gelir adaletsizliğinin çalışanlar aleyhine daha da bozulmasına neden olmaktadır.

İşçi temsilcileri, Komisyon çalışmalarının daha başlangıcında, mevcut asgari ücrete hedeflenen enflasyon ya da biraz üzerinde belirlenecek oranda yapılacak bir artışın yeterli olmayacağını, olumsuz yaşama şartlarını beklendiği ölçüde düzeltmeyeceğini, bu nedenle kabul edilemez olduğunu ifade etmişlerdir.

İşçi temsilcileri, “insan onuruna yakışır” bir düzeyde asgari ücret belirlenebilmesi için, Komisyon çalışmaları sırasında temel alınması gereken ilkeleri aşağıdaki biçimiyle açıklamış ve talep etmiştir:

- • Anayasa’da yer alan “geçim şartları” yaklaşımına öncelikle uyulmalıdır.

- • İşçinin ailesi ile birlikte günün ekonomik ve sosyal koşullarına göre insanca yaşamasını mümkün kılacak, insanlık onuruyla bağdaşacak bir tutar olmalıdır.

- • Belirleme yapılırken, işçinin ve ailesinin bilimsel olarak belirlenmiş harcama kalıbı esas alınmalı ve hesaplamalarda TÜİK (Türkiye İstatistik Kurumu) verileri kullanılmalıdır.

- • Perakende fiyatlar kullanılarak hesaplanan net harcama tutarı, işçinin eline net geçecek biçimde düzenlenmelidir.

- • Asgari ücret, sanayi/tarım ve yaş, cinsiyet ayırımı yapılmadan yine ulusal düzeyde tek olarak ve bir yıllık belirlenmelidir.

- • İşçilerin arasında nitelik, kıdem, işin mahiyeti gibi ekonomik amaçlı değerlendirmelerin tümünden bağımsız olarak ele alınmalı, ekonomik ölçülerin ötesinde sosyal bir ücret olarak kabul edilmelidir.

- • Asgari ücret teşviki, öncelikle sendikal örgütlenmenin olduğu işyerleri için uygulanmalıdır.

İşçi temsilcileri, asgari ücret çalışmaları sırasında bu ilkeleri savunmuş ve asgari ücretin bu çerçevede belirlenmesi ve kabul edilmesi için çaba göstermiştir.

Nitekim Asgari Ücret Tespit Komisyonunun verdiği görev doğrultusunda Türkiye İstatistik Kurumu (TÜİK) bir çalışanınwww.alomaliye.comgeçim şartlarını hesaplamıştır. Bu hesaplamada aile unsuru yoktur. Devletin resmi kurumunun Komisyona sunduğu hesaplamaya göre; 2017 Kasım ayı itibariyle ağır bir işte çalışan bekar bir işçinin aylık harcama tutarı net 1.893,90 TL’dir.

İşçi kesimi, TÜİK tarafından belirlenen net tutarın temel alınmasını talep etmiştir,

Yönetmeliğe göre, asgari ücret pazarlık ücreti değildir. Bilimsel, objektif yöntemler ve güvenilir verilerle tespit edilen taban ücrettir.

Ancak işçi kesiminin bu talebi, Komisyonda görev yapan işveren-devlet kesimi temsilcileri tarafından dikkate alınmamıştır. Asgari ücret pazarlık konusu yapılmış ve düşük belirlenerek, oy çokluğuyla kabul ve ilan edilmiştir.

Bu yaklaşım gelir eşitsizliğini ve adaletsizliği daha da büyütmektedir. Kararlaştırılan asgari ücret, ülkede uygulanmakta olan ekonomik ve sosyal politikaların bir yansımasıdır. Devlet sosyal koruma görevini iktisaden zayıf olan işçiden yana kullanmamıştır.

Asgari ücret artışını gerekçe yaparak, çalışanların işsizlik ve kayıt dışı istihdamla karşı karşıya bırakmanın doğru bir yaklaşım olmadığı açıktır. Komisyonun işveren-hükümet temsilcileri tarafından belirlenen asgari ücret, işçilerin ve toplumun beklentilerini karşılamamıştır. Bu durumun iş barışını ve sosyal barışı bozabileceği endişesi maalesef devam etmektedir.

Asgari Ücret Tespit Komisyonu’nun işveren-devlet kesimi temsilcilerinin oy çoğunluğuyla belirlenen asgari ücrete, gerek miktar ve gerek belirleme yöntemi açısından yukarıda sıraladığımız gerekçelerle katılmıyoruz ve işçi kesimi olarak muhalif kalıyoruz.

Ocak 2018 Asgari Ücretten İşçilik Maliyeti (Bekar-AGİ' li 5 Puan Teşvikli BES' li)

|

ASGARİ ÜCRET ÜZERİNDEN İŞÇİLİK MALİYETİ Hesaplamalar Bilgi İçindir Herhangi Bir Sorumluluk Kabul Edilmez |

|

Ocak – 2018 |

|

|

ASGARİ ÜCRET |

2.029,00 |

|

SGK TABAN MATRAHI |

2.029,00 |

|

SGK TAVAN MATRAHI |

15.216,90 |

|

GÜN |

30 |

|

GÜNLÜK ÜCRETİ |

67,63 |

|

BRÜT AYLIK ÜCRETİ |

2.029,00 |

|

İŞÇİ İŞSİZLİK SİGORTASI (%1) |

20,29 |

|

İŞÇİ SGK PAYI (%14) |

284,06 |

|

GELİR VERGİSİ MATRAHI |

1.724,65 |

|

GELİR VERGİSİ TUTARI (%15) |

258,70 |

|

ASGARİ GEÇİM İNDİRİMİ TUTARI (-) |

152,18 |

|

KALAN GELİR VERGİSİ TUTARI |

106,52 |

|

DAMGA VERGİSİ TUTARI (%0,759) |

15,40 |

|

ZORUNLU BES KESİNTİSİ |

60,00 |

|

KESİNTİLER TOPLAMI |

486,27 |

|

NET ELE GEÇEN TUTAR (AGİ.li) |

1.542,73 |

|

BRÜT AYLIK ÜCRETİ |

2.029,00 |

|

İŞVEREN SGK PAYI(%20,5) |

415,95 |

|

İŞVEREN SGK TEŞVİK(%5) |

(-101,45) |

|

İŞVEREN SGK PAYI(%15,5) |

314,50 |

|

İŞVEREN İŞSİZLİK SİGORTASI (%2) |

40,58 |

|

TOPLAM MALİYET |

2.384,08 |

Ocak 2018 Asgari Ücretten İşçilik Maliyeti (Bekar-AGİ' li 5 Puan Teşvikli)

|

ASGARİ ÜCRET ÜZERİNDEN İŞÇİLİK MALİYETİ Hesaplamalar Bilgi İçindir Herhangi Bir Sorumluluk Kabul Edilmez |

|

Ocak – 2018 |

|

|

ASGARİ ÜCRET |

2.029,00 |

|

SGK TABAN MATRAHI |

2.029,00 |

|

SGK TAVAN MATRAHI |

15.216,90 |

|

GÜN |

30 |

|

GÜNLÜK ÜCRETİ |

67,63 |

|

BRÜT AYLIK ÜCRETİ |

2.029,00 |

|

İŞÇİ İŞSİZLİK SİGORTASI (%1) |

20,29 |

|

İŞÇİ SGK PAYI (%14) |

284,06 |

|

GELİR VERGİSİ MATRAHI |

1.724,65 |

|

GELİR VERGİSİ TUTARI (%15) |

258,70 |

|

ASGARİ GEÇİM İNDİRİMİ TUTARI (-) |

152,18 |

|

KALAN GELİR VERGİSİ TUTARI |

106,52 |

|

DAMGA VERGİSİ TUTARI (%0,759) |

15,40 |

|

ZORUNLU BES KESİNTİSİ |

0,00 |

|

KESİNTİLER TOPLAMI |

426,27 |

|

NET ELE GEÇEN TUTAR (AGİ.li) |

1.602,73 |

|

BRÜT AYLIK ÜCRETİ |

2.029,00 |

|

İŞVEREN SGK PAYI(%20,5) |

415,95 |

|

İŞVEREN SGK TEŞVİK(%5) |

(-101,45) |

|

İŞVEREN SGK PAYI(%15,5) |

314,50 |

|

İŞVEREN İŞSİZLİK SİGORTASI (%2) |

40,58 |

|

TOPLAM MALİYET |

2.384,08 |

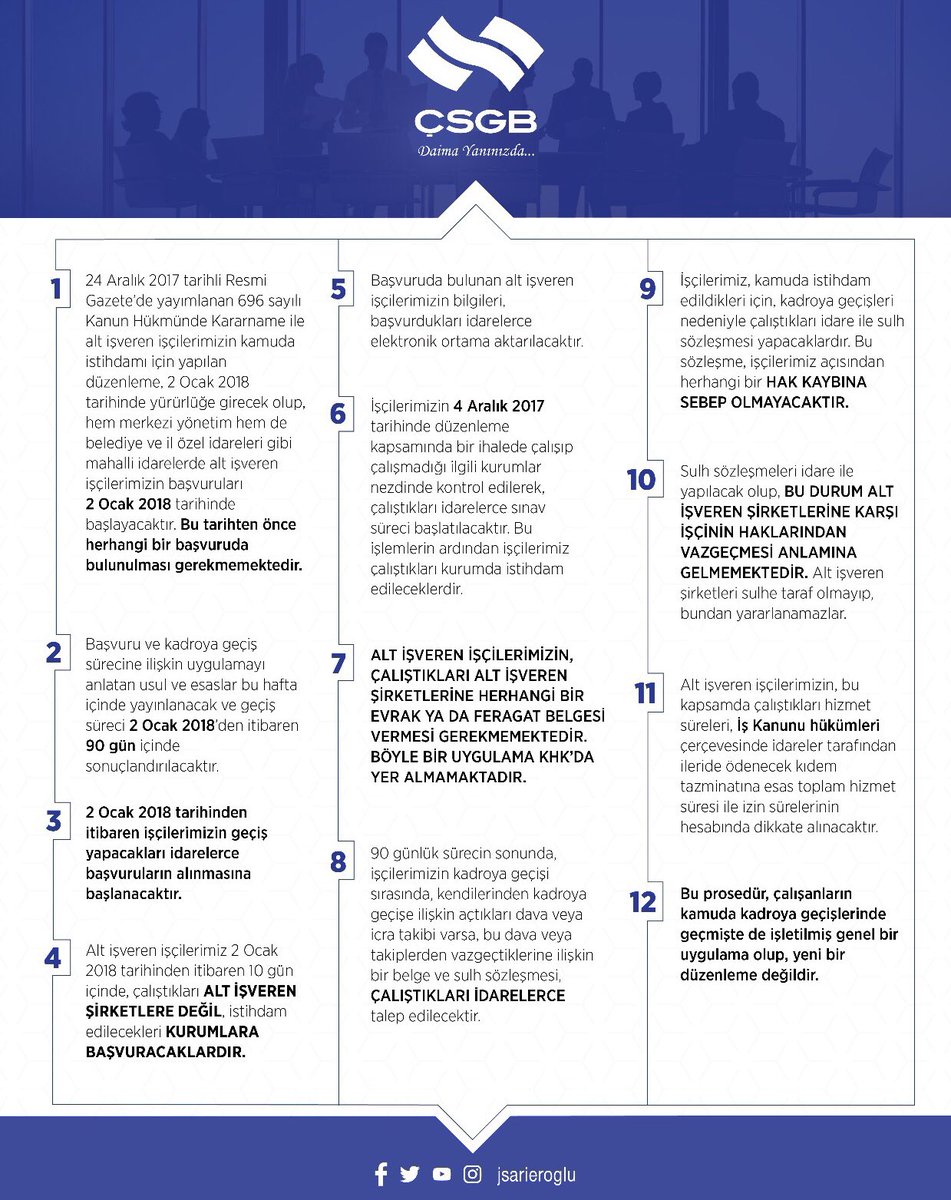

Alt işveren işçisinin geçiş sürecine ilişkin dikkat etmesi gereken hususlar

SGK Prim Desteği ile ilgili 5 Özelge, 2 Görüş

GİB Duyuruları BDP (GV Beyannamesi ve Muhtasar)

01.03.2018 – 2017 DÖNEMİ YILLIK GELİR VERGİSİ BEYANNAMESİNDE DEĞİŞİKLİK YAPILMASI HK;

2017 yılı vergilendirme dönemine ait Ticari, Zirai veya Mesleki kazançlara varsa diğer kazançlarına (GMSİ, MSİ, Ücret ile Diğer Kazanç ve İrat) ilişkin Yıllık Gelir Vergisi Beyannamesi ile ilgili olarak Beyanname Düzenleme Programında (BDP) değişiklik yapılmıştır. Bu beyannameyi vermesi gereken tüm mükelleflerin güncel Beyanname Düzenleme Programını (BDP) bilgisayarlarına indirip yeniden kurmaları gerekmektedir.

01.03.2018 DUYURU – MUH, MUHSGK, MUHGVK281, MUH30 Beyannamelerinde Değişiklik;

15/7/2016 tarihli ve 6728 sayılı Yatırım Ortamının İyileştirilmesi Amacıyla Bazı Kanunlarda Değişiklik Yapılmasına Dair Kanunla yapılan değişikliklere istinaden, 193 sayılı Kanunun mülga 33 üncü maddesinin yeniden düzenlenmesiyle getirilen “Yurt Dışına Hizmet Veren İşletmelerin İstihdam Ettikleri Hizmet Erbabının Ücretlerine İlişkin İndirim” uygulaması nedeniyle, muhtasar beyannamelerde “Ekler” bölümüne yeni tablo eklenmiştir. Söz konusu uygulamaya ilişkin ayrıntılı bilgiler 293 Seri No.lu Gelir Vergisi Genel Tebliğinde açıklanmaktadır. Mükelleflerin Beyanname Düzenleme Programını güncellemeleri gerekmektedir.

SPK'nın Bilgi Sistemleri Tebliğleri Yürürlüğe Girdi

Sermaye Piyasası Kurulu tarafından kurum, kuruluş ve ortaklıkların bilgi sistemlerinin bağımsız denetimi ile kuruluş ve ortaklıkların bilgi sistemlerinin yönetimine ilişkin usul ve esaslar belirlendi.

Bilgi Sistemleri Yönetimi Tebliği ve Bilgi Sistemleri Bağımsız Denetim Tebliği 05.01.2018 tarih 30292 sayılı Resmi Gazete’de yayımlanmış ve yayımı tarihinde yürürlüğe girmiştir.

Bilgi Sistemleri Yönetimi Tebliği ile bilgi sistemlerinin yönetimine ilişkin usul ve esaslar belirlenmiştir.

Bilgi Sistemleri Bağımsız Denetim Tebliği ile bilgi sistemleri bağımsız denetimi faaliyetlerinin genel esasları, denetim metodolojisi, denetim sonuçlarının raporlanması, bilgi sistemleri bağımsız denetimini yürütecek kuruluşların yetkilendirilmesi, yönetici ve çalışanlarının lisanslanmasına ilişkin usul ve esaslar belirlenmiştir.

Farklılık Analizi

- Süreçlerin ve kontrollerin tasarım seviyesinde değerlendirilmesi

- Mevzuata uyum konusunda iyileştirme alanlarının ve eksikliklerin belirlenmesi

- İyileştirme önerilerinin belirlenmesi

İyileştirme

- Süreçlerin ve kontrollerin iyileştirilmesi çalışmalarına destek verilmesi

- Kalite kontrol çalışmalarına destek verilmesi

Denetim

- Süreçlerin ve kontrollerin tasarım ve işletim seviyesinde denetlenmesi

- BSD raporunun hazırlanması

Aşağıdaki Kurum, Kuruluş ve Ortaklıklar, bu Tebliğ hükümlerine uymakla yükümlüdürler:

- Borsa İstanbul A.Ş.,

- Borsalar ve piyasa işleticileri ile teşkilatlanmış diğer pazar yerleri,

- Emeklilik yatırım fonları,

- İstanbul Takas ve Saklama Bankası A.Ş.,

- Merkezi Kayıt Kuruluşu A.Ş.,

- Portföy saklayıcısı kuruluşlar,

- Sermaye Piyasası Lisanslama Sicil ve Eğitim Kuruluşu A.Ş.,

- Sermaye piyasası kurumlar,

- Halka açık ortaklıklar,

- Türkiye Sermaye Piyasaları Birliği,

- Türkiye Değerleme Uzmanları Birliği.

Kapsam

- Bilgi sistemleri stratejilerinin iş hedefleriyle uyumlu olması, bilgi sistemlerinin güvenliğini, etkinliğini ve sürekliliğini sağlamak için gerekli kaynakları tahsis etmesi, bilgi sistemleri yönetimine ilişkin politika, süreç ve prosedürleritesis etmesi

- Üst yönetiminin; kritik bilgi sistemleri projelerini gözden geçirme ve onaylama, bilgi sistemlerine ve süreçlerine ilişkin potansiyel riskleri etkileriyle birlikte tespit etme ve bu çerçevede risk yönetimini gerçekleştirme, bilgi güvenliği ihlallerini izleme ve değerlendirme ve iş sürekliliği planının hazırlanmasını sağlama sorumluluğu

- Faaliyetlerini destekleyen bilgi sistemlerinin sürekliliğini sağlamak üzere bilgi sistemleri süreklilik planını hazırlaması ve bu çerçevede ikincil sistemlerini tesis etmesi, birincil ve ikincil sistemlerini yurt içinde bulundurması

- Bilgi sistemlerine ilişkin belirli aralıklarla sızma testleriyaptırması

- Bilgi sistemleri aracılığıyla edindiği veya sakladığı müşteri bilgilerinin gizliliğini sağlamaya yönelik kontrolleritesis etmesi

2017 Yıllık Gelir Vergisi Beyanname Rehberi

2017 Yılına ait Yıllık Gelir Vergisi Beyannamesi 1-26 Mart 2018 tarihleri arasında verilecektir.

- • Ticari, zirai ve mesleki faaliyetinden dolayı gerçek usulde vergilendirilen gelir vergisi mükellefleri 2017 yılına ilişkin Yıllık Gelir Vergisi Beyannamelerini 26 Mart 2018 Pazartesiakşamına kadar elektronik ortamda göndereceklerdir.

- • Geliri sadece kira, ücret, menkul sermaye iradı veya diğer kazanç ve iratların biri veya birkaçından oluşan mükellefler Yıllık Gelir Vergisi Beyannamelerini Hazır Beyan Sistemi üzerinden kolayca gönderebilirler. Hazır Beyan Sistemine Başkanlığımız internet sayfası (www.gib.gov.tr ) üzerinden ulaşılabilir.

Hesaplanan Gelir Vergisinin 2018 yılının Mart ve Temmuz aylarında olmak üzere iki eşit taksitte ödenmesi gerekmektedir.

Mükellefler vergilerini,

- • Vergi tahsiline yetkili olan banka şubelerine,

- • Bağlı bulunulan vergi dairesine,

- • Bağlı bulunulan vergi dairesinin bildirilmesi şartı ile herhangi bir vergi dairesine,

ödeyebileceklerdir.

Ayrıca, Hazır Beyan Sistemi ile beyan edilen kira, ücret, menkul sermaye iradı, diğer kazanç ve iratlardan kaynaklı gelir vergisinin Başkanlığımız internet sitesi üzerinden anlaşmalı bankaların banka/kredi kartları ile ödenmesi mümkün bulunmaktadır.

İnternet üzerinden yapılacak ödemelerde herhangi bir mağduriyetin oluşmaması için, tarayıcınıza www.gib.gov.tr ya da bankaların resmi internet adresleri yazılarak giriş yapılmasına dikkat edilmesi gerekmektedir.

Muhtemel yoğunluk sorunları ile karşılaşmamak için beyan ve ödeme işlemlerinizi son günlere bırakmamanızı önemle hatırlatırız.

Rehbere Ulaşmak İçin TIKLAYINIZ

Kaynak: GİB

KDV Kanunu Tasarısıyla Yapılması Öngörülen Düzenlemeler

“Katma Değer Vergisi Kanunu ile Bazı Kanun ve Kanun Hükmünde Kararnamelerde Değişiklik Yapılmasına Dair Kanun Tasarısı” 27 Şubat 2018 tarihinde TBMM’ye sunulmuştur.

Bu Tasarı ile yapılması öngörülen düzenlemelerden öne çıkan hususlar aşağıdaki şekilde özetlenmiştir.

1) Tasarının 1 inci maddesiyle, arsa karşılığı inşaat işlerinde, arsa sahibi tarafından müteahhide yapılan teslimin, arsanın tamamı yerine, müteahhide kalacak konut veya iş yerlerine isabet eden arsa payı itibarıyla gerçekleştiğini, müteahhit tarafından yapılan işlemin de arsa payına karşılık, konut veya işyeri teslimi olduğunu öngören yeni bir uygulamaya geçilmesi öngörülmektedir.

2) Tasarının 2 nci maddesiyle;

- Fazla veya yersiz ödenen verginin iade edilebilmesi için, alıcı ve satıcı tarafından beyanların düzeltilmesi ve fazla veya yersiz hesaplanan verginin satıcı tarafından alıcıya geri verilmesinin şart olduğu; idare tarafından yapılacak iadenin fazla veya yersiz hesaplanan verginin ilgili tahsil dairesine ödenen kısmı ile sınırlı olacağı,

- Kurumlar vergisi mükelleflerine (en az %50 oranında iştirak ettikleri şirketler ile) grup katma değer vergisi mükellefiyeti tesis ettirmeye imkan tanınması

yönünde düzenlenme yapılması öngörülmektedir.

3) Tasarının 3 üncü maddesiyle, gümrüksüz satış mağazalarına veya bunların depolarına yapılan teslimlerin, ihracat teslimi sayılmak suretiyle KDV’den istisna edilmesi öngörülmektedir.

4) Tasarının 4 üncü maddesiyle;

- Gümrük antrepoları ve geçici depolama yerleri ile gümrük hizmetlerinin verildiği gümrüklü sahalarda, ithalat ve ihracat işlemlerine konu mallar ile transit rejim kapsamında işlem gören mallar için verilen ardiye, depolama ve terminal hizmetlerinin, tam istisna kapsamına alınması,

- Türkiye’de yerleşmiş olmayan yabancı uyruklu gerçek kişilere münhasıran sağlık kurum ve kuruluşlarının bünyesinde verilen koruyucu hekimlik, teşhis, tedavi ve rehabilitasyon hizmetlerinin tam istisna kapsamına alınması,

- Bağışlanmak üzere yapılan okul, sağlık tesisi ve yüz yatak (kalkınmada öncelikli yörelerde elli yatak) kapasitesinden az olmamak üzere öğrenci yurdu ile çocuk yuvası, yetiştirme yurdu, huzurevi, bakım ve rehabilitasyon merkezi, mülki idare amirlerinin izni ve denetimine tabi ibadethaneler, Diyanet İşleri Başkanlığı denetimine tabi yaygın din eğitimi verilen tesisler, Gençlik ve Spor Bakanlığına ait gençlik merkezleri ile gençlik ve izcilik kamplarının inşası dolayısıyla bağışta bulunacaklara yapılan teslim ve hizmetlerin istisna kapsamına alınması,

- Teknoloji geliştirme bölgesi ile ihtisas teknoloji geliştirme bölgesinde, Ar-Ge ve tasarım merkezlerinde, araştırma laboratuvarlarında; Ar-Ge, yenilik ve tasarım faaliyetlerinde bulunanlara, münhasıran bu faaliyetlerinde kullanılmak üzere yapılan yeni makina ve teçhizat teslimlerinin tam istisna kapsamına alınması

öngörülmektedir.

5) Tasarının 5 inci maddesiyle;

- Adi ortaklıkların sermaye şirketine dönüşmesi işlemlerinin istisna kapsamına alınması,

- Konfeksiyon sektöründe ortaya çıkan, aynen veya onarılmak suretiyle kullanılması mümkün olmayan kırpıntıların tesliminin vergiden istisna tutulması

öngörülmektedir.

6) Tasarının 6 ncı maddesiyle, ikinci el oto alış satışlarında özel matrah şeklinin ihdas edilmesi ve bu işlemlerde matrahın, ikinci el motorlu kara taşıtı veya taşınmazların alış bedeli düşüldükten sonra kalan tutar olması öngörülmektedir.

7) Tasarının 7 nci maddesiyle;

- Arsa karşılığı inşaat işlerinde, teslime konu olan arsa payı ile konut veya işyerlerinin bedelinin tespitinde, müteahhit tarafından arsa sahibine bırakılan konut veya işyerlerinin maliyet bedeli esasına göre belirlenen tutarının esas alınacağına yönelik düzenleme yapılması,

- Bu durumda, arsa sahibine kalacak konut veya işyerlerine ilişkin arsa payının müteahhide devri söz konusu olmadığından, arsa sahibine bırakılacak konut veya işyerlerinin maliyet bedelinin tespitinde arsa payının dikkate alınmaması

öngörülmektedir.

8) Tasarının 8 inci maddesiyle;

- Mükelleflerin bir vergilendirme döneminde indirilecek katma değer vergisi toplamının hesaplanan katma değer vergisi toplamından fazla olduğu takdirde, aradaki farkın iade edilmeyeceği kuralının kaldırılması,

- Her bir vergilendirme dönemine ilişkin 12 ay süreyle indirim yoluyla giderilemeyen katma değer vergisinin, izleyen 6 ay içinde mükellef tarafından talep edilmesi şartıyla iade edilebileceği,

- İndirimli orana tabi teslim ve hizmetler nedeniyle teslim ve hizmetin gerçekleştiği vergilendirme döneminden sonra ortaya çıkan giderler veya yapılan ıskontolar dolayısıyla yüklenilen ve indirim yoluyla telafi edilemeyen katma değer vergisinin iade hesabına dahil edilmesine imkan sağlanması,

- İndirim hakkının, vergiyi doğuran olayın vuku bulduğu takvim yılını takip eden takvim yılı sonuna kadar kullanılabilmesine imkan sağlanması,

- Değersiz hale gelen alacaklara ilişkin hesaplanan ve beyan edilen katma değer vergisinin, alacağın zarar yazıldığı vergilendirme döneminde indirim konusu yapılmasına imkan tanınması

öngörülmektedir.

9) Tasarının 9 uncu maddesiyle;

Aşağıda yer verilen ve kısmi istisna kapsamında olan teslim ve hizmetler nedeniyle yüklenilen katma değer vergisinin indirimine imkan sağlanması öngörülmektedir.

- Özel okul, üniversite ve yüksekokullar tarafından verilen bedelsiz eğitim ve öğretim hizmetleri,

- Öğrenci yurtları tarafından verilen bedelsiz yurt hizmetleri,

- Kanunların gösterdiği gerek üzerine bedelsiz olarak yapılan mal teslimi ve hizmet ifaları,

- 3065 sayılı Kanunun 17 nci maddesinin (1) numaralı fıkrasında sayılan kurum ve kuruluşlara bedelsiz olarak yapılan her türlü mal teslimi ve hizmet ifaları,

- Fakirlere yardım amacıyla gıda bankacılığı faaliyetinde bulunan dernek ve vakıflara bağışlanan gıda, temizlik, giyecek ve yakacak maddelerinin teslimi,

- Yabancı devletlerin Türkiye’deki diplomatik temsilcilik ve konsoloslukları ile yabancı hayır ve yardım kurumlarına, 3065 sayılı Kanunun 17 nci maddesinin (1) numaralı fıkrasında sayılan kurum ve kuruluşlara bedelsiz olarak yapacakları teslim ve hizmetlere ilişkin olarak yapılan teslim ve hizmetler,

- Tescilli taşınmaz kültür varlıklarının rölöve, restorasyon ve restitüsyon projelerine münhasır olmak üzere, bu projelendirmelerden yararlananlara verilen mimarlık hizmetleri ile projelerin uygulanması kapsamında yapılacak teslimler,

- Serbest bölgelerde verilen hizmetler ile serbest bölgelere veya bu bölgelerden yapılan ihraç amaçlı yük taşıma işleri.

Ayrıca yine bu madde ile;

- Faydalı ömürlerini tamamladıktan sonra zayi olan veya istisna kapsamında teslim edilen amortismana tabi iktisadi kıymetlere ilişkin yüklenilen katma değer vergisinin tamamı ile faydalı ömrünü tamamlamadan zayi olan veya istisna kapsamında teslim edilen amortismana tabi iktisadi kıymetlere ilişkin yüklenilen katma değer vergisinin kullanılan süreye isabet eden kısmının indirilebileceği,

- Transfer fiyatlandırması yoluyla örtülü olarak dağıtılan kazançlara ilişkin ithalde veya sorumlu sıfatıyla ödenen katma değer vergisinin yanı sıra Türkiye’deki işlemler nedeniyle satıcıya ödenen ve satıcı tarafından da ilgili vergilendirme döneminde beyan edilerek ödenen katma değer vergisinin alıcı tarafından indirilebileceği yönünde düzenleme yapılması öngörülmektedir.

10) Tasarının 10 uncu maddesiyle;

- İade hakkı doğuran işlemler nedeniyle yüklenilen ve indirim yoluyla giderilemeyen katma değer vergisinin iadesinin talep edilebileceği sürenin 2 yıl olarak belirlenmesi,

- Ayrıca, imal ettikleri malları bizzat ihraç eden imalatçılara, yüklenilen katma değer vergisi yerine sektörler itibarıyla ihracat bedelinin belli bir oranına kadar iade yaptırabilme hususunda Maliye Bakanlığına yetki verilmesi

öngörülmektedir.

11) Tasarının 11 inci maddesiyle;

- Süresi içinde iadesi talep edilmeyen katma değer vergisini gelir ve kurumlar vergisi matrahlarının tespitinde gider olarak yazdırma ve iade hakkı doğuran işlemlerle ilgili iade talebinde bulunulabilecek asgari tutarın belirlenmesi,

- Vergisel uyum düzeyi yüksek mükelleflerin iade işlemlerinin kolaylaştırılması, vergisel uyum düzeyi düşük olan riskli mükelleflerin iade işlemlerinin ise daha detaylı kontrol edilebilmesine yönelik usul ve esasların belirlenmesi

hususlarında Maliye Bakanlığına yetki verilmesi öngörülmektedir.

12) Tasarının 12 nci maddesiyle;

- Belirlenen sektör ve meslek gruplan kapsamındaki gelir vergisi mükelleflerince ödenmesi gereken katma değer vergisinin, indirilecek katma değer vergisi ile ilişkilendirilmeksizin, alıcılardan tahsil edilen katma değer vergisi dahil toplam hasılata sektör bazında belirlenen oranın uygulanması suretiyle hesaplanmas

- Bu mükelleflerin kendilerine yapılan teslim ve hizmetler dolayısıyla alış vesikalarında gösterilen katma değer vergisini ve hasılat esaslı vergilendirme usulüne göre beyan ederek ödedikleri katma değer vergisini kazancın tespitinde işlemin mahiyetine göre gider veya maliyet, yaptıkları teslim ve hizmetler dolayısıyla hesapladıkları katma değer vergisini kazancın tespitinde gelir olarak dikkate almalar

- Bakanlar Kurulu tarafından belirlenen sektörler ve meslek grupları kapsamında yer almak kaydıyla mesleki kazancı serbest meslek kazanç defterine, ticari kazancı işletme hesabı esasına göre tespit edilen mükelleflerden tercih edenlerin sisteme geçmesi ve sisteme geçenlerin en az iki yıl sistemde kalması,

- Bilanço esasına göre defter tutan gelir vergisi mükelleflerinden, yıllık iş hacimleri ikinci sınıf tüccarlar için belirlenen ilgili haddin iki katına kadar olanları hasılat esaslı vergilendirme usulü kapsamına almaya Bakanlar Kuruluna; bu maddenin uygulanmasına ilişkin usul ve esasları belirlemeye Maliye Bakanlığına yetki verilmesi

öngörülmektedir.

13) Tasarının 13 üncü maddesiyle; grup katma değer vergisi mükellefiyetinde tarhiyatın muhatabının, gruba dahil olanların tamamı müteselsilen sorumlu olmak üzere, nezdinde grup KDV mükellefiyeti tesis edilenler olarak belirlenmesi öngörülmektedir.

14) Tasarının 14 üncü maddesiyle; Maliye Bakanlığına, işletme hesabı esasına göre defter tutan mükelleflerin ödemeleri gereken verginin ödeme zamanını, beyannamenin verildiği ayı takip eden ikinci ayın sonuna kadar uzatma yetkisi verilmesi öngörülmektedir.

15) Tasarının 15 inci maddesiyle; Katma Değer Vergisi Kanunu uyarınca iadesi gereken verginin, iadeye ilişkin tamamlanması gereken tüm bilgi ve belgelerin tamamlandığı tarihi takip eden 3 ay içinde iade edilmemesi halinde, bu tutarlara 3 aylık sürenin sonundan itibaren düzeltme fişinin mükellefe tebliğ edildiği tarihe kadar geçen süre için aynı dönemde tecil faizi oranında hesaplanan faizin, red ve iadesi gereken vergi ile birlikte mükellefe ödenmesi öngörülmektedir.

16) Tasarının 16 ncı maddesiyle;

- Teknoloji geliştirme bölgesinde ve ihtisas teknoloji geliştirme bölgesinde faaliyette bulunanların, bu bölgelerde ürettikleri oyun yazılımlarının da istisna kapsamına dahil edilmesi,

- KDV Kanununun geçici 20 nci maddesi kapsamında KDV’den istisna edilen işlemler nedeniyle yüklenilen vergilerin indirimine imkan tanınmak suretiyle işletmeler üzerinde bu işlemlerden kaynaklanan vergi yükünün kaldırılması

öngörülmektedir.

17) Tasarının 17 nci maddesiyle;

- 31/12/2018 tarihi itibarıyla mükellefler tarafından indirim yoluyla telafi edilemeyen katma değer vergisinin ayrı bir hesapta izleneceği,

- 1/1/2019 tarihinden itibaren ödenecek katma değer vergisi ile iade hakkı doğuran işlemleri bulunan mükelleflerin, 31/12/2018 tarihli devreden KDV tutarından, ödenecek KDV’yi veya iade talep edilen tutarı mahsup edebileceği,

Maliye Bakanlığına, 31/12/2018 tarihi itibarıyla indirim yoluyla giderilemeyen katma değer vergisini, bütçe imkanlarını dikkate alarak zamana yayılı bir şekilde, sektörlere, işletme büyüklüklerine, indirim yoluyla giderilemeyen katma değer vergisinin kaynağına göre;

- Kısmen ya da tamamen iade etmeye,

- Borcun tür, tutar, tahsil kabiliyeti, faaliyetin devam edip etmediğini dikkate alarak vergi dairesine olan borçlara mahsup ettirmeye,

- Gelir veya kurumlar vergisi matrahının tespitinde gider olarak dikkate alınmasına izin vermeye,

- İadeyi vergi incelemesiyle veya sektörlere, işletme büyüklüklerine ve indirim yoluyla giderilemeyen katma değer vergisinin kaynağına göre vergi incelemesi dışında belirlenecek diğer yöntemlerle yapmaya,

- İadeye ilişkin diğer usul ve esasları belirlemeye,

yetki verilmesi,

- İade hakkı verilen ancak bu hakkını kullanmayarak iade talep etmeyen mükelleflerin, söz konusu tutarları ayrıca izlenen indirim hesabından çıkararak gerekli düzeltmeyi yapmaları gerektiği

yönünde düzenleme yapılması öngörülmektedir.

18) Tasarının 18 inci maddesiyle; KDV iade incelemeleri için inceleme süresinin 3 ay olarak belirlendiğine yer verilerek, bu sürenin zorunlu hallerde ve sadece ilgili birim tarafından 2 ay uzatılabileceği yönünde düzenleme yapılması öngörülmektedir.

19) Tasarının 19 uncu maddesiyle; SMMM’lere beyannamelerini imzaladıkları dönem ve mükelleflerle sınırlı olmak kaydıyla, KDV iade rapor düzenlettirmeye, bu kapsamda rapor düzenleyecek serbest muhasebeci mali müşavirlerde aranacak nitelik ve şartlar ile rapor düzenlenebilecek iade türlerini ve azami iade tutarlarını tespite ve uygulamaya ilişkin usul ve esasları belirlemeye ilişkin Maliye Bakanlığına yetki verilmesi öngörülmektedir.

20) Tasarının 20 nci maddesiyle;

- Özel Tüketim Vergisi Kanununa ekli (III) ve (IV) sayılı listelerdeki malların, gümrüksüz satış mağazalarına veya bunların depolarına yapılan tesliminin ÖTV’den istisna tutulması,

- Ayrıca, ihraç edilen mallarda olduğu gibi bu mağaza ve depolara teslim edilen malların da alış faturaları ve benzeri belgeler üzerinde gösterilen ve beyan edilerek ödenen ÖTV’nin Maliye Bakanlığınca belirlenecek usul ve esaslara göre mallan bu yerlere teslim edenlere iade edilmesine imkan sağlanması

yönünde düzenleme yapılması öngörülmektedir. Verginet

Söz konusu Tasarıya aşağıdaki bağlantı yoluyla ulaşabilirsiniz.

Vergi Usul Kanunu Genel Tebliği (Sıra No: 492) İnteraktif Vergi Dairesi Hizmetlerinden Yararlanma

28 Şubat 2018 Tarihli Resmi Gazete

Sayı: 30346

Maliye Bakanlığı (Gelir İdaresi Başkanlığı)’ndan:

Amaç ve kapsam

MADDE 1 – (1) Bu Tebliğin amacı, Gelir İdaresi Başkanlığı tarafından sunulan hizmetlerden kişilerin elektronik ortamda yararlanabilmesi; vergisel yükümlülüklerin mükelleflerce kolay ve hızlı bir şekilde yerine getirilebilmesi, beyanname, bildirim, yazı, dilekçe, tutanak, rapor ve diğer belgelerin elektronik ortamda verilebilmesi ve bu belgelere ilişkin yapılan işlemlerin sonuçlarının ilgililerine elektronik ortamda sunulması amacıyla oluşturulan İnteraktif Vergi Dairesi uygulamasına ilişkin usul ve esasların belirlenmesidir.

Dayanak

MADDE 2 – (1) Bu Tebliğ, 4/1/1961 tarihli ve 213 sayılı Vergi Usul Kanununun mükerrer 257 nci maddesinin birinci fıkrasının (4) numaralı bendine dayanılarak hazırlanmıştır.

Tanımlar

MADDE 3 – (1) Bu Tebliğde geçen;

- a) Başkanlık: Gelir İdaresi Başkanlığını,

- b) Doğrulanabilir belge: Kişilerin talebi üzerine elektronik ortamda oluşturulan, gönderilen, saklanan ve üzerinde bulunan doğrulama kodu aracılığıyla muhatapları tarafından görüntülenmek suretiyle varlığı teyit edilebilen her türlü belgeyi,

- c) İnteraktif Vergi Dairesi (Sistem): Başkanlığın görev tanımları içerisinde yer alan hizmetlerin sunulması veya kişilerin vergisel ödevlerini yerine getirmesi amacıyla şifre, elektronik imza veya diğer güvenlik araçları kullanılmak suretiyle erişim sağlanan internet adresi (https://ivd.gib.gov.tr) ve mobil uygulamalar üzerinde oluşturulan elektronik ortamı,

ç) Kanun: 213 sayılı Vergi Usul Kanununu,

- d) Kişi: Gerçek ve tüzel kişiler ile tüzel kişiliği olmayan teşekkülleri,

- e) Kullanıcı kodu: Gerçek kişiler için Türkiye Cumhuriyeti kimlik numarasını, tüzel kişiler ile tüzel kişiliği olmayan teşekküller için vergi kimlik numarasını,

ifade eder.

İnteraktif Vergi Dairesi hizmetlerinden yararlanabilecek kişiler

MADDE 4 – (1) Kanunun mükerrer 257 nci maddesinin Maliye Bakanlığına verdiği yetkiye istinaden, elektronik ortamda yapılacak vergisel işlemlerle ilgili teknik altyapı kurularak, İnteraktif Vergi Dairesi uygulaması oluşturulmuştur.

(2) İnteraktif Vergi Dairesine kullanıcı kodu ve şifre bilgileri kullanılarak https://ivd.gib.gov.tr adresi üzerinden veya Başkanlık tarafından oluşturulan mobil uygulama üzerinden giriş yapılacaktır.

(3) İnteraktif Vergi Dairesi hizmetlerinden;

- a) Maliye Bakanlığınca yapılan düzenlemeler kapsamında bu Tebliğin yürürlüğe girdiği tarihten önce kullanıcı kodu ve şifresi bulunan,

- b) e–Devlet şifresi bulunan,

- c) Bu Tebliğ kapsamında şifre edinen,

kişiler yararlanabilecektir.

İnteraktif Vergi Dairesi şifresi edinme

MADDE 5 – (1) İnteraktif Vergi Dairesi hizmetlerinden yararlanmak isteyen ve daha önce şifre edinmemiş gerçek kişiler Sistem üzerinden istenen bilgileri girmek suretiyle şifre edinebileceklerdir. Bu kişilerin, bu Tebliğin EK-1’indeki “İnteraktif Vergi Dairesi Talep Bildirimi (Gerçek Kişiler İçin)”ni kendileri veya İnteraktif Vergi Dairesi ile ilgili işlemleri yapmaya yönelik özel yetki içeren noterde verilmiş vekâletnameyle yetkili kılınan kişiler aracılığıyla mükellefiyet kaydı bulunanların bağlı oldukları vergi dairesine, mükellefiyet kaydı bulunmayanların ise herhangi bir vergi dairesine bizzat vererek de şifre edinmeleri mümkündür.

(2) İnteraktif Vergi Dairesini kullanmak isteyen ve daha önce şifre edinmemiş tüzel kişiler ve tüzel kişiliği olmayan teşekküller, kanuni temsilcileri/idarecileri aracılığıyla, Sistem üzerinden istenilen bilgileri girmek suretiyle şifre edinebileceklerdir. Tüzel kişilerin ve tüzel kişiliği olmayan teşekküllerin, bu Tebliğin EK-2’sindeki “İnteraktif Vergi Dairesi Talep Bildirimi (Tüzel Kişiler ve Tüzel Kişiliği Olmayan Teşekküller İçin)”ni kanuni temsilcisi/idarecisi veya İnteraktif Vergi Dairesi ile ilgili işlemleri yapmaya yönelik özel yetki içeren noterde verilmiş vekâletnameyle yetkili kılınan kişiler aracılığıyla bağlı oldukları vergi dairesine, mükellefiyet kaydı bulunmayan tüzel kişiliği olmayan teşekküllerin ise kanuni veya iş merkezinin bulunduğu yer vergi dairesine bizzat vererek de şifre edinmeleri mümkündür.

(3) İnteraktif Vergi Dairesini kullanmak üzere, bu Tebliğin eklerinde yer alan İnteraktif Vergi Dairesi Talep Bildirimi ile ilgili vergi dairesine bildirimde bulunan kişilere vergi dairesince, müracaat anında Sistemden üretilecek interaktif vergi dairesi şifresini ihtiva eden kapalı bir zarf verilecektir. Şifre zarfının mükellefe veya yetki verilen kişiye tesliminde, “… Vergi Dairesi Başkanlığı/Vergi Dairesi Müdürlüğünün ……. T.C. kimlik numaralı/vergi kimlik numaralı mükellefi …….’ya İnteraktif Vergi Dairesi işlemlerinde kullanılmak üzere verilen şifreyi ihtiva eden zarf, kapalı olarak teslim edilmiştir.” şeklinde bir “Teslim Tutanağı” tanzim edilecek ve söz konusu tutanak, mükellef veya noterde verilmiş vekaletnameyle yetki verdiği kişi ile müdür/vergi dairesi müdürü veya müdür yardımcısı tarafından tarih konulmak suretiyle imzalanacaktır. Tanzim edilen teslim tutanağı ile talepnamenin birer örneği ilgili vergi dairesinde muhafaza edilecektir.

(4) Başkanlık, gelişen bilgi teknolojilerini dikkate alarak İnteraktif Vergi Dairesine giriş ya da kullanıcı kodu ve şifre oluşturma yöntemlerinde değişiklik yapmaya veya yeni yöntemler belirlemeye yetkilidir.

İnteraktif Vergi Dairesinde yer alan bilgiler

MADDE 6 – (1) İnteraktif Vergi Dairesi üzerinden kişiler;

- a) Vergi dairesi sistemlerinde kayıtlı olan kimlik bilgilerini, iletişim bilgilerini, mükellefiyet bilgilerini ve motorlu taşıtlarına ilişkin bilgilerini,

- b) Vergi dairelerince tahsil ve takip edilen tüm borçlarını,

- c) Elektronik ortamda verilen bildirimleri, beyannameleri ile bu beyannamelere ilişkin tahakkuklarını,

ç) Emanetler hesabına kaydedilen tutarları,

- d) Haklarında yapılan elektronik yoklamalara ilişkin tutanakları,

- e) Vergi dairesi tarafından banka hesapları ve/veya taşıtları üzerine uygulanan elektronik hacizleri,

- f) Elektronik tebligat sistemi kapsamında tebliğ edilen elektronik imzalı tebliğ evraklarını,

- g) Adlarına düzenlenen vergi ve ceza ihbarnamelerini,

ğ) Sistem üzerinden yaptıkları başvuru, talep ve bildirimlerin sonuçlarını,

elektronik ortamda görüntüleyebilecektir.

İnteraktif Vergi Dairesinde yapılabilecek işlemler

MADDE 7 – (1) Aşağıda yer alan işlemleri, Kanunun mükerrer 257 nci maddesinin birinci fıkrasının (4) numaralı bendinin Maliye Bakanlığına verdiği yetkiye istinaden, dileyen kişilerin İnteraktif Vergi Dairesi üzerinden gerçekleştirmesine imkân tanınmıştır:

- a) Borç ödeme,

- b) e-Tebligat sistemine dahil olmak için talepte bulunulması,

- c) Kanunun 376 ncı maddesi kapsamında vergi ziyaı, usulsüzlük ve özel usulsüzlük cezalarında indirim talebinde bulunulması,

ç) Uzlaşma talebinde bulunulması,

- d) Mükellefiyet durum yazısı alınması,

- e) Borç durum yazısı talebinde bulunulması,

- f) Özelge talep edilmesi,

- g) İşe başlama bildiriminde bulunulması,

ğ) Adres değişikliği bildiriminde bulunulması,

- h) İş yerlerinin (şubelerin) sayısında meydana gelen artış veya azalışlara ilişkin bildirimde bulunulması,

ı) İşi bırakma bildiriminde bulunulması,

- i) İzaha davet müessesi kapsamında izahta bulunulması,

- j) 21/7/1953 tarihli ve 6183 sayılı Amme Alacaklarının Tahsil Usulü Hakkında Kanunun 48 inci maddesi kapsamında tecil talebinde bulunulması,

- k) Vergi türü dönem değişikliğine ilişkin talepte bulunulması,

- l) Muhtasar beyanname verilmeyeceğine dair dilekçe verilmesi,

- m) Bu fıkrada sayılmayan iş ve işlemler için “genel dilekçe” verilmesi,

- n) Başkanlıkça uygun görülen diğer iş ve işlemler.

(2) Bildirim, yazı, dilekçe, tutanak, rapor ve diğer belgelerin internet veya mobil uygulama üzerinden alınması aşamasında kişilerin Sistemde tanımlı mobil telefon numarasına gönderilen şifrenin Sistem tarafından doğrulanmasının istenilmesi halinde ancak şifre doğrulandıktan sonra işlemler gerçekleştirilebilecektir.

(3) İnteraktif Vergi Dairesi kullanıcı denetiminin kullanıcı kodu, şifre ve diğer güvenlik mekanizmaları ile elektronik ortamda gerçekleştirilmesi, Sistemin kullanımına ilişkin tüm işlemlerin elektronik olarak yapılması ve her işleme ait logların kayıt altına alınmasına bağlı olarak kaynağının inkâr edilemezliği söz konusu olduğundan, Sistem üzerinden verilen bildirim, yazı, dilekçe, tutanak, rapor ve diğer belgelerin güvenli elektronik imza ile imzalanmasına gerek bulunmamaktadır.

(4) Sistem üzerinden hangi bildirim, yazı, dilekçe, tutanak, rapor ve belgelerin verilebileceği, bu belgelerin aktarımında hangi format, standart, kural ve usullere uyulacağı, belirlenen format, standart, kural ve usullerde yapılacak değişiklikler ile Sistemin kullanımına yönelik kılavuzlar https://ivd.gib.gov.tr adresi üzerinden duyurulacaktır.

(5) İnteraktif Vergi Dairesi üzerinden verilen “genel dilekçe”, başvuru sahibinin Sistemde tanımlı mobil telefon numarasına gönderilen şifrenin Sistem tarafından doğrulanmasını müteakip ilgili vergi dairesi başkanlığının/vergi dairesi müdürlüğünün ilgili birimine aktarılır. Dilekçenin kayıtlarına intikal ettirildiği birim, aşağıda sayılan hallerde dilekçeyi işlem yapmaksızın hıfz edebilir veya gerekçesini belirterek red edebilir:

- a) Konusu itibarı ile Başkanlığın görev ve sorumluluk alanına girmeyen dilekçeler,

- b) Başvuru sahibi dışındaki kişilere ilişkin dilekçeler,

- c) Başvuru usulü yürürlükte bulunan mevzuat gereğince belli bir format, standart, kural ve usule bağlanmış iş ve işlemlere ilişkin dilekçeler (10/10/2013 tarihli ve 28791 sayılı Resmî Gazete’de yayımlanan Vergi Usul Kanunu Genel Tebliği (Sıra No: 429) kapsamında verilen iade talep dilekçeleri vb.),

ç) İnteraktif Vergi Dairesi üzerinde tanımlı iş akışı bulunan iş ve işlemlere ilişkin dilekçeler.

(6) İnteraktif Vergi Dairesinde yapılan bir işlem sırasında herhangi bir belgenin mevzuatı gereğince ek yapılması gerekiyorsa söz konusu belgenin taranmış hali veya çekilen fotoğrafı Sistem üzerinden verilen bildirim, yazı, dilekçe, tutanak, rapor ve diğer belgelere eklenebilecektir. Ek yapılan belgelerin vergi dairesine kağıt ortamında ibrazının istenmesi durumunda söz konusu belgeler elektronik ortamda müracaat tarihini takip eden 15 gün içinde ilgili vergi dairesi başkanlığına/vergi dairesi müdürlüğüne evrak kayıt veya Sistem işlem numarası belirtilmek suretiyle elden ibraz edilebileceği gibi istenirse iadeli taahhütlü posta ile de gönderilebilecektir. Kişilerin yaptığı başvurular sonucunda vergi dairesince yoklama yapılması durumunda, yoklamaya yetkili personel tarafından nezdinde yoklama yapılandan belgelerin ibraz edilmesi istenebilecektir. İbraz edilen belgelerin fotoğrafı çekilerek Elektronik Yoklama Sistemine aktarılacaktır. İnteraktif Vergi Dairesi üzerinden yapılan işlemler sırasında eklenen belgelerin ibrazıyla ilgili kurallar https://ivd.gib.gov.tr adresinde yayınlanacak kılavuzlarda yer alacaktır.

(7) Kanunun 376 ncı maddesi kapsamında İnteraktif Vergi Dairesi üzerinden başvurusu yapılan indirim talepleri üzerine düzenlenen tahakkuk fişi Sistemden iletilecektir. Bu ileti tahakkuk fişinin muhatabına tebliği yerine geçer.

(8) Sistem üzerinden verilen bildirim, yazı, dilekçe, tutanak, rapor ve diğer belgeler için ilgili vergi dairesine posta yoluyla veya elden ayrıca başvuru şartı aranmaz. Bildirim, yazı, dilekçe, tutanak, rapor ve diğer belgelerin İnteraktif Vergi Dairesi üzerinden alınmasından sonra yapılacak işlemler için bu Tebliğde özel düzenleme bulunmayan hallerde, konunun düzenlendiği ilgili mevzuat düzenlemeleri geçerlidir.

(9) Sistemin geliştirilmesine yönelik çalışmalar sonucunda Sistemde var olan bilgiler, iş ve işlemlerde yapılacak değişikler ile yeni eklenecek hizmetler https://ivd.gib.gov.tr ve http://www.gib.gov.tr aracılığı ile ayrıca duyurulur.

(10) Kişilerin başvuruları sonucunda Sistem tarafından oluşturulan doğrulanabilir belgeler, üçüncü kişilerce belge üzerinde yer alan doğrulama kodu aracılığıyla https://ivd.gib.gov.tr adresinden görüntülenerek teyit edilebilecektir.

Diğer hususlar

MADDE 8 – (1) İnteraktif Vergi Dairesi hizmetlerinden yararlanmak isteyen kişiler kendilerine verilen kullanıcı kodu ve şifreleri başka amaçla kullanamayacakları gibi, bir başkasının kullanmasına da izin vermeyeceklerdir. Kullanıcı kodu ve şifrenin yetkisiz kişilerce kullanıldığını öğrendikleri anda (kullanıcı kodu ve şifrenin kaybedilmesi, çalınması vb. durumlar dahil) Gelir İdaresi Başkanlığının 444 0 189 numaralı Vergi İletişim Merkezine (VİMER) telefonla veya ilgili vergi dairesine dilekçe ile derhal bilgi vereceklerdir. Söz konusu kişiler bildirim anına kadar yapılan işlemlerden ve taraflarına verilen kullanıcı kodu ve şifrenin kullanımından sorumlu olacaklardır.

(2) İnteraktif Vergi Dairesi kullanıcı kodu ve şifresi edinmiş olan gerçek kişiler, tüzel kişilikte kanuni temsilciler, tüzel kişiliği olmayan teşekküllerde ise bunları idare edenler kendilerine verilen kullanıcı kodu ve şifrenin kullanımından sorumludurlar. Bu nedenle kullanıcı kodu ve şifrelerini; başka amaçlarla kullanamazlar, herhangi bir üçüncü kişiye açıklayamazlar ve kullanımına izin veremezler, işyerinin satışı, transferi ve işi bırakmada üçüncü kişilere devredemezler, kiralayamazlar ve satamazlar.

(3) İnteraktif Vergi Dairesi kullanıcı kodu ve şifresinin özel yetki içeren noterde verilmiş vekâletnameyle yetkili kılınan kişilere teslimi, kullanıcı kodu ve şifre edinen gerçek kişiye, tüzel kişiliğe veya tüzel kişiliği olmayan teşekküllere teslim hükmünde sayılır.

(4) Tüzel kişiliğin veya tüzel kişiliği olmayan teşekküllerin, yetki verdiği kişinin bu yetkilerini iptal etmesi halinde durumu derhal ilgili vergi dairesine yazılı olarak bildirmesi gerekmektedir. Bu bildirimin ilgili vergi dairesi kayıtlarına girdiği ana kadar yapılan işlemlerden doğacak hukuki ve mali sorumluluk tüzel kişiliğe veya tüzel kişiliği olmayan teşekküllere ait olacaktır. Söz konusu yetkinin sona erdirildiğine dair ilgili vergi dairesine yazılı bildirim yapılmadığı takdirde yetki verilen kişinin, tüzel kişiliği veya tüzel kişiliği olmayan teşekkülleri temsil yetkisinin devam ettiği kabul edilecektir.

(5) Kâğıt ortamda düzenlenip verilen bildirim, yazı, dilekçe, tutanak, rapor ve diğer belgeler ile elektronik ortamda düzenlenip gönderilen bildirim, yazı, dilekçe, tutanak, rapor ve diğer belgelerin hukuki sonuçları itibariyle hiçbir farkı bulunmamaktadır.

(6) Elektronik ortamda yapılan işlemlerin tespit ve tevsikinde, Gelir İdaresi Başkanlığı/vergi dairesi kayıtları esas alınacaktır.

(7) Başkanlık Sistemin altyapısını ve işleyişini göz önünde bulundurarak İnteraktif Vergi Dairesinde sunulan işlemlerde kısıtlamalara gidebilir.

Yürürlük

MADDE 9 – (1) Bu Tebliğ yayımı tarihinde yürürlüğe girer.

Yürütme

MADDE 10 – (1) Bu Tebliğ hükümlerini Maliye Bakanı yürütür.