Mehmet Özdoğru

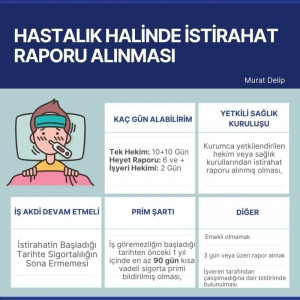

İşçinin Hastalanması Halinde İstirahat Raporu Alması ve Geçici İş Göremezlik Ödeneği (Rapor Parası Ödenmesi) Şartları

İstirahat raporu süreleri:

? Tek hekim raporu bir seferde en fazla 10 gün olabilir. Raporda kontrol şartı konulması halinde ise 10 gün daha rapor verilebilir. Toplamda 20 günü geçemez.

?Aynı hekim veya farklı hekimlerden alınan tek hekim raporları bir yılda 40 günü geçemez.

?İşyeri hekimi en fazla 2 gün rapor verebilir

?Heyet raporu alan işçiye 180 gün rapor verilebilir. Ancak tedaviye devam edilmesi hâlinde malullük hâlinin önlenebileceği veya önemli oranda azaltılabileceği sağlık kurulu raporu ile tespit edilirse bu süre uzatılabilir.

Geçici İş Göremezlik Ödeneği Alma Şartları

? İstirahatin başladığı tarihte sigortalılık niteliğinin sona ermemesi,

?İş göremezliğin başladığı tarihten önceki 1 yıl içinde en az 90 gün kısa vadeli sigorta primi bildirilmiş olması,

?Kurumca yetkilendirilen hekim veya sağlık kurullarından istirahat raporu alınmış olması,

Diğer Notlar:

? İşçinin emekli olması halinde hastalık nedeniyle alınan raporlarda iş göremezlik ödeneği ödenmez

?2 gün veya altı raporlarda iş göremezlik ödeneği ödenmez

?3. gün ve sonrası için iş göremezlik ödeneği ayakta tedavi / yatarak tedavi durumuna göre farklı tutarlarda ödenir.

?İstirahatin başladığı tarihten Bir yıl içinde en az 90 gün kısa vadeli sigorta kolları primi ödenmemiş işçi iş göremezlik ödeneği alınmaz.

?İşyeri hekimi tarafından verilen raporlara iş göremezlik ödeneği ödenmez.

MURAT DELİP

Uzmanı

ENFLASYON DÜZELTMESİNİN (TEVSİ YATIRIMLARDA) İNDİRİMLİ KV HESAPLAMASINA ETKİSİ

Bilindiği gibi, Kurumlar Vergisi Kanununun 32/A maddesi uyarınca yatırımlardan elde edilen kazanca indirimli kurumlar vergisi uygulanması kapsamında tevsi yatırımlardan elde edilen kazancın ayrı bir şekilde tespit edilememesi halinde tevsi yatırım dolayısıyla indirimli vergi oranı uygulanacak kazanç, yapılan tevsi yatırım tutarının, dönem sonunda kurumun aktifine kayıtlı bulunan toplam sabit kıymet tutarına oranlanması suretiyle belirlenmektedir.

Hesaplamalar sırasında işletme aktifinde yer alan sabit kıymetlerin kayıtlı değeri olarak , enflasyon düzeltmesi sonucu oluşan değerlerin dikkate alınması gerekmektedir.

Burada dikkat edilmesi gereken konu şudur;

oranın bulunmasına yardımcı olan hem pay ( yatırım harcamasına konu olan kıymetler ) hem de paydanın ( toplam sabit kıymetler ) enflasyon düzeltmesi sonrası değerler üzerinden belirlenecek olmasındır.

Yani indirimli kurumlar vergisine konu yatırımlar ile diğer sabit kıymetler düzeltilmiş değerleri ile dikkate alınmalıdır.

Bazı yorumlarda " pay" da yer alan " yatırım harcamaları" nın ( belki 2023 yılında verilen özelgelerde geçen ifadelerden de etkilenerek) yatırım teşvik belgesinde yer alan ve indirimli kv hesaplamasında sabit kabul edilmesi gereken tutar olarak ele alınması gerektiği, bu durumda " payda" nın artması nedeniyle yatırımdan elde edilen kazanç olarak daha az bir tutarın hesaplanacağı ve belki bu nedenle katkı tutarının çok daha uzun yıllarda eriyeceği dile getirilmektedir.

Bu yorumlara katılmak mümkün değil.

Burada tevsi yatırımlarla ilgili bu hesaplamayı yaparken " yatırım harcaması ile aktifleştirilen" sabit kıymetlerin de düzeltilmiş değerlerinin dikkate alınacağı , yatırımdan elde edilen kazancın bu şekilde hesaplanacağı, ancak YTB de yer alan yatırım harcaması tutarının değişmeyeceği , netice itibariyle toplam olarak yararlanılacak yatırım katkı tutarının da bu değer üzerinden hesaplanacağı açıktır.

Linkedin paylaşımından Alıntı Yapılmıştır

Düzeltilen Bilançoların İlk Geçici Vergiye Etkisi Var Mı?

Oldukça yoğun bir şekilde geçen enflasyon düzeltmesine yönelik süreci zor da olsa geride bıraktık.

Ancak, vergi ve muhasebede süreç ne yazık ki hız kesmeden devam ediyor.

Üstelik, 2023 yılında yapılan enflasyon düzeltmelerinin 2024 yılında etkileri önümüzdeki süreçte çok fazla konuşulacak gibi görünüyor.

Peki, 2024 yılına ilişkin verilecek olan ilk geçici vergi beyanında 2023 yılında yapılan düzeltilmiş değerlerin bir etkisi olacak mı?

Bu soruya cevap arayacağız.

2024 Yılında Gider Yazılacak Olan Amortisman Tutarı Arttı!

2023 yılında yapılan enflasyon düzeltmelerinin kuşkusuz en büyük etkisi, amortismana tabi iktisadi kıymetlerde (ATİK) oldu.

Arazi ve Arsalar, Binalar, Demirbaşlar, Haklar vb. şirketlerin aktiflerinde yer alan amortismana tabi kıymetlerin değerleri deftere ilk girdiği tarihlere göre yükseldi.

Örneğin, 1 Ocak 2010 tarihinde şirket aktifine giren 1.000.000,00 TL bedelinde Binanın değeri 2023 yıl sonunda enflasyon düzeltmesiyle birlikte 17.673.210,00 TL (1.000.000*17,67) ’ye ulaştı. (Yeniden Değerleme Yapılmadığı Varsayımı Altında.)

2024 yılı 1. Geçici Vergi Beyanında söz konusu Binaya artık 1.000.000 TL üzerinden değil 17.673.210,00 TL üzerinden amortisman ayrılacak ve daha fazla gider yazılabilecek!

Verdiğimiz örnek, itfa süresi dolmayan ve hali hazırda amortisman ayrılabilen bütün amortismana tabi iktisadi kıymetler için geçerli.

2024 Yılında Şirketlerin Aktifinde Yer Alan Stokların, Emtiaların Maliyeti Yükseldi!

2023 Yıl sonunda yapılan 20 yıllık enflasyon düzeltmesinin bir diğer etkisi şirketlerin aktiflerinde yer alan ve satılmayan Stok ve Emtialarda oldu.

Bilindiği üzere, 2023 yılında stoklarla ilgili 3 farklı yöntemde enflasyon düzeltmesi yapıldı.

Gözlemlediğimiz kadarıyla, bu yöntemlerden en sık tercih edilen basit ortalama maliyet yöntemi oldu.

Örneğin, 31 Aralık 2023 tarihinde şirket aktifinde 5.000.000 TL stoğu olan ve basit ortalama yönteme göre enflasyon düzeltmesi yapanların artık bilançolarında görünen stok tutarı 5.145.650,00 TL oldu.

Dolayısıyla, 2024 yılında 145.650 TL daha fazla stok maliyeti yazma imkanları oluştu!

Stoklar açısından deftere kayıt yöntemine göre ilerleyenlerde ise stok maliyetlerinin çok daha fazla arttığı aşikar.

Verilen ve Alınan Avanslarda Dikkatli Olmakta Fayda Var!

2023 yıl sonunda en sık tartışılan ve belki de hemen hemen herkesi en çok uğraştıran düzeltmeye tabi kalemlerin başında avanslar yer aldı.

Uygulamada bu hesaplara değerleme yapılmadığına çok sık şahit olsak da 555 Sıra No.lu VUK Tebliği bu hesapların parasal olmayan kısımlarında yer alanların mutlaka düzeltilmesi gerektiğini söylüyor.

Bu noktada, verilen avanslar açısından, 31 Mart 2024 tarihi itibariyle kapaması yapılmış olan verilen avans hesabının enflasyon düzeltmesine tabi tutulması sonucu oluşan farkın, avans kapatıldığında “153-Ticari Mallar” hesabına intikali gerekli.

Aynı şekilde, alınan avanslar açısından, 31 Mart 2024 tarihi itibariyle kapaması yapılmış olan alınan avans hesabının enflasyon düzeltmesine tabi tutulması sonucu oluşan farkın, avans kapatıldığında 649- Diğer Olağan Gelir ve Karlar hesabına aktarılması gerekiyor. Ayrıca, bu tutarın, 1. Geçici Vergi Beyannamesinde, “Zarar Olsa Dahi İndirilecek İstisna ve İndirimler” bölümünde, “Diğer İndirimler” satırında indirim konusu yapılma hakkı mevcut.

Avanslar açısından son olarak, sürecin faturalaşmaya bir etkisinin olmayacağını, faturalaşma sürecinde verilen ve alınan ilk avans ve anlaşma üzerinden ilerlenmesi gerektiğini hatırlatmakta fayda var.

Düzeltilmiş Değer Sonrasında Zararına Satış Varsa Ne Olacak?

2023 yıl sonunda düzeltilmiş değerlerin altında, yani zararına bir satış varsa, 1.geçici vergiye kadar bir satış olduysa, aradaki fark KKEG olarak beyan edilecek. (555 sayılı VUK Genel Tebliğ 53. md.)

Örneğin, enflasyon düzeltmesi sonucu 17.673.210 TL bedele ulaşan Arsanın 25.02.2024 tarihinde 10.000.000 TL’ye satışı yapıldıysa, aradaki fark olan 7.673.210 TL geçici vergi beyannamesinde KKEG olarak değerlendirilecek.

Bu durum özellikle, arazi ve arsalar vb. şirketin aktifinde yer alan ve düzeltmeye tabi olan kalemler için oldukça önemli ve atlanmaması gereken konular arasında yer alıyor.

Binek Otoların Gider Yazılacak ve KKEG Yapılacak Tutarları da Değişti!

Bize göre, 2024 ve sonraki yıllarda en fazla kafa karışıklığı binek otolarda yaşanacak.

Bilindiği üzere, binek araçların gider kısıtlamasında, bu araçların alındığı tarihteki sınırlar takip edilerek, amortismana tabi tutulan ve kanunen kabul edilmeyen gider olan kısım ayrılıyor.

2023 yılında, bu rakamlara da enflasyon düzeltmesi yapıldı.

Peki, şimdi ne olacak?

Örneğin, (A) A.Ş., 14 Temmuz 2022’de KDV ve ÖTV dahil alış bedeli 1.000.000 TL olan binek otomobil satın almış ve binek otomobilin iktisabı esnasında ödenen vergileri binek otomobilin maliyetine dahil ettiğini varsayalım.

(A) A.Ş., normal amortisman usulünde yıllık amortismanlarını genel hükümlere göre ayırmakta ve safi kazancın tespitinde gider olarak dikkate alabileceği amortisman tutarını aşan kısmını kanunen kabul edilmeyen gider olarak dikkate almaktadır.

(A) A.Ş., 31 Mart 2024 tarihli dönem sonu işlemlerinde söz konusu binek otomobilin düzeltilmiş değeri üzerinden amortisman ayıracak.

Ancak, binek otomobilin GVK’nuna göre belirlenen amortismana esas bedelin üzerinde kalan maliyet kısmına tekabül eden amortisman tutarını kanunen kabul edilmeyen gider (KKEG) olarak dikkate alacaktır.

Kısaca, KKEG’ye isabet eden kısımda, düzeltilmiş tutar üzerinden beyan edilecek!

Finansman Gider Kısıtlamasına Dikkat!

2023 yılında yapılan düzeltme işlemi ile birlikte, şirketlerin Yıllara Sari Gelirleri, Alınan Avansları, Alınan Depozito Ve Teminatları yükseldi.

Bu hesaplara ait enflasyon farkları da yabancı kaynak olarak değerlendirilirse, aradaki da fark kadar KKEG yazılması gerekecek.

Dolayısıyla, 2023 yılında yapılan düzeltmeler sonucu artık daha fazla Finansman Gider Kısıtlaması uygulanacak!

Sonuç Olarak;

Her ne kadar, ilk geçici vergi döneminde enflasyon düzeltmesinin vergisiz(!) olması, şirketlerin oldukça lehine bir durum.

Aslında, başından beri enflasyon düzeltmesi açısından talep ve beklenti bu yöndeydi.

İlk geçici vergi itibariyle süreç şirketlerin lehine yansıyacak.

Peki, Sonra?

Hep birlikte göreceğiz.

13.05.2024

Berkay Özgüven

Serbest Muhasebeci Mali Müşavir

This email address is being protected from spambots. You need JavaScript enabled to view it.

Son Değişiklikler İle Girişim Sermayesi Yatırım Fonlarının Vergilendirilmesi

Son değişiklikler ile beraber Girişim Sermayesi Yatırım Fonlarının Vergilendirilmesine yönelik hazırladığım tabloyu istifadelerinize sunuyorum. Faydalı olması temennisi ile...

Girişim Sermayesi Yatırım Fonlarının Vergilendirilmesi Tablosunu İndirmek için Tıklayınız

Kadınlarda 3 Doğuma Kadar ‘Borçlanma’ Olur

Emekli olmak için temelde yaş, sigortalılık süresi ve prim ödeme gün sayısı şartlarını sağlamak gerekiyor. Bir kişinin emekli olabilmesi için sigortalılık süresi, prim gün sayısı ve yaş şartının sağlanması gerekiyor.

EYT ile ilk kez 8.9.1999 ve öncesinde sigortalı olanlar için yaş şartı kaldırıldı. Ancak prim gün sayısı ve sigortalılık süresi şartları devam ediyor. Dolayısıyla gününü doldurmayan emekli olamıyor. Ancak bu konuda kadın sigortalılara sağlanan büyük bir hak söz konusu. Doğum yapmak nedeniyle çalışamayan kadınlar belirli şartlar söz konusuysa doğum borçlanması ile prim gün sayılarını artırıp emekli olabiliyorlar.

Kadın çalışanlar doğum nedeniyle iş hayatından uzak kalırlar. Bu nedenle de emekli olmak için gerekli gün sayısı şartını doldurmakta zorlanırlar. İşte bu yüzden doğum borçlanması düzenlemesiyle doğum nedeniyle iş hayatından uzaklaşan kadın çalışanlara doğum borçlanması hakkı tanınır.

Staj yapan kadın sigortalıların doğum borçlanmasıyla emeklilik yaşını öne çekme ihtimali bulunmaktadır. Ancak bu durum yalnızca staj yapan ve staj ile ilk kez sigortalı olduğu tarih arasında doğum yapmış kadınlar için geçerli. İş hayatına staj yaparak başlayan ve bu dönemde adına kısa vadeli sigorta kolları primi yatan kadın sigortalılar daha sonra uzun vadeli sigorta kollarına tabi olarak çalışmaya başladıkları süre içerisindeki doğumlarını borçlanabilirler. Ancak bu durum yalnızca staj girişi ile ilk kez uzun vadeli sigorta kollarına tabi olunan süre içerisindeki doğumların borçlanılması halinde geçerlidir. Diğer doğum borçlanmalarında yalnızca prim ödeme gün sayısı artar, emeklilik için gerekli prim gün sayısının azalması söz konusu olmaz. EYT öncesi doğum borçlanmasıyla geri giden ilk kez sigortalı olunan tarih yaşı da değiştirirdi ancak EYT sonrası yaş şartı kalktığı için yalnızca prim gün sayısı şartında azalma söz konusu oluyor.

Ne katkı sağlar?

Doğum borçlanması yapan kadın sigortalı çalışmadan gün elde etmiş olur. Kadın sigortalılar genellikle emeklilik için gerekli yaş ve sigortalılık süresi şartını doldururlar ancak doğum nedeniyle iş hayatından uzak kaldıkları için prim ödeme gün sayısı şartını sağlayamazlar. Bu durumda doğum borçlanması devreye girer ve prim ödeme gün sayısını doldurma hakkı tanır. Doğum borçlanmasıyla prim ödeme gün sayısı artan kadın sigortalı emekli olma hakkına kavuşabilir.

Doğum borçlanması doğumdan sonraki en fazla iki yıllık süre için yapılabilir. Her doğumda en fazla 720 günlük süre borçlanılabilir. Bu sürenin üzerinde doğum borçlanması yapılamaz. Dolayısıyla, her doğum sonrasında kadın sigortalı 720 gün borçlanma hakkına sahiptir. 720 günün altında borçlanma mümkün.

3 doğumda 2.160 gün

Kadın sigortalılar üç doğuma kadar borçlanma yapabilirler. Bu hak daha önce iki doğumla sınırlıydı. 2014 yılında yapılan değişikliğin sonrasında hem bütün kadın sigortalılara doğum borçlanması yapma hakkı tanındı, hem de doğum borçlanması hakkı üçe çıkarıldı. Bu sayede, üç doğumu borçlanma hakkına sahip kadın sigortalının 2 bin 160 gün borçlanma hakkı oldu.

Doğum borçlanması ancak doğumdan önce sigorta girişi olan kadın sigortalılar tarafından yapılabilir ve yalnızca prim ödeme gün sayısı kazandırır. Doğumdan sonraki süreler borçlanılabildiği için sigorta girişi geri gitmez ve emeklilik için avantaj söz konusu olmaz. Dolayısıyla, doğum borçlanması yapan kadın sigortalı daha önce hangi koşullara tabi olarak emekli olacaksa, yine aynı koşullar üzerinden emekli olabilir. Emeklilik koşullarında herhangi bir değişiklik olmaz. Yalnızca gün kazanılması söz konusu olur. Bunun tek istisnası staj yapan kadın sigortalılar için staj ile ilk kez uzun vadeli sigorta kollarına tabi olunan süre arasındaki doğumların borçlanılmasıdır.

Doğum borçlanması için doğumdan önce sigortalı olarak çalışıyor olmak şarttır. Diğer yandan, doğum borçlanması yapılabilmesi için doğan çocuğun sağ olması gerekir. Doğum borçlanması yapacak kadın sigortalının borçlanma yapacağı sürelerde, yani doğumdan sonraki en fazla iki yıllık süre içerisinde uzun vadeli sigorta kollarına tabi sigortalı olmaması da gerekir. Borçlanma yapılacak sürelerde adına prim yatırılmamış olması şarttır.

Cem Kılıç

Konkordato Mevsimi

Giriş

2018 yılında adını sıkça duyduğumuz, bugünlerde ise yine duymaya başladığımız ve gelecek günlerde daha sık duyacağımızı düşündüğüm “Konkordato.” Peki nedir bu konkordato?

Konkordato esasen İtalyanca bir kelime (Concordato) olmakla beraber İtalyanca ’ya da Latince’den geçmiştir. Türkçe kelime anlamı anlaşmalı iflas olarak tanımlanmakla beraber borçlunun borçlarını vadesinde ödeyememesi veya vadesinde ödeyemeyecek olması nedeniyle alacaklılar ile ödemeler konusunda hukuk sistemi içerisinde yapmış olduğu yeniden yapılandırma anlaşması diyebiliriz.

Yapmış olduğumuz bu çalışmada İcra ve İflas Kanununda Konkordatoya ilişkin olarak 28.02.2018 ve 06.12.2018 tarihlerinde yapılan değişiklikleri de göz önüne alarak genel hatlarıyla konkordato talebinin nereye ve ne şekilde yapılacağı ile geçici ve kesin mühletten bahsedeceğiz.

Konkordato

Esasen 2003 yılından beri uygulanmakta olan iflasın ertelenmesi müessesesinin 2018 yılında kaldırılması ile beraber konkordato uygulaması ile ilgili kanunda yapılan esaslı değişiklikler sonrası konkordatonun daha etkin kullanılmasının amaçlanması ile konkordatonun daha geniş bir uygulama alanı bulduğu söylenebilir.

Konkordato, hukukumuzda İcra ve İflas Kanununda düzenlenmektedir. Borçlarını vadesi geldiği halde ödeyemeyen veya vadesinde ödeyememe tehlikesi altında bulunan herhangi bir borçlu, vade verilmek veya tenzilat yapılmak suretiyle borçlarını ödeyebilmek veya muhtemel bir iflastan kurtulmak için konkordato talep edebilir. Borçlunun dışında, iflas talebinde bulunabilecek her alacaklı da gerekçeli bir dilekçeyle, borçlu hakkında konkordato işlemlerinin başlatılmasını isteyebilir. Burada dikkat edilmesi gereken husus sermaye şirketi, kooperatif veya gerçek kişi herhangi bir borçlunun konkordato talep edebileceğidir. Yani konkordato talep edebilmek için illa sermaye şirketi olmaya gerek yoktur.

Konkordato talebi için görevli mahkeme Asliye Ticaret Mahkemesidir. Yetkili mahkeme ise iflasa tabi borçlular için, borçlunun muamele merkezinin bulunduğu mahaldeki Asliye Ticaret Mahkemesi, iflasa tabi olmayan borçlu için ise yerleşim yerindeki Asliye Ticaret Mahkemesidir.

Konkordato Talebine Eklenecek Belgeler, Geçici ve Kesin Mühlet

Borçlu, konkordato talebine aşağıdaki belgeleri eklemek zorundadır.

a) Borçlunun borçlarını hangi oranda veya vadede ödeyeceğini, bu kapsamda alacaklıların alacaklarından hangi oranda vazgeçmiş olacaklarını, ödemelerin yapılması için borçlunun mevcut mallarını satıp satmayacağını, borçlunun faaliyetine devam edebilmesi ve alacaklılara ödemelerini yapabilmesi için gerekli malî kaynağın sermaye artırımı veya kredi temini yoluyla yahut başka bir yöntem kullanılarak sağlanacağını gösteren konkordato ön projesi.

b) Borçlunun malvarlığının durumunu gösterir belgeler; borçlu defter tutmaya mecbur kişilerden ise Türk Ticaret Kanununa göre hazırlanan son bilanço, gelir tablosu, nakit akım tablosu, hem işletmenin devamlılığı esasına göre hem de aktiflerin muhtemel satış fiyatları üzerinden hazırlanan ara bilançolar, ticari defterlerin açılış ve kapanış tasdikleri ile elektronik ortamda oluşturulan defterlere ilişkin e-defter berat bilgileri, borçlunun malî durumunu açıklayıcı diğer bilgi ve belgeler, maddi ve maddi olmayan duran varlıklara ait olup defter değerlerini içeren listeler, tüm alacak ve borçları vadeleri ile birlikte gösteren liste ve belgeler.

c) Alacaklıları, alacak miktarlarını ve alacaklıların imtiyaz durumunu gösteren liste.

d) Konkordato ön projesinde yer alan teklife göre alacaklıların eline geçmesi öngörülen miktar ile borçlunun iflâsı hâlinde alacaklıların eline geçebilecek muhtemel miktarı karşılaştırmalı olarak gösteren tablo.

e) Kamu Gözetimi, Muhasebe ve Denetim Standartları Kurumunca yetkilendirilen bağımsız denetim kuruluşu tarafından Türkiye Denetim Standartlarına göre yapılacak denetim kapsamında hazırlanan ve konkordato ön projesinde yer alan teklifin gerçekleşeceği hususunda makul güvence veren denetim raporu ile dayanakları. Bu kapsamda düzenlenecek raporlar ve bu raporlara dayanak olacak denetimlerde, denetim kuruluşlarının faaliyetleri, hak ve yükümlülükleri, raporların inceleme ve denetimleri, bu raporlar sebebiyle doğacak idari ve hukuki sorumluluk ile diğer hususlar hakkında Kamu Gözetimi, Muhasebe ve Denetim Standartları Kurumunun Teşkilat ve Görevleri Hakkında Kanun Hükmünde Kararname hükümleri uygulanır.

Yukarıda sayılan belgeler dışında borçlu, konkordato sürecinde mahkeme veya komiser tarafından istenebilecek diğer belge ve kayıtları da ibraz etmek zorundadır.

Borçlunun yukarıda sayılan belgeler ile birlikte konkordato talebi üzerine mahkeme, belirtilen belgelerin eksiksiz olarak mevcut olduğunu tespit ettiğinde derhal geçici mühlet kararı verir.

Konkordato işlemlerinin başlatılması alacaklılardan biri tarafından talep edilmişse, borçlunun söz konusu belgeleri ve kayıtları mahkemenin vereceği makul süre içinde ve eksiksiz olarak sunması halinde mahkeme tarafından geçici mühlet kararı verilir.

Mahkeme, geçici mühlet kararıyla birlikte konkordatonun başarıya ulaşmasının mümkün olup olmadığının yakından incelenmesi amacıyla bir geçici konkordato komiseri görevlendirir.

Geçici mühlet üç aydır. Mahkeme bu üç aylık süre dolmadan borçlunun veya geçici komiserin yapacağı talep üzerine geçici mühleti en fazla iki ay daha uzatabilir, uzatmayı borçlu talep etmişse geçici komiserin de görüşü alınır. Geçici mühletin toplam süresi beş ayı geçemez.

Geçici mühlet talebinin kabulü, geçici komiser görevlendirilmesi, geçici mühletin uzatılması ve tedbirlere ilişkin kararlara karşı kanun yoluna başvurulamaz.

Mahkeme, kesin mühlet hakkındaki kararını geçici mühlet içinde verir. Kesin mühlet hakkında bir karar verilebilmesi için, mahkeme borçluyu ve varsa konkordato talep eden alacaklıyı duruşmaya davet eder. Geçici komiser, duruşmadan önce yazılı raporunu sunar ve mahkemece gerekli görülürse, beyanı alınmak üzere duruşmada hazır bulunur. Mahkeme yapacağı değerlendirmede, itiraz eden alacaklıların dilekçelerinde ileri sürdükleri itiraz sebeplerini de dikkate alır.

Konkordatonun başarıya ulaşmasının mümkün olduğunun anlaşılması halinde borçluya bir yıllık kesin mühlet verilir. Konkordato hakkında yapılan yargılamada kesin mühlet içinde bir karar verilemeyeceği anlaşılırsa; mahkeme, gerekli görürse komiserden gerekçeli bir rapor da alarak, karar verilinceye kadar kesin mühlet hükümlerinin devamına altı ayı geçmemek üzere karar verebilir.

Mahkemece, kesin mühlet kararıyla beraber veya kesin mühlet içinde uygun görülecek bir zamanda yedi alacaklıyı geçmemek, herhangi bir ücret takdir edilmemek ve tek sayıda olmak kaydıyla ayrıca bir alacaklılar kurulu oluşturulabilir. En az üç alacaklı sınıfı bulunması kaydıyla, alacaklı sayısının iki yüz elliyi veya alacak miktarının yüz yirmi beş milyon Türk Lirasını aşması halinde alacaklılar kurulunun oluşturulması zorunludur. Bu durumda alacakları, hukuki nitelik itibarıyla birbirinden farklı olan alacaklı sınıfları ve varsa rehinli alacaklılar, alacaklılar kurulunda hakkaniyete uygun şekilde temsil edilir. Güçlük arz eden özel durumlarda kesin mühlet, komiserin bu durumu açıklayan gerekçeli raporu ve talebi üzerine mahkemece altı aya kadar uzatılabilir. Borçlu da bu fıkra uyarınca uzatma talebinde bulunabilir; bu takdirde komiserin de görüşü alınır. Her iki halde de uzatma talebi kesin mühletin sonra ermesinden önce yapılır ve uzatma kararı vermeden önce, varsa alacaklılar kurulunun da görüşü alınır.

Kesin mühlet talebinin kabulü ile mühletin kaldırılması talebinin reddine ilişkin kararlara karşı kanun yoluna başvurulamaz.

Kesin mühletin mahkemece bazı durumlarda kaldırılması söz konusu olabilir, bunlardan birincisi konkordato talebi ile amaçlanan iyileşmenin, kesin mühletin sona ermesinden önce gerçekleştiğinin komiserin yazılı raporuyla mahkemeye bildirilmesi üzerine mahkemece resen, kesin mühletin kaldırılarak konkordato talebinin reddine karar verilir.

İkincisi ise iflasa tabi borçlu bakımından, kesin mühletin verilmesinden sonra borçlunun malvarlığının korunması için iflasın açılması gerekiyorsa, konkordatonun başarıya ulaşamayacağı anlaşılıyorsa, borçlu kanunen komiserin veya mahkemenin iznine bağlanan durumlarda bu izin dışında hareket ederse, komiserin talimatlarına uymazsa ya da borçlunun alacaklıları zarara uğratma amacıyla hareket ettiği anlaşılıyorsa, borca batık olduğu anlaşılan bir sermaye şirketi veya kooperatif konkordato talebinden feragat ederse komiserin yazılı raporu üzerine mahkeme kesin mühleti kaldırarak konkordato talebinin reddine ve borçlunun iflasına resen karar verir. İflasa tabi olmayan borçlu bakımından ise konkordatonun başarıya ulaşamayacağı ve borçlunun kanunen komiserin veya mahkemenin iznine bağlanan durumlarda bu izin dışında hareket ettiği, komiserin talimatlarına uymadığı ya da borçlunun alacaklıları zarara uğratma amacıyla hareket ettiğinin kesin mühletin verilmesinden sonra anlaşılması durumunda, komiserin yazılı raporu üzerine mahkeme kesin mühleti kaldırarak konkordato talebinin reddine resen karar verir.

Kesin mühlet içinde borçlu aleyhine 6183 sayılı Amme Alacaklarının Tahsil Usulü Hakkında Kanuna göre yapılan takipler de dahil olmak üzere hiçbir takip yapılamaz ve evvelce başlamış takipler durur. İhtiyati tedbir ve ihtiyati haciz kararları uygulanmaz. Bir takip muamelesi ile kesilebilen zamanaşımı ve hak düşüren müddetler işlemez. Tasdik edilen konkordato projesi aksine hüküm içermediği takdirde kesin mühlet tarihinden itibaren rehinle temin edilmemiş her türlü alacağa faiz işlemesi durur. Bununla birlikte rehinle temin edilmiş alacaklar nedeniyle rehnin paraya çevrilmesi yoluyla takip başlatılabilir veya başlamış olan takiplere devam edilebilir ancak bu takip nedeniyle muhafaza tedbirleri alınamaz ve rehinli malın satışı gerçekleştirilemez. Ancak satış yapılamamasının bir istisnası mevcuttur şöyle ki rehinli malın konkordato projesine göre işletme tarafından kullanılması öngörülmüyor veya kıymeti düşecek ya da muhafazası masraflı olacak ise satışına izin verilebilir. Satış gelirinden rehinli alacaklıya rehin bedeli kadar ödeme yapılır.

Sonuç

Konkordato komiseri tarafından alacaklılar ile yapılan ve borçlunun da katılmak zorunda olduğu konkordato projesinin müzakereleri sonucunda oluşturulan kabul ve ret oylarını içerecek şekilde düzenlenen konkordato tutanağı düzenlenir. Komiser tarafından davet edilmiş olan alacaklılar tarafından müzakerenin yapıldığı toplantının bitimini takip eden yedi gün içinde gerçekleşen katılımlar da kabul olunur. Komiser, bu yedi günlük sürenin bitmesinden itibaren en geç yedi gün içinde konkordatoya ilişkin bütün belgeleri, konkordato projesinin kabul edilip edilmediğine ve tasdikinin uygun olup olmadığına dair gerekçeli raporunu mahkemeye tevdi etmek zorundadır.

Komiserin gerekçeli raporunu ve dosyayı tevdi alan mahkeme, konkordato hakkında karar vermek üzere yargılamaya başlar. Mahkeme konkordatonun tasdikine ilişkin olarak, komiseri dinledikten sonra kısa bir zamanda ve her halde kesin mühlet içinde kararını vermek zorundadır.

Yazımızı sonlandırmadan önce bir hususa özellikle dikkat çekmek istiyorum. Konkordato talebine eklenecek belgelere ilişkin olarak 28.02.2018 tarih ve 7101 sayılı Kanun ile değiştirilen 286. maddenin birinci fıkrasının (e) bendi, “Sermaye Piyasası Kurulu veya Kamu Gözetimi, Muhasebe ve Denetim Standartları Kurumunca yetkilendirilen bağımsız denetim kuruluşu tarafından hazırlanan ve konkordato ön projesinde yer alan teklifin gerçekleşmesinin kuvvetle muhtemel olduğunu gösteren finansal analiz raporları ile dayanakları. Şu kadar ki bu şart Bilim, Sanayi ve Teknoloji Bakanlığının Teşkilat ve Görevleri Hakkında Kanun Hükmünde Kararnamenin 28. maddesi kapsamında küçük işletmeler bakımından uygulanmaz.” şeklindeydi. Daha sonra ise 06.12.2018 tarih ve 7155 sayılı Kanun ile bu bent “Kamu Gözetimi, Muhasebe ve Denetim Standartları Kurumunca yetkilendirilen bağımsız denetim kuruluşu tarafından Türkiye Denetim Standartlarına göre yapılacak denetim kapsamında hazırlanan ve konkordato ön projesinde yer alan teklifin gerçekleşeceği hususunda makul güvence veren denetim raporu ile dayanakları” olarak değiştirilmiş ve küçük işletme istisnası kaldırılmıştır.

Bu kısma özellikle dikkat çekmek istedim çünkü aynı yıl içerisinde yapılan değişiklikler olması nedeniyle, zamanın oldukça önemli olduğu konkordato müessesesinde bu değişikliğin gözden kaçması küçük işletmelerin başvuru aşamasında eksik belge nedeniyle geçici mühlet dahi alamamaları ile birlikte geçen zaman nedeniyle ön projenin tekrar hazırlanma zorunluluğunun doğmasına sebep olacak, söz konusu durumlarda zaten sıkıntılı olan süreci küçük işletmeler adına daha da zorlaştıracaktır.

Fatih KAYA

Vergi Müfettişi

This email address is being protected from spambots. You need JavaScript enabled to view it.

https://www.alomaliye.com/2024/05/13/konkordato-mevsimi/

Kaynakça

— Konkordato Talebine Eklenecek Belgeler Hakkında Yönetmelik

Finansman Gider Kısıtlamasında Danıştay'dan 3 Ret Kararı

Finansman gider kısıtlaması şirketlerin öz kaynak kullanımını teşvik etmek için getirilmiş bir nev’i cezadır. Şirketlerin kullandıkları yabancı kaynaklar öz kaynaklarını aşıyorsa, kullandıkları yabancı kaynakların öz kaynağı aşan kısmına ilişkin faiz, kur farkı vb giderlerin %10 ‘u gider olarak kabul edilmemekte, dolayısıyla üzerinden vergi alınması anlamına gelmektedir.

Finansman gider kısıtlaması üç açıdan yargıya taşınmıştı.

1. Kısıtlamanın Cumhurbaşkanlığı kararı öncesindeki borçlanmalara da uygulanıp uygulanmayacağı hususu,

2. İşletmede kullanılan yabancı kaynak tanımının finansman gideri taşımayan unsurları da içerip içermediği(veya öz kaynak mukayesesi için ayrı, kısıtlamaya tabi tutulacak olan giderler için ayrı “işletmede kullanılan yabancı kaynak tanımı” mı olduğu),

3. Aynı zamanda finansman geliri de varsa netleştirme yapılıp yapılmayacağı hususu.Danıştay 3.Dairesi ihtirazi kayıtla açılan ilk mahkeme olarak baktığı davalarda üç konuda da tebliğ iptali taleplerini oy çokluğu ile reddetti. Kararların kendi içinde çelişkiler taşıdığını ve konunun tartışılmasında esaslı unsurlarda eksiklik olduğunu, Danıştayın geçmişte verdiği kararlardaki yaklaşımlarına ters düşüldüğünü, düşünüyoruz.

1. Yabancı kaynak tanımı konusunda

Tebliğdeki yapılan yabancı kaynak tanımının Maliye Bakanlığına verilen usul ve esasları belirleme yetkisi sınırları içinde yapılmış bir tanım olduğuna, bu nedenle de yetki aşımından veya fonksiyon gaspından söz edilemeyeceğinden hareketle ilk talebi reddedildi.Finansman gideri yaratmayan kalemlerin, örneğin bankada karşılığı olan, henüz vadesi gelmemiş vergi borcunun veya kayıtlara alınmış ancak henüz vadesi gelmemiş ( belki bir ay gibi piyasada vadesiz sayılacak, içinde hiç bir vade farkı unsuru taşımayan) hiç bir finansman gideri yaratmamış ticari borcun öz kaynak mukayesesinde dikkate alınması, yasanın hem amacına hem de lafzına açık aykırılık teşkil etmektedir. Yasada iki ayrı yabancı kaynaktan(biri öz kaynak mukayesesi diğeri de finansman gider kısıtlaması için)söz edilmemektedir. Tebliğ açıklamaları ve verilen örneklerde öz kaynak mukayesesi yapılırken finansman gideri yaratsın yaratmasın tüm yabancı kaynaklar dikkate alınmaktadır. Finansman gider kısıtlamasına tabi tutulacak yabancı kaynak tutarı belirlenirken ise sadece finansman gideri yaratan yabancı kaynaklar dikkate alınmaktadır. Dolayısıyla tebliğ iki ayrı yabancı kaynak tanımına yol açmış ve hayati değerlendirme hatası oluşmuştur. Öz kaynak mukayesesi yapılırken de aynı tanım dikkate alınsa belki öz kaynak aşılmayacak veya aşılan kısım daha küçük olacakken bu hatalı uygulama nedeniyle fazladan vergi ödenir hale gelinmektedir.

2. Geçmişe etkili uygulanmasının yasaya aykırılığına ilişkin değerlendirme

Finansman gider kısıtlamasını düzenleyen yasa maddeleri 31.5.2012 tarihinde kabul edilmiş, 15.6.2012 tarihli Resmî Gazetede yayınlanmış,1.1.2013 tarihinde yürürlüğe girmiştir. Ancak,3.2.2021 tarihli,4.2.2021 tarihinde Resmî Gazetede yayınlanan Cumhurbaşkanlığı kararına kadar, uygulanabilmesi için Cumhurbaşkanlığınca bir oran belirlenmesi gerektiğinden ve bu belirleme ilk defa 3.2.2021 tarihinde yapıldığından, uygulanamamıştır. 25.5.2021 tarihli Resmî Gazetede yayınlanan tebliğde, kısıtlamanın 1.1.2013 tarihinden itibaren alınan krediler için kullanılabileceği açıklaması yapılmıştır ki bu yaklaşım yapılan düzenlemenin geriye dönük uygulanması iddiasını beraberinde getirmiştir. Ancak, Danıştay 3.Dairesi önüne gelen davada geriye yürümenin olmadığına hükmetmiştir. Oysa, Danıştay, bir önceki finansman gider kısıtlaması düzenlemesinde, düzenlemenin yürürlüğe girdikten sonra alınan kredilere uygulanabileceği yaklaşımıyla tebliği iptal etmişti.Danıştay kararının bu zamana kadar ki yaklaşımlarına uygun olmadığını düşünüyoruz.

3. Netleştirilemeden dikkate alınması

Sadece finansman giderlerinin dikkate alınması, gelirlerinin dikkate alınmaması da bir başka dava konusunu oluşturuyordu. Bu konuda da Danıştay iptal taleplerini kabul etmedi.

Temyizde Danıştay Vergi Dava Daireleri Kurulunca bakılacak

Tebliğin iptaline ilişkin bu kararlar ilk merci kararı olduğundan temyizi kabil olup, temyiz yeri Danıştay Vergi Dava Daireleri Kurulu olacaktır. Kurulda verilecek kararda tüm bu hususların da ele alınmasını temenni ediyoruz. Öte yandan, aynı konular Danıştay 3.Dairesinin önüne temyiz mercii olarak da gelmiştir. Daire önüne gelen konularda görüşü doğrultusunda karar vermeye devam edebilecektir.

Zeki GÜNDÜZ

This email address is being protected from spambots. You need JavaScript enabled to view it.

https://www.dunya.com/kose-yazisi/finansman-gider-kisitlamasinda-danistaydan-3-ret-karari/726636

Limited Şirkette Sermaye Payları Senede Bağlanmalı Mı?

Limitet şirket ve anonim şirket türleri, her ikisi de şahıs şirketi değil, sermaye şirketi olmakla beraber bazı farklılıklar gösteriyor. Limitet şirketlerde pay senedi çıkarılması ve bunun hukuki sonuçları da limitet şirketi anonim şirketten ayıran farklılıklar arasında yer alıyor.

Limitet şirketlerde hamiline yazılı pay senedi çıkarılması mevzuat gereği mümkün değil. Nama yazılı pay senedi çıkarılması ise şirket yönetiminin takdirine bağlı olarak mümkün olabiliyor. Diğer bir deyişle, limitet şirketlerde pay senedi çıkarılmasına ilişkin bir kanuni zorunluluk bulunmuyor. Anonim şirketin aksine limitet şirkette, azlığın, yani sermayenin %10’una sahip ortakların, pay senedi çıkarılması yönünde bir talep hakkı yok.

Limitet şirketlerde pay senedi çıkarılmasına karar verme yetkisi müdürler kuruluna ait. Ancak devredilemez bir yetki olmadığından şirket esas sözleşmesinde yapılacak bir düzenleme ile bu yetki, genel kurula bırakılabiliyor. Ayrıca, pay senedi çıkarılabilmesi için limitet şirket esas sözleşmesinde bu yönde bir madde yer alması gerekmiyor.

Bu durumda limitet şirketler pay senedi çıkarmalı mıdır, pay senedi çıkarmanın avantajları/dezavantajları nelerdir sorularına yanıt verebilmek için limited şirket pay senedinin hukuki niteliğini belirlemek gerekiyor.

Türk Ticaret Kanunu’nda limitet şirket sermaye paylarını temsil etmek üzere ispat aracı olarak (adi) senet veya nama yazılı senet çıkarılabileceği düzenleniyor. Ancak nama yazılı pay senedinin hukuki niteliği tartışmalı. Öğretide birçok yazar limited şirketlerin nama yazılı pay senetlerinin tıpkı anonim şirket pay senetleri gibi kıymetli evrak niteliğinde olduğu görüşünde. Fakat tam aksi yönde görüşler de bulunuyor. Devir için -aşağıda değineceğimiz- çıplak paylardaki karmaşık devir usulünün pay senetleri için de aranması, bu tartışmanın nedenlerinden birini oluşturuyor. Limitet şirket pay senedinin kıymetli evrak sayılıp sayılmayacağı ise kıymetli evrak olmaya bağlanan hukuki sonuçlar nedeniyle önem taşıyor.

Eğer limitet şirket pay senedi kıymetli evrak olarak kabul edilirse pay devrinde, payı devralan kişinin haklarını ileri sürebilmesi için pay senedini şirkete ibraz etmesi gerekiyor. Çünkü kıymetli evrakın tanımı gereği ortaklık hakkı ve senet iç içe geçmiş sayılıyor, ortaklık hakkı senetten bağımsız olarak ileri sürülemiyor. Benzer şekilde pay üzerinde rehin veya intifa hakkı kurulacağı zaman da senedin devri gerekiyor. Dolayısıyla limited şirket pay senedinin kıymetli evrak olarak sayılmasının sonucu, paya bağlı hakların senetle birlikte kullanılmasıdır.

Limitet şirkette pay senedi çıkarılmış olması, Türk Ticaret Kanunu’nda limited şirketler için düzenlenen pay devri usullerini kolaylaştırmıyor. Bu önemli, çünkü pay devri yapılacağında senedin teslimine (zilliyetliğin devrine) ek olarak -tıpkı senede bağlı olmayan paylarda olduğu gibi- kanun gereği tarafların yazılı devir sözleşmesi yapması ve imzaların noterce onaylanması, sonrasında ise ortaklar genel kurulunun pay devrini onaylaması gerekiyor. Aksi halde devir işlemi geçersiz sayılıyor. Buna karşılık esas sözleşmede pay devri için genel kurulun onayının aranmayacağı düzenlenebiliyor.

Limitet şirket pay senedinin kıymetli evrak niteliğinde olmadığı kabul edilecek olursa pay senedi çıkarılmasının devir işleminin geçerliliği açısından kayda değer bir sonucu olmayacak, yani yukarıda belirttiğimiz senedin zilyetliğinin devri, senedin şirkete ibrazı gibi ek usuller gerekmeyecektir. Bu durumda senet çıkarılmasının sadece ispat aracı olarak hizmet edeceği söylenebilir. Nitekim kanunda da nama yazılı senet dışında ispat aracı olarak senet çıkarılabileceği belirtiliyor.

Öte yandan limited şirket pay senetlerinin menkul kıymet sayılıp sayılmayacağı da yine tartışmalı bir konu. Uygulamada vergi daire başkanlıklarınca kabul edilen yaklaşıma göre anonim şirket pay senetlerinin aksine limited şirket pay senetleri menkul kıymet sayılmıyor. Bu nitelendirmenin vergisel bakımdan önemli bir sonucu bulunuyor. Gelir Vergisi Kanunu’na göre iki yıldan fazla süre ile elde tutulan pay senetlerinin satışından doğan kazançlar vergilendirilmiyor. Fakat bu kural menkul kıymet niteliğindeki pay senetlerini kapsıyor. Limitet şirket pay senedi ise menkul kıymet sayılmadığından bu vergi istisnasından faydalanamıyor. Dolayısıyla limited şirkette pay senedi çıkarılması vergisel bir avantaj da sağlamıyor.

Yukarıdaki açıklamalarımız ışığında, limitet şirkette pay senedi çıkarılmasının hukuki ve ticari açıdan ortaklara dikkate değer bir avantaj sağlamayacağı söylenebilir. Aksine bu pay senetlerinin kıymetli evrak olduğunun kabulü halinde; payın devri, payın üzerinde rehin hakkı kurulması gibi işlemlerde ek bir prosedür getireceğinden (senedin ibrazı/zilyetliğinin devri), anılan işlemlerin daha karmaşık bir hale gelmesi kaçınılmaz görünüyor.

Av. Zeynep Ceren Bayram’ın katkılarıyla

Av. Umut KOLCUOĞLU

https://www.ekonomim.com/kose-yazisi/limited-sirkette-sermaye-paylari-senede-baglanmali-mi/742517

Asgari Kurumlar Vergisi gelirse Dijital Hizmet Vergisi kalkacak

Hazine ve Maliye Bakanı Mehmet Şimşek, kamu bankalarının ortak ATM uygulamasının kapsamının genişletilmesiyle ilgili törende önemli mesajlar verdi. Bunlardan en önemlisi uzun süredir tartışılan kamu tasarruf önlemleriyle ilgili bugün düzenlenecek bilgilendirme toplantısıydı. Şimşek, Cumhurbaşkanı Yardımcısı Cevdet Yılmaz ile birlikte kamuda alınacak tasarruf önlemlerini açıklayacaklarını duyurdu. Türkiye’nin risk primindeki düşüş, borçlanma maliyeti ve cari açıktaki azalma gibi konularda verdiği örneklerle programın sağlıklı şekilde ilerlediğini söyleyen Mehmet Şimşek, enflasyonun da kalıcı şekilde düşüş trendine gireceğini bildirdi.

Aynı gün kulislerde tasarruf/ verimlilik paketinin içeriğinde “Asgari Kurumlar Vergisi” benzeri bir çalışma olduğu iddiaları da ortaya atıldı. Yaptığımız araştırmalarda literatürde iki adet “Asgari Kurumlar Vergisi” olduğunu öğrendik. Bir tanesi “Küresel Asgari Kurumlar Vergisi.”

Küresel asgari kurumlar vergisi üzerine OECD bünyesinde çalışılıyor. 2008 küresel mali krizinin ardından çok uluslu şirketlerin vergi yükümlülüklerini azaltmak için merkezlerini ‘vergi cenneti’ olarak tabir edilen ülkelere kaydırarak ‘vergiden kaçınma’ yolunu tercih etmelerinin önüne geçilmesi için bir önlem gündeme getirilmişti. 2023 yılında uygulamaya konulması planlanan ancak sonradan ertelenen ‘küresel asgari kurumlar vergisi’ uygulaması kapsamında çok uluslu şirketlerin kazançlarının, o kazancı elde ettikleri ülkelerde vergilendirilmesi ve bunun da asgari yüzde 15 olması hükme bağlanıyor. Çeşitli makalelerde küresel şirketlerin bu yolla yıllık yaklaşık 150 milyar dolarlık vergiyi ödemekten ‘kaçındıkları’ bilgileri yer alıyor.

Dijital Hizmet Vergisinden geçen yıl 10 milyar lira gelmişti

Düzenleme kapsamında yıllık cirosu 750 milyon Euro’nun üzerinde olan şirketler, faaliyet gösterdikleri ülkelerden kâr transferlerini de önlemek amacıyla o ülkelerde yüzde 15 vergiye tabi tutulacaklar. Bu uygulamayı 137 ülke benimseyerek imzaladı. Türkiye de bu ülkelerden bir tanesi. Ne zaman yürürlüğe gireceği henüz net değil. Dolayısıyla ‘küresel asgari kurumlar vergisi’ Türk şirketleri çok ilgilendirmiyor. Üstelik Türkiye’nin vergi gelirine de çok dikkat çekici bir katkı sağlamayacak. Çünkü bu verginin gelmesi halinde, hâlen uygulanan ‘dijital hizmet vergisinin’ kaldırılması gerekecek. Bu vergi kaleminden Türkiye 2022’de 5 milyar 475 milyon lira, 2023 yılında 10 milyar 310 milyon lira gelir elde etmiş. Gelelim işin Türkiye’deki şirketleri ilgilendiren boyutuna. Türkiye’de asgari kurumlar vergisi daha önce 1990’lı yıllarda uygulanmıştı. Asgari kurumlar vergisinin temeli, şirket zarar beyan etse bile asgari düzeyde vergilendirmeye dayanıyor.

Şimşek istisnaların gözden geçirileceğini açıklamıştı

Türkiye’de daha önce denenen ancak gelen tepkiler üzerine kaldırılan asgari kurumlar vergisi uygulaması aslında belirli meslek grupları için de uygulanan ve kaldırılan ‘hayat standardı’ uygulamasına benziyor. Şu an yürürlükte olmayan hayat standardı, belirli meslek gruplarının beyan ettikleri gelir ne olursa olsun, kendileri için belirlermiş asgari bir tutar üzerinden vergi ödemelerine dayanıyordu. Mehmet Şimşek, bir süredir yaptığı açıklamalarda yeni verginin gelmeyeceğini ancak istisna, muafiyet ve indirimlerin gözden geçirileceğini bildirmişti.

Kaynaklar, kamu gelirlerinin artırılması amacıyla Şimşek’in daha önce duyurduğu gibi bazı vergi istisnaları kaldırılırken, bu şirketlere ‘kar veya zarar etmelerine bakılmaksızın’ asgari bir vergi oranı getirilebileceğini aktarıyor. Eğer ekonomi yönetimi bu yönde bir adım atarsa, şirketlerin getirilecek asgari bir oran üzerinden vergilendirilmeleri, teknik olarak istisna yoluyla elde edilmiş kazançların da vergilendirilmesi sonucunu doğuracağına işaret ediliyor.

Tüm Annelerimizin, Anneler Günü Kutlu Olsun ...

Usulca Kutlayın Anneler Gününü.

Öksüzlerin Canını Acıtmadan,

Çocuğu Olmayan Kadınların,

Yavrusunu Kaybetmiş Anaların,

Yarasına Tuz Basmadan.

Tüm Annelerimizin, Anneler Günü Kutlu Olsun ....