Mehmet Özdoğru

Mükellefiyeti Silinenlere Elektronik Ortamda Tebliğ Yapılabilir Mi?

Vergi Usul Kanunu (VUK)’nun 107 /A maddesi ile “elektronik ortamda tebliğ” düzenlemesi yapılmış ve 27.08.2015 tarihli Resmi Gazete’de yayımlanan 456 numaralı VUK Genel Tebliği ile de “elektronik ortamda tebliğ” uygulaması 01.01.2016 tarihinden itibaren hayatımıza girmiştir. Fiilen de elektronik ortamda tebliğ uygulaması çok aktif olarak kullanılmakta ve vergi dairelerinin işyükü azalmaktadır. Elektronik ortamda tebliğ uygulaması 1 Ocak 2016 tarihi itibariyle uygulamaya girdiğinden nispeten yeni bir uygulama sayılabilir ve uygulamada eksiklikler yaşanması doğal kabul edilmelidir.

VUK Madde 94 uyarınca, tebliğ mükelleflere, bunların kanuni temsilcilerine, umumi vekillerine veya vergi cezası kesilenlere yapılır. VUK 107/A düzenlemesine göre de, bu kanun hükümlerine göre tebliğ yapılacak yapılacak kimselere, 93’üncü maddede sayılan usullere bağlı kalınmaksızın, tebliğe elverişli elektronik bir adres vasıtasıyla elektronik ortamda tebliğ yapılabilir.

VUK 94’üncü maddede tebliğ yapılacak kimseler sayılmış olup, bunlar, mükellefler, bunların kanuni temsilcileri, umumi vekilleri ve vergi cezası kesilenler olarak sayılmıştır.

VUK 456 nolu Genel Tebliğinde de, tebliğe elverişli elektronik adres kullanma zorunluluğu getirilen ve kendisine elektronik ortamda tebliğ yapılabilecek olanlar aşağıda belirtilmiştir.

a) Kurumlar vergisi mükellefleri,

b) Ticari, zirai ve mesleki kazanç yönünden gelir vergisi mükellefiyeti bulunanlar (Kazançları basit usulde tespit edilenlerle gerçek usulde vergiye tabi olmayan çiftçiler hariç),

c) İsteğe bağlı olarak kendilerine elektronik tebligat yapılmasını talep edenler.

Kendisine elektronik ortamda tebliğ yapılabilecek olanlar, Tebliğle belirlenen sürelerde bildirimde bulunarak elektronik tebligat adresi almak ve elektronik tebligat sistemini kullanmak zorundadır.

Bu mükelleflerin dışında kendilerine elektronik tebligat yapılmasını talep eden kişiler de sistemden isteğe bağlı olarak yararlanabileceklerdir.

Bu düzenlemelere göre, ister VUK 94'te olsun, ister VUK 107/A'da olsun, isterse de VUK 456 numaralı Genel Tebliğ de olsun gerçek kişiler bakımından zorunluluk getirilenler ticari, zırai ve mesleki kazancı yönünden gelir vergisi mükellefiyeti bulunanlardır. Bunu neden söylediğimizi daha açık olarak ifade edecek olur isek, gerçek kişiler bu üç kazanç yönünden mükellefiyet tesis ediyorlar ise elektronik ortamda tebligat zorunluluğuna girecek diğer türlü isteğe bağlı olmadıkça girmeyecektir.

Örneğin, vergi dairesi gerçek kişi bir gelir vergisi mükellefini (ticari, zırai, mesleki kazanç yönünden gelir vergisi mükellefiyeti bulunan) re’sen terk ettirerek mükellefiyetini kapatmış ise, bu kişiye mükellefiyetin terkinden sonra elektronik ortamda tebligat yapabilecek midir? Yapacak olur ise bu tebligat mevcut düzenlemelere göre geçerli olacak mıdır?

Mükellefiyeti 01.06.2016 tarihinde re’sen terk ettirilen ve bu üç kazanç türünden birini elde eden mükellefle ilgili bir inceleme yapılmış ve vergi, ceza ihbarnameleri ile eki raporlar elektronik ortamda kendisine 15.01.2017 tarihinde tebliğ edilmiş ve re’sen terk ettirilen mükellefin de bundan haberi olmamış ve de bir aylık dava açma süresini kaçırmış ise bu tebligat geçerli olacak mıdır? Mükellef dava açma hakkını kayıp etmiş olacak mıdır?

VUK 456 nolu Genel Tebliği'nde hangi hallerde elektronik tebligat sisteminden çıkış yapılacağı düzenlenmiştir. Buna göre, zorunlu veya ihtiyari olarak elektronik tebligat sistemine dahil olan, tüzel kişilerde ticaret sicil kaydının silindiği (nevi değişikliği ve birleşme halleri dahil) tarih itibarıyla, elektronik tebligat adresi kapatılır. Gerçek kişilerde ise ilgilinin ölümü veya gaipliğine karar verildiğinin idare tarafından tespit edildiği durumlarda ölüm/karar tarihi itibarıyla ilgilinin elektronik tebligat adresi re’sen kapatılır. Mirasçıların bağlı olunan vergi dairesine başvurması halinde de müteveffanın elektronik tebligat adresi kullanıma kapatılır.

Yukarıda açıkladığımız üzere, elektronik ortamda tebligat zorunluluğu gerçek kişi mükelleflerden ticari, zırai ve mesleki yönden kazanç elde eden Gelir Vergisi mükellefleridir. Her ne kadar 456 nolu VUK Genel Tebliğinde düzenlenmemiş olsa da, mükellefiyetin ortadan kaldırılması ile bu zorunluluk da ortadan kalkmış olarak kabul edilmelidir. Dolayısı ile 01.06.2016 tarihinde mükellefiyeti sonlandırılan bir gerçek kişiye 15.01.2017 tarihinde elektronik ortamda yapılan tebligat geçerli olarak kabul edilmemelidir. Normal tebligat usullerine göre mükelleflere tebligat yapılmalıdır. Maliye Bakanlığı bu konudaki görüşünü en azından 456 nolu VUK Tebliğine ilave ederek ortaya koymalıdır. Ekrem Öncü

Konut Kira Geliri Yasal Süresinden Sonra Beyan Edilirse İstisnadan Yararlanılabilir mi?

Yasal süresinde beyan edilmeyen veya eksik beyan edilen kira gelirinin sonradan beyan edilmesi halinde de yüzde 25 götürü gider uygulanır.

Gelir Vergisi Kanunu’nun 21. maddesinde yer alan hükme göre, konutlardan elde edilen kira gelirleri beyan edilmez veya eksik beyan edilirse, konut kira geliri istisnasından yararlanılamaz. Ancak idarece herhangi bir tespit yapılmadan önce, süresinde beyan etmedikleri veya süresinde verdikleri beyannamede yer almayan konut kira gelirlerini, kendiliklerinden, süresinden sonra verecekleri beyanname ile beyan edenler söz konusu konut kira geliri istisnasından yararlanabilirler (1999/2 sayılı GVK İç Genelgesi).

Beyan etmediğiniz 2015 yılı kira gelirini kendinizin beyan etmesi ile sizden önce Maliye’nin tespit etmesi arasındaki fark; Maliye tespit etmeden beyan ederseniz konut kira geliri istisnasından yararlanırsınız, Maliye tespit ederse yararlanamazsınız.Yaklaşım

Üç İş Günü Mazeretsiz İşe Gelmeyen Bir İşçininHakları Nelerdir?

Üç iş günü mazeretsiz olarak işe gelmeyen elemanın herhangi bir hakkı yoktur. Bu durum işverene iş sözleşmesini haklı nedenle fesih hakkı verir.

4857 sayılı İş Kanunu’nun 25. maddesinin II-g bendine göre, işçinin işverenden izin almaksızın veya haklı bir sebebe dayanmaksızın ardı ardına iki iş günü işine devam etmemesi, işverene iş sözleşmesini haklı nedenle bildirimsiz olarak fesih hakkı verir. İşverenin haklı nedenle fesih hakkını, işçinin devamsızlığını öğrendiği günden başlayarak altı iş günü içinde kullanması gerekir.

Bu durumda işçi kıdem ve ihbar tazminatına hak kazanamaz. Ancak ücret alacağının ve varsa hak kazanıp ta kullanmamış olduğu yıllık ücretli izin sürelerine ilişkin izin ücretinin ödenmesi gerekir. Yaklaşım Yayımları

AATUHK' Na Göre Borçlunun Mal Bildiriminde Gösterilen Gayrimenkul ve Hamili Varlıkların Durumu

6183 sayılı AATUHK'nun 62. maddesinde; borçlunun mal bildiriminde gösterilen veya tahsil dairesince tespit olunan borçlu veya üçüncü şahıslar elindeki menkul malları ile gayrimenkullerinden, alacak ve haklarından amme alacağına yetecek miktarının tahsil dairesince hacz olunacağı; 79. maddesinde de, hamiline yazılı olmayan veya cirosu kabil senede dayanmayan alacaklar ile, maaş, ücret, kira vesaire gibi her türlü hakların ve fiilen zabıt tanzimi suretiyle haczi kabul olmayan üçüncü şahıslardaki menkul malların haczinin, borçlu veya zilyed olan veyahut alacak ve hakları ödemesi gereken hakiki, hükmi şahıslara, kurumlara haciz keyfiyetinin tebliği suretiyle yapılacağı; borçlunun, alacağı veya üçüncü şahıstaki bir malı haczedilip de üçüncü şahıs, borcu olmadığı veya malın yedinde bulunmadığı veya haczin tebliğinden evvel borç ödenmiş veya mal istihlak edilmiş yahut kusuru olmaksızın telef olmuş veya alacak borçluya veya emrettiği yere verilmiş olduğu gibi bir iddia ise keyfiyeti, haczin kendisine tebliğinden itibaren 7 gün içinde tahsil dairesine yazılı beyanla bildirmeye mecbur olduğu; bildirmediği takdirde mal elinde ve borç zimmetinde sayılıp, hakkında bu kanunun hükümlerinin uygulanacağı; 55. maddesinde ise, amme alacağının vadesinde ödemeyenlere, 7 gün içinde borçlarını ödemeleri veya mal bildiriminde bulunmaları lüzumunun bir "ödeme emri" ile tebliğ olunacağı hüküm altına alınmıştır.

Anılan 79. madde, 6183 sayılı kanunun kamu alacağının cebren tahsili ile ilgili ikinci kısmının menkul malların haczi ve satışı ile ilgili ikinci bölümünde düzenlenmiştir. Madde, kamu borçlusunun üçüncü kişilerde bulunan menkul mal, hak ve alacakların haczi için, cebren tahsil ve takip esaslarını düzenleyen birinci bölümde öngörülen haciz yönteminden farklı bir yöntem öngörmektedir.

Bu yönteme göre; haciz, borçlu veya zilyed olan veyahut alacak ve hakları ödemesi gereken hakiki ve hükmü şahıslarla kurumlara haciz keyfiyetinin tebliği suretiyle yapılmaktadır. Ancak, bu tebligat, haczin hukuki sonuç doğurabilmesi; başka anlatımla, alacaklı tahsil dairesinin hacizden sonraki işlemlere girişebilmesi için yeterli değildir. Bunun için, kendisine tebligat yapılan kişi ya da kurumun, tebliğden itibaren "yedi gün" içinde borcu olmadığını, malın yedinde bulunmadığını, haczin tebliğinden önce borcu ödenmiş veya mal istihlak edilmiş ya da kusuru olmaksızın telef olmuş veyahut alacaklının emrettiği yere verilmiş olduğunu alacaklı tahsil dairesine bildirmemiş olması gerekir. Yani; kanun koyucu, kendisine haciz bildirimi tebliğ olunan kişi ya da kuruma, yedi gün içinde sözü edilen birimi yaparak, takipten kurtulma olanağı tanımaktadır. Bu bildirim yapıldığında, alacaklı tahsil dairesinin, üçüncü kişi aleyhine kamu gücü kullanması mümkün olmaz. Bu durumda, üçüncü kişide kamu borçlusuna ait mal, hak ve alacak bulunduğu inancında olan idarenin, bu kişiyi, Adli Yargı yerlerinde özel hukuk hükümlerine göre açacağı davalar ile takipten başka bir imkanı mevcut değildir.

Buna karşılık; yedi gün içinde açıklanan biçimde bildirim yapılmış olursa, kanuna göre, haciz bildiriminde yazılı mal veya borç kendisine bildirim yapılan üçüncü kişinin elinde veya zimmetinde sayılır ve, hakkında, 6183 sayılı kanun hükümleri uygulanır. (1)

Herhangi bir nedenle itiraz süresinin geçirilmesi halinde üçüncü şahıs, haczin bildirilmesinin tebliğinden itibaren bir yıl içinde genel mahkemelerde menfi tespit davası açmak ve haciz bildirisinin tebliğ edildiği tarih itibariyle amme borçlusuna borçlu olmadığını veya malın elinde bulunmadığını ispat etmek zorundadır. Menfi tespit davası açılması halinde mahkemece bu kanunun 10. maddesinde sayılan türden teminat karşılığında takip işlemlerinin durdurulmasına karar verilebilir. Teminat, alacaklı tahsil dairesine verilir ve haciz varakasına dayanılarak haczedilir. Taraflar arasında teminata ilişkin olarak çıkan anlaşmazlıklar, takip işlemlerinin durdurulması hakkında kararı veren mahkeme tarafından çözümlenir. Davasında haksız çıkan üçüncü şahıs aleyhine, haksız çıktığı tutarı %10'u tutarında ayrıca inkar tazminatına hükmedilir.

Bu kanun uyarınca kendisine tebliğ edilen ödeme emrine karşı dava açıp itirazında kısmen veya tamamen haksız çıkan üçüncü şahıs hakkında, menfi tespit davasının lehine sonuçlanması veya asıl amme borçlusunun takip konusu amme alacağını tamamen ödemiş olması halinde, bu kanunun 58. maddesinin 5. fıkrası hükmü uygulanmaz.

Üçüncü şahıs, haciz bildirisi üzerine 7 gün içinde alacaklı tahsil dairesine itiraz ettiği takdirde, alacaklı amme idaresi 1 yıl içinde, üçüncü şahsın yaptığı itirazın aksini genel mahkemelerde açacağı dava ispat ederek, üçüncü şahsın İcra ve İflas Kanunun 338. maddesinin 1. fıkrasına göre cezalandırılmasını ve borçlu bulunduğu tutarın ödenmesine hükmedilmesini isteyebilir.

Menkul malların aynen teslimi mümkün olmadığı takdirde değeri ödenir. Üçüncü şahısların genel hükümler gereğince asıl borçluya rücu hakları saklıdır.

Danıştay tarafından verilen bir kararda; "amme borçlusunun üçüncü şahıslar nezdindeki alacakları üzerine haciz uygulanabilmesi için, amme borçlusunun üçüncü şahıs nezdinde alacağının bulunduğunu bildirmiş olması veya idarece borçlu şirketin bu şahıslardan alacağı olduğunun tespit edilmesi ve tespit edilen tutar için haciz konulacağı" hüküm altına alınmıştır. Bu durumda, madde hükümlerine göre, kamu borçlusunun üçüncü şahıslardaki alacakları üzerine haciz yürütülebilmesi için amme borçlusunun üçüncü şahıs nezdinde alacağının mevcut olduğunu bildirmiş olması veya alacaklı idare tarafından borçlu şirketin bu şahıslardan alacağı olduğunun saptanması ve saptanan bu tutar için de haciz konulmuş olması gerekmektedir. (2)

Yine, bir başka Danıştay kararında ise; 79. maddenin uygulanabilmesi, kamu borçlusu hakkında haciz kararı alınmış (haciz varakası düzenlenmiş) bulunmasına bağlıdır. Eğer; kamu borçlusu hakkında düzenlenmiş haciz varakası mevcut değilse, doğrudan 79. maddenin uygulanmasına girişilmez. (3) 79. maddenin uygulanabilmesi için, kamu alacaklısına ait üçüncü kişide bulunan mal, alacak ve hakların kesin miktarının tespit edilmiş olmasının şart olup olmadığı tartışılmaktadır. Danıştay 7. Dairesi kararında, haciz bildirimi için, üçüncü kişide bulunan ve kamu borçlusuna ait mal, alacak ve hakların kesin miktarının tespit edilmiş olmasının şart olmadığını söylemiştir. (4)

Özetle, üçüncü kişilerden olan alacak, ileride doğabilecek veya doğacak alacak olmaması gerekmektedir. Kamu borçlusunun üçüncü kişiden olan alacağı, haciz durumunun tebliğ edildiği tarih itibariyle doğmuş bir alacak olması zorunludur. Başka bir anlatımla, alacaklı tahsil dairesi, haciz keyfiyetinin tebliğ edildiği tarih itibariyle hukuksal olarak doğmuş bir alacak için 79.madde hükmünü uygulayabilir. İleride doğacak alacaklar için böyle bir uygulama ise yapılamayacaktır.(5) Nazlı Gaye Alpaslan Güven

1- Dnş. 7. D.nin 4.4.2005 gün ve E:2001/440-K:2005/565 sayılı karar.

2- Dnş. 9. D. nin 20.06.2007 gün ve E:2005/5079-K:2007/2349 sayılı karar.

3- Dnş. 7. D. nin, 20.11.2003 gün ve E:2000/5871-K:2002/3652 sayılı kararı.

4- Dnş. 7. D. nin 22.02.2000 gün ve E:1998/2113-K:2000/561 sayılı kararı.

5- Tahsilat Genel Tebliği Seri No:284

Torba Yasa' daki Vergiler Netleşmek Üzere

Eylül sonunda Meclis’e sunulan torba yasa tasarısı o günden bu yana gündemden hiç düşmedi. Başta motorlu taşıt vergisindeki artışlar olmak üzere birçok vergisel düzenleme kamuoyunda tartışıldı, tartışılmaya da devam ediyor. Tasarı geçtiğimiz günlerde bazı değişikliklerle Plan ve Bütçe Komisyonunda kabul edildi ve büyük ölçüde şekillenmiş oldu. Önümüzdeki günlerde Genel Kurul’da yapılacak görüşmelerin ardından bu ay yasalaşması bekleniyor. Cumhurbaşkanı’nın onaylaması durumunda da Resmi Gazete’de yayımlanarak genel olarak yayım tarihinde yürürlüğe girmiş olacak.

Tasarı o kadar uzun ki bu yazımızda tüm değişiklikleri ayrıntılarıyla ele almamız mümkün değil. Bu nedenle biz de vergi mevzuatında yapılması planlanan önemli değişiklikleri Komisyon Raporunu baz alarak özetlemeye çalıştık.

Gelir vergisi

- Gelir vergisi tarifesinin 3. gelir dilimine uygulanan % 27’lik oranın % 30’a çıkarılmasını öngören düzenleme, Komisyondaki görüşmeler sırasında Tasarı metninden çıkarıldı.

- Kira gelirlerini (gayrimenkul sermaye iradı) beyan eden mükelleflerin götürü gider uygulamasında kullandıkları % 25’lik oranın % 15’e düşürülmesi öngörülüyor. Böylelikle kira beyan eden ve götürü gider yöntemini seçen mükelleflerin indirebileceği gider tutarı azalacağından, ödeyecekleri vergileri de artmış olacak. Hatta bu yeni oran 2017 gelirlerinin beyanında da kullanılacak.

- 2017 yılı Eylül, Ekim, Kasım ve Aralık aylarına ilişkin net ücretleri gelir vergisi tarifesi nedeniyle 1.404,06 TL’nin altına düşen ücretliler için, 1.404,06 TL’nin altına düşen tutarın ilave asgari geçim indirimi yoluyla telafisi imkanı getiriliyor. 2016 yılında da benzer bir uygulama yapılmıştı. 1 Eylül 2017 tarihinden itibaren geçerli olacak.

Kurumlar vergisi

- Tam mükellef kurumlar tarafından sermayeye eklenmeyen ve/veya kâr dağıtımına konu edilmeyen dağıtılabilir kurum kazançları üzerinden tevkifat yapılmasını öngören düzenleme, Komisyondaki görüşmeler sırasında Tasarı metninden çıkarıldı.

- Sadece banka, finans kurumları ve sigorta şirketlerinin kurumlar vergisi oranını yüzde 20’den yüzde 22’ye çıkaran düzenleme, Komisyondaki görüşmeler sırasında tüm kurumlar vergisi mükelleflerini kapsayacak şekilde genişletildi. Buna göre kurumlar vergisi mükellefleri 2018, 2019 ve 2020 yılı vergilendirme dönemlerine ait kurum kazançları üzerinden % 22 oranında kurumlar vergisi ödeyeceklerdir.

- Kurumların en az 2 yıl süreyle aktiflerinde yer alan taşınmazların (gayrimenkuller) satışından sağlanan kazanca uygulanan % 75’lik istisna oranının % 50’ye düşürülmesi öngörülüyor. Değişiklik yayım tarihinde yürürlüğe girecek. Bu da, 2017 yılında Kanun’un yayımından önce yapılan satışlarda istisna oranına ilişkin tereddütler ile yayım tarihi itibarıyla 2 yıldan uzun süredir elde tutulan gayrimenkullerin satışında uygulanacak oran konusunda uyuşmazlıkları beraberinde getirecek gibi görünüyor.

- Peşin fiyatlandırma anlaşmaları dolayısıyla ödenmesi gereken başvuru ve yenileme harçları yasanın yayım tarihinden itibaren kaldırılıyor.

- Finansal kiralama ve finansman şirketleri, ayırdıkları özel karşılıkların tamamını ayrıldığı yılda kurumlar vergisi matrahının tespitinde gider olarak dikkate alabilecekler. Söz konusu düzenleme faktoring şirketlerini kapsamıyor ve 1 Ocak 2019 tarihinde yürürlüğe girecek.

Özel tüketim vergisi

- Engelliler tarafından özel tüketim vergisi (ÖTV) ödemeden satın alınabilen motor silindir hacmi 1.600 cm³’ü geçmeyen binek otomobillere (8703 GTİP numaralı mallar) bir sınır getirilmesi öngörülüyor. Buna göre engelliler; istisna kapsamına giren binek otomobillerden vergisiz fiyatı 90.000 TL’den fazla olanlarını, ÖTV’siz olarak alamayacaklar. 2018 başından itibaren geçerli.

- Makaronlar (sigara kağıdı), meyveli gazozlar, enerji içecekleri ve alkolsüz biralar ÖTV kapsamına alınıyor. Ancak limonatalar ve doğal mineralli doğal maden suyu ile üretilmiş, tatlandırılmış, aromalandırılmış meyveli gazlı içecekler eskiden olduğu gibi ÖTV’ye tabi olmayacak. Yasanın yayım tarihinden itibaren makaronlar yüzde 65,25 ve 0,0994 TL asgari maktu vergiye tabi olacak. Diğer malların vergi oranı ise 2018 başından geçerli olmak üzere yüzde 20 olarak belirlenmiş durumda.

Motorlu taşıt vergileri

Mevcut olan veya 31.12.2017 tarihinden önce tescil ettirilecek binek otomobiller için 2018 yılı motorlu taşıt vergileri (MTV); motor silindir hacmi 1.300 cm3 ve aşağısı olan binek otomobiller için yüzde 15, daha büyük motor hacmine sahip binek otomobiller için yüzde 25 olarak belirlendi.

Buna göre, motor silindir hacmi 1.300 cm3 ve daha küçük, 1-3 yaş aralığında bir binek otomobilin vergisi, 646 liradan yüzde 15 artışla 743 liraya, yine aynı yaşta ama motor silindir hacmi 1.600 cm3’e kadar olanların vergisi ise bin 35 liradan yüzde 25 artışla bin 294 liraya çıkacak.

Asıl değişiklik 2018’den itibaren alınacak (tescil ettirilecek) binek otomobilleri için geçerli. Bu taşıtlardan, sadece motor silidir hacmine göre değil, aynı zamanda vergisiz fiyatına göre de farklı tutarlarda vergi alınacak. Vergisiz fiyatı 40 bin liradan düşük olan binek otomobillerin; motor silindir hacmi 1.300 cm3 ve daha küçük olanlarında artış yüzde 15, 1.600 cm3’e kadar olanlarında ise yüzde 25 olacak. Vergisiz fiyatı 40 bin liranın üstündeki otomobillerin vergisinde ise yüzde 50’ye varan artışlar öngörülüyor.

Örneğin motor silindir hacmi 1.300-1.600 cm3 aralığında olan ve vergisiz fiyatı 70 bin lirayı aşan bir otomobilin 2018 yılı MTV’si, bin 35 liradan yüzde 50 artışla bin 553 liraya çıkacak.

Ödeme emrine itiraz 15 gün

Vergi borcunu vadesinde ödemeyenlere 7 gün içerisinde borçlarını ödemeleri veya mal bildiriminde bulunmaları gerektiği ödeme emri ile bildiriliyor. Ödeme emrine itiraz veya mal bildiriminde bulunma için mükellefin tebliğ tarihinden itibaren 7 günlük süresi bulunuyor. Bunun yanında ihtiyati hacze ilişkin dava açma süresi ve teminatlı alacakların paraya çevrilmesinden önce borçluya yapılacak tebliğ ile verilen ödeme süresi de 7 gün olarak uygulanıyor. Tasarı ile yukarıdaki 7 günlük sürelerin, 2018 başından itibaren 15 güne çıkarılması öngörülüyor.

Emlak vergisi

Bu yıl Takdir Komisyonları tarafından emlak vergilerine baz olmak üzere 2018 yılı için arsa ve arazi birim metrekare değerleri belirlenmişti. Bazı yerlerde geçen yıla göre çok yüksek belirlenen bu değerler itirazları da beraberinde getirmişti. Tasarıyla bu artışlara bir sınır getirilmesi öngörülüyor. Buna göre Takdir Komisyonlarınca 2018 yılı için takdir edilen asgari ölçüde arsa ve arazi metrekare birim değerlerinin 2017 yılı değerlerinin yüzde 50 fazlasını aşması durumda, 2018 yılında emlak vergileri hesaplanırken 2017 yılı değerinin yüzde 50 fazlası esas alınacak.

Cep telefonu vergileri

Mobil haberleşme hizmetleri % 25, radyo ve televizyon yayınlarının uydu platformu ve kablo ortamından iletilmesine ilişkin hizmetler % 15, kablolu, kablosuz ve mobil internet servis sağlayıcılığı hizmetleri ise % 5 oranında özel iletişim vergisine (ÖİV) tabidir. Tasarı ile ÖİV oranları, 1 Ocak 2018 tarihinden itibaren uygulanmak üzere, yukarıdaki her bir hizmet için yüzde 7,5 olarak belirleniyor. Böylelikle cep telefonuyla konuşmanın vergisi düşerken, internetin vergisi artmış olacak.

İkramiyenin vergisi

Şans oyunları ile gerçek ve tüzel kişilerce düzenlenen yarışma ve çekilişlerde kazanılan ikramiyeler üzerinden yüzde 10 oranında kesilen veraset ve intikal vergisi, yüzde 20’ye çıkarılıyor. Bu da yayım tarihini izleyen ayın başından itibaren geçerli.

Vadeli işlemler

Türkiye'de kurulu borsalarda gerçekleştirilen vadeli işlem ve opsiyon sözleşmelerine ilişkin muameleler ve bu muameleler sonucu lehe alınan paralar banka ve sigorta muameleleri vergisinden (BSMV) istisnadır. Tasarı’yla, işlemin yapıldığı yere bakılmaksızın tüm vadeli işlem ve opsiyon sözleşmelerine ilişkin muamelelerin ve bu muameleler sonucu lehe alınan paraların BSMV’den istisna edilmesi öngörülüyor. Yayımlandığı ayı izleyen aybaşından itibaren geçerli olacak. M. Fatih Köprü/E&Y

Taşınmaz Satışında Sekiz Defa Gelen Yedi Defa Giden İstisna

TBMM gündeminde olan Torba Tasarı'da yer alan ve taşınmaz satışından elde edilen kazançlarda istisna oranını yüzde 75’den yüzde 50’ye indirmeyi öngören düzenleme, bu istisnayı yeniden tartışmaya açtı. Yeniden diyorum, çünkü otuz yılı aşkın süredir uygulanan düzenleme geçmişte defalarca tartışıldı, çeşitli değişikliklere uğrayarak bugüne kadar geldi. Kimi vergi uygulayıcı ve hukukçuları bu istisnaya gerek olmadığını söylüyor, kimileri istisnanın önemli bir ihtiyaca cevap verdiği görüşünde, kimileri de istisnanın amaç ve fonksiyonlarının değiştirilerek devamı taraftarı.

İstisnada nereden nereye

İstisnaya ihtiyaç olup olmadığı geçmişte defalarca test edildi. Her defasında ihtiyaç olduğu sonucuna ulaşıldı ve istisna 1984 yılından bugüne varlığını korudu. İstisna düzenlemesi bugüne kadar kaç defa geldi, kaç defa gitti, tespit etmek dahi zor. Ancak şunu söylemek mümkün, onsuz olmuyor.

Tarihçesi şöyle;

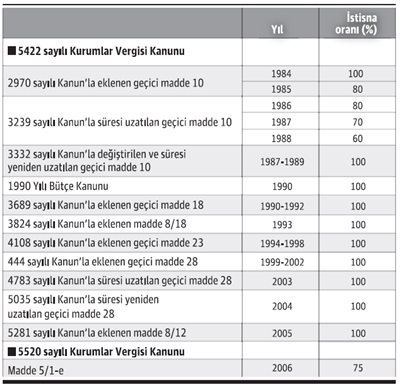

İştirak hisseleri veya gayrimenkullerin satışından doğan kazançlara ilişkin istisna, 1984 yılında 2970 sayılı Kanun’la Kurumlar Vergisi Kanunu’na eklenen geçici 10. maddeyle hayatımıza girdi. Özü büyük ölçüde değişmeden, çeşitli maddelerde düzenlenmiş olarak günümüze geldi. İstisnanın yıllar itibariyle, yürürlükte olan yasal dayanağı aşağıdaki seyri izledi.

Aşağıdaki tablo bile tek başına bu istisnanın varlığına ihtiyaç olduğunu gösteriyor. Düzenleme sekiz defa gelmiş, dört defa süresi uzatılmış. Tabloya bir ek bilgi daha vereyim. 5422 sayılı Kanun’da yer alan istisna düzenlemesi, 3946 sayılı Kanun’la 1993 sonu itibariyle kaldırıldı. Ancak 2 Haziran 1995 tarihli Resmi Gazete'de yayımlanan 4108 sayılı Kanun’la geçici 23. madde olarak yeniden getirilen istisna 1 Ocak 1994 tarihinden geçerli olmak üzere yürürlüğe girdi. İstisnayı kaldırmanın maliyeti, yeni düzenlemenin bir buçuk yıl geriye yürütülmesi şeklinde oldu.

Neden vazgeçilemiyor?

Taşınmaz satışından elde edilen kazançlara uygulanan istisna, benim gözlemlerime göre, özellikle KOBİ’ler için oldukça önemli. Geleneksel yapıdaki küçük ve orta ölçekli şirketler, faaliyetleri sonucu elde ettikleri birikimleri çeşitli gereklilikler nedeniyle çoğu zaman taşınmazlara yatırabiliyorlar. Bu işletmelerin bir kısmı finans piyasalarına uzak, ülkemiz koşullarında taşınmazlara yatırılan kaynakların getirisini de iyi gördüklerinden olmalı, zamanla birçok şirketin aktifinde taşınmazlar çoğalıyor. İyi günde edinilen bu taşınmazlar kötü günde işletme likiditesinin iyileştirilmesinde veya yeni kaynak ihtiyacında nakde çevriliyor. 1980’li yılların başından beri uygulanan istisna düzenlemesi geleneksel yapıdaki bu işletmelere yardımcı oluyor.

Gelir Vergisi Tasarısı ne öngörüyordu?

Bir süre önce TBMM Plan ve Bütçe Komisyonu'nda görüşmeleri başlanan ancak devam etmeyen Gelir Vergisi Kanunu tasarısında, taşınmaz ve iştirak hissesi satışından doğan kazançlarda istisna uygulaması yeni kurallara bağlanmak isteniyordu. Tasarıda, elde tutma süresine bağlı olarak, satıştan doğan kazanca uygulanacak istisna oranı yüzde 40 ile yüzde 75 arasında belirlenen dört ayrı oran olarak farklılaştırılıyordu. Bu tasarı yasama sürecini tamamlayamadı. Devam edip etmeyeceği konusunda da bir bilgim ve tahminim yok.

Torba tasarıda ne yapılıyor?

Tasarıyla, kurumların iki tam yıl süreyle aktiflerinde yer alan taşınmazların satışından doğan kazançlarına uygulanan istisna, kazancın yüzde 75’inden yüzde 50’sine indiriliyor. Düzenleme, kanunun yayımı tarihinde yürürlüğe girecek. Kazanılmış hakları koruyan bir düzenleme de tasarıda yok.

Tasarıda iştirak hisselerinin satışından doğan kazançlarda istisna oranı değiştirilmiyor. yüzde 75 istisnaya devam.

Ne yapmalı?

Öncelikle bir şeyi ifade etmek istiyorum. Zaman zaman bu istisnanın devamına gerek olmadığını düşündüm. Özellikle bölünme düzenlemeleri sonrasında (o tarihte 5422 sayılı Kurumlar Vergisi Kanunu’nun geçici 28. maddesi yürürlükteydi) istisnanın devamına gerek olmadığı düşüncesindeydim. İstisnanın kaldırılması veya düşük oranlı vergilemenin düşünülmesi yönünde makaleler de yazdım. Hükümetler ise her defasında bu istisnaya ihtiyaç olduğu kararını verdiler. Böylece istisna düzenlemesi bugüne kadar geldi.

İstisnaya ihtiyaç olduğuna göre, şimdi en iyi düzenleme ne olmalıdır diye düşünmeye ihtiyaç var. Kişisel düşüncem, Torba Kanun Tasarısı'ndaki düzenleme de konuyu gündemden düşürmeyecek. Düşürmemeli de. Gelir Vergisi Kanunu tasarısı görüşülüyorken, konu resmin bütünü dikkate alınarak yeniden düşünülmeli, istisnanın amacını ve işleyişini de değiştirecek şekilde yeni bir düzenleme yapılmalıdır. Çünkü mevcut düzenleme gerçek hayata da uygun bir yapıda değildir. Çok uygulama sorunu vardır ve bu sorunlar maddenin amacına hizmet etmemektedir.

Ancak ne yapılırsa yapılsın, kazanılmış haklar ve haklı beklentiler de bir kenara, geçmişte istisna olduğu koşullarda taşınmaz edinmemeye karar veren şirketlerin aldıkları bu işletmecilik kararlarını boşa çıkartan düzenlemeler yapılmamalıdır.

Recep Bıyık

https://www.dunya.com/kose-yazisi/tasinmaz-satisinda-sekiz-defa-gelen-yedi-defa-giden-istisna/389903

Madenlerde Zorunlu Teknik Eleman

Maden Kanunu gereğince çıkarılan Maden Yönetmeliği’ne göre vardiyalardaki işçi sayısına göre teknik eleman çalıştırılmak zorunda. 21 Eylül 2017 tarih ve 30187 Sayılı Resmî Gazete’de yayımlanan Maden Yönetmeliği’nin 131. maddesinde yer alan düzenlemeye göre;

- Madencilik faaliyetlerinin yürütüldüğü vardiyalı çalışılan işletmelerde çalışan sayısı, vardiyada seksenin altında ise her vardiyada bir maden mühendisi istihdam edilmek zorundadır. Ancak her vardiyada seksen çalışana biri maden mühendisi olmak üzere en az iki teknik elemanın istihdam edilmesi zorunludur.

- Teknik eleman çalıştırma zorunluluğuna uyulmaması halinde idari para cezasından işin durdurulmasına kadar giden ağır yaptırımlar uygulanıyor.

- Teknik eleman istihdam edilmediğinin tespiti halinde teknik eleman istihdamı için on beş gün süre verilir; bu sürede teknik eleman istihdamı yapılmaması durumunda 2017 yılı için 32 bin 887 TL idari para cezası verilerek maden işletme faaliyetleri durdurulur. İstihdam şartlarının sağlanması hâlinde faaliyete izin verilir. Ancak, yapı ve inşaat hammaddeleri üretimi için izin alan kamu kurum ve kuruluşlarının sadece faaliyetleri durdurulur.

- İstihdam edilmesi zorunlu teknik personel, öncelikle madencilik faaliyetinin yürütüldüğü vardiyalarda zorunludur. Bu faaliyetler, madenlerin aranması, üretime yönelik hazırlık çalışmaları, üretilmesi, sevkiyatı, cevher hazırlama ve zenginleştirme, atıkların bertarafı, ruhsat sahasındaki stoklama/depolama işlemleri, maden işletmelerinin kapatılması ve çevre ile uyumlu hale getirilmesi ile ilgili tüm faaliyetler ve bu faaliyetlere yönelik tesislerin yapılmasını ifade etmektedir.

- Maden işlerinde, ancak alt işverene ya da başka bir firmaya, yardımcı işler verilebilir. Örneğin yemek, güvenlik, servis gibi. Fiili madencilik faaliyeti yürütmeyen bu işlerde, istihdamı zorunlu personel çalıştırılmasında dikkate alınmamalıdır. Diğer bir ifadeyle alt işveren ve başka firma çalışanları teknik eleman çalıştırma zorunluluğunda dikkate alınmamalıdır.

- Teknik elemanın görevi; işveren ile yapılan sözleşmenin feshedilerek ruhsat sahibinin azletmesi, ruhsatların iptali, terki, devri, intikali, tescili (ruhsat sahibi unvan değişikliklerinin sicil kayıtlarına tescili hariç), ruhsatın birleştirilmesi, teknik elemanın istifası veya ölümü halinde sona erer. Bu gibi durumlarda ruhsat sahibi tarafından en geç bir ay içerisinde yeni bir teknik eleman istihdam edilmesi zorunludur.

- Teknik elemanın istifa ve azillerinin Maden İşleri Genel Müdürlüğü’ne bir ay içinde bildirilmesi zorunludur.

Daimi nezaretçi ile teknik elemana yapılacak tebligatlar için yazışma adresi, daimi nezaretçi atama ve/veya teknik eleman görevlendirme işlemi esnasında Maden İşleri Genel Müdürlüğü’ne bildirilen adrestir. Adres değişikliği bildirilmediği takdirde mevcut adrese yapılan tebligatlar daimi nezaretçi ve/veya teknik elemana tebliğ edilmiş gibi sayılmaktadır. İbrahim Işıklı

https://www.dunya.com/kose-yazisi/madenlerde-zorunlu-teknik-eleman/389885

Muhtaç Engelli Aylığı Almadığıma Pişmanım

Engelli statüsünden %80 engelli sigortalı gurur meselesi yapmış,2022 maaş almayarak 54 yaşına kadar SGK emekli olmak için mücadele etmiştir.

Başkasının yardımı olmaksızın hayatını devam ettiremeyecek şekilde engelli olduklarını ilgili mevzuatı çerçevesinde alınacak sağlık kurulu raporu ile kanıtlayan, 18 yaşını dolduran Türk vatandaşı engellilerden; sosyal güvenlik kuruluşlarının herhangi birisinden her ne nam altında olursa olsun bir gelir veya aylık hakkından yararlananlar ile uzun vadeli sigorta kolları açısından zorunlu olarak sigortalı olunması gereken bir işte çalışanlar veya nafaka bağlanmış ya da nafaka bağlanması mümkün olanlar hariç olmak üzere, Sosyal Yardımlaşma ve Dayanışma Vakıfları tarafından muhtaç olduğuna karar verilenlere muhtaçlık hâli devam ettiği müddetçe (5.253) gösterge rakamının memur aylık katsayısı ile çarpımından bulunacak tutarda aylık bağlanır.

|

YIL |

GÜN |

|

1999 |

409 |

|

2000-2008/09 |

152 |

|

2008/10 |

3120 |

|

3681 |

|

YIL |

ABO |

|

1999 |

70% |

|

2000-2008/09 |

60% |

|

2008/10 |

35% |

|

YIL |

KAZANÇ |

|

1999 |

9475 GÖSTERGE |

|

2000-2008/09 |

21,29 OGK |

|

2008/10 |

1361,67 OAK |

Emekli aylığı hesaplandığında alt sınır aylığı kontrol edilerek 99 öncesi=74,74 TL.

2000 ila 2008/09 Dönemi için =15,82

99+2008/09=90,57 Güncellenerek 2017/05 taşınır=199,84 TL.

2008/10 aydan sonra güncellenen kazanç ve kısmileştirme=403,97 TL.

Bunun yanında 199,84+403,97=603,81 TL.

Yukarıdaki rakama 2017 Yılı Zamları ve Ek ödeme uygulandığında 703,10 TL. %85 engelli kişiye emekli aylığı bağlanacaktır.

Bunca yıl eziyet çektim,54 yaşındayım zor şartlarda iş buldum çalıştım,elime geçen aylık 2022 göre çalışmadan aylık alan yanında 136,60 TL fazla bir engelli için bu hayat şartlarında oldukça komik bir rakam diyerek sitem ediyor. Vedat İlki

Fiili Hizmet Süresi Zammına Esas Sürelerin Bildirimine İlişkin Getirilen Kontrol

Fiili hizmet süresi zammı uygulamasının bulunduğu iş ve işyerlerinde; yönetmelikte belirtilen belli grupların kapsam dışı işlerde çalıştıkları süreler ile risklere maruz kalmadıkları, kanunlarca belirlenmiş ulusal bayram ve genel tatil günleri ile yıllık izin, ücretsiz izin, ücretli izin v.b. süreler fiili hizmet süresi zammı kapsamında değerlendirilmediğinden, e-bildirge sistemine (32) belge türü yapılan bildirimlere azami 26 gün sınırı getirilmiştir.

Fiili Hizmet Süresi Zammı Uygulamasının Usul ve Esasları Hakkında Yönetmelikte Değişiklik Yapılmasına Dair Yönetmelik 27 Temmuz 2016 tarihli ve 29783 sayılı Resmi Gazete’de yayımlanmış olup, söz konusu Yönetmelikte Fiili Hizmet Süresi Zammına ilişkin sürelerin bildirilmesine dair esaslar düzenlenmektedir.

Bahsi geçen yönetmelikte; fiili hizmet süresi zammı kapsamında olan işyerlerinde çalışan sigortalıların çalışılan ayın bazı günlerinde kapsam dışı işlerde geçen süreleri ile kapsamda olan işlerde fiilen çalışmayarak risklerine maruz kalmadıkları, 2429 sayılıUlusal Bayram ve Genel Tatiller Hakkında Kanunda belirtilen tatil günleri ile yıllık izin, ücretsiz izin, ücretli izin, sıhhi izin ve iş öncesi ve sonrası hazırlık süreleri ile eğitim kurs süreleri Kanunun 40.maddesi (fiili hizmet zammı) kapsamında değerlendirilmemesi gerektiği belirtilmektedir.

SGK’nın yayımladığı Duyuruya göre; bu kurallar çerçevesinde Kanunun 40ıncı maddesinde belirtilen “Yeraltı İşleri- Maden ocakları (elementer cıva bulunduğu saptanan cıva maden ocakları hariç), kanalizasyon ve tünel yapımı gibi yer altında yapılan işler” hariç Sosyal Güvenlik Kurumuna aylık prim ve hizmet belgesiyle yapılan fiili hizmet süresi zammı kapsamındaki bildirimlere e-bildirge programında her ay için azami 26 gün kontrolü getirilmiş olup, uygulamada fiilin hizmet zammı sürelerinin bildiriminde bu hususa dikkat edilmesi gerekmektedir. pwc

Kapıcının Kıdem Tazminatında Daireyi Satmış Eski Malik mi sorumlu, En son Malik mi Sorumlu ?

Kapıcının işten ayrıldığı ve kıdem tazminatını hak ettiği tarihte apartman dairesinin sahibi kim ise o öder. Kiracının kıdem tazminatı ödeme sorumluluğu yoktur. Eski ev sahiplerine de kıdem tazminatı ödemesi için kapıcı tarafından dava açılamaz.

Kıdem tazminatını, o tarihte eve kim sahipse (kat maliki) o öder. O tarih itibariyle eve oturan “Ben sadece oturduğum yıl kadarından sorumluyum” diyemez. Evi satın alalı bir gün bile olmuş olsa kıdem tazminatının tamamını öder. Tamamını ödeyen bu ev sahibi, önceki ev sahiplerine payları oranında rücu edebilir.

Ev sahibi kıdem tazminatını ödemezse kiracı “kira bedeli kadar” kıdem tazminatından sorumludur. Ödediği bedeli de ev sahibiyle arasındaki kiradan düşerek tahsil etme hakkına sahiptir.

YARGITAY HUKUK GENEL KURULU, E. 2001/18-642, K. 2001/662, T. 3.10.2001