Mehmet Özdoğru

ARSA ALIMI SONRASI ÖZEL İNŞAATLARDA ENFLASYON DÜZELTMESİ

Bir mamul üretimi olarak görülmesi gereken özel inşaat üretiminde, üretim maliyetinin bir unsuru niteliğine dönüşen arsa payı maliyetinin, inşaat maliyetine yüklenmesi gerekmektedir.

İnşaat yapmak üzere satın alınan arazilerin maddi duran varlık olarak "250 Arazi ve Arsalar" hesabında kayıtlara alınması ancak, giderlerin yansıtma hesapları aracılığıyla üretim hesaplarına aktarma işleminde "250 Arazi ve Arsalar" hesabından "151 Yarı Mamuller- Üretim" hesabına aktarılması gerekmektedir.

Arsa için inşaat yapı ruhsatı alınması tek başına "150 İlk Madde ve Malzeme" hesabında izlenmesini gerektirmez. "150 İlk Madde ve Malzeme" ve "250 Arazi ve Arsalar" hesapları farklı şekillerde enflasyon düzeltmesine tabidir.( 20.04.2005 - 017665 Sayılı Özelge)

Toplulaştırılmış yöntemler kullanılarak düzeltilebilecek parasal olmayan kıymetler, stoklarla sınırlıdır. bu durumda 250 Arazi ve Arsalar Hesabı stok mahiyetinde olmadığından Toplulaştırmış Yöntem Uygulanamaz ve gerçek yöntemle enflasyon düzeltmesi yapılması gerekir.

Boş arsa ve araziler amortismana tabi değildir.

MAYIS/2024 AYI İŞYERİ KİRA ARTIŞ ORANI BELLİ OLDU

TÜFE On İki Aylık Ortalamalara Göre Kira Artış Oranı:%59,64 (MAYIS 2024 döneminde yapılacak kira artışı için TÜİK'in NİSAN 2024 TÜFE verisi kullanılmaktadır.)

Türkiye İstatistik Kurumu (TÜİK), nisan ayı enflasyon rakamlarını açıkladı. Tüketici fiyatı endeksindeki (TÜFE) değişim 2024 yılı Nisan ayında bir önceki aya göre yüzde 3,18, bir önceki yılın Aralık ayına göre yüzde 18,72, bir önceki yılın aynı ayına göre yüzde 69,80 ve on iki aylık ortalamalara göre yüzde 59,64 olarak gerçekleşti.

Mevcut Kira Bedeli: 100.000,00 TL

Kira Artışı Yapılacak Ay: Mayıs 2024

TÜFE Kira Artış Oranı: %59,64 (Mayıs 2024 döneminde yapılacak kira artışı için TÜİK'in Nisan 2024 TÜFE verisi kullanılmaktadır.)

Kira Artış Tutarı: 59.640,00 TL

Aylık Yeni Kira Tutarı: 159.640,00 TL

Yıllık Yeni Kira Tutarı: 1.915.680,00 TL

ÖNEMLİ BİLGİ: Kira artışı hesaplamalarında yasaya uygun olarak TÜİK'in açıkladığı TÜFE ve Yİ-ÜFE verilerinin 12 aylık ortalamalara göre değişim oranı kullanılmaktadır. Halk arasında sıklıkla karşılaşılan, aylık veya yıllık değişim oranları kullanılarak yapılan hesaplamalar kanuna aykırıdır.

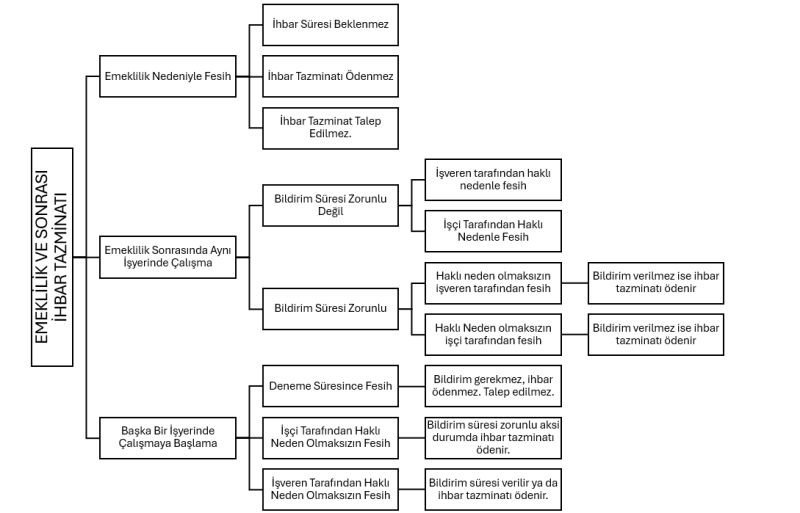

Emeklilik ve Sonrasında Çalışma Halinde İhbar Tazminatı

I. Durum:

İşçinin emekliliği hak etmesi ve iş akdini emeklilik nedeniyle feshetmesi halinde ihbar tazminatı talep edemez. Bu durum işveren içinde geçelidir. İşveren işçiden bildirim süresince çalışmasını veya ihbar tazminatı ödemesini talep edemez.

II. Durum:

İşçinin emeklilik nedeniyle iş akdini feshetmesi ve sonrasında aynı işyerinde çalışmaya başlaması halinde emeklilik sonrasında bildirim zorunluluğu olacak şekilde işveren işçinin iş akdini feshedecek ise bildirim süresince çalıştırır ya da ihbar tazminatı öder. İşçi feshedecek ise bildirim süresi zorunlu olduğu için kıdemine göre 2-8 hafta arasında çalışması gerekir. Aksi durumda ihbar tazminatı öder.

III. Durum

İşçinin emeklilik sonrasında başka bir işyerinde çalışmaya başlaması halinde ise sözleşmeye deneme süresi konulmuş ise bu sürelerde iş akdi her iki taraf için bildirimsiz ve ihbar tazminatsız feshedilebilir. Deneme süresi yoksa veya bittiğinde (bildirim süresi zorunlu olacak şekilde iş akdi feshedilecek ise) işveren veya işçinin bildirim süresi zorunluluğu doğar. Aksi durumda ihbar tazminatı gündeme gelecektir.

IV. Durum:

İşveren veya işçinin emeklilik sonrası çalışması için haklı nedenle feshi halinde işveren veya işçi iş akdini direkt beklemeksizin feshedebileceği için ihbar tazminatı gündeme gelmeyecektir.

Mayıs Ayı Yükümlülüklerine İlişkin Notlar

Kurumlar vergisi beyan dönemi, 6 Mayıs 2024 Pazartesi akşamı itibariyle sona eriyor. Beyan dönemi ve enflasyon düzeltesi işlemleri eminim konuyla ilgili çalışanların bütün zamanını alıyordur. Bu işler bütün yoğunluğuyla devam ederken, bugün itibariyle bir taraftan geçici vergiyle ilgili yoğunluk başlıyor, bir taraftan da mayıs ayına ilişkin bazı yükümlülükler bizi bekliyor.

İş yoğunluğunda gözden kaçmasın diye, mayıs ayı yükümlülüklerinden özellikli olanları aşağıda özetledim.

Yabancı sermayeli şirketlerin ve irtibat bürolarının yıllık bildirimleri

Doğrudan Yabancı Yatırımlar Kanunu ve bu Kanun’un verdiği yetkiye dayanılarak çıkartılan Doğrudan Yabancı Yatırımcılar Kanunu Uygulama Yönetmeliği’nde yapılan düzenlemeler çerçevesinde, yıllık bazda ve her yılın mayıs ayı sonuna kadar;

- Kapsamdaki şirket ve şubeler, sermaye ve faaliyetlerine ilişkin olarak, Elektronik Teşvik Uygulama ve Yabancı Sermaye Bilgi Sisteminde (E-TUYS) yer alan Doğrudan Yabancı Yatırımlar İçin Faaliyet Bilgi Formu’ndaki alanları kullanıcı vasıtasıyla elektronik ortamda doldurarak kaydedilmesini sağlamak,

- İrtibat büroları, geçmiş yıl faaliyetlerine ilişkin, Yönetmelik ekinde yer alan İrtibat Bürolarının Faaliyetlerine İlişkin Bilgi Formunu, Sanayi ve Teknoloji Bakanlığı Teşvik Uygulama ve Yabancı Sermaye Genel Müdürlüğü’ne göndermek,

zorundalar.

Yönetmelikte, faaliyette bulunan irtibat bürolarının bildirimi yapmamaları durumunda, süre uzatma taleplerinin değerlendirmeye alınmayacağı ve faaliyet izinlerinin de re’sen iptal edilebileceği hükmü var. Önemli bir yaptırım. Diğer şirket ve şubelerin bildirim yükümlülüklerini yerine getirmemesi durumunda uygulanacak bir müeyyideye yer verilmemiş. Ancak bu yükümlülüklerin yerine getirilmesi yine de atlanmamalı, mutlaka bir yerde etkisi görülebilir.

Yatırım indirimi stopajı beyan ve ödemesi

Yatırım indirimine son verileli çok oldu ama geçmişten gelen haklar nedeniyle gittikçe azalan tutarda da olsa yatırım indirimi istisnasından yararlananlar var.

Gelir Vergisi Kanunu’nun geçici 61. maddesi kapsamında nisan ayında verilen beyannamede bu istisnadan yararlanan kurumların, kâr dağıtımı yapıp yapmadıklarına bakılmaksızın, yararlandıkları tutar üzerinden %19,8 oranıyla hesapladıkları stopajı, (26 Mayıs hafta sonuna rastladığından) 27 Mayıs akşamına kadar beyan etmeleri ve ödemeleri gerekiyor.

Denetim kuruluşlarının ve elektrik üretim şirketlerinin yıllık harçları

Harçlar Kanunu gereği, bağımsız denetim kuruluşları yetkilendirme belgeleri, elektrik üretim faaliyetinde bulunan kurumlar ise elektrik üretim lisansı için harç ödemekteler.

Denetim kuruluşlarının yetkilendirme belgeleri ilk alındığı yıl maktu harca, sonraki yıllarda ise Kanun’la belirlenen tutardan az olmamak koşuluyla, nispi harca tabi. Nispi harcın matrahı, denetim faaliyetlerinden elde edilen gayrisafi iş hasılatı. Nispi harcın, kurumlar vergisi beyannamesi verme süresi içinde verilen bildirim üzerine tahakkuk ettirilmesi ve mayıs ayı içinde ödenmesi gerekiyor.

Elektrik üretim şirketlerinin üretim lisansı harcı ise kanunla tanımlanan bir önceki yıl gayri safi iş hasılatı üzerinden hesaplanıyor, kurumlar vergisi beyanname verme süresi içinde verilen bildirim üzerine tahakkuk ettiriliyor ve mayıs ayı içinde ödeniyor.

Emlak vergisi birinci taksit ödeme zamanı

Emlak vergisinin ilk taksitinin mayıs, ikinci taksitinin ise kasım ayı içinde ödenmesi gerekiyor.

İş yerleri için ödenmesi gereken çevre temizlik vergisinin ödeme zamanı da emlak vergisiyle aynı. Konutlar için çevre temizlik vergisi su faturasının içinde tahsil ediliyor. Ayrıca bir ödeme yok.

Vergi levhasının yazdırılması

Vergi Usul Kanunu’nun 5. maddesi gereği, vergi levhalarının mayıs ayı sonuna kadar yazdırılması gerekiyor.

Elektronik ortamda alınan vergi levhalarının vergi dairesine veya meslek mensuplarına onaylattırılmasına gerek yok. İnternet vergi dairesinden çıktı olarak alınması ve istendiğinde ibraz edilmek üzere işyerlerinde bulundurulması yeterli.

Vergi levhasının alınmaması ve istendiğinde ibraz edilmemesi durumunda özel usulsüzlük cezası kesiliyor. Bu tutar 2024 yılı için 1.700 lira.

Recep BIYIK

https://www.ekonomim.com/kose-yazisi/mayis-ayi-yukumluluklerine-iliskin-notlar/740823

ENFLASYON DÜZELTMESİ UYGULAMASI REVİZE EDİLMELİDİR

Türkiye’de uluslar arası standartlara göre de yüksek enflasyon yaşanmaktadır. Yüksek enflasyon yaşanan bir ortamda, enflasyonsuz ortama göre hazırlanan vergi yasaları dünyanın en adaletsiz vergileri haline dönüşebilmektedir. Bunun sonucunda da Türkiye’deki işletmeler rekabette zorlanmakta ve kayıt dışı ekonomi artmaktadır.

Bu sorunu çözebilmek için yapılabilecek en olumlu şey, şüphesiz enflasyonun ihmal edilebilecek makul seviyeye indirilmesidir. Ancak bunun hiç kolay bir konu olmadığı herkesin malumudur. Enflasyonun devam ettiği bir ortamda, yapılabilecek en iyi şey ise, yüksek enflasyonun neden olduğu sanal kârlardan vergi almaya engel olan bir vergileme sisteminin getirilmesidir.

Enflasyon düzeltmesi, genellikle şirketlerin bilanço değerlerinin enflasyon oranlarıyla ayarlanması ve güncel değerlerle gösterilmesini sağlamaktadır. Ancak Vergi Usul Kanunu’nun 2024 yılı sonrası için yer alan düzenlemesi, sanal sanal kârları vergileyen bir hesaplama yöntemi içermektedir.

Öz sermaye değerlemeleri geçici faydalar sağlasa bile, şirket tasfiye edildiğinde düzeltmeler nedeniyle ek kurumlar vergisi ve kâr dağıtım stopajları ödenecektir.

Mevcut uygulama, gelir ve kurumlar vergisi kanunlarına göre, gelirin "gerçek kârdan" alınması ilkesiyle çelişmektedir.

2024 birinci çeyrekte enflasyon düzeltmesi uygulamasının iptal edilmesi yerinde bir uygulamadır. Bu durum enflasyon düzeltmesi uygulamasının gözden geçirilmesi için önemli bir fırsat yaratmaktadır.

Düşüncemize göre, aşağıdaki revizelerin sistemde yapılması gerekir.

· Parasal olmayan aktif ve pasiflerdeki endekslemeler sonucu oluşan farkların gelir veya gider olarak kaydedilmemesi, bunun yerine öz sermaye grubunda izlenmesi gerekir.

· Şirket ortaklarının yaptığı sermaye ödemeleri endekslemeye tabi tutularak, endekslenmiş sermayenin ortağa iadesi gelir olarak dikkate alınmamalıdır.

Sonuç itibariyle, enflasyon muhasebesi bir lütuf veya lüks değildir. Tam tersine yüksek enflasyon yaşanan Türkiye için yapılması gereken zorunlu ve yararlı bir uygulamadır. Ancak yapılan uygulamanın istenen olumlu sonuçları yaratması için mutlaka revize edilmesi gerekir.

Linkedin paylaşımından Alıntı yapılmıştır

YILLARA SARİ İNŞAAT ENFLASYON DÜZELTMESİ HESAP KODLARI

Yıllara sâri inşaat ve onarma işlerine ilişkin maliyetleri ile hakedişler deftere kayıt tarihi esas alınarak düzeltme işlemine tabi tutulacaktır. Mahsuben verilen veya alınan avanslar, ödeme veya tahsil tarihinden mahsup tarihine kadar düzeltilir. 2023 hesap dönemi sonu itibarıyla düzeltme sonucu oluşan düzeltme farkları işin bitiminde mali kâr/zarar tutarının tespitinde dikkate alınmayacaktır.

* 697 Yıllara Yaygın İnşaat Enflasyon Düzeltme Hesabı: Yıllara sâri inşaat işlerine ilişkin maliyetlerin ve hakediş bedellerinin düzeltmesinden ortaya çıkan farklar bu hesapta izlenir.

* 178 Yıllara Yaygın İnşaat Enflasyon Düzeltme Hesabı: 697 Yıllara Yaygın İnşaat Enflasyon Düzeltme Hesabı borç kalanı vermesi durumunda bu hesaba devredilerek kapatılır.

* 358 Yıllara Yaygın İnşaat Enflasyon Düzeltme Hesabı: 697 Yıllara Yaygın İnşaat Enflasyon Düzeltme Hesabı alacak kalanı vermesi durumunda bu hesaba devredilerek kapatılır.

7440 sayılı Yapılandırma Yıl Sonu Taksit İhlali (SGK Genel Yazısı)

T.C.

SOSYAL GÜVENLİK KURUMU BAŞKANLIĞI

Sigorta Primleri Genel Müdürlüğü

Sayı: E-24010506-206.99-94232282

Konu: 7440 sayılı Yapılandırma Yıl Sonu Taksit İhlali

Tarih: 02.05.2024

GENEL YAZI

Bilindiği üzere, 2023/14 sayılı Genelgenin “Taksitle ödeme yolunu tercih eden borçlular yönünden” başlıklı 12.1.2. maddesinde;

“Yapılandırmadan yararlanmak isteyen ve borçlarını taksitler halinde ödeme talebinde bulunan borçluların;

-Birinci taksitini ilk taksit son ödeme tarihine kadar (bu tarih dahil), ikinci taksiti 31/7/2023 tarihine (bu tarih dâhil) kadar, tam olarak ödememesi,

-İlk iki taksit süresinde ve tam olarak ödenmekle birlikte bir takvim yılında 3’den fazla taksitini ödememesi,

-İlk iki taksit süresinde ve tam olarak ödenmekle birlikte bir takvim yılında en fazla üç taksit ödenmeyen veya eksik ödenen taksit tutarlarının yapılandırmanın son taksitini takip eden ay sonuna kadar gecikilen her ay ve kesri için 6183 sayılı Kanunun 51 inci maddesine göre belirlenen gecikme zammı oranında hesaplanacak geç ödeme zammı ile birlikte ödememesi,

halinde yapılandırma hükümlerinden yararlanma hakkı kaybedilecektir.

(…)

Öte yandan yıl sonuna denk gelen taksit ödemelerinin son ödeme tarihlerinin resmî tatile denk gelmesi veya ilgili merciler tarafından ödeme sürelerinin uzatılması halinde taksitler ait olduğu yıl için ihlal nedeni olarak değerlendirilecektir.”

Açıklamalarına yer verilmiştir.

Diğer taraftan, Genelge ekinde yayımlanan Ek.1/a “5510 Sayılı Kanunun 4’üncü Maddesinin Birinci Fıkrasının (a) Bendi Kapsamında Sigortalı Çalıştıran İşverenlerin Borçlarının 7440 Sayılı Kanun Kapsamında Yapılandırılma Başvuru Formu” nun açıklamalar başlıkı 18 inci maddesinde;

“Yıl sonuna denk gelen taksit ödemelerinin ilgili yıla ait son ödeme tarihlerinin resmî tatile denk gelmesi veya ilgili merciler tarafından ödeme süresinin uzatılması halinde taksitlerin yeni son ödeme tarihinin ait olduğu yıl için ihlal nedeni sayılacaktır.”

ibaresi yer almaktadır.

Bu itibarla, 02.01.2024 tarihine denk gelen 7440 sayılı Kanun kapsamındaki 7. taksit ödeme yükümlülüğü bakımından 2024 yılına ait olarak kabul edilmektedir.

Hal böyle olmakla birlikte, gerek işverenlerden Genel Müdürlüğümüze intikal eden dilekçelerden gerekse ünitelerimizden alınan yazılardan, 5510 Sayılı Kanun’un 4’üncü Maddesinin Birinci Fıkrasının (a) Bendi Kapsamında Sigortalı Çalıştıran İşverenlerin 7. Taksit ödemesini genelgede yer alan hüküm uyarınca 2023 yılına ait taksit ihlali olarak değerlendirdikleri ve bu nedenle 2024 yılı için 3’ten fazla taksitin ödenmemesi sebebiyle yapılandırma anlaşmalarının bozulması durumuyla karşı karşıya kaldıkları anlaşılmıştır.

Bu bağlamda, işverenlerimizin mağduriyetlerinin giderilerek 7440 sayılı Kanundan yararlanmaya devam etmelerini teminen ünitelerimize başvuran işverenlerimizin 2023 yılında ödemiş oldukları taksitlerden 1. ve 2. taksit hariç herhangi birinin 2/1/2024 son ödeme tarihli 7. taksite mahsup edilmesi ve bu şekilde mahsup işleminin yapılması suretiyle işverenlerin yapılandırma anlaşmalarının devamının sağlanması mümkün bulunmaktadır.

Diğer taraftan, 2023 yılında ödenmiş taksitlerden herhangi birinin (1. ve 2. taksit hariç) çıkılarak 2/1/2024 son ödeme tarihli 7. taksite mahsup edilebilmesi için çıkış işlemi sonrasında 7440 sayılı Kanun kapsamında ki yapılandırma anlaşmasının 2023 yılı için bozma koşuluna girmemesi gerekmektedir.

Ayrıca, bu genel yazı uyarınca talebi uygun bulunan işverenlerden son ödeme tarihi 30.04.2024 olan 11. taksiti yapılandırmasının bozulması nedeniyle ödeyemeyenler bakımından da 11. taksitin son ödeme süresi yeniden belirlenecek olup; belirlenen son ödeme tarihine kadar 11. taksitin ödenmesi halinde yapılandırma anlaşmalarının devamı sağlanacak olup, bu kapsamda ki işyerlerinin 11. taksit son ödeme tarihinin güncellenebilmesi amacıyla durumun Sigorta Primleri Genel Müdürlüğü, İşverenler Daire Başkanlığına resmi yazı ile bildirilmesi gerekmektedir.

Bilgi edinilmesini ve gereğini rica ederim.

Savaş ALIÇ

Genel Müdür V.

Hizmet Vergisi Beyannamesi (Banka Muameleleri Vergisi) Veren Mükelleflere Önemli GİB Duyurusu

Transfer Fiyatlandırması Formunu Unutmayın

Kurumlar Vergisi beyannamesinde son günlere yaklaşırken, “Transfer Fiyatlandırması, Kontrol Edilen Yabancı Kurum ve Örtülü Sermayeye İlişkin Form” un kurumlar vergisi beyannamesi ekinde verilmesi gerektiğini hatırlatmış olalım. 4 Seri No.’lu Transfer Fiyatlandırması Yoluyla Örtülü Kazanç Dağıtımı Hakkında Genel Tebliğe göre, kurumlar vergisi mükelleflerinin ilişkili kişilerle bir hesap dönemi içinde yaptıkları işlemler ile ilgili olarak “Transfer Fiyatlandırması, Kontrol Edilen Yabancı Kurum ve Örtülü Sermayeye İlişkin Form”u doldurmaları ve kurumlar vergisi beyannamesi ekinde bağlı bulundukları vergi dairesine vermeleri gerekmektedir. Her bir ilişkili kişi bazında yıllık toplam net tutarı 30.000 TL’nin altında olan mal veya hizmet alım ya da satım işlem bilgileri ile söz konusu ilişkili kişi bilgilerine yer verilmesine gerek bulunmamaktadır.

Form kapsamındaki işlemler nelerdir?

Form, kurumlar vergisi mükelleflerince bir hesap döneminde transfer fiyatlandırmasına ilişkin işlemler, kontrol edilen yabancı kurum ve ortak veya ortakla ilişkili kişilerden temin edilen borç bulunması halinde doldurulacaktır. İlişkili kişilerle alım satım işlemi ve her hangi bir borç alış verişi olmayan kurumların formu doldurmaları zorunlu değildir. Söz konusu form kurumlar vergisi beyannamesi ekinde verilmelidir. Kendilerine özel hesap dönemi tayin edilen kurumlar vergisi mükelleflerinin de, ilişkili kişilerle yaptıkları mal veya hizmet alım ya da satım işlemleri ile ilgili olarak formu doldurmaları ve kurumlar vergisi beyannamesi ekinde bağlı bulundukları vergi dairesine vermeleri gerekmektedir.

Beyanname elektronik ortamda verilmesi gerektiğinden formun da elektronik ortamda verilmesi gerekmektedir. Alım, satım, imalat ve inşaat işlemleri, kiralama ve kiraya verme işlemleri, ödünç para alınması ve verilmesi, ikramiye, ücret ve benzeri ödemeleri gerektiren işlemler her hal ve şartta mal veya hizmet alım ya da satımı olarak değerlendirilir. Formla sadece ilişkili kişilerle yapılan işlemler (transfer fiyatlandırması ) değil, “kontrol edilen yabancı kurum” ve “örtülü sermayeye ilişkin işlemler”e ait bilgiler de beyan kapsamındadır.

Formda yer alan transfer fiyatlandırması, kontrol edilen kurum kazancı ve örtülü sermayeye ilişkin işlemlerin bir veya birkaçının bulunması durumunda sadece bu işleme ilişkin kısım doldurulacak olup, formda belirtilen söz konusu işlemlerin hiç birisinin bulunmaması durumunda form doldurulmayacak ve beyanname ekinde de gönderilmeyecektir.

Formun verilmemesi veya eksik doldurulması

Formun hatalı düzenlenmesi halinde VUK 352. Madde “vergi beyannameleri, bildirimler, evrak ve vesikaların kanunen belli şekil ve muhteviyatı ve ekleri ile bunlarla ilgili olarak yapılan diğer düzenlemelere ilişkin hükümlere uyulmamış olması” uyarınca II. Derecede usulsüzlük cezası kesilebilecektir. Ayrıca, formu vermeyen kurumlar vergisi mükellefleri VUK Mükerrer Madde 355’in birinci fıkrasına göre özel usulsüzlük cezasına muhatap olabileceklerdir.

Transfer fiyatlandırmasına ilişkin belgelendirme yükümlülüklerinin tam ve zamanında yerine getirilmiş olması kaydıyla, örtülü olarak dağıtılan kazanç nedeniyle zamanında tahakkuk ettirilmemiş veya eksik tahakkuk ettirilmiş vergiler için vergi ziyaı cezası %50 indirimli olarak uygulanır. Dolayısıyla ceza indirimlerinden yararlanmak için Formun tam ve eksiksiz bir şekilde doldurularak kurumlar vergisi beyannamesi ekinde vergi dairesi verilmesi gerekmektedir.

Mahmut Bülent YILDIRIM

This email address is being protected from spambots. You need JavaScript enabled to view it.

https://www.dunya.com/kose-yazisi/transfer-fiyatlandirmasi-formunu-unutmayin/725070

Örtülü Sermaye Müessesesinde Değişim Gereği

Önceki yazımda kurumlar vergisinin örtülü sermaye müessesesinden bahsederek uygulanmasında dikkat edilmesi gereken hususlarına değinmiş, ancak bu müessesenin kanunun kabulünden bu yana ortaya çıkan sorunları da dikkate alınarak gözden geçirilmesi gerektiğini yazmıştım. Bu yazımda da örtülü sermaye müessesesinde değişiklik ihyacı gösteren konuları aktarmaya çalışacağım.

Örtülü sermaye müessesesinin amacı, sermaye şirketine sermaye olarak konulması gereken değerlerin borç maskesi ile şirkete sokularak sermayeye faiz yürütme yasağının dolanılmasının önüne geçmektir. Nitekim bu husus mülga Kurumlar Vergisi Kanununda borcun “teşebbüste devamlı olarak kullanılması” koşulu ile vurgulanmıştı. Ancak mer’i Kanun bu koşulu aramamakla, müesseseyi örtülü sermayeyi önleme amacından uzaklaştırmış, şirketlerin borçlanma maliyetlerinin matrahın tespitinde dikkate alınmasını sınırlayarak şirketleri özkaynakla çalışmaya sevk amacını taşıyan bir müesseseye dönüştürmüştür. Ancak müessese bu amaç değişikliğine rağmen “örtülü sermaye” adını muhafaza etmiştir. Bu defa çok kısa süreli borçların da örtülü sermaye olarak kabul edilmesi şeklinde, müessesenin adı ile uyuşmayan bir sonuç ortaya çıkmıştır. Örneğin bir şirketin müşterilerinden birinin önemli tutardaki çekinin tahsilindeki veya bir ihracat alacağının gelmesindeki kısa süreli gecikmenin yarattığı sorunların ortak kurumdan veya iştirakten 15 – 20 gün için alınan borçla giderilmesi halinde, bu 15 – 20 günlük borç dahi örtülü sermaye olarak kabul edilmektedir. Bu şekildeki kısa süreli bir borcun, muvazaalı sermaye olarak kabul edilmesi, mantığa dahi aykırıdır. Bu nedenle kısa süreli borçlanmaların, örneğin bir geçici vergi döneminde alınıp aynı geçici vergi döneminde kapatılan borçların örtülü sermaye olarak kabul edilmemesi gerekir. Burada borç sayısına / miktarına (örneğin ödenmiş sermaye tutarını aşmama vb) bir sınırlama da getirilerek kötü niyetli / muvazaalı uygulamaların önüne de geçilebilir.

Bundan öte düzeltme müessesesinin açık / net yazılmayışı, adeta yoruma mütehammil şekilde kaleme alınmış olması da pek sorunu birlikte getirmektedir.

Bilindiği üzere örtülü sermaye olarak kabul edilen borçların faizleri, borcu alan şirket nezdinde kanunen kabul edilmeyen gider olarak dikkate alınmakta, borcu veren kurumda ise kâr payı olarak nitelendirilmektedir. Dolayısıyla elde ettiği kâr payı addedilen -borç veren- kurum açısından, diğer kurumda KKEG yapılmak suretiyle vergilendirilmiş gelirin, mükerrer olarak kurumlar vergisine konu olmaması için iştirak kazançları istisnasından yararlandırılması gerekmektedir. Zaten uygulama da bu yöndedir. Ancak iştirak kazançları istisnası açısından konuya bakıldığında ise durum bu kadar basit değildir. Zira bir kazancın bu istisnadan yararlanması için kurumun kâr payını, “başka bir kurumun sermayesine katılımlarından” veya “başka bir kurumun kârına katılma imkânı veren kurucu senetleri ile diğer intifa senetlerinden elde etmesi gerekmektedir. Bu durumda borcu veren kurumun borcu alan kurumun ortağı olmaması, bir başka deyişle borç alan kurumun kâr dağıtması halinde ondan kâr payı alamayacak durumda olan borç veren kurumun, kâr payı addedilen faiz gelirini iştirak kazançları istisnasından yararlandırma olanağı bulunmamakta ve bu da aynı miktarın mükerrer olarak kurumlar vergisine tabi tutulması sonucu doğurmaktadır. Aynı sorun transfer fiyatlandırmasında düzeltme için de söz konusudur. Bu sorunun yasal düzenleme bazında giderilmesi gerekmektedir.

Düzeltme kurumuna ilişkin bir başka sorunda md. 12/7’de birinci ve sonraki cümlelerindeki ayırımın kanunda yeterince vurgulanmış olmasından kaynaklanmaktadır. Birinci cümlede “Örtülü sermaye üzerinden kur farkı hariç, faiz ve benzeri ödemeler veya hesaplanan tutarların, gerek borç alan gerekse borç veren nezdinde, örtülü sermaye şartlarının gerçekleştiği hesap döneminin son günü itibarıyla dağıtılmış kâr payı veya dar mükellefler için ana merkeze aktarılan tutar sayı”lacağı hükme bağlanmıştır. Dolayısıyla örtülü sermaye şartlarının gerçekleştiği hesap döneminin son günü itibariyle borç verenin borcun yüklerini KKEG yapması, yine aynı dönemde borcu alanın faiz gelirini kâr payı addederek istisnadan yararlandırmasını ise “Daha önce yapılan vergilendirme işlemleri, tam mükellef kurumlar nezdinde yapılacak düzeltmede örtülü sermayeye ilişkin kur farklarını da kapsayacak şekilde, taraf olan mükellefler nezdinde buna göre düzeltilir. Şu kadar ki, bu düzeltmenin yapılması için örtülü sermaye kullanan kurum adına tarh edilen vergilerin kesinleşmiş ve ödenmiş olması şarttır.” Bu ikinci cümlede ise baştan kanuna uygun davranmayan veya uyumlu hareket etmeyen kurumlarda, borç veren kurumun düzeltme talep etmesi veya borç alan nezdinde yapılacak cezalı tarhiyata dayalı olarak borç veren nezdinde re’sen yapılacak düzeltme işlemi düzenlenmiş ve burada düzeltme yapılabilmesi örtülü sermaye kullanan kurum adına tarh edilen vergilerin kesinleşmiş ve ödenmiş olması koşuluna bağlanmıştır. İkinci cümlede düzenlenen durum için aranan bu koşul, birinci cümlenin içerdiği durum için öngörülmemiştir. Ancak buna rağmen bazı incelemelerde, -hem idari hem yargı anlayışının da tersine olarak-, ikinci cümledeki ödenme koşulunun, birinci cümlede düzenlenen uyumlu hareket haline de uygulanmaya çalışıldığı, borç alan kurumun mutlaka matrahlı ve vergi ödeyen kurum olması koşulunun arandığı görülmektedir. Bu konunun da fıkranın, yanlış uygulamaları ortadan kaldıracak şekilde yeniden kaleme alınması ile giderilmesi gerekmektedir.

Nihayet düzeltmede açıklığa kavuşturulması gereken bir diğer sorun da, KDV konusundadır. Uygulamada borç veren kurum nezdinde kâr payı olarak kabul edilen gelirin, bazı inceleme elemanlarınca, finansman hizmetinin bedeli olduğu görüşü ile ve yargı anlayışının da tersine, KDV’ye tabi tutulmak istendiği görülmektedir. Bir ödemenin veya bir bedelin, adı bir kanuna göre başka, bir diğer kanuna göre başka olamaz. Özellikle hukuk dalları itibariyle hukukun bütünlüğü ve tekliği ilkesi buna engeldir. Kurumlar vergisinin “kâr payı” dediği ödemenin, KDV açısından farklı nitelendirilmesi ve bu yolla kâr paylarını KDV’den istisna eden KDVK hükmünün devre dışı bırakılması mümkün değildir. Uygulamada karşılaşılan ve gereksiz ihtilaflara veya ihtirazi kayıtla beyanlara yol açan bu konunun da kanun bazında açıklığa kavuşturulması gerekmektedir. Bumin DOĞRUSÖZ

https://www.ekonomim.com/kose-yazisi/ortulu-sermaye-muessesesinde-degisim-geregi/740667