Mehmet Özdoğru

E-Fatura Yerine Sehven E-Arşiv/ Kağıt Fatura Düzenlenmiş Olması Hali

* Fatura İçeriği Mal Teslimi/ Hizmet İfasının Yapılmadığı Anlamına Gelmez ve Fatura İptal Edilmez.

* Fatura içeriği mal teslimi / hizmet ifasının kazancın elde edilmesi ve idame ettirilmesi ile illiyet bağının bulunması, kazancın elde edilmesine yönelik bulunan ve karşılığında gayri maddi bir kıymet iktisap edilmemiş ve maliyete dahil edilecek mahiyette olmaması durumunda da faturaya konu tutar kurum kazancının tespitinde gider olarak indirilir.

* Faturada gösterilen KDV 3065 sayılı KDV Kanununu 29. maddesinde belirtilen şartları taşıması şartıyla söz konusu KDV'nin indirim olarak dikkate alınması 213 sayılı VUK'nun 3. maddesi gereğidir.

* 213 Sayılı Vergi Usul Kanunu Kanunun 353/1. maddesi kapsamında elektronik belge olarak düzenlenmesi gerekirken kâğıt olarak düzenlenmesi halinde 3.400 -TL'den aşağı olmamak üzere bu belgelere yazılması gereken meblağın veya meblağ farkının %10'u Özel Usulsüzlük Cezası kesilir. Ancak İşlemin mahiyeti açısından sadece satıcıya bu ceza kesilmesi gerektiği düşünülmektedir.

ERSAN KARACA

ERSAN KARACA YEMİNLİ MALİ MÜŞAVİR

BİNEK OTOYA YAPILAN ENFLASYON DÜZELTMESİ VERGİSEL AÇIDAN GİDER OLARAK DİKKATE ALINABİLECEK AMORTİSMAN TUTARINI ETKİLEMEZ. ARAÇ KİRALAMA SURETİYLE TEMİNİ SATIN ALMA YOLUYLA TEMİNDEN VERGİSEL YÖNDEN DAHA AVANTAJLI

Gelir Vergisi Kanunu’nun 40. Maddesine Göre:

* Binek Otomobillere İlişkin Kiralama Yoluyla Edinilen / İşletmeye Dahil Olan Ve İşte Kullanılan Taşıtların Giderlerinin %70'i indirilebilir.

* Kiralama Yoluyla Edinilen Binek Otomobillerinin Her Birine İlişkin Aylık Kiranın 26.000,00 TL'si Gider Olarak Dikkate Alınabilir.

* Satın alınan binek otolara ilişkin ÖTV Ve KDV 213 Sayılı Vergi Usul Kanunu 270. Maddesine Göre maliyet bedeline ilave edebilir veya gider olarak gösterebilir.

2024 Yılı İçin:

> KDV - ÖTV Gider Yazma Sınırı: 690.000,00 TL

> KDV - ÖTV Hariç İlk İktisap Bedeli Amortisman Ayırma Sınırı: 790.000,00 TL

> KDV - ÖTV Dahil Amortisman Sınırı: 1.500.000,00 TL

* KDV - ÖTV'nin Tercihen Maliyet Bedeline Eklendiği Veya Binek Otomobilin 2. El Olarak İktisap Edildiği Hâllerde, Amortismana Tabi Tutarı, İktisap Edildiği Yıl İçin Belirlenen Tutarı Aşan Binek Otomobillerinin Her Birine İlişkin Ayrılan Amortismanın En Fazla Belirlenen Bu Tutara İsabet Eden Kısmının, Safi Kurum Kazancın Tespitinde Gider Olarak Dikkate Alınması Mümkün Bulunmaktadır.

* Buna Göre, İktisap Edilen Binek Otomobilleri İçin Ayrılan Amortisman Tutarlarının, Her Bir Binek Otomobili İçin İktisap Bedelini Geçmemek Kaydıyla İlgili Yıl İçin Belirlenen Kadarlık Kısmı Safi Kurum Kazancın Tespitinde Gider Olarak Dikkate Alınabileceğinden, İktisap Edilen Söz Konusu Binek Otomobillerin Yeniden Değerlemeye Tabi Tutularak Değerinin Artırılması, Gider Olarak Dikkate Alınabilecek Amortisman Tutarını Etkilemeyecektir.

* Bu Durumda Yeniden Değerleme Sonrası Amortisman Hesabında Yukarıda Sayılan Tutarlara Ve Faydalı Ömre Göre Amortisman Gider Olarak Kabul Edilir, Geri Kalan Kısım K.K.E.G.'dir.

* Sonuç Olarak Kısıtlamalar Sonrasında Kiralama Yoluyla Araç Temininin Vergisel Açıdan Daha Verimli Olduğu Düşünülmektedir.

ERSAN KARACA

ERSAN KARACA YEMİNLİ MALİ MÜŞAVİR

İhracat ve Üretim Faaliyetlerinde 5 Puanlık Vergi İndirimi

İhracat ve üretim yapan firmaların 01.01.2022 tarihinden itibaren bu faaliyetlerinden elde ettiği kazançlarına uygulanmak üzere kurumlar vergisi oranında 1 puanlık indirim 7351 sayılı kanunla 22.01.2022 tarihli Resmî Gazete ‘de yayımlanarak yürürlüğe girmiştir. Böylece kurumlar vergisi mükellefleri gerek ihracat faaliyetlerinden gerekse üretim faaliyetlerinden elde ettikleri kazançlarına kurumlar vergisi oranını 1 puan indirimli uygulayabileceklerdir.

Uygulama usul ve esasları belirleyen Kurumlar Vergisi Genel Tebliği (Seri No: 1)’nde Değişiklik Yapılmasına Dair Tebliğ (Seri No: 20) 14/05/2022 tarihli ve 31835 sayılı Resmî Gazete ’de yayımlanarak yürürlüğe girmiştir.

7351 sayılı Kanunun 15 inci maddesiyle Kurumlar Vergisi Kanununun 32’nci maddesine aşağıdaki yedi, sekiz ve dokuzuncu fıkralar eklenmiştir.

"(7) İhracat yapan kurumların münhasıran ihracattan elde ettikleri kazançlarına kurumlar vergisi oranı 1 puan indirimli uygulanır.

(8) Sanayi sicil belgesini haiz ve fiilen üretim faaliyetiyle iştigal eden kurumların münhasıran üretim faaliyetinden elde ettiği kazançlarına kurumlar vergisi oranı 1 puan indirimli uygulanır. Bu kazançların ihracata isabet eden kısmı için yedinci fıkra hükmüne göre ayrıca indirim uygulanmaz.

(9) Yedinci ve sekizinci fıkralardaki indirimli oranlar, madde kapsamındaki diğer indirimler uygulandıktan sonraki kurumlar vergisi oranı üzerine uygulanır."

Kurumlar Vergisi Kanununun 32. maddesinin 7. fıkrası uyarınca ihracat yapan kurumların ihracattan elde ettikleri kazançlarıyla sınırlı olmak üzere kurumlar vergisi oranı 1 puan indirimli uygulanabilecek olup mal ihracatının yanı sıra hizmet ihracatı da aynı kapsamda değerlendirilmiştir.

7456 sayılı kanunla, ihracattan elde edilen kazançlara uygulanan kurumlar vergisi oranında değişikliğe gidilmiştir. Kurumlar vergisi kanununun 32. Maddesiyle kurumlar vergisi oranı ve geçici vergi oranları belirlenmiş olup, 7456 Sayılı Kanun’la Kurumlar Vergisi oranında artış yapılmış, söz konusu artışla birlikte şirketlere ek vergi yükü gelmiştir. Yapılan değişiklikle kurumlar vergisi oranı 5 puan artırılmıştır. Başta finans kuruluşları olmak üzere, belirli bazı kurumlarda %25’den %30’a, diğer kurumlarda %20’den %25’e yükseltilmiştir. 7456 Sayılı Kanun’la Kurumlar Vergisi oranında artış yapılmakla birlikte, ihracatçı şirketlerin ihracat faaliyetlerinden elde ettikleri gelirlere uygulanan kurumlar vergisi oranında yapılan 1 puanlık indirim de 5 puana çıkarılmıştır.

7456 sayılı Kanununla bir yandan kurumlar vergisi oranı artırılmış diğer yandan da ihracattan elde edilen kazançlara uygulanan 1 puanlık indirim 5 puana çıkarılmıştır. Söz konusu düzenleme, 01/10/2023 tarihinden itibaren verilmesi gereken beyannamelerden başlamak üzere; kurumların 2023 yılı ve izleyen vergilendirme dönemlerinde elde edilen kazançlarına uygulanacaktır. Dolayısıyla 2023 yılı 3. Dönem için uygulanacak geçici vergi oranı %25, Banka finans şirketleri için ise %30 uygulanmakla birlikte, ihracatçı şirketlerin sadece ihracat faaliyetlerinden elde ettikleri kazançları için geçici vergi oranı %20 olarak uygulanacaktır.

7456 sayılı kanunla yapılan düzenleme çerçevesinde kurumlar vergisi mükellefleri için uygulanacak olan %25 oranındaki vergi oranı ihracatçı firmalar için ihracat gelirlerine uygulanmak üzere 5 puanlık indirimle %20 olarak uygulanacaktır.

5 Puan indirim uygulaması sadece kurumlar vergisi mükelleflerine yönelik olup, gelir vergisi mükelleflerine yönelik bu yönde bir indirim uygulaması bulunmamaktadır.

7456 sayılı kanunla yapılan düzenleme çerçevesinde; 5 puanlık kurumlar vergisi oranındaki indirim; ihracat yapan kurumları kapsamakla birlikte, hizmet ihracı kapsamında yapılan işlemler ile yurt dışındaki bir müşteri için yapılan ve yurt dışında faydalanılan hizmetleri kapsamaktadır.

Kurumlar vergisi oranının 5 puan indirimli uygulanmasının şartları

- İhracat yapan kurumların ihracattan elde ettikleri kazançlarıyla sınırlı olmak üzere kurumlar vergisi oranının 5 puan indirimli uygulanabilmesi için ihracat faaliyetiyle iştigal etmeleri yeterli olacaktır.

- Üretim faaliyetiyle iştigal eden kurumların üretim faaliyetinden elde ettikleri kazançlarıyla sınırlı olmak üzere kurumlar vergisi oranının 1 puan indirimli olarak uygulanabilmesi için ise bu kurumların;

• Sanayi sicil belgesine sahip olma ve

• Fiilen üretim faaliyetiyle iştigal etme

Şartlarını birlikte sağlamaları gerekmektedir.

Buna göre, sanayi sicil belgesini haiz olmakla birlikte fiilen üretim faaliyetiyle iştigal etmeyen veya fiilen üretim faaliyetiyle iştigal etmesine rağmen sanayi sicil belgesini haiz olmayan kurumlar bu Kanunun 32 nci maddesinin sekizinci fıkrası hükmünden yararlanamayacaklardır.

Yurt dışından satın alınan malların Türkiye’ye girmeksizin başka bir ülkedeki müşteriye satılmak suretiyle ihraç edilmesi halinde de bu faaliyetten elde edilen kazançlara kurumlar vergisi oranı 5 puan indirimli olarak uygulanabilecektir.

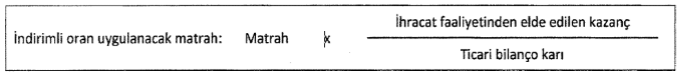

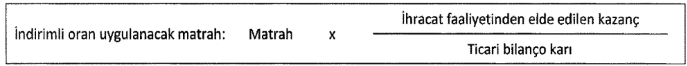

Kurumlar vergisi oranında yapılan indirim sadece ihracat faaliyetlerinden elde edilen kazanca uygulanacaktır. Mükelleflerin; ihracat faaliyetlerinin yanı sıra diğer faaliyetlerinden elde ettiği kazançlarının da bulunması halinde, ihracattan kaynaklanan ve indirim uygulanacak matrah, ihracattan elde edilen kazancın ticari bilanço karına oranlanması suretiyle tespit edilecektir.

Matrah x İhracat Faaliyetinden Elde Edilen Kazanç

----------------------------------------------------------

Ticari Bilanço Karı

İhracat faaliyetinden elde edilen kazancın ticari bilanço karı içindeki payına göre safi kurum kazancına (ihracat faaliyetinden elde edilen kazanç aşılmamak kaydıyla) 5 puan indirim uygulanacaktır.

İmalat faaliyetinden elde edilen kazancın ticari bilanço karı içindeki payına göre safi kurum kazancına (imalat faaliyetinden elde edilen kazanç aşılmamak kaydıyla) 1 puan indirim uygulanacaktır. İhracat yapan kurumların ihracattan elde ettikleri kazançlarıyla sınırlı olmak üzere kurumlar vergisi oranının 5 puan indirimli uygulanabilmesi için ihracat faaliyetiyle iştigal etmeleri yeterliyken, üretim faaliyetiyle iştigal eden kurumların üretim faaliyetinden elde ettikleri kazançları için sanayi sicil belgesine sahip olma ve fiilen üretim faaliyetiyle iştigal etme şartlarını birlikte sağlamaları gerekmektedir.

İmalat ve ihracat faaliyetinde birlikte bulunanlarda, imalat ve ihracat faaliyetlerinden elde edilen kazancın ticari bilanço karı içindeki payına göre safi kurum kazancına (imalat ve ihracat faaliyetinden elde edilen kazanç toplamı aşılmamak kaydıyla) 5 puan indirim uygulanacaktır. 5 puan indirim uygulanabilecek kazanç tutarının gerek, ihracat ve/veya imalat faaliyetlerinden elde edilen kazancı gerekse safi kurum kazancını aşamayacaktır.

İmalat ve/veya ihracat faaliyetlerinden elde edilen kazanç toplamının ticari bilanço karından büyük olması halinde, safi kurum kazancını aşmamak kaydıyla imalat ve/veya ihracat faaliyetlerinden elde edilen kazancın tamamına 5 puan indirim uygulanacaktır. İhracat faaliyetinden elde ettiği kazancın ticari bilanço karından fazla olması halinde, safi kurum kazancını aşmamak kaydıyla ihracat faaliyetinden elde edilen kazancın tamamına 5 puan indirim uygulanabilecektir.

Ticari bilanço karı oluşmadığı durumlarda, mali karın (safi kurum kazancının) oluştuğu durumlarda da safi kurum kazancının aşılmamak kaydıyla ihracat ve imalat faaliyetinden elde edilen kazanç tutarına 5 puan indirim uygulanabilecektir.

Birden fazla konuda üretim faaliyetinde bulunanların üretimden elde ettikleri kazancın tespitinde, üretim faaliyetinden elde edilen kazançlar (varsa üretimden doğan zararlarla) bir bütün olarak değerlendirilecektir.

Sanayi sicil belgesini haiz ve fiilen üretim faaliyetiyle iştigal edenlerin ürettikleri ürünlerin ihracatından elde ettikleri kazançlarına kurumlar vergisi oranı, üretilen ürünlerin yurt içinde ve yurt dışında satılmasına göre ayrım yapılmaksızın, "ihracat faaliyetinden elde edilen kazanç" olarak 5 puan indirimli uygulanacaktır. Yani, imal ettikleri ürünleri aynı zamanda ihraç eden kurumlar 5 puanlık indirimden ihracat faaliyetlerinden elde edilen kazançları kapsamında yararlanacakları için, imalat faaliyetleri sebebiyle ayrıca bir indirim uygulanmayacaktır.

Yukarıdaki açıklamalara göre;

■ Mal ihracatı yapanlar

■ Hizmet ihracatı yapanlar

■ Yurt dışından satın aldığı malları Türkiye’ye getirmeden başka bir ülkedeki müşteriye satanlar

■ Yurt içinden serbest bölgeler ile gümrüksüz satış mağazalarında satılmak üzere bu mağazalara satış yapanlar

■ Yurt dışında mukim müşterilere uluslararası taşımacılık hizmeti verenler (23.05.2023 tarihli ve 49327596-125[KVKÖZ.2022.93]-97624 Sayılı Özelge)

Indirimden yararlanır.

İhracat yapan kurumların ihracattan elde ettikleri kazançlarıyla sınırlı olmak üzere kurumlar vergisi oranının 5 puan indirimli uygulanabilmesi için ihracat faaliyetiyle iştigal etmeleri yeterliyken, üretim faaliyetiyle iştigal eden kurumların üretim faaliyetinden elde ettikleri kazançları için sanayi sicil belgesine sahip olma ve fiilen üretim faaliyetiyle iştigal etme şartlarını birlikte sağlamaları gerekmektedir.

KURUMLAR VERGİSİ 5 PUANLIK İNDİRİM UYGULAMA ÖRNEKLERİ

Örnek 1: Aydın ilinde üreticilerden satın aldığı incirleri ihraç eden (B) A.Ş. söz konusu ihracattan 2023 yılında 900.000 TL kazanç elde etmiştir. Bu dönemde herhangi bir indirim ve istisnadan yararlanmayan, zarar mahsubu ve başkaca kazancı olmayan (B) A.Ş.'nin bu kazancına kurumlar vergisi oranı 5 puan indirimli uygulanabilecektir.

Örnek 2: Toptan ve perakende ürün ticareti yapan (C) A.Ş.'nin 2023 yılı faaliyet sonuçlarına ilişkin bilgiler aşağıdaki gibidir.

Ticari bilanço karı ......................................................................................: 2.000.000 TL

-İhracat faaliyetinden elde edilen kazanç ......................................................: 1.200.000 TL

-Diğer kazançlar (1 puan indirim kapsamında olmayan) .....................................: 800.000TL

KKEG ...........................................................................................................:200.000TL

Taşınmaz satış kazancı istisnası .......................................................................: 100.000TL

Kızılay Derneğine yapılan nakdi bağış ve yardımlar .............................................: 100.000TL

Matrah ....................................................................................................: 2.000.000 TL

(C) A.Ş.'nin 2023 yılında ihracat faaliyetinden elde ettiği kazanç nedeniyle 5 puan indirim uygulanacak matrahı aşağıdaki gibi tespit edilecektir.

İndirimli oran uygulanacak matrah : Matrah x (İhracat faaliyetinden elde edilen kazanç/ TBK)

: 2.000.000 TL x (1.200.000/2.000.000)

: 2.000.000 TL X %60

: 1.200.000TL

Dolayısıyla, (C) A.Ş. 2.000.000 TL'lik 2023 yılı matrahının 1.200.000 TL'lik kısmına kurumlar vergisi oranını (%25-%5=) %20 olarak uygulayacak, matrahın kalan 800.000 TL'lik kısmına ise genel oran uygulanacaktır.

Örnek 3: İhracat faaliyetinde bulunan (Ç) A.Ş. 2023 yılında bu faaliyetinden 600.000 TL kazanç elde etmiş ancak 5 puan indirim kapsamında olmayan diğer faaliyetleri zararla sonuçlanmıştır. (Ç) A.Ş.'nin 2023 faaliyet sonuçlarına ilişkin bilgiler aşağıdaki gibidir.

Ticari bilanço karı ................................................................................... : 500.000TL

-ihracat faaliyetinden elde edilen kazanç .................................................... : 600.000TL

-Diğer zarar ............................................................................................ : 100.000TL

KKEG ...................................................................................................... :300.000TL

Matrah .................................................................................................. : 800.000TL

(Ç) A.Ş.'nin 2023 yılında ihracat faaliyetinden elde ettiği kazanç (600.000 TL) mükellefin ticari bilanço karından (500.000 TL) fazla olduğu için safı kurum kazancını aşmamak kaydıyla ihracat faaliyetinden elde edilen kazancın {600.000 TL) tamamına kurumlar vergisi oranı 5 puan indirimli olarak uygulanacaktır.

Örnek 4: İhracat faaliyetinde bulunan (D) A.Ş. 2023 yılında bu faaliyetinden 1.000.000 TL kazanç eldenetmiştir. 5 puan indirim kapsamında olmayan faaliyetlerinden ise 50.000 TL zarar doğan (D) A.Ş.'nin geçmiş yıl zararları nedeniyle kurumlar vergisi matrahı 200.000 TL olmuştur. (D) A.Ş.'nin 2023 faaliyet sonuçlarına ilişkin bilgiler aşağıdaki gibidir.

Ticari bilanço karı ................................................................................... : 950.000TL

-ihracat faaliyetinden elde edilen kazanç .................................................: 1.000.000 TL

-Diğer zarar ..............................................................................................: 50.000TL

Geçmiş yıllar zararları ................................................................................: 750.000TL

Matrah .................................................................................................. : 200.000TL

(D) A.Ş.'nin 2023 yılında ihracat faaliyetinden elde ettiği kazanç (1.000.000 TL) mükellefin ticari bilanço karından (950.000 TL'den) fazla olsa da bu döneme ilişkin safi kurum kazancı 200.000 TL olduğu için ihracat faaliyetinden elde edilen kazancın ancak safi kurum kazancına (200.000 TL) kadar olan kısmına kurumlar vergisi oranı 5 puan indirimli uygulanabilecektir.

Örnek 5: Türkiye'de telekomünikasyon alanında faaliyette bulunan (E) A.Ş. aynı zamanda yabancı kullanıcıların kendi ülkelerinde almış oldukları mobil hatlarıyla Türkiye'de telefon hizmetinden yararlanabilmeleri için ilgili ülke operatörleriyle yapmış olduğu anlaşmalar kapsamında dolaşım hizmeti sağlamaktadır. Bu kapsamda, 2023 yılında muhtelif ülkelerde mukim telekomünikasyon firmalarının müşterileri tarafından Türkiye'de telefon kullanım (dolaşım/roaming) hizmetinden faydalanılmıştır.

(E) A.Ş.'nin 2023 faaliyet sonuçlarına ilişkin bilgiler aşağıdaki gibidir.

Ticari bilanço karı ....................................................................................... : 50.000.000 TL

- İhracat faaliyetinden elde edilen kazanç ...................................................... : 5.000.000 TL

(Dolaşım/roaming hizmetinden elde edilen kazanç)

-Diğer kazançlar (1 puan indirim kapsamında olmayan) .................................. : 45.000.000 TL

KKEG ..........................................................................................................: 2.000.000 TL

Taşınmaz satış kazancı istisnası .....................................................................: 12.000.000 TL

Matrah ..................................................................................................... :40.000.000 TL

(E) A.Ş.'nin 2023 yılında ihracat (dolaşım/roaming hizmeti) faaliyetinden elde ettiği kazanç nedeniyle 5 puan indirim uygulanacak matrahı aşağıdaki gibi tespit edilecektir.

İndirimli oran uygulanacak matrah : Matrah x (İhracat faaliyetinden elde edilen kazanç/ TBK)

: 40.000.000 TL x {5.000.000/50.000.000)

: 40.000.000 TL x %10

: 4.000.000 TL

Dolayısıyla, (E) A.Ş. 40.000.000 TL'lik 2023 yılı matrahının 4.000.000 TL'lik kısmına kurumlar vergisi oranını (%25-%5=) %20 olarak uygulayacak, matrahın kalan 36.000.000 TL'lik kısmına ise genel oran uygulanacaktır.

KAYNAKÇA

- 7351 Sayılı Bireysel Emeklilik Tasarruf Ve Yatırım Sistemi Kanunu İle Bazı Kanunlarda Ve 375 Sayılı Kanun Hükmünde Kararnamede Değişiklik Yapılmasına Dair Kanun

- Kurumlar Vergisi Genel Tebliği (Seri No: 1)'Nde Değişiklik Yapılmasına Dair Tebliğ (Seri No: 20}

16.11.2023

Mazlum Kaya Doğan

Serbest Muhasebeci Mali Müşavir

This email address is being protected from spambots. You need JavaScript enabled to view it.

https://www.muhasebetr.com/yazarlarimiz/mazlumkayadogan/003/

502 Sermaye Düzeltmesi Olumlu Farkları Hesabının Sermayeye İlavesi Sonrası Ortaklara Dağıtımı ve Kurumlar Vergisi/ Kar Dağıtım Stopajı

Öz sermaye kalemlerine ait enflasyon farkları düzeltme sonucu oluşan geçmiş yıl zararlarına mahsup edilebilir veya kurumlar vergisi mükelleflerince sermayeye ilave edilebilir; bu işlemler kâr dağıtımı sayılmaz. Bunun haricinde enflasyon fark hesapları, herhangi bir suretle başka bir hesaba nakledildiği veya işletmeden çekildiği takdirde, bu işlemlerin yapıldığı dönemlerin kazancı ile ilişkilendirilmeksizin, bu dönemde vergiye tâbi tutulur ve kar dağıtımı tabi tutulur.

Örneğin: 2005 yılında kurulan şirketin 1.000.000 TL nakdi sermayesi vardır. 14/5/2024 tarihinde tescil edilen kararla tamamı 4 Milyon TL tutarında 502 Sermaye Düzeltmesi Olumlu Farkları Hesabından karşılanmak suretiyle sermayesini 5.000.000 TL’ye çıkarmıştır. Ancak 14/9/2024 tarihinde şirket yetkili organı sermaye azaltımı kararı almış ve sermaye 1.000.000 TL'ye inmiştir. Sermaye azaltımının sırasıyla yeniden değerleme artışları ve geçmiş yıl karlarından yapıldığı kabul edilecektir. Kalan kısmın ise sermayeye eklenme tarihi beş tam yıllık süreyi geçmiş unsurlardan karşılanması gerekmektedir. Bu durumda azaltılan sermayenin tamamının 502 Sermaye Düzeltmesi Olumlu Farkları Hesabından geldiği dikkate alınması gerekir. 555 Seri Nolu Tebliğe göre işletmeden çekilen enflasyon düzeltme farkının bu dönemde vergiye tâbi tutulur ve kar dağıtımı tabi tutulur.

Enflasyon düzeltmesi olumlu farkı kapsamında :

> Hesaplanan Kurumlar Vergisi: 4 Milyon TL * % 25 =1 Milyon TL

> Kar Dağıtım Stopajı: (4 Milyon - 1 Milyon TL)* % 10 =300 Bin TL

ERSAN KARACA

ERSAN KARACA YEMİNLİ MALİ MÜŞAVİR

Kimler Emlak Vergisi Ödemez?

Değerli okurlar 1319 sayılı Emlak Vergisi Kanunu’na göre, Türkiye Cumhuriyeti sınırları içerisinde taşınmazı bulunan her vatandaş emlak vergisi ödemekle yükümlüdür.

Emlak vergisi her yıl Mayıs ve Kasım aylarında olmak üzere iki taksitle ödenir. Bina, arsa ya da araziler emlak vergisine tabi olup söz konusu vergi belediyeler tarafından tahsil edilmektedir. Emlak vergisini; binanın maliki, varsa intifa hakkı sahibi, her ikisi de yoksa binaya malik gibi tasarruf edenler öder.

Emlak vergisi oranı meskenlerde binde bir, diğer binalarda ise binde ikidir. Bu oranlar, büyük şehir belediye sınırları ve mücavir alanlar içinde % 100 artırımlı uygulanır. Ayrıca belli şartlar dahilinde kanunda sayılan kişiler için emlak vergisi oranı indirimli (yüzde sıfır) olarak uygulanmaktadır. Emlak vergisi kanunun 8. Maddesine göre bir adet meskeni olan aşağıdaki kişiler için Emlak Vergisi oranı sıfır olarak uygulanır ve vergi ödenmez.

-Emekliler,

-Hiçbir geliri olmayanlar,

-Engelliler,

-Gaziler,

-Şehitlerin dul ve yetimleri.

Emlak vergisi ödememenin şartları nelerdir?

Yukarıda sayılan kişilerin indirimli emlak vergisinden yararlanabilmeleri için aşağıdaki şartların sağlanması gereklidir. 1-Türkiye Cumhuriyeti sınırları içerisindeki taşınmazın brüt yüzölçümünün 200 metrekareyi aşmamış olması gerekmektedir. 2-İndirimden yararlanacak kişinin tek bir meskene sahip olması, gereklidir. Bu hüküm, emeklilerin bizzat oturmaları şartıyla tek meskene hisse ile sahip olmaları halinde, hisselerine ait kısım hakkında da uygulanır.

Ancak kişinin birden fazla meskeni varsa ya da birden fazla mesken üzerinde hisseleri bulunuyorsa indirimden yararlanamaz ve sahip oldukları meskenlerin tamamı için ayrı emlak vergisine tabii tutulur. 3-Emlak vergisi indirimi konutlar için geçerlidir. Bu konutlarda ikamet etmek ve başka bir konutlarının bulunmaması koşulu vardır. Ayrıca yılın sadece belli dönemlerinde kullanılan yazlık konutlar için indirimli emlak vergisi uygulaması kapsamında olmadığını da belirtmiş olalım.

Çalışan emekliler indirimden yararlanamaz

Sosyal güvenlik kurumlarından emekli, dul, yetim, ölüm ve malûliyet aylığı alanların, bu aylıkları dışında başka gelirlerinin bulunması halinde, bunların meskenine indirimli vergi oranı uygulanmayacaktır. Mükelleflerin gelir getirmeyen işyeri, arsa ve araziye sahip olmaları, indirimli vergi oranından yararlanmalarına engel teşkil etmemektedir.

Kirada oturan emeklilerin durumu

Sahip olduğu tek meskeni kiraya veren ancak kendisi de kirada oturan emekliler indirimli emlak vergisi uygulamasından yararlanabilirler. Kira ödemeksizin bir başkasının yanında oturan mükelleflerin kiraya verdikleri mesken için indirimli bina vergisi oranından faydalanmalarına imkan bulunmamaktadır. Eşlerin her ikisi adına gayrimenkul bulunması halinde birinde oturulması diğerinin ise kiraya verilmemesi ve bu meskenden gelir elde edilmemesi durumunda ise her iki mesken için de indirimli emlak vergisi oranı (sıfır) uygulanması gerekmektedir.

Emlak vergisi ödememek için nereye başvurulacak

Hiçbir geliri olmadığını belgeleyenlerin, gelirleri münhasıran kanunla kurulan sosyal güvenlik kurumlarından aldıkları aylıktan ibaret bulunanların, gazilerin, özürlülerin, şehitlerin dul ve yetimlerinin indirimli emlak vergisi uygulamasından yararlanabilmeleri için Emlak Vergisi Kanunu Genel Tebliğleri ekinde yer alan formları doldurmaları ve ilgili belediyeye vermeleri gerekmektedir.

Mahmut Bülent YILDIRIM

This email address is being protected from spambots. You need JavaScript enabled to view it.

https://www.dunya.com/kose-yazisi/kimler-emlak-vergisi-odemez/726069

Telif Kazançlarında İstisna Ve Sınırı-GVK’nın 18’inci Maddesi

Eser ve buluş sahiplerinin teşviki amacıyla vergi kanunlarımızda çeşitli düzenlemeler yapılmıştır. Gelir Vergisi Kanunumuzun 18’inci maddesinde yer alan istisna (Serbest meslek kazançlarında istisna) düzenlemesi bu kapsamdaki önemli düzenlemelerden biridirFikri ve sınai mülkiyet sahiplerinin elde ettikleri kazançlara GVK’nın 18’inci maddesi ile tanınan vergi istisnası üzerinde duracağız

Toplumların kültürel gelişmesinde ve ekonomik kalkınmasında yeni buluşlar ve yaratılan eserler önemli rollere sahiptir. Bu buluş ve eserlerin yaratıcılarıdır toplumun gelişimine katkıda bulunan. Bu nedenle buluş ve eser sahiplerine katkılarını dikkate alarak ayrıcalıklı haklar tanınması gerektiği görüşü ortaya çıkmıştır.

Bireysel çabaları ve toplumsal ilerlemeyi teşvik etmek üzere, eser ve buluş sahiplerinin kendi ürünleri üzerindeki haklarını gerek ulusal düzeyde gerekse uluslararası düzeyde korumak üzere yasal düzenlemelere gidilmiştir. Uluslararası anlaşmalar yapılmıştır.

Fikir ve sanat eseri meydana getirmek genel olarak yaratıcılığın bir sonucudur. Bu yaratıcılık ise yalnızca insanda mevcuttur. Bunlar yaratıldığı andan itibaren insanlığın ortak kültür hazinesinin bir parçası haline gelir. Eserlerin ve buluşların çoğaltılması, uygulamaya konması ve korunması hukuki düzenleme yapılması ile mümkün olur. Bu çerçevede ülkemizde fikri mülkiyet alanında 5846 Sayılı Fikir ve Sanat Eserleri Kanunu, Sınai mülkiyet hakları alanında 6769 Sayılı Sınai Mülkiyet Kanunu hukuki çerçeveyi oluşturmaktadır.

Eser ve buluş sahiplerinin teşviki amacıyla vergi kanunlarımızda çeşitli düzenlemeler yapılmıştır. Gelir Vergisi Kanunumuzun 18’inci maddesinde yer alan istisna (Serbest meslek kazançlarında istisna) düzenlemesi bu kapsamdaki önemli düzenlemelerden biridir. Bu gün yazımızda fikri ve sınai mülkiyet sahiplerinin elde ettikleri kazançlara GVK’nın 18’inci maddesi ile tanınan vergi istisnası üzerinde duracağız.

Serbest meslek kazançları

Serbest meslek kazancı Gelir Vergisi Kanunu’nun (GVK) 65’inci maddesinde, “her türlü serbest meslek faaliyetinden doğan kazanç serbest meslek kazancıdır denildikten sonra, serbest meslek faaliyeti; sermayeden ziyade şahsi mesaiye, ilmi veya mesleki bilgiye veya ihtisasa dayanan ve ticari mahiyette olmayan işlerin işverene tabi olmaksızın şahsi sorumluluk altında kendi nam ve hesabına yapılmasıdır” şeklinde tanımlanmıştır.

GVK 18’inci madde hükmü

Maddeye göre; Müellif, mütercim, heykeltıraş, hattat, bestekâr, bilgisayar programcısı ve mucitlerin ve bunların kanuni mirasçılarının şiir, hikaye, roman, makale, bilimsel araştırma ve incelemeleri, bilgisayar yazılımı, röportaj, karikatür, fotoğraf, film, video band, radyo ve televizyon senaryo ve oyunu gibi eserlerini gazete, dergi, bilgisayar ve internet ortamı, radyo, televizyon ve videoda yayınlamak veya kitap, CD, disket, resim, heykel ve nota halindeki eserleri ile ihtira beratlarını satmak veya bunlar üzerindeki mevcut haklarını devir ve temlik etmek veya kiralamak suretiyle elde ettikleri hasılat gelir vergisinden müstesnadır.

Eserlerin neşir, temsil, icra ve teşhir gibi suretlerle değerlendirilmesi karşılığında alınan bedel ve ücretler istisnaya dahildir.

Yukarıda yazılı kazançların arızi olarak elde edilmesi istisna hükmünün uygulanmasına engel teşkil etmez.

Serbest meslek kazançları istisnasının, bu kanunun (GVK) (vergi tevkifatı ile ilgili) 94’üncü maddesi uyarınca tevkif suretiyle ödenecek vergiye şümulü yoktur. Bu madde kapsamındaki kazançları toplamı 103’üncü maddede yazılı tarifenin dördüncü gelir diliminde yer alan tutarı (2024 yılı için 3 milyon TL) aşanlar bu istisnadan faydalanamaz. Bu durumda olanların, 94’üncü maddenin birinci fıkrası kapsamında tevkifat yapma yükümlülüğü yoktur.

Serbest meslek kazançlarında istisna ve uygulanması

Kanunun 18’inci maddesinde serbest meslek kazanç istisnasından yararlanan mükellefler ve istisna kapsamında olan eserler sayılmış olup, söz konusu maddede hangi hasılatın istisna kapsamında olduğu da ayrıca belirtilmiştir. Buna göre;

-

a) Anılan istisnadan yararlanma hakkı; müellif, mütercim, heykeltıraş, hattat, ressam, bestekâr, bilgisayar programcısı, mucitler ve bunların kanuni mirasçılarına tanınmıştır.

-

b) İstisna kapsamına; şiir, hikâye, roman, makale, bilimsel araştırma ve incelemeleri, bilgisayar yazılımı, röportaj, karikatür, fotoğraf, film, video band, radyo ve televizyon senaryo ve oyunu gibi eserler ile ihtira beratları girmektedir.

-

c) İstisna uygulanacak hasılat, eserlerin; gazete, dergi, bilgisayar ve internet ortamı, radyo, televizyon ve videoda yayınlanması veya kitap, CD, disket, resim, heykel ve nota halindeki eserleri ile ihtira beratlarının satılması veya bunlar üzerindeki mevcut hakların devir ve temlik edilmesi veya kiralanması karşılığında elde edilen hasılattır. Eserlerin neşir, temsil, icra ve teşhir gibi suretlerle değerlendirilmesi karşılığında alınan bedel ve ücretler de istisna kapsamındaki hasılata dahildir.

2) 5846 Sayılı Fikir ve Sanat Eserleri Kanunu hükümlerine göre bazı eserlerde kayıt ve tescil zorunlu, bazı eserlerde ise ihtiyari tutulmuştur. 193 sayılı Kanun’un 18’inci maddesinde yer alan serbest meslek kazanç istisnasından yararlanabilmek için maddede belirtilen eserlerden kayıt ve tescili zorunlu olanların kayıt ve tescil ettirilmesi şart olup, diğer eserlerde kayıt ve tescil şartı aranmayacaktır.

3) Kültür ve Turizm Bakanlığı’nca kayıt ve tescil edilen eserlerin, aynı zamanda 193 sayılı Kanun’un 18’inci maddesinde sayılan eserler veya bu eserlere benzerlik gösteren eserlerden olması şart olup, 5846 sayılı Kanun’a göre kayıt-tescil edilen tüm eserler istisna kapsamına girmemektedir.

İSTİSNA UYGULAMASI VE SINIRLAMA

-Beyan ve tevkif suretiyle ödenen vergilerin mahsubu

Limiti aşmayan kazançlarda durum

1) 193 sayılı Kanun’un 18’inci maddesi kapsamında elde edilen ve aynı kanunun 103’üncü maddesinde yazılı tarifenin dördüncü gelir diliminde yer alan tutarı (2023 yılı için 1 milyon 900 bin TL, 2024 yılı için 3 milyon) aşmayan kazançlar gelir vergisinden istisna olup bu kazançlar için yıllık gelir vergisi beyannamesi verilmeyecek, diğer gelirler dolayısıyla beyanname verilmesi halinde de bu kazançlar beyannameye dahil edilmeyecektir. Bu kazançlar üzerinden tevkif suretiyle ödenen vergiler nihai vergi olacaktır.

2) 193 sayılı Kanun’un 18’inci maddesi kapsamında elde edilen kazançların devamlı veya arızi olarak elde edilmesi istisnanın uygulanmasına engel teşkil etmeyecektir.

- Limiti aşan kazançlarda durum-istisna yerine beyan ve beyanname üzerinde yapılabilecek indirimler

1) 193 sayılı Kanun’un 18’inci maddesi kapsamında elde edilen ve aynı kanunun 103’üncü maddesinde yazılı tarifenin dördüncü gelir diliminde yer alan tutarı (2023 yılı için 1 milyon 900 bin TL, 2024 yılı için 3 milyon TL) aşan kazançlar için istisnadan yararlanılması mümkün bulunmamaktadır. Söz konusu tutarın aşılıp aşılmadığı ilgili takvim yılının sonu itibarıyla belirlenecek ve 18’inci madde kapsamında elde edilen kazançlar toplamının söz konusu tutarı aşması halinde, elde edilen kazançların tamamı yıllık gelir vergisi beyannamesi ile beyan edilecektir. İstisnadan faydalanılıp faydalanılamayacağı yılsonu itibarıyla belirleneceğinden, istisnadan faydalanamayan mükelleflerin geçici vergi beyannamesi verme yükümlülükleri olmayacaktır.

2) Yıllık beyanname verilmesi durumunda, 193 sayılı Kanun’un 68’inci maddesinde sayılan mesleki kazancın elde edilmesi ve idame ettirilmesi ile ilgili olarak yapılan giderler, yıllık beyanname üzerinde indirim konusu yapılacaktır. Söz konusu giderlerin indirim konusu yapılabilmesi için 4 / 1 / 1961 tarihli ve 213 sayılı Vergi Usul Kanunu’nda belirtilen belgelerle tevsik edilmesi şarttır.

3) Yıllık beyanname verilmesi durumunda, 193 sayılı Kanun’un 89’uncu maddesinde yer alan şahıs sigorta primleri, eğitim ve sağlık harcamaları, sponsorluk harcamaları ve engellilik indirimi ile anılan madde ve ilgili kanunlarında indirim konusu yapılabileceği düzenlenmiş bağış ve yardımlar gibi bazı harcamaların da beyan edilen gelirden indirim konusu yapılması mümkündür.

4) Yıllık beyanname üzerinden hesaplanan gelir vergisinden 193 sayılı Kanun’un 94’üncü maddesine göre yıl içinde kesilen vergiler mahsup edilebilecektir.

Limitin aşılıp aşılmadığının tespitinde esas

193 sayılı Kanun’un 103’üncü maddesindeki tarifenin dördüncü gelir diliminde yer alan tutarın aşılıp aşılmadığı, takvim yılı sonu itibarıyla her bir yıl için ayrı ayrı değerlendirilecektir. İlgili takvim yılında istisnadan yararlanılamaması sonraki yıllarda istisnadan yararlanılmasına engel teşkil etmeyecektir.

. Tevkifat uygulaması

- 193 sayılı Kanun’un 94’üncü maddesinin birinci fıkrasında vergi tevkifatı yapmak zorunda olanlar ile tevkifata tabi ödemeler belirtilmiştir. Aynı fıkranın (2) numaralı bendinde, yaptıkları serbest meslek işleri dolayısıyla bu işleri icra edenlere yapılan ödemelerden; 12 /1 / 2009 tarihli ve 2009 / 14592 sayılı Bakanlar Kurulu Kararı uyarınca, 18’inci madde kapsamına giren serbest meslek işleri dolayısıyla yapılan ödemelerden %17, diğerlerinden %20 oranında gelir vergisi tevkifatı yapılacağı düzenlemesi yer almaktadır.

- 193 sayılı Kanun’un 18’inci maddesi kapsamında elde edilen kazançların, aynı kanunun 103’üncü maddesinde yazılı tarifenin dördüncü gelir diliminde yer alan tutarı aşması nedeniyle istisnadan faydalanılamayacak olması, yıl içinde yapılacak olan tevkifat uygulamasını etkilemeyecek ve söz konusu kazançlar üzerinden aynı kanunun 94’üncü maddesinin birinci fıkrasının (2) numaralı bendinin (a) alt bendi uyarınca tevkifat yapılacaktır.

- Serbest meslek kazancının devamlı veya arızi nitelikte olmasının tevkifat uygulamasında

herhangi bir önemi bulunmamaktadır.

- 193 sayılı Kanun’un 18’inci maddesi kapsamında serbest meslek kazanç istisnasından yararlanan mükelleflerin tevkifat yapma yükümlülüğü bulunmamaktadır.

- 193 sayılı Kanun’un 18’inci maddesinin son fıkrasına göre, madde kapsamındaki kazançları toplamı 103’üncü maddede yazılı tarifenin dördüncü gelir diliminde yer alan tutarı aşanların bu istisnadan faydalanamayacakları hükme bağlanmış ve bu durumda olanların, 94 üncü maddenin birinci fıkrası kapsamında tevkifat yapma yükümlülüğü olmadığı belirtilmiştir. Bu nedenle, 193 sayılı Kanun’un 18’inci maddesi kapsamında kazanç elde eden ve aynı kanunun 103’üncü maddesinde yazılı tarifenin dördüncü gelir diliminde yer alan tutarı aşması nedeniyle istisnadan yararlanamayacak olan mükelleflerin, kanunun 94’üncü maddesi kapsamında ücret, kira gibi yapacağı ödemeler üzerinden tevkifat yapma yükümlülüğü bulunmamaktadır.

Defter tutma ve belge düzeni

1) 213 sayılı Kanun’un 172’nci maddesinde defter tutmaya mecbur olanlar sayılmış

olup aynı kanunun 210’uncu maddesinde ise serbest meslek erbabının serbest meslek kazanç

defteri tutacağı hüküm altına alınmıştır. Yine aynı kanunun 236’ncı maddesinde de serbest meslek erbabının tahsilatları için serbest meslek makbuzu düzenlemek mecburiyetinde olduğu belirtilmiştir.

2) 193 sayılı Kanun’un 18’inci maddesinde belirtilen türden faaliyetlerde bulunan ve eserlerini kısmen veya tamamen aynı kanunun 94’üncü maddesinde belirtilenler dışındakilere teslim eden serbest meslek erbabının; defter tasdik ettirme (defter-beyan sistemine kaydolma) ve tutma ile belge düzenleme zorunlulukları bulunmaktadır.

(3) 213 sayılı Kanun’un mükerrer 257’nci maddesinin bakanlığımıza verdiği yetkiye istinaden, münhasıran 193 sayılı Kanun’un 18’inci maddesinde belirtilen türden faaliyetlerde bulunan ve eserlerini sadece aynı kanunun 94’üncü maddesinde belirtilen kişi ve kurumlara teslim eden serbest meslek erbabından isteyenlerin; yıl içindeki kazançlarının toplamının 193 sayılı Kanun’un 103’üncü maddesinin dördüncü gelir diliminde yer alan (2023 yılı için 1 milyon 900 bin TL, 2024 yılı için 3 milyon TL) tutarı aşıp aşmadığına bakılmaksızın, defter tasdik ettirme (defter-beyan sistemine kaydolma) ve belge düzenleme zorunluluklarının kaldırılması uygun görülmüştür.

4) 193 sayılı Kanun’un 18’inci maddesinde belirtilen türden faaliyetlerinin yanı sıra başkaca faaliyetleri nedeniyle serbest meslek kazancı mükellefiyeti bulunanların, defter tasdik ettirme

(defter-beyan sistemine kaydolma) ve tutma ile belge düzenleme zorunlulukları bulunmaktadır. Başkaca faaliyetleri nedeniyle serbest meslek kazancı mükellefiyeti bulunan ve serbest meslek kazanç defteri tutan mükelleflerin 193 sayılı Kanun’un 18’inci maddesi kapsamındaki kazançlarına ilişkin kayıtlarını da aynı defterde göstermesi mümkündür.

5) 193 sayılı Kanun’un 18’inci maddesinde belirtilen türden faaliyetleri arızi olarak yapanların, defter tasdik ettirme (defter-beyan sistemine kaydolma) ve tutma ile belge düzenleme zorunlulukları bulunmamaktadır.

6) 193 sayılı Kanun’un 18’inci maddesi kapsamında elde edilen kazançların, aynı kanunun 103’üncü maddesinde yazılı tarifenin dördüncü gelir diliminde yer alan tutarı aşması nedeniyle istisnadan faydalanılamayacak olması, defter tutma ve belge düzenleme yükümlülüğünde bir değişiklik yaratmayacaktır.

7) 193 sayılı Kanun’un 18’inci maddesi kapsamında faaliyette bulunan ve serbest meslek makbuzu düzenleme zorunluluğu bulunmayanlardan alınan eserlere ilişkin yapılan ödemelerin gider pusulası imzalatılmak suretiyle tevsik edilmesi mümkün bulunmaktadır.

(8) 193 sayılı Kanun’un 182inci maddesi kapsamında kazanç elde eden mükelleflerin, kendilerine düzenlenen gider pusulalarını ve bu faaliyetleri ile ilgili olarak satın aldıkları mal ve giderlerine ilişkin belgelerini, Vergi Usul Kanunu’nda öngörülen süre boyunca (5 yıl) saklamaları gerekmektedir. Akif AKARCA / Dr.Mehmet ŞAFAK

TİCARET KANUNU’NA DEĞİŞİKLİKLER GELİYOR

Meclise sunulan “Türk Ticaret Kanunu ile Bazı Kanunlarda Değişiklik Yapılmasına Dair Kanun Teklifi ile ticari yaşamın anayasası niteliğinde olan Ticaret Kanunu’nda beş önemli değişiklik öngörülmektedir. Aşağıda bu değişiklikleri veya getirilmek istenilen düzenlemeleri sırasıyla aktarıyorum.

Yönetim kurulu iş bölüşümünde değişiklik

- Mer’i Ticaret Kanunu’na göre yönetim kurulu üyeleri genel kurul tarafından en çok üç yıl süreyle görev yapmak üzere seçilebilmekte iken yönetim kurulu kendi içerisinde yönetim kurulu başkan ve başkan vekilini ancak bir yıl süre ile görev yapmak üzere seçebilmekte, bu nedenle de yönetim kurulu her yıl yeniden başkan veya başkan vekili seçmek zorunda kalmaktadır. Bu durum anonim şirketlerde, her yıl yönetim organizasyonunu yeniden gözden geçirmek zorunda bıraktığı gibi, pek çok şirkette de seçimin yönetim kurulunun görev süresi için yapıldığı düşüncesi ile her yıl seçim yapılmamaktadır. Bu durumda da yönetim kurulu başkan ve başkan vekilinin bir sonraki yıl yönetim kurulu başkan ve başkan vekiline atfedilen yetki ve görevlerin kim tarafından kullanılacağı hususlarında uygulamada tereddüt oluşturmaktadır. Kanun teklifi ile Ticaret Kanunu’nun 366. maddesinin bu sakıncayı giderecek şekilde değiştirilmesi öngörülmekte ve bu suretle yönetim kuruluna başkan ve vekilini yönetim kurulunun görev süresinin tamamını kapsayacak şekilde seçme olanağı sağlanmak istenilmektedir.

Yönetim kurulunun atama yetkisinde değişiklik

- Mer’i Ticaret Kanunu’nun 375’inci maddesinin birinci fıkrasının (d) bendinde “müdürlerin ve aynı işleve sahip kişiler ile imza yetkisini haiz bulunanların tamamının atanmaları ve görevden alınmaları” yönetim kurulunun devredilmez görev ve yetkileri arasında sayılmıştır. Dolayısıyla yönetim kurulu kararı ile yerine getirilmesi gereken bu işlemler, yetki devrine konu edilememektedir. Aynı fıkranın (a) bendinde ise yönetim kuruluna, yine devredilemez şekilde, “şirketin üst düzeyde yönetimi” görevi verilmiştir. Üst düzeyde yönetim görevinin kapsamı ise genel işletme politikası başta olmak üzere yatırım, finansman, temettü gibi politikaların belirlenmesi, belirlenen politikalar çerçevesinde hedeflere ulaşılması için araçların seçilmesi, hedeflere ulaşılıp ulaşılmadığının veya ulaşılıp ulaşılmayacağının belirlenmesi, finansal uygulamaların kontrolü ve stratejilerin tespiti” şeklinde açıklanabilir. Bu kapsam açısından bakıldığında, bunları gerçekleştirecek üst düzeyde yöneticinin de yönetim kurulu tarafından belirlenen stratejiyi, politikaları, makro planları uygulayacak yönetim teşkilatının başındaki kişiler olduğu anlaşılmaktadır. Üst düzeyde yönetimin ve üst düzey yöneticilerinin bu şekilde anlaşılması karşısında, (d bendi uyarınca) müdürlerin ve aynı işleve sahip kişiler ile imza yetkisini haiz bulunanların tamamının atanmasının yönetim kurulunun devredilemez yetkileri arasında bulunmasının bir anlam ve önemi kalmamaktadır. Nitekim kanun teklifinde; iki bendin belirtilen şekilde birlikte yorumunda ve uygulamada ihtilaflar bulunduğu gerekçesi ve şube ağı geniş, temsile yetkili çalışanı fazla olan şirketlerde her düzeyde çalışanın atanma ve görevden alınmalarına ilişkin yetkinin yönetim kurulunca devredilememesinin iş süreçlerini zorlaştırdığı değerlendirmesi ile şirket işlemlerinde kolaylık sağlamak için şirketin üst düzey yöneticileri dışında kalan kişilerin atanma ve görevden alınmaları yönetim kurulunun devredilemez ve vazgeçilemez görev ve yetkileri arasından çıkarılmakta ve uygulamada yaşanan tereddütlerin bu suretle giderilmesi amaçlanmaktadır.

Yönetim kurulu toplantı çağrı usulünde değişiklik

- Mer’i Ticaret Kanunu’nun 392. maddesinde yönetim kurulunu toplantıya çağırma yetkisi yalnızca yönetim kurulu başkanının ve Başkana ulaşılamadığı hallerde yönetim kurulu başkan vekilinin takdirine bırakılmıştır. Yönetim kurulu toplantısı yapılması ve müzakere ihtiyacının ortaya çıktığı bazı hallerde, üyelerden bu yönde talep gelmesine karşılık başkan veya vekili taleplere karşı duyarsız kalabilmektedir. Gerçi bu durumda üyelerin mahkemeye müracaatla toplantı yapılmasını sağlama olanakları varsa da bu da zaman alan bir süreçtir. Bu nedenle kanun teklifi ile anılan maddede yapılacak değişiklikle, “yönetim kurulu üyelerinin çoğunluğu tarafından yapılan toplantı istemlerinde, yönetim kurulu başkanına yönetim kurulunu toplantıya çağırma yükümlülüğü getirilmekte, yönetim kurulu başkanınca yönetim kurulunun toplantıya çağırılmadığı veya başkana/başkanvekiline ulaşılamadığı hallerde istemin doğrudan çağrı sahiplerince yapılabilmesi” olanağı sağlanmaktadır.

Ticaret siciline yargılama gideri muafiyeti

- Mer’i Ticaret Kanunu’nun geçici 7’nci maddesi uyarınca, 1.7.2015 tarihine kadar kanuna uyum sağlamamak, zorunlu sermaye artırımlarını yapmamak veya son beş yılda genel kurul toplantısı yapmamış olmak gibi sebeplerle ticaret sicili kayıtları re’sen silinen şirket veya kooperatifler hakkında açılan ihya davalarında ihya kararı ile birlikte davaya yasal hasım olarak iştirak eden ticaret sicili müdürlükleri aleyhine yargılama giderleri ve vekâlet ücretine hükmedilebilmektedir. Kanun teklifi ile bu davalarda, sadece madde hükümlerini uygulamakla yükümlü olan ticaret sicili müdürlükleri aleyhine yargılama gideri vekâlet ücreti hükmolunmasının önüne geçici düzenleme getirilmesi öngörülmektedir.

Şirketlere sermayeyi uyarlama zorunluluğu

- Bilindiği gibi 25 Kasım 2023 günlü Resmi Gazete’de yayımlanan 24.11.2023 tarih ve 7887 sayılı Cumhurbaşkanı Kararı ile Türk Ticaret Kanunu’nda anonim şirketler için belirlenmiş asgari esas sermaye tutarı 250 bin TL’ye (kayıtlı sermaye sistemini kabul etmiş bulunan halka açık olmayan şirketler için 500 bin TL’ye), limitet şirketlerde ise asgari esas sermaye tutarı 50 bin TL’ye yükseltilmişti. Bu yeni asgari sermaye tutarlarının ancak kararın yürürlüğe girdiği tarihten sonra (1.1.2024) kurulacak şirketlere uygulanabileceğini, kanunda mevcut şirketlerin artırılan yeni tutarlara uyumunu zorunlu kılan bir düzenleme olmadığını 28 Kasım ve 12 Aralık günlü köşe yazılarımda belirtmiştim. Nitekim Ticaret Bakanlığı da daha sonra bu yönde görüş açıklamıştı. Şimdi bu Torba Kanun’la, 1.1.2024’ten önce kurulmuş ve sermayesi Cumhurbaşkanı’nca belirlenen tutarın altında kalmış olan sermaye şirketlerine, sermayelerini 31.12.2026 tarihine kadar yeni asgari sermaye tutarlarına yükseltme yükümlülüğü getirilmektedir. Ticaret Bakanlığı’na da bu süreyi uzatma yetkisi verilmektedir. Bu tarihe kadar sermaye artırımının yapılmaması halinde, şirket infisah etmiş kabul edilecektir. Şirketlerin bu sermaye artırımını kolaylıkla yapabilmeleri için teklifle, bu maksatla yapılacak genel kurul toplantılarında toplantı nisabının aranmayacağı ve kararların toplantıya katılanların oy çokluğuyla alınacağı ve imtiyaz haklarının bu konuda kullanılamayacağı öngörülmektedir.

Öte yandan kayıtlı sermaye sistemini kabul etmiş şirketlerin çıkarılmış sermayelerinin yeni asgari sermaye tutarının (250 bin TL) üzerinde olması koşulu ile kayıtlı başlangıç sermayeleri ile çıkarılmış sermayelerini 500 bin TL’ye yükseltmedikleri takdirde infisah etmiş sayılmayacaklar, sadece kayıtlı sermaye sisteminden çıkmış kabul edileceklerdir.

Keşke bu kanun teklifiyle, şirketler dünyasına biraz daha ciddiyet getirebilmek için bu asgari tutarlar biraz daha yükseltilseydi, Cumhurbaşkanı’na verilen artırım yetkisi yenilenseydi ve Cumhurbaşkanı’na asgari sermayeleri her yeniden belirleyişinde mevcut şirketlere de uygulatma yetkisi verilseydi. Bumin DOĞRUSÖZ

https://www.ekonomim.com/kose-yazisi/ticaret-kanununa-degisiklikler-geliyor/741872

Enflasyon Düzeltmesinin İndirimli Kurumlar Vergisi Hesaplamalarına Etkisi

İndirimli kurumlar vergisi uygulaması, Kurumlar Vergisi Kanununun 32/A maddesinde düzenlenen, teşvik belgeli yatırımların cazibesini önemli ölçüde artıran, kurumlar vergisinin indirimli uygulanması yolu ile yatırımların kısmen devlet tarafından finanse edilmesini sağlayan, ancak bir o kadar da karmaşık bir düzenlemedir.

Enflasyon düzeltmesi ise şirket bilançolarında parasal olmayan varlıklar içerisinde yer alan sabit kıymet hesaplarını da konu aldığından, yatırım teşvik belgesi kapsamında indirimli kurumlar vergisi hesaplamasına konu edilen bu hesaplardaki enflasyon düzeltmesi farklarının ve diğer sabit kıymet kalemlerindeki değişimin indirimli kurumlar vergisi hesaplamasına etkisi bu yazımızın konusunu oluşturmaktadır.

1. İndirimli Kurumlar Vergisi Hesaplamasına Konu Edilen Sabit Kıymet ve Yapılmakta Olan Yatırımlar Hesabında (Gerçekleşen Yatırımlarda) Enflasyon Düzeltmesi Sonucu Meydana Gelen Artışlar Yatırıma Katkı Tutarını Artırır mı?

İndirimli kurumlar vergisi uygulamasında gerçekleşen sabit kıymet yatırımları üzerinden hesaplanan yatırıma katkı tutarı, sabit kıymet harcamalarındaki enflasyon düzeltmesi artışından etkilenmemelidir. Diğer bir deyişle yatırım teşvik belgesi kapsamındaki sabit kıymet harcamalarında enflasyon düzeltmesi sonucu meydana gelen artışlar, ilave bir yatırıma katkı tutarı oluşturmamalıdır. Nitekim yatırıma katkı tutarı, yatırım harcaması anında doğmaktadır.

2. Yatırımlar İçin Verilen Avanslardaki Enflasyon Düzeltmesi Artışı Yatırıma Katkı Tutarını Artırır mı?

Yatırımcılar gelecekte oluşacak fiyat hareketlerinden etkilenmemek amacıyla sabit kıymet yatırımları için nakit avans ödeyebilmekte, böylece yatırım malının fiyatı artsa dahi bu artıştan etkilenmemektedir. Bu kapsamda TL ödenen avanslar parasal olmayan kıymet olarak dikkate alındığından ödendiği tarih dikkate alınarak enflasyon düzeltmesine konu edilmektedir.

Nitekim 165 Sayılı VUK Sirküleri uyarınca Vergi Usul Kanununun mükerrer 298’inci maddesinin (A) fıkrasının (3/b) alt bendinin parantez içi hükmünde belirtilen parasal olmayan kıymetler için mahsuben verilen ve alınan avanslar parasal olmayan nitelikte iseler ödeme/tahsil tarihinden mahsup tarihine kadar düzeltilecektir. Bu kapsamda, belli mal veya hizmet miktarına endekslenen avansların parasal olmayan nitelikte olduğu kabul edilecek ve düzeltilecektir. Yabancı para cinsinden olan alınan ve verilen avanslar ise düzeltme tarihindeki döviz kuru ile düzeltilecek, ayrıca enflasyon düzeltmesine tabi tutulmayacaktır.

Sirküler uyarınca verilen avanslar malın teslim edilmesi veya hizmetin görülmesi halinde aynı hesabın alacağına yazılarak kapatılır. Avansa ilişkin taahhüdün yerine getirilmesi ile parasal olmayan verilen avanslar kapatılırken bu avansa ait düzeltme farkı da avansın mahsup edileceği ilgili hesaba aktarılarak kapatılır.

Buna göre yatırım malının teslimi ve faturasının düzenlenmesi anında parasal olmayan kıymet mahiyetindeki verilen avansın enflasyon düzeltmesine tabi tutulması sonucu oluşan fark, yatırımın maliyetine ilave edilecektir. Peki bu tutar indirimli kurumlar vergisi hesaplanmasında, diğer bir deyişle yatırıma katkı tutarının hesabında dikkate alınacak mıdır?

Öncelikle şu hususu belirtmekte fayda var. Bir harcamayı Sanayi ve Teknoloji Bakanlığının mevcut yatırım teşvik belgesi kapsamında indirimli vergi uygulaması açısından yatırıma katkı tutarının tespitinde dikkate alınacak unsurlar arasında değerlendirmesi halinde, bu tutarı indirimli kurumlar vergisine esas yatırım harcaması olarak dikkate alabiliriz. Dolayısıyla uygulama kapsamında, yasadaki sınırlamalar çerçevesinde, harcamaların temel belirleyicisinin Gelir İdaresi Başkanlığı değil, Sanayi ve Teknoloji Bakanlığı olduğunu söyleyebiliriz.

Teorik olarak enflasyon düzeltmesi “mali tablonun ait olduğu tarihteki satın alma gücü cinsinden hesaplanması” olduğundan TL olarak nakit verilen avanslarda bu düzeltme sonucunda meydana gelen artışların yatırıma katkı payını artırması makul görülebilir. Nitekim avans döviz olarak verilseydi yatırım malının teslim (faturalama) tarihine kadar oluşacak kur farkı yatırıma katkı tutarının hesabında dikkate alınabilecekti. Ancak bu yaklaşımın İdare tarafından dikkate alınmayacağı düşünülmekle birlikte, Gelir İdaresi Başkanlığı ve Sanayi ve Teknoloji Bakanlığının bu konudaki görüşlerinin bir an önce ortaya konulması uygun olacaktır.

3.Tevsi Yatırımlardan Elde Edilen Kazancın Tespitinde Sabit Kıymetlerin Düzeltilmiş Değerlerinin Dikkate Alınması Gerekliliği

Kurumlar Vergisi Kanununun 32/A maddesi uyarınca yatırımlardan elde edilen kazanca indirimli kurumlar vergisi uygulanması kapsamında tevsi yatırımlardan elde edilen kazancın ayrı bir şekilde tespit edilememesi halinde tevsi yatırım dolayısıyla indirimli vergi oranı uygulanacak kazanç, yapılan tevsi yatırım tutarının, dönem sonunda kurumun aktifine kayıtlı bulunan toplam sabit kıymet tutarına (devam eden yatırımlara ait tutarlar da dahil) oranlanması suretiyle belirlenmektedir.

1 Seri No.lu Kurumlar Vergisi Genel Tebliği uyarınca dönem sonunda kurumun aktifine kayıtlı bulunan toplam sabit kıymet ifadesinden Vergi Usul Kanununun 313’üncü maddesi uyarınca amortisman mevzuunu oluşturan iktisadi kıymetlerin anlaşılması, dolayısıyla boş arazi-arsa ve amortismana tabi olmayan diğer kıymetlerle ilgili tutarların bu hesaplamada dikkate alınmaması; sabit kıymet tutarının hesabında ise bu kıymetlerin birikmiş amortismanları düşülmeden önceki brüt tutarlarının dikkate alınması gerekmektedir.

Yine Tebliğ uyarınca hesaplamalar sırasında işletme aktifinde yer alan sabit kıymetlerin kayıtlı değeri olarak, gerekli şartların oluşması halinde yapılan enflasyon düzeltmesi sonucu oluşan değerleri dikkate alınmalıdır.

Sonuç olarak yukarıdaki yasal düzenlemeler uyarınca enflasyon düzeltmesi sonrasında tevsi yatırımlardan elde edilen kazancın tespitinde dikkate alınacak kazanç oranının hesaplanmasında, indirimli kurumlar vergisine konu yatırımlar ile diğer sabit kıymetler düzeltilmiş değerleri ile dikkate alınmalıdır.

Dr. Emrah AYGÜL

Yeminli Mali Müşavir

Bağımsız Denetçi

This email address is being protected from spambots. You need JavaScript enabled to view it.

https://www.alomaliye.com/2024/05/08/enflasyon-duzeltmesinin-indirimli-kurumlar-vergisi/

HANGİ İŞLEMLERE FORM BA-BS VERİLECEK

Form Ba - Bs Beyanı: Yakın Gelecekte Muhtemelen Çoğu İşlem Beyan Dışı Kalmış Olacaktır.

|

Form Ba Bs Beyanı |

||

|

Form Ba |

Form Bs |

|

|

Kira Ödemelerine İlişkin Belgelerin |

Beyan Yok |

Beyan Yok |

|

Elektronik Belge ( E Fatura v.b.) |

Beyan Yok |

Beyan Yok |

|

Elektronik Belge Olarak Düzenlen İhracat Faturası |

Beyan Yok |

|

|

İthalat İşlemlerine İlişkin Belgelerin |

Beyan Yok |

Beyan Yok |

|

Noterlerde Yaptırılan İşlemlerin: Vergi İdaresinin Görüşüne Göre Vergi Mükellefiyeti Olmayan Şahıslardan Alınacak Arsa Veya İkinci El Taşıtlar İçin Gider Pusulası Düzenlenmesi Ve Bu Kişilere İmzalatılması Gerekmektedir. Vergi Mükellefiyeti Olmayan Kişilerden Noterden Yapılan Araç Satış Sözleşmesi İle Satın Alınan Taşıtlar İçin Ödemenin Banka, Ödeme Kuruluşu Ve Ptt Aracılığıyla Yapılması Halinde, Bu Kurumlarca Düzenlenen Belgeler (Dekont, Alındı Vb.) Gider Pusulası Yerine Kabul Edilecek Ve Bu Hallerde Mükellefler Tarafından Ayrıca Gider Pusulası Düzenlenmeyecektir. Aksi Takdirde Gider Pusulası Düzenlenmesi Gerekir. |

Beyan Yok |

|

|

Sigorta Poliçelerinin |

Beyan Yok |

Beyan Yok |

|

Sigorta Komisyon Gider Belgesinin |

Beyan Yok |

Beyan Yok |

|

Elektronik Ürün Senedinin (ELÜS) |

Beyan Yok |

Beyan Yok |

|

Noterlik Hizmetlerinin |

Beyan Yok |

|

|

Döviz Alış-Satışı Yapan Mükelleflerin Düzenlediği Döviz Ve Kıymetli Maden Alım-Satım Belgesi |

Beyan Yok |

Beyan Yok |

|

Altın Borsasına Üye Olup Kıymetli Maden Alış-Satışı İle Uğraşan Mükellefler Kıymetli Maden Alım-Satım Belgesi |

Beyan Yok |

Beyan Yok |

|

Bilanço Esasına Göre Defter Tutan Mükelleflerin, Döviz Büroları Ve Yetkili Diğer Kuruluşlardan Yapmış Oldukları Döviz Alış-Satışları |

Beyan Yok |

|

|

Tüm Alış Ve/Veya Satışları Belirtilen Had Olan 5.000 TL’nin Altında Kalan Veya Elektronik Belge Olarak Düzenlenen Belgelerden Oluşan Mükelleflerin |

Beyan Yok |

Beyan Yok |

|

Bir Mükelleften Alınan 5.000 TL Aşmayan Yazar Kasa Fişi Aylık Toplamı ( Belirlenen Haddi Aşan Yazar Kasa Fişi Aylık Toplamı Beyan Edilir.) |

Beyan Yok |

|

|

396 Sıra Nolu Vergi Usul Kanunu Genel Tebliğine Göre Bildirim Formlarında Eksik Veya Yanıltıcı Bildirimde Bulunan Mükellefler Hakkında 213 Sayılı Vergi Usul Kanununun Mükerrer 355. Maddesi Hükmü Uyarınca 2024 Yılında 11.800,00 TL Özel Usulsüzlük Cezası Kesilir. Söz Konusu Cezanın Uygulanmasında, Ba Ve Bs Bildirim Formları Tek Bir Form Olarak Değerlendirilir Ve Tek Özel Usulsüzlük Cezası Kesilir. |

||

|

Bildirim Verme Yükümlülüğü Bulunan Ancak Tüm Alış Ve/Veya Satışları 5.000 TL Altında Kalan Veya Elektronik Belge Olarak Düzenlenen Belgelerden Oluşan Mükelleflerin, İlgili Dönem Form Ba Ve/Veya Form Bs Bildirimlerini Vermelerine Gerek Bulunmamaktadır. |

||

Tabloyu PDF olarak İndirmek için Tıklayınız

ERSAN KARACA

ERSAN KARACA YEMİNLİ MALİ MÜŞAVİR

Not, Tabloyu başka sosyal medyada paylaşılması durumunda Yazarın isminin Kaynak gösterilmesi önemle rica olunur

Finansman Gider Kısıtlamasında Danıştay’dan İlk Karar

Danıştay 3.Dairesi ihtirazi kayıtla açılan, tebliğin yabancı kaynak tanımının da iptalinin talep edilmesi nedeniyle ilk mahkeme olarak baktığı davada, tebliğdeki yapılan yabancı kaynak tanımının Maliye Bakanlığına verilen usul ve esasları belirleme yetkisi sınırları içinde yapılmış bir tanım olduğu, bu nedenle de yetki aşımından veya fonksiyon gaspından söz edilemeyeceğinden hareketle davayı reddetti.

Kararda 4.2.2021 öncesinde kullanılan yabancı kaynaklarla ilgili bu düzenlemenin uygulanabilip uygulanamayacağı tartışılmamış, ancak, iki hâkimin bu konuda yazdıkları karşı oy gerekçelerine yer verilmiştir.

Bu karar ilk merci kararı olduğundan temyizi kabil olup, temyiz yeri Vergi Dava Daireleri Kurulu olacaktır.

Kararın bütünü üzerine ayrıntılı değerlendirmeler yapmaya devam edeceğiz.

İlk etapta geriye yürüme konusunda (karşı oy dışında)kararda bir değerlendirmeye yer verilmemiş olduğunu görüyoruz.

Kararın kendi içinde çelişkiler taşıdığını ve konunun tartışılmasında esaslı unsurlarda eksiklik olduğunu düşünüyoruz.

Finansman gider kısıtlaması uygulamasının ilk aşamasında, finansman gideri yaratmayan yabancı kaynakların öz kaynak mukayesesinde dikkate alınması yanlıştır. Tek düzen hesap planındaki yabancı kaynak tanımı ve bu konuda Maliye Bakanlığına yeknesak mali tablolar oluşturmak için muhasebe prensipleri belirleme konusunda verilen yetki konusunda bir sorun bulunmamaktadır. Ancak vergi hesabı yapılırken vergi kanunlarındaki düzenlemeler dikkate alınarak beyanname hazırlanacaktır. Ki bu durum kararın 13.sahifesindeki ilk paragrafın son cümlesinde de bu şekilde ifade edilmektedir.

Finansman gider kısıtlaması öz kaynak kullanımını özendirmek için getirilmiş bir düzenlemedir. Finansman gideri yaratmayan kalemlerin, örneğin bankada karşılığı olan, henüz vadesi gelmemiş vergi borcunun veya kayıtlara alınmış ancak henüz vadesi gelmemiş ( belki bir ay gibi piyasada vadesiz sayılacak bir süre içinde ödenecek ve hiçbir vade farkı unsuru taşımayan) hiçbir finansman gideri yaratmamış ticari borcun öz kaynak mukayesesinde dikkate alınması, finansman gideri yaratmayan hesapların sanki finansman gideri yaratıyormuş gibi hesaplamada dikkate alınması nedeniyle yasanın hem amacına hem de lafzına açık aykırılık teşkil etmektedir. Yasa da iki ayrı yabancı kaynaktan(biri öz kaynak mukayesesi diğeri de finansman gider kısıtlaması için)söz edilmemektedir. Oysa tebliğ iki ayrı tabancı kaynak tanımına yol açmış ve hayati değerlendirme hatası oluşmuştur.

Vergi Dava Daireleri Kurulunda verilecek kararda tüm bu hususların da ele alınmasını temenni ediyoruz.

ZEKİ GÜNDÜZ AVUKAT, YMM

Linkedin paylaşımından Alıntı Yapılmıştır