Mehmet Özdoğru

ENFLASYON DÜZENLEMESİ KAYITLATLARIN İPTALİNE GEREK KALMADI

1.GV De Daha Önce Atılan Enflasyon Düzenlemesi Kayıtlatların İptaline Gerek Kalmadı

Gelir İdaresin’den 1.GV de Enflasyon düzeltmesi yapan ancak aynı dönemde enflasyon muhasebesi uygulanmayacağı için daha önce atılan düzeltme kayıtlatını değiştirmeden beyanname üzerinde fark tutarlarının KKEG ve indirim mekanizması ile düzeltilmesine imkan veren çözüm bugün verilen bir görüşle geldi.

Buna göre, 2023 hesap dönemi ve 2024 birinci geçici vergi dönemindeki mali tablolar 213 sayılı Kanunun mükerrer 298 inci maddesi kapsamında enflasyon düzeltmesine tabi tutulup yasal defterlere kaydedildiği dikkate alındığında, söz konusu döneme ilişkin yasal kayıtların düzeltilmesine gerek bulunmamakta olup, bu kayıtlar ile enflasyon düzeltmesi yapılmamasına göre oluşan kar/zarar farkının, 2024 birinci dönem geçici vergi beyannamesinde "Kanunen Kabul Edilmeyen Giderler" veya "Zarar Olsa Dahi İndirilecek İstisna ve İndirimler Bölümünün Diğer İndirimler" kısmında gösterilmek suretiyle beyan edilmesi ve enflasyon düzeltmesi öncesi kar/zarara göre geçici vergi matrahının belirlenmesi mümkün bulunmaktadır.

Bu konudaki belirsizliği bu yoğunlukta aldığı hızlı aksiyon ile netleştiren Gelir İdaresine teşekkürler.

Linkedin paylaşımından Alıntı yapılmıştır

2024 YILINDA ALINAN AVANSLARIN KAPATILMASI

2023 Dönem kayıtlarında alınan avanslar parasal olmayan iktisadi kıymet olarak enflasyon düzeltmesine tabii tutuldu, çıkan farklar 340 ve 698 Enflasyon Düzeltmesi Fark Hesaplarına atıldı. 2024 yılı ve sonrasında avans kapatıldığında 340 hesaba kaydedilen enflasyon farkı 649 Diğer Olağan Gelir ve Karlar Hesabına intikal ettirilmesi sonucunda kapatılması gerekir. Bu şekilde gelir hesaplarına aktarılan farklar vergiye tabi tutulmaz, beyannamede diğer indirimler kısmında beyan edilir.

ERSAN KARACA

ERSAN KARACA YEMİNLİ MALİ MÜŞAVİR

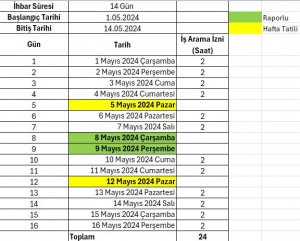

İHBAR SÜRESİNDE RAPOR ALINMASI VE İŞ ARAMA İZNİ

Bildirim öneli verilerek iş akdinin feshedilmesi halinde işçinin fesih bildirimi yapıldığı tarihteki kıdemine göre 2-8 hafta arasında ihbar süresi verilir. İşçi bu sürede çalışmaya devam eder ve günlük 2 saat iş arama izni verilir.

Bununla birlikte işveren bildirim süresine ait ücreti peşin vererek (ihbar tazminatı) iş akdini beklemeden feshedebilir.

İşçinin ihbar süresi içerisinde rapor alması halinde ise rapor süresi kadar bildirim süresi uzatılılır. Örnekte olduğu gibi 14 gün ihbarı olan işçinin 2 gün rapor alması halinde fesih tarihi 2 gün sonraya sarkacaktır.

Bildirim süresi 01.05.2024 tarihinde işçinin 14 gün ihbarı olduğunu varsayarsak bu durumda normal şartlarda 14.05.2024 tarihinde iş akdinin feshedilmesi gerekir. Ancak işçi 2 gün rapor almış ve fesih tarihi 16.05.2024 olmuş oldu.

Aynı şekilde işçiye fiili çalışılan her gün için 2 saat iş arama izni verilmesi gerekir. İşçinin raporlu olduğu sürede, hafta ve resmi tatillerde vb. izin verilmez.

Örnekte haftada 1 gün hafta tatili kullanan ve 2 gün raporlu olan işçiye iş arama izni çalıştığı günlerde verilmiş ve toplamda 24 saat iş arama izni kullandırılmış oldu.Resmi tatilde de iş arama izni verilmez . Tabloda1 Mayıs sehven yazılmıştır.

2024 YILINDA VERİLEN AVANSLARIN KAPATILMASI

Verilen avanslar malın teslim edilmesi veya hizmetin görülmesi halinde aynı hesabın alacağına yazılarak kapatılır. Avansa ilişkin taahhüdün yerinde getirilmesi ile parasal olmayan verilen avanslar kapatılırken bu avansa ait düzeltme farkı da avansın mahsup edileceği ilgili hesaba ( 153 Ticari Mallar Hesabı v.b.) aktarılarak kapatılır.

Yabancı para cinsinden olan alınan ve verilen avanslar düzeltme tarihindeki döviz kuru ile düzeltilir, ayrıca enflasyon düzeltmesine tabi tutulmaz.

2023 Dönem kayıtlarında alınan avanslar parasal olmayan iktisadi kıymet olarak enflasyon düzeltmesine tabii tutuldu, çıkan farklar 340 ve 698 Enflasyon Düzeltmesi Fark Hesaplarına atıldı. 2024 yılı ve sonrasında avans kapatıldığında 340 hesaba kaydedilen enflasyon farkı 649 Diğer Olağan Gelir ve Karlar Hesabına intikal ettirilmesi sonucunda kapatılması gerekir. Bu şekilde gelir hesaplarına aktarılan farklar vergiye tabi tutulmaz, beyannamede diğer indirimler kısmında beyan edilir.

ERSAN KARACA

ERSAN KARACA YEMİNLİ MALİ MÜŞAVİR

Bağ-Kurluların Prim Gün Sayısı Ne Zaman Düşecek?

Soru: Bağ-Kur 7200’den haber var mı? Uzun zamandır bizleri umutlandırdılar, fakat bir türlü sonuçlandırılmadı. Temmuz ayında 18 ay ihya ve 8 ay da askerlik borçlanması yaparsam emekliliğim doluyor. Bir haber, bir duyumunuz var mı? Temmuz gibi, hadi en geç Ekim gibi çıkar mı acaba yasa? Harun D.

TFRS- BOBİ TFRS - KÜMİ TFRS VE İŞLETME DEFTERİ HADLERİ

* KAYİK’ler Bağımsız Denetime Tabidir Ve TFRS Kısaltmasıyla Türkiye Finansal Raporlama Standartlarına Tabidir.

* Büyük İşletmeler ve Orta Boy İşletmeler Bağımsız Denetime Tabidir Ve BOBİ FRS Standartlarına Tabidir.

* Küçük İşletmeler ve Mikro İşletmeler Bağımsız Denetime Tabi Değildir Ve Kümi FRS Standartlarına Tabidir.

* KÜMİ FRS Alt Sınırı: İşletme Hesabı Esasına Göre Defter Tutanlar

SPK, BDDK Ve Hazine Ve Maliye Bakanlığı Düzenlemelerine Tabi İşletmeler: Halka Açık Şirketler - Bankalar - Faktoring Şirketleri - Finansman Şirketleri - Finansal Kiralama Şirketleri - Sigorta Şirketleri V.B. Toplam 2162 İşletme Kamu Yararını İlgilendiren Kuruluşlar (KAYİK’ler) Olarak Bağımız Denetime Tabidir Ve TFRS Kısaltmasıyla Türkiye Finansal Raporlama Standartlarına Tabidir. KAYİK’ler Dışındaki Mükellefler Türkiye Finansal Raporlama Standartlarına Tabi Olmayıp, Uygulayacağı Standart Aşağıda Gösterilmiştir.

KÜMİ FRS Alt Sınırı: Vergi Usul Kanunu 177-178. Maddesine İstinaden Bilanço Esasına Göre Defter Tutma Hadlerini Geçenler- Kısaca İşletme Hesabı Esasına Göre Defter Tutma Sınırı Üstünde Olanlar KÜMİ FRS’ ye Tabidir. (Alış Tutarı: 1.400.000,00 TL - Satış Tutarı: 2.000.000,00 TL) İşletme Hesabı Esasına Göre Defter Tutma Sınırı Altında Olanlara İse Standart Uygulama Bulunmamaktadır.

|

Bağımsız Denetime Tabi İşletmeler ( 3 Şarttan İkisi) |

Bağımsız Denetime Tabi Olmayan işletmeler |

|||

|

Büyük İşletmeler |

Orta Boy İşletmeler |

Küçük İşletmeler |

Mikro İşletmeler |

|

|

Aktif Toplamı |

200 Milyon TL Üstü |

150 Milyon TL Üstü |

3,5 Milyon TL Üstü |

3,5 Milyon TL Altı |

|

Net Satış Hasılatı |

400 Milyon TL Üstü |

300 Milyon TL Üstü |

7 Milyon TL Üstü |

7 Milyon TL Altı |

|

Çalışan Sayısı |

250 Üstü |

150 Üstü |

10 Üstü |

1-9 Çalışan |

|

Uygulanan Standart |

BOBİ FRS |

KÜMİ FRS |

||

ERSAN KARACA

ERSAN KARACA YEMİNLİ MALİ MÜŞAVİR

DÜZELTME KARINI DAĞITMAK MANTIKLI MI? YA DA NE KADARLIK KISMI VERGİSİZ DAĞITILABİLİR

Bilindiği üzere, bilançolar düzeltilirken 570 ve 590 hesaplar 698 hesaba aktarılmak suretiyle kapatıldığı için 2024 yılı ve izleyen dönemlerde kar dağıtım konusunda hata yapmamanız adına bazı hususlara dikkatinizi çekmek istiyorum. Bunlardan ilki, 31.12.2023 tarihli bilançonun düzeltilmesi sonucu ortaya çıkan kar 570 geçmiş yıl karları hesabına aktarıldığından, düzeltme öncesi 570 ve 590 hesaplarda yer alan ve 698 hesaba aktarılarak kapatılan geçmiş yıl karları ile dönem karları hesaplarını 570 geçmiş yıl karları hesabının altında izlemek suretiyle kar dağıtımına konu edebilir. Burada dikkate edilmesi gereken nokta düzeltme öncesi bilançoda yer alan 570 geçmiş yıl karları ile 590 dönem karının üzerinde bir düzeltme karı oluşmuşsa sadece bu kar tutarları sınırlı olmak üzere kurumlar vergisi ödenmeden kar dağıtımı söz konusu olabilecektir. Anılan kar paylarının dağıtımı aşamasında elde eden ortaklarının hukuki durumuna göre stopaj yapılması gerektiği unutulmamalıdır. Düzeltme karı 570 ve 590 hesabın altında bir tutar ise de dağıtım konusunda sıkıntı yok. Sadece düzeltme karı kadar tutar dağıtıma konu edilebilir. Gelelim başka ikinci hususa. Düzeltme öncesi 570 ve 590 hesaplarda yer alan kar payı tutarlarını aşan tutarda kar payı dağıtımına da engel bir durum yok, sonuçlarına katlanırsanız tabi ki. Sonuçları ne diye soracak olursanız, kurumlar vergisi ve kar dağıtımına bağlı stopaj vergilemesi ile karşı karşıya kalırsınız.

Öte yandan, düzeltme sonucu ortaya çıkan 570 Geçmiş Yıl Karları 2024 yılı ve izleyen dönemlerde düzeltmeye tabi tutulmak suretiyle gider etkisi yaratacağından, bilançolarında gelir etkisi gider etkisinden büyük olma ihtimali yüksek firmalarda kar dağıtım kararının enflasyon düzeltmesinden kaynaklı ilave vergi yükü doğurabileceğini belirtmeden geçemeyeceğim. Sonuç olarak kar dağıtımı yapmak mantıklı bir hareket olmayabilir.

Linkedin paylaşımından alıntı yapılmıştır.

BİNEK OTOMOBİLLERİNİN GİDERLERİNDE VE AMORTİSMANLARINDA 2024 YILINDA UYGULANACAK KISITLAMA TUTARLARI

7194 sayılı Kanun’la Gelir Vergisi Kanun’un 40. maddesinde yapılan düzenlemeler uyarınca, anılan Kanunun yayımlandığı 7/12/2019 tarihinden itibaren iktisap edilen binek otomobillerine ilişkin giderler ve amortismanların kazancın tespitinde indirim konusu yapılmasına sınırlamalar getirilmişti. Söz konusu sınır tutarlar her yıl yeniden değerleme oranında artırılarak yeniden belirlenmektedir. Nitekim, 324 Seri Nolu Gelir Vergisi Genel Tebliği ile, Gelir Vergisi Kanunu’nun 40’ıncı maddenin birinci fıkrasının; “- (1) numaralı bendinde yer alan kiralama yoluyla edinilen binek otomobillerinin her birine ilişkin aylık kira bedelinin 26 bin TL, gider olarak indirim konusu yapılabilecek özel tüketim vergisi ve katma değer vergisinin toplam tutarının 690 bin TL,

- (7) numaralı bendinde yer alan amortisman olarak indirim konusu yapılabilecek tutarın; özel tüketim vergisi ve katma değer vergisi hariç 790 bin TL, vergilerin maliyet bedeline eklendiği veya binek otomobilin ikinci el olarak iktisap edildiği hallerde 1.500 bin TL”,

olarak uygulanacağı duyurulmuştur. Bu belirlenen tutarlar dikkat alınarak, konuya ilişkin açıklamalarımız aşağıda sunulmuştur:

A- Binek otomobillerinin kira bedelleri ve giderlerine ilişkin kısıtlamalar

Faaliyetleri kısmen veya tamamen binek otomobillerinin kiralanması veya çeşitli şekillerde işletilmesi olanların bu amaçla kullandıkları hariç olmak üzere, 01.01.2024 tarihinden itibaren başlayan vergilendirme dönemi gelir ve kazançlarına uygulanmak üzere;

- Kiralama yoluyla edinilen binek otomobillerin her birine ilişkin aylık kira bedelinin 26 bin TL’ye kadarlık kısmı,

- Binek otomobillerinin iktisabına ilişkin özel tüketim vergisi ve katma değer vergisi toplamının en fazla 690 bin TL’ye kadarlık kısmı,

- Binek otomobillere ilişkin giderlerin en fazla %70’i,

ticari kazancın tespitinde gider olarak dikkate alınabilecektir. (Anılan hükümler hem ticari kazanç sahibi gelir vergisi mükellefleri hem de kurumlar vergisi mükellefleri için geçerlidir.)

Gider olarak dikkate alınabilecek tutar olan aylık kira bedelinin 2024 yılı için 26 bin TL’ye kadarlık kısmı Katma Değer Vergisi Kanunu’na göre hesaplanan katma değer vergisi hariç bedeldir. Ancak, 3065 sayılı Kanun’a göre KDV’nin indirim konusu yapılamadığı durumlarda, indirim konusu yapılamayan KDV dahil 26 bin TL’lik tutar, safi kazancın tespitinde gider olarak dikkate alınabilecektir.

Finansal kiralama yoluyla edinilen binek otomobillere ilişkin yapılan ödemeler bu kapsamda değerlendirilmeyecek olup, söz konusu ödemelerde aylık kiralama gideri kısıtlaması söz konusu değildir. Ancak, kiracı tarafından finansal kiralama sözleşmesine göre yapılan ödemelerin borç anapara ödemesi ve faiz gideri olarak ayrıştırılması, bu ayrıştırma işleminin her bir dönem sonunda (finansal kiralama sözleşmesinde yer alan ödemelerin yapılacağı tarih) kalan borç tutarına sabit bir dönemsel faiz oranı uygulanmak suretiyle yapılması, hesaplanan faiz giderlerinin ise ilk yıl iktisadi kıymetin maliyetine eklenmesi, sonraki yıllar ise gider veya maliyet olarak dikkate alınması gerekmektedir.

Öte yandan, Katma Değer Vergisi Kanunu’nun “İndirilemeyecek Katma Değer Vergisi” başlıklı 30’uncu maddesinin birinci fıkrasının (d) alt bendinde; “Gelir ve kurumlar vergisi kanunlarına göre kazancın tespitinde indirimi kabul edilmeyen giderler dolayısıyla ödenen katma değer vergisinin, mükellefin vergiye tabi işlemleri üzerinden hesaplanan katma değer vergisinden indirilemeyeceği” hüküm altına alınmıştır. Yukarıda açıklanan ve gider kaydı kısıtlanan tutarlara ilişkin olarak, başkaca bir yasal düzenleme yapılmadığı için, Katma Değer Vergisi Kanunu’ndaki bu hüküm uyarınca;

- Binek otomobillerin her birine ilişkin aylık kira bedelinin 26 bin TL’yi aşan kısmına isabet eden KDV tutarıve

- Binek otomobillere ilişkin giderlerin %70’ini aşan kısmına isabet eden KDV tutarı

katma değer vergisi beyanlarında indirim konusu yapılamayacak ve kanunen kabul edilmeyen gider olarak dikkate alınacaktır.

Katma Değer Vergisi Kanunu’nun 30’uncu maddesinin birinci fıkrasının (b) alt bendi hükmü uyarınca, faaliyetleri kısmen veya tamamen binek otomobillerinin kiralanması veya çeşitli şekillerde işletilmesi olanların bu amaçla kullandıkları hariç olmak üzere, işletmelere ait binek otomobillerinin alış vesikalarında gösterilen katma değer vergisi mükellefin vergiye tabi işlemleri üzerinden hesaplanan katma değer vergisinden indirilememektedir. İndirim konusu yapılamayan bu katma değer vergileri maliyet bedeline eklenebilmekte ya da gider olarak kaydedilebilmektedir. Ancak, 7194 sayılı Yasa düzenlemesi ile gider kaydedilmeye getirilen sınırlama uyarınca, binek otomobillerinin iktisabına ilişkin özel tüketim vergisi ve katma değer vergisi toplamının 2024 yılında alınanlar için en fazla 690.000 TL’ye kadarlık kısmı gider olarak kabul edildiği için, bu sınırlar içindeki KDV kısmı gider olarak kaydedilebilecek, aşan kısım ise kanunen kabul edilmeyen gider olarak kaydedilecektir.

Binek otomobillere ilişkin en fazla %70’i,nin kabul edileceği giderlerin neler olduğu konusunda yasal düzenlemede özel bir belirleme yapılmamış olup, 311 Nolu Gelir Vergisi Genel Tebliği’nde genel olarak taşıtların tamir, bakım, yakıt, sigorta ve benzeri cari giderlerinin bu kapsamda olduğu ifade edilmiş ve verilen örnekte de köprü ve otoyol geçiş ücreti, otopark ücreti de bu kapsamda dikkate alınmıştır. Keza, binek otomobillerinin iktisabına ilişkin ödenen kredi faizlerinin de kısıtlama kapsamında olduğu açıklanmıştır. Öte yandan, Motorlu Taşıtlar Vergisi Kanunu’nun 14’üncü maddesi uyarınca, taşıt kiralama faaliyeti ile uğraşan işletmelerin bu amaçla kiraya verdikleri taşıtlar hariç, binek otomobiller için ödenen motorlu taşıtlar vergisinin ise tamamı gelir ve kurumlar vergilerinin matrahlarının tespitinde gider olarak kabul edilmemektedir.

B- Binek Otomobillerinin Amortismanlarına İlişkin Kısıtlamalar

Bilindiği üzere; 213 sayılı Kanun hükümlerine göre, binek otomobillerinde, aktife girdiği hesap dönemi için ay kesri tam ay sayılmak suretiyle kalan ay süresi kadar amortisman ayrılabilmektedir. Amortisman ayrılmayan süreye isabet eden bakiye değerleri ise itfa süresinin son yılında gider kaydedilebilmektedir.

Amortismanlara ilişkin gider kısıtlaması 7194 sayılı Kanun’un yayımlandığı 7 / 12 / 2019 tarihinden itibaren iktisap edilen binek otomobillere uygulanmaktadır. Bu tarih ile 2019 yılı sonuna kadar iktisap edilenler için 2019 yılında amortisman gideri kısıtlaması söz konusu olmamış, bu otomobiller için 2019 yılında ayrılan amortismanlar kanunun yayımı tarihinden önceki hükümlere göre gider olarak indirim konusu yapılabilmiştir. 7 / 12 / 2019 tarihinden 2019 yılı sonuna kadar iktisap edilen binek otomobilleri için müteakip vergilendirme dönemlerinde gider olarak dikkate alınabilecek amortismana esas bedel; özel tüketim vergisi ve katma değer vergisi hariç ilk iktisap bedeli 135 bin TL, söz konusu vergilerin maliyet bedeline eklendiği veya binek otomobilin ikinci el olarak iktisap edildiği hâllerde amortismana tâbi tutarı 250 bin TL olarak uygulanmıştır. 2020 yılı başta olmak üzere müteakip yıllarda ise söz konusu binek otomobiller amortisman gider kısıtlamasına tabi olmuş, amortismana esas bedelin tespitinde 2020 yılı için belirlenen tutar dikkate alınmıştır.

2020 yılı ve sonraki yıllarda alınan binek otomobillerinde gider olarak dikkate alınabilecek amortismana esas bedelin tespitinde, 311 nolu Tebliğde açıklandığı üzere; binek otomobilin iktisap edildiği tarihte yürürlükte olan (o yıl için belirlenen) tutarlar baz alınmıştır. Dolayısıyla, amortisman, ilk iktisap tarihinde yürürlükte olan tutar üzerinden ayrılmıştır. Yıllar itibariyle amortisman ayrılmasında üst limit tutarları şöyledir:

Faaliyetleri kısmen veya tamamen binek otomobillerinin kiralanması veya çeşitli şekillerde işletilmesi olanların bu amaçla kullandıkları hariç olmak üzere, özel tüketim vergisi ve katma değer vergisi hariç ilk iktisap bedeli 2024 yılı için 790 bin TL’yi, söz konusu vergilerin maliyet bedeline eklendiği veya binek otomobilin ikinci el olarak iktisap edildiği hallerde, amortismana tabi tutarı 2024 yılında alınanlar için 1 milyon 500 bin TL’yi aşan binek otomobillerinin her birine ilişkin ayrılan amortismanın en fazla bu tutarlara isabet eden kısmı ticari kazancın tespitinde gider olarak dikkate alınabilecektir. (Anılan hükümler hem ticari kazanç sahibi gelir vergisi mükellefleri hem de kurumlar vergisi mükellefleri için geçerlidir.)

Finansal kiralama yoluyla işletme aktifine alınmış ve rayiç bedel ile sözleşmeye göre kira ödemelerinin bugünkü değerinden düşük olanı üzerinden “Haklar” hesabında izlenen binek otomobillerde, aktife alınan bedelin o yıl için belirlenen amortismana esas tutarı aşması halinde, binek otomobillerin her birine ilişkin ayrılan amortismanın en fazla bu tutarlara isabet eden kısmı gelir ve kurumlar vergisi açısından safi kazancın tespitinde gider olarak dikkate alınabilecektir.

Amortismanlara ilişkin gider kabul edilme kısıtlamasında uygulamanın nasıl yapılacağı konusunda farklı yaklaşımlar olabilir:

- Seçeneklerden birincisi; binek otomobili için amortisman tutarlarını tam olarak ayırmak ve sınır tutarlara (2024 yılında alınanlar için 790 bin TL ve 1 milyon 500 bin TL) isabet eden kısmı aşan tutarı ise kanunen kabul edilmeyen gider olarak kaydetmek,

- İkinci seçenek ise; binek otomobili için sadece gider kabul edilen sınır tutarlara (2024 yılında alınanlar için 790 bin TL ve 1 milyon 500 bin TL) isabet eden kadar amortisman ayırmaktır.

İkinci seçenekte, amortisman süresinin sonuna gelindiğinde, binek otomobilinin aktifteki değeri ile ayrılmış birikmiş amortisman tutarları arasında, amortisman süresince ayrılmamış amortisman tutarları toplamı kadar fark kalacak, dolayısıyla net defter değeri bu tutar kadar olacaktır. Birinci seçenekte ise, binek otomobilinin aktif değeri birikmiş amortisman tutarına eşit olacak ve net defter değeri sıfır (ya da 1 TL iz bedeli kadar) olacaktır.

Anılan binek otomobilinin satılması halinde doğacak kazancın tespitinde, her iki seçenekte de vergilendirmeye esas olacak kazancın aynı tutar olması gerekir. Bunun için, birinci seçenekte, her yıl ayrılmakla birlikte kanunen kabul edilmeyen gider olarak dikkate alınmış olan birikmiş amortisman tutarının, satıştan doğacak kazanç tutarından indirilerek, vergilenecek kazanç tutarına ulaşılmalıdır. Nitekim, anılan Tebliğde verilen örnekte, binek otomobilinin satılması halinde birikmiş amortismanlardan, sadece, gider kaydına izin verilen kısmı satış karının/zararının tespitinde dikkate alınmıştır. Başka bir deyişle; birikmiş amortismanlardan gider kısıtlaması nedeniyle gider kabul edilmeyen kısmı satış karının/zararının tespitinde dikkate alınmamıştır.

C- Enflasyon düzeltmesine tabi tutulmuş binek otomobillerinde amortisman ayrılması

31.12.2023 tarihli bilançoda yer alan binek otomobilleri enflasyon düzeltmesine tabi tutulmuş olup, bu binek otomobilleri için 2024 yılı ve sonrasında amortisman ayrılırken, enflasyona tabi tutulmuş değerler üzerinden amortisman ayrılabilecektir. Ancak, yukarıda açıklanan ve Gelir Vergisi Kanunu’nun 40. maddesinin birinci fıkrasının 7 nolu bendinde yer alan kısıtlama hükmü uyarınca, binek otomobilinin alındığı yıl için belirlenen amortismana esas bedelin üzerinde kalan maliyet kısmına tekabül eden amortisman tutarı kanunen kabul edilmeyen gider olarak dikkate alınacaktır. Ya da enflasyona tabi tutulmuş değerin, binek otomobilinin alındığı yıl için belirlenen amortismana esas bedelin üzerinde kalan maliyet kısmı için amortisman ayrılmayabilecektir.

D- Binek otomobilinin iktisabında kullanılan kredilerin faiz giderleri

Binek otomobili alımında kredi kullanılmışsa, kullanılan kredinin ilk iktisap yılına ait olan faiz ve/veya kur farkları kısmı binek otomobilinin maliyetine eklenmek zorunda olup, sonraki yıllara ilişkin faizler ve/veya kur farkları ise istenirse gider kaydedilebilmektedir. Bu şekilde alınan binek otomobillerinin kredilerine ilişkin ilk yıla ait faiz ve/veya kur farkı giderleri maiyet bedeline eklenecek ve bu şekilde bulunan maliyet bedelinin ise özel tüketim vergisi ve katma değer vergisi hariç 2024 yılında alınanlar için 790 bin TL’yi, söz konusu vergilerin maliyet bedeline eklendiği veya binek otomobilin ikinci el olarak iktisap edildiği hallerde, amortismana tabi tutarı 2024 yılında alınanlar için 1 milyon 500 bin TL’yi aşması halinde, sadece bu tutarlar üzerinden ayrılan amortismanlar gider kabul edilecektir.

Binek otomobilinin alımında kullanılan kredilerin, binek otomobilinin alındığı yıldan sonraki faiz ve/veya kur farklarının gider olarak kaydedilmesi halinde ise, bu giderlerin %70’i gider olarak kabul edilecek, aşan kısım ise kanunen kabul edilmeyen gider olarak dikkate alınacaktır. Akif AKARCA / Dr.Mehmet ŞAFAK

Bazı Alacakların Yeniden Yapılandırılmasına Dair 7440 Sayılı Kanun Genel Tebliği (Seri No: 6) Resmi Gazetede Yayımlandı

Hazine ve Maliye Bakanlığı tarafından, 6 Şubat 2023 tarihinde Kahramanmaraş ilinde meydana gelen depremlerden etkilenen; Adıyaman, Hatay, Kahramanmaraş ve Malatya illeri ile Gaziantep ilinin İslahiye ve Nurdağı ilçeleri için mücbir sebep hali sırasıyla 30 Kasım 2023 ve 30 Nisan 2024 tarihlerine uzatılmış, daha sonra ise 31 Ağustos 2024 tarihine kadar (bu tarih dâhil) uzatılmıştır.

Bu yerlerdeki dairelere, 7440 sayılı Kanun kapsamındaki yapılandırma başvurularının 2 Aralık 2024 tarihine kadar yapılması ve ödenecek birinci taksitin (peşin ödeme dâhil) 31 Aralık 2024 tarihine, ikinci taksitin 31 Ocak 2025 tarihine kadar (bu tarihler dâhil), diğer taksitlerin ise takip eden aylarda ödenmesi gerekmektedir.

İlgili mükellefler, 7440 sayılı Kanun’un 5. ve geçici 1. maddeleri kapsamında matrah ve vergi artırımına ilişkin başvuruları ile aynı Kanun’un 6. maddesi kapsamında işletme kayıtlarının düzeltilmesine ilişkin başvurularını da 2 Aralık 2024 tarihine kadar yapabileceklerdir. Başvurunun türüne göre değişen ödeme süreleri ise sirkülerimizde ayrıntılı olarak yer almaktadır.

Tebliğ, yayım tarihinde (16 Mayıs 2024) yürürlüğe girmiştir.

16 Mayıs 2024 Tarihli Resmi Gazete

Sayı: 32548

Hazine ve Maliye Bakanlığı (Gelir İdaresi Başkanlığı)’ndan:

Amaç ve kapsam

MADDE 1- (1) Bu Tebliğin amacı, 9/3/2023 tarihli ve 7440 sayılı Bazı Alacakların Yeniden Yapılandırılması ile Bazı Kanunlarda Değişiklik Yapılmasına Dair Kanunun 9 uncu maddesinin on dokuzuncu fıkrasının uygulamasına dair usul ve esasları düzenlemektir.

Dayanak

MADDE 2- (1) Bu Tebliğ, 7440 sayılı Kanunun 9 uncu maddesinin yirminci fıkrasına dayanılarak hazırlanmıştır.

İlgili mevzuat

MADDE 3- (1) 7440 sayılı Kanunun 9 uncu maddesinin on dokuzuncu fıkrasında “(19) 213 sayılı Kanunun 15 inci maddesine göre, Hazine ve Maliye Bakanlığınca mücbir sebep hâli ilan edilen yerlerde bu hâlin, bu maddenin birinci fıkrasının (a) bendinde belirlenen başvuru süresince devam etmesi durumunda, bu yerlerdeki dairelere (alacaklı idarelere) yapılacak başvurunun süresi mücbir sebep hâlinin sona erdiği tarihi takip eden üçüncü ayın sonuna kadar (bu tarih dâhil) uzar, bu takdirde Kanun kapsamında ödenmesi gereken tutarların ilk taksiti; başvuru süresinin sona erdiği tarihi takip eden ayın sonuna kadar (bu tarih dâhil), diğer taksitler ise bu taksiti takip eden aylık dönemler hâlinde bu Kanun hükümlerine göre ödenir. Şu kadar ki, bu Kanunun 6 ncı maddesi kapsamında ödenmesi gereken tutarlar beyanname verme süresi içinde, taksitle yapılacak ödemelerde ise ilk taksit beyanname verme süresi içinde, diğer taksitler izleyen aylarda ödenir.” hükmü yer almaktadır.

(2) 25/3/2023 tarihli ve 32143 sayılı Resmî Gazete’de yayımlanan Bazı Alacakların Yeniden Yapılandırılmasına Dair 7440 Sayılı Kanun Genel Tebliği (Seri No: 1)’nin “V/E-MATRAH VE VERGİ ARTIRIMINA İLİŞKİN ORTAK HÜKÜMLER” başlıklı kısmının “1-Matrah ve Vergi Artırımı ile Matrah Beyanı Dolayısıyla Hesaplanan Vergilerin Ödenmesi” alt başlıklı bölümünde “VI- İŞLETME KAYITLARININ DÜZELTİLMESİNE İLİŞKİN HÜKÜMLER” başlıklı kısmında ve “VIII/C- MÜCBİR SEBEP HALLERİNDE KANUNDAN YARARLANMA” başlıklı bölümünün (4) numaralı maddesinde, 7440 sayılı Kanunun 9 uncu maddesinin on dokuzuncu fıkrası uygulamasına ilişkin açıklamalar yer almaktadır.

Mücbir sebep hali düzenlemesi

MADDE 4- (1) 4/1/1961 tarihli ve 213 sayılı Vergi Usul Kanununun 15 inci maddesine istinaden, 6/2/2023 tarihinde Kahramanmaraş İlinde meydana gelen depremlerden etkilenen Adana, Adıyaman, Diyarbakır, Elazığ, Gaziantep, Hatay, Kahramanmaraş, Kilis, Malatya, Osmaniye ve Şanlıurfa illeri ile Sivas İlinin Gürün İlçesinde 6/2/2023 ile 31/7/2023 tarihleri arasında (bu tarihler dâhil) Hazine ve Maliye Bakanlığı tarafından mücbir sebep hâli ilan edilmiş, Adıyaman, Hatay, Kahramanmaraş ve Malatya illeri ile Gaziantep İlinin İslahiye ve Nurdağı ilçeleri için mücbir sebep hali sırasıyla 30/11/2023 ve 30/4/2024 tarihlerine uzatılmış, daha sonra 31/8/2024 tarihine kadar (bu tarih dâhil) uzatılması uygun bulunmuştur.

Mücbir sebep hali kapsamında 7440 sayılı Kanuna göre başvuru ve ödeme süreleri

MADDE 5- (1) Adıyaman, Hatay, Kahramanmaraş ve Malatya illeri ile Gaziantep İlinin İslahiye ve Nurdağı ilçeleri için mücbir sebep hali 31/8/2024 tarihinde sona ereceğinden, bu yerlerdeki dairelere 7440 sayılı Kanun kapsamında yapılacak başvuruların 30/11/2024 tarihine kadar (bu tarihin resmi tatile rastlaması nedeniyle 2/12/2024 tarihine kadar) yapılması ve ödenecek birinci taksitin (peşin ödeme dâhil) 31/12/2024 tarihine, ikinci taksitin 31/1/2025 tarihine kadar (bu tarihler dâhil), diğer taksitlerin ise takip eden aylarda ödenmesi gerekmektedir.

(2) Kanun kapsamında yapılacak başvurularını, mücbir sebep hali 31/8/2024 tarihine kadar devam eden Adıyaman, Hatay, Kahramanmaraş ve Malatya illeri ile Gaziantep İlinin İslahiye ve Nurdağı ilçelerindeki dairelere yapacak olan mükelleflerin;

– 7440 sayılı Kanunun 5 inci maddesi ile geçici 1 inci maddesi kapsamında matrah ve vergi artırımından yararlanmak istemeleri halinde 30/11/2024 tarihine kadar (bu tarihin resmi tatile rastlaması nedeniyle 2/12/2024 tarihine kadar) (bu tarih dâhil), söz konusu maddede belirtilen şekilde beyan veya bildirimde bulunmaları, hesaplanan veya artırılan gelir, kurumlar ve katma değer vergisi ile gelir (stopaj) ve kurumlar (stopaj) vergisi tutarlarını Aralık/2024 ayında (31/12/2024 tarihi dâhil) tamamen veya talep etmeleri hâlinde ilk taksiti Aralık/2024 ayından başlamak üzere aylık dönemler halinde on iki eşit taksitte, matrah ve vergi artırımı dolayısıyla verilen beyannamelere ait damga vergisini ise ilk taksit ödeme süresi içinde ödemeleri,

– 7440 sayılı Kanunun 6 ncı maddesinin birinci fıkrası hükmünden yararlanmak istemeleri halinde bu fıkra kapsamında stok beyanına ilişkin KDV beyannamesi ve eki envanter listesini mücbir sebep halinin sona erdiği tarihi takip eden üçüncü ayın sonu olan 30/11/2024 tarihine kadar (bu tarihin resmi tatile rastlaması nedeniyle 2/12/2024 tarihine kadar) (bu tarih dâhil) vermeleri, yapılacak beyan üzerine tahakkuk edecek tutarları aynı süre içinde ödemeleri,

– 7440 sayılı Kanunun 6 ncı maddesinin birinci fıkrasının (d) bendiyle, ÖTV’nin konusuna giren malları bu madde kapsamında beyan eden ve alış belgelerini ibraz edemeyen mükelleflerin, bu malların beyan tarihindeki miktarı ve emsal bedeli üzerinden geçerli olan ÖTV’yi Bazı Alacakların Yeniden Yapılandırılmasına Dair 7440 sayılı Kanun Genel Tebliği (Seri No:1) ekindeki beyannameyle (Ek:20) mücbir sebep halinin sona erdiği tarihi takip eden üçüncü ayın sonu olan 30/11/2024 tarihine kadar (bu tarihin resmi tatile rastlaması nedeniyle 2/12/2024 tarihine kadar) (bu tarih dâhil) beyan etmeleri ve yapılacak beyan üzerine tahakkuk edecek tutarları aynı süre içinde ödemeleri,

– 7440 sayılı Kanunun 6 ncı maddesinin ikinci fıkrası hükmünden yararlanmak istemeleri halinde bu fıkra kapsamında kayıtlarında yer aldığı hâlde işletmelerinde mevcut olmayan emtia, makine, teçhizat ve demirbaşlarını fatura düzenlemek ve her türlü vergisel yükümlülüklerini yerine getirmek suretiyle mücbir sebep halinin sona erdiği tarihi takip eden üçüncü ayın sonu olan 30/11/2024 tarihine kadar (bu tarihin resmi tatile rastlaması nedeniyle 2/12/2024 tarihine kadar) (bu tarih dâhil) kayıt ve beyanlarına intikal ettirmeleri, bu kapsamda ödenmesi gereken katma değer vergisini, ilk taksitini beyanname verme süresi içinde, izleyen taksitlerini beyanname verme süresini takip eden birinci (Aralık 2024 ayında) ve ikinci ayda (Ocak 2025 ayında) olmak üzere üç eşit taksitte ödemeleri (ancak talep edilmesi hâlinde, taksitlendirilebilecek tutarın defaten ödenebilmesi de mümkündür.),

– 7440 sayılı Kanunun 6 ncı maddesinin üçüncü fıkrası hükmünden yararlanmak istemeleri halinde bu fıkra kapsamında 31/12/2022 tarihi itibarıyla düzenlenen bilançolarında görülmekle birlikte işletmelerinde bulunmayan kasa mevcutları ve işletmenin esas faaliyet konusu dışındaki işlemleri dolayısıyla (ödünç verme ve benzer nedenlerle ortaya çıkan) ortaklarından alacaklı bulunduğu tutarlar ile ortaklara borçlu bulunduğu tutarlar arasındaki net alacak tutarları ile bunlarla ilgili diğer hesaplarda yer alan işlemlerini, mücbir sebep halinin sona erdiği tarihi takip eden üçüncü ayın sonu olan 30/11/2024 tarihine kadar (bu tarihin resmi tatile rastlaması nedeniyle 2/12/2024 tarihine kadar) (bu tarih dâhil) vergi dairelerine beyan etmek suretiyle düzeltmeleri ve beyan edilen tutarlar üzerinden hesaplanan vergiyi beyanname verme süresi içinde ödemeleri,

gerekmektedir.

Mücbir sebep halinin diğer idarelere etkisi

MADDE 6- (1) 7440 sayılı Kanunun 9 uncu maddesinin birinci fıkrasının (a) bendinde belirlenen başvuru süresince Hazine ve Maliye Bakanlığınca ilan edilen mücbir sebep hâlinin devam etmesi halinde anılan maddenin on dokuzuncu fıkrası hükmünün bu Kanun kapsamında alacakları yapılandırılan il özel idareleri, belediyeler ve yatırım izleme ve koordinasyon başkanlıkları dâhil tüm alacaklı idareler için de uygulanması gerekeceğinden, bu idarelerin mücbir sebep halinin devam etmesi uygun bulunan Adıyaman, Hatay, Kahramanmaraş ve Malatya illeri ile Gaziantep İlinin İslahiye ve Nurdağı ilçelerindeki dairelerine bu Kanun kapsamında yapılacak başvuru ve ödeme süreleri de uzamaktadır.

Yürürlük

MADDE 7- (1) Bu Tebliğ yayımı tarihinde yürürlüğe girer.

Yürütme

MADDE 8- (1) Bu Tebliğ hükümlerini Hazine ve Maliye Bakanı yürütür.

MENKUL KIYMETLERDEN 2024 YILINDA ELDE EDİLEN GELİRLERİN VERGİLENDİRİLMESİNE İLİŞKİN TABLO GÜNCELLENDİ

Menkul kıymetlerden elde edilen gelir ve kazançların beyanı ve vergilendirilmesi ile ilgili olarak, Gelir Vergisi Kanunu’nun geçici 67. maddesi kapsamında 1 Ocak 2006 tarihinden itibaren stopaj sisteme geçilmişti.

Bu madde uyarınca, gerçek ve tüzel kişilerin 1 Ocak 2006 tarihinden itibaren ihraç edilen tahvil ve bonolar ile bu tarihten itibaren iktisap edilen diğer menkul kıymetlerden banka ve aracı kurumlar vasıtasıyla 2006-2015 yılları arasında elde ettikleri gelir ve kazançlar üzerinden işleme aracılık eden kurumlar tarafından gelir vergisi tevkifatı yapılmıştır.

Sözü geçen maddenin yürürlüğü 31 Aralık 2015 tarihinde sona ermekteyken yürürlük süresi; önce 6655 sayılı Kanun’la (RG: 01.01.2016) 31 Aralık 2020 tarihine, son olarak da 7256 sayılı Kanun’la (RG: 17.11.2020) 31 Aralık 2025 tarihine kadar uzatılmıştır.

Maddede yer alan genel tevkifat oranı (%15), gerek yasa değişiklikleri gerekse de yasanın verdiği yetki çerçevesinde Bakanlar Kurulu/Cumhurbaşkanı tarafından gelir ve kazanç ya da mükellefiyet türüne göre değiştirilmiş olsa da bu süre içerisinde birçok gelirin kaynakta vergilendirilmesi esasından sapılmadığı görülmektedir. Bazı menkul kıymet gelirleri (eurobondlar veya yabancı menkul kıymetlerden sağlanan gelir ve kazançlar gibi) ise geçici 67. madde kapsamına girmemektedir.

Şirketimizce hazırlanan, menkul kıymet ve diğer sermaye piyasası araçlarından elde edilen gelirlerin vergilendirilmesiyle ilgili kuralların yer aldığı “Menkul Kıymet Tablosu” her yıl veya her önemli değişiklik ve düzenleme sonrasında güncellenerek sizlere sunulmaktadır.

1 Mayıs 2024 tarihli Resmî Gazete’de yayımlanan 8434 sayılı Cumhurbaşkanı Kararı kapsamında 13 Mayıs 2024 tarihi itibarıyla güncellenen ve menkul kıymetlerden 2024 yılında elde edilen gelir ve kazançların vergilendirilmesine ilişkin kuralların topluca gösterildiği “2024 Yılı Menkul Kıymet Gelirlerinin Vergilendirilmesi-Güncelleme: 13.05.2024” başlıklı Tablo'ya ulaşmak için tıklayınız...