Mehmet Özdoğru

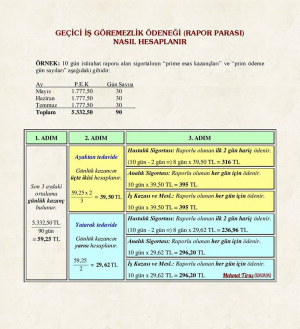

Geçici İş Görmezlik Ödeneği (Rapor Parası) Nasıl Hesaplanır?

Mehmet TIRAŞ SMMM Adana

Yukarıda yer verilen açıklamalar, konuya ilişkin genel bilgiler içermektedir. Özdoğrular smmm ltd. şti./ www.ozdogrular.com, işbu dokümanın içeriğinden kaynaklanan veya içeriğine ilişkin olarak ortaya çıkan sonuçlardan dolayı herhangi bir sorumluluk iddiasında bulunulamaz. Mevzuatın sık değiştirilen ve farklı anlayışlarla yorumlanabilen yapısı nedeniyle, herhangi bir konuda uygulama yapılmadan önce konunun uzmanlarından profesyonel yardım alınmasını tavsiye ederiz.

Vergi ve SGK Borçlarına Yeni Bir Yapılandırma Geliyor (Tablo Halinde)

20 Nisan 2017 tarihi itibarıyla TBMM Plan ve Bütçe Komisyonu'na 1/833 esas numaralı "Bazı Alacakların Yeniden Yapılandırılmasına Dair Kanun Tasarısı" sunuldu. Tasarı'da 3 Ağustos 2016 tarihli ve 6736 sayılı Kanun kapsamına giren alacak türlerinin ve alacaklı idareler esas alınarak bu idarelerin 31 Mart 2017 tarihine kadar olan kesinleşmiş alacaklarının 6736 sayılı Kanun'da düzenlenen şartlara uyumlu olarak yapılandırılması yer alıyor.

Tasarı ile ilgili Maliye Bakanı'nın 19 Nisan 2017 tarihli açıklamasına göre, "Kesinleşmiş bazı kamu alacaklarının yeniden yapılandırılmasına ilişkin Tasarı 2 Mayıs 2017 tarihinde Plan ve Bütçe Komisyonu'nda görüşülmeye başlanacak. Tasarı düzenlemeleri 8-9 milyon mükellefi ilgilendiriyor ve mükellefler yeni uygulamayla yaklaşık 73 milyar Türk Lirası tutarında borçlarını yapılandırma hakkına sahip olacak. Yeni düzenleme ile ilgili başvurular yasama süreci tamamlandığında başvurular Haziran ayında alınabilecek."

Bu yazımızda söz konusu Tasarı'nın detaylarını ve 6736 sayılı Kanun düzenlemelerinden farklarını ele alacağız.

Neden Yeniden Yapılandırma Gerekti?

6736 sayılı Kanun ile 15 Temmuz 2016 tarihindeki darbe girişiminin neden olduğu soysal ve ekonomik hasarları gidermek, uzun süredir devam eden uyuşmazlıkların sulh yolu ile çözümü, özel sektörün kamuya olan borç yükünün azaltılması ve devam eden incelemelerin uyuşmazlık yaratmadan çözümü amaçlanmıştı. Ancak 6736 sayılı Kanun, 30 Haziran 2016 tarihini esas almıştı. Bu Tasarı'nın gerekçesi ise, "mükelleflerin 30 Haziran 2016 tarihinden sonraki dönemlerde kamuya olan yükümlülüklerinin yerine getirememeleri sonucunda oluşan vergi, sosyal güvenlik primi ve benzeri borçlarının da yapılandırılarak ödenmesine imkan sağlanması," olarak açıklanmıştır.

Dolayısıyla Tasarı ile hem 6736 sayılı Kanun kapsamında 31.3.2017 tarihine kadar kesinleşmiş kamu borçları söz konusu Kanun'da düzenlenen şartlara uyumlu olarak yapılandırılıyor hem de 1 Temmuz 2016 tarihinden sonraki dönemleri kapsıyor. Bununla beraber, 6736 sayılı Kanun kapsamında başvuru fırsatının kaçırmış mükelleflere yeniden yapılandırma fırsatı veriliyor. Ancak, 6736 sayılı Kanun'dan yararlanmış olan ve taksit ödemeleri devam eden borçluların yapılandırılan borçları kapsam dışında tutulmuştur.

Hangi Kamu Borçları Yapılandırma (Vergi Affı) Kapsamında?

Tasarı 6 maddeden oluşuyor. Kanun ile Gümrük ve Ticaret Bakanlığı, Maliye Bakanlığı, Sosyal Güvenlik Kurumu, İl Özel İdareleri, Belediyeler, Büyükşehir Belediyeleri Su ve Kanalizasyon İdarelerinin Kanun kapsamındaki kesinleşmiş alacakları yapılandırma konusu.

Yapılandırma kapsamındaki alacaklar; 31 Mart 2017 tarihi itibarıyla belirlenmiştir. Kapsama giren alacaklar; vergiler (213 sayılı Vergi Usul Kanunu'na tabi vergiler), gümrük vergileri, vergi cezaları, bazı idari para cezaları, sigorta primleri, topluluk sigortası primleri, emeklilik keseneği ve kurum karşılığı, işsizlik sigortası primi, sosyal güvenlik destek primi ile bu alacaklara ilişkin her türlü faiz, zam, gecikme zammı, gecikme faizi, cezai faiz, gecikme cezası, gibi asla bağlı (fer'i) alacaklar olarak tanımlanmıştır.

Gelir ve Kurumlar Vergisi'ne mahsuben 2017 yılında ödenecek geçici vergiler, 2017 yılında ödenecek gelir vergisi tutarları ile 2017 yılı için tahakkuk eden motorlu taştılar vergisi 2'nci taksitleri yapılandırma kapsamı dışındadır.

Kanun'un yayımı tarihi itibarıyla vadesi geldiği halde ödenmemiş olan veya ödeme süresi henüz geçmemiş bulunan; vergiler, vergi cezaları, bazı idari para cezaları, 6183 sayılı Kanun'a göre takip edilen bazı alacaklar, gümrük vergileri ve idari para cezaları ile bu alacaklara ilişkin her türlü faiz, zam, gecikme zammı, gecikme faizi gibi asla bağlı (fer'i) alacakların yeniden yapılandırılmasına ilişkin alacaklar 2'nci maddede yer almaktadır. Alacak asıllarının tamamı ile bu asıllara bağlı türlü faiz, gecikme faizi, gecikme zammı gibi asla bağlı (fer'i) alacaklar yerine, Kanun'un yayımı tarihine kadar Yurtiçi – ÜFE aylık değişim oranları esas alınarak hesaplanacak tutarın, ödenmemiş alacağın sadece fer'i alacaktan ibaret olması halinde bu alacak yerine Yİ-ÜFE aylık değişim oranları esas alınarak hesaplanacak tutarın ödenmesi yeterli olacaktır. Bu durumda gecikme zammı, gecikme faizi, cezai faiz, gecikme cezası, gibi asla bağlı (fer'i) alacakların tamamının tahsilinden vazgeçilecektir.

Vadesi geldiği halde ödenmemiş olan ya da ödeme süresi henüz geçmemiş bulunan ve vergi aslına bağlı olmaksızın kesilmiş olan vergi cezaları ile iştirak nedeniyle kesinleşmiş olan vergi cezalarının, 4458 sayılı Kanun ile ilgili diğer Kanunlar kapsamında gümrük yükümlülüğü nedeniyle gümrük vergisi asıllarına bağlı olmaksızın kesilmiş olan idari para cezalarının ise %50'sinin ve bunlara bağlı gecikme zammı yerine, Kanun'un yayımı tarihine kadar Yİ-ÜFE aylık değişim oranları esas alınarak hesaplanacak tutarın ödenmesi yeterli olacaktır. Bu durumda cezaların kalan %50'si ile bu cezaların tamamına daha önce uygulanmış olan gecikme zamlarının tahsilinden vazgeçilecektir.

Hangi Kamu Alacağı Tahsilinden Vazgeçiliyor?

Yeniden yapılandırma kapsamında bulunan alacaklar için uygulama aşağıdaki şekilde olacak:

|

Yapılandırılacak Kısım |

Tahsilinden Vazgeçilen Kısım |

Ceza Yerine Yapılacak Ödeme |

|

31 Mart 2017 tarihi itibarıyla (bu tarih dahil) vadesi geldiği halde ödenmemiş veya ödeme süresi henüz geçmemiş "vergilerin" %100'ü (213 sayılı VUK kapsamındaki vergiler) |

Alacak asıllarına bağlı gecikme faizi, gecikme zammı gibi fer'i alacakların %100'ü |

Yİ-ÜFE aylık değişim oranları esas alınarak hesaplanacak tutarın %100'ü (Peşin ödemede bu kısım %50 indirime tabi) |

|

Vadesi geldiği halde ödenmemiş olan veya ödeme süresi henüz geçmemiş olan, vergi aslına bağlı olmaksızın kesilen "cezalar ile iştirak cezaları", 4458 sayılı Gümrük Kanunu ile diğer kanunlara dayalı gümrük vergisi asıllarına bağlı olmaksızın kesilen "idari para cezaları" ve 5326 sayılı Kabahatler Kanununun iştirak hükümlerine göre kesilen "idari para cezalarının" %50'si |

Vergi aslına bağlı olmaksızın kesilen "cezalar ile iştirak cezaları" ve 4458 sayılı Gümrük Kanunu ile diğer kanunlara dayalı gümrük vergisi asıllarına bağlı olmaksızın kesilen idari para cezalarının %50'si |

Yİ-ÜFE aylık değişim oranları esas alınarak hesaplanacak tutarın %100'ü (Peşin ödemede bu kısım %50 indirime tabi) |

|

5736 sayılı Bazı Kamu Alacaklarının Uzlaşma Usulü ile Tahsili Hakkında Kanun'un 1 ve 2'nci maddelerine göre ödenmesi gerektiği halde bu Kanunun yayımı tarihi itibarıyla ödenmemiş olan tutarların %100'ü (5736 sayılı Kanun'un 1 ve 2'nci maddeleri kapsamında ödenmesi halinde) |

5736 sayılı Kanun'un gereğinde hesaplanan binde 2 oranındaki faiz alacaklarının %100'ü |

- |

|

Vadesi geldiği halde ödenmemiş olan veya ödeme süresi henüz geçmemiş gümrük vergilerinin %100'ü |

Alacak asıllarına bağlı faiz, gecikme faizi, gecikme zammı gibi fer'i alacakların %100'ü |

Yİ-ÜFE aylık değişim oranları esas alınarak hesaplanacak tutarın %100'ü (Peşin ödemede bu kısım %50 indirime tabi) |

|

4458 sayılı Gümrük Kanunu'na göre eşyanın gümrüklenmiş değerine bağlı cezaların %30'u ile varsa gümrük vergilerinin aslının %100'ü, |

4458 sayılı Gümrük Kanunu'na göre eşyanın gümrüklenmiş değerine bağlı cezaların %70'i ile varsa gümrük vergisi aslına bağlı faiz, gecikme faizi, gecikme zammı gibi fer'i alacakların %100'ü |

Yİ-ÜFE aylık değişim oranları esas alınarak hesaplanacak tutarın %100'ü (Peşin ödemede bu kısım %50 indirime tabi) |

|

İhtirazi kayıtla verilen beyan vergilerin %100'ü (213 sayılı VUK kapsamındaki vergiler) |

Alacak asıllarına bağlı gecikme faizi, gecikme zammı gibi fer'i alacakların %100'ü |

Yİ-ÜFE aylık değişim oranları esas alınarak hesaplanacak tutarın %100'ü (Peşin ödemede bu kısım %50 indirime tabi) |

|

Kanun'un yayımı tarihinde kesinleştiği halde mükellefe ödeme emri tebliğ edilmeyen alacaklar için mükelleflerce süresinde uygun başvuru halinde ayrı bir tebligat yapılmayacak şekilde vergilerin %100'ü |

Alacak asıllarına bağlı gecikme faizi, gecikme zammı gibi fer'i alacakların %100'ü |

Yİ-ÜFE aylık değişim oranları esas alınarak hesaplanacak tutarın %100'ü (Peşin ödemede bu kısım %50 indirime tabi) |

|

Belediye Gelirleri Kanunu'nun 97'nci maddesine göre tahsili gereken ücretler ile su, atık su ve katı atık ücreti alacaklarından vadesi 31 Mart 2017 tarihinden (bu tarih dahil) önce olduğu halde bu Kanun'un yayımı tarihinde ödenmemiş tutarların %100'ü |

Bu alacaklara bağlı cezaların ve fer'ilerin (sözleşmelerde düzenlenen her türlü ceza ve zamlar dahil) %100'ü |

Yİ-ÜFE aylık değişim oranları esas alınarak hesaplanacak tutarın %100'ü (Peşin ödemede bu kısım %50 indirime tabi) |

|

Büyükşehir belediyelerinin Çevre Kanunu'nun 11'nci maddesine göre vadesi 31 Mart 2017 tarihinden (bu tarih dahil) önce olduğu halde bu Kanun'un yayımı tarihinde ödenmemiş katı atık ücreti alacaklarının %100'ü |

Bu alacaklara bağlı cezaların ve gecikme faizi, gecikme zammı gibi fer'ilerin (sözleşmelerde düzenlenen her türlü ceza ve zamlar dahil) %100'ü |

Yİ-ÜFE aylık değişim oranları esas alınarak hesaplanacak tutarın %100'ü (Peşin ödemede bu kısım %50 indirime tabi) |

|

2560 sayılı Kanun'a dahil büyükşehir belediyeleri su ve kanalizasyon idarelerinin, 31 Mart 2017 tarihinden (bu tarih dahil) önce olduğu halde bu Kanun'un yayımı tarihinde ödenmemiş bulunan; su, ve atık su bedeli asıllarının %100'ü |

Bu alacaklara bağlı cezaların ve gecikme faizi, gecikme zammı gibi fer'ilerin (sözleşmelerde düzenlenen her türlü ceza ve zamlar dahil) %100'ü |

Yİ-ÜFE aylık değişim oranları esas alınarak hesaplanacak tutarın %100'ü (Peşin ödemede bu kısım %50 indirime tabi) |

|

SGK'ya tabi tahsil dairelerinin takibinde olan alacaklardan 2017 yılı Mart ayı ve önceki aylara ilişkin olup 31 Ağustos 2017 tarihine kadar (bu tarih dahil) tahakkuk ettiği halde ödenmemiş olan; - Sigorta primi, emeklilik keseneği ve kurum karşılığı, işsizlik sigortası primi, sosyal güvenlik destek primlerinin %100'ü - Bu Kanun'a göre yapılan başvuru tarihi itibarıyla ilgili mevzuata göre ödenmesi imkanı ortadan kalkmamış isteğe bağlı sigorta primi ve topluluk sigortası primlerini %100'ü - SGK tarafından ilgili Kanunları gereğince takip edilen damga vergisi, özel işlem vergisi ve eğitime katkı paylarının %100'ü, |

Bu alacaklara uygulanan gecikme cezası ve gecikme zammı gibi fer'i alacakların %100'ü |

Yİ-ÜFE aylık değişim oranları esas alınarak hesaplanacak tutarın %100'ü (Peşin ödemede bu kısım %50 indirime tabi) |

|

Yaşlılık aylığı, emekli aylığı veya malullük aylığı alanların sigortalı olarak çalışması nedeniyle sosyal güvenlik destek primi ödemesi gerekenlerden 2016 yılı Şubat ayı ve önceki aylara ilişkin olarak ödenmemiş SGK destek primlerinin %100'ü |

Bu alacaklara uygulanan gecikme cezası ve gecikme zammı gibi fer'i alacakların %100'ü |

Yİ-ÜFE aylık değişim oranları esas alınarak hesaplanacak tutarın %100'ü (Peşin ödemede bu kısım %50 indirime tabi) |

|

2017 yılı Mart ayı ve önceki aylarda bitirilmiş özel nitelikteki inşaatlar ile ihale konusu işlere ilişkin bu Kanunun yayımı tarihinden önce SGK tarafından re'sen tahakkuk ettirilerek işveren tebliğ edilen ve fakat bu Kanun'un yayımı tarihi itibarıyla ödenmemiş olan "eksik işçilik tutarı üzerinden hesaplanan sigorta primi asıllarının %100'ü |

Bu alacaklara uygulanan gecikme cezası ve gecikme zammı gibi fer'i alacakların %100'ü |

Yİ-ÜFE aylık değişim oranları esas alınarak hesaplanacak tutarın %100'ü (Peşin ödemede bu kısım %50 indirime tabi) |

|

SGK'ya tabi tahsil dairelerinin takibinde olan alacaklardan 2017 yılı Mart ayı ve önceki aylarda işlenen fiillere ilişkin idari para cezası asıllarının %50'si |

Bu Kanun'da belirtilen süre ve şekilde ödenmesi halinde idari para cezası asıllarının kalan %50'si ile idari para cezasına uygulanan gecikme cezası ve gecikme zammı gibi fer'i alacakların %100'ü |

Yİ-ÜFE aylık değişim oranları esas alınarak hesaplanacak tutarın %100'ü (Peşin ödemede bu kısım %50 indirime tabi) |

|

SGK'ya tabi tahsil dairelerinin takibinde olan ve bu Kanun kapsamına giren alacakların; asıllarının bu Kanunun yayımı tarihinden önce ödenmiş olmasına rağmen, fer'ilerinin bu Kanun'un yayımı tarihi itibariyle ödenmediği durumlarda, aslı ödenmiş fer'i alacağın %40'ı |

Aslı ödenmiş fer'i alacağın %60'ı |

- |

Konu başlıkları itibarıyla yukarıdaki tabloda belirtilen kapsama giren alacak ve cezalar dışında 6736 sayılı Kanun'da olup bu Tasarı' da yer almayan "kamu alacakları" ise şu şekildedir:

- Devam eden incelemelere dayalı alacaklar,

- Kesinleşmemiş veya dava sürecin devam eden uyuşmazlıklardaki alacaklar,

- Temyiz aşamasındaki (vergi mahkemesinde karara bağlanmış) "kesinleşmemiş veya dava sürecin devam eden uyuşmazlıklardaki alacaklar,

- Matrah ve vergi artırımı,

- İşletme kayıtlarının düzeltilmesi,

- Bazı varlıkların milli ekonomiye kazandırılması.

Yukarıda yer verilen kapsama dahil olmayan vergi ve cezalar da yeniden yapılandırma kapsamına alınabilir. Tasarı'daki kapsamın kesinleşmiş alacaklar ile sınırlandırılması bir yıl bile geçmeden "vergi affı" getiren bir düzenleme yapmaktan kaçınma nedeniyle olduğu kanaatindeyiz.

Başvuru, Ödeme ve Vade Uygulamaları Nasıl?

Tasarı bu haliyle yasalaşırsa Kanun hükümlerden yararlanmak isteyen borçlular 30 Haziran 2017 tarihi sonuna kadar ilgili idareye başvurması gerekmektedir.

Borçlular, Gümrük ve Ticaret Bakanlığı'na, Maliye Bakanlığı'na, il özel idarelerine ve belediyelere bağlı tahsil dairelerine ödenecek tutarların ilk taksitini 31 Temmuz 2017 tarihine kadar (bu tarih dahil), SGK'ya tabi tahsil dairelerine ödenecek tutarların ilk taksitini ise 31 Ağustos 2017 tarihine kadar (bu tarih dahil), ilk taksiti takip eden diğer taksitleri ise bu tarihleri takip eden ikişer aylık dönemler itibariyle azami 18 eşit taksitte ödemeleri şarttır.

Ödemeler peşin veya taksitle yapılabilir. Hesaplanan tutarların ilk taksit ödeme süresinde peşin olarak ödenmesi halinde, bu tutarlara bu Kanunun yayımı tarihinden ödeme tarihine kadar geçen süre için herhangi bir faiz uygulanmayacak ve fer'i alacaklar yerine Yİ-ÜFE aylık değişim oranları esas alınarak hesaplanacak tutarlar üzerinden ayrıca %50 indirim yapılacaktır.

Sorumlu Vergicilik Bakışıyla…

Tasarı kesinleşmiş kamu alacakları ile sınırlı tutulmuştur. Bu durum vergisini zamanında ödeyen mükellefleri memnun etmektedir. Çünkü vergi afları dikkatli kullanılması gereken bir opsiyon olup, kullanılırken Anayasa'nın "adalet ve eşitlik" ilkeleri göz önünde bulundurulmalıdır. Tasarı'nın "vergi aslı affı içeren" bir Kanun olmaması sevindiricidir. Bu nedenle vergi afları "sürdürülebilir vergileme" için sık başvurulan bir yöntem olmamalıdır.

Tasarı ile vergi asıllarında bir indirim olmamasına rağmen kamu alacaklarına ödeme kolaylığı sağlanmaktadır. Bu önemli bir fırsattır. Zira yürürlükteki aylık %1,4 gecikme faizi veya gecikme zammı oranları nedeniyle ortaya çıkan gecikme faizi ve zam tutarları daha düşük Yİ-ÜFE oranları ile ödenebilecektir.

Daha bir yıl geçmeden bir başka Yapılandırma Kanunu yürürlüğe koymak yerine, önerimiz aylık "gecikme faizi veya gecikme zammı" oranı olan %1,4 yerine kalıcı bir düzenlemeyle "Yİ-ÜFE" oranının %50 artırılarak uygulanmasına geçilmesidir. Böylece sıklıkla "vergi affı" veya "yeniden yapılanma düzenlemeleri" uygulamalarının önüne geçilebilir. Abdulkadir Kahraman/http://www.kpmgvergi.com

Yukarıda yer verilen açıklamalar, konuya ilişkin genel bilgiler içermektedir. Özdoğrular smmm ltd. şti./ www.ozdogrular.com, işbu dokümanın içeriğinden kaynaklanan veya içeriğine ilişkin olarak ortaya çıkan sonuçlardan dolayı herhangi bir sorumluluk iddiasında bulunulamaz. Mevzuatın sık değiştirilen ve farklı anlayışlarla yorumlanabilen yapısı nedeniyle, herhangi bir konuda uygulama yapılmadan önce konunun uzmanlarından profesyonel yardım alınmasını tavsiye ederiz.

Kooperatif Sözleşme Örnekleri

- KONUT YAPI KOOPERATIFI ANA SÖZLEŞMESI ÖRNEĞI

- (Word Dosyası)(PDF Dosyası)

- KÜÇÜK SANAYI SITESI YAPI KOOPERATIFI ANA SÖZLEŞMESI ÖRNEĞI

- (Word Dosyası)(PDF Dosyası)

- TOPLU İŞYERI YAPI KOOPERATIFI ANA SÖZLEŞMESI ÖRNEĞI

- (Word Dosyası)(PDF Dosyası)

- YAPI KOOPERATIFI BIRLIĞI SÖZLEŞMESI ÖRNEĞI

- (Word Dosyası)(PDF Dosyası)

Yukarıda yer verilen açıklamalar, konuya ilişkin genel bilgiler içermektedir. Özdoğrular smmm ltd. şti./ www.ozdogrular.com, işbu dokümanın içeriğinden kaynaklanan veya içeriğine ilişkin olarak ortaya çıkan sonuçlardan dolayı herhangi bir sorumluluk iddiasında bulunulamaz. Mevzuatın sık değiştirilen ve farklı anlayışlarla yorumlanabilen yapısı nedeniyle, herhangi bir konuda uygulama yapılmadan önce konunun uzmanlarından profesyonel yardım alınmasını tavsiye ederiz.

Yıllık Gelir Vergisi Beyanname Rehberleri

Yıllık Gelir Vergisi beyanname verme dönemi 1 Mart 2017 tarihinde başladı.

- Ticari, zirai ve mesleki faaliyetinden dolayı gerçek usulde vergilendirilen gelir vergisi mükellefleri 2016 yılına ilişkin Yıllık Gelir Vergisi Beyannamelerini 27 Mart 2017 Pazartesiakşamına kadar elektronik ortamda göndereceklerdir.

- Geliri sadece kira, ücret, menkul sermaye iradı veya diğer kazanç ve iratların biri veya birkaçından oluşan mükellefler yıllık gelir vergisi beyannamelerini Hazır Beyan Sistemi üzerinden kolayca gönderebilirler. Hazır Beyan Sistemine GİB internet sayfası (gib.gov.tr) üzerinden ulaşılabilir.

Hesaplanan Gelir Vergisinin 2017 yılının Mart ve Temmuz aylarında olmak üzere iki eşit taksitte ödenmesi gerekmektedir.

Mükellefler vergilerini,

- Anlaşmalı bankaların internet bankacılığı ile,

- Anlaşmalı bankalardan,

- Tüm vergi dairelerinden

ödeyebileceklerdir.

Ayrıca, Hazır Beyan Sistemi ile beyan edilen kira, ücret, menkul sermaye iradı, diğer kazanç ve iratlardan kaynaklı gelir vergisinin Başkanlığımız internet sitesi üzerinden anlaşmalı bankaların banka/ kredi kartları ile ödenmesi mümkün bulunmaktadır.

İnternet üzerinden yapılacak ödemelerde herhangi bir mağduriyetin oluşmaması için, tarayıcınıza www.gib.gov.tr ya da bankaların resmi internet adresleri yazılarak giriş yapılmasına dikkat edilmesi gerekmektedir.

Gelir Vergisi Rehberlerine aşağıdaki linklere tıklayarak ulaşabilirsiniz.

- Ticari Kazanç Elde Eden Mükellefler İçin Vergi Rehberi

- Ücret Geliri Elde Edenler İçin Vergi Rehberi

- V.K. Geçici 67 nci Madde Uygulaması İle İlgili Olarak Gerçek Kişilere Yönelik Vergi Rehberi

- Serbest Meslek Kazancı Elde Eden Mükellefler İçin Vergi Rehberi

- Menkul Sermaye İradı Elde Eden Mükellefler İçin Vergi Rehberi

- Türkiye'de Yerleşmiş Olmayanlar (Dar Mükellefler) İçin Kira Geliri Rehberi

- Kira Geliri Elde Eden Mükellefler İçin Vergi Rehberi

Yukarıda yer verilen açıklamalar, konuya ilişkin genel bilgiler içermektedir. Özdoğrular smmm ltd. şti./ www.ozdogrular.com, işbu dokümanın içeriğinden kaynaklanan veya içeriğine ilişkin olarak ortaya çıkan sonuçlardan dolayı herhangi bir sorumluluk iddiasında bulunulamaz. Mevzuatın sık değiştirilen ve farklı anlayışlarla yorumlanabilen yapısı nedeniyle, herhangi bir konuda uygulama yapılmadan önce konunun uzmanlarından profesyonel yardım alınmasını tavsiye ederiz.

SGK Teşvik Uygulama Esasları ve Yasakları

5510 sayılı SS ve GSS Kanunun Ek Madde 14’ünde belirlenmiştir.

- a) Mahkeme kararıyla,

- b) Yapılan kontrol ve denetimlerde çalıştırdığı kişileri sigortalı olarak bildirmediği veya bildirilen sigortalıyı fiilen çalıştırmadığı tespit edilen işyerleriilk tespitte bir ay süreyle, ilk tespit tarihinden itibaren üç yıl içinde tekrar eden her bir tespit için ise bir yıl süreyle,

- c) 5510 Sayılı Kanun,

ç) 3294 sayılı Sosyal Yardımlaşma ve Dayanışmayı Teşvik Kanunu ,

- d) 4447 sayılı İşsizlik Sigortası Kanununda yer alan sigorta primi teşvik, destek ve indirimlerden yararlanamaz.

- e) 5510 sayılı Kanun ve 3294 sayılı Kanun ile 4447 sayılı Kanunda bu maddeye aykırı olan hükümler uygulanmaz.

01/04/2017 TARİHİ ÖNEMLİ

1/4/2017 tarihinde 5510 sayılı Kanunun Ek 14 üncü maddesi yürürlüğe girmiş, 1/4/2017 tarihinden itibaren, 5510 sayılı Kanunun 81 inci maddesinin dördüncü fıkrası, 5510 sayılı Kanunun Ek 2 nci maddesinin dördüncü fıkrası, 4447 sayılı Kanunun geçici 10 uncu maddesinin sekizinci fıkrası ile geçici 15 inci maddesinin beşinci fıkrası ve 3294 sayılı Kanunun Ek 5 inci maddesinin dördüncü fıkrasında 5510 sayılı Kanunun Ek 14 üncü maddesine aykırı olan hükümler uygulanmayacaktır.

Buna göre, işverenlere sağlanan sigorta primi teşvik, destek ve indirimlere ilişkin olarak yapılan kontrol ve denetimler sonucunda çalıştırdığı kişileri sigortalı olarak bildirmediği veya bildirilen sigortalıyı fiilen çalıştırmadığı tespit edilen işyeri işverenleri hakkında 1/4/2017 tarihinden itibaren 5510 sayılı Kanunun Ek 14 üncü maddesine göre işlem yapılacak olup, uygulamaya ilişkin usul ve esaslar ile sosyal güvenlik il/ sosyal güvenlik merkezlerince yürütülür.

1 AY YASAKLAMA 3 YIL İÇİNDE TEKRARI VE 1 YIL YASAKLI OLMA

Mahkeme kararıyla veya yapılan kontrol ve denetimlerde çalıştırdığı kişileri sigortalı olarak bildirmediği veya bildirilen sigortalıyı fiilen çalıştırmadığı tespit edilen işyerlerinin,

- İlk tespitte bir aysüreyle,

- İlk tespit tarihinden itibaren üç yıl içinde tekrar eden her bir tespit için ise bir yıl süreyle5510 sayılı Kanun, 3294 sayılı Kanun ile 4447 sayılı Kanunda yer alan sigorta primi teşvik, destek ve indirimlerden yararlanmasının mümkün bulunmadığı,

- Beş kişiden fazla olmamak koşuluyla çalıştırılan toplam sigortalı sayısının % 1’ini aşmayan sayıda, çalıştırdığı kişileri sigortalı olarak bildirmediği veya bildirdiği kişileri fiilen çalıştırmadığıtespit edilen işyerleri için yasaklama yapılmayacağı, hükme bağlanmıştır.

- 5510 sayılı Kanunun 81 inci maddesinin birinci fıkrasının (ı) ve (i) bentlerinde, aynı maddenin ikinci fıkrasında, 5510 sayılı Kanunun Ek 2 nci maddesinde yer alan Sigorta primi teşvik, destek ve indirimler için mahkeme kararıyla veya yapılan kontrol ve denetimlerde çalıştırıldığı halde sigortalı olarak bildirilmediği ve bildirildiği halde fiilen çalıştırılmadığıtespit edilen kişi sayısının,

- 4447 sayılı Kanunun geçici 10 uncu ve geçici 15 inci maddeleri ile 3294 sayılı Kanunun Ek 5 inci maddesinde yer alan sigorta primi teşvik, destek ve indirimler için mahkeme kararıyla veya yapılan kontrol ve denetimlerde çalıştırıldığı halde sigortalı olarak bildirilmediği tespit edilen kişi sayısının, tutanağın düzenlendiği aya/ mahkeme kararının kesinleştiği aya/ resmi kurum ve kuruluşlardan alınan yazıların SGK’una intikal ettiği aya ilişkin olarak SGK’una verilen aylık prim ve hizmet belgelerinde kayıtlı toplam sigortalı sayısının %1’ini aşması veya toplam sigortalı sayısının % 1’ini aşmamakla birlikte 5 fazla olması halinde, tespitin yapıldığı işyerleri için söz konusu fiillere ilişkin yasaklamayı gerektiren Genelge eki tabloda belirtilen sigorta primi teşvik, destek ve indirimlerden 5510 sayılı Kanunun Ek 14 üncü maddesinin birinci fıkrası uyarınca ilk tespitte bir ay, ilk tespit tarihinden itibaren üç yıl içinde tekrar eden ve yasaklama kapsamına giren her bir tespit için birer yıl süreyle yasaklama işlemi yapılacaktır.

SİGORTALI SAYISI TESPİT İŞLEMİ

Toplam sigortalı sayısının hesabında, ilgili ay içinde sosyal güvenlik destek primine tabi olarak çalışan sigortalılar ile çeşitli nedenlerle ay içinde çalışması bulunmayan ve ücret ödenmeyen (istirahat veya ücretsiz izin gibi nedenlerle aylık prim ve hizmet belgesinde (0) gün ve (0) kazançlı olarak kayıtlı) sigortalılar da hesaplamaya dahil edilecek, buna karşın aday çırak, çırak ve işletmelerde mesleki eğitim gören öğrenciler, staja tabi tutulan öğrenciler ile üniversitelerde kısmi zamanlı çalıştırılan öğrenciler ve Türkiye İş Kurumu’nca düzenlenen eğitimlere katılan kursiyerler dikkate alınmayacaktır.

Asıl veya alt işverenlerce çalıştırılan kişilerin sigortalı olarak bildirmediği veya bildirilen sigortalının fiilen çalıştırılmadığının tespit edilmesi halinde toplam sigortalı sayısı, asıl işveren ve tüm alt işverenlerce Kuruma bildirilen sigortalı sayısı dikkate alınarak hesaplanacaktır.

İşyerinden Kuruma bildirilen toplam sigortalı sayısının % 1’inin hesaplanması sonucunda bulunan sayının küsuratlı olması halinde, yarıma kadar kesirler dikkate alınmayacak, yarım ve üzerinde olan kesirler ise tama iblağ edilecektir. Buna göre, işyeri toplam sigortalı sayısının % 1’inin hesaplanması sonucu bulunan sayı 0,01 ila 0,49 arasında ise 0 (sıfır) olarak dikkate alınacak, 0,50 ila 0,99 arasında ise tama iblağ edilecektir.

YASAKLAMANIN ESASLARI

1/4/2017 tarihi ve sonrasında mahkeme kararından veya yapılan kontrol ve denetimlerden ya da bankalar, döner sermayeli kuruluşlar, kamu idareleri ile kanunla kurulan kurum ve kuruluşlardan alınan yazılardan çalıştırıldığı halde sigortalı olarak bildirilmediği ve/veya bildirildiği halde fiilen çalışmadığı tespit edilen kişi sayısı, SGK bildirilen toplam sigortalı sayısının %1’ini aşan veya toplam sigortalı sayısının %1’ini aşmamakla birlikte beşten fazla olan işyerleri ile ilgili olarak;

- Çalıştırdığı kişileri sigortalı olarak bildirmediği veya bildirilen sigortalıyı fiilen çalıştırmadığı tespit edilen işyerlerinin 5510 sayılı Kanunun 81 inci maddesinin birinci fıkrasının (ı) ve (i) bentlerinde, aynı maddenin ikinci fıkrasında, Ek 2 nci maddesinde yer alan teşviklerden

- Çalıştırdığı kişileri sigortalı olarak bildirmediği tespit edilen işyerlerinin 4447 sayılı Kanunun geçici 10 uncu ve geçici 15 inci maddeleri ile 3294 sayılı Kanunun Ek 5 inci maddesinde yer alan teşviklerden, ilk tespitte tespit tarihini takip eden aybaşından itibaren bir ay süreyle, ilk tespit tarihinden itibaren üç yıl içinde tekrar eden ve yasaklama kapsamına giren her bir tespit için ise tespit tarihini takip eden aybaşından itibaren birer yıl süreyle bu sigorta primi teşvik, destek ve indirimlerden yararlanması mümkün bulunmamaktadır.

AYBAŞINDAN İTİBAREN UYGULANIR

5510 sayılı Kanunun Ek 14 üncü maddesinin üçüncü fıkrası uyarınca yasaklama kapsamına girdiği tespit edilen işyerlerinden çalıştırdığı kişileri sigortalı olarak bildirmediği veya bildirilen sigortalıyı fiilen çalıştırmadığı,

- Yapılan kontrol ve denetimler sonucu anlaşılan işyerleri, tutanak tarihini,

- Mahkeme ilamından anlaşılan işyerleri, mahkemenin kesinleşmiş karar tarihini,

- Bankalar, döner sermayeli kuruluşlar, kamu idareleri ile kanunla kurulan kurum ve kuruluşlardan alınan yazılardan anlaşılan işyerleri, söz konusu yazıların SGK intikal tarihini, takip eden ay başından itibaren ilk tespitte bir ay süreyle, ilk tespit tarihinden itibaren üç yıl içinde tekrar eden ve yasaklama kapsamına giren her bir tespit için tespit tarihini takip eden aybaşı itibariyle birer yıl süreyle sigorta primi teşvik, destek ve indirimlerden yararlanılmayacaktır.

ALT İŞVEREN

- Alt işverenin çalıştırdığı sigortalıları SGK bildirmediğinin/bildirilen sigortalının fiilen çalıştırılmadığının tespit edilmesi ve yasaklama kapsamına girmesi halinde, hem kayıt dışı sigortalı çalıştıran/sahte sigortalı bildiriminde bulunan alt işveren hem de asıl işveren,

- Asıl işverenin çalıştırdığı sigortalıları SGK bildirmediğinin/bildirilen sigortalının fiilen çalıştırılmadığının tespit edilmesi ve yasaklama kapsamına girmesi halinde ise, yalnızca asıl işveren, ilk tespitte bir ay süreyle, ilk tespit tarihinden itibaren üç yıl içinde tekrar eden ve yasaklama kapsamına giren her bir tespit için ise birer yıl süreyle 5510 sayılı Kanun, 3294 sayılı Kanun ve 4447 sayılı Kanunda yer alan sigorta primi teşvik, destek ve indirimlerden yararlanamayacaktır.

AYNI İŞVERENİN FARKLI İŞYERİ NUMARALARI VARSA UYGULAMA ESASI

Aynı işverenin aynı veya farklı ünite sınırları içinde birden fazla işyeri dosyasının mevcut olması halinde, çalıştıkları halde SGK bildirilmeyen veya bildirildiği halde fiilen çalıştırılmayan sigortalılar hangi işyerinde tespit edilmiş ise, yalnızca bu işyeri için 5510 sayılı Kanunun Ek 14 üncü maddesinin birinci fıkrasına göre yasaklama işlemi yapılacaktır.

01/04/2017 GÖRE İLK TESPİT

1/4/2017 tarihinden önce düzenlenen tutanak/ kesinleşen mahkeme kararı/ SGK intikal eden resmi kurum ve kuruluşlardan alınan yazılar ile tespit edilen ve 1/4/2017 tarihi itibariyle bir yıllık yasaklama süresi devam eden işyerleri için, yasaklamaya esas olan tespit, 5510 sayılı Kanunun Ek 14 üncü maddesinin birinci fıkrasına göre ilk tespit sayıldığından, bu ilk tespit tarihinden sonraki üç yıl içinde tekrar eden ve yasaklama kapsamına giren her bir tespit için birer yıl süreyle yasaklama yapılacaktır.

YASAKLAMA UYGULANMAYACAK TEŞVİKLER NEDİR?

- Çalıştırılan kişilerin sigortalı olarak bildirilmediği ve bildirilen sigortalının fiilen çalıştırılmadığına yönelik tespitlerde 4447 sayılı Kanunun 50 nci maddesinin beşinci fıkrası (15921) ve geçici 17 nci maddesi (0687) ile 5510 sayılı Kanunun geçici 71 inci maddesi,

- Bildirilen sigortalının fiilen çalıştırılmadığına yönelik tespitlerde ise 4447 sayılı Kanunun geçici 10 uncu (6111) ve geçici 15 inci maddeleri (6645) ile 3294 sayılı Kanunun Ek 5 inci maddesi, hakkında uygulanmaz.

2017 NİSAN ÖNCESİ TEŞVİK YASAKLANMASI

Bununla birlikte, yasaklama kapsamına girdiği halde 1/4/2017 tarihine kadar bir yıllık yasaklama işlemi yapılmamış ve yasaklama yapılmış olsaydı bir yıllık yasaklama süresi;

- 2017/Nisan ayından önce sona erecek işyerleriyle ilgili olarak yasaklama kapsamına giren tespit 5510 sayılı Kanuna göre ilk tespit sayılmayacağından üç yıllık süre de başlatılmayacaktır.

- 2017/Nisan ayı ve sonrasında sona erecek işyerleriyle ilgili olarak yasaklama kapsamına giren tespit 5510 sayılı Kanuna göre ilk tespit sayılacak olup, üç yıllık süre yasaklama kapsamına giren ilk tespit tarihinden itibaren başlatılacaktır.

|

Sıra No |

Aylık Prim ve Hizmet Belgesi Kanun No |

Açıklaması |

Sigortalı Çalıştırma Fiili |

Sahte Sigortalı Bildirim Fiili |

|

1 |

5510 |

Beş Puanlık İndirim (5510 s.K. 81.md/1.fıkra (ı) bendi) |

Yasaklanır |

Yasaklanır |

|

2 |

6486 |

Beş Puanlık İndirim (5510 s.K. 81.md/1.fıkra (ı) bendi) |

Yasaklanır |

Yasaklanır |

|

3 |

46486,56486,66486 |

51 İlde Uygulanan İlave 6 Puanlık İndirim (5510 s.K. 81 md/ 2. fıkra) |

Yasaklanır |

Yasaklanır |

|

4 |

25510,16322,26322 |

Yatırımlarda Devlet Yardımı Hakkında Kararlar Kapsamında Teşvik (5510 s.K. Ek 2.md) |

Yasaklanır |

Yasaklanır |

|

5 |

6111 |

Genç, Kadın ve Mesleki Belge Sahibi Olanların İstihdamına Yönelik Teşvik (4447 s.K. Geçici 10. Md) |

Yasaklanır |

Yasaklanmaz |

|

6 |

6645 |

İşbaşı Eğitim Programını Tamamlayanların İstihdamına Yönelik Teşvik (4447 s.K. Geçici 15. Md) |

Yasaklanır |

Yasaklanmaz |

|

7 |

15921 |

İşsizlik Ödeneği Alanların İstihdamına Yönelik Teşvik (4447 s.K. 50. Md) |

Yasaklanmaz |

Yasaklanmaz |

|

8 |

14857,54857 |

İşsizlik Ödeneği Alanların İstihdamına Yönelik Teşvik (4447 s.K. 50. Md) |

Yasaklanmaz |

Yasaklanmaz |

|

9 |

5746,15746 |

İşsizlik Ödeneği Alanların İstihdamına Yönelik Teşvik (4447 s.K. 50. Md) |

Yasaklanmaz |

Yasaklanmaz |

|

10 |

55225,25225 |

Kültür Yatırımlarını ve Girişimlerini Teşvik (5225 s.K. 5. Md.5.fıkra) |

Yasaklanmaz |

Yasaklanmaz |

Vedat İlki

http://www.alitezel.com/index.php?sid=yazi&id=8780

Yukarıda yer verilen açıklamalar, konuya ilişkin genel bilgiler içermektedir. Özdoğrular smmm ltd. şti./ www.ozdogrular.com, işbu dokümanın içeriğinden kaynaklanan veya içeriğine ilişkin olarak ortaya çıkan sonuçlardan dolayı herhangi bir sorumluluk iddiasında bulunulamaz. Mevzuatın sık değiştirilen ve farklı anlayışlarla yorumlanabilen yapısı nedeniyle, herhangi bir konuda uygulama yapılmadan önce konunun uzmanlarından profesyonel yardım alınmasını tavsiye ederiz.

Konut KDV'sinde Yeni Oranlar Nasıl?

Konut KDV'sinde yeni oranlar nasıl? Damga vergisi oranlarında nasıl değişiklikler yapıldı? KDV oranındaki değişiklikler konut dışındaki gayrimenkul alım-satımlarında da geçerli mi? Tüm konut satışları KDV oran değişikliğinden etkilenecek mi? Hangi konut teslimleri yüzde 1'lik orana tabidir? Damga vergisi oranı sıfırlanan sözleşmeler hangileridir? Pwc Türkiye Vergi Hizmetleri Ortağı Gayrimenkul Sektörü Lideri Ersun Bayraktaroğlu yanıtladı.

Video’ yu İzlemek için tıklayınız

Yukarıda yer verilen açıklamalar, konuya ilişkin genel bilgiler içermektedir. Özdoğrular smmm ltd. şti./ www.ozdogrular.com, işbu dokümanın içeriğinden kaynaklanan veya içeriğine ilişkin olarak ortaya çıkan sonuçlardan dolayı herhangi bir sorumluluk iddiasında bulunulamaz. Mevzuatın sık değiştirilen ve farklı anlayışlarla yorumlanabilen yapısı nedeniyle, herhangi bir konuda uygulama yapılmadan önce konunun uzmanlarından profesyonel yardım alınmasını tavsiye ederiz.

SGK Çıkış Kodları ve Tazminat Durumları

Çalışma ilişkileri açısından bir iş sözleşmesinin kurulması kadar sona ermesi de olağan bir durumdur. Ancak bu olağan durumun, mevzuata ve prosedürlere uygun sonuçlandırılmaması halinde, işçi ve işveren taraf için hiç de istenmeyen sonuçlar ortaya çıkabilmektedir. İşten çıkarma prosedürleri içerisinde en önemli başlıklardan birisi ise işten çıkarma nedeninin tespiti ve buna uygun SGK kodunun seçilmesidir. Bu makalemizde SGK işten çıkış kodları ve işten çıkarmalarda kodlarla ilgili dikkat edilmesi gereken hususlar üzerinde duracağız.

SGK çıkış kodu nedir?

Bir işveren tarafından işe başlatılan sigortalı Sosyal Güvenlik Kurumu’na bildirildiği gibi, işten ayrılan/çıkarılan kişinin de en geç 10 gün içerisinde SGK’ya bildirilmesi gerekir. Bu bildirim Sosyal Sigorta İşlemleri Yönetmeliği ekinde yer alan (Ek-5) Sigortalı İşten Ayrılış Bildirgesi ile yapılır. Söz konusu bildirgenin (16) numaralı bölümüne sigortalının işten ayrılış kodu yazılmaktadır. Bu kod, aynı bildirgenin arka sayfasında yer alan ve aşağıda yer verdiğimiz listeden seçilmektedir. Sigortalının işten çıkış sebebi listede yer alan sebeplerden hangisine uyuyorsa, o kodun seçilmesi ve bildirgede (16) numaralı kutucuğa yazılması gerekmektedir.

2017 Yılında Geçerli İşten Çıkış Kodları

1- Deneme süreli iş sözleşmesinin işverence feshi

2- Deneme süreli iş sözleşmesinin işçi tarafından feshi

3- Belirsiz süreli iş sözleşmesinin işçi tarafından feshi (istifa)

4- Belirsiz süreli iş sözleşmesinin işveren tarafından haklı sebep bildirilmeden feshi

5- Belirli süreli iş sözleşmesinin sona ermesi

8- Emeklilik (yaşlılık) veya toptan ödeme nedeniyle

9- Malulen emeklilik nedeniyle

10- Ölüm

11- İş kazası sonucu ölüm

12- Askerlik

13- Kadın işçinin evlenmesi

14- Emeklilik için yaş dışında diğer şartların tamamlanması

15- Toplu işçi çıkarma

16- Sözleşme sona ermeden sigortalının aynı işverene ait diğer işyerine nakli

17- İşyerinin kapanması

18- İşin sona ermesi

19- Mevsim bitimi (İş akdinin askıya alınması halinde kullanılır. Tekrar başlatılmayacaksa "4" nolu kod kullanılır)

20- Kampanya bitimi (İş akdinin askıya alınması halinde kullanılır. Tekrar başlatılmayacaksa "4" nolu kod kullanılır)

21- Statü değişikliği

22- Diğer nedenler

23- İşçi tarafından zorunlu nedenle fesih

24- İşçi tarafından sağlık nedeniyle fesih

25- İşçi tarafından işverenin ahlak ve iyi niyet kurallarına aykırı davranışı nedeni ile fesih

26- Disiplin Kurulu kararı ile fesih

27- İşveren tarafından zorunlu nedenlerle ve tutukluluk nedeniyle fesih

28- İşveren tarafından sağlık nedeni ile fesih

29- İşveren tarafından işçinin ahlak ve iyi niyet kurallarına aykırı davranışı nedeni ile fesih

30- Vize süresinin bitimi (İş akdinin askıya alınması halinde kullanılır. Tekrar başlatılmayacaksa "4" nolu kod kullanılır.)

31- Borçlar Kanunu, Sendikalar Kanunu, Grev ve Lokavt Kanunu kapsamında kendi istek ve kusuru dışında fesih

32- 4046 sayılı Kanunun 21 inci maddesine göre özelleştirme nedeni ile fesih

33- Gazeteci tarafından sözleşmenin feshi

34- İşyerinin devri, işin veya işyerinin niteliğinin değişmesi nedeniyle fesih

36- OHAL/KHK

37- KHK ile Kamu Görevinden Çıkarma

Çıkış Kodu Neden Önemlidir?

Çıkış kodunun seçimi basit bir formalite değildir. Aksine, hem işveren hem de işçi için önemli sonuçları olan bir işlemdir. İşçinin kıdeme bağlı hakları, fesih sonrası takip edeceği yol ve işsizlik ödeneği alıp alamayacağı gibi hususlar doğrudan çıkış koduyla ilgilidir. Hatalı bir kod seçimi, işçiyi veya işvereni mağdur edebileceği gibi her iki tarafı karşı karşıya getirebilecektir. Hatanın düzeltilmesi mümkün olmakla birlikte, bu da ayrı bir uğraş gerektirecektir. Dolayısıyla SGK çıkış kodu seçilirken dikkatli olunması gerekmektedir.

Çıkış Kodu Seçilirken Nelere Dikkat Edilmelidir?

SGK çıkış kodu seçilirken dikkat edilmesi gereken temel husus, fiili duruma en uygun kodun seçilmesidir. Yani kod seçiminde esas olan iş sözleşmesinin sona ermesine sebep olan durumdur. Dolayısıyla çıkış kodunun da bu sebeplere en uygun şekilde seçilmesi gerekir. Şimdi sırasıyla hangi kodun hangi durumlarda seçileceğine bakalım. Tablo, iskanunu.com

Not; Tablo’ daki; 3 nolu çıkış kodunda ki ihbar tazminatı İŞVEREN açısından geçerlidir.

1- Deneme süreli iş sözleşmesinin işverence feshi: İş Kanunu 15. maddesi, işçi ve işveren arasında 2 aya kadar deneme süresi belirlenmesine izin vermektedir. Bu süre toplu iş sözleşmeleriyle 4 aya kadar çıkarılabilmektedir. Deneme süresi içerisinde taraflar bildirim süresine gerek kalmaksızın ve tazminatsız olarak iş sözleşmesini sona erdirebilmektedir. Eğer deneme süresi içerisinde veya sonunda sözleşme işveren tarafından sonlandırılmışsa, SGK çıkış kodu olarak bu kod seçilecektir. Bu kodla çıkış yapılması halinde işçiye işsizlik sigortası yardımları yapılmayacaktır.

2- Deneme süreli iş sözleşmesinin işçi tarafından feshi: Deneme süresi içerisinde veya sonunda sözleşme işçi tarafından sona erdirilmişse bu kod seçilecektir. Bu kodun seçilmesi halinde yine işçiye tazminat ödenmeyecek ve işsizlik sigortası yardımları yapılmayacaktır.

3- Belirsiz süreli iş sözleşmesinin işçi tarafından feshi (istifa): İşçi - işveren arasındaki sözleşme belirsiz süreli ise ve işçi tarafından sona erdirilmişse bu kod seçilecektir. İşçi tarafından fesihte herhangi bir neden gösterilmemişse bu kod seçilecek, ancak (23), (24) veya (25) numaralı kodlarda belirtilen nedenlerden birisi belirtilmiş ise söz konusu kodlar seçilecektir. (3) numaralı kodun seçilmesi halinde işçi işsizlik sigortası yardımlarına hak kazanamayacaktır.

4- Belirsiz süreli iş sözleşmesinin işveren tarafından haklı sebep bildirilmeden feshi: Belirsiz süreli iş sözleşmesi işveren tarafından feshediliyor ve haklı bir neden bildirilmiyorsa bu kod seçilecektir. İşçinin kıdeme bağlı haklarının ödenerek çıkarıldığı durumlarda bu kod seçilir ve işçi işsizlik sigortası yardımlarına da hak kazanır.

5- Belirli süreli iş sözleşmesinin sona ermesi: İş sözleşmesi belirli süreli ise, sürenin dolmasıyla birlikte sözleşme kendiliğinden sona ermiş olmaktadır. Bu durumda bu kod seçilecek ve işçi işsizlik sigortası yardımlarına hak kazanacaktır.

8- Emeklilik (yaşlılık) veya toptan ödeme nedeniyle: İşçi sosyal güvenlik kurumlarından emekli aylığına veya toptan ödemeye hak kazanacak şekilde işten ayrılıyorsa bu kod seçilir. İşçinin normal emekliliği halinde bu kod seçilecek, malulen emeklilik durumunda ise (9) numaralı kod seçilecektir. Engelli raporuyla erken emeklilik ile malulen emeklilik birbirinden farklı olup, engelli raporuyla emekli olan kişiler için de bu kod (8) seçilecektir. Bu kodla çıkış yapılması halinde kişiye kıdeme bağlı hakları ödenecek ancak işsizlik sigortası yardımları yapılmayacaktır.

9- Malulen emeklilik nedeniyle: En az %60 oranında iş göremezlik raporu alan işçi, prim günü şartını da yerine getirilmiş olması halinde malulen emekli olabilmektedir. Malulen emekli olarak işten ayrılan işçi için bu kod seçilecek, kıdeme bağlı hakları ödenecek fakat işçi işsizlik sigortası yardımlarından yararlanamayacaktır.

10- Ölüm: İşçinin ölümü halinde çıkış kodu olarak bu kod seçilecektir.

11- İş kazası sonucu ölüm: İşçinin ölümü iş kazasına bağlı olarak gerçekleşmişse bu kod seçilecektir. Ancak işçinin ölümünün iş kazasına bağlı olup olmadığı henüz bilinmiyorsa bu kod yerine (10) numaralı kod seçilecektir.

12- Askerlik: İşçi askerlik görevini yerine getirmek üzere işten ayrılmışsa bu kod seçilecektir.

13- Kadın işçinin evlenmesi: 1475 sayılı İş Kanunu, kadın işçiye evlilik sebebiyle iş akdini feshetme ve tazminat alma hakkı tanımıştır. Kadın işçi evlendiği tarih itibariyle bir yıl içerisinde evlilik gerekçesiyle iş akdini feshetmişse, çıkış kodu olarak bu kod seçilir. Ancak kadın işçi bu kodla çıkış yapılması halinde işsizlik sigortası yardımları alamayacaktır.

14- Emeklilik için yaş dışında diğer şartların tamamlanması: Çalışanların emeklilik için sağlamaları gereken prim günü, sigortalılık süresi ve yaş olmak üzere üç şart bulunmaktadır. Bir çalışan, yaş dışında prim günü ve sigortalılık süresi şartlarını sağlamışsa ve bunları sağladığına dair yazılı belgeyi SGK’dan alarak işverene ibraz etmişse, kıdem tazminatını alarak işten ayrılabilmektedir. Bu durumda çıkış kodu olarak bu kodun seçilmesi gerekmektedir. Bu kodla çıkarılan işçi işsizlik sigortası yardımlarına hak kazanamayacaktır.

Dul ve Yetim Aylığı Oranları

Sigortalının ölümü sonrası geride kalan aile bireyleri yaşadıkları sosyal tehlike nedeniyle gelir kaybına uğrar. Sigortalının ölümü sonrası sosyal tehlikeye uğradığı için(1) geçim sıkıntısı yaşaması muhtemel olan sigortalının dul kalan eşi, bekar, dul veya boşanmış kız çocuğu, ölüm sosyal tehlikesi nedeniyle mahrum kalacağı maddi desteğin yerini alacak bir sosyal yardıma gereksinim duyar(2).

5510 sayılı Sosyal Sigortalar ve Genel Sağlık Sigortası Kanun’u(3), sigortalının ölümü sonrası geçimleri sigortalı tarafından sağlanan aile bireylerinin geleceklerini güvence altına almak amacıyla, ölüm sigortası düzenlemesine yer vermiştir.

5510 sayılı Kanun’un 54. maddesine göre anne ve babasından ayrı ayrı aylığa hak kazanan çocuklara, yüksek olan aylığın tamamı, az olan aylığın yarısı (5510, md. 54/I-a.3), hem eşinden, hem de anne ve/veya babasından ölüm aylığına hak kazananlara, tercihine göre eşinden ya da anne ve/veya babasından aylık bağlanacağı (5510, md. 54/I-a.5) hükmü bulunmakla birlikte, kız çocukları açısından ölüm aylığına esas hak sahipliğinin, ölümün gerçekleştiği tarihteki sosyal sigorta mevzuatına göre belirlenmesi(4) ilkesi gereği, kız çocuklarına, anne ve baba üzerinden ya da eş ve anne-baba üzerinden olmak üzere iki aylık bağlanıp bağlanamayacağı yazımızın konusunu oluşturmaktadır.

Konuların ayrıntılı olarak yazıldığı makaleyi görmek için tıklayınız.

Yukarıda yer verilen açıklamalar, konuya ilişkin genel bilgiler içermektedir. Özdoğrular smmm ltd. şti./ www.ozdogrular.com, işbu dokümanın içeriğinden kaynaklanan veya içeriğine ilişkin olarak ortaya çıkan sonuçlardan dolayı herhangi bir sorumluluk iddiasında bulunulamaz. Mevzuatın sık değiştirilen ve farklı anlayışlarla yorumlanabilen yapısı nedeniyle, herhangi bir konuda uygulama yapılmadan önce konunun uzmanlarından profesyonel yardım alınmasını tavsiye ederiz.

Asgari Geçim Sınırı Açıklandı

Türkiye Kamu-Sen Araştırma Geliştirme Merkezi'nin yapmış olduğu 2017 Ağustos ayına ait asgari geçim endeksi sonuçları açıklandı.

Türkiye İstatistik Kurumu'ndan (TÜİK) alınan Ağustos 2017 fiyatlarına göre yapılan araştırmada çalışan tek kişinin yoksulluk sınırı 2 bin 587,59 TL olarak hesaplandı. Dört kişilik bir ailenin asgari geçim haddi ise 5 bin 334,15 lira olarak belirlendi.

Sonuçlar, dört kişilik bir ailenin asgari geçim haddinin bir önceki aya göre yüzde 0,21 oranında arttığını gösterdi. Çalışan tek kişinin açlık sınırı da bir önceki aya göre yüzde 0,52 oranında yükseldi ve bin 997,46 Lira olarak hesaplandı. Türkiye'de 4 kişilik bir ailenin ortalama gıda ve barınma harcamaları toplamı ise 2017 yılı ağustos ayında 2 bin 5,43 Lira olarak tahmin edildi.

Yapılan araştırmada, 4 kişilik bir ailenin sağlık kuruluşlarının belirlediği gibi sağlıklı bir biçimde beslenebilmesi için gerekli harcamanın Ağustos 2017 verilerine göre günlük 40,63 TL olduğu belirlenirken, ailenin aylık gıda harcaması toplamı ise bin 218,93 TL oldu. Ağustos 2017 itibarı ile ortalama 2 bin 977,68 TL ücret alan bir memurun ailesi için yaptığı gıda harcaması, maaşının yüzde 40,93'ünü oluşturdu.

TÜİK verilerinde 786,50 TL olarak belirlenen kira gideri ise Ağustos 2017 ortalama maaşının yüzde 26,41'ine denk geldi. Buna göre bir memur, ortalama maaşının yüzde 67,34'ünü yalnızca gıda ve barınma harcamalarına ayırmak zorunda kalırken, diğer ihtiyaçlarını karşılamak için ise maaşının yüzde 32,66'sı kaldı. Ortalama ücretle geçinen bir memur ailesinin ulaşım, sağlık, eğitim, haberleşme, giyim gibi diğer zorunlu ihtiyaçlarını karşılaması için Ağustos 2017 maaşından geriye yalnızca 972,51 TL kaldı.

Kıdeme Fon Kısa Vadede Zor

Şimşek, kıdem tazminatı için getirilen formüllerin kamuya getirdiği yüke dikkat çekti. TÜSİAD üyesi işadamları ile dün İstanbul’da bir araya gelen ekonomiden sorumlu Başbakan Yardımcısı Mehmet Şimşek’in gündeminde kıdem tazminatı konusu da yer aldı. Bu konuda uzun süredir çalışmalar yaptıklarını söyleyen Şimşek, kıdem tazminatında getirilen bazı formüllere dikkat çekti. Bu formüllerin kamuya yük getirdiğini ifade eden Şimşek, kamu finansmanı açısından dengelerin önemli olduğunu ve kamuya gelecek yükün iyi değerlendirilmesi gerektiğini vurguladı. Şimşek, bu gibi nedenlerle çalışmaların kısa vadede sonuçlanmasının zorluğuna değindi.

KAMU PAYI ÖNGÖRÜLÜYOR

Kıdem tazminatında uzun yıllardır üzerinde çalışılan yapı, bireysel hesaplara dayalı fon kurulması esasına dayanıyor. Bu yeni modelde, işverenler çalıştırdıkları her işçi için kıdem tazminatını aylık olarak yatırmakla yükümlü olacak. Ancak mevcut durumdan geriye gidiş olmaması için, çalışanın brüt aylık kazancının yüzde 8.3’ünün işveren tarafından, düzenli olarak kıdem tazminatı fonuna aktarılması gerekiyor. Bu oranın işverenleri zorlamaması ve özellikle KOBİ’lerin sıkıntı yaşamaması için de, kamunun aylık kıdem tazminatı primlerinin bir bölümünü yüklenmesi öngörülüyor. Son dönemde üzerinde çalışılan modelde de, bireysel emeklilik sisteminde olduğu gibi, devletin yüzde 25 katkıda bulunması planlanıyordu. İşte Şimşek de, dünkü toplantıda, bu modellerin kamuya getirebileceği yüke dikkat çekti.

Kıdem tazminatında tek sorun finansman konusunda da değil. Hem işçi, hem de işveren temsilcileri şu ana kadar kıdem tazminatı yapısının değiştirilmemesi yönünde görüş bildirdi. Geçen temmuz ayında yapılan bir toplantıda da işçi ve işveren temsilcileri konuyla ilgili görüşlerini yazılı olarak iletti. Ancak bu görüşlerin iletilmesinin ardından 180 günlük yeni hükümet eylem planı içinde kıdem tazminatı konusunda bir başlık olup olmayacağı belirsiz bulunuyordu. Şimşek’in açıklamaları hükümetin öncelikli gündeminin kıdem tazminatı olmayacağını ortaya koydu.