Mehmet Özdoğru

Yeniden Değerleme Oranının Etkileri

Yeniden değerleme müessesesi vergi mevzuatımızdan, enflasyon düzeltmesi müessesesinin kabulü ile birlikte, 1.1.2004 tarihi itibariyle kaldırılmıştır. Ancak pek çok kanunda, tarife, oran, miktar yahut tutarların endekslenmesinde yeniden değerleme oranı kullanıldığından Kanunda, Maliye Bakanlığı'nın her yıl yeniden değerleme oranını belirleyerek ilan etmesine ilişkin düzenleme korunmuştur (Vergi Usul Kanunu mük. md. 298/B).

Burada Maliye Bakanlığı'nın yetkisi “bağlı yetki”dir. Özünde bu oranın ne olacağı kanunla belli edilmiş, bakanlığa sadece bu oranı ilan etme yetkisi verilmiştir. Kanuna göre yeniden değerleme oranı, yeniden değerleme yapılacak yılın ekim ayında bir önceki yılın aynı dönemine göre Üretici Fiyatları Genel Endeksi'nde (ÜFE) meydana gelen ortalama fiyat artış oranıdır.

Türkiye İstatistik Kurumu, 2018 yılında uygulanacak çeşitli oran, tarife, ceza gibi endekslenmiş değerlerin belirlenmesine esas olacak yeniden değerleme oranının temeli olan, ekim ayındaki 12 aylık ortalamalara göre Yİ-ÜFE’yi 3.11.2017 günü açıkladı. Maliye Bakanlığı’da bu oranı esas alarak, 484 sayılı Vergi Usul Kanunu Genel Tebliğ ile 2017 yeniden değerleme oranını yüzde 14.47 olarak ilan etti.

Bu oran 2018 yılında uygulanacak pek çok vergi, bazen istisna, harç, ceza tutarlarının belirlenmesinde rol oynayacağı gibi yargılama usulünde de görevli mahkemenin, kesinleşecek veya istinaf yahut temyiz edilebilecek kararların belirlenmesinde ölçüte de kaynaklık edecektir. Bu oranın etkileyeceği bazı önemli düzenlemeleri, aşağıda sıralayalım istedik.

Mesken kira gelirlerine 2017’de 3 bin 900 TL olarak uygulanan istisna tutarı ile işyerinde yemek vermeyerek ücretlilerine yemek bedeli ödeyen işverenlerin bu bedellerden 2017 yılında istisna tuttukları 14,-TL’lik istisna tutarı, 2018 yılında yüzde 14.47 fazlası ile uygulanacaktır. Gelir vergisi tarifesinin gelir dilim tutarları da yüzde 14.47 oranında artacaktır.

Veraset ve İntikal Vergisi'nde istisnalarla birlikte matrah dilim tutarları da yüzde 14.47 artacaktır. Buna göre 2017 yılında mirasçı füruğ ve eş için ayrı ayrı 176 bin TL olarak uygulanan istisna tutarı 2018 yılında 201 bin TL’ye yükselecektir. Motorlu araç sahiplerince ödenecek motorlu taşılar vergisi ve maktu damga vergisi tutarlarının da yüzde 14.47 oranında artması gerekmesine karşılık, bu yıl söz konusu artışların halen Yasama Organında görüşülmekte olan Kanun Tasarısı ile belirlenecek gibi görünmektedir. Pasaport, ehliyet, yargı harcı gibi maktu olarak belirlenmiş pek çok harç tutarı da yüzde 14.47 oranında artacaktır.

Vergi Usul Kanunu'nda yer alan pek çok had veya tutar da yeniden değerleme oranından etkilenmektedir. Örneğin nihai tüketicilere yapılan satışlarda fatura yerine yazar kasa fişi veya perakende satış fişi verebilme sınırı 2018’de 1.000 TL olacak. Bu sınır halen 900 TL olarak uygulanmaktadır. Yine aynı şekilde mükelleflerin aldıkları iktisadi kıymet bedellerini amortismana tabi tutmaksızın doğrudan gider yazabilmelerine ilişkin sınır da aynı şekilde yükselecektir..

Vergi Usul Kanunu'nda maktu tutar olarak belirlenmiş cezalar da artıyor. Belge düzenlememe, defterlere kanunla belirlenen sürelerde kayıt yapmama, vergi kimlik numarası kullanmama, ikaza rağmen aracı durdurmama, muhasebe standartlarına uymama ve daha pek çok fiilin cezası 2017 yılında yüzde 14.47 zamlı olarak uygulanacak.

Emlak vergileri de 2018’de zamlanacaktır. Ancak bu yılın matrah belirlenmesine ilişkin genel dönem olması dolayısıyla, artış diğer yıllardaki şekilde yeniden değerleme oranına göre belirlenmeyecek ve 2018 yılı için belirlenen arsa/arazi metrekare değerleri ve bina inşaat maliyet bedellerine göre belirecektir.

Yeniden değerleme oranı, sadece vergi mevzuatındaki düzenlemeleri etkilemiyor, başkaca mevzuatlara da etkiliyor. Örneğin trafik cezaları, İş Kanunu ve Sendikalar Kanunu uyarınca kesilen idari para cezaları, Rekabet Kurulunca uygulanan para cezalarının tutarları da 2018 yılında yeniden değerleme oranı oranında artıyor.

YMM’ler tarafından yapılan tam tasdik ve KDV iade tasdik işlemlerinde, alt firma karşıt incelemesine tabi tutulması gereken had da, 2018 yılında yüzde 14.47 oranında artacak. Yıllık KDV iadelerinde geçerli asgari iade tutarının belirlenmesinde de yeniden değerleme oranı etkili olmaktadır. Kurumlar vergisi veya gelir vergisi beyannameleri ile muhtasar ve KDV beyannamelerinin SMMM'lere imzalattırılmasına ilişkin hadler de her yıl yeniden değerleme oranında artırılarak tespit edilmektedir.

Siyasi Partiler Kanunu'nun 66 ve Ek 6'ncı maddesi uyarınca, bir siyasi partiye aynı yıl içinde yapılabilecek ayni veya nakdi bağışın toplam tutarı da her yıl yeniden değerleme oranında artmaktadır.

Bu hadlerin 2018 yılında yeniden değerleme oranında artırılmış tutarları Maliye Bakanlığı tarafından genel tebliğlerle kamuya duyurulmaktadır. Önümüzdeki günlerde bu tebliğler peş peşe yayınlanacak ve dolayısıyla yaşamın ve üretimin maliyeti yaklaşık yüzde 14,47 artacaktır.

Ancak kanunlarda yeniden değerleme oranında artış öngörülen düzenlemelerin hemen hemen hepsinde Bakanlar Kurulu'na ilgili tutar, had veya tarifeyi daha düşük oranda artırabilme, bazen de daha fazla arttırma yetkisi verilmiştir. Bu nedenle sadece yeniden değerleme oranına bakmayıp, Bakanlar Kurulu Kararları'nı da izlemek gerekmektedir. Bumin Doğrusöz

https://www.dunya.com/kose-yazisi/yeniden-degerleme-oraninin-etkileri/390575

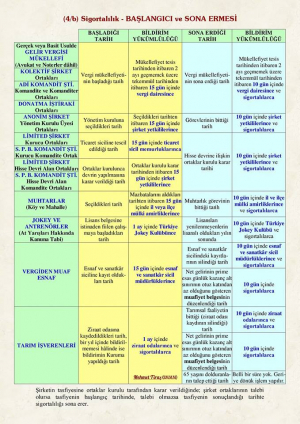

4/B Sigortalılık Başlangıcı Ve Sona Ermesi

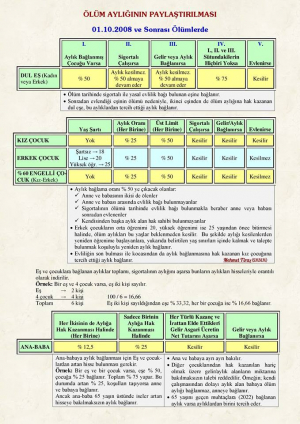

Ölüm Aylığının Paylaştırılması

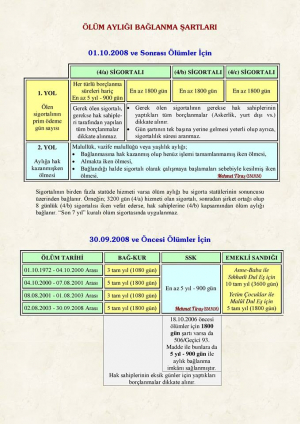

Ölüm Aylığı Bağlanma Şartları

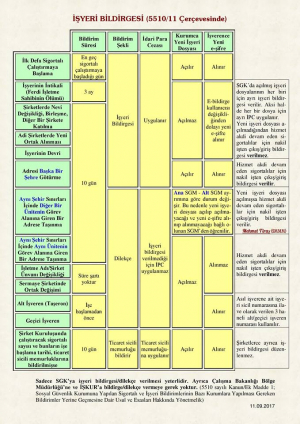

İş Yeri Bildirgesi Verme Durum Ve Tarihleri

özdoğrular 13.11.17 e-Bülten

özdoğrular 10.11.17 e-Bülten için tıklayınız

İflası İstenen Şirketlerde Vergi Tebligatı Kime Yapılacak?

Tasfiye aşamasında olan veya iflas halinde olan kurumlara yapılacak tebliğlerin bunların ortaklarına veya idare meclisi üyelerine değil, tasfiye memurlarına yapılması gerekmektedir. Ancak, tasfiye memurunun azledildiği durumlarda geçici tasfiye memuru, orda yok ise şirket ortaklarına tebliğ yapılabilir. Aynı şekilde, iflas halindeki tüzel kişilere yapılacak tebliğin iflas masasına yapılması gerekir. İflas masası yerine ortaklara yapılacak tebliğ hukuken geçerli değildir. Gelir idaresinin 15.11.1995 tarihli bir yazısında tasfiyeye giren bir şirket için yapılacak tebligatın tasfiye memuruna yapılmasının gerektiği ifade edilmiştir.

Bu durumda, söz konusu hükümlerin birlikte değerlendirilmesinden de anlaşılacağı üzere, tasfiye halinde bulunan şirketlerin idareye tasfiye memurları görevi olduğundan tebliğin şirketi temsile yetkili tasfiye memuruna yapılması gerekmektedir.[1]

Bilindiği üzere, VUK’nun 93. ve müteakip maddelerinde tebliğ ile ilgili usul ve esaslar açıklanmıştır.[2]

Gelir İdaresine intikal eden konulardan, mükelleflerimiz olup, ilgili mahkemelerce iflasına karar verilen tüzel kişiliklerle ilgili yapılacak tarhiyatlarda, ihbarnamelerin kimin adına düzenleneceği ve kime tebliğ edileceği hususunda tereddüte düşüldüğü gözlenmiş olup aşağıdaki açıklamanın yapılmasına gerek duyulmuştur.

İcra İflas Kanunun 184. maddesinde; “İflas açıldığı zamanda müflisin haczi kabil bütün malları hangi yerde bulunursa bulunsun bir masa teşkil eder ve alacakların ödenmesine tahsis olunur. İflasın kapanmasına kadar müflisin uhdesine geçen mallar masaya girer…”,

- maddesinde; “Borçlunun iflas açıldıktan sonra masaya ait mallar üzerinde her türlü tasarrufu alacaklılara karşı hükümsüzdür…,

- maddesinde de; “Masanın kanuni mümessili iflas idaresidir. İdare, masanın menfaatlerini gözetmek ve tasfiyeyi yapmakla mükelleftir.”,

hükümleri yer almaktadır.

Söz konusu madde hükümlerine göre, iflas açıldığı zaman borçlunun haczi kabil bütün malları hangi yerde bulunursa bulunsun bir masa teşkil eder ve alacakların ödenmesine tahsis olunur. İflasın kapanmasına kadar müflisin uhdesine geçen mallar masaya girer. Bu nedenle, iflas masasına dahil mallar üzerinde tasarrufta bulunma yetkisi borçluya değil, iflas masasına aittir. Borçlunun iflas masasına giren mal ve haklar üzerindeki, masa mevcudunu azaltıcı mahiyetteki her türlü tasarrufu, alacaklılara (iflas masasına) karşı hukuken geçersizdir. İflas masası ise mezkur mal ve haklar üzerindeki tasarruf yetkisini, ancak kanuni temsilcisi olan iflas idaresi vasıtası ile kullanabilmektedir.

Diğer taraftan, vergilendirme süreci tarh, tebliğ, tahakkuk ve tahsil işlemlerinden oluşmaktadır. Verginin tarhı, vergi alacağının kanunlarında gösterilen matrah ve nispetler üzerinden vergi dairesi tarafından hesaplanarak bu alacağı miktar itibariyle tespit eden idari bir işlemdir. Beyannameye dayanan tarh dışındaki tarhiyatlar, vergi/ceza ihbarnamesi ile yapılmakta ve mükellefe tebliğ edilmektedir. Tarh edilen vergi ve kesilen cezalar için düzenlenen vergi/ceza ihbarnameleri, VUK’nun 93 ve müteakip maddelerindeki tebliğ ile ilgili usul ve esaslar dairesinde muhatabına tebliğ edilir. Verginin tahakkuk etmesi ve cezanın kesinleşmesi ise vergi/ceza ihbarnamelerinin muhatabına tebliğ tarihinden itibaren 30 günlük dava açma süresinin geçmesi veya dava açılmış olan hallerde, mahkemenin kısmen veya tamamen tasdik kararı vermesi üzerine olmaktadır. Tarhiyata karşı uzlaşma talep edilmesi halinde ise tarh edilen vergi ve kesilen cezanın, üzerinde uzlaşılan miktarı, uzlaşma tutanağının tebliğ ile tahakkuk etmektedir. Vergi Usul Kanunu’nun 376. maddesi uyarınca ceza indirimi talebinde bulunulduğunda tarh edilen verginin aynen, cezaların ise bu maddede yazılı miktarda ödenmesi kabul edildiğinden, vergi/ceza ihbarnamesinin tebliğ tarihinden itibaren 30 günlük sürenin dolmasıyla vergi tahakkuk ettirilmektedir.

Yukarıda açıklanmış olduğu üzere, iflasına karar verilmiş olan mükellef kurum ile ilgili işlemlerin iflas idaresi vasıtasıyla yapılması gerektiğinden, iflas masasının kanuni temsilcisi olan iflas idaresi, masanın idaresi ve tasfiyesi için gerekli bütün işlemlerde (tarhiyata karşı dava açma, uzlaşma veya ceza indirimi talebinde bulunma gibi iflas eden şirketin vergisel yasal hakları kullanma, takip, akid muameleleri dahil) masayı temsil edecektir.

Usulüne uygun olarak tebligat yapılmış olsa dahi, vergi ve ceza ihbarnamesinin tebliğ tarihinden itibaren 30 günlük süre dolmadan iflasın açılması halinde şirketi temsil ve ilzama yetkili olan iflas idaresinin bu tebligattan haberi olmayacağından, iflas idaresi söz konusu tarhiyata karşı yasal haklarını kullanamayacaktır.

Bu nedenle, tüzel kişilik adına düzenlenen ve tebliğ edilen vergi ve ceza ihbarnamesinin, 30 günlük süre dolmadan şirketin iflasına karar verilirse, vergi ve ceza ihbarnamelerinin yeniden bu defa iflas idaresine tebliğ edilmesi uygun görülmektedir.

Gelir idaresi, uygulamada, vergi dairelerinin hatalı tebligat uygulamaları nedeniyle pek çok davaları yargı organlarında kaybetmektedirler. Kaybedilen her dava hatalı tebligata dayalı olduğu için kaybedilen dosyanın temyiz edilmesi yerine yapılan hatalı işlemin düzeltilerek ilgililere yeniden tebliğ edilmesi daha anlamlı bir uygulama olmalıdır. Nazlı Gaye Alpaslan Güven

http://www.hurses.com.tr/Haber-Iflasi_istenen_sirketlerde_vergi_tebligati_kime_yapilacak-15175.htm

[1] Maliye Bakanlığı’nın Ordu Valiliğine yolladığı 15.11.1995 gün ve 63521 sayılı yazıları.

[2] Gelir İdaresi, İzmir Vergi dairesi Başkanlığı’nın 21.02.2008 gün ve 2008/4 sayılı tamimleri.

Asgari Ücret Desteği Sona Eriyor

2016’da başlatılan her işçi için aylık 100 lira asgari ücret desteğinin 2018’de devam edip etmeyeceğine işaret Çalışma Bakanlığı bütçesinden geldi. Destek için 2018’deki yeni haklara yönelik ödenek konmadı

2016’da, asgari ücretin yüzde 30 artırılarak net bin 300 liraya çıkartılması üzerine, işverenin yükünü azaltmak amacıyla brüt 2 bin 550 TL ve altında ücret alan işçiler için aylık 100 lira destek sağlandı. 2017 yılı için de brüt 3 bin 300 lira ve altında ücret alan işçiler için 100 lira asgari ücret desteği verildi.

Gazete Habertürk'ten Ahmet Kıvanç'ın haberine göre asgari ücret desteği için 2016 yılında 9 milyar 475 milyon liralık ödenek ayrıldı. Ancak, destekten yararlanacak kişilerin tespiti ve desteğin ödeme süreci zaman aldığı için, 1 Ocak’tan geçerli olmak üzere asgari ücret desteği ödemeleri 3 ay gecikmeli yapıldı. Bu nedenle 2016 yılında 7 milyar 27 milyon liralık ödeme gerçekleştirildi. 2017’de asgari ücret desteği için 8 milyar lira ödenek ayrıldı. İlk 8 ayda 6 milyar 565 milyon lira asgari ücret desteği ödendi. Bu yıl 9 milyarı aşması bekleniyor.

2.4 MİLYAR LİRA VAR

İşverenler, asgari ücret desteğinin devam edip etmeyeceğini merak ederken, sorunun cevabı 2018 bütçesinden çıktı. Çalışma Bakanlığı’nın bütçesine 2018 yılında asgari ücret desteği için sadece 2 milyar 445 milyon lira ödenek konuldu. Ancak bu ödeneğin, 2017 yılında hak kazanılan ve 2018’in ilk çeyreğinde geriye dönük yapılacak ödemeler için kullanılacağı belirtildi.

Sermayenin Azaltılması

Sermayenin azaltılması Türk Ticaret Kanunu’nun 473 ilâ 475. Maddelerinde hüküm altına alınmıştır.

Her maddelerin her biri sermayenin azaltılmasında yapılacak işlemleri sırası belirtmektedir.

Karar başlıklı 473. Maddeye göre;

Bir anonim şirket sermayesini azaltarak, azaltılan kısmın yerine geçmek üzere bedelleri tamamen ödenecek yeni paylar çıkarmıyorsa, genel kurul, esas sözleşmenin gerektiği şekilde değiştirilmesini karara bağlar.

Genel kurul toplantısına ilişkin çağrı ilanlarında, mektuplarda ve internet sitesi bildiriminde, sermaye azaltılmasına gidilmesinin sebepleri ile azaltmanın amacı ve azaltmanın ne şekilde yapılacağı ayrıntılı bir şekilde ve hesap verme ilkelerine uygun olarak açıklanır.

Ayrıca yönetim kurulu bu hususları içeren bir raporu genel kurula sunar, genel kurulca onaylanmış rapor tescil ve ilan edilir.

Sermayenin azaltılmasına rağmen şirket alacaklılarının haklarını tamamen karşılayacak miktarda aktifin şirkette varlığı belirlenmiş olmadıkça sermayenin azaltılmasına karar verilmez.

Genel kurulun kararına 421 inci maddenin üçüncü fıkrasının birinci cümlesi uygulanır. (Esas sözleşme değişikliği kararları, sermayenin en az yüzde yetmiş beşini oluşturan payların sahiplerinin veya temsilcilerinin olumlu oylarıyla alınır)

Kararda sermayenin azaltılmasının ne tarzda yapılacağı gösterilir.

Esas sermayenin azaltılması sebebiyle kayıtlara göre doğacak defter kârı sadece payların yok edilmesinde kullanılabilir.

Sermaye hiçbir suretle 332 nci madde ile belirlenen en az tutardan aşağı indirilemez.

Bu madde ile 474 ve 475 inci maddeler, kayıtlı sermaye sisteminde çıkarılmış sermayenin azaltılmasına kıyas yoluyla uygulanır.

Alacaklılara çağrı başlıklı 474. Maddeye göre;

Genel kurul esas sermayenin azaltılmasına karar verdiği takdirde, yönetim kurulu, bu kararı şirketin internet sitesine koyduktan başka, 35 inci maddede anılan gazetede (Türkiye Ticaret Sicili Gazetesi) ve aynı zamanda esas sözleşmede öngörüldüğü şekilde, yedişer gün arayla, üç defa ilan eder.

İlanda alacaklılara, Türkiye Ticaret Sicili Gazetesindeki üçüncü ilandan itibaren iki ay içinde, alacaklarını bildirerek bunların ödenmesini veya teminat altına alınmasını isteyebileceklerini belirtir.

Şirketçe bilinen alacaklılara ayrıca çağrı mektupları gönderilir.

Sermaye, zararlar sonucunda bilançoda oluşan bir açığı kapatmak amacıyla ve bu açıklar oranında azaltılacak olursa, yönetim kurulunca alacaklıları çağırmaktan ve bunların haklarının ödenmesinden veya teminat altına alınmasından vazgeçilebilir.

Kararların yerine getirilmesi başlıklı 475. Maddeye göre;

Sermaye, ancak alacaklılara verilen sürenin sona ermesinden ve beyan edilen alacakların ödenmesinden veya teminat altına alınmasından sonra azaltılabilir;

Aksi hâlde alacaklılar şirketin merkezinin bulunduğu yerdeki asliye ticaret mahkemesinde sermayenin azaltılması işleminin tescilinin ilan edilmesinden itibaren iki yıl içinde sermayenin azaltılmasının iptali davası açabilirler.

Teminatın yetersizliği hâlinde de yargı yolu açıktır.

Azaltma kararının uygulanabilmesi için, pay senetleri miktarının, değiştirme veya damgalama yoluyla ya da diğer bir şekilde azaltılmasının gerekli olduğu hâllerde bu husus için yapılan ihtara rağmen geri verilmeyen pay senetleri şirketçe iptal edilebilir. Tebliğde şirkete geri verilmeyen senetlerin iptal edilecekleri yazılır.

Pay sahiplerinin, değiştirilmek üzere şirkete geri verdikleri pay senetlerinin miktarı, karar gereğince değiştirmeye yetmezse, bu senetler iptal olunarak bunların karşılığında verilmesi gereken yeni senetler satılıp paylarına düşen miktar şirkette saklanır.

Yukarıdaki fıkralarla, 473 ve 474 üncü maddelerde yazılı şartlara uyulmuş olduğunu gösteren belgeler ibraz edilmedikçe esas sermayenin azaltılmasına dair karar ve sermayenin gerçekten azaltılmış olması olgusu ticaret siciline tescil olunamaz. Ruknettin Kumkale /Dünya Gazetesi

Taşıma İhaleli İşlerde Çalışanların Hizmet Çakışmasına Dikkat!

2008 yılından önceki SSK sigortalılığı 4/a sigortalılığı, Bağ-Kur sigortalılığı da 4/b sigortalılığı olarak devam ediyor. Dolayısıyla sigortalılık çakışmaları da önemini korumayı sürdürüyor. Hatta bu konu özellikle emeklilik aşamalarında sigortalılar için aksaklık ve elbette büyük maddi kayıplar doğurmaya devam ediyor.

6111 sayılı Kanunla Kanunun 53 üncü maddesinde yapılan değişiklikle 01.03.2011 tarihinden itibaren sigortalıların 4/a (SSK) ve 4/b (Bağ-Kur) sigortalılık statülerinin aynı kişide çakışmalarında 4/a sigortalılığı kapsamındaki sigortalılıkları geçerli sayılıyor.

Ancak bu üstün sayılacak SSK sigortalılığının kesinlikle ortağı oldukları şirketten bildirilmiş olmaması şart bulunuyor.

İşte bu kuralın bilinmemesi yahut dikkate alınmaması halinde SSK/Bağ-Kur çakışmalarındaki SSK üstünlüğünü devreden çıkaracak nitelikteki bu kural nedeniyle sigortalılar önemli tutarda parasal zararlara uğruyor.

O nedenle de sigortalıların emekli olmadan önce, hatta 5-10 yıl önce durumlarını uzman bir sosyal güvenlik müşaviri nezaretinde bir çek etmelerinde kendileri için büyük yarar bulunuyor.

Zaman zaman araç sahibi ya da sahiplerinin şoförlük yapması, zaman zaman da dışarıda şoförlerin istihdam edildiği öğrenci servislerinde bu durum özelikle önem arz ediyor.

Milli Eğitim Bakanlığı Taşımalı İlköğretim Yönetmeliği gereğince ilköğretim okulu bulunmayan ya da çeşitli nedenlerle eğitim-öğretime kapalı ilköğretim okullarındaki öğrencilerin ilköğretim okullarına günü birlik taşınarak kaliteli bir eğitim-öğretim görmelerini sağlamak amacıyla 4734 sayılı Kamu İhale Kanunu gereğince ilçe milli eğitim müdürlüklerince yapılan taşıma ihalelerden iş alan yükleniciler hakkında;

- Çalıştırdıkları şoförlerin 4/a sigortalılığı kapsamında sigortalı sayılması,

- Araç sahibi olması nedeniyle 4/b (Bağ-Kur) sigortalılığı kapsamında sigortalılığı bulunan kişiyi aracı kiralamak suretiyle çalıştırmaları halinde, araç sahibi ile yüklenici arasındaki ilişkinin hizmet akdi olarak değerlendirilmemesi,

- Araç sahibi olmayan ancak 4/b sigortalılığı kapsamında başka faaliyetleri nedeniyle sigortalılığı bulunanları çalıştırmaları halinde bu kişilerin 4/a sigortalılığı kapsamında sigortalı sayılması,

- Başka bir firmadan araç kiralaması halinde aracı kullanan şoförlerin 4/a veya 4/b sigortalılığı kapsamında sigortalı olup olmadığına bakılmaksızın araç kiralama firmasındaki işten dolayı 4/a sigortalılığı kapsamında sigortalı sayılmaları,

- Araç kooperatifinden araç kiralamaları ve kooperatif üyelerinin araçlarda çalışmaları halinde bunların 4/a sigortalılığı kapsamında sigortalı sayılmaması,

Şoförlerin kooperatif üyeleri dışından olması halinde bu kişilerin araç kooperatifi işyerinden dolayı 4/a sigortalılığı kapsamında sigortalı sayılmaları,

Gerekiyor.

Bir Soru Bir Cevap

Okurum Hülya Hanım “Sigortalılığa 2001 yılında işe başlayan eşinin trafik kazasında vefat ettiğini, eş olarak kendisine 320 TL dul aylığı, iki çocuklarına da 160’ar TL bağlandığını, oysa bir yakınlarının 1100 TL dul aylığı aldığını belirterek soruyor: “Sizce bize bağlanan bu aylık rakamları az değil mi?

2000 yılı itibariyle (4447 sayılı Kanunla) getirilen aylık bağlama sisteminde aylık Ortalama Yıllık Kazanç x Aylık Bağlama Oranı /12 formülüne göre hesaplanması gerekiyor.

4447 sayılı Kanunla getirilen aylık bağlama sistemine göre malûllük ve ölüm aylıkları bağlanmış ancak, daha 10 yıl bile olmadan 2008/Ekim ayı itibariyle 5510 sayılı Kanunun yürürlüğe girmiş olması sebebiyle salt 4447 sayılı Kanunla getirilen sisteme göre yaşlılık aylığı bağlanması imkânı ortadan kalkmıştı.

Öte yandan, 5510 sayılı Kanun’un geçici 10 uncu maddesinde, “01.01.2000 tarihinden itibaren sigortalı olup, bu Kanun’un yürürlüğe girdiği tarihten önce malûllük aylığı bağlanması için tahsis talebinde bulunan sigortalılar ile ölen sigortalıların hak sahiplerine 17.07.1964 tarih ve 506 sayılı Kanunla bağlanan aylıklar, 506 sayılı Kanun’un geçici 89. maddesinde belirtilen alt sınır aylığı esas alınarak aylık başlangıç tarihi itibariyle yeniden hesaplanır. Oluşacak farklar bu maddenin yürürlük tarihinden itibaren dört ay içerisinde ilgililere ödenir.” şeklinde yapılan düzenleme ile sadece 4447 sayılı Kanunla getirilen sisteme göre bağlanan ve alt sınır aylığı uygulaması 506 sayılı Kanun’un 4447 sayılı Kanunla değişik 96 ncı maddesinin birinci fıkrası doğrultusunda yapılan malûllük ve ölüm aylıkları, 506 sayılı Kanun’un geçici 89. maddesi kapsamında hesaplanarak sigortalı ve hak sahiplerine fark ödemeleri yapılmış bulunuyor.

Bu bilgiler ışığında;

01.01.2000 – 30.09.2008 tarihleri arasında sigortalı olup 01.10.2008 sonrasında vefat edenlerin taban aylıkları sizin aldığınızı belirttiğiniz aylıklardan fazla.

Eşinizin sigortalı iken ödediği primleri asgari düzeyden olsa bile halen sizin aldığınız dul aylığının 2017 yılı Temmuz – Aralık dönemi için en az 440 TL, çocukların da 220’şer TL olması lazımdı. Şevket Tezel