Torba yasada yer alan bir hükümle, girişim sermayesi dışındaki diğer yatırım fonlarından elde edilen kâr paylarına da iştirak kazancı istisnasının uygulanması öngörülüyor. Teklif kabul edilirse, gayrimenkul yatırım fonu kâr paylarına da iştirak kazancı istisnası uygulanabilecek

4 Ocak'ta TBMM Başkanlığına sunulan ve 7 Ocak'ta Plan ve Bütçe Komisyonunda görüşülen torba yasa teklifinde, kurumların elde ettiği yatırım fonu kâr payları ile ilgili önemli bir değişiklik öngörülüyor. Teklifin geneli hakkındaki görüşmeler dün Meclis Genel Kurulunda tamamlandı, bugün maddelere ilişkin görüşmelerin de tamamlanması ile teklifin kanunlaşması bekleniyor.

Yapılan değişiklikleri daha iyi anlatabilmek için önce kurum vergileme rejimini açıklamakta yarar var. Okuyucuları uyarıyorum, bu yazı takibi zor, karmaşık bir vergi yazısı. Bu nedenle affınıza sığınıyorum, ancak konuyu açıklayabilmek için detaylara girmek durumundayım.

Normal kurumlar vergisi vergileme rejiminde kurumlar vergisine tabi tutulduktan sonra ortaklara dağıtılan kâr payları üzerinden ortakların hukuki durumuna göre kâr dağıtım stopajı yapılıyor. Bu stopajın oranı halen yüzde 10 olarak uygulanıyor.

Tam mükellef gerçek kişilerin elde ettiği kâr paylarının yarısı gelir vergisinden müstesna; kalan tutar, o yıla ilişkin beyan sınırının (2021 için 53 bin, 2022 için 70 bin TL'nin) aşılmış olması halinde, yıllık gelir vergisi beyannamesi ile beyan ediliyor. Beyanname üzerinden hesaplanan vergiden yapılan kâr dağıtım stopajının tamamı (istisna edilen tutara isabet eden dâhil) indiriliyor ve kalan tutar ödeniyor.

Dar mükellef yabancı kişi ve kurumlara dağıtılan kâr payları üzerinden de vergi anlaşmasında daha düşük bir oran öngörülmemişse, yüzde 10 oranında stopaj yapılıyor.

Tam mükellef kurumlara dağılan kâr payları üzerinden ise stopaj yapılmıyor, brüt kâr payının tamamı tam mükellef kurumlara aktarılıyor. Tam mükellef kurum ortaklar nezdinde bu kâr payları için iştirak kazancı istisnası uygulandığından kurumlar vergisi ödenmiyor. Böylece mükerrer kurumlar vergisi ödenmesinin önüne geçiliyor. Bu kurumlar tarafından kâr dağıtımı yapıldığı aşamada yine ortakların hukuki durumuna göre yukarıda açıkladığım şekilde stopaj yapılıyor.

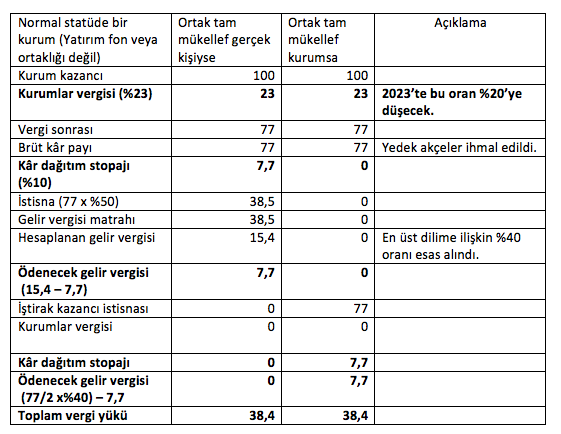

Buraya kadar olan açıklamaları aşağıdaki tabloda özetlemek mümkün.

Görüldüğü gibi, kurum kazancı gerçek kişiye ulaşıncaya kadar arada kaç tane kurum olursa olsun iştirak kazancı istisnası sayesinde vergi yükü aynı. Bunu iştirak kazancı istisnası ve tam mükellef kurumlara dağıtılan kâr paylarından stopaj yapılmaması sağlıyor.

Kurumun yatırım fonu ve ortaklığı olması ise bu tabloyu değiştiriyor. Çünkü, yatırım fon ve ortaklıklarının kazançları ilke olarak kurumlar vergisinden istisna edilmemiş bulunuyor (KVK 5/1-d).

Bunun halihazırda tek istisnasını, girişim sermayesi yatırım fonları ile girişim sermayesi yatırım ortaklıklarından elde edilen kâr payları için iştirak kazancı istisnası uygulanabilmesi oluşturuyor. Diğer yatırım fon ve ortaklıklarından sağlanan kâr payları için halen iştirak kazancı istisnası uygulanamıyor.

Bu durumda ortağın gerçek kişi olmayıp kurum olması halinde fon veya ortaklık bünyesinde yararlanılan kurumlar vergisi istisnası ile sağlanan vergi avantajı, söz konusu ortaklığın kâr payını dağıtması halinde tamamen ortadan kalkıyor. Bu sonuç özellikle kurumların gayrimenkul yatırım fonu (GYF) katılma payı iktisap etmelerinin önünde önemli bir vergisel engel olarak duruyor. Yani GYF katılma payına sahip olan yabancı kişi/kurumlar ile gerçek kişiler vergisel açıdan avantaj sağlarken, tam mükellef kurumlar bu avantajdan yararlanamıyor.

İşte bu olumsuz tabloyu değiştirmek için torba yasaya eklenen bir hükümle, girişim sermayesi dışındaki diğer yatırım fonlarından elde edilen kâr paylarına da iştirak kazancı istisnasının uygulanması öngörülüyor. Teklif kabul edilirse, GYF kâr paylarına da iştirak kazancı istisnası uygulanabilecek.

Bu düzenlemenin gerekçesi, “kurumların yatırım fonlarına iştirak etmelerini teşvik etmek” olarak açıklandı.

Girişim sermayesi yatırım ortaklığı dışındaki diğer yatırım ortaklıklarından (dolayısıyla gayrimenkul yatırım ortalıklarından) elde edilen kâr paylarına yönelik bir düzenleme yapılmadığı için bu ortaklıkların kâr paylarına mevcut durumda olduğu gibi istisna uygulanamayacak.

Buna göre, gayrimenkul yatırım ortaklıklarından elde edilen kâr payları için mevcut durum devam edecek, yani bu gelirler elde eden kurumlar nezdinde kurumlar vergisine tabi tutulacak. Bu açıdan GYF'ler, gayrimenkul yatırım ortaklıklarına nazaran daha avantajlı bir ürün haline geliyor.

Türk Lirası'na olan talebi artırmak amacıyla portföyünde yabancı para, altın ve diğer kıymetli madenler olan fonlardan elde edilen kâr payları da istisna kapsamı dışında bırakılıyor.

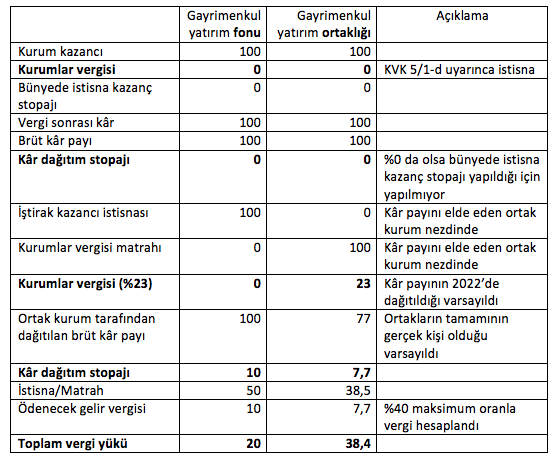

Teklifle öngörülen değişikliğin gerçekleştirilmesi durumunda, ortakların tamamının tam mükellef kurum olduğu varsayımına göre, GYF ve gayrimenkul yatırım ortaklıklarında vergileme şöyle olacak:

Görüldüğü gibi, gayrimenkul yatırım ortaklığında ortağın tam mükellef kurum olması halinde vergi yükü normal bir kurumla eşitleniyor.

GYF'lerin dağıtıma konu ettiği kâr payları teklifle iştirak kazancı olarak kabul edilse dahi ortağın tam mükellef kurum olması halinde, kâr payını elde eden tam mükellef kurumların dağıtacağı kâr paylarına yönelik düzenleme yapılmadığı için, ortak nezdinde normal kâr payı vergilemesi hükümlerine göre vergileme yapılacak, dolayısıyla yukarıdaki tabloda görüldüğü üzere kâr dağıtım stopajı ve gelir vergisi nedeniyle (kurumlar vergisi oranının yüzde 23 olduğu ortamda) yüzde 20 vergileme söz konusu olacak. Gerçek kişi ortağın doğrudan GYF ortağı olmasında da aynı vergi yükü ortaya çıktığı için yatırım fonu kâr payları için kurumlarda iştirak kazancı istisna uygulaması ile birlikte gerçek kişilerin GYF paylarını doğrudan veya dolaylı olarak iktisap etmeleri arasındaki farkın ortadan kalkacağını söyleyebiliriz.

Şöyle sorular duyar gibi oluyorum: Tüzel kişiliği olmayan GYF'ler anonim ve limited şirketler gibi kâr dağıtabilir mi?

Normalde yatırım fonu katılma payı sahipleri üç şekilde gelir elde ederler:

- Katılma paylarının fona iadesinden doğan gelirler (menkul sermaye iradı),

- Katılma paylarının elde tutulduğu dönemde elde edilen dönemsel gelirler (menkul sermaye iradı),

- Katılma paylarının üçüncü kişilere satışından doğan gelirler (değer artışı kazancı)

Sermaye Piyasası Kurulu mevzuatına göre bazı fonlar, fon ihraç belgesinde yer verilen esaslar çerçevesinde katılma payı sahiplerine kâr payı dağıtabiliyorlar. Örneğin girişim sermayesi yatırım fonları ile GYF'lerin kâr payı dağıtması mümkün.

Bu durumda söz konusu fon katılma payı sahipleri yukarıda belirtilen üç grup gelire ilaveten kâr payı şeklinde de gelir elde edebiliyorlar.

Getirilmek istenen istisnanın bu kâr payı şeklindeki gelirleri kapsadığı konusunda tereddüt yok.

Peki, fona iade suretiyle elde edilen gelirler istisna uygulanacak mı?

Bence menkul sermaye iradı niteliğindeki bu gelirler için de istisna uygulanmalıdır. Çünkü fona iade suretiyle elde edilen gelirler özünde kâr payı sayılır.

Dönemsel getirilere gelirsek, önce şu sorunun cevabını aramalıyız: Yatırım fonlarında dönemsel getiri olur mu?

Maliye bir özelgede gerçek kişi ve kurumlarca sahip olunan ve Sermaye Piyasası Mevzuatına göre sermaye piyasası aracı olarak nitelendirilen yatırım fonları katılma belgelerinden elde edilen gelirlerin, Gelir Vergisi Kanununun geçici 67 nci maddesinin birinci fıkrası çerçevesinde tevkifat (stopaj) yoluyla vergilendirilmekte olduğunu belirttikten sonra, GYF katılma paylarının fona iade edilmemesi durumunda katılımcıların elde etmiş olduğu kâr paylarının, elde tutulduğu dönemde elde edilen dönemsel getiri olarak değerlendirilmesi ve Gelir Vergisi Kanununun geçici 67'nci maddesinin (1) numaralı fıkrası kapsamında (2006/10731 sayılı BKK uyarınca) stopaja tabi tutulması gerektiğini açıkladı.

Bu stopajın oranı normalde yüzde 10 olmakla beraber, 31/3/2022 tarihine kadar iktisap edilen (değişken, karma, eurobond, dış borçlanma, yabancı, serbest fonlar ile unvanında döviz ifadesi geçen yatırım fonları hariç) yatırım fonlarından elde edilen kazançlar üzerinden yüzde 0 (sıfır) oranında stopaj yapılıyor. (Geçici düzenleme)

Diğer taraftan, iki yıldan fazla süreyle elde tutulan girişim sermayesi yatırım fonu ve GYF katılma paylarından elde edilen kazançlar için stopaj oranı, 4 Eylül 2021 tarihinden beri yüzde 0 (sıfır) olarak uygulanıyor. (Kalıcı düzenleme)

Gördüğünüz gibi yatırım fonları yatırım ortaklıklarına nazaran teşvik ediliyor.

Yukarıda bahsettiğim özelgeden Maliyenin fona iade dışında kâr payı şeklinde elde edilen gelirleri “dönemsel getiri” olarak değerlendirdiğini anlıyoruz. Geçici 67/1 kapsamındaki stopajı banka veya aracı kurumların üçer aylık dönemler itibariyle yaptığını göz önünde bulundurursak, bu kapsama banka ve aracı kurumların tahsiline aracılık ettikleri dönemsel getirilerin girdiği sonucuna ulaşırız.

Geçici 67 kapsamına girmek önemli, çünkü bu madde kapsamında stopaja tabi tutulmuş gelirler (oran sıfır olsa bile stopaj yapılmış sayılır) yıllık gelir vergisi beyannamesi ile beyan edilmez, yapılan stopajlar nihai vergileme niteliğine dönüşür.

Yatırım fonu kâr paylarının tahsilini banka veya aracı kurum aracılığıyla yapmayanların ise bu gelirlerinin genel hükümlere göre vergilendirileceği anlaşılıyor.

Bu konuda son bir uyarım, fon katılma paylarının üçüncü kişilere satışından doğan gelirlerin değer artışı kazancı olması sebebiyle iştirak kazancından yararlanamayacak olması.

Yatırım fonu katılma paylarının dönem sonlarında değerlenmesi istisna düzenlemesini etkisizleştirir!

Kurumların iktisap ettikleri yatırım fonu katılma paylarının Vergi Usul Kanununun 279. maddesi uyarında dönem sonlarında değerlenip değerlenmeyeceği tartışmalıdır.

Vergi Usul Kanunun 279. maddesine göre hisse senetleri ile fon portföyünün en az yüzde 51'i Türkiye'de kurulmuş bulunan şirketlerin hisse senetlerinden oluşan yatırım fonu katılma belgeleri alış bedeliyle, bunlar dışında kalan her türlü menkul kıymet borsa rayici ile değerlenir. Borsa rayici yoksa veya borsa rayicinin muvazaalı bir şekilde oluştuğu anlaşılırsa değerlemeye esas alınacak bedel, menkul kıymetin alış bedeline vadesinde elde edilecek gelirin (kur farkları dahil) iktisap tarihinden değerleme gününe kadar geçen süreye isabet eden kısmının eklenmesi (kıst getiri) suretiyle hesaplanır. Ancak, borsa rayici bulunmayan, getirisi ihraç edenin kâr ve zararına bağlı olarak doğan ve değerleme günü itibariyle hesaplanması mümkün olmayan menkul kıymetler, alış bedeli ile değerlenir.

Maliye bir özelgede, yurt dışında kurulmuş yatırım fonu katılma belgelerinin değerleme günü itibariyle hesaplanan getirisinin eklenmesi suretiyle, bir diğer ifadeyle değerleme günü (hesap dönemi ve geçici vergi dönemleri sonu) itibariyle ilan edilen değeri dikkate alınmak suretiyle değerlenmesi gerektiğini açıkladı.

Maliyenin bu sonuca, yatırım fonlarında değerleme günü (dönem sonu) itibariyle getirinin hesaplanabilmesi nedeniyle ulaştığı anlaşılıyor. Bu görüşe katılmıyorum. Bence bu değer borsa rayici olarak kabul edilemeyeceği gibi yatırım fonu katılma payı mevduat ve benzeri bir yatırım aracı olarak da değerlendirilemez. Özellikle kâr payı dağıtımına izin verilen fonlar yönünden bu görüşün gözden getirilmesi gerekir. Benzer yatırım araçlarında (mesela gayrimenkul yatırım ortaklıklarında) ortaklık payı hisse senedine bağlanmış olduğu için dönemsel değerleme gerekliliği bulunmuyor. Sermaye Piyasası mevzuatına göre GYF'lerde gayrimenkul portföyünün değerlenmesi dönem içinde fona giriş ve çıkışın güncel değer üzerinden olmasını sağlamaya yönelik, amaç asla dönem sonları itibariyle değerlemeye esas değerlerin belirlenmesi değil.

Eğer kâr payının istisna edildiği katılma paylarının da dönem sonlarında değerleneceği öngörülüyorsa bu istisnayı getirmenin bir etkisi olmaz, dönem sonlarında hesaplanan değer artışları vergilendirildikten sonra bu değer artışlarını içeren kâr paylarına sonradan istisna uygulamanın anlamı kalmaz. Bu nedenle GYF'ler için değerleme yapılmaması, yapılacaksa da oluşan değer artışına iştirak kazancı istisnasının uygulanması gerektiğini düşünüyorum. Mevduat, repo, tahvil, bono gibi ürünlere rakip menkul kıymet yatırım fonları ile GYF gibi fonları farklı değerlendirmek, karıştırmamak gerekir

Gayrimenkul yatırım fonları ile ilgili diğer sorunlar…

GYF oluşumunu olumsuz etkileyen bazı önemli vergisel engeller var. Eğer şahsen veya kurumların bireysel olarak sahip olduğu gayrimenkullerin yatırım fonuna dönüştürülmesi isteniyorsa (bence bu teşvik edilmeli), en azından şu iki önemli sorunun acilen çözülmesi gerekir:

- Kurumların GYF kurmaları önündeki en önemli engel gayrimenkullerin fona satışı veya ayni sermaye konulması halinde ödenmesi gereken kurumlar vergisi. Yapılacak bir yasal düzenleme ile fon oluşumu maksadıyla elden çıkarılan gayrimenkullerin elden çıkarma kazançlarına yüzde 100 kurumlar vergisi istisnası uygulanması sorunu çok kolay bir şekilde çözer. Gayrimenkullerin kurumsal bir yapıda değerlendirilmesini ve güvenliği sağlar.

- Mevcut durumda GYF'ye satılan gayrimenkuller için güncel değerler üzerinden tapu harcı ödenmesi gerekiyor. Gayrimenkullerin ayni sermaye olarak konulması halinde bile fon sermaye şirketi sayılmadığı için tapu harcı ödemek zorunda kalınıyor. Mademki bu fonlar tüzel kişiliği olmadığı halde “kurum” sayılıyor ve tapuda adlarına gayrimenkul tescil ettirilebiliyor, ayni sermaye konulması işlemi tapu harcından istisna edilmeli. Bu haksızlık giderilmeli…

Gördüğünüz gibi konu oldukça karmaşık, düzenleme çıktıktan sonra Maliyenin konuyu tüm yönleriyle –fon veya ortaklık kazanç istisnası, istisna kazanç stopajı, kar dağıtım stopajı, iştirak kazancı istisnası, geçici 67 uygulaması, dönem sonu getiri değerlemesi- ayrıntılı bir şekilde açıklamasında yarar (hatta zorunluluk) var.

Erdoğan Sağlam

YMM

This email address is being protected from spambots. You need JavaScript enabled to view it.