Şirketler faaliyetlerini yürütürken kayıtdışı işlem yapmasalar da, vergi hesabına yönelik işlemlerini kayda alırken yüksek özen göstermiş olsalar da, vergi inceleme riskiyle karşılaşmak yine istemezler.

Hataen yapılan işlemler de olası bir vergi incelemesinde şirkete ekstra maliyetler yükleyebilir. Kayıtdışı işlemleri olan şirketler içinse vergi incelemesinin yaşanması zaten büyük bir risk.

Vergi barışı yasasıyla şimdi şirketlere Maliye ile el sıkışma imkânı tanınıyor. Geçmiş beş yılın (2018, 2019, 2020, 2021 ve 2022) tümü için de, herhangi bir (veya birkaç) yıl için de Maliye ile barış imzalamak mümkün. Maliye ile vergi barışına katılan şirketler vergi inceleme riskini ortadan kaldırmış oluyorlar. Maliye, matrah artırımı yapan şirketlerden ek bir vergi tahsilatı yaparak inceleme hakkından vazgeçmiş oluyor, şirketlerse makul sayılabilecek tutarlarda ödeme yaparak incelenmeme güvencesi edinmiş oluyorlar.

Şimdi şirketler için vergi barışının koşullarına ilişkin kritik soruları sırasıyla cevaplayalım.

1) BAŞVURU VE ÖDEME TARİHLERİ NE ZAMAN?

31 Mayıs 2023 tarihine kadar başvuru yapılabilecek. Matrah artırımı sonrası hesaplanan vergiler, peşin ödenmek istenirse 30 Haziran’a kadar tek seferde ödenebilecek. İlk taksit ödeme süresi içerisinde peşin ödeme yapanlara hesaplanan vergiler üzerinden yüzde 10 indirim de uygulanacak. Taksitle ödeme yapacaklar için (12 taksit ve 1,09 katsayı uygulanarak) ilk taksit 30 Haziran’a kadar ödenebiliyor.

2) YENİ VERGİ NASIL HESAPLANACAK?

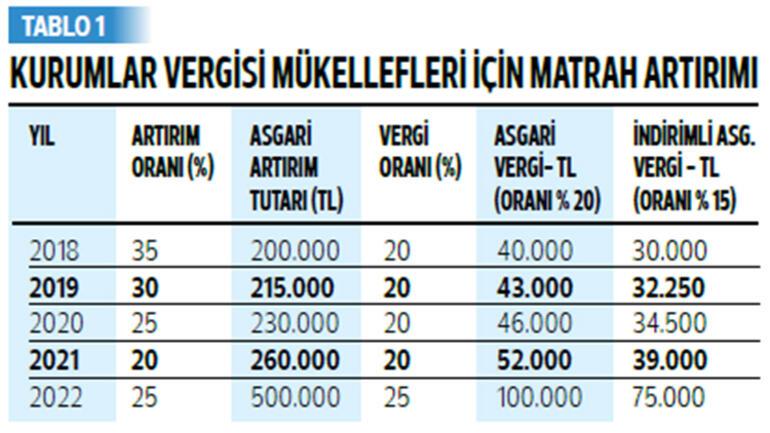

2020 yılı için vergi incelemesi riskini kaldırmak isteyen şirket örneği üzerinden konuyu açıklayalım. Daha önce beyan ettikleri (2020 yılı) Kurumlar Vergisi (KV) matrahını, yüzde 25 oranında arttıracaklar, bunun da yüzde 15’ni ödeyecekler. Arttırımda bulunulan yıla ait yıllık beyannamelerin; yasal süresinde verilmesinde ve tahakkuk eden vergilerin süresinde ödenmesi konusunda aksama yaşanmışsa vergi oranı olarak yüzde 15 değil, yüzde 20 oranı dikkate alınacak. Her bir dönem için ayrı ayrı 20 TL’yi aşmayan tutardaki eksik ödemeler, 5 puanlık oran avantajından yararlanmayı engellemiyor. Ancak her yıl için belirlenmiş asgari matrah tutarları da mevcut. 2020 yılı örneği için; bildirilecek asgari matrah (o yıl için zarar beyan edilmiş olsa dahi) en az 230.000 TL olabilecek. Bu matrah üzerinden de yüzde 15 oranında vergi barışı karşılığı olarak (2020 yılı için) 34.500 TL ödenecek. Arttırım oranı ve bildirilmesi gereken asgari matrahlar, Tablo-1’de yıllar itibariyle yer almakta.

Matrah veya vergi artırımında bulunan şirketlerin, defter ve belgelerin muhafaza ve ibrazına ilişkin yükümlülüklerinin devam ettiğini de ayrıca belirtmekte yarar var.

3) KDV VE GV STOPAJLARI İÇİN VERGİ ORANLARI

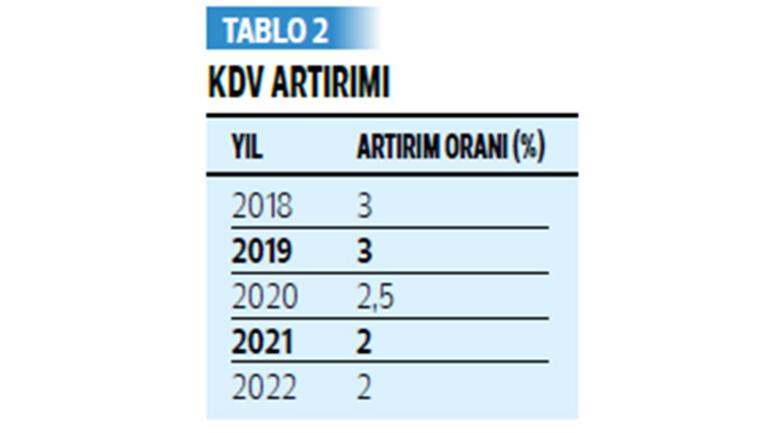

Şirketler; Tablo 2’de yer alan oranlarda geçmiş beyannamelerinde yer alan (hesaplanan) KDV’lerini artırdığında vergi barışı hükümlerinden yararlanılabiliyor. Muhtasar beyanname ile beyan edilmesi gereken ücret GV Stopajı için de vergi barışından Tablo 3’de yer alan oranlarda artırım yaparak vergi barışı hükümlerinden yararlanabiliyor. Daha önceden vergi barışı kapsamında olmayan “kâr payı stopajları da 7440 sayılı kanunla barış kapsamına alındı. Ancak kâr payı ödemelerinde stopaj artırımından yararlanabilmek için, kurumlar vergisi matrahı yönünden de artırım yapılması (ön şart olarak) gerekiyor.

4) ÖDEME YAPILMAZSA HAKLAR KAYBOLUYOR MU?

Matrah artırımı yaptıktan sonra, yasada belirlenen koşullara uygun olarak ödeme yapılmazsa, vergi barışı-matrah artırımı hükümlerinden yararlanılamıyor. Yani ‘incelenmeme güvencesi’ ortadan kalkıp, Maliye’nin dilediği zaman ‘vergi incelemesi yapma hakkı’ tekrar devreye giriyor. Ayrıca gecikme zammıyla (güncelde aylık yüzde 2,50 oranında) beraber yeni hesaplanan (arttırılan) vergilerin takip ve tahsiline de devam edilebiliyor.

Matrah artırımında taksitli ödeme seçeneğini tercih edenler; haziran ve temmuz (birinciyle ikinci) taksitlerinin ödemelerini aksatmamak koşuluyla, kalan taksitlerden süresinde ödenmeyen veya eksik ödenenlerini son taksiti izleyen ayın sonuna kadar hesaplanacak geç ödeme zammı ile birlikte ödemesi halinde vergi barışı hükümlerinden yine yararlanılabilecekler.

5) 2022’YE ÖZEL BARIŞ KOŞULLARI NELER?

2022 yılına ilişkin matrah artırımında bulunulabilmesi için; kurumlar vergisi beyannamesinin verilmiş olması ve bu beyannamelerde beyan edilen vergiye esas matrahların,

- 2021 takvim yılında beyan edilen matrahın yüzde 122,93 oranında artırılması suretiyle bulunan tutar ile,

- 2022 takvim yılı üçüncü geçici vergilendirme döneminde beyan edilen matrahın yüzde 40 oranında artırılması suretiyle bulunan tutarın, yüksek olanından az olmaması gerekiyor.

2022 için; 2023’te matrah azaltıcı nitelikte düzeltme beyannamesi verilmesi durumu varsa veya 2022 üçüncü geçici vergilendirme dönemi beyannamesi verilmemişse yeni kriterler devreye girdiğinden ayrıca değerlendirilerek işlem yapılmalıdır. Ahmet Karabıyık

https://www.hurriyet.com.tr/yazarlar/ahmet-karabiyik/5-soruda-sirketler-icin-vergi-barisi-42241305