İhracat Ve Üretim Faaliyetlerinin Birlikte Yapılması Halinde 1 Veya 5 Puan İndirimli Kurumlar Vergisi Oranı Uygulanacak; Kazanç Nasıl Hesaplanacak?

Değerli okurlar, 15 Nisan 2024 tarihinde yazdığım yazıda 2023 yılında kurumlar vergisi (KV) oranının ihracat yapan kurumların sadece ihracattan elde ettikleri kazançlarına 5 puan, sanayi sicil belgesine sahip ve fiilen üretim faaliyetiyle uğraşan kurumların sadece üretim faaliyetinden elde ettikleri kazançlarına ise 1 puan indirimli uygulanacak olmasını bazı açılardan irdelemiştim.

Bu indirim, 2022 kazançlarından başlamak üzere iki tür kazanç için de 1 puan şeklinde yürürlüğe konulmuş, ancak 2023 yılı kazançlarından geçerli olmak üzere ihracat kazançlarında 5 puana çıkarılmıştır. Yani ihracat ve imalat kazançları için farklılaştırılmıştır.

Bugün biraz detaya gireceğim.

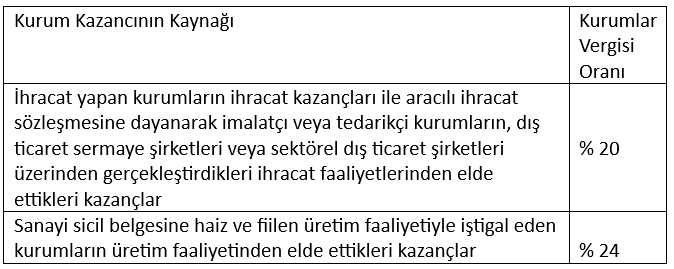

İhracat ve imalat kazançları için 2023 yılında uygulanacak KV oranları

Kurumlar vergisi oranı, kurumların 2023 yılı ve izleyen vergilendirme dönemlerinde elde edilen kazançlarına (özel hesap dönemine tabi olan kurumların ise 2023 takvim yılında başlayan özel hesap dönemi ve izleyen vergilendirme dönemlerinde elde edilen kazançlarına) uygulanmak üzere yüzde 25’tir.

Buna göre, ihracatçı ve imalatçı kurumların başka indirimli oran olanakları yoksa ihracat ve/veya imalat kazanlarına uygulanacak oran şöyledir:

Bu 1 ve 5 puanlık indirimli oranlar, kurumların varsa diğer indirim hakları uygulandıktan sonraki kurumlar vergisi oranı üzerine uygulanır. Örneğin ihracatçı ve imalatçı kurumların payları Borsa İstanbul Pay Piyasası’nda ilk defa işlem görmek üzere en az yüzde 20 oranında halka arz edildiği için 2 puan indirim hakkı varsa, önce 2 puan indirim, sonra 1 veya 5 puan indirim uygulaması yapılır. Kanun bunu açıkça hükme bağlamıştır.

İhracat ve üretim faaliyetlerinin birlikte yapılması halinde 1 veya 5 puanlık indirimli uygulaması nasıl yapılacak?

Kurumların hem imalat hem de ihracat kazançları varsa 1 veya 5 puan indirimden hangisinin öncelikle uygulanacağına dair kanunda hüküm yoktur.

Eğer imalat faaliyetiyle uğraşan kurum ürettiği malları bizzat veya dış ticaret sermaye ya da sektörel dış ticaret şirketleri aracılığıyla ihraç ediyorsa, kazanç hem 1 puan hem de 5 puan indirime tabi olacağı için önceliğin 5 puan indirime verileceği açıktır.

Ancak imalatçı kurumların ürettikleri ürünlerin bir kısmını yurt içine bir kısmını ise yurt dışına satmaları halinde, yurt dışına satılan ürünlere ilişkin kazanca 5 puan, yurt içine yapılan satışlardan hesaplanan kazanca ise 1 puan indirim uygulanması gerekir.

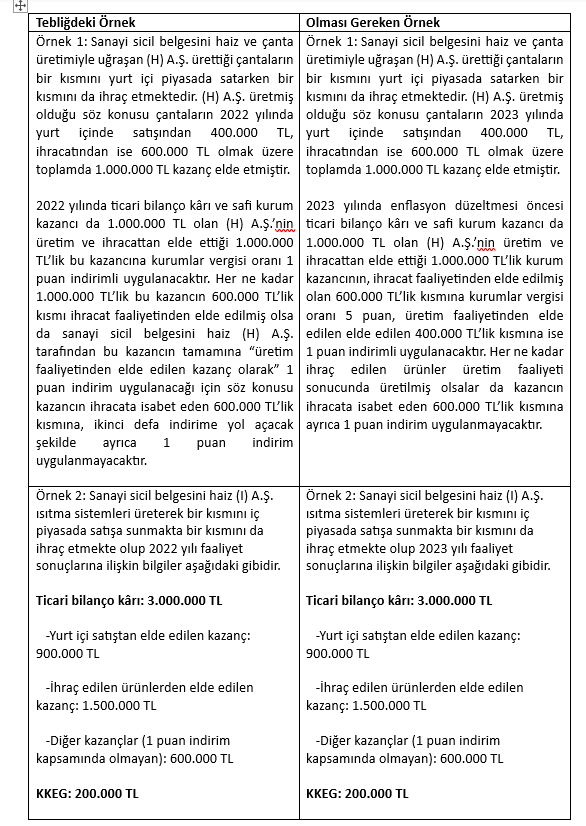

İhracat kazançlarına ilişkin indirimin 5 puana çıkarılmasından önce hem ihracat hem de üretim faaliyetinden doğan kazançlar için 1 puanının geçerli olduğu tarihte yayımlanan tebliğde ihracat ve imalat faaliyetinin birlikte yapılması halinde indirim uygulamasının nasıl yapılacağı aşağıdaki şekilde açıklanmıştı:

“Sanayi sicil belgesini haiz ve fiilen üretim faaliyetiyle iştigal eden mükelleflerin ürettikleri ürünlerin satışından elde ettikleri kazançlarına kurumlar vergisi oranı, üretilen ürünlerin yurt içinde ve yurt dışında satılmasına göre ayrım yapılmaksızın, üretim faaliyetinden elde edilen kazanç olarak bu Kanunun 32’nci maddesinin sekizinci fıkrası uyarınca 1 puan indirimli uygulanacaktır.

Bu Kanunun 32’nci maddesinin gerek yedinci gerekse sekizinci fıkraları bir bütün olarak değerlendirilecek olup mükellefler tarafından bu kapsamda üretilen ürünlerin satışından elde edilen kazancın bir kısmı veya tamamı ihracattan kaynaklansa bile bu kazanca üretim faaliyetinden elde edilen kazanç olarak kurumlar vergisi oranı zaten 1 puan indirimli olarak uygulanacağı için, bu kazancın ihracata isabet eden kısmına ikinci defa indirime yol açacak şekilde ayrıca 1 puan indirim uygulanmayacaktır.”

İhracat ve imalat kazançlarının her ikisi içinde 1 puan indirim uygulandığı dönemde indirimin bir bütün olarak değerlendirilmesi ve kazancın bir kısmı veya tamamının ihracattan kaynaklansa bile üretim faaliyetinden elde edilen kazanç olarak kabul edilmesinin mükellef aleyhine bir sonucu yoktu.

Ancak ihracat kazançları için indirim 5 puana çıkarıldıktan sonra ihracatçıların 4 puan indirim hakkını yok eden böyle bir yaklaşım kanuna aykırıdır, kabul edilemez. Bu konuda Maliyeye verilmiş bir yetki de yoktur.

Bu nedenle üreticilerin ürettikleri ürünleri yurt içinde satışından doğan kazançlarına 1 puan, ihraç etmelerinden doğan kazançlarına ise 5 puan indirim uygulanacaktır. Kanunda bu iki indirim arasında bir öncelik sırası düzenlenmemiş olduğu için de mükellefler kendileri için daha avantajlı olan 5 puan indirimi öncelikle uygulayabilirler. Buna yasal bir engel yoktur. Mükellef hakları bunu gerektirir.

Tebliğdeki açıklama yeni düzenleme karşısında yok hükmündedir.

Burada önemli olan üreticilerin üretip ihraç ettikleri ürünler için 5 puan indirime ilaveten üretim kazancı gerekçesiyle ayrıca 1 puan indirimden yararlanmamaları gerektiğidir. Çünkü kanunda bu kazançların ihracata isabet eden kısmı için 5 puan indirimden faydalananlara ayrıca 1 puan indirim uygulanmayacağı açıkça belirtilmiştir.

Maliyenin acilen tebliğdeki bugün için hatalı açıklamaları ve örnekleri düzeltmesi gereklidir. Aksi durumda birçok ihtilaf yaşanması kaçınılmazdır.

Tebliğdeki bazı örneklerin nasıl değiştirilmesi gerektiği yönündeki önerilerimi aşağıdaki tabloda görebilirsiniz.

![]()

Esasen matrahın kurum kazancından düşük olduğu durumlarda, indirim uygulamasının yukarıdaki 2.örnekte olduğu şekilde orantı yoluyla değil, daha yüksek indirim oranına öncelik verilmek suretiyle yapılmasının daha adil olacağını düşünüyorum.

Nasıl ki KDV uygulamasında, mükellef lehine bir yorumla indirilemeyen KDV’nin öncelikle iade hakkı doğuran işlemlerden kaynaklandığı kabul ediliyorsa, KV indirim uygulamasında da benzer bir yaklaşım sergilenebilir.

Bu anlayışla 2. örneği çözersek; ihracattan elde edilen kazanç matrahtan düşük olduğu için ihracat kazancının tamamı (1.500.000 TL) üzerinden kurumlar vergisi 5 puan indirimle yüzde 20 oranında, kalan 500.000 TL’lik matrah 900.000 TL’lik üretim kazancından düşük olduğu için bu tutar üzerinden 1 puan indirimle yüzde 24 oranında kurumlar vergisi hesaplanacaktır. Bu yaklaşım kabul edilecek olursa bu örnekte genel oran uygulanmayacaktır.

KKEG ve indirim/istisna tutarlarının indirim uygulamasına etkisi konusunda da Maliyenin tebliğdeki yaklaşımına katılmıyorum. Kanaatimce her bir KKEG unsuru ile indirim veya istisna tutarlarının hangi kazanç unsuru ile (1 veya 5 puan indirime tabi ya da indirime tabi olmayan diğer kazançlar şeklinde) ilgili olduğu kolaylıkla tespit edilebilir. Buna göre yapılacak hesaplama çok daha sağlıklı sonuçlar verecektir.

Yazı uzadığı için bu konuyu burada kesiyorum, başka bir yazımda detaylandırmaya çalışacağım.

Tüm mükellef yetkilileri ve mali müşavirlere kurumlar vergisi hazırlıklarında kolaylıklar diliyorum. Böyle giderse muhasebeci ve mali müşavir olmayı isteyecek kimse bulamayacağız!