2023 Yılı Uygulanacak Vergi Ve Çeşitli Had ve Tutarlar

30 Aralık 2022 tarihli ve 32059 (2. Mükerrer) sayılı Resmi Gazete’de yayımlanan 323 Seri No.lu Gelir Vergisi Genel Tebliği ile Gelir Vergisi Kanunu'nun 21, 23/8, 31, 47, 48, mükerrer 80, 82, 86 ve 103 üncü maddelerinde yer alan maktu had ve tutarlar 2023 takvim yılında uygulanmak üzere yeniden belirlenmiştir.

Söz konusu had ve tutarlar aşağıda bilgilerinize sunulmuştur.

A.1. Yeniden Değerleme Oranında Arttırılan Had ve Tutarlar

1.1 Gelir Vergisine Tabi Gelirlerin Vergilendirilmesinde Esas Alınan Tarife

Gelir Vergisi Kanununun 103 üncü maddesinde yer alan gelir vergisine tabi gelirlerin vergilendirilmesinde esas alınan tarife, 2023 takvim yılı gelirlerinin vergilendirilmesinde esas alınmak üzere aşağıdaki şekilde yeniden belirlenmiştir.

|

70.000 TL'ye kadar |

15% |

|

150.000 TL'nin 70.000 TL'si için 10.500 TL, fazlası |

20% |

|

370.000 TL'nin 150.000 TL'si için 26.500 TL (ücret gelirlerinde 550.000 TL'nin 150.000 TL'si için 26.500 TL), fazlası |

27% |

|

1.900.000 TL'nin 370.000 TL'si için 85.900 TL, (ücret gelirlerinde 1.900.000 TL'nin 550.000 TL'si için 134.500 TL), fazlası |

35% |

|

1.900.000 TL'den fazlasının 1.900.000 TL'si için 621.400 TL, (ücret gelirlerinde 1.900.000 TL'den fazlasının 1.900.000 TL'si için 607.000 TL), fazlası |

40% |

1.2. Mesken kira gelirleri için uygulanan istisna tutarı 21.000 TL

Gelir Vergisi Kanununun 21. maddesinde yer alan mesken kira gelirleri için uygulanan istisna tutarı, 2023 takvim yılında elde edilen kira gelirleri için 21.000 TL olarak tespit edilmiştir.

1.3. Yemek Parası İstisnası: 110 TL

Gelir Vergisi Kanununun 23 üncü maddesinin 8 numaralı bendinde yer alan, işverenlerce işyeri veya işyerinin müştemilatı dışında kalan yerlerde hizmet erbabına yemek verilmek suretiyle sağlanan menfaatlere ilişkin istisna tutarı, 2023 takvim yılında uygulanmak üzere 110 TL olarak tespit edilmiştir.

1.4. Yol Yardım Tutar: 56 TL

Gelir Vergisi Kanununun 23 üncü maddesinin birinci fıkrasının (10) numaralı bendinde yer alan, işverenlerce hizmet erbabının işyerine gidip gelmesi için sağlanan menfaatlere ilişkin istisna tutarı 2023 takvim yılında uygulanmak üzere 56 TL olarak tespit edilmiştir.

1.5. Engellilik İndirimi Tutarları

Gelir Vergisi Kanununun 31 inci maddesinde yer alan sakatlık indirimi tutarları, 2023 takvim yılında uygulanmak üzere;

- Birinci derece engelliler için: 4.400 TL,

- İkinci derece engelliler için: 2.600 TL,

- Üçüncü derece engelliler için: 1.100 TL,

olarak tespit edilmiştir.

1.6. Taşıt Giderlerine İlişkin İndirim Tutarları

Gelir Vergisi Kanununun 40 ıncı maddesinin birinci fıkrasının;

- (1) numaralı bendinde yer alan kiralama yoluyla edinilen binek otomobillerinin her birine ilişkin aylık kira bedeli 17.000 TL,

- (1) Gider olarak indirim konusu yapılabilecek özel tüketim vergisi ve katma değer vergisinin toplam tutarı 440.000 TL,

- (7) numaralı bendinde yer alan amortisman olarak indirim konusu yapılabilecek tutar; özel tüketim vergisi ve katma değer vergisi hariç 500.000 TL, vergilerin maliyet bedeline eklendiği veya binek otomobilin ikinci el olarak iktisap edildiği hallerde 950.000 TL,

olarak belirlenmiştir.

1.7. Basit Usule Tabi Olmanın Genel Şartlarından Olan İşyeri Kira Bedeline İlişkin Tutar

Gelir Vergisi Kanununun 47 nci maddesinin birinci fıkrasının (2) numaralı bendinde yer alan yıllık kira bedeli toplamı, 2023 takvim yılında uygulanmak üzere büyükşehir belediye sınırları içinde 35.000 TL, diğer yerlerde 22.000 TL olarak tespit edilmiştir.

1.8. Basit Usule Tabi Olmanın Özel Şartlarını Belirleyen Hadler

Gelir Vergisi Kanununun 48 inci maddesinin birinci fıkrasında yer alan hadler, 2023 takvim yılında uygulanmak üzere;

- (1) numaralı bent için 440.000 TL ve 700.000 TL,

- (2) numaralı bent için 220.000 TL,

- (3) numaralı bent için 440.000 TL,

ğ) 68 inci maddesinin birinci fıkrasının;

- (4) numaralı bendinde yer alan amortisman olarak indirim konusu yapılabilecek tutar; özel tüketim vergisi ve katma değer vergisi hariç 500.000 TL, vergilerin maliyet bedeline eklendiği veya binek otomobilin ikinci el olarak iktisap edildiği hallerde 950.000 TL,

- (5) numaralı bendinde yer alan kiralama yoluyla edinilen binek otomobillerinin her birine ilişkin aylık kira bedeli 17.000 TL, gider olarak indirim konusu yapılabilecek özel tüketim vergisi ve katma değer vergisinin toplam tutarı 440.000 TL,

olarak tespit edilmiştir.

1.9. Değer Artışı Kazançlarına İlişkin İstisna Tutarı: 55.000 TL

Gelir Vergisi Kanununun mükerrer 80 inci maddesinin üçüncü fıkrasında yer alan değer artışı kazançlarına ilişkin istisna tutarı, 2023 takvim yılı gelirlerine uygulanmak üzere 55.000 TL olarak tespit edilmiştir.

- Arızi Kazançlara İlişkin İstisna Tutarı: 129.000.- TL.

Gelir Vergisi Kanununun 82 nci maddesinin ikinci fıkrasında yer alan arızi kazançlara ilişkin istisna tutarı, 2023 takvim yılı gelirlerine uygulanmak üzere 129.000 TL olarak tespit edilmiştir.

2.1. Tevkifata ve İstisnaya Konu Olmayan Menkul ve Gayrimenkul Sermaye İratlarına İlişkin Beyanname Verme Sınırı: 8.400.-TL

Gelir Vergisi Kanununun 86 ncı maddesinin birinci fıkrasının (1) numaralı bendinin (d) alt bendinde yer alan tevkifata ve istisnaya konu olmayan menkul ve gayrimenkul sermaye iratlarına ilişkin beyanname verme sınırı, 2023 takvim yılı gelirlerine uygulanmak üzere 8.400 TL olarak tespit edilmiştir.

2.2. Kâr Hadleri Emsallerine Göre Düşük Olarak Tespit Edilmiş Bulunan Emtia İçin Özel Hadler

Milli piyango bileti, akaryakıt, şeker ve bunlar gibi kar hadleri emsallerine göre düşük olarak tespit edilmiş bulunan emtia için özel hadler belirleme yetkisi Gelir Vergisi Kanununun 48 inci maddesi ile Maliye Bakanlığına verilmiştir. Bu yetki kullanılarak 2016 yılı için 25/12/2015 tarihli ve 29573 sayılı Resmî Gazete’de yayımlanan Gelir Vergisi Genel Tebliği (Seri No: 290) ile belirlenen tutarlar yeniden artırılmıştır.

|

Emtianın Cinsi |

Büyükşehir Belediye Sınırları Dışında Kalan Yerlerde |

Büyükşehir Belediye Sınırları İçinde Kalan Yerlerde |

|||

|

Yıllık Alım Ölçüsü (TL) |

Yıllık Satış Ölçüsü (TL) |

Yıllık Alım Ölçüsü (TL) |

Yıllık Satış Ölçüsü (TL) |

||

|

Değerli Kağıt |

750.000 |

840.000 |

900.000 |

1.090.000 |

|

|

Şeker-Çay |

550.000 |

750.000 |

700.000 |

890.000 |

|

|

Milli Piy. Bil., Hemen Kazan, Süper Toto vb. |

550.000 |

750.000 |

700.000 |

890.000 |

|

|

İçki (Bira ve Şarap Hariç) -İspirto-Sigara-Tütün |

550.000 |

750.000 |

700.000 |

890.000 |

|

|

Akaryakıt ( LPG hariç ) |

840.000 |

890.000 |

1.090.000 |

1.270.000 |

|

Belirtilen bu malların alım satımı ile uğraşanlar hakkında, basit usulün özel şartları bakımından yukarıdaki hadler dikkate alınmak suretiyle, 136 Seri No.lu Gelir Vergisi Genel Tebliğindeki hesaplamalar doğrultusunda işlem yapılacaktır.

- Basit Usule Tabi Mükelleflerde Gün Sonunda Toplu Belge Düzenleme Uygulaması

Basit usule tabi mükelleflerle ilgili 6/12/1998 tarihli ve 23545 sayılı Resmî Gazete’de yayımlanan Gelir Vergisi Genel Tebliği (Seri No:215) ile getirilen, belge vermedikleri günlük hasılatları için gün sonunda tek bir fatura düzenlenmesine ilişkin uygulamanın, 31/12/2023 tarihine kadar devam etmesi uygun görülmüştür.

- 2022 takvim yılında elde edilen bir kısım menkul sermaye iradının beyanında dikkate alınacak indirim oranı uygulaması

Gelir Vergisi Kanununun 76 ncı maddesinin 5281 sayılı Kanunun 44 üncü maddesiyle yürürlükten kaldırılan ikinci fıkrasında, 193 sayılı Kanunun 75 inci maddesinin ikinci fıkrasının (5), (6), (7), (12) ve (14) numaralı bentlerinde yer alan menkul sermaye iratlarına (döviz cinsinden açılan hesaplara ödenen faiz ve kâr payları, dövize, altına veya başka bir değere endeksli menkul kıymetler ile döviz cinsinden ihraç edilen menkul kıymetlerden elde edilenler hariç) fıkrada belirtilen indirim oranının uygulanması suretiyle bulunacak kısmın, bu iratların beyanı sırasında indirim olarak dikkate alınacağı belirtilmişti.

Gelir Vergisi Kanununun indirim oranı uygulamasına yönelik 76 ncı maddesinin ikinci fıkrası 1/1/2006 tarihinden itibaren elde edilen gelirlere uygulanmak üzere 5281 sayılı Kanunla yürürlükten kaldırılmakla birlikte, anılan Kanunun geçici 67 nci maddesinin dokuzuncu fıkrası hükmü gereğince 1/1/2006 tarihinden önce ihraç edilen her nevi tahvil ve Hazine bonolarından elde edilen gelirlerin vergilendirilmesinde 31/12/2005 tarihinde yürürlükte olan hükümler esas alınacağından, indirim oranı uygulaması bahsi geçen menkul kıymet gelirleri için devam etmektedir.

İndirim oranı; 213 sayılı Kanuna göre o yıl için tespit edilmiş olan yeniden değerleme oranının, aynı dönemde Devlet tahvili ve Hazine bonosu ihalelerinde oluşan bileşik ortalama faiz oranına bölünmesi suretiyle tespit edilmekte olup 213 sayılı Kanun hükümlerine göre 2022 yılı için tespit edilmiş olan yeniden değerleme oranı % 122,93'tür. Bu dönemde Devlet tahvili ve Hazine bonosu ihalelerinde oluşan bileşik ortalama faiz oranı ise % 18,14’tür. Buna göre, 2022 yılında elde edilen bir kısım menkul sermaye iradının beyanında uygulanacak indirim oranı (%122,93 / %18,14=)% 677,67 olmaktadır.

Bu oranlar dikkate alındığında, 2022 yılı gelirlerine uygulanacak indirim oranı birden büyük çıkmaktadır.

Bu kapsamda, 2022 yılında elde edilen menkul sermaye iratlarından, 1/1/2006 tarihinden önce ihraç edilmiş olan ve 193 sayılı Kanunun 75 inci maddesinin ikinci fıkrasının (5) numaralı bendinde sayılan her nevi tahvil ve Hazine bonosu faizleri ile Toplu Konut İdaresi ve Özelleştirme İdaresince çıkarılan menkul kıymetlerden sağlanan gelirler indirim oranının birden büyük olması dolayısıyla beyan edilmeyecektir.

Dövize, altına veya başka bir değere endeksli menkul kıymetler ile döviz cinsinden ihraç edilen menkul kıymetlerden elde edilen menkul sermaye iratlarının ve ticari işletmelere dahil kazanç ve iratların beyanında indirim oranı uygulanmamaktadır.

193 sayılı Kanunun geçici 67 nci maddesinin dördüncü fıkrası uyarınca, anılan Kanunun 75 inci maddesinin ikinci fıkrasının (7), (12) ve (14) numaralı bentlerinde yazılı menkul sermaye iratları 1/1/2006 tarihinden itibaren nihai olarak tevkifat yoluyla vergilendirilmekte olup bu gelirlerin beyanı ve bu gelirlere indirim oranı uygulanması söz konusu değildir.

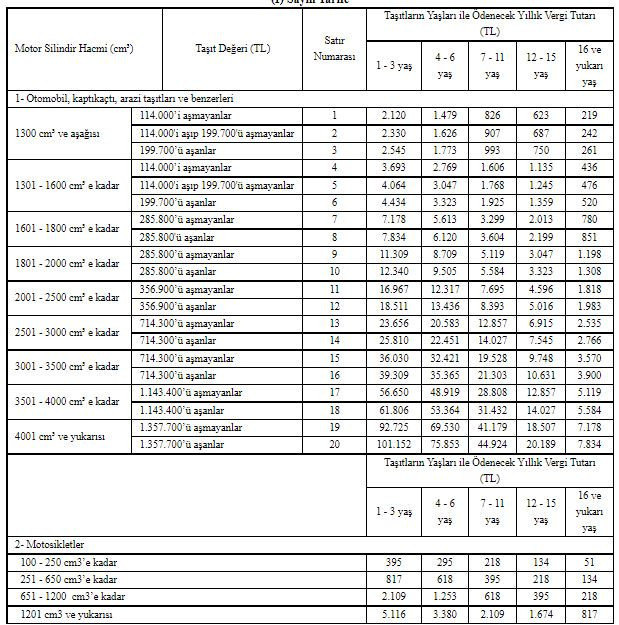

B. Motorlu Taşıtlar Vergisinde (MTV) yeni oranlar da Resmi Gazete'nin mükerrer sayısında yayımlandı.

Buna göre, 1300 cc motor hacminde yeni bir aracın vergisi, 2545 TL oldu.

Motorlu taşıtlar vergisinde otomobil, kaptıkaçtı, arazi taşıtları ve benzeri taşıtlar ile motosikletler için belirlenen yeni oranlar şöyle:

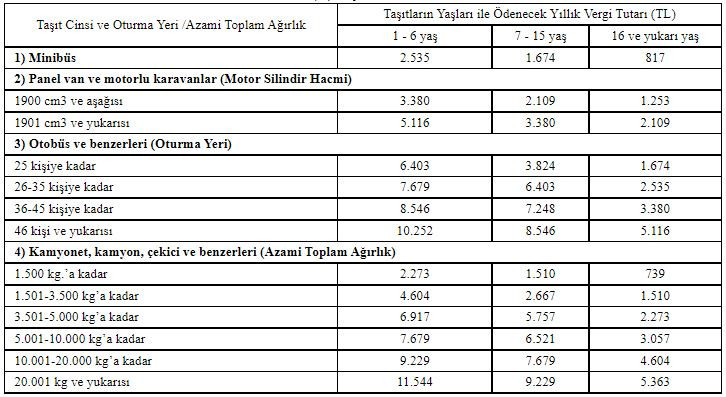

Otomobil, arazi taşıtı, kaptıkaçtı ve benzerleri ile motosikletler dışında kalan motorlu kara taşıtları için belirlenen oranlar söyle:

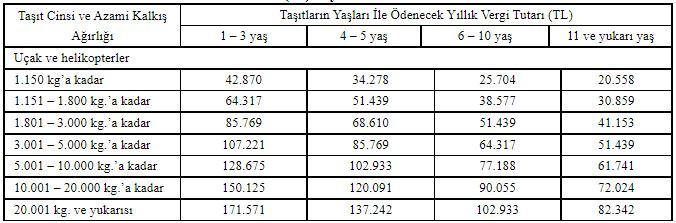

Uçak ve helikopterler (Türkkuşu, Türk Hava Kurumuna ait olanlar hariç) vergilendirme tablosu

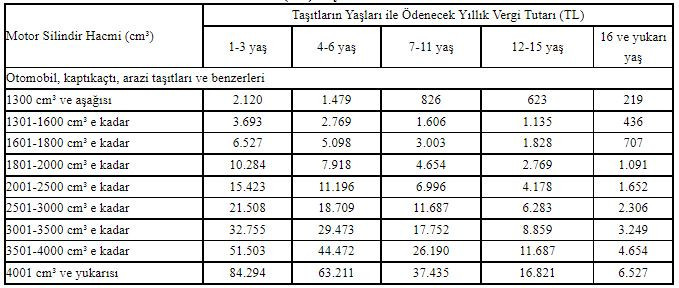

Otomobil, kaptıkaçtı, arazi taşıtları ve benzeri taşıtlar, 197 sayılı Kanunun geçici 8 inci maddesinde düzenlenen (I/A) sayılı tarifeye vergilendirileceklerin tablosu

C. Vergi Usul Kanununda Yapılan Değişiklikler

Vergi Usul Kanunu’nun “Yetki” başlıklı mükerrer 414. maddesinde, Kanun’da yer alan maktu hadler ile asgari ve azami miktarları belirtilmiş olan para ile ödenecek ceza miktarlarının, her yıl bir önceki yıla ilişkin olarak belirlenen yeniden değerleme oranında artırılmak suretiyle uygulanacağı hükmü yer almaktadır.

Maddenin devamında ise bu şekilde hesaplanan maktu had ve miktarların yüzde beşini aşmayan kesirlerin hesaplama sırasında dikkate alınmayacağı, Cumhurbaşkanı’nın da bu suretle tespit edilen had ve miktarları yarısına kadar artırmaya veya indirmeye, nisbi hadleri ise iki katına kadar artırmaya veya yarısına kadar indirmeye veya tekrar kanuni seviyesine getirmeye yetkili olduğu hükme bağlanmıştır.

2022 yılına ilişkin yeniden değerleme oranı %122,93 olarak hesaplanmış ve 24 Kasım 2022 tarihli Resmî Gazete’de yayımlanan 542 sıra numaralı Vergi Usul Kanunu Genel Tebliği ile duyurulmuştur.

Hazine ve Maliye Bakanlığı tarafından 2023 yılında uygulanacak olan;

- Usulsüzlük cezaları (VUK 352)

- Özel usulsüzlük cezaları (VUK 353)

- Özel usulsüzlük cezaları (VUK mükerrer 355)

- Bilanço esasına göre defter tutma hadleri (VUK 177),

- Fatura düzenleme sınırı (VUK 232),

- Doğrudan gider yazılabilecek demirbaşlara ait sınır (VUK 313),

bu oran dikkate alınmak suretiyle hesaplanmış ve 30 Aralık 2022 tarihli 2. mükerrer Resmî Gazete’de yayımlanan 544 sıra numaralı Vergi Usul Kanunu Genel Tebliği aşağıdaki şekilde ile duyurulmuştur.

1. Usulsüzlük cezaları (VUK md. 352)

|

Mükellef grupları |

Birinci derece usulsüzlükler için (TL) |

İkinci derece usulsüzlükler için (TL) |

|

Sermaye şirketleri |

700,00 |

370,00 |

|

Sermaye şirketleri dışında kalan birinci sınıf tüccar ve serbest meslek erbabı |

420,00 |

210,00 |

|

İkinci sınıf tüccarlar |

210,00 |

95,00 |

|

Yukarıdakiler dışında kalıp beyanname usulüyle gelir vergisine tabi olanlar |

95,00 |

55,00 |

|

Kazancı basit usulde tespit edilenler |

55,00 |

26,00 |

|

Gelir vergisinden muaf esnaf |

26,00 |

15,00 |

Yukarıda belirtilen usulsüzlük fiilleri, aynı zamanda, mükellefin dönem vergi matrahının re’sen takdirini de gerektiriyorsa, tabloda gösterilen ceza tutarları 2 kat olarak uygulanmaktadır.

2. Özel usulsüzlük fiilleri ve cezaları (VUK md. 353)

|

Özel usulsüzlük fiilleri |

Ceza (TL) |

|

1. Elektronik belge olarak düzenlenmesi gerekenler de dahil olmak üzere fatura, gider pusulası, müstahsil makbuzu, serbest meslek makbuzu verilmemesi, alınmaması, elektronik olarak düzenlenmesi gereken belgelerin kâğıt olarak düzenlenmesi halinde, belgede yazılması gereken meblağın %10’u |

Her bir belge için en az 2.200 TL |

|

- Bir takvim yılı içinde her bir belge nevine ilişkin olarak kesilecek toplam ceza |

1.100.000 |

|

2- Elektronik belge olarak düzenlenmesi gerekenler de dahil olmak üzere perakende satış fişi, ödeme kaydedici cihaz fişi, giriş ve yolcu taşıma bileti, sevk irsaliyesi, taşıma irsaliyesi, yolcu listesi, günlük müşteri listesi ile Maliye Bakanlığınca düzenleme zorunluluğu getirilen belgelerin düzenlenmemesi, kullanılmaması veya bulundurulmaması, elektronik olarak düzenlenmesi gereken bu belgelerin kâğıt olarak düzenlenmesi |

2.200 |

|

- Her bir belge nev’ine ilişkin olarak her bir tespit için toplam ceza |

110.000 |

|

- Her bir belge nev’ine ilişkin bir takvim yılı içinde kesilecek toplam ceza |

1.100.000 |

|

3. Maliye Bakanlığınca tutulma ve günü gününe kayıt edilme mecburiyeti getirilen defterlerin; bulundurulmaması, günü gününe kayıt yapılmaması, yetkililere ibraz edilmemesi ve levha bulundurma, asma mecburiyetine uyulmaması |

1.100 |

|

4. Belirlenen muhasebe standartlarına, tek düzen hesap planına ve mali tablolara ilişkin usul ve esaslar ile muhasebeye yönelik bilgisayar programlarının üretilmesine ilişkin kural ve standartlara uyulmaması |

26.000 |

|

5. Kamu kurum ve kuruluşları ile gerçek ve tüzel kişilerce yapılacak işlemlerde kullanılma zorunluluğu getirilen vergi numarasını kullanmaksızın işlem yapanlara her bir işlem için |

1.300 |

|

6. Belge basımı ile ilgili bildirim görevini tamamen veya kısmen yerine getirmeyen matbaa işletmecilerine* |

4.200 |

|

- Bu bent uyarınca bir takvim yılı içinde kesilecek toplam özel usulsüzlük cezası |

840.000 |

|

7. 4358 sayılı Kanun uyarınca vergi kimlik numarası kullanma zorunluluğu getirilen kuruluşlardan yaptıkları işlemlere ilişkin bildirimleri, belirlenen standartlarda ve zamanda yerine getirmeyenlere |

5.500 |

|

8. Vergi Usul Kanunu’nun 127. maddenin (d) bendi uyarınca Maliye Bakanlığının özel işaretli görevlisinin ikazına rağmen durmayan aracın sahibi adına |

4.200 |

|

9. Tasdik raporu ibraz şartı getirilen mükellef adına Alt sınır Üst sınır |

150.000 1.500.000 |

* Matbaa işletmecileri tarafından belge basımı ile ilgili bildirim görevinin belirlenen sürede yerine getirilmemesi durumu ile bildirimin eksik veya hatalı yapılması durumunda kesilmesi gereken özel usulsüzlük cezası, bildirimin belirlenen sürenin sonundan başlayarak 30 gün içinde yapılması ya da eksik veya hatalı yapılan bildirimin aynı süre içerisinde tamamlanması veya düzeltilmesi durumunda 1/2 oranında uygulanacaktır.

Yukarıda belirtilen özel usulsüzlükler sonucunda vergi ziyaı da meydana geliyorsa vergi ziyaının gerektirdiği vergi cezaları ayrıca kesilir.

Vergi Usul Kanunu’nun 232. maddesinin 1 ila 5 numaralı bentlerinde sayılanlar dışında kalan kişilerin (nihai tüketiciler); fatura, gider pusulası, müstahsil makbuzu, serbest meslek makbuzu, perakende satış fişi, ödeme kaydedici cihaz fişi ve giriş ve yolcu taşıma bileti almadıklarının tespit edilmesi halinde, bunlara 2. sırada yer alan cezanın beşte biri kadar (440 TL) özel usulsüzlük cezası kesilir.

3. Özel usulsüzlük cezaları (VUK mük. md. 355)

(Bilgi vermekten çekinenler, Vergi Usul Kanunu’nun muhafaza ve ibraz ödevlerine uymayanlar ile elektronik bildirim ve beyan zorunluluğuna uymayanlar için)

|

Mükellefiyet türü |

Ceza tutarı (TL) |

|

Birinci sınıf tüccarlar ile serbest meslek erbabı hakkında |

7.500 |

|

İkinci sınıf tüccarlar, defter tutan çiftçiler ile kazancı basit usulde tespit edilenler hakkında |

3.700 |

|

Yukarıda belirtilenler dışında kalanlar hakkında |

1.900 |

Tahsilat ve ödemelerini banka, benzeri finans kurumları veya posta idarelerince düzenlenen belgelerle tevsik etme zorunluluğuna uymayan mükelleflerden her birine, her bir işlem için yukarıdaki cezalardan az olmamak üzere işleme konu tutarın %5'i nispetinde özel usulsüzlük cezası kesilir. Ancak bir takvim yılı içinde kesilecek özel usulsüzlük cezasının toplamı 5.500.000 TL'yi geçemez.

Elektronik ortamda beyanname verilmesi mecburiyetine uyulmaması halinde kesilmesi gereken özel usulsüzlük cezası, beyannamenin kanuni süresinin sonundan başlayarak elektronik ortamda 30 gün içinde verilmesi halinde 1/10 oranında, bu sürenin dolmasını takip eden 30 gün içinde verilmesi halinde ise 1/5 oranında uygulanır.

Elektronik ortamda bildirim veya form verilmesi mecburiyetine uyulmaması hâlinde kesilmesi gereken özel usulsüzlük cezası ise bildirim veya formların belirlenen sürelerin sonundan başlayarak elektronik ortamda 3 gün içinde verilmesi halinde 1/10 oranında uygulanmaktadır.

Elektronik ortamda verilme zorunluluğu getirilen bildirim veya formlara ilişkin olarak süresinden sonra düzeltme amacıyla verilen bildirim ve formların, belirlenen sürelerin sonundan itibaren 10 gün içinde verilmesi halinde özel usulsüzlük cezası kesilmez, takip eden 15 gün içinde verilmesi halinde ise kesilmesi gereken özel usulsüzlük cezası 1/5 oranında uygulanır.

4. Özel usulsüzlük cezaları (VUK mük. md. 355)

(VUK’un 107/A maddesiyle getirilen zorunluluklara (elektronik tebligat) uymayanlar için)

|

Mükellefiyet türü |

Ceza tutarı (TL) |

|

Birinci sınıf tüccarlar ile serbest meslek erbabı |

4.400 |

|

İkinci sınıf tüccarlar, defter tutan çiftçiler ile kazancı basit usulde tespit edilenler |

2.200 |

|

Yukarıda belirtilenler dışında kalanlar |

1.180 |

5. Bilanço usulüne göre defter tutma hadleri (VUK md. 177)

|

Yıllık alış tutarı |

890.000 TL |

|

Yıllık satış tutarı |

1.270.000 TL |

|

Yıllık gayrisafi iş hasılatı |

440.000 TL |

|

İş hasılatının 5 katı ile yıllık satış tutarı toplamı |

890.000 TL |

6. Fatura düzenleme sınırı (VUK md. 232)

|

Fatura düzenleme sınırı |

4.400 TL |

|

Amortisman uygulaması sınırı |

4.400 TL |

8. Şüpheli alacaklar alt sınırı (VUK md. 323)

|

Şüpheli alacak alt sınırı |

8.900 TL |