GİRİŞ

06.04.2018 Tarihli Resmî Gazetede yayımlanan 7104 sayılı Kanunla Katma Değer Vergisi Kanununda istisnalar, özel matrah, indirim süresi, arsa karşılığı inşaat işleri, değersiz alacaklara ilişkin KDV indirimi, kısmi istisna kapsamındaki bazı teslimlere ilişkin yüklenilen KDV’nin indirimi, zayi olan sabit kıymetlere ilişkin KDV indirimi, transfer fiyatlandırması yoluyla örtülü kazanç dağıtımına ilişkin ödenen KDV’nin indirimi gibi oldukça önemli bir çok düzenleme yapılmıştır. Bir başka değişiklikte mezkur Kanunun 10.maddesiyle KDVK’nın 32.maddesinde yapılan ve etkisi 2022 yılının Mayıs ayından itibaren görülen Maliye Bakanlığına verilen “imalatçılar tarafından yapılan ihracat işlemlerinden kaynaklanan iadelerde, yüklenilen katma değer vergisi yerine sektörler itibarıyla ihracat bedelinin belli bir oranına kadar iade yaptırma” yetkisidir. 21.04.2022 Tarihli Resmî Gazetede yayımlanan 41 Seri No.lu Tebliğ ile imalatçıların üretimden ihracatını gerçekleştirdikleri ürünler için yüklendikleri KDV tutarına bakılmaksızın ihracat bedelinin %10’una kadar (devreden KDV ile sınırlı) iade talep etme imkânı sağlanarak bu yetki kullanılmıştır. Düzenleme amacının imalatçı ihracatçıların KDV iade süreç ve sürelerinin kısaltılması olduğu anlaşılsa da uygulama aşamasında çeşitli zorluklarla karşılaşılmaktadır. Konunun daha iyi anlaşılması adına öncelikle yüklenilen ve iade KDV hakkında bilgi vereceğiz. Sonrasında ise söz konusu yöntemle YMM Raporuna dayalı iadelerde karşıt inceleme sorununu ele alacağız. Ancak konun uzunluğuna binaen sizleri sıkmamak adına yazımızın iki ayrı bölüm halinde yayımlanmasına ve her bölümün değerlendirme ve sonuç kısmına kendi içinde yer verilmesinin daha uygun olacağına karar verdik.

I-KDV İADESİNDE YÜKLENİLEN VE İADE KDV İLE İHRACAT BEDELİNE GÖRE İADE UYGULAMASI

A-KDV İADESİNDE YÜKLENİLEN ve İADE KDV

Mükellefler tarafından yüklenilen ve indirimle giderilemeyen vergilerden, KDVK’nın 29/2.maddesinde düzenlenen indirimli oranda mal teslimi ve hizmet ifaları ile 32.maddesinde sayılan istisnaların bünyesine giren mal teslimleri ve hizmet ifalarından doğan KDV’nin iadesi mümkün olup, bunun dışında devreden KDV tutarlarının nakden ya da mahsuben iade edilmesine yasal açıdan imkân bulunmamaktadır (Bursa V.D. Başkanlığının 09/01/2012 tarih ve B.07.1.GİB.4.16.16.02-300.11.57-15 sayılı özelgesi). Özelge bu yönde olmakla birlikte listeye, bir kısım geçici maddeler ile IPA Çerçeve Anlaşması kapsamında yapılan teslimleri de dahil edebiliriz. Belirtilmesi gereken bir diğer önemli husus ise KDV’nin yüklenime, haliyle iadeye konu edilebilmesi için öncelikle söz konusu KDV’nin indirim hakkının bulunması (KDVK’nın 29.maddesi kapsamında olmakla beraber 30.madde de sayılmaması) gerekliliğidir. Örneğin binek otomobilin iktisabı ya da giderlerinin %30’una ilişkin KDV’yi indirim hakkı bulunmayan mükellefin indirim konusu yapamadığı söz konusu KDV’yi yüklenim/iade hesabına ilave etmesi mümkün değildir.

KDV iadesine ilişkin ortak hususlara KDVGUT’nin IV. Bölümünde yer verilmiştir. Ancak iade, hem ortak hükümler hem de iade hakkı doğuran her bir işlem bakımından Tebliğin ilgili bölümlerindeki düzenlemelere göre hesaplanarak yerine getirilmektedir.

KDVK’nın 8/2.maddesi kapsamındaki fazla veya yersiz hesaplanan ve hazineye ödenen verginin iadesi konumuz dışındadır.

1-İşlemin Bünyesine Giren KDV ve Yüklenilen KDV

İşlemin bünyesine giren KDV, teslim işlemlerinde malın üretimi, iktisabı, muhafazası ve teslimi; hizmet işlemlerinde ise ifa edilen hizmetin meydana getirilmesi ile doğrudan veya dolaylı olarak ilgisi bulunan harcamalar nedeniyle yüklenilen KDV’den oluşur.

Yüklenilen KDV, iade hakkı doğuran işlemle ilişkilendirilebilen alış ve giderler, genel imal ve genel idare giderleri ile amortismana tabi iktisadi kıymetler (ATİK) için yapılan harcamalara ilişkin KDV’den oluşur.

2-İşlemin Bünyesine Giren Verginin Hesabına Dâhil Edilebilecek Unsurlar

İade hakkı doğuran işlemle ilişkilendirilebilen alış ve giderler ile genel imal ve genel idare giderlerinden bu dönemde gerçekleştirilen işleme isabet eden pay, aşağıda yer alan açıklamalar dikkate alınarak hesaplanır.

√ İade hakkı doğuran işlemle ilgili talep edilecek KDV tutarı;

√ İade hakkı doğuran işlemin doğrudan girdisini oluşturan mal ve hizmetler,

√ İade hakkı doğuran işlemle ilgili olan telefon, kırtasiye, posta, ulaşım, konaklama, akaryakıt, elektrik, su, büro malzemeleri, muhasebe, reklâm, temizlik malzemeleri, kira vb. genel imal ve genel idare giderlerinden iade hakkı doğuran işleme isabet eden kısım,

√ İade hakkı doğuran işlemde kullanılan ATİK’in alımı,

nedeniyle yüklenilen KDV’den oluşur.

İade tutarının hesaplanmasında, önce işlemin bünyesine doğrudan giren harcamalar nedeniyle yüklenilen KDV dikkate alınır. Daha sonra ilgili dönem genel imal ve genel idare giderleri için yüklenilen KDV’den pay verilir. Verilecek payın nasıl hesaplanması gerektiğine dair Tebliğde açık bir ifade bulunmamaktadır. Bununla birlikte uygulamada KDVGUT’nin III/C-4 “Kısmi Vergi İndirimi” başlıklı bölümündeki yöntem emsal alınarak, söz konusu pay iade hakkı doğran teslimlerin toplam teslimler içindeki oranı dikkate alınarak hesaplanmaktadır (genel kabul görmüş uygulama bu yönde olmakla birlikte açıklanabilir farklı bir dağıtım anahtarı kullanılmasında sakınca olmadığını söyleyebiliriz). Bu şekilde hesaplanan tutarın, azami iade edilebilir KDV tutarını aşmaması halinde azami iade edilebilir KDV tutarına kadar ATİK’ler dolayısıyla yüklenilen KDV’den iade hesabına pay verilebilir.

Yüklenilen KDV’nin gelir tablosunun satışların maliyeti kaleminde yer alan unsurların KDV’siyle bire bir örtüşmesi gerektiğine dair görüşler bulunsa da işçilik, amortismanlar gibi bazı giderlerin KDV’ye tabi olmaması, gümrükte uygulanan emsal fiyat, giderlerin gelir tablosunda fonksiyon ya da çeşit esasına göre sınıflandırılması, genel giderlerden ve ATİK’lerden verilecek paylar, üretim dönemi ile satış döneminin farklı olması (genel giderlerden verilecek paylar açısından farklılık arz eder), YMM KDV İadesi Tasdik Raporları dolayısıyla yüklenilen KDV, azami iade edilebilir KDV, kur farkları gibi bir çok nedenle bu denkleştirmenin yapılması mümkün değildir. Satışların maliyeti VUK’un değerlemeye ilişkin 262, 274 ve 275.maddelerine göre hesaplanırken yüklenilen KDV hesabı KDVGUT’ne göre yapılmaktadır. Benzerlik göstermesine karşın farklı esaslara dayanan/amaçlara hizmet eden bu iki ayrı hesaplamanın aynı sonucu vermesi beklenemez. Buna karşın zaman zaman KDV iadesi eksiklik yazılarında karşılaştırma yapıldığı ancak sorunun izahat yapılarak giderildiğine de tanık olmaktayız. Zira denkleştirme yapmaya imkan olmadığı gibi bu hususa işaret eden hüküm ya da tebliğ açıklaması da bulunmamaktadır.

3-Atik’lere İlişkin KDV’de İade

ATİK nedeniyle yüklenilen KDV’den iade hesabına pay verilebilmesi için, ATİK’lerin iade hakkı doğuran işlemlerde kullanılması gerekir. ATİK’lerin bizzat mükellef tarafından imal ve inşa edilmesi halinde ise imal ve inşa sırasında yüklenilen KDV’den, ATİK’lerin aktife alınıp iade hakkı doğuran işlemlerde fiilen kullanılmaya başlandığı dönemden itibaren iade hesabına pay verilebilir. Örneğin işletmenin aktifinde bulunmasına karşın inşaat işinde kullanılan ve ihracat teslimiyle ilişkisi bulunmayan iş makinalarının KDV’si ihracat teslimleri nedeniyle iadeye konu edilemez.

ATİK dolayısıyla yüklenilen KDV’den iade hesabına pay verildiği durumda, bir vergilendirme döneminde iade konusu yapılabilir KDV (azami iade edilebilir vergi), kural olarak o dönemdeki iade hakkı doğuran işlemlere ait bedelin (% 18)’i (genel KDV oranı) olarak hesaplanan tutardan fazla olamaz. Bu ifadeden şartları taşıyan ATİK’lere ilişkin KDV’nin faydalı ömrü dikkate alınmadan tek seferde azami iade tutarı da dikkate alınarak iadeye konu edilebileceği anlaşılmaktadır. Yine Tebliğin bu ifadesine ATİK’e ilişkin KDV’nin tek bir dönemde iadeye konu edilmesi gerektiği anlamı da yüklenemez. Bir dönemde ATİK KDV’sinin tamamının iadeye konu edil(e)memesi halinde artan kısmın aynı ilkelerle sonraki dönem iade hesabına (süreye bağlı olmaksızın) dâhil edilmesinde engel bulunmamaktadır (Manisa V.D. Başkanlığının 03/06/2014 tarih ve 85373914-130[53.01.61]-51 sayılı özelgesi, ).

4- YMM KDV İadesi Tasdik Raporu Hazırlanması Hizmetine Ait KDV

KDV iadeleri dolayısıyla düzenlenen YMM KDV İadesi Tasdik Raporları sebebiyle yüklenilen KDV indirim hesaplarına dâhil edildiği vergilendirme dönemine veya daha sonraki vergilendirme dönemlerine ilişkin iade hesabında dikkate alınabilir. Esas itibariyle YMM Raporu iade rakamı ilgili beyanname düzenlendikten sonra ibraz edilmekte, iade döneminde KDV açısından vergiyi doğuran olay meydana gelmemekte, matrah bile çoğunlukla henüz belirlenememektedir. Aksi durum mükellef açısından hak kaybına neden olacağından Tebliğin bu hükmü oldukça yerindedir.

5-İade Hakkı Doğuran İşlemle İlgisi Bulunmayan Giderler

İade hakkı doğuran işlemle ilgisi bulunmayan giderler nedeniyle yüklenilen KDV, iade hesabına dâhil edilemez. İadeyle ilgili işte kullanılmayan doğrudan ya da dolaylı ilişki kurulamayan ATİK’lere ilişkin KDV’de yüklenime haliyle iadeye konu edilemez.

6-İade Talep Edilebilecek KDV

Kanunda ve KDVGUT’nde aksi belirtilmediği sürece, iadesi gereken KDV’nin hesabında, iade hakkı doğuran işlemlerin bünyesine giren ve indirilemeyen (buradaki indirilemeyen ifadesinden KDVK’nın 30.maddesinde yer alan indirilemeyecek KDV anlaşılmamalıdır) KDV tutarları dikkate alınır. İade hakkı doğuran işlemler için yüklenilen KDV, öncelikle indirim konusu yapılır ancak indirimle giderilemeyen bir miktarın kalması halinde, kalan tutar iade hakkı doğuran işlemin gerçekleştiği dönemde iade edilecek KDV olarak dikkate alınabilir. İndirimle gidermek ifadesinden ise beyanname sonucunda ödenecek KDV bulunması anlaşılır.

7-Azami İade Edilebilir KDV

Bir vergilendirme döneminde iade konusu yapılabilir KDV (azami iade edilebilir vergi), kural olarak o dönemdeki iade hakkı doğuran işlemlere ait bedelin %18’i (genel KDV oranı) olarak hesaplanan miktardan fazla olamaz. Doğrudan yüklenimler nedeniyle bu tutardan fazla iade talebinde bulunulması halinde, aşan kısmın iadesi münhasıran vergi inceleme raporu sonucuna göre yerine getirilir. Azami iade edilebilir KDV’nin belirlenmesi aşamasında belirtilmesi gereken bir diğer önemli husus da iade hakkı doğuran işlemden KDV ödenmeksizin yapılan alımların düşülmesi gerektiğidir (Gaziantep V.D. Başkanlığının 12/11/2020 tarih ve 16700543-130[16-515-47]-63525 sayılı özelgesi).

8-İadeye Konu Edilen İndirilecek/Yüklenilen KDV’nin Dönemi

KDV’nin iade hakkı doğuran işlemlerin gerçekleştiği dönemde ortaya çıkmış olması şart değildir. İade hakkı doğuran işlemin gerçekleştiği dönemden önce bahse konu alımlar-giderler nedeniyle ödenen/borçlanılan KDV de bu tutara dâhildir. Zira teslime konu malın üretimine ilişkin hammadde ve yardımcı malzeme gibi alımlar çoğunlukla önceki dönem(ler)de tedarik edilerek sonraki dönem(ler)de kullanılmaktadır.

İşlemin bünyesine girdiğinin tevsik edilmesi şartıyla sonraki dönem(ler)de indirim konusu yapılan KDV’nin önceki dönem(ler)de yüklenim hesabına dâhil edilmesi mümkün olabilmektedir (Isparta Valiliği Defterdarlık Gelir Müdürlüğün 09/11/2016 tarih ve 25947440-130-9 sayılı özelgesi). Ancak faturanın yasal sürede düzenlenmemesi ve bu durumun tespiti halinde alıcı ve satıcının özel usulsüzlük cezasına, satıcının ise ayrıca cezalı tarhiyata muhatap olması gerekecektir (Sakarya V.D. Başkanlığının 04/12/2018 tarih ve 41931384-120[231-2018-3]-E.54789 sayılı özelgesi).

Bir diğer durumda belgenin muhasebe kayıtlarına sonraki dönemlerde intikal ettirilmesidir. Bu durumda VUK’a göre belge düzenleme süresi içerisinde düzenlenen ancak, ihracatın gerçekleştiği vergilendirme döneminden sonra ulaşan ve kayıtlara alınan belgelerde yer alan yüklenilen KDV tutarlarının, vergiyi doğuran olayın vukuu bulduğu takvim yılı(nı takip eden takvim yılı) aşılmamak şartıyla ilgili vesikaların kanuni defterlere kaydedildiği dönemde indirimle giderilememiş olması halinde, ihracat istisnasının beyan edildiği dönem yüklenim listelerine dahil edilerek iadeye konu edilmesi mümkün bulunmaktadır (Bursa V.D. Başkanlığının 27/12/2016 tarih ve B.07.1.GİB.4.16.16.02-130[ I-14-260]-306 sayılı özelgesi). 7104 sayılı Kanunun 8.maddesiyle KDVK’nın 29.maddesi “İndirim hakkı vergiyi doğuran olayın vuku bulduğu takvim yılını takip eden takvim yılı aşılmamak şartıyla, ilgili vesikaların kanuni defterlere kaydedildiği vergilendirme döneminde kullanılabilir” şeklinde değiştirilmiş olup söz konusu madde 01/01/2019 tarihinde yürürlüğü girmiştir. Bu nedenle özelgedeki sonuç kısmına parantez içi ifadeyi ilave etmeyi uygun bulduk.

9-İade KDV, Devreden KDV İlişkisi

İadesi talep edilen yüklenilen KDV tutarı iade talep edilen dönemde toplam indirilecek ve devreden KDV tutarları içerisinden çıkarılır ve sonraki aya devreden KDV tutarının içerisinde yer almaz. İade KDV 136-Diğer Çeşitli Alacaklar muhasebe hesabının alt hesaplarında takip edilir. Tam istisna kapsamında işlemleri bulunan mükelleflerin bu işlemler nedeniyle yüklendikleri KDV’nin yüklenildiği dönem ile iadenin talep edildiği dönem arasındaki KDV beyannamelerinde yer alan devreden KDV ile karşılaştırmasının yapılmaması, iadenin talep edildiği dönem beyannamesindeki toplam indirim KDV ile karşılaştırılarak iade talebinin sonuçlandırılması gerekmektedir (İstanbul V.D. Başkanlığının 390044742.130[TAMİM-2015/KDVİADE]- sayılı yazısı).

10-İstisna Kapsamındaki İşlemin Gerçekleşmesinden Sonra İşlemle İlgili Yüklenilen Kur Farkları

Tam istisna kapsamındaki bir işlemin gerçekleşmesinden sonra, söz konusu işleme ilişkin mal ve hizmet alımlarına ait kur farklarına ait KDV’lerin tam istisna kapsamındaki işlemin gerçekleştiği vergilendirme dönemine ilişkin yüklenilen KDV hesabına dâhil edilerek iadesinin talep edilmesi mümkündür. Kur farkına ilişkin faturanın iade işlemi sonuçlandırıldıktan sonra gelmesi halinde, indirim hesaplarına dâhil edildiği döneme ilişkin iade hesabında dikkate alınabilir. Geçmiş dönem iade hakkı doğuran teslimlerle ilişkili indirilecek KDV, sonraki dönemin yüklenimine dâhil edildiğinden iade talep edilen dönemde azami iade tutarının üzerine çıkılması olasılık dâhilindedir. Hatırlanacağı üzere azami iade tutarının (kural olarak o dönemdeki iade hakkı doğuran işlemlere ait bedelin %18’i) üzerindeki iade talepleri Vergi İncelemesiyle sonuçlandırılmaktadır. Bu nedenle kur farkına ilişkin yüklenimin azami iade tutarını aşmayacak şekilde sonraki dönemlere yayılmasının mümkün olduğu görüşündeyiz. Ancak YMM raporuna dayalı iadeler de dahil olmak üzere yapılan izahın kabul görmemesi, eksikliklerin giderilmemesi ya da YMM raporunun ibraz edilmemesi gibi nedenlerle ilgili Vergi Dairesinin KDV iadesini incelemeye sevk etme riski/yetkisi mevcuttur (Gelirler Genel Müdürlüğünün 14/07/2003 tarih ve B.07.0.GEL.0.32/3223-2691 sayılı özelgesi).

11- Aboneliği İşletme Adına Olmayan Elektrik (Abonelik) Harcamalarına Ait KDV’nin indirimi

Üst bölümlerde de belirtildiği üzere KDV’nin yüklenim hesabına dahil edilebilmesi için öncelikle indirim hakkının bulunması gerekir. Bazen elektrik, su, doğalgaz gibi aboneliklerin başkasının adına olması (faturaların başkası adına düzenlenmesi) söz konusu olabilmektedir. Bu duruma ilişkin İdare “işyerinde kullanılan ancak başkası adına kayıtlı olan elektrik (abonelik) bedelinin faaliyette bulunulan işyerine ait olduğunun ve işle ilgili olarak kullanıldığının kesin delillerle ispatı halinde bu belgelere dayalı giderlerle ilgili olarak yüklenilen KDV’nin indirim konusu yapılması mümkün bulunduğuna” şeklinde görüş vermiştir (İzmir V.D. Başkanlığının 18/11/2011 tarih ve B.07.1.GİB.4.35.17.01-35-02-630 sayılı özelgesi). Buradan hareketle İndirim ve yüklenimine izin verilen KDV’nin diğer şartları da sağlaması kaydıyla iadeye konu edilmesinde sakınca bulunmadığı görüşündeyiz. Genel itibariyle iade talep edilen vergi daireleri kontrol raporlarındaki segment hatalarına ilişkin söz konusu özelgeye dayalı izahı kabul etmektedir. Aynı özelgeye göre söz konusu harcamaların kazancının tespitinde gider olarak indirilmesinin mümkün olduğu da belirtilmektedir.

12- Tam İstisna Kapsamındaki İşlemlere İlişkin İade Talep Süresi

KDVK’nın 32.maddesi ile geçici maddelerde yer alan tam istisna kapsamındaki işlemlere ilişkin iade talebinde bulunacak mükelleflerin, istisnaya tabi işlemin gerçekleştiği dönemi izleyen ikinci takvim yılının sonuna kadar ilgili dönem beyannamelerinde istisnaya ilişkin yüklenilen KDV sütununu doldurmaları ve en geç bu süre içinde standart iade talep dilekçesiyle birlikte iade talepleri için Tebliğin ilgili bölümlerinde sayılan belgelerle (teminatla talep edilen iadelerde teminat dahil) vergi dairelerine başvurmaları zorunludur.

Her ne kadar istisna kapsamındaki teslimlerden olmasa da KDVK’nın 9.maddesi kapsamındaki kısmi tevkifat uygulanan işlemlere ilişkin iade talep süresinin istisnaya tabi işlemlerde belirtilen süre gibi olduğunu, KDVK’nın 29.maddesi kapsamındaki indirimli oranda KDV iadelerinin ise en geç izleyen ertesi takvim yılının sonuna kadar talep edilmesi gerektiğini hatırlatmamızda fayda bulunmaktadır.

13-İade Taleplerinde Ortak Belgeler

İade taleplerinde aşağıda belirtilen belgeler ortak mahiyette olup, ayrıca aranacak belgeler her bir işlem türü itibarıyla Tebliğin ilgili bölümlerinde belirtilmiştir.

√ İade talep dilekçesi

√ İade hakkı doğuran işlemin beyan edildiği döneme ait indirilecek KDV listesi

√ İade hakkı doğuran işleme ait yüklenilen KDV listesi

√ İadesi talep edilen KDV hesaplama tablosu

Satış faturaları listesi

Standart ihracat teslimleri nedeniyle iadede bu belgelere ilave olarak, gümrük beyannamesi veya listesi de (serbest bölge işlem formu, ETGB, gümrük idaresinin onayını da içeren antrepo beyannamesi) aranmaktadır.

14-İade talebinden vazgeçilerek KDV’nin indirim yoluyla giderilmesi

Bazen İade talep edilen tarihten sonraki dönemlerin beyannamelerinde ödenecek KDV çıkabilmektedir. Mükellefin iadeye ilişkin düzeltme fişi düzenlenene kadar tercih değişikliğiyle söz konusu KDV’yi indirim yoluyla telafi etmesi mümkündür. Bu durumda iade talebinden vazgeçme mükellefin yazılı dilekçesi üzerine yerine getirilerek ilgili dönem beyannamesinde yüklenilen KDV tekrar indirilecek KDV hesabına dâhil edilir. İadesinden vazgeçilen KDV, ilgili dönem beyannamesinin/beyannamelerinin (istisnanın durumuna göre bazı hallerde vazgeçilen dönem bazı hallerde ise iadenin talep edildiği dönem beyannamesinin) ilgili satırına dahil edilerek işlem tesis edilir. KDV mükellefleri tarafından geçmiş vergilendirme dönemlerine ilişkin olarak bir düzeltme beyannamesi verilmesi halinde, en son KDV beyannamesi de dahil olmak üzere aradaki tüm KDV beyanlarının buna göre düzeltilmesi gerekmektedir (İstanbul V.D. Başkanlığının 12/02/2018 tarih ve 39044742-130[Diğer Müd-Özelge]-E.105674 sayılı özelgesi). Ancak düzeltme yapılan beyanname sonrasında iade talep edilmeseydi 60 sayılı KDV Sirkülerinin 7/3.madedsine göre; düzeltme beyannamesinin verildiği dönemden en son vergilendirme dönemine ait KDV beyannamesine kadar, bu düzeltme neticesinde aradaki vergilendirme dönemlerinde ödenecek bir vergi çıkmaması kaydıyla, her bir dönem için ayrı ayrı düzeltme beyannamesi verilmesine gerek bulunmayacaktı.

15-İade yöntemleri: KDVGUT’nde iadeye konu işlem bazında yapılan açıklamalar çerçevesinde iadeler nakden/mahsuben (kısmen nakit kısmen mahsup şeklinde de olabilir), teminat/artırımlı teminat karşılığında, İTUS/HİS uygulamaları kapsamında, YMM Raporuna (ön kontrol raporu dâhil)/Vergi İnceleme Raporuna göre yerine getirilir. Bu ifademize, tüm iadeler için teminat arandığı ya da iadenin ille de HİS ya da İTUS sertifikalarıyla talep edilebileceği anlamı yüklenmemelidir. Zira bu uygulamaların esas fonksiyonu iade süresini kısaltmak adına belirlenmiş bazı işlemlerin sonraya bırakılmasına ilişkindir.

Anlaşılacağı üzere iade KDV tutarının belirlenmesinde ana unsurlar iadeye konu teslim, yüklenilen KDV ve devir KDV olup yüklenilen KDV hesabı sadece satışların maliyetiyle sınırlı olmayıp haricen detaylı bir çalışma ve sonraki dönemler için takip gerektirmektedir. Yüklenim listeleri (satıcı, cins, miktar ve tutar, dönem gibi bilgilerin yer aldığı detaylı liste) her bir iade dönemi için iadeye dayanak belge bazında oluşturularak internet vergi dairesine yüklenmektedir. Ancak ihracat dışında kalan iadeye konu bazı işlemlere ilişkin KDV iadelerinde (ihraç kayıtlı ya da tevkifatlı satışlar nedeniyle iade gibi) işlemin niteliği gereği yüklenilen KDV listesi aranmamaktadır.

Konuya yüklenilen ve iade konu başlığıyla başlamamızın gerekçesi KDVGUT’nde ve 3568 sayılı Kanun Tebliğlerinde KDV iadelerinin istisna kapsamındaki teslimler, indirim ve yüklenilen KDV temeline dayandırılmasıdır. İmalatçılar tarafından yapılan mal ihracında, ihracat bedeline göre iade uygulamasında ise yüklenilen KDV unsuru bu denklemden çıkarılmıştır.

B- İHRACAT BEDELİNE GÖRE İADE UYGULAMASI

İhracat istisnası kapsamındaki iade işlemlerine ilişkin usul ve esaslara Katma Değer Vergisi Genel Uygulama Tebliğinin (KDVGUT) “İade” başlıklı II/A-1.1.4 bölümünde, imalatçı-ihracatçılar için getirilen bahse konu yeni yönteme ilişkin açıklamalara ise Tebliğin bu bölümünün altında yer alan “İmalatçılar Tarafından Yapılan Mal İhracında İhracat Bedeline Göre İade” başlıklı “II/A-1.1.4.2 bölümünde yer verilmiştir. Yazımızın sonraki bölümlerinde imalatçıların bizzat üreterek doğrudan ihraç ettiği malların %10’una kadar KDV iadesi uygulamasını kısaltarak %10’a kadar KDV iadesi uygulaması olarak ifade edeceğiz.

1-İhtiyarilik ve Uygulamadan Faydalanılabilecek Dönem/Tarih

Uygulamadan faydalanmak ihtiyaridir. İmalatçı ihracatçılar dilerlerse KDV iadelerini düzenleme öncesinde olduğu gibi yine yüklenim esasına göre talep etmeye devam edebilirler. Ayrıca bir dönem bu uygulamadan yararlanan mükellefler diğer dönemlerde yüklenilen KDV’nin iadesi uygulamasından faydalanabilirler.

Uygulamaya ilişkin usul ve esasların belirlendiği 41 Seri No.lu KDVGUT 8.maddesi 21.04.2022 tarihinde, Mayıs 2022 ve sonraki dönem iadeleri için uygulanmak üzere yürürlüğe girmiştir. Bu durumda 2022 Mayıs öncesi dönemlerde (örneğin 2021 Aralık döneminde) gerçekleştirilen teslimlere ilişkin için bu uygulamadan faydalanılamaz.

2-Uygulamadan Faydalanabilecek Mükellefler

Sektör ayrımı yapılmaksızın imal ettikleri malları doğrudan/bizzat ihraç eden imalatçılar uygulamadan faydalanabilir. Bu durumda ihraç kayıtlı satışlar ya da imalatçı vasfına sahip olunmasına karşın bizzat üretimi yapılmadan ihraç edilen ticari emtia için bu uygulamadan faydalanılamaz. Bilindiği üzere ihraç kayıtlı satışlarda yüklenim hesabı yapılmamakta devreden KDV bulunması halinde ihracatçıdan tahsil edilmeyen KDV iadeye konu edilmektedir.

3-İmalatçı Belgeleri

İmalatçılar bu uygulama kapsamında, KDVGUT’nin (II/A-8.3.) bölümünde belirtilen imalatçı belgelerine dayanak olan üretim kapasitesinde öngörülen ve imal edip ihraç ettikleri mallara ilişkin iade talep edebilirler. Tebliğin ihraç kayıtlı satışlara ilişkin bahse konu bölümünde imalatçının;

√ Sanayi siciline kayıtlı ve sanayi sicil belgesini haiz olması veya Gıda Tarım ve Hayvancılık Bakanlığından alınmış çiftçi kayıt belgesi, gıda işletmesi kayıt belgesi ve işletme onay belgelerinden (üretici belgesi) herhangi birine sahip olması, (Bu belgeler sonraki bölümlerde “imalatçı belgesi” olarak anılacaktır.),

√ İlgili meslek odasına kayıtlı bulunması,

√ Üretimin yapıldığı dönemde yürürlükte bulunan Sanayi Sicil Tebliğlerinde öngörülen sayıda işçi çalıştırması ve gerekli araç parkına sahip olması veya kapasite raporundaki üretim altyapısına sahip olması,

gerektiği ifade edilmiştir.

KDVGUT’nde yukarıda sıraladığımız belgeler imalatçı vasfına haiz olduğunun göstergesi, bu belge sahipleri de imalatçı olarak ifade edilmişken bahse konu düzenleme kapsamında iade talep eden imalatçı-ihracatçılardan ayrıca bir imalatçı belgesi talep edildiği görülmektedir. Ayrıca ihraç kayıtlı satışlarda imalatçı belgesi olmasa dahi usulünce yapılmış tespit/müracaat sonrasında ihraç kayıtlı satış yapılabileceğine dair Tebliğde açıklama mevcutken %10’a kadar iade uygulamasına ilişkin benzer bir açıklama bulunmamaktadır. Mükelleflerin söz konusu durumlar için VUK’un 3/B (ispat) maddesi gereği uygulamadan faydalandırılması gerektiği görüşündeyiz.

İmalatçı niteliğinin kaybedilmesinin bu uygulamayla iade talebini engellediği, iadenin kapasite raporunda yer alan ürünler ve miktarlarıyla sınırlı olduğunu haliyle imalatçı niteliği ve kapasite raporundaki değişikliklerin vergi dairesine bildirilmesinin yerinde olacağını söyleyebiliriz. Kanun ve tebliğde ayrık bir hüküm bulunmadığından uygulamadan yararlanmak için gelir vergileri (gelir/kurumlar) açısından mükellefiyet türünün önemi bulunmamaktadır.

4-İadeye Konu Edilebilecek Ürünlerin Kapsamı ve Fason Yaptırılan Ürünler

İmalatçı belgesinde yer alan üretim kapasitesine (kapasite raporuna) göre imal edilebilecek mallar (hem cins hem kapasite olarak) ile bu kapsamda fason olarak imal ettirilen mallar için bu uygulamadan yararlanılabilir. Dolayısıyla, imalatçı belgesindeki üretim konusu malların tamamının fason olarak imal ettirilmesi, bu kapsamda iade uygulanmasına engel değildir. Kapasite raporuna göre imal edilebilecek mallar ifadesinden sadece istisna kapsamında teslim edilen mal ve miktarının değil tüm üretim miktarının anlaşılması gerektiği ancak makul gerekçeyle (mesai/vardiyalı çalışma gibi) bu kapasitenin üzerine çıkılabileceği görüşündeyiz.

5-Uygulamayla İade Talep Edilebilecek KDV

İmal ettikleri malları doğrudan ihraç eden imalatçılar, ihracat teslimlerine ilişkin olarak yüklendikleri KDV tutarına bakılmaksızın ihracat bedelinin %10’una kadar devreden KDV tutarı ile sınırlı olarak iade talep edebilirler. Bu ifadeden mükelleflerin kendi ihtiyarında daha düşük oranda/tutarda iade talebinde bulunabilecekleri anlaşılmaktadır. İhracat bedelinin ise gümrük beyannamesinin kapanma tarihinde Resmî Gazete’de yayınlanmış bulunan (kapanma tarihinde Resmî Gazete’de kurlar ilan edilmemiş ise kapanma tarihinden önceki ilk Resmî Gazete’de yayınlanmış bulunan) TCMB döviz alış kuru üzerinden hesaplanacağını hatırlatmamızda fayda bulunmaktadır.

İmalatçıların doğrudan ihraç ettikleri malların bünyesinde yurtiçi veya yurtdışından KDV ödemeksizin temin ettiği malların bulunması halinde, ihracat bedeline ilişkin iadenin hesabında, ihracat bedelinden bu şekilde temin edilen malların bedeli düşülür. İade edilecek KDV kalan tutar dikkate alınarak belirlenir. Anlaşılacağı üzere bu yöntemle iade alınabilecek tutar (azami iade tutarı), ihracat teslimlerinden KDV ödenmeksizin yapılan alımlar düşüldükten sonra kalan tutarın %10’undan fazla olamaz. Örneğin ihracat bedelinin 2.000.000 TL, KDV ödenmeksizin yapılan alımların 500,000 TL olduğunu varsaydığımızda bu yöntemle iade talep edilebilecek tutarın hesabında 1.500.000 TL (2.000.000-500.000=1.500.000) dikkate alınacaktır. İade tutarı ise 150.000 TL’dir (1.500.000 X %10 = 150.000).

6-Aynı Dönemde İmalatçıların İhraç Kayıtlı Teslimleri ya da Kendi Üretimi Olmayan Malların İhracatı Nedeniyle İade Talep Etmesi

Aynı dönemde imalatçıların 3065 sayılı Kanunun 11/1-c veya geçici 17.maddeleri kapsamında ihraç kaydıyla teslimlerinin de bulunması, doğrudan ihraç ettikleri mallar bakımından bu uygulamadan yararlanmalarına engel teşkil etmez.

İmalatçılar, piyasadan hazır olarak satın alıp ihraç ettikleri mallar için bu uygulamadan yararlanamamakla birlikte, söz konusu mallar için yüklenim esasına göre KDV iadesi talep edebilirler.

7-Aynı Dönemde Hem İhracat Bedelinin %10’u Hem De Yüklenim Yoluyla İade ve Tercihte Değişiklik

KDVGUT’nin II/A-1.1.4.2.1 bölümünde “Bu bölüm kapsamında iade talep eden imalatçıların, aynı ihracat teslimi ile ilgili olarak iadesini alamadığı tutar için ayrıca yüklenilen KDV tutarına göre iade talep etmeleri mümkün değildir. Ancak imalatçılar, bu uygulama yerine imal ettikleri ürünlerin ihracatına ilişkin olarak yüklenilen KDV’nin iadesini Tebliğin (II/A-1.1.4.1.) bölümü kapsamında talep edebilirler.” açıklamalarına yer verilmiştir. Bu açıklamadan hareketle aynı ihracatla ilgili hem yüklenimsiz %10’luk hem de yüklenim yöntemine göre (ya da %10’un üzerinde kalan kısmı yüklenim hesabına göre) iade talep edilmesinin mümkün olmadığı tartışmasızdır.

Yukarıdaki “aynı ihracat teslimi ile ilgili olarak …” ifadesinden aynı dönemdeki farklı imalattan ihracat teslimleri için ayrı yöntemlerin kullanılabileceği görüşündeyiz. GİB’in 29/06/2022 tarihli liste girişlerine ilişkin duyurusu incelendiğinde altyapı olarak da bu uygulamanın mümkün olduğu anlaşılmaktadır. Ancak aynı dönemde iki ayrı yöntemin farklı ihracat teslimleri için kullanılmasının uygulamada çeşitli sorunlara (genel gider ve ATİK KDV’lerinden verilecek paylar ve takip gibi) sebebiyet vermesi de ihtimal dahilindedir.

Tebliğdeki “Ayrıca bir dönem bu uygulamadan yararlanan mükellefler diğer dönemlerde yüklenilen KDV’nin iadesi uygulamasından faydalanabilirler” açıklaması ise İdarece tercihin sadece dönemsel olarak kullanılabileceği şeklinde yorumlanmasına neden olabilir. Bu hususun da göz önünde bulundurarak mükelleflerin bahse konu yöntemi ve yüklenim yöntemini karşılaştırarak lehlerine olan yöntemi tercih etmelerinde sakınca olmadığını söyleyebiliriz. Karlılıktaki azalmalar gibi çeşitli sebeplerle yüklenilen KDV’nin artması halinde uygulamadan dönebilme serbestisinin mükelleflere önemli bir avantaj sağlayabileceği dikkate alınmalıdır.

Bir diğer konuda imalatçı ihracatçıların ticari emtia ile ürettiği malları tek fatura ve gümrük beyannamesiyle ihracatını gerçekleştirmesi halinde uygulamanın nasıl yapılacağıdır. Tebliğde aynı ihracat tesliminden amacın ürün bazlı mı fatura/beyanname bazlı mı olduğu belirgin değildir. Aynı ihracat kavramının her bir eşya için ayrı değerlendirilmesi gerektiği kendi üretimi olan malların ihracat bedelinin %10’lık kısmının bahse konu yöntemle, ticari emtiaya ilişkin iadenin yüklenim yoluyla iadeye konu edilebileceği bu sebeple kontrol raporlarında çıkan hataların izahat yoluyla giderilebilmesi gerektiği görüşündeyiz.

8-Uygulama Kapsamındaki İadenin KDV Beyannamesinde Gösterimi

İmalatçılar bu uygulama kapsamındaki işlemlerini, ilgili dönem KDV beyannamesinin “İstisnalar-Diğer İade Hakkı Doğuran İşlemler” kulakçığının “Tam İstisna Kapsamına Giren İşlemler” tablosunda 338 kodlu “İmalatçıların Mal İhracatları [KDVGUT-(II/A-1.1.4.2.)]” satırını kullanmak suretiyle beyan ederler. Bu satırdaki “Yüklenilen KDV” sütununa, ihraç edilen mallara ilişkin yüklenilen KDV hesabı yapılmaksızın, ihracat bedelinin % 10’unu aşmamak kaydıyla iadeye konu olan KDV tutarı yazılır. Ancak söz konusu ihracat teslimlerinin içeriğinde KDV ödenmeksizin yapılan alımlar mevcutsa hem beyannamedeki ilgili alan doldurulmalı hem de iadeye konu %10’luk tutar hesaplanırken ihracat bedelinden bu alım bedelleri düşülmelidir.

9-Uygulama Kapsamında İade Taleplerinde Aranacak Belgeler

√ Standart iade talep dilekçesi

√ İlgili meslek odasına üyelik belgesinin onaylı örneği (Belgede değişiklik olmadığı sürece bir defa verilmesi yeterlidir.)

√ İmalatçı belgesi (Belgede değişiklik olmadığı sürece bir defa verilmesi yeterlidir. Yukarıda da bahsedildiği üzere vergi dairelerince ayrıca bir imalatçı belgesi talep edilse de KDVGUT’nin II/A-8.3 bölümünde belirtilen imalatçı belgelerinden birinin yeterli olması gerekir)

√ Satış faturaları listesi

√ Gümrük beyannamesi veya listesi (ihracatın niteliğine göre serbest bölge işlem formu, ETGB, ilgili gümrük idaresince onaylı antrepo beyannamesi)

√ İhracatın beyan edildiği döneme ait indirilecek KDV listesi

√ İadesi Talep Edilen KDV Hesaplama Tablosu

√ Teminat karşılığı iadelerde teminat

√ İhracatın beyan edildiği dönemden önceki son 24 döneme ilişkin indirilecek KDV listesi (Aynı dönemleri kapsayan indirilecek KDV listesinin bir defa verilmesi yeterlidir. Önceki dönemlerin herhangi birisinde ödenecek KDV beyan edilmesi durumunda, ödenecek KDV beyan edilen dönemden sonraki dönemlere ilişkin indirilecek KDV listesi verilmesi yeterlidir.)

10-Uygulama Kapsamında İade

Bu uygulama kapsamındaki iadelerin nakden/mahsuben (kısmen nakit kısmen mahsup şeklinde de olabilir), teminat/artırımlı teminat karşılığında, İTUS/HİS uygulamaları kapsamında, YMM Raporuna (ön kontrol raporu dâhil)/Vergi İnceleme Raporuna göre talep edilmesi mümkündür.

Mahsuben İade: Mahsuben iade talepleri, yukarıdaki belgelerin ibraz edilmiş olması halinde miktarına bakılmaksızın vergi inceleme raporu, YMM raporu ve teminat aranmadan yerine getirilir.

Nakden İade:

√ 10.000 TL’yi aşmayan nakden iade talepleri vergi inceleme raporu, YMM raporu ve teminat aranmadan yerine getirilir.

√ Süresinde düzenlenmiş YMM Tam Tasdik Sözleşmesi bulunan mükellefler için bu sınır 100.000 TL olarak uygulanır (bu uygulamayı ihracat kaynaklı standart iade taleplerinden ayıran önemli bir kolaylıktır)

√ İade talebinin 10.000 TL’yi veya YMM Tam Tasdik Sözleşmesi bulunan mükellefler için 100.000 TL’yi aşması halinde, aşan kısmın iadesi vergi inceleme raporu veya YMM raporuna göre yerine getirilir.

√ Teminat verilmesi halinde, mükellefin iade talebi yerine getirilir ve teminat, vergi inceleme raporu veya YMM raporu sonucuna göre çözülür.

Aynı dönemde hem 301-İhracat hem de 338-imalatçı ihracatçı kodlarından iade talep edilmesi halinde vergi inceleme/YMM raporu aranmaması konusunda her iki iade türü için belirlenen limitlerin ayrı ayrı uygulanması gerektiği görüşündeyiz.

11-Diğer Hususlar

Bu uygulama yeni bir istisna şekli olmayıp zaten var olan ihracat istisnası (KDVK’nın 11/1-a maddesi) kapsamında ihracat yapan imalatçı ihracatçılara KDV iadesi açısından getirilen bir kolaylıktır. Bu sebeple ayrık bir belirleme yapılmadığı sürece KDVGUT’nin ihracat istisnasına ilişkin açıklamaları dikkate alınmalıdır. Haliyle söz konusu uygulama kapsamındaki mallara ilişkin istisnanın kapsamı ve beyanı Tebliğin (II/A-1.1.1.), istisnanın tevsiki Tebliğin (II/A-1.1.2.), ihraç edilen malların geri gelmesi Tebliğin (II/A-1.1.3.) bölümlerinde yer alan açıklamalar doğrultusunda yürütülür. İhraç edilen malların geri gelmesi halinde ithalat istisnasından faydalanılabilmesi için, bu uygulama kapsamında iade edilen tutarların gümrük idaresine ödenmesi veya bu tutar kadar teminat gösterilmesi gerekir.

12- Önceki 24 dönem İndirilecek KDV Listesi

KDVGUT’nin II/A.1.1.4.2.2 İade ”başlıklı bölümüne göre İmalatçıların mal ihracatından kaynaklanan bu kapsamda yapacakları iade taleplerinde; İhracatın beyan edildiği dönemden önceki son yirmi dört döneme ilişkin indirilecek KDV listesi (Aynı dönemleri kapsayan indirilecek KDV listesinin bir defa verilmesi yeterlidir. Önceki dönemlerin herhangi birisinde ödenecek KDV beyan edilmesi durumunda, ödenecek KDV beyan edilen dönemden sonraki dönemlere ilişkin indirilecek KDV listesi verilmesi yeterlidir.) aranacağı ifade edilmiştir.

GİB’in 29/06/2022 tarihli duyurusunda imalatçılar tarafından yapılan mal ihracında ihracat bedeline göre iade taleplerinde (338 iade kodu) yapılacak liste girişlerine yönelik açıklamalar yapılmıştır. Bu açıklamada;

√ İade dönemi önceki 24 dönem için indirilecek KDV listesi yüklenirken, daha önceki iadeler için sisteme yüklenmiş indirilecek listesi/listeleri bulunması halinde sadece sisteme yüklenilmemiş dönemlerin eklenmesi yeterli olacağı,

√ İade dönemi öncesi 24 dönem için indirilecek KDV listesi gidilirken, 1 No.lu KDV beyannamelerinde “Ödenmesi Gereken Katma Değer vergisi” olması halinde, ödenecek KDV tutarının bulunduğu dönemden sonraki dönemlere ilişkin indirilecek KDV listesinin yüklenmesi yeterli olacağı,

√ İade dönemi öncesi 24 döneme bakılırken mükellefin 24 aydan daha az bir faaliyet süresi var ise mükellefiyete başladığı dönemden itibaren iade istenilen döneme kadar yüklenmesi yeterli olacağı,

İfade edilmiştir.

Yukarıdaki hüküm ve açıklamalardan anlaşılacağı üzere daha önce indirilecek KDV listesi yüklemeyen mükellefler, iade talep edilen dönem dahil toplamda 25 dönem indirilecek KDV listesini internet vergi dairesine yükleyeceklerdir. Sisteme yüklenen indirilecek KDV listelerinin kısmen dahi olsa analize tabi tutulması halinde oluşacak KDV iadesi Kontrol raporunda yer alan hata segmentleri de dikkate alınarak ilgili vergi dairesi eksiklik yazı düzenleyecektir. Bu hususun her dönem KDV iadesi talep eden mükellefler nezdinde geçmişte indirim listelerini sisteme yüklemiş olmaları ve eksikliklere cevap vermiş olmaları nedeniyle çok fazla sorun oluşturmayacağını ancak aralıklı dönemler halinde iade talep eden mükellefler nezdinde iade rakamında tenzil ve ilave bir iş yükü getireceğini söyleyebiliriz. Bu yönüyle 24+1=25 dönem uygulamasının amaçla bağdaştığı söylenemez. Mükelleflerden talep edilen iade KDV’nin tutarı ya da stok devir hızı dikkate alınarak belirlenecek dönem sayısı kadar indirilecek KDV listesi talep edilmesi düzenlemenin amacına hizmet edecektir.

13-Bu Uygulamanın Standart İhracat Kaynaklı İade Taleplerinden Farkları

√ İhracat kaynaklı standart iade taleplerinde ihracat tutarı, ihracat nedeniyle yüklenilen KDV ve devreden KDV dikkate alınarak iade hesabı yapılırken bu uygulamada devreden KDV ile sınırlı olmak üzere yüklenim hesabı yapılmaksızın ihracat bedelinin %10’una kadar iade talebi yapılabilir. Bu durumda fiili yüklenimin ihracat bedelinin %10’un altında ya da üstünde olmasının iade talep edilecek tutara etkisi bulunmamaktadır. Yine aynı sebeple genel giderler ve ATİK’ler nedeniyle yüklenilen KDV’lerden pay verilmesine ilişkin bir hesaplama yapılması da gerekmez. Ayrıca KDV iadesi tamamlanan ihraç mallarının geri gelmesi halinde ithalat istisnasının uygulanabilmesi için gümrük idarelerine ödenecek tutarın/verilecek teminatın tespiti %10’a kadar olan KDV iadesi uygulamasında yüklenim hesabı aranmadığından daha kolay yapılabilir.

√ İhracat kaynaklı standart iade talepleri için Tebliğde imalatçı olunduğuna dair belge aranmazken (mevcut durumda imalatçı olanlar imalatçı belgelerini vergi dairelerine ibraz etmektedirler) bu uygulamadan sadece imalattan ihracat yapanlar yararlanabildiğinden imalatçı belgesi değişiklik olmadığı sürece bir defaya mahsus vergi dairesine ibraz edilir.

√ İhracattan standart iadelerde mükellefin tam tasdik sözleşmesi olup olmadığına bakılmaksızın 10.000 TL’yi aşan nakden iade talepleri vergi inceleme raporu ya da YMM raporuyla yerine getirilir. %10’a kadar iade uygulamasında ise imalatçı ihracatçının süresinde düzenlenmiş YMM Tam Tasdik Sözleşmesinin bulunması halinde 100.000 TL’ye kadarlık nakden iade vergi inceleme raporu ya da YMM raporu aranmaksızın yerine getirilir. Tebliğde cari yıl tam tasdik sözleşmesi bulunan mükelleflerin önceki dönem KDV iadelerinin bu yöntemle iade talep etmesi durumunda uygulamanın ne yönde (hangi haddin uygulanacağı) yapılacağına dair bir belirleme yapılmamıştır. İdarenin cari yılda süresinde düzenlenmiş tam tasdik sözleşmesi bulunan yeminli mali müşavir tarafından düzenlenen tasdik raporuna istinaden geçmiş dönemlere ilişkin KDV iadesi taleplerinin herhangi bir hadle sınırlı olmaksızın yerine getirilmesinin mümkün olduğuna dair yazısı/özelgesi bulunmaktadır (Gelir İdaresi Bakanlığının 20/06/2005 tarih ve B.07.LGİB.07.0.3223-2827 sayılı yazı ile Bursa V.D. Başkanlığının 05/05/2014 tarih ve 95462982-205[SMMM-ÖZLG-13-6]-142 sayılı özelgesi). Yeni uygulamada 100.000 TL’ye kadar YMM raporu aranmamakta bahse konu yazıda ise iadenin herhangi bir hadle sınırlı olmaksızın YMM tasdik raporuyla geçmiş yıl iadelerinin yerine getirileceği ifade edilmektedir. Haliyle konumuzla tam örtüşmese de İdarenin bu hususta mükellef lehine görüş benimsemesi oldukça muhtemeldir. Ayrıca 100.000 TL’lik sınırın sonraki yıllarda artışına dair bir belirleme yapılmamıştır.

√ İhracattan standart iadelerde sadece iade dönemine ilişkin İndirilecek KDV listesi talep edilirken %10’a kadar iade uygulamasında önceki 24 dönem için de indirilecek KDV listesi talep edilmektedir. Bu hususa ilişkin görüşlerimize bir üst maddede yer vermiştik.

14- Örnek Uygulama

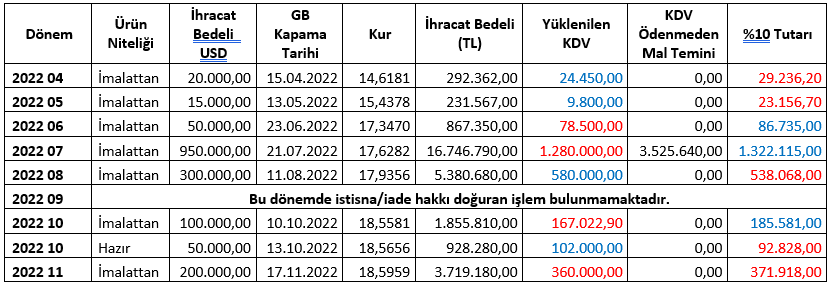

DES A.Ş. ile ilgili bilgiler aşağıdaki gibidir.

a-Firma 2021 yılının Haziran ayında kurulmuş olup 01/02/2022 tarihinde üretime geçmiş olmasına karşın kapasite raporunu/sanayi sicil belgelerini 05/06/2022 tarihinde almıştır. Bu tarihten önce firmanın üretici olduğuna dair tespit bulunmamaktadır.

b-Firmanın 2022 02 dönemi KDV beyannamesinde yurtiçi satışlar nedeniyle ödenecek KDV çıkmıştır.

c-Firmanın 2022 03 döneminde iade hakkı doğrun teslimi olmadığından bu döneme ilişkin indirim listesi sisteme yüklenmemiştir.

d-Örneklerde yer verilen teslimlerin tamamı kapasite raporunda yer alan ürün ve miktarlarıyla uyumludur.

e-Belirtilen ihracat tarihleri gümrük beyannamelerinin kapandığı tarihlerdir.

f-Firmanın 2022 hesap dönemi için süresinde düzenlenmiş tam tasdik sözleşmesi bulunmaktadır.

g-KDV Beyannameleri ile iade işlemlerine ilişkin bilgilere aşağıda yer verilmiş olup 2022 Nisan döneminden önce iade hakkı doğuran bir sebeple iade talebinde bulunmamıştır.

h-Firmanın ihracatları aşağıdaki tabloda sunulmuş olup başkaca ihracatı bulunmamaktadır.

ı-Aşağıdaki tabloda devir KDV tutarlarının 2022-04 / 2022-10 dönemi aralığında devreden KDV’nin iade KDV’yi karşıladığı, 2022 11 Döneminde ise bu dönemde iade talep edilmeseydi 210.000 TL devir KDV’si olacağı varsayılmıştır.

i-İlgili dönem iade taleplerinin tamamı nakden yapılmıştır.

j-Aşağıda ayrıca belirtilmediği sürece iade işlemine ilişkin gerekler yerine getirilmiştir.

https://www.alomaliye.com/wp-content/uploads/2022/12/dogan-cengel-tablo-300x103.png 300w, https://www.alomaliye.com/wp-content/uploads/2022/12/dogan-cengel-tablo-768x264.png 768w, https://www.alomaliye.com/wp-content/uploads/2022/12/dogan-cengel-tablo-600x206.png 600w" sizes="(max-width: 832px) 100vw, 832px" style="height: auto; max-width: 100%; border: 0px; vertical-align: middle; clear: both; margin: auto auto 20px; float: none; opacity: 1; transition: all 0.4s ease-in-out 0s; display: block;">

https://www.alomaliye.com/wp-content/uploads/2022/12/dogan-cengel-tablo-300x103.png 300w, https://www.alomaliye.com/wp-content/uploads/2022/12/dogan-cengel-tablo-768x264.png 768w, https://www.alomaliye.com/wp-content/uploads/2022/12/dogan-cengel-tablo-600x206.png 600w" sizes="(max-width: 832px) 100vw, 832px" style="height: auto; max-width: 100%; border: 0px; vertical-align: middle; clear: both; margin: auto auto 20px; float: none; opacity: 1; transition: all 0.4s ease-in-out 0s; display: block;">

Tabloya ilişkin değerlendirme ve açıklamalarımız.

1-İhracat bedelinin %10’una kadar KDV iadesi uygulaması 2022 05 ve sonrası dönemlerde yapılan teslimlere uygulanabilir. Bu nedenle diğer koşullar oluşsaydı dahi Firmanın 2022 04 dönemi KDV iadesini 338 (İmalatçı İhracatçı) koduyla talep etmesi mümkün değildir. Ancak firma bu dönemde yüklendiği 24.450,00 TL KDV’yi 301 (Mal ihracına ilişkin) koduyla talep edebilir. Bu durumda Firmanın 2022 04 dönemi indirim ve yüklenim listelerini sisteme yüklemesi gerekecektir. İade tutarı 10.000,00 TL’nin üzerinde olduğunda iade ancak YMM Raporu/VİR’le yerine getirilebilecektir (teminat çözülecektir).

2-Firma fiilen 01/02/2022 tarihinde üretime geçmiş olsa ve ihracatları bizzat ürettiği mallardan ibaret olsa dahi imalatçı belgesi niteliğindeki sanayi sicil belgesine 13/05/2022 tarihinde sahip olmadığından 2022/05 dönemi KDV iadesini 338 (İmalatçı İhracatçı) koduyla talep etmesi mümkün değildir. Ancak firma bu dönemde yüklendiği 9.800 TL KDV’yi 301 (Mal ihracına ilişkin) koduyla talep edebilir. Bu durumda Firmanın 2022 05 dönemi indirim ve yüklenim listelerini sisteme yüklemesi gerekecektir. İade, 10.000 TL’nin altında kaldığından YMM Raporu/VİR aranmaksızın yerine getirilecektir.

3-Firma 2022 06 döneminde üreterek bizzat ihraç ettiği malların ihracından kaynaklanan 86.735,00 TL (867.350,00 X %10=86.735,00) KDV iadesini yüklenilen KDV’si daha düşük olmasına karşın 338 (İmalatçı İhracatçı) koduyla talep edebilecektir. Bu yöntemde her ne kadar iade talep edilen dönem öncesi 24 dönem indirilecek KDV listesi talep edilse de en son 2022 02 dönemi beyannamesinde ödenecek KDV bulunduğundan ve Firma 2022 04 ve 2022 05 dönemlerinde 301 (Mal İhracı) nedeniyle bu dönemlerin indirim listeleri sisteme yüklediğinden, 2022 03 ve 2022 06 dönemi indirilecek KDV listelerini sisteme yüklemesi yeterli olacak ayrıca yüklenim listesi hazırlamayacaktır. Eğer 2022 02 dönemi beyanında ödenecek KDV bulunmasaydı bu defada Firma 2021 yılının Haziran ayında kurulduğundan 2022 06 dönemi ile birlikte 2021-06/2022-03 dönem aralığındaki tüm dönemlerin indirilecek KDV listelerinin sisteme yüklenmesi gerekecekti. Ayrıca firmanın 2022 yılı için, süresinde düzenlenmiş tam tasdik sözleşmesi bulunduğundan ve iade 100.000 TL’nin altında kaldığından YMM raporu aranmaksızın iade talebi yerine getirilecektir (teminat çözülecektir).

4-Firmanın 2022/07 döneminde imalattan ihracat bedeli 16.746.790,00 TL olmasına karşın 3.525.640,00 TL tutarındaki mal alımını KDV ödenmeden (KDVK’nın geçici 17.maddesi kapsamında) temin edildiğinden iade tutarı 13.221.150,00 TL (16.746.790,00-3.525.640,00=13.221.150,00) üzerinden 1.322.115,00 TL olarak hesaplanmış olup bu tutar 338 (İmalatçı İhracatçı) koduyla talep edebilecektir. Ayrıca KDV ödenmeksizin yapılan mal alımı 3.525.640,00 TL beyannamenin ilgili satırına yazılacaktır. Firmanın süresinde tam tasdik sözleşmesi bulunduğundan 2022 yılı limiti olan 1.267.000,00 TL dikkate alınmadan YMM Raporuyla iade gerçekleştirilecek (teminat çözülecektir). Eğer tam tasdik sözleşmesi bulunmasaydı artan kısım VİR ile yerine getirilecekti (teminat çözülecekti). Ayrıca mahsuben iade taleplerinde limit bulunmaksızın YMM Raporu/VİR aranmamaktadır. Önceki dönem indirim listeleri sisteme girildiğinden sadece 2022/07 dönemi indirim listesinin sisteme yüklenmesi yeterlidir.

5- Firmanın 2022 08 döneminde imalattan ihracat bedeli 5.380.680,00 TL 338 (İmalatçı ihracatçı) yöntemiyle iade hakkı 538.068,00 TL (5.380.680,00 X %10 = 538.068,00) olmasına karşın 301 (mal ihracı) yüklenim hesabına göre iade hakkı 580.000,00 TL’dir. Bu durumda mükellefin 301 (mal İhracı) koduyla iade talep etmesi lehine olup bu yöntemle iade talebinde engel yoktur. Ancak bu yöntemle iade talep etmesi durumda, sisteme 2022 08 dönemi indirim listesiyle birlikte yüklenim listesini de yüklemek zorundadır. İade YMM Raporuyla yerine getirilebilir (teminat çözülebilir).

6- Firmanın 2022 10 döneminde imalattan ihracat bedeli üzerinden 185.581.00 TL 338 (İmalatçı ihracatçı) koduyla; hazır olarak tedarik ettiği malların ihracatından 102.000,00 TL yüklendiği KDV’yi 301 (mal ihracı) koduyla iade talep etmesinde sakınca bulunmamaktadır. Ancak bu durumda 2022/09 dönemi indirim listesi sisteme yüklenmediğinden bu dönemle birlikte 2022 10 indirim listesi ile yüklemim listesinin sisteme yüklenmesi gerekecektir. İade her iki yöntem için YMM tarafından hazırlanan tek raporla yerine getirilebilir (teminat çözülebilir).

7- Firmanın 2022 11 döneminde devir KDV tutarı 210.000,00 TL olduğundan imalattan ihracat bedelinin %10’u 371.918,00 TL, yüklenim bedeli ise 360.000,00 TL olsa dahi en fazla 210.000,00 TL KDV iadesi hakkı bulunmaktadır. Bu tutarı ister 301 koduyla isterse 338 koduyla iade talep edebilir. Ancak yüklenim hesabı/listesi gerektirmediğinden 338 koduyla iade talep etmek daha caziptir. İade YMM Raporuyla yerine getirilebilir (teminat çözülebilir).

C-SONUÇ

41 Seri No.lu KDVGT ile getirilen ve sadece imalatçı ihracatçılara yönelik olan bu yöntemin özelliklerini ve ihracattan standart iade yöntemden ayıran yönlerini aşağıdaki gibi özetleyebiliriz.

√ İmalatçı belgesi sahibi üreticiler kapasite raporunda yer alan ve üreterek (fason üretim dahil) ihracatını gerçekleştirdikleri mallar için bu uygulamadan faydalanabilir.

√ Uygulamadan 2022 Mayıs ve sonraki dönemler için faydalanılabilir.

√ Uygulamadan faydalanmak ihtiyaridir. İmalatçı bir dönem imalattan ihracat (338) diğer dönem standart yöntemle (301) iade talep edebilir.

√ Bu yöntemle ihracat bedellerinin (KDV ödenmeksizin yapılan alımlar düştükten sonra) %10’una kadar devreden KDV ile sınırlı iade talebinde bulunulabilir ve yüklenim hesabı/listesi aranmaz.

√ Aynı dönemde aynı ihracat teslimi için hem %10’a kadar hem de yüklenim hesabıyla iade talep edilemez. Yani aynı ihracat için bir yöntem diğerini ikmal edemez sadece bir birlerinin alternatifleridir.

√ İmalatçı aynı dönemde hem ürettiği malların (338 koduyla) hem de hazır aldığı malların (301 koduyla) ihracatını yapıyorsa her iki ihracat türü için de iade talebinde bulunabilir.

√ Bu yöntemle iade talep edilmesi halinde ihracatın yapıldığı dönemden önceki 24 dönemin (herhangi bir dönemde ödeme çıkmışa ödeme çıktığı döneme kadar) indirilecek KDV listesini sisteme yüklemek zorundadır. Eğer daha önce herhangi bir aya ilişkin liste sisteme yüklenmişse aynı listeyi tekrar yüklemesi gerekmez.

√ Mükellefin YMM ile süresinde imzalanmış tam tasdik sözleşmesi mevcutsa 100.000 TL’yi aşmayan nakit talepleri YMM Raporu/VİR aranmadan yerine getirilir (ihracattan standart iadelerde bu limit 10.000 TL’dir).

√ Tebliğde bu yönteme ilişkin ayrık bir hüküm bulunmadığı hallerde ihracata ilişkin standart iadeye ilişkin hükümler uygulanır.

Kanun yapıcının bu yöntemle imalatçılara KDV iadesinde kolaylık sağlanmaya çalışıldığı aşikardır. Ancak imalatçının önceki dönemlerde cüzi tutarda devir KDV’si olduğu, son dönemlerde ihracata başladığı ve alımlarının da bu dönemlerde yoğunlaştığı varsayımıyla 24 +1 = 25 dönem uygulamasının ölçüsüz olduğunu söyleyebiliriz. Bu talep gerek idarenin, gerek ihracatçının gerekse YMM’nin iş yükünü arttırdığından iade süreç ve süresinin de uzayacağı bu yönüyle de düzenlemenin beklentilerin uzağında kaldığını ifade etmemiz gerekir.

24+1 = 25 Dönem koşulundan vazgeçilerek iade tutarının, ihracatın gerçekleştiği dönemin indirilecek KDV’sinden düşük olması halinde ihracatın gerçekleştiği döneme ilişkin indirim listesi, fazla olması halinde farkın giderildiği dönemlerin indirim listeleri ya da stok devir hızı hesabıyla belirlenecek makul/bilimsel bir dönem sayısı kadar indirim listesi talep edilmesinin düzenlemenin amacına hizmet edeceğini kuşkusuzdur. Aksi durum son dönemlerde sıkça karşılaşıldığı üzere kanunla sağlanmaya çalışılan avantajın/kolaylığın tebliğle kısıtlanması anlamına gelmektedir. Mükelleflere her iki yöntemle iade alınabilecek tutarları ve iş yükünü kıyaslayarak lehlerine tercihte bulunmalarına imkân sağlanması ise oldukça önemli bir avantajdır. Bu uygulamanın YMM’lerce yapılması gereken karşıt inceleme dönemi ve tutarına ilişkin tespit ve görüşlerimize sonraki bölümde yer vereceğiz.

Doğan ÇENGEL

Yeminli Mali Müşavir

Bağımsız Denetçi

This email address is being protected from spambots. You need JavaScript enabled to view it.

Savaş UZUNSAKAL

Yeminli Mali Müşavir

https://www.alomaliye.com/2022/12/12/imalatci-ihracatcilara-ihracat-bedeline-gore-iade/

Kaynakça

1- 3065 Sayılı Katma Değer Vergisi Kanunu ve Genel Uygulama Tebliğleri,

2-213 Sayılı Vergi Usul Kanunu,

3-60 Sayılı KDV Sirküleri,

4- Bursa V.D. Başkanlığının 09/01/2012 tarih ve B.07.1.GİB.4.16.16.02-300.11.57-15 sayılı özelgesi,

5- Manisa V.D. Başkanlığının 03/06/2014 tarih ve 85373914-130[53.01.61]-51 sayılı özelgesi,

6- Gaziantep V.D. Başkanlığının 12/11/2020 tarih ve 16700543-130[16-515-47]-63525 sayılı özelgesi,

7- Isparta Valiliği Defterdarlık Gelir Müdürlüğün 09/11/2016 tarih ve 25947440-130-9 sayılı özelgesi,

8- Sakarya V.D. Başkanlığının 04/12/2018 tarih ve 41931384-120[231-2018-3]-E.54789 sayılı özelgesi,

9- Bursa V.D. Başkanlığının 27/12/2016 tarih ve B.07.1.GİB.4.16.16.02-130[ I-14-260]-306 sayılı özelgesi,

10- İstanbul V.D. Başkanlığının 390044742.130[TAMİM-2015/KDVİADE]- sayılı yazısı,

11- Gelirler Gene Müdürlüğünün 14/07/2003 tarih ve B.07.0.GEL.0.32/3223-2691 sayılı özelgesi,

12- İzmir V.D. Başkanlığının 18/11/2011 tarih ve B.07.1.GİB.4.35.17.01-35-02-630 sayılı özelgesi,

13- İstanbul V.D. Başkanlığının 12/02/2018 tarih ve 39044742-130[Diğer Müd-Özelge]-E.105674 sayılı özelgesi,

14- Gelir İdaresi Bakanlığının 20/06/2005 tarih ve B.07.LGİB.07.0.3223-2827 sayılı yazı,

15-Bursa V.D. Başkanlığının 05/05/2014 tarih ve 95462982-205[SMMM-ÖZLG-13-6]-142 sayılı özelgesi,

16- GİB’in 29.06.2022 Tarihli İmalatçılar Tarafından Yapılan Mal İhracat Bedeline Göre İade Taleplerinde (338 İade Kodu) Liste Girişlerine Yönelik Duyurusu.