Yeni torba yasa ile yemek yardımında gelir vergisi istisnasına ilişkin önemli bir değişiklik yapıldı.

1 Aralık 2022 tarihine kadar geçerli olan mevcut düzenlemeye göre, personele işyerinde veya eklentilerinde yemek verilmeyen durumlarda yemek çeki, yemek kuponu ve yemek kartı verilmesi suretiyle sağlanan menfaatlerin çalışılan gün başına belli bir tutarı (halen KDV hariç 51 TL’si) gelir vergisinden istisna ediliyor. Personele nakden ödenen yemek bedelleri (yardımları) ise istisna kapsamına girmiyor, dolayısıyla nakit olarak ödenen yemek bedelleri üzerinden geçerli düzenlemeye göre gelir vergisi kesintisi yapılıyor.

1 Aralık 2022 tarihinde yürürlüğe girecek yeni düzenleme ile yemek çeki, yemek kuponu ve yemek kartı verilmesi suretiyle sağlanan menfaatlere ilaveten nakit ödenen yemek bedelleri de istisna kapsamına alındı. Başka bir ifade ile istisna uygulaması için yemek yardımının yemek çeki, yemek kuponu ve yemek kartı verilmesi suretiyle sağlanması şartı kaldırıldı.

Yeni düzenlemeye göre, yemek yardımı ister nakit yapılsın, isterse yemek çeki, yemek kuponu ve yemek kartı verilmesi suretiyle sağlansın gelir vergisinden istisna olacak.

Yeni düzenlemenin kime, ne fayda sağlayacağını, çalışanlara istisna kapsamında yemek kartı verilip verilmediği belirleyecek.

Eğer, çalışanlara yemek kartı ile bu menfaat sağlanıyorsa, yeni düzenlemenin işverenlere ilave bir katkısının olmadığını söylemek mümkün. Yemek kartı verilen işyerlerinde çalışanlara da yeni düzenlemenin ilave bir katkısı yok. Çünkü bu işyerlerinde zaten bu avantaj yemek kartı ile sağlanıyor, sadece çalışanların yemek parası olarak aldıkları tutarları harcama konusunda esneklik kazandıklarını söyleyebiliriz.

Yemek kartı verilmeyen işyerlerinde ise değişiklik, çalışanlara istisna tutarı kadar ilave ödeme yapılmasını teşvik ederse çalışanlara fayda sağlar. İstisnanın nakit ödemeler için de tanınması, yemek kartı verilmeyen işyerlerinde işverenleri bu ödemeleri yapmaya teşvik edebilir.

Umalım ki, teşvik etsin, işverenlerce ilave ödeme yapılmadan mevcut ücretin bir kısmı bu ad altında ödenerek düzenleme kötüye kullanılmasın!

Nakit ödenen yemek paralarına istisna 1 Aralık 2022 tarihinden itibaren uygulanacağından, bu tarihten önce nakit olarak ödenen tutarlar üzerinden gelir vergisi kesintisi hesaplanması gerektiğini atlamayalım.

Gelir vergisi istisnası Gelir Vergisi Kanununun 23'üncü maddesi ile sağlandığından, istisna uygulanan ücretlere ilişkin bordrolar damga vergisinden istisna olacak. Yani istisna kapsamına giren yemek bedelleri üzerinden damga vergisi kesintisi de yapılmayacak.

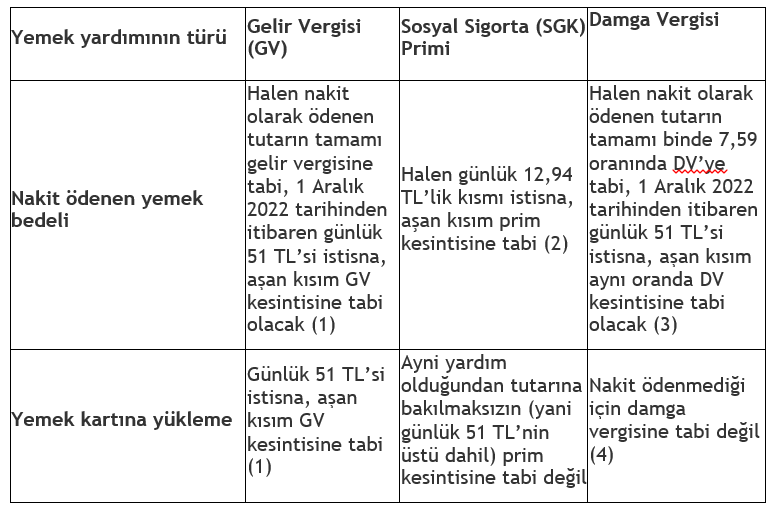

Yemek yardımının nakit veya yemek kartı suretiyle sağlanması arasındaki farklar

Aşağıdaki tabloda, yemek yardımının nakden ödenmesi ile yemek kartlarına yükleme yapılması suretiyle sağlanması arasındaki farkları karşılaştırılmalı olarak gösterdim.

- İstisna tutarı 1 Ocak 2023’ten itibaren yeniden değerleme oranına göre artacak, ancak Cumhurbaşkanının bu şekilde artan tutarı artırma ve azaltma yetkisi var.

- Gerekli düzenlemeler yapılarak vergi istisnası ile tutar bakımından uyumlu hale getirilmesi ve günlük 51 TL’ye yükseltilmesi bekleniyor. Bu değişikliğin 1 Aralık tarihine yetiştirilmesi bekleniyor.

- Günlük 51 TL’ye isabet eden kısım gelir vergisinden istisna edildiği için dolaylı olarak damga vergisinden de istisna olacak, aşan kısım üzerinden damga vergisi kesintisi yapılacak.

- Bu durumda sağlanan menfaatin bordoya dahil edilmesi sebebiyle sadece gelir vergisi istisnasına tekabül eden tutar ile sınırlı olarak damga vergisi istisnası uygulanacağı, aşan kısmın damga vergisine tabi tutulacağı yönünde görüşler de var.

Gelir vergisinden müstesna yemek bedeli-KDV ilişkisi:

Gelir Vergisi Kanunu’na göre gelir vergisi istisna tutarı KDV hariç belirleniyor. Bu nedenle halen günlük 51 TL olan istisna tutarı KDV dahil (51 x yüzde 8=) 55,08 TL olarak uygulanıyor.

İşveren çalışanın kartına örneğin 20 günlük fiili çalışması karşılığında (20 gün x 55,08 TL=) 1.101,6 TL yemek yüklemesi yaptığında, bunun yüzde 8 KDV’ye tekabül eden 81,6 TL’sini tahsil ettiği KDV’den indirim konusu yapabiliyor. Dolayısıyla bu KDV tutarı işverenin üzerinde yük olarak kalmıyor. Buna karşılık çalışan KDV dahil tutar olan 1.101,6 TL (bu örnekte 81,6 TL daha fazla) yemek yiyebiliyor, yani çalışan yemek kartı uygulaması sayesinde günlük 4,08 TL avantaj sağlıyor.

Bu yazı için son sözlerim…

İyi niyetle yapıldığını düşündüğüm istisna uygulamasındaki değişikliğin, etkilerinin yeterince irdelenmeden ve uygulamaya taraf olan tüm kesimlerin (yemek kartı şirketleri, yemek sektörü ve işverenler) görüşleri alınmadan yapıldığını, bu nedenle de beklenen etkiyi göstermeyeceğini düşünüyorum. İşverenlerin önemli bir kısmında yemek kartı uygulamalarının devam edeceğini tahmin ediyorum.