Geçtiğimiz yıl 2020 yılında elde edilen ücret ve kira gelirleri için çok sayıda kişi gelir vergisi beyannamesi vermek zorunda kaldı. "Zorunda kaldı" ifadesini özellikle kullandım. Genelleme yapmayı sevmem ancak bizim insanımız beyanname vermeyi sevmez! "Beni beyanname ile uğraştırmayın, vergi alacaksanız da stopajla alın" der çoğu kişi...

Ancak geçen yıl beyanname verenler bir aydınlanma yaşadı. Başta tek işverenden yasal sınırı aşan ücret geliri elde edenler olmak üzere pek çok mükellef beyanname üzerinde yaptıkları indirimler nedeniyle vergi iadesi aldılar. "Vergi dairesi ne yapar eder, bize iadeyi vermez" diyenler hesabına para yatınca belge toplama konusuna 2021 yılında daha ciddi yaklaştılar.

Yani ezber bozuldu…

Geçen yıl ücret gelirleri yasal sınırı aşmadığı için beyanname veremeyen ve bu indirimleri yapamadığı için iade alamayan çok sayıda ücretlinin sitemleri ile karşılaştığımı belirtmek isterim.

Bu nedenle bugünkü yazımda mart sonuna kadar verilecek gelir vergisi beyannamelerinde matrahtan indirilebilecek önemli kalemleri kısaca hatırlatıp, en önemli kalem olan eğitim ve sağlık harcamalarını detaylı bir şekilde açıklamaya çalışacağım.

Bu indirimler iadeye neden olmasa bile vergi matrahını düşüreceği için ödenecek vergiyi azaltacaktır.

Beyannamede indirilebilecek kalemler nelerdir?

Beyan edilecek gelirden beyanname üzerinde indirim konusu yapılabilecek ödemelerden önemli ve yaygın olanları şunlardır:

a. Beyan edilen gelirin yüzde 15’ini ve asgarî ücretin yıllık tutarını (2021 için 42.930 TL’yi) aşmamak şartıyla mükellefin şahsına, eşine ve küçük çocuklarına (yani mükellefle birlikte oturan veya mükellef tarafından bakılan -nafaka verilenler, evlat edinilenler ile ana veya babasını kaybetmiş torunlardan mükellefle birlikte oturanlar dahil- 18 yaşını veya tahsilde olup 25 yaşını doldurmamış çocuklara) ait hayat sigortalarına ödenen primlerin yarısı ile ölüm, kaza, hastalık, sağlık, engellilik, analık, doğum ve tahsil gibi şahıs sigorta primlerinin tamamı,

b. Mükellefin kendisi, eşi ve küçük çocukları için yaptığı eğitim ve sağlık harcamalarının beyan edilen gelirin yüzde 10 unu aşmayan kısmı,

c. Beyan edilen gelirin yüzde 5’ini (kalkınmada öncelikli yörelerde yüzde 10’unu) aşmamak kaydı ile genel, katma ve özel bütçeli idarelere, belediyelere, köylere, kamuya yararlı derneklere ve Bakanlar Kurulunca vergi muafiyeti tanınan vakıflara makbuz karşılığında yapılan bağış ve yardımlar (Bazı özel kanunlar uyarınca yapılan bağışların tamamı, yüzde 5 veya yüzde 10 sınırlarına tabi olmaksızın beyan edilen gelirden indirilebiliyor),

d. Yukarıdaki kurumlara bağışlanan okul, sağlık tesisi ve 100 yatak (kalkınmada öncelikli yörelerde 50 yatak) kapasitesinden az olmamak üzere öğrenci yurdu ile çocuk yuvası, yetiştirme yurdu, huzurevi, bakım ve rehabilitasyon merkezi ile mülki idare amirlerinin izni ve denetimine tabi olarak yaptırılacak ibadethaneler ve Diyanet İşleri Başkanlığı denetiminde yaygın din eğitimi verilen tesislerin inşası dolayısıyla yapılan harcamalar veya bu tesislerin inşası için bu kuruluşlara yapılan her türlü bağış ve yardımlar ile mevcut tesislerin faaliyetlerini devam ettirebilmeleri için yapılan her türlü nakdî ve aynî bağış ve yardımların tamamı,

e. Cumhurbaşkanınca başlatılan yardım kampanyalarına makbuz karşılığı yapılan ayni ve nakdî bağışların tamamı (Örneğin geçtiğimiz yıl geniş bir coğrafyayı etkileyen yangınlar için gerçekleştirilen kampanyalara yapılan bağışlar bu kapsamda indirim konusu yapılır).

İndirimler bunlarla sınırlı değil, Gelir Vergisi Kanunu’nun 89. maddesinde ve bazı özel kanunlarda düzenlenmiş olan birçok indirim olanağı da var.

İndirim olanağı bazı gelir türleri ile de sınırlı değil, beyan edilmesi gereken her türlü gelirden bu indirimleri yapmak mümkün. İndirim yapabilmek için öncelikle indirimin yapılabileceği yıllık beyanname ile bildirilmesi gereken bir gelirin bulunması, sonrasında ise aranan şartların sağlanması gerekiyor.

Eğitim ve sağlık harcamalarında indirimin genel koşulları

Beyanname veren mükellefler kendileri, eşleri ve küçük çocuklarına ait eğitim ve sağlık harcamalarını, aşağıdaki şartlarla gelir vergisi matrahından indirebiliyorlar:

- Eğitim ve sağlık harcamaları toplamının beyan edilecek gelirin yüzde 10’unu aşmaması (Aşarsa aşan kısım bu yıl ve izleyen yıllarda indirime konu edilemiyor),

- Türkiye'de yapılması,

- Gelir veya kurumlar vergisi mükellefiyeti bulunan gerçek veya tüzel kişilerden alınacak yasal belgelerle (fatura vb.) belgelendirilmesi.

İndirime, gelir vergisi beyannamesinde yer alan indirimler ve geçmiş yıl zararları düşülmeden önceki tutar esas alınıyor. Bu tutara beyannamede "indirime esas tutar" olarak yer veriliyor. İndirim beyannamede özel olarak tahsis edilmiş satır doldurularak yapılıyor.

Yurt dışı okul giderleri, harcamanın Türkiye’de yapılmamış olması nedeniyle indirime konu edilemiyor.

Eğitim ve sağlık harcamaları için ayrı ayrı yüzde 10 indirim imkânı yok, bunların toplamı üzerinden beyan edilen gelirin yüzde 10’u ile sınırlı tek bir indirim imkânı mevcut. İndirilemeyen kısım gelecek yıla devretmiyor.

İndirime harcamaların KDV dahil tutarları mı esas alınıyor?

Evet, defter tutan sürekli mükellefler olsun, kira veya ücret geliri elde eden süreksiz mükellefler olsun herkes harcamaların KDV dahil tutarını indirime konu edebiliyor. Tabii ki defter tutan mükelleflerin, beyanname üzerinde indirime konu ettikleri harcamaları defterlerinde gider olarak dikkate almamış olmaları gerekir.

Eş ve çocuklar için ayrı beyanname veriyorlarsa indirim nasıl yapılıyor?

Mükellefin eşi ve küçük çocuklarının ayrı beyanname vermeleri halinde, eş ve küçük çocuklara ait eğitim ve sağlık harcamaları, öncelikle eş ve çocuğun kendi beyannamesinde indiriliyor, arta kalan tutar mükellefin beyannamesinde dikkate alınabiliyor.

Harcamalar fişle belgelenebilir mi?

Harcamaların perakende satış fişi veya ödeme kaydedici cihaz fişi ile belgelendirilmesi mümkün, ancak Maliye sürekli mükellefiyeti bulunan tüccar ve serbest meslek erbabında harcamaların belgelendirilmesi için faturayı şart koşuyor.

İade çıkan durumlarda da fiş kabul edilmiyor. Bu nedenle 2021 yılı geçti, ancak 2022 için beyanname verme ihtimali bulunan kişilerin harcamaları için fatura talep etmelerinde yarar var. Bu özellikle sağlık harcamalarında önemli, çünkü kişiler genellikle eczanelerden fatura yerine fiş alıyorlar.

Eğitim ve sağlık harcamalarının kapsamı

Beyanname üzerinde indirim konusu yapılabilecek eğitim ve sağlık harcamalarının kapsamı ile ilgili kanun maddesinde herhangi bir hüküm bulunmuyor. Bu nedenle indirim uygulaması, geçmişte ücretlilere vergi iadesi uygulaması ile ilgili olarak yayımlanmış bulunan 255 seri no.lu Gelir Vergisi Genel Tebliğinde yapılan eğitim ve sağlık harcamalarına ilişkin açıklamalara göre yürütülüyor. Ayrıca indirimle ilgili özelgeler de bu konuda önemli bir kaynak teşkil ediyor.

Bu konuda en çok tartışma estetik amaçlı tıbbi uygulamalarda yaşanıyor. Maliye KDV ile ilgili uygulamalarda gençleştirme, güzelleştirme veya estetik amaçlı tıbbi işlemleri sağlık harcaması olarak değerlendirmiyor.

Oysa Sağlık Bakanlığı, özel sağlık kuruluşu olarak ruhsatlandırılan kuruluşlarda, medikal estetik sertifikalı tabipler ve ilgili uzman tabiplerin yetkisi dahilinde uygulanabilen güzellik ve estetik amaçlı işlemleri koruyucu hekimlik teşhis, tedavi ve rehabilitasyon kapsamında tıbbi uygulamalar olarak değerlendiriyor. Bu nedenle estetik amaçlı da olsa tıbbi uygulama olduğu tereddütsüz olan bu işlemlere ait harcamaların sağlık harcaması kapsamında matrahtan indirilebileceğini düşünüyorum.

Kapsama giren eğitim harcamaları

- Eğitim ve öğretim kurumları, anaokulu, kreş ve etüt merkezlerine eğitim amacı ile yapılan ödemeler (Okul faturalarında döneme dikkat etmek gerekir. 2021 yılına ait gelir vergisi beyannamesinde, 2020-2021 eğitim döneminin 2021 yılına ilişkin kısmı ile 2021-2022 eğitim döneminin yine 2021 yılına ilişkin kısmı dikkate alınacak.)

- Sürücü ve yabancı dil kurslarına ödenenler dâhil, eğitim amaçlı tüm kurs ücretleri

- Okul servislerine ödenen ücretler

- Öğrenci yurtlarına ve pansiyonlarına ödenen ücretler

- Kitap (ders kitabı, hikâye, roman, deneme, bilimsel eser vb.) ve kırtasiye bedelleri ile eğitim araç ve gereçleri için yapılan harcamalar

- Tek tip okul kıyafetlerine yapılan harcamalar

- Hukuk, bağımsız denetim, ofis programları vb. konularda online veya yüz yüze eğitim/seminer ücretleri

Kapsama girmeyen eğitim harcamaları

- Okul ücretinin içinde ödenen yemek bedelleri

- Spor ve müzik kurslarına ödenen ücretler

- Üniversite ve okullara giriş hazırlığı ile ilgili olanlar hariç, gazete ve dergi bedelleri

- Oyuncak, müzik âleti, bilgisayar, eğitim amaçlı olmayan CD ve disket bedelleri

- Tiyatro, konser ve sinema giriş ücretleri,

- Okul aile birliği ve okul koruma derneklerine yapılan bağışlar

- Özel sağlık sigortası primleri (Bu primler başka bir fasıldan, beyan edilen gelirin yüzde 15'i ile sınırlı olarak gelir vergisi matrahından indirilebiliyor)

- Öğrenciler için yapılan ev kirası, apartman aidatı, doğalgaz, elektrik, su ve internet gibi ödemeler

- Vergiden muaf üniversite ve okullara ödenen eğitim ücretleri ile Devlet okullarına ödenen harçlar

Kapsama giren sağlık harcamaları

- Teşhis ve tedavi amacı ile yapılan her türlü muayene, tahlil, röntgen, ultrason, tomografi, emar, check-up, ameliyat, fizik tedavi ve diş tedavisi ücretleri ile özel hastane ücretleri

- Tüp bebek tedavisi nedeniyle yapılan harcamalar

- İlaç, her çeşit protez, sağlık malzemesi ve engelli arabası ile gözlük ve lens harcamaları

- Doktor raporuna istinaden yapılan cilt sağlığına ilişkin harcamalar

- Göz için lazer tedavisi (refraktif cerrahi) harcamaları

Kapsama girmeyen sağlık harcamaları

- Spor giderleri

- Temizlik ve makyaj malzemesi giderleri

- Kamu hastanelerine yapılan ödemeler

- Sağlık giderlerinin, sosyal güvenlik kurumları, emekli ve yardım sandıkları, özel sağlık sigortası kapsamındaki özel sigorta şirketleri veya işverenler tarafından karşılanan kısmı

İade için yapılması gereken işlemler

İade işlemleri biraz zahmetli, ancak gözünüzü korkutmasın!

İade için öncelikle beyannamenizde "iade edilecek vergi" çıkması lazım, yani dönem içinde ödenen stopaj beyanname üzerinden tahakkuk edecek vergiden yüksek olmalı. İade çıkmasına rağmen talepte bulunmazsanız, iadeyi otomatik olarak işleme alıp, paranızı ödemiyorlar. Yani talepte bulunmak şart.

İade için iki aşamalı bir başvuru yapılması gerekiyor.

Birinci aşama: İade talep dilekçesinin doldurulması

- İnternet vergi dairesini kullanarak vergi iade talep başvurusunu yapabilirsiniz. https://intvrg.gib.gov.tr/

- Gelir/Kurum Vergisi İade Talep Dilekçesi (İ.T.D.) üzerinden dilekçe girişinizi yapabilirsiniz. İade edilecek tutar için "mahsuben" ya da "nakden" iade seçeneğini tercih etmeniz gerekiyor. Mahsup edilecek vergi borcunuz yoksa (kira ve ücret dolayısıyla beyanname verenlerde normal koşullarda mahsup edilecek vergi borcu olmaz) "nakden" seçeneğini işaretlemeniz uygundur.

- Seçilen tercihe göre doldurulması gereken ilgili bölümleri doldurup ‘TAMAM’ butonunu işaretleyerek sisteme dilekçeyi kaydedebilirsiniz.

İkinci aşama: Gelir ve Kurumlar Vergisi Standart İade Sistemi (GEKSİS) üzerinden iade talep dilekçesi girişi

İade talep dilekçesinin kaydedilmesinden sonra, ‘Gelir/Kurum Vergisi İade Talebi Girişinin (GEKSİS)’ yapılması gerekiyor.

Girdiğiniz GEKSİS talep dilekçenizi vergi daireniz kontrol ediyor, tespit ettiği uyumsuzluk ya da eksiklikleri ‘Gelir/Kurumlar Vergisi İade Kontrol Raporu Görüntüleme (GEKSİS)’ bölümünden görebilirsiniz.

Tüm bu aşamalardan sonra iadeye ilişkin belgelerin vergi dairesine iletilmesi gerekiyor. Vergi dairesine gitmeden İnteraktif Vergi Dairesinden "Genel Amaçlı Dilekçe" bölümü yardımıyla dilekçe ekinde belgelerin sisteme yüklenmesi mümkün.

İade talebi vergi dairesi incelemesi dışında vergi müfettişine incelemeye gönderiliyor mu?

İade tutarına göre vergi incelemesine gönderiliyor.

2022 yılında iade talebi 68 bin TL’yi aşmazsa nakit iade talebi, inceleme raporu ve teminat aranmaksızın yerine getiriliyor. Vergi dairesinin yukarıda özetlediğim kontrol süreci ile yetiniliyor. İade talebi bu tutarı aşarsa vergi dairesinin bu kontrolüne ilaveten aşan kısmın iadesi için vergi incelemesi yapılıyor, yani iade talebi incelemeye sevk ediliyor. Anlayacağınız 68 bin TL'yi aşan iade tutarına kavuşabilmek için vergi müfettişi ile muhatap olmanız gerekiyor.

İade tutarı 68 bin TL’yi aşsa bile 68 bin TL ile sınırlı talepte bulunulursa, bu iade talebi vergi müfettişine gitmiyor.

ÖRNEK

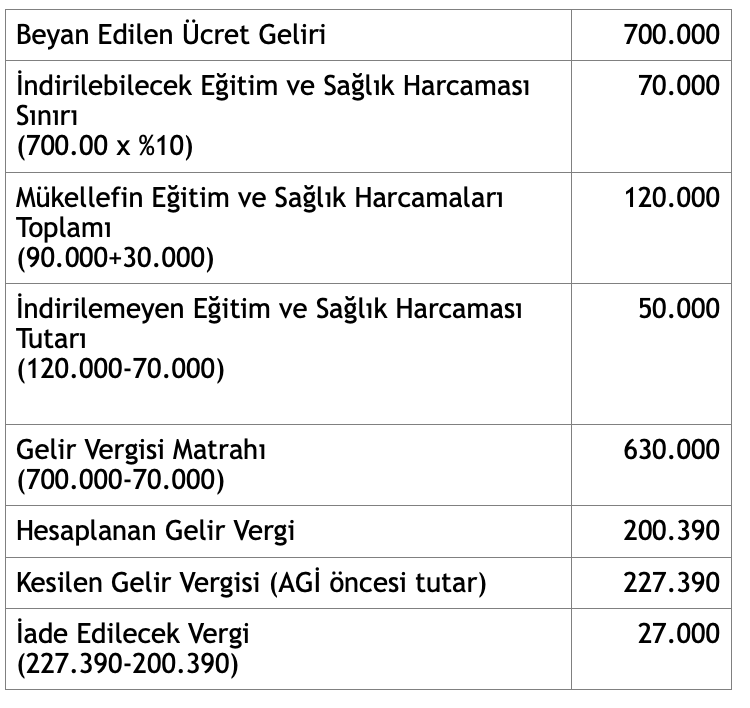

Bay (A) 2021 yılında tek işverenden yıl sonu itibariyle kümülatif stopaj matrahı 700.000 TL olan ücret geliri elde etmiştir. Ücret geliri üzerinden 227.390 TL vergi kesintisi yapılmıştır. 15 yaşındaki çocuğu için bir özel okula fatura karşılığında KDV dâhil 90.000 TL ve eşinin ameliyatı için bir özel hastaneye fatura karşılığı KDV dâhil 30.000 TL ödemede bulunmuştur.

Ücret gelirlerinin safi tutarı 2021 yılı beyan sınırı olan 650.000 TL’yi aştığı için Bay (A) 2021 yılı için gelir vergisi beyannamesi verecektir. Bay (A)’nın gelir vergisi beyanı şöyle olacaktır.

Görüldüğü gibi bu örnekte mükellef beyanname üzerinde indirimleri nedeniyle vergi iadesi almaya hak kazanıyor. Bu mükellef sadece eğitim harcaması ile sınırı aştığından, beyannamede sağlık giderini yazmasına gerek yok. Erdoğan Sağlam