GİRİŞ;

Bilindiği üzere Katma değer vergisi, harcama üzerinden alınan bir vergi olup özü itibariyle nihai tüketicinin katlanmak zorunda kaldığı bir tüketim vergisidir. Katma Değer Vergisi özündeki indirim müessesi sistematiği ile birbirini takip eden tüm üretim ve dağıtım safhalarında tahsil edilen verginin önceki safhada ödenen vergiden indirildiği için, diğer işlem vergilerinden ayrışmaktadır.

Mali idarenin riskli gördüğü sektörlerde vergi alacağını güvence altına almak gayesi ile vergi güvenlik müessesi uygulaması olarak başlattığı KDV tevkifatı, Bize göre yüklenilen katma değer vergisi nötrleşmediği için KDV’nin tekniğine ters düşen bir uygulamadır. KDV tevkifatı uygulaması ile birlikte KDV’nin indirim mekanizması yoluyla telafi edilebilmesi zorlaşmakta ve uzun süreler alabilmektedir. KDV’de tevkifat uygulaması ile nihai tüketicinin katlanmak zorunda olduğu KDV mükelleflerin katlanmak zorunda olduğu bir vergiye dönüşmektedir. Bu durum mükellef acısından devreden KDV tutarının aylar itibarıyla artış göstermesi sonucunda artan KDV’nin işletme üzerinde uzun süre kalmasına ve işletmeler için önemli bir finansman maliyeti oluşturmasına neden olmaktadır.

KDV’de tevkifat uygulanmasının kapsamının giderek genişletilmesi amacı dışına çıkarak devletin vergi alacağını mükellefin vergi alacağından tahsil etmesi şekline dönüşmektedir.

Özellikle belirtmek isterim ki bazı basın organlarının ekonomi sayfalarında yer aldığı gibi “KDV Tevkifatı, vergi bakımından, vergiler üzerinde bölüşme anlamına gelir.” DEĞİLDİR.

Bu yazımızın konusu her geçen gün kapsamı genişleyen KDV tevkifatı uygulamasında mal ve hizmet alımlarından doğan iadelerin KDV matrahında meydana getirdiği değişiklik ile faturalandırma işlemlerindeki yanlışlıklardan kaynaklanan düzeltme işlemlerine ait düzenlenecek fatura ile ilgili şekil şartlarını değerlendirilmesinden oluşmaktadır.

YASAL MEVZUAT;

Hatırlanacağı üzere vergi sistemimizde yer alan 193 sayılı Gelir Vergisi için 94. maddesinde, 5520 sayılı Kurumlar Vergisi için ise 15 ve 30 maddelerinde vergi tevkifatına ilişkin uygulama yasada özel olarak düzenlenmişken. 3065 sayılı Katma Değer Vergisinde tevkifat uygulamasına ilişkin özel bir düzenleme bulunmamaktadır. Katma Değer Vergisinde tevkifat uygulaması kanunun Katma Değer Vergisinde Vergi Sorumlusu başlıklı 9/1 maddesinde yer alan “Mükellefin Türkiye içinde ikametgâhının, işyerinin, kanuni merkez ve iş merkezinin bulunmaması hallerinde ve gerekli görülen diğer hallerde Maliye Bakanlığı, vergi alacağının emniyet altına alınması amacıyla, vergiye tabi işlemlere taraf olanları verginin ödenmesinden sorumlu tutabilir.” düzenleme ile iadesi gereken işlemlere ilişin kanunun Matrah Ve İndirim Miktarlarının Değişmesi başlıklı 35.madde de yer alan “Malların iade edilmesi, işlemin gerçekleşmemesi, işlemden vazgeçilmesi veya sair sebeplerle matrahta değişiklik vuku bulduğu hallerde, vergiye tabi işlemleri yapmış olan mükellef bunlar için borçlandığı vergiyi bu işlemlere muhatap olan mükellef ise indirme hakkı bulunan vergiyi değişikliğin mahiyetine uygun şekilde ve değişikliğin vuku bulduğu dönem içinde düzeltir. Şu kadar ki, iade olunan malların fiilen işletmeye girmiş olması ve bu girişin defter kayıtları ile beyannamede gösterilmesi şarttır.” düzenlemesi yer almaktadır. Uygulamaya ilişkin diğer düzenlemeler Katma Değer Vergisi Uygulama Genel Tebliğinde ve Katma Değer Vergisi Sirkülerinde yer almaktadır.

Özellikle KDVK’nın 35 inci maddenin konuluş amacı dikkate alındığında, bu düzenleme 213 sayılı VUK’un düzeltme hükümlerine göre yetkili mercilere gerek kalmaksızın işlemin mükellefler tarafından yapılmasına imkân tanımaktadır.

Yukarıda yer alan yasal düzenlemelerdeki açıklamalara göre

- KDV tevkifatı ihtiyari bir uygulama değildir.

- KDV tevkifatında sorumluluk alıcıya yüklenmiştir.

- Hazine ve Maliye Bakanlığınca tevkifat kapsamına alınan işlemlere taraf olan alıcılar tarafından “Tam Tevkifat” veya “Kısmi Tevkifat” şeklinde yapılması zorunludur.

- Hazine ve Maliye Bakanlığınca tevkifat kapsamına alınmamış işlemlerde alıcıların tevkifat yapılması mümkün değildir.

- Hazine ve Maliye Bakanlığınca tevkifat kapsamına alınmış işlemlerde yapılan KDV tevkifatının Sorumlu Sıfatıyla 2 Nolu KDV Beyannamesi ile beyan edilmesi yasal zorunluluktur.

KDV’sine tabi bir mal iadesine ilişkin uygulamanın nasıl olacağı KDV Genel Uygulama Tebliğinin III/C-6.1. no.lu “6.1. Genel Açıklama bölümünde;

“İade olunan malların fiilen işletmeye girmiş olması ve bu girişin defter kayıtları ile beyannamede gösterilmesi şartıyla malların iade edilmesi, işlemin gerçekleşmemesi, işlemden vazgeçilmesi veya sair sebeplerle matrahta değişiklik vuku bulduğu hallerde, vergiye tabi işlemleri yapmış olan mükellef bunlar için borçlandığı vergiyi; bu işlemlere muhatap olan mükellef ise indirme hakkı bulunan vergiyi değişikliğin mahiyetine uygun şekilde ve değişikliğin vuku bulduğu vergilendirme dönemi içinde 3065 sayılı Kanunun 35 inci maddesi hükmü gereğince düzeltirler. Ayrıca söz konusu hüküm uyarınca, matrahta değişikliğin vuku bulduğu tarihte işlemin tabi olduğu KDV oranının değişmiş olması halinde düzeltme işleminin, ilk teslim veya hizmetin yapıldığı tarihte bu işlemler için geçerli olan KDV oranı esas alınmak suretiyle yapılması gerekmektedir.” Şeklinde açıklanmıştır.

Tevkifat Uygulamasında Belge Düzeni

Satıcılar tarafından düzenlenecek tevkifat uygulanacak bir mal ve hizmet teslimine ait faturada

- KDV Matrahı,

- KDV Oranı,

- Hesaplanan KDV Tutarı

- Tevkifat Oranı,

- Tevkif Edilecek KDV Tutarı,

- Tahsil Edilecek KDV Tutar

- Tahsil Edilmesi Gereken KDV dahil Toplam Tutar’ın (Tevkifattan Sonra Tevkifat Tutarı Hariç)

Yer alması gerekiyor.

Bu şekil şartına uygun olarak düzenlenen fatura hem satıcı hem de alıcı yönünden tevkifata tabi işlemde KDV tevkifatı uygulandığını tevsik eden belge olarak geçerli olacaktır.

Tevkifata tabi tutulan mal veya hizmet teslimi ile birlikte tevkifat uygulaması kapsamında bulunmayan mal veya hizmet teslimlerin işlemlerin birlikte yapılması halinde bu teslimlere ait tek fatura düzenlenmesi mümkündür.

E-Fatura ve E-Arşiv düzenlenmesi gerektiren işlemlerde tevkifatlı fatura tipinin “İADE” fatura tipi olarak seçilmelidir.

Tevkifat Uygulanan İşleme İlişkin İade KDV Oranı

Tevkifat uygulanarak düzenlenen bir mal teslimine ait faturaya ilişkin iade işleminde uygulanacak KDV oranı o mala ilişkin belirlenmiş oran yerine tevkifat uygulanmayan bedele tekabül eden hesaplanan KDV tutarı dikkate alınacağı için oransal bir KDV hesaplaması dikkate alınmayacaktır.

Dolayısıyla bu iade işleminde, Alıcı iade faturasında iade edilen mal bedeli ile iade tutarına ilişkin KDV tutarını “Alınan Malların İadesi, Gerçekleşmeyen İşlemler” sütununa yazacaktır. Satıcı ise bu faturada belirtilen KDV tutarını KDV beyannamesinde “Satıştan İade Edilen, İşlemi Gerçekleşmeyen veya İşlemlerinden Vazgeçilen Mal ve Hizmetler” sütununa yazarak indirim konusu yapacaktır.

Tevkifat Uygulamasında Sınır

KDV Genel Uygulama Tebliğinin (I-C/2.1.3.4.1.) bölümündeki, kısmi tevkifat uygulanması zorunluluğu 1 Temmuz 2021 tarihinden itibaren geçerli olmak üzere 2.000 TL’ye yükseltilmiştir.

Yapılan düzenlemeye göre 01.07.2021 tarihinden itibaren, KDV tevkifatı kapsamına dâhil işlemin KDV dâhil bedeli 2.000 TL’yi aşmadığı takdirde her hangi bir KDV tevkifatı yapılmayacaktır. KDV tabi işlem bedelinin 2.000 TL’lık sınırı aşılması halinde işlem bedelinin tamamı üzerinden tevkifat yapılacaktır. Kısmi tevkifat uygulaması kapsamına giren her bir işleminde KDV tevkifatı zorunluluğundan kaçınmak amacıyla düzenlenmesi gereken ve bütünlük arz eden bir mal ve hizmet teslimine ait fatura tutarının parçalara bölmek suretiyle düzenlenmesi mümkün değildir.

İade olarak düzenlenecek tevkifatlı KDV faturası için her hangi bir sınır bulunmamaktadır.

UYGULAMA-KDV’DEN İSTİSNA İŞLEMLERİNDE KDV TEVKİFATI

3065 sayılı Kanunun kapsamında KDV istisna edilen mal ve hizmet teslimlerinde KDV tevkifatı yapılması söz konusu değildir.

Diğer Özellik Arz Eden Hususlar

Mal ve hizmet teslimine ilişkin bir işlemin “İADE” kapsamında değerlendirilmesi için öncelikli olarak;

- Mal satışına ilişkin teslimde satılan malların kısmen veya tamamen iade edilmesi.

- Mal satışına ilişkin faturanın teslimden önce kesilmesi durumunda ise bu malın tesliminden vazgeçilmesi veya teslimin gerçekleşmemesi,

- Hizmet ifalarına ilişkin işlemlerde ise hizmete ilişkin KDV nin doğmasını sağlayan belge düzenlendikten sonra hizmetin kısmen veya tamamen yapılmaması şeklinde gerçekleşmesi gerekiyor.

Bu türden olmayan işlemlerin iade kapsamında değerlendirilmemesi gerekir.

- Gerçekleştirilen bir işleme ait daha sonra fiyat veya kur farkı gibi matrahı tevkifata tabi tutulan işlemin bedelinde meydana gelen bir artış olması durumunda, bu artışla ilişkin düzenlenecek faturada tevkifat alt sınırı dikkate alınmaksızın hesaplanan KDV’si üzerinde tevkifat uygulanacaktır.

- Aynı işlemde matrahta azalış meydana gelmesi halinde ise alıcı tarafından hesaplanan KDV’nin tevkifata tabi tutulmayan kısmı üzerinden işlem yapılacaktır.

İade-Fiyat Farkı ve Kur Faturasında Tevkifat Uygulaması

Teslimi gerçekleştirilen mal ve hizmetin tesliminden sonra gerçekleşen bir işlem nedeniyle meydana gelen fiyat farkı için yapılması gereken uygulama KDV Genel Uygulama Tebliğinin “I/C-2.1.4.2. Matrahta Değişiklik” başlıklı bölümünde,

“… Malların kısmen iade edilmesi, hizmetin bir kısmının tamamlanmaması, malların ve hizmetin sözleşmede belirtilen evsafa uymaması ve benzeri nedenlerle tevkifata tabi işlem bedelinde sonradan bir azalma meydana gelmişse, azalma miktarı ile ilgili olarak mal iadelerine ilişkin açıklamaların yer aldığı Tebliğin (I/C-2.1.4.1.) bölümü çerçevesinde işlem yapılır.” şeklinde açıklanmıştır. Bu konuda verilen ve aşağıda yer alan özelgede fiyat farkı nedeniyle yapılacak düzeltme işlemlerinde KDV tevkifatının yapılmaması gerektiği konusunda görüş bildirilmiştir.

KDV tevkifatına tabi bir işleme ait yansıtma faturalarında KDV’sı tevkifatı

Bu konu ile ilgili açıklama 60 No.lu KDV Sirkülerinin 2.2.2.2. no.lu bölümünde yer alan aşağıdaki örnekle açıklanmıştır. “(K) Holding A.Ş. belirlenmiş alıcılar arasında yer aldığından (JK) firmasından aldığı danışmanlık hizmeti Tebliğin (3.2.2) bölümüne göre tevkifata tabi tutulacaktır. Temin edilen bu hizmetin (K) Holding A.Ş. tarafından grup şirketi (NL) A.Ş.’ye aktarılmasında düzenlenen faturada hesaplanan KDV ise tevkifata tabi tutulmayacaktır.”

Bu açıklama kapsamında tevkifat kapsamına satıcı adına düzenlenmiş nakliye faturasının alıcıya aktarılması amacıyla düzenlenen yansıtma nakliye faturasında hesaplanan KDV üzerinden tevkifat yapılmaması gerekmektedir.

UYGULAMAYA İLİŞKİN ÖRNEKLER VE MUHASEBE KAYITLARI

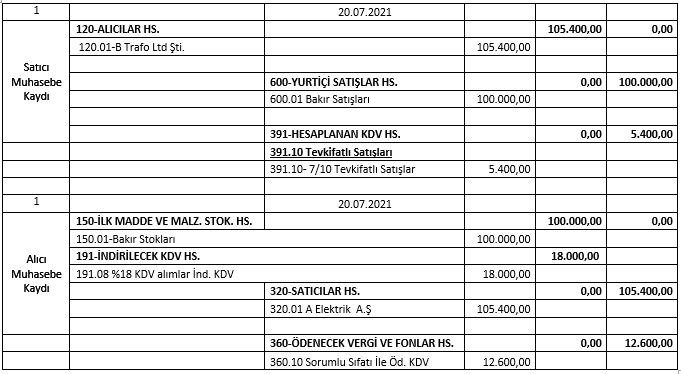

Örnek: A Elektrik A.Ş 20.07.2021 tarihinde B Trafo Ltd.Şti’ ne 100.000 TL Karşılığında bakır tel satışı yapmıştır. Bu mal teslimine uygulanacak KDV oranı %18 olup belirlenen tevkifat oranı ise 7/10 dur. Satıcı tarafından düzenlenen fatura ve bu işleme ait satıcı ve alıcı muhasebe kayıtları aşağıdaki şekilde olacaktır.

| Satışa ait Düzenlenen Fatura Bilgileri | |

| AÇIKLAMA | TUTAR TL. |

| Mal bedeli (Matrah) | 100.000,00 |

| KDV Oranı %18 | 0,18 |

| Hesaplanan KDV | 18.000,00 |

| Toplam | 118.000,00 |

| Tevkifat Oranı (7/10) | 0,70 |

| Tevkif Edilen KDV | 12.600,00 |

| Tahsil Edilecek KDV Tutarı | 5.400,00 |

| Tahsil Edilecek Toplam Tutar | 105.400,00 |

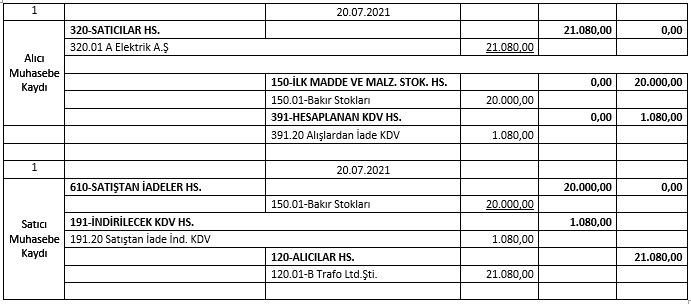

Bu satışa ilişkin mal kalitesinden kaynaklı 20.000,00 TL’lık malın alıcı tarafından satıcıya iadesi yapılmıştır. Bu işlem nedeniyle alıcı tarafından indirim konusu yapılan KDV’nin sadece tevkifata tabi tutulmayan kısmı için düzeltme işlemi yapılacaktır. Bu iade işlemine ait alıcı tarafından düzenlenen fatura ve bu işleme ait satıcı ve alıcı muhasebe kayıtları aşağıdaki şekilde olacaktır.

| İade edilen İşleme ait Düzenlenen İade Fatura Bilgileri | |

| AÇIKLAMA | TUTAR TL. |

| Mal bedeli (Matrah) | 20.000,00 |

| KDV Oranı | 0,00 |

| Hesaplanan KDV | 1.080,00 |

| Toplam Tutar | 21.080,00 |

Yukarıda yer alan örnekte de görüleceği üzere mal iadelerinde düzeltme, işlem bedeli üzerinden hesaplanan verginin tevkifata tabi tutulmayan kısmı üzerinden gerçekleştirilecektir. Hizmet iadelerinde ise gerçekleşen matrah tutarı üzerinde meydana gelen değişiklik üzerinden alıcı ve satıcı karşılıklı olarak hesap kayıtlarında düzeltme yaparak işlemi sonuçlandıracaktır.

Fazla ve Yersiz Tevkif Edilen Vergilerin İadesi işleminde yapılacak düzeltme işlemleri ile KDV 2 beyannamesine verilecek düzeltme beyannamesi sonrasında fazla ve yersiz olarak hesaplanan KDV alıcı tarafından satıcıya ödenecektir.

SONUÇ; Vergi mevzuatımızda yer alan uygulamaların muhasebeleştirilmesinde en temel araç olan 1 Sıra Nolu Muhasebe Sistemi Uygulama Genel Tebliğinin amacı ” bilanço usulünde defter tutan gerçek ve tüzel kişilere ait teşebbüs ve işletmelerin faaliyet ve sonuçlarının sağlıklı ve güvenilir bir biçimde muhasebeleştirilmesi, mali tablolar aracılığı ile ilgililere sunulan bilgilerin tutarlılık ve mukayese edilebilirlik niteliklerini koruyarak gerçek durumu yansıtmasının sağlanması ve işletmelerde denetimin kolaylaştırılması” şeklinde açıklanmıştır. Buna bağlı olarak Tekdüzen Hesap Çerçevesi, Hesap Planı Ve Hesap Planı Açıklamalarını dikkate aldığımızda yapılacak muhasebe kayıtlarının Muhasebenin Temel Kavramları ve Genel Kabul Görmüş Denetim Standartları Ve Uluslararası Denetim Standartlarına uygun olması mesleki olarak vazgeçilmez ilkemiz olmalıdır. Bu nedenle özellikle “MAL VE HİZMET İADE” işlemine konu bir olayda 213 sayılı VUK’un 3. maddesinde yer alan “Vergilendirmede vergiyi doğuran olay ve bu olaya ilişkin muamelelerin gerçek mahiyeti esastır.” düzenlemesini dikkate alarak KDV’sine konu bir işlemin iadeye konu edilmesinde iadeye konu işlemin dönemi, KDV oranı, KDV tevkifat oranı, KDV matrahı ve matrahta meydana gelen değişikliklerin bir bürün olarak değerlendirilmesi ve iadeye konu işlemde bu kapsamda KDV tevkifatı yapılıp yapılmayacağı yâda yapılacaksa hangi matrah ve hangi oran üzerinden yapılması gerektiği önem arz etmektedir.

Mustafa Bahadır ALTAŞ

Yeminli Mali Müşavir

This email address is being protected from spambots. You need JavaScript enabled to view it.

Kaynak:

- Gaziantepymmmo.org

- https://www.alomaliye.com/2021/11/08/kdv-tevkifatli-mal-ve-hizmet-alisinin-iadesinde-kdv-uygulamasi/