İstisna kapsamındaki ücretlerde uygulama nasıl yapılır?

Önce ücret gelirlerinde vergileme esaslarını kısaca özetleyelim.

Ücret gelirlerinde vergileme esasları…

Ücret gelirleri genel olarak stopaj yoluyla peşin vergilendirilir. Ücret üzerinden kesilen gelir vergileri (stopajlar) işverenler tarafından muhtasar ve prim hizmet beyannamesi ile beyan edilerek vergi dairesine ödenir. Stopaj yoluyla vergilendirilmemiş ücret gelirleri, asgari ücretin vergi matrahını aşması durumunda (2023 yılı için 119.454,72 TL) Gelir Vergisi Kanununun (GVK) 95 inci maddesi hükmüne istinaden yıllık beyannameyle beyan edilir.

Stopaj yoluyla vergilendirilmiş;

- Tek işverenden ücret geliri elde eden mükelleflerin, ücret gelirleri toplamının 2023 yılı için 1.900.000 TL'yi aşması,

Birden fazla işverenden ücret geliri elde eden mükelleflerin, tüm işverenlerden aldıkları ücretler gelirleri toplamının 2023 yılı için 1.900.000 TL'yi aşması,

- Birden fazla işverenden ücret geliri elde eden mükelleflerin, birden sonraki işverenden alınan ücretleri toplamının 2023 yılı için 150.000 TL'yi aşması hâlinde,

ücret gelirleri yıllık beyanname ile beyan edilir.

Birden fazla işverenden ücret alınması hâlinde, birinci işverenden alınan ücretin hangisi olacağı ücretli tarafından serbestçe belirlenebilir.

Ücret gelirlerinin beyan edilip edilmeyeceği kendi içinde değerlendirilir, diğer gelirlerin bulunması hâlinde ise beyana tabi olmayan ücret gelirleri hesaplamaya dâhil edilmez.

İstisna kapsamındaki ücretlerde uygulama nasıl yapılır?

GVK'nın 86/1-a maddesi uyarınca, kazanç ve iratların istisna hadleri içinde kalan kısmı için yıllık beyanname verilmez ve diğer gelirler için beyanname verilmesi halinde bu gelirler beyannameye dahil edilmez.

Dolayısıyla gerek GVK'nın 23'üncü maddesinin birinci fıkrasında 19 bent halinde sayılan ücret istisnaları ve gerekse aynı Kanun'un 24 ila 29'uncu maddelerinde sayılan ücret niteliğindeki çeşitli ödemeler ile diğer kanunlarda yer alan gelir vergisinden istisna edilmiş ücretler, beyan edilmeyeceği gibi diğer gelirler için beyanname verilmesi halinde de bu gelirler beyannameye dahil edilmeyecektir.

Örneğin; 4490 sayılı Kanun uyarınca Türk Uluslararası Gemi Siciline kayıtlı gemilerde ve yatlarda çalışan personele ödenen ve gelir vergisinden istisna edilmiş bulunan ücretler, beyan edilmeyeceği gibi diğer gelirler için beyanname verilip verilmeyeceğinin tespitinde de dikkate alınmaz.

Öte yandan, gelir vergisi stopaj teşviki kapsamında olan diğer kanunlarda ise uygulama şu şekilde yapılır:

- 3218 sayılı Serbest Bölgeler Kanunu uyarınca Serbest Bölgelerde üretilen ürünlerin FOB bedelinin en az yüzde 85'ini yurt dışına ihraç eden mükelleflerin istihdam ettikleri personele ödedikleri ücretler üzerinden hesaplanan gelir vergisi, verilecek muhtasar beyanname üzerinden tahakkuk eden vergiden indirilmek suretiyle terkin edilmektedir.

- 4691 sayılı Teknoloji Geliştirme Bölgeleri Kanununun geçici 2'nci maddesine göre Ar-Ge, tasarım ve destek personelinin ücretlerinden kesilen gelir vergisi, verilen muhtasar beyanname üzerinden tahakkuk eden vergiden indirilmek suretiyle terkin edilmektedir.

- 5746 sayılı Araştırma, Geliştirme ve Tasarım Faaliyetlerinin Desteklenmesi Hakkında Kanunda belirtilen, Ar-Ge, tasarım ve destek personelinin ücretlerinden kesilen gelir vergisi, verilen muhtasar beyanname üzerinden tahakkuk eden vergiden indirilmek suretiyle terkin edilmektedir.

01.01.2022 tarihinden itibaren yapılan ücret ödemelerinde terkin edilecek tutar, ücret ödemeleri üzerinden hesaplanan gelir vergisinden, asgari ücrete tekabül eden istisna hesaplanan bu vergiden düşülmek suretiyle tespit edilmektedir.

Dolayısıyla, 3218, 4691 ve 5746 sayılı Kanunlar kapsamında stopaj teşvikine konu ücretler üzerinden kesilen gelir vergisi, verilen muhtasar ve prim hizmet beyannamesi üzerinden tahakkuk eden vergiden indirilmek suretiyle terkin edilmektedir. Ücret istisnasının terkin şeklinde uygulandığı bu tip durumlarda hizmet erbabına yapılan ücret ödemeleri üzerinden gelir vergisi kesintisi yapılmakta, ancak söz konusu stopajlar terkin edilmek suretiyle devlete ödenmediği için stopaj teşvikinden işverenler yararlandırılmaktadır.

İşte bu Kanunlar kapsamında çalışan ve şartları taşıyan hizmet erbabına yapılan ücret ödemeleri üzerinden gelir vergisi kesintisi yapılması nedeniyle, bu ücretlerin de beyanname verilip verilmeyeceğinin tespitinde dikkate alınması gerekir.

Bu husus 311 no.lu Gelir Vergisi Tebliğinde aşağıdaki şekilde açıklanmıştır:

"6/6/1985 tarihli ve 3218 sayılı Serbest Bölgeler Kanununun geçici 3 üncü maddesi uyarınca bölgede çalışanların ücretlerinden ve 193 sayılı Kanunun geçici 75 inci maddesi uyarınca 28/2/2008 tarihli ve 5746 sayılı Araştırma, Geliştirme ve Tasarım Faaliyetlerinin Desteklenmesi Hakkında Kanunun 3'üncü maddesinin ikinci fıkrasında belirtilen, Ar-Ge, tasarım ve destek personelinin ücretlerinden kesilen gelir vergisi, verilen muhtasar beyanname üzerinden tahakkuk eden vergiden indirilmek suretiyle terkin edilerek işverene kalmaktadır. Anılan Kanunlar kapsamında çalışan ve şartları taşıyan hizmet erbabına yapılan ücret ödemeleri üzerinden gelir vergisi kesintisi yapılması nedeniyle, bu ücretlerin de 193 sayılı Kanunun 86'ncı maddesinin birinci fıkrasının (b) bendi uyarınca beyanname verilip verilmeyeceğinin tespitinde dikkate alınması gerekmektedir."

Söz konusu ücret gelirleri beyanname verilip verilmeyeceğinin tespitinde dikkate alınmakla kalmaz, ücret gelirleri için ilk bölümde açıkladığım beyan sınırlarının aşılması halinde bu ücret gelirleri de beyana konu edilir. Bu durumda, mükerrer vergilemenin önüne geçilmesi amacıyla stopaj teşvikine konu ücret gelirleri üzerinden kesilen ve işveren tarafından muhtasar ve prim hizmet beyannamesinde tahakkuktan terkin edilen gelir vergileri, devlete intikal ettirilmemiş olsa da hesaplanan vergiden mahsup edilir. 311 no.lu Tebliğde bu husus açıkça belirtilmiştir.

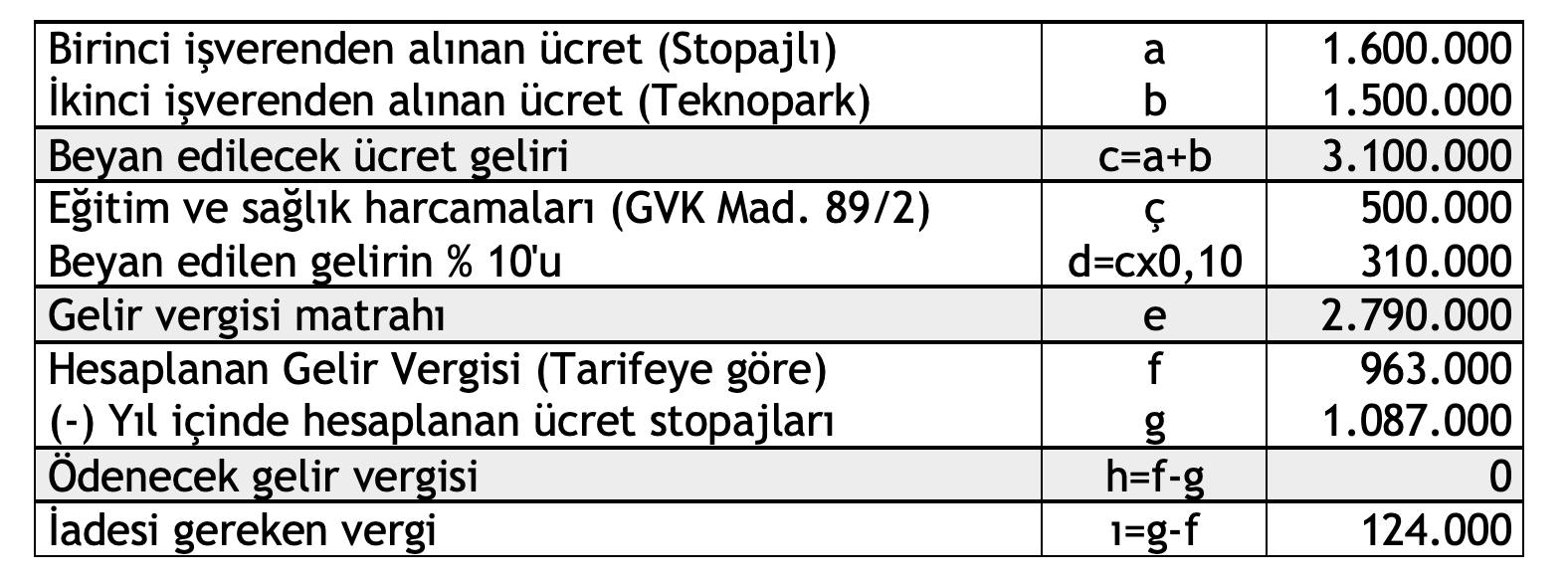

Örnek 1: Ahmet Bey 2023 takvim yılında birisi Teknoloji Geliştirme Bölgesinde olmak üzere iki ayrı işverenden ücret geliri elde etmiştir. Ayrıca gelir veya kurumlar vergisi mükellefiyeti bulunan gerçek veya tüzel kişilerden alınan belgelerle tevsik edilen 500.000 TL eğitim ve sağlık harcamasına katlanmıştır.

Hangi ücret birinci işveren tarafından ödenen ücret olarak kabul edilirse edilsin, ikinci işverenden elde edilen ücret geliri, 2023 yılı için 150.000 TL'yi aşması nedeniyle 3.100.000 TL tutarındaki toplam ücret gelirinin tamamının Ahmet Bey tarafından beyanı gerekir.

Bu örnekte iki işverenden alınan ücretlerin toplamı 2023 yılı için 1.900.000 TL'yi aştığı için de Ahmet Bey beyanname vermek zorundadır.

Ancak tabloda görüldüğü üzere, bu beyan zorunluluğu olumsuz sonuç yaratmamış, eğitim ve sağlık harcamalarının matrahtan indirilebilmesi nedeniyle Ahmet Bey'in 2023 yılı için ödenecek gelir vergisi çıkmadığı gibi, bir de 124.000 TL iade alacağı oluşmuştur.

Ahmet Bey'in ikinci işverenden aldığı ücret, Türk Uluslararası Gemi Siciline kayıtlı bir gemide çalışması karşılığı elde edilmiş olsaydı, bu ücret geliri istisna edildiği için Ahmet Bey beyanname vermeyecekti.

Serbest bölgeler, Ar-Ge ve tasarım merkezleri ile teknoparklarda elde edilen ücretlerin beyan zorunluluğu her örnekte yukarıda gibi vergi iadesine sebebiyet vermez. Eğitim ve sağlık harcaması olmadığı durumlarda bu ücret gelirlerinin birleştirip toplamı üzerinden artan oranlı gelir vergisi tarifesi uygulanması ilave gelir vergisi ödenmesi sonucunu doğurabilir.

Ayrıca söz konusu bölgelerde elde edilen ücretlerin beyanname verilip verilmeyeceğinin tespitinde dikkate alınması, başka beyana tabi gelirler üzerinden ödenecek gelir vergisini de artırabilir.

Örnek 2: Ayşe Hanım 2023 yılında serbest bölgede 2.200.000 TL ücret geliri elde etmiştir. Ayrıca mesken olarak kiraya verdiği daireden 300.000 TL kira geliri elde etmiştir. Ayşe Hanımın 2023 yılında eğitim ve sağlık harcamaları ile hayat ve şahıs sigorta prim ödemesi bulunmamaktadır.

Tek işverenden aldığı ücret gelirleri toplamı 1.900.000 TL'yi geçtiği için Ayşe Hanım ücret gelirlerini beyan etmek zorundadır. Mesken kira gelirleri 2023 yılı için geçerli istisna tutarı 21.000 TL'yi aştığı için kira gelirleri de beyan edilecektir. Hatta tüm gelirler toplamı 550.000 TL'yi aştığı için Ayşe Hanım kira gelirleri için istisnadan da yararlanamayacaktır.

Serbest bölge ücret gelirleri beyan edilmeseydi kira gelirleri üzerinden 67.000 TL gelir vergisi ödenecekken, ücretlerin de beyanı nedeniyle Ayşe Hanımın ödemesi gereken vergi tutarı 120.000 TL'ye çıkmıştır. Yani bu iki gelirin beyannamede birleştirilmesi ödenecek vergiyi 53.000 TL artırmıştır.

Adem Kefelioğlu

Yeminli Mali Müşavir

BDO DENET