Bilindiği üzere, TBMM Genel Kurulunda görüşülmekte olan 7440 sayılı “Bazı Alacakların Yeniden Yapılandırılması ile Bazı Kanunlarda Değişiklik Yapılmasına Dair Kanun” 9 Mart 2023 tarihinde kabul edilerek yasalaştı.

Bu noktada, en çok merak edilen konulardan birisi de 2022 yılının matrah artırımına dahil edilip edilmeyeceği ile ilgiliydi.

Ancak, kafa karışıklığı son bularak, 2022 yılı matrah ve vergi artırımı kapsamına alındı.

Peki, Matrah Artırımına İlişkin Hesaplamalar Nasıl Yapılacak?

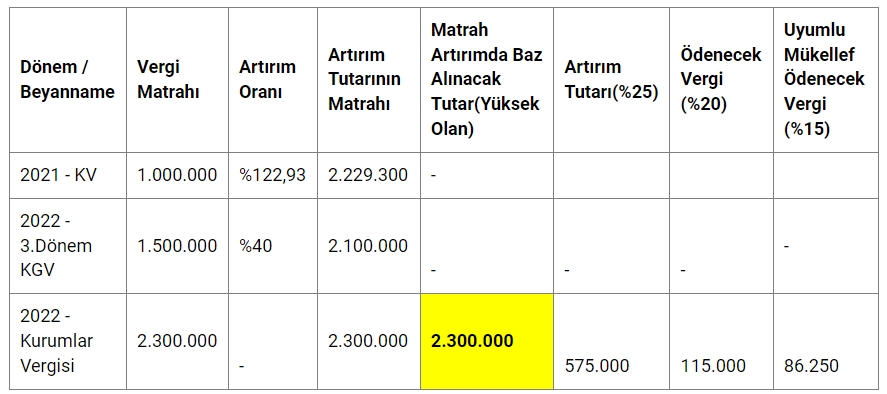

Öncelikle, beyannamelerde beyan edilen vergiye esas matrahların, 2021 takvim yılında beyan edilen matrahın %122,93 oranında artırılması suretiyle bulunan tutar ile 2022 takvim yılı üçüncü geçici vergilendirme döneminde beyan edilen matrahın %40 oranında artırılması suretiyle bulunan tutarın yüksek olanından az olmaması gerekiyor.

Ayrıca, 2022 takvim yılına yönelik matrah artırımında bulunmak isteyen mükellefler tarafından 1 Ocak 2023 tarihinden sonra matrah azaltıcı nitelikte düzeltme beyannamesi verilmesi durumunda, düzeltme öncesi beyan edilen matrahlar esas alınacak.

Süreç ilk bakışta biraz karışık gelse de örnek üzerinden ilerlendiğinde netleşeceğini düşünüyorum.

Örneğin,

Mükellefin, 2021 Yılı Kurumlar Vergisi beyannamesinde 1.000.000,00 TL, 2022 yılı 3.dönem geçici vergisi beyannamesinde 1.500.000,00 TL, 2022 yılı kurumlar vergisi beyannamesinde 2.300.000 TL vergi matrahı oluşmuştur.

Tablodan anlaşılacağı üzere, mükellef, 2022 yılı Kurumlar vergisi matrahından faydalanmak istediği takdirde, 115.000 TL vergi ödemesi gerçekleştirecek, şayet uyumlu mükellef ise 86.250 TL vergi ödemesi gerçekleştirecektir.

Zarar Beyan Eden Mükellefler Açısından Süreç Nasıl Olacak?

Asgari artırım tutarları; 2022 yılı için matrah artırımında bulunan gelir vergisi mükelleflerinden işletme hesabı esasına göre defter tutanlar için 105.000 TL, bilanço esasına göre defter tutanlar ile serbest meslek erbabı için 200.000 TL, kurumlar vergisi mükellefleri için 500.000 TL’den az olamayacak.

Bu kapsamda, zarar beyan eden kurumlar vergisi mükellefleri için aşağıdaki şekilde olacak.

|

Dönem / Beyanname |

Vergi Matrahı |

Asgari Matrah Artırım Tutarı |

Ödenecek Vergi (%20) |

Uyumlu Mükellef Ödenecek Vergi (%15) |

|

2022 Yılı Kurumlar Vergisi |

- |

500.000 |

100.000 |

75.000 |

Öte yandan, matrah beyan etmeyen, gelir Vergisi ve serbest meslek erbaplarının hesaplamaları aşağıdaki şekilde oluşacaktır.

|

Dönem / Beyanname |

Vergi Matrahı |

Asgari Matrah Artırım Tutarı |

Ödenecek Vergi (%20) |

Uyumlu Mükellef Ödenecek Vergi (%15) |

|

2022 Yılı Gelir Vergisi |

- |

200.000 |

40.000 |

30.000 |

KDV’nin Matrah Artırımı Yapılabilecek Mi?

Katma değer vergisinde artırım için 2022 yılı her bir vergilendirme dönemine ilişkin olarak verdikleri katma değer vergisi beyannamelerindeki (ihtirazi kayıtla verilenler dâhil) hesaplanan katma değer vergisinin yıllık toplamı üzerinden 2022 yılı için %2 oranından az olmamak üzere belirlenecek katma değer vergisini, vergi artırımı olarak artırmaları halinde bu dönemler için KDV incelemesi ve tarhiyatı yapılamayacak.

2022 yılına ilişkin kurumlar vergisi matrah artırımında bulunulması, kurumlar vergisi mükelleflerine istisna ve indirimler üzerinden getirilen ek vergi için bu döneme ilişkin inceleme ve tarhiyat yapılmasına engel teşkil etmeyeceği unutulmamalı.

Ayrıca, gelir ve kurumlar vergisi mükellefleri matrah artırımında bulundukları 2022 yılına ait zararlarının tamamı 2023 yılından itibaren izleyen yıl karlarından mahsup edilmeyecek.

13.03.2023

Berkay Özgüven

Serbest Muhasebeci Mali Müşavir

This email address is being protected from spambots. You need JavaScript enabled to view it.

Kaynak: www.MuhasebeTR.com