İhracatta Götürü Gider İndirimi Uygulaması

GİRİŞ;

İhracat yönetmeliğinde İHRACAT “Bir malın, yürürlükteki ihracat mevzuatı ile gümrük mevzuatına uygun şekilde Türkiye gümrük bölgesi dışına veya serbest bölgelere çıkarılmasını ve yahut Müsteşarlıkça ihracat olarak kabul edilecek sair çıkış ve işlemleri” olarak tanımlanmaktadır.

Ülkemizde son yıllarda ihracat tutarlarında ve ihracat yapan firmaların sayısında önemli artış olması vergi kanunlarımızda yer alan ihracatla ilgili istisna, muafiyet ve götürü gider ile benzeri uygulamalarının önemini artırmıştır.

Yazımızın konusunu, ihracatta götürü gider indirimi ve uygulamasına yönelik muhasebe işlemleri ile götürü gider indirimi uygulamasında özellikli durumların idari ve yargı kararları çerçevesinde değerlendirilmesi oluşturmaktadır.

YASAL MEVZUAT;

İhracatta götürü gider uygulaması 02.Haziran.1995 tarihinde 22301 sayılı resmi gazetede yayınlanan 4108 sayılı Kanunun 19’uncu maddesiyle 193 sayılı Gelir Vergisi Kanununun 40.maddesinin 1. fıkrasına eklenen parantez içi hükmü ile “İhracat, yurt dışında inşaat, onarma, montaj ve taşımacılık faaliyetlerinde bulunan mükellefler, bu bentte yazılı giderlere ilaveten bu faaliyetlerden döviz olarak elde ettikleri hâsılatın binde beşini (%0,5) aşmamak şartıyla yurt dışındaki bu işlerle ilgili giderlerine karşılık olmak üzere götürü olarak hesapladıkları giderleri de indirebilirler.” Şeklinde vergi mevzuatına dâhil edilmiştir.

5520 sayılı Kurumlar Vergisi Kanununun İndirilecek Giderler başlıklı 8/1 maddesinde yer alan düzenlemeye göre “Ticarî kazanç gibi hesaplanan kurum kazancının tespitinde, mükellefler aşağıdaki giderleri de ayrıca hâsılattan indirebilirler” düzenlemesi gereği Kurumlar vergisi mükellefleri içinde 193 Sayılı Gelir Vergisi Kanununun 40/1. maddesi hükümleri de geçerli olacaktır.

Götürü gider uygulamasına ilişkin usul ve esaslar 07.Mart.1996 tarihinde 22573 sayılı resmi gazetede yayınlanan 194 Seri No.lu Gelir Vergisi Genel Tebliğinde yayınlanmıştır. Uygulamada değişiklik yapılan hususlar daha sonra yayınlanan 197 ve 233 Seri No.lu Gelir Vergisi Genel Tebliğinde açıklanmıştır.

Götürü gider uygulamasından 193 Sayılı Gelir Vergisi Kanuna tabi gelir vergisi mükellefleri ve 5520 Sayılı Kurumlar Vergisi Kanununa tabi kurumlar vergisi mükellefleri yararlanabileceklerdir.

UYGULAMA;

Götürü gider uygulaması, vergi mükelleflerinin ticari faaliyetleri kapsamında gerçekleştirmiş oldukları ihracat ve ihracat sayılan yurt dışındaki işleri ile ilgili olarak yapmış oldukları ve belgelendiremedikleri giderlerine ilişkin tutarı, ihracat ve ihracat sayılan faaliyetleri sonucu elde etmiş oldukları hâsılat üzerinden yasada belirlenen oranını aşmamak kaydıyla hesaplanan tutarı gider yazarak ticari kazançtan indirilmesine imkân veren bir uygulamadır.

Götürü Gider Olarak İndirilecek Azami Tutar

Tevsik edilemeyen giderlere karşılık olmak üzere, götürü olarak gider kaydedilebilecek azami tutar, ihracat ve yurt dışında yapılan inşaat, onarma, montaj, teknik hizmetler ile taşımacılık faaliyetlerinden döviz olarak elde edilen hâsılatın binde beşini aşamayacaktır. (Sözü edilen hâsılat kavramı içinde değerlendirilecek dövizlerin, kambiyo mevzuatı gereğince Türkiye’ye getirilme şartı aranılmayacaktır.)

Götürü Gider İndirimi Uygulamasında Hâsılat

İhracat Hâsılatı

Her türlü döviz karşılığı ihracat hâsılatı, götürü gider kaydına esas azami tutarın hesaplanmasında dikkate alınabilecektir. Kuzey Kıbrıs Türk Cumhuriyeti’ne (Türk Lirası karşılığı yapılmış ihracat, döviz cinsinden hâsılat olarak kabul edilecektir.) yapılan ihracat hariç olmak üzere Türk Lirası karşılığı yapılan ihracat hâsılatı azami gider tutarının tespitinde dikkate alınmayacaktır.

Yurt Dışı Taşımacılık Hâsılatı

Her türlü yurt dışı taşımacılık faaliyetinden döviz olarak sağlanan hâsılat götürü gider uygulamasına konu olabilecektir “Yurt dışı taşımacılık” ifadesinden başlangıç veya bitiş noktasından herhangi biri veya her ikisi yurt dışında bulunan taşımacılık işlerinin anlaşılması gerekir. Yük taşımacılığının yanı sıra yolcu taşımacılığından sağlanan hâsılat da götürü gider indirimi uygulamasına konu edilebilecektir.

Yurt Dışında Yapılan İnşaat, Onarma, Montaj ve Teknik Hizmetlerden Sağlanan Hâsılat

Kurumlar Vergisi Kanununun 9 uncu maddesine göre, kanuni veya iş merkezlerinden herhangi birisi Türkiye’de bulunan kurumlar gerek Türkiye’de gerekse yabancı memleketlerde elde ettikleri kazanç ve iratların tamamı üzerinden vergilendirilmektedir. Bununla birlikte, yabancı memleketlerde elde edilerek Türkiye’de genel netice hesaplarına intikal ettirilen kazançlardan mahallinde ödenen benzeri vergiler, aynı Kanunun 43 üncü maddesi hükmü uyarınca Türkiye’de tarh olunan kurumlar vergisinden indirilebilmektedir. Bu faaliyetlerden elde edilen kazançlar içinde mükellefler götürü gider indirimi uygulaması yapılması mümkündür.

Götürü Gider İndirimde Özellik Arz Eden Hususlar

- Götürü gider indirimi uygulamasında 213 sayılı VUK’un öngördüğü anlamda bir tevsik söz konusu değildir.

- Götürü gider indirimi uygulamasından yararlanılması diğer giderlerin indirimine engel değildir.

- Götürü gider indirimi uygulamasından yararlanabilmek için dövizin kambiyo mevzuatı gereğince Türkiye’ye getirilmesi şartı bulunmamaktadır.

- Dövizlerin yurda getirilmesi gerektiği tarihe kadar doğan kur farkları götürü gider indirimi uygulamada dikkate alınamayacaktır.

- Götürü gider indirimi uygulamasında ihracat ve ihracat sayılan faaliyetlerinden döviz olarak elde edilen ihracat hâsılatının kanuni defterlere kaydedildiği tarihte geçerli olan ve T.C. Merkez Bankasınca ilan edilmiş döviz alış kurlarının Türk Lirası karşılığının esas alınarak hesaplanması gerekir.

- Transit ticaretten sağlanan hâsılat götürü gider indirimi uygulamasında ihracat hâsılatı olarak dikkate alınmaz.

- Yurt dışında bulunanlara veya uluslararası ihaleye çıkarılan projelere ilişkin olarak Türkiye’de yapılan mal teslimlerinden sağlanan hâsılat götürü gider indirimi tutarının hesaplamasında dikkate alınmaz.

İhraç Kaydı İle Mal Teslim Edenler (İmalatçı) Bu Uygulamadan Yararlanabilir mi?

Götürü gider indiriminin uygulanmasına ilişkin usul ve esasların yer aldığı 194 Seri No.lu Gelir Vergisi Genel Tebliği’nin I/4-b bölümünde, ihraç kaydıyla yapılan mal teslimlerinde, bu ihracat hâsılatı dolayısıyla götürü gider uygulamasının, ihracatçı ve ihracatçıya ihraç kaydıyla mal tesliminde bulunan işletmenin ihracattaki katkıları oranında yapılacağı belirtilmiştir.

Danıştay 4. Dairesi 17.3.1999 tarih ve Esas No: 1998/594 Karar No: 1999/1152 sayılı kararı ile 193 sayılı Gelir Vergisi Kanununun 40’ıncı maddesinin 1 inci bendinde yer alan götürü olarak hesaplanan giderleri indirme hakkının, yurt dışında yaptıkları ve belgelendirme imkânı bulamadıkları harcamalarına karşılık olmak üzere ihracatçılara verildiğinden bahisle ihraç kaydıyla ihracatçıya mal teslim edenlerin bu uygulamadan yararlanamayacağı belirtilerek 194 sayılı Gelir Vergisi Genel Tebliği’nin I/4-b bölümünün iptaline karar vermiştir.

Danıştayın bu kararı üzerine 233 Seri No.lu Gelir Vergisi Genel Tebliğinde yapılan düzenleme ile 194 No.lu Gelir Vergisi Genel Tebliğinde yer alan ihraç kaydıyla mal teslimi bölümü yürürlükten kaldırılmıştır. Buna göre, ihracatı gerçekleştirenler ihracat hâsılatlarının tamamını dikkate alarak götürü gider uygulamasından yararlanacaklardır. İhracatçıya ihraç kaydı ile mal teslim edenlerin ise bu uygulamadan yararlanmaları mümkün bulunmamaktadır.

Götürü Olarak Hesaplanan Giderlerin Muhasebeleştirilmesi

Götürü gider uygulamasına ilişkin yasal düzenlemede bu konuda bir şart koşulmasa da idare tarafından yayınlanan 194 Seri No.lu Gelir Vergisi Genel Tebliğinde “götürü gider hesaplanabilmesi için harcamanın yapılmış ve işletmenin malvarlığında bir azalma meydana gelmiş olması gerekir” şeklinde şart ortaya konulmuştur.

Bilindiği üzere, Muhasebe düzeninden sağlanan bilgilerle dönem sonunda vergi matrahına ulaşılmaktadır. Bunun için Tekdüzen Muhasebe Sistemi ticari kazancın tespitine yönelik olarak hazırlanmıştır. Bu nedenle Muhasebe sisteminde, işletmenin faaliyetleri sonucunda doğan tüm giderlerin, vergi yasalarınca ticari kazançtan indirilmesi kabul edilmiş olsun veya olmasın doğrudan ilgili oldukları gider hesaplarında muhasebeleştirilmesi gerekmektedir.

Buna göre, gelir veya kurumlar vergisi mükelleflerinin ihracat kapsamında yurt dışı faaliyetlerine ilişkin olarak yapmış oldukları ve belgelendiremedikleri giderleri Tekdüzen Muhasebe Sisteminde ilgili gider hesaplarında “760” izlenmesi ve dönem sonunda “690 Dönem Kâr-Zarar” hesabına aktarılması gerekir.

UYGULAMAYA İLİŞKİN ÖRNEKLER VE MUHASEBE KAYITLARI

Örnek: Manas Dış Ticaret A.Ş 2021 hesap döneminde 1.000.000,00 ABD doları karşılığında ihracat gerçekleştirmiştir. Gerçekleştirilen ihracat bedellerinin muhasebe hesaplarındaki kayıtlı değer 13.500.000,00 TL’dir. Gerçekleştirilen ihracat bedelinin 900,000 $’ı dönem sonu itibariyle tahsil edilmiştir.

Götürü gider uygulamasında ihracat bedellerine ait dövizlerin kambiyo mevzuatı gereğince Türkiye’ye getirilme şartı öngörülmediğinden tahsil edilmeyen tutar ve bu tutara ilişkin oluşacak kur farkları dikkate alınamamıştır.

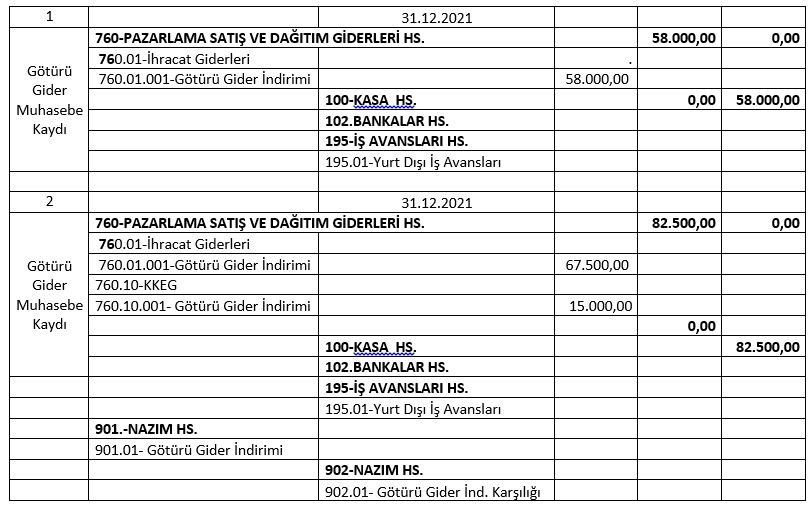

Örneğimizde I. hesaplamada fiili olarak gerçekleşen belgesiz harcama gideri 58.000,00 TL olarak dikkate alınırken, II. Örneğimizde fiili olarak gerçekleşen belgesiz harcama gideri 82.000,00 TL olarak dikkate alınmıştır. Her iki işlem içinde belgesiz giderlerin ödendiği/karşılandığı hesap olarak Kasa, Banka ve İş Avansları hesaplarından birinin işlemin özelliğine göre kullanılması tercih edilmelidir.

| İhracat Hâsılatı ve Götürü Gider Hesaplama Bilgileri | |

| AÇIKLAMA | TUTAR TL |

| Toplam İhracat Bedeli ($) | 1.000.000,00 |

| İhracat Bedelinin Kayıtlı Tutarı (TL) | 13.500.000,00 |

| Götürü Gider Oranı %0,5 | %0,05 |

| Hesaplanan Götürü Gider Tutarı | 67.500,00 |

| Belgesiz Harcama Tutarı (TL) | 58.000,00 |

| Götürür Gider Yazılacak Tutar (TL) | 58.000,00 |

| Belgesiz Harcama Tutarı (TL) | 82.500,00 |

| Götürür Gider Yazılacak Tutar (TL) | 67.500,00 |

| K.K.E.G Yazılacak Tutar (TL) | 15.000,00 |

Bu işlemlere ait muhasebe kayıtları aşağıdaki şekilde olacaktır.

Yukarıda yer alan örnekte de görüleceği üzere götürü gider indirimi uygulamasında yasa ile belirlenmiş oranın dikkate alınarak fiili olarak gerçekleşen tutar üzerinden işlem yapılması gerekiyor. Fiili olarak yapılan harcamanın hesaplanan tutardan düşük olması halinde fiili harcama tutarının esas alınması gerekirken, fiili harcama tutarının hesaplanan tutardan fazla olması halinde ise hesaplanan azami tutarın götürü gider indirimi olarak dikkate alınarak aşan kısmın ise kanunen kabul edilmeyen gider olarak dikkate alınması gerekmektedir.

Öneri; Götürü gider indirimi ile ilgili olarak indirim yapılacak tutarla ilgili yönetim/müdürler kurulu kararı alınmasını öneririz.

Götürü Gider İndirimi Uygulamasında Yaşanan İhtilaf ve Konuya ilişkin yargı kararları

Götürü gider uygulaması ile ilgili yasal düzenlemede yer alan parantez içi metinde İhracat, yurt dışında inşaat, onarma, montaj ve taşımacılık faaliyetlerinde bulunan mükellefler, bu bentte yazılı giderlere ilaveten bu faaliyetlerden döviz olarak elde ettikleri hâsılatın binde beşini (%0,5) aşmamak şartıyla yurt dışındaki bu işlerle ilgili giderlerine karşılık olmak üzere götürü olarak hesapladıkları giderleri de indirebilirler.” şeklinde düzenleme yer almasına rağmen uygulamaya ilişkin yayınlanan 194 Seri No.lu Gelir Vergisi Genel Tebliğinde “Götürü gider uygulaması, mükelleflerin yurt dışındaki işleri ile ilgili olarak yapmış oldukları giderlerden belgesi temin edilemeyenlerin, anılan faaliyetlerden sağlanan hâsılatın belli bir oranını aşmamak şartıyla ticari kazançtan indirilmesini öngören bir müessesedir. Dolayısıyla götürü gider hesaplanabilmesi için harcamanın yapılmış ve işletmenin malvarlığında bir azalma meydana gelmiş olması gerekir.” şeklinde yer alan açıklama sonrasında götürü gider indirimi uygulamasında farklı görüşler ortaya konulmuştur.

Özellikle yasada olmayan koşulların idarece tebliğle işleme konulmasının “verginin yasallığı” ilkesine aykırı olduğu. İhracat hâsılatı üzerinden binde beş oranında hesaplanacak götürü giderin mükelleflere kanunla verilmiş bir imkân ve hak olduğu. Bu nedenle hâsılatın binde beşini aşmamak şartıyla götürü giderin kazançtan indirilebileceğinin herhangi bir ispat zorunluluğu bulunmadığı, yönündeki görüşe karşı mali idarenin tebliğde yer alan harcamanın yapılmış ve işletmenin malvarlığında bir azalma meydana gelmiş olması şartını savunurken, konunun mükelleflerce yargıya taşınmasında yargı bu görüşe katılmayarak götürü gider indirimi uygulaması ile ilgili olarak tebliğde yapılan açıklamaların aksine aşağıda yer alan kararlar verilmiştir.

Danıştay Dördüncü Dairesi, 2005

“193 sayılı Kanun’un 40. maddesinde; maddede belirtilen koşullarda hasılatın binde beşini aşmamak şartıyla götürü giderin kazançtan indirilebileceğinin herhangi bir ispat şartına bağlı kalmaksızın kabul edildiği hk.”

Danıştay Dördüncü Dairesi, 2007

“193 sayılı Gelir Vergisi Kanunu’nun 40/1. maddesiyle yapılan düzenlemenin, maddede sayılan faaliyetlerin yurtdışında yapılmasını teşvik amacıyla ve bu faaliyetler sonucu sadece bu faaliyette bulunan mükelleflere mevcut haklarının yanında elde edilen kazancın belli tutarının, tevsik şartı aranmaksızın kazançtan indirilmesi hakkını sağladığı, düzenlemede, götürü olarak hesaplanan gider ibaresinin de bu hususu ortaya koyduğu, idarece, bu giderlerin belgeli olması gerektiği iddia edilmekte ise de, bu giderlerin belgeli olması halinde zaten indirim konusu yapılacağının kuşkusuz olduğu, aksi halde maddenin uygulama olanağı bulunmadığından, ihtirazi kayıt kabul edilmeksizin tahakkuk ettirilen kurumlar vergisinde yasal isabet bulunmadığı gerekçesiyle kaldırılmasına” karar verilmiştir.

“Götürü” Usulde Vergilendirme ve Götürü Gider İndirimi

Bir ticaret terimi olan “götürü” kelimesi “tartı veya ölçü ile olmaksızın, fiyatı veya ücreti toptan belirlenen iş” olarak tanımlanmaktadır.

Vergi sistemimizde ise ticari kazançlara ilişkin “Götürü Usulde Vergilendirme” 193 sayılı GVK’nın mülga 38.maddesinde “Gelir Vergisi Kanununa göre kazançları götürü usulde tespit edilen ticaret ve serbest meslek erbabı götürü usulde vergilendirilir.” şeklinde yer almıştır. (4369 sayılı Kanunun 82’nci maddesiyle 01.01.1999 yürürlükten kaldırılmıştır.)

Bir diğer uygulama ise ücretlerin vergilendirilmesinde yer alıyordu. Basit usulde vergiye tabi olan berber, terzi veya taksicinin yanında çalışanlar, özel hizmetlerde çalışan şoförler, özel inşaatlarda çalışan ameleler “götürü ücret” vergisine tabi tutuluyor. Ellerine geçen paraya bakılmaksızın, asgari ücretin yıllık tutarının yüzde 25’i üzerinden vergi ödemeleri gerekir. (01.01.2022 de kaldırıldı) şeklinde düzenleme yer almışken.

Devam eden bir uygulama ise Gayri Menkul Sermaye İradına ilişkin verilecek beyannamelerde beyan edilen gelirin vergilendirilmesine ilişkin yasa ile mükelleflere iki alternatif sunulmaktadır: Bunlardan birincisi “gerçek gider usulü” olan belgeye dayanan giderlerin indirilmesi, ikincisi ise “götürü gider usulü” herhangi bir belgeye gerek olmaksızın gayrisafi hâsılatın belli bir yüzdesinin indirilmesidir. (Mevcut oran %25)

Yukarıda yer alan vergi düzenlemelerini incelediğimizde “Götürü” kelimesi ile ilgili vergilendirmelerin hiç birinde bir ödeme veya tahsil ya da bunlara ilişkin düzenlenmiş bir belgenin varlığından söz edilmemektedir.

Bununla birlikte 213 sayılı VUK’un 227’nci maddesinin birinci fıkrasında, “bu kanunda aksine hüküm olmadıkça bu kanuna göre tutulan ve üçüncü şahıslarla olan münasebet ve muamelelere ait olan kayıtların tevsiki mecburidir” şeklinde düzenlenmişken, aynı maddenin ikinci fıkrasının parantez içinde, “götürü usulde tespit edilen giderlerin tevsikinin mecburi olmadığı” düzenlemesi yer almaktadır.

Buna göre 213 sayılı VUK’un 227’nci maddesinde götürü usulde tespit edilen giderlerin tevsikinin zorunlu olmadığı kanunda açıkça yer almaktadır. Bu madde hükmünü dikkate aldığımızda ihracat bedelinin binde 5’inin götürü gider indirimi olarak gider yazılmasında tevsik edici bir belgenin aranmasının yasal bir dayanağının olmadığı görülmektedir.

Aynı şekilde 213 sayılı VUK’un Tevsiki Zaruri Olmayan Kayıtlar başlıklı 228. maddesinin 3.fıkrasında yer alan “Vergi kanunlarına göre götürü olarak tespit edilen giderler” düzenlemesi de dikkate alındığında götürü gider indirimi uygulamasında tevsik edici bir belgenin aranmasının da yasal bir dayanağı bulunmamaktadır.

Bu kapsamda yasada öngörülen ihracatçı olunması ve hâsılatın döviz olarak elde edilmesi şartlarını sağlayan mükelleflerin götürü giderden indiriminde yararlanması için yasal bir engel bulunmadığı gibi götürü giderlerin ispat noktasında yurt dışına çıkış yapılmış olması veya yurt dışında müşterilerle ticari ilişki kurulmuş olması şartı gibi herhangi bir ölçüt getirilmemiştir. Bu nedenle yasanın götürü gider usulüyle mükelleflere bir indirim imkânı sağladığının kabulünün gerektiği yasallık açısından önem arz etmektedir.

Ayrıca götürü gider indirimin uygulamasının ihtiyarı olması nedeniyle yasal düzenlemede bir sınırlama konulmadığından Geçici Vergi veya Kurumlar Vergisi dönemlerinde hesaplanan binde beşlik tutarın harcamanın yapıldığı tarihte veya toplu olarak indirim konusu yapılmasında yasal bir engel bulunmamaktadır.

Götürü Gider İndiriminin Kayıtta Yer Alması veya Beyanname Üzerinde İndirim

Yazımızın önceki bölümünde götürü gider indirimi uygulaması ile ilgili işlemlerin Tekdüzen Muhasebe Sistemi hesap planına uygun olarak belgelendirilemeyen tutarın hesaplanan indirim oranı aşmamak kaydıyla gider ve sonuç hesaplarına alınışı ile örneklere yer verilmiştir.

Götürü gider indirimi uygulamasında farklı bir görüşte belgelendirilemeyen tutarın hesaplanan indirim oranı aşmamak kaydıyla beyanname üzerinden indirim konusu yapılarak ticari kazançtan düşülmesidir. Buna göre yasada belirlenen oran üzerinden hesaplanan tutarı aşmamak kaydıyla. Belgelendirilemeyen giderlerin harcamanın gerçekten yapıldığı kabul edilerek vergiye tabi matrahın tespitinde götürü gider indirimi olarak dikkate alınarak vergi beyannamesi üzerinde “zarar olsa dahi indirilecek istisna ve indirimler” bölümündeki “diğer istisna ve indirimler” satırında göstermek suretiyle, “indirim” yöntemini tercih ederek hesaplanan tutarının kazancın tespiti aşamasında gider olarak kaydedilmesidir. (Verilen bazı yargı kararları da bu görüş doğrultusundadır.)

Hatırlanacağı üzere 197 Seri No.lu Gelir Vergisi Genel Tebliğinde bazı mükelleflerin 1995 yılında defterlerine intikal ettirmedikleri belgelendirilememiş giderlerini konusunda “Kurumlar vergisi mükelleflerince hesaplanan bu götürü gider tutarı, Kurumlar vergisi beyannamesinin “58. Diğer indirimler” sütununda indirim konusu yapılacaktır.” Şeklinde görüş yer almaktadır.

Bize göre de geçtiğimiz yıl yürürlüğe konulan finansman gider kısıtlamasında olduğu gibi götürü gider uygulamasında da beyanname üzerinden indirim yapılması imkânı getirilmesi uygun olacaktır.

SONUÇ;

İhracatta götürü gider indirimi uygulaması ihtiyarı bir uygulama olup mükelleflerin yurt dışına yönelik ticari faaliyetleri esnasında yapmış oldukları harcamalarında belge temin edemedikleri giderlerini belli esaslar çerçevesinde ticari kazançlarından indirmeleri hakkı tanımaktadır.

Kayıt dışı işlemler ekonomisi en gelişmiş ülkeden, ekonomik olarak en geride kalmış ülkeye kadar her ülkede vardır. Ancak, bu ülkeden ülkeye farklılık göstermektedir. Bu nedenle yurt dışında belgelendirilemeyen harcamanın yapılıp yapılmadığını ispat etmek mümkün olmayabilir. Bu durumda götürü gider indirimine konu olacak tutarın, ihracatın desteklenmesinden çok ihracatı gerçekleştirmek amacıyla yapılan belirli harcamaların fiili durum dikkate alınarak belgelendirilmesi olarak kabul edilmelidir.

Bu nedenle yasada ön görüldüğü gibi herhangi bir şarta bağlı kalmaksızın hesaplanan tutarın ticari kazançtan indirilmesi “götürü” ibaresini bu yönüyle önemli kılmaktadır. Tebliğde yer alan “harcamanın yapılmış olması ve işletme varlığında bir azalma olma” şartının tebliğle uygulamaya konulması işlemi götürü gider indirimi olmaktan çıkartarak gerçek gider usulünde indirilecek giderler statüsüne dönüştürmektedir.

2021 yıl sonu itibarıyla ülkemizden 229 ülkeye 225,4 milyar dolar ihracat yapıldığı ve ihracatçı firmaların sayısının 101 bini geçtiği dikkate alındığında götürü gider uygulaması ihracatçı firmalar için önem arz etmektedir. Uygulamadan kaynaklanan görüş farklılığı nedeniyle ihracat yapan firmalar götürü gider indirimi uygulaması konusunda tereddüt yaşamaktadır. Mükellefler ile idare arasında ihtilaf yaşanmaması için Hazine ve Maliye Bakanlığı tarafından 194, 197 ve 233 Seri No.lu Gelir Vergisi Genel Tebliğlerinin bu konudaki ilgili bölümlerini yürürlükten kaldırarak, yasa metnine uygun yeni ve tek bir tebliğ yayınlanmasına ihtiyaç duyulmaktadır.

Mustafa Bahadır ALTAŞ

Yeminli Mali Müşavir

This email address is being protected from spambots. You need JavaScript enabled to view it.

Kaynakça;

— 193 Sayılı Gelir Vergisi Kanunu

— 213 sayılı Vergi Usul Kanunu

— 5520 sayılı Kurumlar Vergisi Kanunu

— 194, 197 ve 233 Seri No.lu Gelir Vergisi Genel Tebliğleri

https://www.alomaliye.com/2022/02/14/ihracatta-goturu-gider-indirimi-uygulamasi/