Mehmet Özdoğru

Enflasyon Düzeltmesi Beyanname İşlemleri Düzeltme Beyannamesi

Geçici Vergi Beyannamesi ile ilgili yapılan güncellemeler hakkında sizlere bilgi vermeden önce, yapılan çalışmaları ve gerekçelerini paylaşmak istiyoruz.

Şu an itibarıyla, son olarak Hazine ve Maliye Bakanlığı (Gelir İdaresi Başkanlığı) tarafından yayımlanan VUK Tebliği Sıra No: 563’e göre yapılacak enflasyon düzeltmelerinde gelinen aşamada aşağıda belirtilen olası durumlar bulunmaktadır.

1. Enflasyon Düzeltmesi Yapmama Durumu (Genel Durum)

2024 hesap döneminin ikinci ve üçüncü geçici vergi dönemleri sonu itibarıyla, 2023 Brüt Satışlar toplamı 50.000.000 TL’nin altında olan mükellefler enflasyon düzeltmesi yapmayacaktır. 2023 Yılı Brüt satışlar toplamı 50.000.000 TL’nin altında olan mükellefler için iki temel olası durum söz konusu olabilir:

1.1. 2024 İkinci Geçici Vergi Dönemi Beyannamesini Veren Mükelleflerin Durumu

Tebliğ yayımlanmadan önce 2024 hesap dönemi ikinci geçici vergi döneminde enflasyon düzeltmesi yapmış olan mükelleflerin yasal kayıtlarını düzeltmeleri gerekmeyecektir. Ancak, kar/zarar farkını beyannamelerinde belirtmeleri gerekmektedir. (Bu durumdaki mükellefler, enflasyon düzeltmesinden kaynaklı kar veya zarar kayıtları ile enflasyon düzeltmesi yapılmamasına göre oluşan kar/zarar farkını, 2024 hesap dönemi ikinci geçici vergi dönemine ilişkin beyannamelerinde duruma göre "Kanunen Kabul Edilmeyen Giderler" veya "Zarar Olsa Dahi İndirilecek İstisna ve İndirimler Bölümünün Diğer İndirimler" kısmında göstermek suretiyle beyan edeceklerdir.)

1.2. 2024 İkinci Geçici Vergi Dönemi İtibariyle Enflasyon Düzeltme Kayıtlarını Yapmış Fakat Beyannamesini Vermeyen Mükelleflerin Durumu

Tebliğ yayımlanmadan önce 2024 hesap dönemi ikinci geçici vergi döneminde enflasyon düzeltmesi yapmış olan mükelleflerin enflasyon düzeltmelerini yapmalarına gerek yoktur.

2. Özel Durum: Sürekli İşlenmiş Altın ve Gümüş İle İştigal Eden Mükellefler

2023 Yılı Brüt satışlar toplamı 50.000.000 TL’nin altında olsa dahi, sürekli işlenmiş altın ve gümüş ile iştigal eden mükellefler enflasyon düzeltmesi yapmaya devam edecektir.

3. 2023 Yılı Brüt Satışlar Toplamı 50.000.000 TL ve Üzerinde Olan Mükellefler

31/12/2023 tarihli gelir tablosunda brüt satışlar toplamı 50.000.000 TL ve üzerinde olan mükellefler, 2024 hesap döneminin ikinci ve üçüncü geçici vergi dönemlerinde enflasyon düzeltmesi yapacaktır.

Aşağıda belirtilen ve gruplandırmaya çalıştığımız olası durumlara göre Geçici Vergi Beyannamelerinde yapılacak değişiklikler aşağıdaki tabloya göre şekillenmiştir:

|

Olası Durum |

Geçici Vergi Düzeltme |

Bilanço |

Kar/Zarar Farkı |

|

1.1 |

Var |

Yok |

Var |

|

1.2 |

Yok (Asıl Beyanname Enflasyon Düzeltmesiz verilecek) |

Yok |

Yok |

|

2 |

Yok (Asıl Beyanname Enflasyon Düzeltmeli Olarak verilecek) |

Var |

Yok |

|

3 |

Yok (Asıl Beyanname Enflasyon Düzeltmeli Olarak verilecek) |

Var |

Yok |

Yapılan güncelleme ile birlikte sistemdeki kayıtlar kontrol edilerek yukarıdaki durumlara göre sisteme yönlendirmeler eklenmiştir. Bu yönlendirmeler bilgilendirme amaçlıdır; lütfen kayıtlarınızı kontrol edip, uygun olmayan yönlendirmeler için manuel düzeltme yapınız.

Özellikle 1.1 ve 1.2 durumlarında olan mükellefler için, LUCA sisteminde düzeltme beyannamesi ve kayıtlar, VUK ilgili maddeler, belirtilen tebliğler ve ileride olabilecek olası karar değişiklikleri bir arada değerlendirilerek, en az çalışma ile en iyi sonucu elde etmeniz hedeflenmiştir. Ancak, bu yönlendirmelerin tavsiye niteliğinde olduğunu ve nihai beyan ve bildirimlerinizi kendi mesleki tecrübelerinize ve en güncel değerlendirmelerinize göre yapmanız gerektiğini hatırlatmak isteriz.

Bu hatırlatmaların ardından, yapılan güncellemeler ve yönlendirmeler aşağıdaki gibidir

- Kurum Geçici Vergi Beyannamesi ve Gelir Geçici Vergi Beyannamesinde 2023 yılı Brüt Satış Hasılatı Kontrolü eklenmiştir.

- Beyanname ekranında sistemden al işlemi sonrasında önceki döneminizdeki hesap planında 60’lı grubun alacak tarafındaki tutarı kontrol edip kullanıcıya bilgilendirme mesajı gönderir.

50.000.000 TL Altı uyarısı

50.000.000 TL Üstü uyarısı

- Kurum Geçici Vergi Beyannamesi ve Gelir Geçici Vergi Beyannamesi Sürekli İşlenmiş Altın ve Gümüş İle İştigal Eden Mükellef ayrımı için Ocak-Mart Dönemine ait bir düzeltme kaydı var ise sistem ilgili mükellefin durumuna ilişkin bilgilendirme mesajı gönderir.

Altın ve Gümüş İle İştigal Eden Mükellef kontrolü uyarısı

Senaryo Örnek Anlatım Tablo 1 Olası Durumlar

- 50.000.000 TL brüt satış hasılatı altında olan, Altın ve Gümüş ile iştigal olmayan mükellefler. 2024 İkinci Geçici Vergi Dönemi Beyannamesini Veren Mükelleflerin Durumu.

- Tebliğ yayımlanmadan önce 2024 hesap dönemi ikinci geçici vergi döneminde enflasyon düzeltmesi yapmış olan mükelleflerin yasal kayıtlarını düzeltmeleri gerekmeyecektir. Ancak, kar/zarar farkını beyannamelerinde belirtmeleri gerekmektedir.

Bu durumda olan mükellefler için kayıtlarında herhangi bir silme ve değişiklik yapmadan beyannamede sistemden al butonuna basıp gelen bilgiler doğrultusunda kar/zarar farkını beyannamede belirtebileceklerdir.

Sistemden alma işlemi sonrası Luca Muhasebe Yazılımı kontroller çerçevesinde kullanıcıya bilgi mesajı verecektir.

Düzeltmelerden oluşan farkları kontrol ederek Buraya Tıklayınız fonksiyonu ile sistem kar/zarar farklarını oluşturacak tutarları beyannamede ilgili alanlara gönderir. 658 hesap bakiyesini beyannamede Kanunen Kabul Edilmeyen satırına, 648 hesap bakiyesini ise Diğer İndirimler ve İstisnalar alanına VUK 563 Gereği 2024 YILI ENFLASYON DÜZELTMESİ KARLARI açıklaması ile yansıtır. Bu işlemlerin kontrolü kullanıcı tarafından yapıldıktan sonra beyannamenizi Bilanço Eklemeden! oluşturup gönderebilirsiniz.

Çok Önemli Not:

Neden Sabit Kıymetin Ayrılan Amortismanından gelen enflasyon farkı bu ekranda var ?

Tebliğin 4. Maddesinin 2. Bendinde yer alan ifadeye göre, “Bu kapsamdaki mükelleflerin enflasyon düzeltmesinden kaynaklı kar veya zarar kayıtları ile enflasyon düzeltmesi yapılmamasına göre oluşan kar/zarar farkını, 2024 hesap dönemi ikinci geçici vergi dönemine ilişkin beyannamelerinde duruma göre "Kanunen Kabul Edilmeyen Giderler" veya "Zarar Olsa Dahi İndirilecek İstisna ve İndirimler Bölümünün Diğer İndirimler" kısmında göstermek suretiyle beyan edecekler” inden sistem mevcut modüllerden hareketle Gelir Tablosuna doğal olarak da kar zararı enflasyondan dolayı etkileyen Sabit kıymet düzeltmesi sebebiyle oluşan artışın düzeltme sonrası muhtemel ayrılmış amortisman farkları da sistem tarafından siz değerli üyelerimize kolaylık sağlaması ve bilgi vermek açısından otomatik hesaplanarak sizlere gösterilmekte kayıtlarınızı kontrol ettikten sonra beyannamenize isterseniz dahil edebilirsiniz. Yine sabit kıymette olduğu gibi yalnızca 648 veya 658 hesap dışında kar zarara etki eden diğer etkiler var ise amortismanlar gibi bunları da beyannamenize dahil edebilirsiniz.

- 2024 İkinci Geçici Vergi Dönemi İtibariyle Enflasyon Düzeltme Kayıtlarını Yapmış Fakat Beyannamesini Vermeyen Mükelleflerin Durumu

- Tebliğ yayımlanmadan önce 2024 hesap dönemi ikinci geçici vergi döneminde enflasyon düzeltmesi yapmış olan mükelleflerin yasal süreçler tamamlanana kadar kayıtları silinmesi ya da pasife alınması meslek mensubunun sorumluluğundadır.

Bu durumda olan mükellefler elektronik deftere tabii olmayan veya elektronik deftere tabi olup defter ve beratlarını gönderiminde bulunmadı ise ve kayıtları silmek isterse;

- Yapılmış düzeltmeleri (Mizan ve Sabit Kıymet Düzeltmeleri) temizlenmeli. (Sabit Kıymet Düzeltmeleri Nasıl temizlenir öğrenmek için bu sayfayı inceleyebilirsiniz. https://lucayazilim.freshdesk.com/support/solutions/articles/67000737797-sabit-k%C4%B1ymet-enflasyon-d%C3%BCzeltmesi-silme-temizleme

Mizan Düzeltmelerini temizleme işlemleri için Muhasebe > Yeniden Değerleme ve Enf.Düz > Enflasyon Düzeltmesi Mizan alanından Yapılmış Düzeltmeler butonuna basıl düzeltmeleri seçerek temizleyebilirsiniz.

- Yansıtma İşlemleri için oluşturulan kayıtlar temizlenecek.

- Düzeltme sonrasında Sabit Kıymet Amortisman hesaplandı ise Sabit Kıymet İşlemleri > Dönem Cari Amortisman Sıfırlama alanından hesaplanan amortisman kayıtları silinecek. Fiş Listesinden Amortismana ait kayıtları da silmeyi unutmayınız.

Bu işlemlerden sonra Beyanname Ekranında Bilanço Eklemeden! beyannamenizi hazırlayıp gönderimde bulunabilirsiniz.

- Özel Durum: Sürekli İşlenmiş Altın ve Gümüş İle İştigal Eden Mükellefler

- Brüt satışlar toplamı 50.000.000 TL’nin altında olsa dahi, sürekli işlenmiş altın ve gümüş ile iştigal eden mükellefler enflasyon düzeltmesi yapmaya devam edecektir.

Bu durumda olan mükellefler için sistem kontrolü Ocak-Mart Dönemine ait bir düzeltme kaydı var ise sistem ilgili mükellefin durumuna ilişkin bilgilendirme mesajı gönderir. Beyannamede herhangi bir kar/zarar fark bildirimi yapmadan beyannamesine Bilanço Ekleyerek gönderimde bulunacaktır.

- Brüt Satışlar Toplamı 50.000.000 TL ve Üzerinde Olan Mükellefler

- 31/12/2023 tarihli gelir tablosunda brüt satışlar toplamı 50.000.000 TL ve üzerinde olan mükellefler, 2024 hesap döneminin ikinci ve üçüncü geçici vergi dönemlerinde enflasyon düzeltmesi yapacaktır.

Bu durumda olan mükellefler için sistem 2023 dönemi 60’lı Hesapta yer alan Brüt satış hasılatı tutarına bakacaktır. VUK 563 gereğince Enf.Düzeltmesine tabi olup düzeltme işlemlerini yapıp beyannamesine Bilanço Ekleyerek gönderimde bulunacaktır. Bu durumda olan mükellefler VUK 563 öncesi beyannamesini Enf.Düzeltmesi uygulayıp verdi ise tekrar düzeltme beyannamesi vermesine gerek yoktur.

Kurum Geçici Vergi Beyannamesi ve Gelir Geçici Vergi Beyannamesi Bilanço Ekle/Ekleme Seçeneği Beyanname Başlığına eklenmiştir.

İŞSİZLİK SİGORTASI PRİMİ

Mahkeme Ve İcra Daireleri Kararlarıyla 5.000 TL’nin Üzerinde Yapılacak Ödemelerde Vadesi Geçmiş Borç Araştırılacak

Deprem Nedeniyle Mücbir Sebep İlan Edilen Yerlerde Eski Nesil Pompa Ödeme Kaydedici Cihazların Yeni Nesil Akaryakıt Pompa Ödeme Kaydedici Cihazlarla Değiştirilmesine İlişkin Süre Uzatıldı

Bilindiği üzere Yeni Nesil Akaryakıt Pompa Ödeme Kaydedici Cihazlara ilişkin 527 Sıra No.lu Vergi Usul Kanunu Genel Tebliği 24/3/2021 tarihli ve 31433 sayılı Resmi Gazete’de yayımlanarak yürürlüğe girmiştir.

Söz konusu Genel Tebliğin 10 uncu maddesinin üçüncü fıkrası ile Başkanlığımız, Tebliğde belirlenen süreleri ynokc.gib.gov.tr adresinde ilan ederek uzatmaya yetkili kılınmıştır.

Bu kapsamda, Başkanlığımıza iletilen talepler ve genel hayatın gidişatı incelendiğinde, 6/2/2023 tarihinde meydan gelen deprem nedeniyle mücbir sebep ilan edilen Adıyaman, Hatay, Kahramanmaraş, Malatya ve Gaziantep ilinin Islahiye ve Nurdağı ilçeleri için söz konusu Genel Tebliğin;

- 5 inci maddesinin birinci fıkrasının (a) bendinde yer alan ve 30/4/2024 tarihinde ynokc.gib.gov.tr adresinde yapılan duyuru ile 31/8/2024 tarihine uzatılan tarihin,

- 5 inci maddesinin birinci fıkrasının (b) bendinde yer alan ve 30/4/2024 tarihinde ynokc.gib.gov.tr adresinde yapılan duyuru ile 31/8/2024 tarihine uzatılan tarihin,

- 6 ncı maddesinin ikinci fıkrasında yer alan ve 30/4/2024 tarihinde ynokc.gib.gov.tr adresinde yapılan duyuru ile 31/8/2024 tarihine uzatılan tarihin,

30/11/2024 tarihine uzatılması uygun bulunmuştur. duyurulur.

İHRACAT VE BORÇLANMADA KUR FARKI HANGİ HESABA KAYDEDİLİR?

646 KAMBİYO KÂRLARI HESABI

Kambiyo kârlarının izlendiği hesaptır. İHRACATLA ilgili DÖNEM İÇİNDE ortaya çıkan KUR FARKI bu hesaba DEĞİL, 601 YURT DIŞI SATIŞLAR HESABINA aktarılır.

60. BRÜT SATIŞLAR GRUBU

- Satılan mal ve hizmetlerle ilgili sübvansiyonlar,

- Satış tarihindeki vade farkları,

- İhracatla ilgili dönem içinde ortaya çıkan kur farkları,

- Vergi iadeleri brüt satışlar içinde gösterilir.

- Brüt Satışlara KDV dahil edilmez.

656 KAMBİYO ZARARLARI HESABI (-)

Kambiyo zararlarının izlendiği hesaptır. BORÇLANMA ile ilgili kur farkları bu hesaba alınmaz, 780 Finansman Giderleri Hesabında muhasebeleştirilir.

780 FİNANSMAN GİDERLERİ HESABI

Borçlanma ile ilgili katlanılan ve

* varlıkların maliyetine eklenmemiş bulunan

- Faiz,

- Kur Farkları,

- Komisyon ve benzeri giderleri kapsar.

660 KISA VADELİ BORÇLANMA GİDERLERİ HESABI

Bir yıla kadar vadeli olan borçla ilgili yukarıda yer alan giderler 781 Finansman Giderleri Yansıtma Hesabı aracılığıyla bu hesaba kaydedilir.

( 1- 2 SIRA NOLU MUHASEBE SİSTEMİ UYGULAMA GENEL TEBLİĞİ'NE GÖRE)

Ersan KARACA

Yeminli Mali Müşavir

This email address is being protected from spambots. You need JavaScript enabled to view it.

Deprem Bölgesinde Mücbir Sebep Uzatıldı

6 Şubat’ta Kahramanmaraş merkezli meydana gelen ‘Asrın Felaketi’ depremden etkilenen illerde bazı vergi ve SGK yükümlülüklerinin mücbir sebep kapsamına alınarak, ilgili kurumlara verilmesi gereken beyanname ve bildirimlerin verilme süresi ertelenmişti.

Başta Kahramanmaraş olmak üzere depremden etkilenen 11 ilde deprem tarihi itibarıyla mükellefiyet kaydı bulunan mükelleflerin, bu mükellefiyetleri nedeniyle vergi kanunları uygulaması bakımından 6.2.2023 tarihinden itibaren mücbir sebep halinde olduğu kabul edilmişti. Mücbir sebep halinin başladığı tarihten mücbir sebep halinin sona ereceği tarihe kadar verilmesi gereken beyanname ve bildirimlerin verilme süresi ertelenmişti.

Başta Adıyaman olmak üzere, Hatay, Kahramanmaraş ve Malatya illerinde bulunan STK, esnaf ve ticaret odaları ile iş dünyası temsilcileri mücbir sebebin uzatılması yönünde taleplerini ilgili kurumlara iletmiş ve uzatma istemişti.

Hazine ve Maliye Bakanlığı’nca mücbir sebep halinin; Adıyaman, Hatay, Kahramanmaraş ve Malatya illeri ile Gaziantep ilinin İslahiye ve Nurdağı ilçelerindeki mükellefler için 30.11.2024 Cumartesi günü sonuna uzatılması uygun bulunmuştur.

Buna göre, mücbir sebep süresince;

- Gelir stopaj vergisi beyannameleri, sosyal güvenlik mevzuatı gereğince sigortalıların mücbir sebep dönemine ilişkin prime esas kazanç ve hizmet bilgilerinin Muhtasar ve Prim Hizmet Beyannamesi ile bildirilmesinin zorunlu olması durumunda, bu beyannamelerin vergi kesintilerine (gelir stopaj vergisi) ilişkin kısmı, damga vergisi (beyannameli damga vergisi mükellefi) beyannameleri ile aylık ve üç aylık olarak verilen diğer beyanname ve bildirimlerin (Tablo-1),

- KDV beyannameleri (üç aylık olarak verilenler dahil) ile Ba-Bs Bildirimleri’nin (Tablo-2),

Yıllık gelir ve kurumlar vergisi beyannamelerinin (Tablo-3), verilme ve ödeme süreleri aşağıda yer alan tablolarda belirtilen sürelerin sonuna kadar,

Yukarıda belirtilen beyannameler ve bildirimler dışında kalan beyanname ve bildirimlerin verilme süresi 31.1.2025 tarihine kadar (bu tarih dahil), bu beyannamelere ve bildirimlere istinaden tahakkuk eden vergilerin ödeme süresi 28.2.2025 tarihine kadar (bu tarih dahil),

mücbir sebep halinin başladığı 6.2.2023 tarihinden önce tahakkuk etmiş olup vadesi bu tarihten sonraya rastlayan her türlü vergi, ceza ve gecikme faizi ile mücbir sebep halinin başladığı tarihten önce ikmalen, re’sen veya idarece tarh edilen ve vadesi mücbir sebep halinin başladığı tarihten sonrasına rastlayan her türlü vergi, ceza ve gecikme faizlerinin ödeme süresinin; her bir vade tarihi itibarıyla ayrı ayrı değerlendirilerek, normal vade tarihlerinden itibaren 1 yıllık sürenin sonuna kadar, 1 yıllık sürenin 31.12.2024 tarihinden sonrasına tekabül etmesi durumunda ise 31.12.2024 günü sonuna kadar,

2023 yılı motorlu taşıtlar vergisinin ikinci taksiti ile 2024 yılı motorlu taşıtlar vergisinin birinci ve ikinci taksitlerinin ödeme süresi 31.12.2024 günü sonuna kadar uzatılmıştır.

Adıyaman, Hatay, Kahramanmaraş ve Malatya illeri ile Gaziantep ilinin İslahiye ve Nurdağı ilçelerindeki mükellefler için 30.11.2024 Cumartesi günü sonuna kadar uzatılması bu illerdeki şirketleri, esnafı ve iş insanlarımızı rahatlatmıştır. Resul KURT

https://www.ekonomim.com/kose-yazisi/deprem-bolgesinde-mucbir-sebep-uzatildi/765080

Konkordato Kararlarının Sosyal Güvenlik Uygulamalarına Etkisi

Ekonomik durgunluk ve finansmana erişimde yaşanan sorunların işletmelerin sürdürülebilirliğini ciddi olarak etkilemeye başladığı görülmektedir.

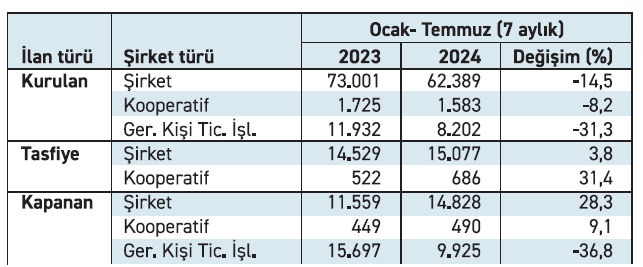

Türkiye Odalar ve Borsalar Birliği’nin, kurulan/kapanan şirket istatistiklerine göre 2024’ün ilk 7 ayında, 2023’ün ilk 7 ayına göre kurulan şirket sayısı %14,5, kurulan gerçek kişi ticari işletme sayısı %31,3, kurulan kooperatif sayısı %8,2 azalmıştır.

Yine, 2024’ün ilk 7 ayında, 2023’ün ilk 7 ayına göre kapanan şirket sayısı %28,3 kapanan kooperatif sayısı %9,1 artmış olup, kapanan gerçek kişi ticari işletme sayısında %36,8 azalış olmuştur.

Yine, kamuoyuna yansıyan bilgilere göre, 2024’ün ilk yedi ayında 2023’e göre konkordato sayısının yüzde 200 ‘e yakın arttığı, konkordato kararlarında inşaat, tekstil, mobilya, tıbbi ekipman ve medikal ürünler, otomotiv">otomotiv yan sanayinde faaliyet gösteren firmaların da aralarında bulunduğu metal ürün imalatı sektöründeki firmaların ön planı çıktığı anlaşılmaktadır.

Konkordato, vadesi gelmiş borçlarını ödeyemeyen veya ödeyememe tehlikesi bulunan borçluların, kanunda öngörülen şartlarla mahkemenin denetimi ve gözetimi altında, alacaklıları ile anlaşmak suretiyle borçlarını tasfiye etmesine veya işletmesinin mali durumunu düzletmesine imkân veren hukuki bir süreçtir.

Konkordatoda, borçlu ve alacaklılar arasında bir anlaşma sağlanarak, borçların yeniden yapılandırılması veya ödeme planının belirlenmesi amaçlanmaktadır.

2004 sayılı İcra ve İflas Kanunu’nun 285 inci maddesinde yer alan "Borçlarını, vadesi geldiği hâlde ödeyemeyen veya vadesinde ödeyememe tehlikesi altında bulunan herhangi bir borçlu, vade verilmek veya tenzilat yapılmak suretiyle borçlarını ödeyebilmek veya muhtemel bir iflâstan kurtulmak için konkordato talep edebilir." hükmü uyarınca borcun vadesinde ödenememesi veya ödenememe tehlikesinin bulunması, konkordatoya başvuru için yeterli görülmüştür.

Aynı kanunun "Kesin mühletin alacaklılar bakımından sonuçları" başlıklı 294 üncü maddesinde, mühlet içinde borçlu aleyhine 6183 sayılı Kanun’a göre yapılan takipler de dâhil olmak üzere hiçbir takip yapılamayacağı, evvelce başlamış takiplerin duracağı, ihtiyatî tedbir ve ihtiyatî haciz kararlarının uygulanmayacağı ve bir takip muamelesi ile kesilebilen zamanaşımı ve hak düşürücü sürelerin işlemeyeceği, 288 inci maddesinde ise geçici mühletin, kesin mühletin sonuçlarını doğuracağı hüküm altına alınmıştır.

Konkordatoda SGK icra takip işlemleri

Yukarıdaki hükümler uyarınca, konkordato talebine istinaden geçici veya kesin mühlet kararı verilmesinden sonra, mühlet kararı verilen borçlu ile sınırlı olmak üzere SGK tarafından ihtiyati haciz dâhil hiçbir icra takip işlemi yapılmamaktadır. Ancak, mühlet kararı verilmeden önce yapılmış olan hacizler ile diğer takipler kaldırılmamaktadır.

Mühlet bitiminde mahkemeden mühletin uzatılması kararının verilip verilmediği sorularak gelen cevaba göre işlem yapılmaktadır.

Yönetim kurulu üyeleri ve üst düzey yöneticilere yönelik icra takip işlemleri

Yargı kararlarında; 6183 sayılı Kanun’a göre yapılan takipler de dâhil olmak üzere hiçbir takip yapılamayacağı düzenlemesi uyarınca sigorta primlerinin tahsilinin imkânsız olduğu, bu tahsil imkânsızlığının ise yönetim kurulu üyesinin veya üst düzey yöneticinin kusurundan değil, doğrudan kanundan doğduğu, dolayısıyla yönetim kurulu üyesi veya üst düzey yönetici yönünden 5510 sayılı Kanun’un 88’inci maddesinde yer alan “haklı sebep” kavramı kapsamında kabul edilmesi gerektiği yönünde kararlar verildiğinden mühlet süresi içerisinde ödenmeyen prim alacaklarının takibinde 5510 sayılı Kanun’un yirminci fıkrası kapsamında tüzel kişilik üst düzey yönetici ve yetkililerine yönelik takip de yapılmamaktadır.

Ancak, mühlet kararı öncesi dönemlere ilişkin borçların takibinde tüzel kişi hakkında verilen mühlet kararı, tüzel kişinin üst düzey yönetici ve yetkilileri ile limited şirket olması hâlinde ayrıca ortakları hakkında takip yapılmasına engel teşkil etmediğinden, mühlet kararı öncesi dönemlere ilişkin borçların takibinde şirket müdürleri, yönetim kurulu üyeleri, kanuni temsilcileri, üst düzey yöneticileri ile limited şirketin ortakları hakkında icra takip işlemlerine devam edilmektedir.

Borçlarda indirim, gecikme zammı, borcun vadeye bağlanması durumu

6183 sayılı Kanun’un 101’inci maddesinde, amme idaresi tarafından iflas talebinde bulunulsa dahi

tasdik edilen konkordatonun amme alacakları için mecburi olmadığı hüküm altına alınmıştır.

Bu çerçevede, gerek borçlu tarafından konkordato talep edilmesi, gerekse SGK tarafından borçlunun iflasının istenilmesi durumunda geçici veya kesin mühlet kararı verilen borçlunun borçları hakkında herhangi bir indirim yapılması, gecikme zammı işlememesi veya borcun vadeye bağlanması gibi sonuçlar SGK alacakları açısından dikkate alınmamaktadır.

Konkordato kararının diğer SGK yükümlülüklerine etkisi

Konkordato kararları, borçlarını, vadesi geldiği hâlde ödeyemeyen veya vadesinde ödeyememe tehlikesi altında bulunan borçlulara, vade verilmek veya tenzilat yapılmak suretiyle borçlarını ödeyebilmek veya muhtemel bir iflâstan kurtulmak için yapılmış anlaşma olduğundan, konkordato ilan etmiş firmaların sosyal güvenlik mevzuatından kaynaklanan diğer yükümlülüklerine (sigortalı işe giriş, çıkış bildirimleri, aylık prim tahakkukları, iş kazası bildirimleri vd.) herhangi bir etkisi olmayıp, bu yükümlülüklerini yasal süresi içinde yerine getirmeye devam etmeleri gerekmektedir.Celal ÖZCAN

Asıl İşveren Ve Alt İşveren Arasındaki Rücu İlişkisi

Söz konusu sorumlulukta öncelikli olarak, işveren şirket ile taşeron firma arasında İş Kanunu kapsamında asıl- alt işveren ilişkisi olup olmadığı tespit edilir. İş Kanunu 2. maddesi 6. Fıkrası ve Alt-İşverenlik Yönetmeliği 4. maddesi birlikte değerlendirildiğinde, şirket ve taşeron arasında asıl-alt işveren ilişkisi doğabilmesi için bazı şartların gerçekleşmesi gerekir. Bunlardan ilki; Asıl işveren taşerona işin bir bölümünü teslim etmesi gerekir. (Anahtar teslim, ihale gibi işlerde bu ilişki kurulmaz)İkincisi; söz konusu taşeron hizmetinin şirketin işyerinde/tesislerinde ifa edilmesi gerekir.

Alt işveren ve asıl işveren ilişkisinde 3. Kişilere ve işçilere karşı birlikte sorumluluk (müteselsil ve münferiden) esastır. Ancak; bazı durumlarda ilişkinin işçi temini olmayıp işin devri konulu olması nedeniyle, sorumluluğun bütünüyle alt işverende olduğu durumlar tespit edilmelidir. Sorumluluk işçiye karşı,3. Kişiye karşı ve iş kazaları açısından olmak üzere üçe ayrılır.

İşçi alacakları açısından; Yargıtay kararlarında önce sözleşmeyi esas almaktadır. Alt işveren ve asıl işveren arasında görülecek davada sözleşmede sorumluluğun kime ait olacağının belirlendiği alt işverenlik sözleşmesine göre çözüleceğini belirtmiştir. Sigorta primlerinin kimin ödediği de sorumluluk açısından belirleyici bir unsurdur.

İş kazaları açısından; güvenlik önlemlerini alma yükümlülüklerini düzenleyen sözleşme, önlemleri alma konusunda kimin ne kadar kusurlu olduğu yani kusur oranı belirleyici unsurdur.

Üçüncü kişilere karşı sorumluluk açısından; işin yapılma şekli ve yine alt işveren ve asıl işveren arasındaki sözleşme asıldır.

Örnek olarak, asıl işveren tüm önlemleri almış, alt işveren sahayı ve işçileri yönetememiş ise sorumluluk alt işverendedir. Tarafların arasındaki sözleşmeler ve kusur oranı sorumluluğu belirlemede esastır.

Ege Demiralp

Avukat

https://www.ekonomim.com/kose-yazisi/asil-isveren-ve-alt-isveren-arasindaki-rucu-iliskisi/765083

Pasif Kalemlerin Enflasyon Düzeltme Farklarına İlişkin Değerlendirmeler

I-Pasif Kalemlerin Enflasyon Düzeltme Farklarına İlişkin Değerlendirmeler:

213 sayılı Vergi Usul Kanunu(VUK)’nun mükerrer 298. maddesine göre pasif kalemlere ait enflasyon fark hesapları, herhangi bir suretle başka bir hesaba nakledildiği veya işletmeden çekildiği takdirde, bu işlemlerin yapıldığı dönemlerin kazancı ile ilişkilendirilmeksizin, bu dönemde vergiye tâbi tutulur. Ancak, öz sermaye kalemlerine ait enflasyon farkları düzeltme sonucu oluşan geçmiş yıl zararlarına mahsup edilebilir veya kurumlar vergisi mükelleflerince sermayeye ilave edilebilir; bu işlemler kâr dağıtımı sayılmaz.

Mezkur maddenin 7. bendinde geçiş dönemleri için özel bir hüküm bulunmakta olup, enflasyon düzeltmesi uygulanmayan bir hesap döneminden sonra enflasyon düzeltme şartlarının yeniden oluşması halinde; enflasyon düzeltmesi yapılan en son dönemden başlamak üzere enflasyon düzeltmesi yapılır. Bu şekilde belirlenen geçmiş yıl kârı vergiye tâbi tutulmaz, geçmiş yıl zararı zarar olarak kabul edilmez. Ancak, matrahın tespitinde geçmiş yıl malî zararları mukayyet değerleri ile dikkate alınır. Birikmiş amortismanlar, ait oldukları kıymetin bilanço tarihindeki değerinde düzeltme sonrasında ortaya çıkan artış oranı dikkate alınarak düzeltilir.

Bu işlemlerden doğan pasif kalemlere ait fark hesapları için yukarıda ifade edilen (5) numaralı bendin beşinci paragraf hükmü uygulanır.

Bu çerçevede hem 2023 (ve buna ilişkin özel hesap dönemi), hem de bundan sonraki enflasyon düzeltmesi yapılan dönemler için pasif kaynaklar ve özel olarak özkaynaklar için bu kurallar geçerli olacaktır. Buna göre, pasif kalemler ve özellikle özkaynak enflasyon düzeltme farkları vergilendirme açısından özel önem ve değer taşıyan bir kavram olarak karşımıza gelmektedir. Yapılabilecek olası bir hata ağır bir vergisel yaptırıma dönüşebilecek durumdadır.

Sermaye olumlu farklarından geçmiş yıl zararlarının mahsup edilebileceği hususunda yasada gelir ve kurumlar vergisi mükellefleri açısından bir ayrım yapılmamıştır. Fakat, VUK’un mükerrer 298/5. maddesinde açıkça belirtildiği üzere, öz sermaye düzeltme farklarının sermayeye ilave edilebilmesi imkânı sadece kurumlar vergisi mükelleflerine tanınmıştır. Dolayısıyla, kazançları bilanço esasına göre tespit edilen gelir vergisi mükelleflerinin öz sermaye farklarını sermayeye ilave etmesi halinde bu işlem, işlemin yapıldığı dönemlerin kazancı ile ilişkilendirilmeksizin bu dönemde vergiye tabi tutulur.

Bilançoların pasifinde yer alan özsermaye düzeltme farkları, sadece enflasyon düzeltmesi sonucu oluşan geçmiş yıl zararlarına mahsup edilebilir. Yani, söz konusu enflasyon düzeltme farkları, enflasyon düzeltmesi işleminden kaynaklanmayan geçmiş yıllar zararlarına ve cari dönem ticari/zirai faaliyet zararlarından mahsup edilemez. 2023 yılında doğmuş enflasyon düzeltme zararları mahsup olanağına sahipken, 2027 yılında bu dönemin zararına mahsup olanağı olmayacaktır. Olursa, vergisel yaptırımları söz konusu olacaktır. Bu nedenle böyle bir mahsup durumunda alınan kararlarda hangi yılın zararına mahsup yapıldığının da açıkça belirtilmesi mağduriyet yaşanmaması adına önemli olacaktır. Yapılması planlanan böyle bir mahsubun pasif kaynakların işletmeden çekişine yol açacak şekil ve/veya tutarda olmaması büyük önem arz etmektedir.

Burada üzerinde önemle durulması gereken en hassas nokta “düzeltme sonucu oluşan geçmiş yıllar zararının” ne olabileceği veya bundan ne anlaşılması gerektiğidir.

Bu kavramı tanımlamak gerçekten güçtür, zira 2023 yılı geçiş düzeltmeleri sonucu oluşan geçmiş yıllar zararının tamamının mı kastedildiği, yoksa sadece normal ticari faaliyet sonucu oluşan geçmiş yıllar zararları ve dönem net zararının dışında kalan zararlar mı olduğu tartışmaya açıktır.

Bir başka soru bu enflasyon düzeltmesi sonucu oluşan geçmiş yıl zararının sadece 2023 yılında vukubulan zarar olup olmadığıdır.

Yine, 2023 ve önceki yıllarda doğan karların 698-Enflasyon Düzeltme Hesabı ile kapatılmasına rağmen kısmen zarar çıktığından bu zararı bu şekliyle mi bir enflasyon düzeltme zararı olarak dikkate alacağız yoksa bu karların bir düzeltme kaynaklı işlem olmadığını düşünerek sadece düzeltme kaynaklı zararı (varsa) dikkate alacağız?

Bize göre, örneğin 2024 yılında böyle bir teknik terime sahip olma imkanımız ise hiç yoktur; çünkü bu döneme “enflasyon düzeltmesi neticesinde doğan bir geçmiş yıl zararı” diye kavram olamaz. Mesela, 2024 veya enflasyon düzeltmesinin olduğu sonraki yıllarda gelir tablosunda hiçbir kalemi bulunmayan “sadece enflasyon düzeltme zararı” bulunan bir firma için bu zarar sonraki yıllarda enflasyon düzeltmesi ile doğmuş bir geçmiş yıllar zararı olarak mı kabul edilecektir? Hipotezi biraz genişlettiğimiz de başkaca gelir gider unsurları da olduğunda bu zarar tespitinin nasıl yapılabileceği oldukça sorunlu bir husustur.

Kanun hükmüne göre enflasyon düzeltme hesabının “aslen” geçmiş yıl kârları veya geçmiş yıl zararları ile ilgisi yoktur. Çünkü, teknik terim olarak enflasyon düzeltme hesabı; parasal olmayan kıymetlerin düzeltilmesi sonucu oluşan farkların kaydedildiği hesabı (Bu hesap enflasyon fark hesapları ile karşılıklı olarak çalışır. Parasal olmayan aktif kıymetlerin enflasyon düzeltmesine tâbi tutulması sonucu oluşan farklar bu hesabın alacağına, parasal olmayan pasif kıymetlerin enflasyon düzeltmesine tâbi tutulması sonucu oluşan farklar ise borcuna kaydedilir. Enflasyon düzeltme hesabının bakiyesi gelir tablosuna aktarılmak suretiyle kapatılır.).

Enflasyon düzeltmesinde bu hesap ile geçmiş yıl zararının ilişkisi kanunen ancak özel bir duruma bağlıdır. Şu kadar ki, enflasyon düzeltmesi uygulanmayan bir hesap döneminden sonra enflasyon düzeltme şartlarının yeniden oluşması halinde; enflasyon düzeltmesi yapılan en son dönemden başlamak üzere enflasyon düzeltmesi yapılır. Bu şekilde belirlenen geçmiş yıl kârı vergiye tâbi tutulmaz, geçmiş yıl zararı zarar olarak kabul edilmez.

Bu hükümlere göre enflasyon düzeltmesi ile geçmiş yıl zararı ancak enflasyon düzeltmesi uygulanmayan bir hesap döneminden sonra enflasyon düzeltme şartlarının yeniden oluşması halinde ortaya çıkmakta olup, bu dönem çok açıktır ki 2023 yılı veya özel hesap dönemi olarak bu yıla ilişkin dönemdir.

Buna göre, sadece 2023 yılı düzeltmesinde enflasyon düzeltmesi kaynaklı geçmiş yıl zararına yer verildiğini, dolayısıyla sonraki yıllar zararının içinde enflasyon düzeltme zararı dahi olsa bu kavram içinde mütalaa edilemeyeceğini belirtmek isteriz. Çünkü kanuni düzenlemede (VUK 298/A-5), pasif kalemlere ait enflasyon fark hesaplarının, herhangi bir suretle başka bir hesaba nakledildiği veya işletmeden çekildiği takdirde, bu işlemlerin yapıldığı dönemlerin kazancı ile ilişkilendirilmeksizin, bu dönemde vergiye tâbi tutulacağı belirtildikten sonra, öz sermaye kalemlerine ait enflasyon farklarının düzeltme sonucu oluşan geçmiş yıl zararlarına mahsup edilebileceği veya kurumlar vergisi mükelleflerince sermayeye ilave edilebileceği; bu işlemlerin kâr dağıtımı sayılmayacağı hükme bağlanmıştır.

- Burada yaşanması muhtemel bir başka çok önemli sorun ise 2023 yılında ortaya çıkan “düzeltme kaynaklı geçmiş yıl zararının” sonraki yıllardaki (2024 ve sonrası) enflasyon düzeltmesi ile endekslenmiş değerin tamamının (yani değer farklarını içerecek şekilde) mahsup için olanaklı olup olmayacağı hususudur.

- Bize göre bu düzeltilmiş bilançoda yer alan rakamlar 01.01.2024 için başlangıç değerleri olduğu, düzeltme şartlarının devamı sürecince bu zararların düzeltilmiş tutarlarının da mahsup için mümkün olduğu, nihayetinde ferilerin de aslına tabi olduğu, aksi yönde belirleme olmadığı gerekçeleriyle bu düzeltme farklarının da mahsup olanağının olduğunu düşünmekteyiz.

Görüşlerine değer verdiğimiz değerli üstadım Sn. Erdoğan SAĞLAM, ticari faaliyetten doğan geçmiş yıl zararları ve 2023 yılı ticari zararının mahsuba konu edilemeyeceği ve yine ticari faaliyetten doğan geçmiş yıl kârları ve 2023 yılı dönem kârının mahsup edilebilecek tutarı azaltamayacağı şeklinde görüş deklare etmiştir. Ayrıca düzeltme yapıldıktan sonraki dönemlerde doğacak ticari zararlara da, öz sermaye hesaplarına ilişkin enflasyon farkları mahsup edilemeyecektir. Nitekim geçmiş 2003 enflasyon düzeltmesine ilişkin verilen özelgelerde, ticari faaliyetten doğan zararlara bu mahsubun yapılamayacağı, yapılması halinde vergilendirileceği açıklanmıştır.[1].

Biz de bu görüşlere aynen katılıyoruz. Bu nedenle mükellefler özsermaye farklarını geçmiş yıllar zararlarına mahsup ederlerken 698-Enflasyon Düzeltme Hesabından doğan nihai geçmiş yıllar zararını değil, kaynakları itibariyle bizahati enflasyon düzeltmesi kaynaklı zararları (varsa) dikkate almaları gerekmektedir. Böyle bir zarar yoksa mahsup olanağı olmadığı da açıktır.

555 sıra No.lu VUK Genel Tebliğinin 30/4 maddesine göre de mükellefler 2023 hesap dönemi sonuna ait bilançolarının düzeltilmesi neticesinde oluşan geçmiş yıl zararlarını, düzeltme işlemi neticesinde oluşan öz sermaye farklarına mahsup edebilecekler ve 2023 hesap dönemi sonuna ait düzeltilmiş bilançoya ait nihai kâr ya da zarar rakamına ulaşacaklardır. Fakat, bir işletmede vukubulan zarar ancak ertesi yıl onun için geçmiş yıl zararı olabilirken aynı yıl içinde doğan bir zarara bu (kanunda geçmiş yıl zararına devredilir ibaresi olsa da) tanımlama ile mahsup imkanı verilmesi dikkate değer bir husustur.

Gerçekten de bu kadar vergilendirme sorunu yaşatabilecek bir konuda teknik olarak kolay olmasa da, mükelleflerin geçmiş yıl ticari kar veya zararları ile 2023 yılı ticari kar veya zararını düzeltme kar veya zararlarından ayrı hesaplarda takip etmelerinde yarar bulunmaktadır. Bize göre, aslen idarenin bu geçmiş yıl kar veya zararları ile dönem net kar veya zararını 698-Enflasyon Düzeltme hesabına aktarması çok önemli bir mantalite sorunudur. Bu kaynaklar düzeltmeye yine tabi olacaklar ama yıllar itibariyle izlenebilmeleri, geçmiş hakkında takip edilebilmeleri, doğru finansal değerlendirmeleri sağlamak ve buradaki gibi bazı olumsuz sonuçları engellemek adına kendi öz hesaplarında takibi son derece önemliydi. Böyle bir muhasebeleştirme işlemi oldukça hatalıdır.

Bir idari görüşe göre VUK’un mükerrer 298. ve geçici 25. maddeleri hükümleri, öz sermaye kalemlerine ait enflasyon farklarının düzeltme sonucu oluşan geçmiş yıl zararına mahsup edilebileceğine ilişkin olup, her iki maddede de cari dönem zararının, öz sermaye kalemlerine ait enflasyon farkları ile mahsup edilebileceğine ilişkin herhangi bir hüküm bulunmamaktadır. Bu nedenle, cari döneme ait zararın, öz sermaye kalemlerine ait enflasyon farkları ile mahsup edilmesi halinde bu hususun başka bir hesaba nakledilme addedilmek suretiyle, söz konusu işlemlerin yapıldığı dönemin kazancı ile ilişkilendirilmeksizin vergiye tabi tutulması gerekmektedir (Ankara Vergi Dairesi Başkanlığının, 17.06.2020 tarih ve 38418978-125[6-18/43]-E.158697 Sayılı Özelgesi) [2].

Bir şirketin mali duran varlık iştirakinin, 20… yılında … TL bedelle satıldığı ve … TL zarar doğduğu belirtilerek, söz konusu zararın şirket bilançosunun öz kaynakları içerisindeki … TL sermaye düzeltmesi olumlu farklarından mahsup edilip edilemeyeceği hususundaki soruya iştirak satışı sonucu doğan zarar her ne kadar enflasyon düzeltmesi kaynaklı olsa da VUK un mükerrer 298/A-7 ve geçici 25-g maddelerinde bahsedilen ve öz sermaye kalemlerine ait enflasyon farklarının mahsup edilebileceği düzeltme sonucu oluşan geçmiş yıl zararları kapsamında değildir. Dolayısıyla şirketiniz bilançosunda öz kaynaklar içinde yer alan sermaye düzeltmesi olumlu farklarının 20… yılı Şirketiniz bilançosunda geçmiş yıl zararları olarak gözüken iştirak satış zararına mahsup edilmesi mümkün bulunmamaktadır şeklinde bir cevap verilmiştir (İstanbul Vergi Dairesi Başkanlığının, 20/11/2012 Tarih ve 11395140-019.01-3060 Sayılı Özelgesi) [3].

Buna karşın, Sirkülerde sermaye olumsuz farkları çıktığı zaman bunların da sermaye olumlu farklarından mahsup edilerek net sonucun dikkate alınacağı anlaşılmaktadır.

Ayrıca, sermaye olumsuz farklarının düzeltilmiş geçmiş yıl kârlarından mahsubuna yönelik olarak kanunda bir düzenleme olmadığı anlaşılmaktadır.

VUK’un mükerrer 298/5. maddesi uyarınca yapılacak vergilemenin, “dönem kazancı ile ilişkilendirilmeksizin vergiye tabi olacaktır” ifadesinin hangi vergi türlerini kapsadığı açık değildir. Bir diğer ifadeyle, bu işlemlerde sadece kâr dağıtımına bağlı bir stopaj yoluyla mı, yoksa ek olarak gelir/kurumlar vergisine tabi olup olmadığının, hatta 2025 yılında hayatımıza girecek olan asgari kurumlar vergisi açısından da tespitine ihtiyaç vardır.

Danıştay 4. Dairesinin 10.03.2009 Tarih ve 2009/100 E. No, 2009/1156 K. No. kararına göre bu vergilemede kurumlar için kurumlar vergisi ve kar dağıtımı halinde ayrıca gelir (stopaj) vergisi olup, bu işlemlerin yapıldığı dönemin kazancı ile ilişkilendirilmeden ayrıca vergiye tabi olması gerekmektedir. Yani, ortaklar açısından nakden veya hesaben bir ödeme kavramı dahi aranmaksızın vergileme gerekmektedir.

555 sıra No.lu VUK Genel Tebliğine göre pasif kalemlere ait enflasyon fark hesapları, herhangi bir suretle başka bir hesaba nakledildiği veya işletmeden çekildiği takdirde, bu işlemlerin yapıldığı dönemlerin kazancı ile ilişkilendirilmeksizin, bu dönemde vergiye tabi tutulacaktır. Yapıldığı dönemin kazancı ile ilişkilendirilmeksizin vergilenmesinden kasıt, dönemin zararla sonuçlanması veya çeşitli indirim ve istisnalar nedeniyle matrah çıkmaması durumunda dahi vergilemenin yapılacağı anlamına gelmektedir. Ancak, avanslar, depozitolar, hakedişler ve sabit kıymet yenileme fonu gibi işleyişi gereği ilgili olduğu hesaplara aktarılarak kapatılması mümkün olan hesapların kapatılması durumunda, bunlara ait enflasyon fark hesapları işletmeden çekilmiş sayılmaz.

213 sayılı Kanunun mükerrer 298. maddesinin (A) fıkrasının (5) ve (7) numaralı bentleri uyarınca, öz sermaye kalemlerine ait enflasyon farkları düzeltme sonucu oluşan geçmiş yıl zararlarına mahsup edilebilir veya kurumlar vergisi mükelleflerince sermayeye ilave edilebilir; bu işlemler kâr dağıtımı sayılmaz.

Gelir vergisi mükelleflerinin sermaye olumlu farklarını, işletmeden çekmesi durumunda, gerek VUK’un mükerrer 298/5 ve gerekse Gelir Vergisi Kanunu (GVK)’nun 38. maddesine göre, işletmeden çekilen değerlerin, hesap dönemi sonundaki ve başındaki değerler arasındaki öz sermaye farkına ilave edileceği düzenlemesi uyarınca da dönem kazancı ile ilişkilendirmeden gelir vergisine tabi olması gerekir. Diğer taraftan, gelir vergisi mükelleflerinde kar dağıtımına bağlı stopaj uygulaması bulunmamaktadır. Çekilen değerlerin elde edenler açısından vergiye tabi gelir olarak dikkate alınması gerektiği açıktır. Gelir İdaresi Başkanlığı “ işyerinizin kapatılması, bilançonuzda yer alan sermaye (olumlu) farkları hesabındaki tutar açısından çekiş olarak değerlendirilecek ve düzeltme işlemin yapıldığı dönemin kazancı ile ilişkilendirilmeksizin, bu dönemde vergiye tabi tutulacaktır açıklamasında bulunmuştur (Çanakkale Defterdarlık Gelir Müdürlüğünün, 17/06/2011 tarih ve B.07.4.DEF.0.17.10.00-VUK-2010-4 sayılı özelgesi) [4].

Özsermaye farklarının sermayeye ilave edilebilmesi imkânı ise sadece kurumlar vergisi mükelleflerine tanınmış bir hak olduğundan; bir özelgede gelir vergisine tabi şahıs işletmenizin yeni kurulan limited şirkete devrinde enflasyon farklarının devralan şirketin bilançosunda aynen yer alması, başka bir hesaba nakledilmemesi veya şirketten her ne ad altında olursa olsun çekilmemesi şartıyla işletmeden çekilmiş sayılmayacağı veya başka bir hesaba aktarılmış olduğu kabul edilmeyeceğinden vergilendirilmemesi gerektiği belirtilmiştir (Muğla Vergi Dairesi Başkanlığının, 07.09.2011 tarih ve B.07.1.GİB.4.48.15.02-48.15.02/VUK-11-88 sayılı özelgesi) [5].

Bilanço esasına göre defter tutmakta iken, 213 sayılı Kanunun 180’inci maddesi çerçevesinde işletme hesabı esasına göre defter tutmaya başlayan bir gelir vergisi mükellefinin işletme hesabı esasına geçmesi dolayısıyla kanun hükmünden kaynaklanan defter tutmayla ilgili bir değişikliğin oluşması mevzu bahis olduğundan, bu durum söz konusu enflasyon farklarının işletmeden çekilişi olarak değerlendirilmeyecektir.

Tebliğe göre 2024 yılında gerçekleşen bir devir, nev’i değişikliği, tam bölünme ve birleşme hallerinde devir, bölünme veya birleşmenin bünyesinde gerçekleştiği kurum, ortadan kalkan şirket veya şahıs işletmesinin 2023 hesap dönemi sonuna ait bilançosunu enflasyon düzeltmesine tabi tutacaktır. Bu nedenle 2023 yılı sonu itibariyle bilançodaki tüm düzeltilmiş değerler devir ve bölünmeye konu edilecektir.

Fakat, 31.12.2023 tarihinden sonra bölünme veya devir tarihine kadar envantere giren kıymetler hakkında ne olacağı belirtilmese de bu kıymetlerin envantere dahil olduğu tarihten itibaren düzeltme tarihleri dikkate alınarak düzeltilmesi gerektiği açıktır. Aksi takdirde düzeltme işlemlerinin bütünlüğü kaybolur.

İştirak ilişkisi olan bir devir işleminde devir alan şirketin sermaye olumlu farkı olabileceği gibi, aynı zamanda devrolan şirketin de sermaye olumlu farkı olabilecektir. Bu durumda, müspet veya menfi farkın tespitinde devrolunan şirketin sermaye olumlu farkının ne olacağı önemlidir. Zira, özsermaye kalemlerine ilişkin enflasyon düzeltme farkları geçmiş yıl zararlarına mahsup olabilir, sermayeye ilave olabilir fakat işletmeden çekildiği veya başkaca bir hesaba alındığı zaman bu işlemlerin yapıldığı dönemlerin kazancı ile ilişkilendirilmeksizin bu dönemde vergiye tabi tutulacaktır.

Bu durumda, böyle bir devir işleminde devir alan şirket bünyesinde iki adet sermaye olumlu farkı çıkması durumu ortaya çıkabilecektir. Örneğin; tek bir sermaye ile kurulmuş bir şirket bu sermaye ile başka bir şirkete sermaye koyarak iştirak etmiş ise ortada bir adet sermaye ve sermaye olumlu farkı olması gerekmektedir. Fakat, böyle bir işlemde devir gelen şirketin sermaye olumlu farkının işletmeden çekildiği veya başkaca bir hesaba aktarıldığı iddiası haksız bir sonuca yol açabilmektedir. Ortada bir adet sermaye ile sermaye farkının olması gerekmektedir. Zaten, ticaret sicili uygulamalarında devir alan şirket devir olan şirketin tek tüzel ortağı ise devralan şirket bünyesinde sermaye artışı yapılmamaktadır. Bu nedenle asıl hangi işleme tabi ise ferisinin de özel bir hüküm olmadığı durumda aynı işleme tabi olması gerektiği düşünülebilir.

Kısmî bölünme sonucunda aynî sermaye konulan şirketten alınan hisse senetlerinin ortaklara verilmesi nedeniyle şirket sermayesinin azaltılması ve daha önce sermayeye eklenmiş olan, enflasyon düzeltmesi fark hesapları ile geçmiş yıl kârlarının da bulunması durumunda; devralan şirkette yapılacak sermaye artışında enflasyon düzeltmesi fark hesaplarının ve geçmiş yıl kârlarının sermayenin bir unsuru olarak yer alması ve ayrı şekilde görülmesi şartıyla bu işlem işletmeden çekiş olarak değerlendirilmeyecek ve vergiye tabi tutulmayacaktır.

Sermaye azaltımının, sermayeye eklenmiş olan enflasyon düzeltmesi olumlu farkları, sermaye yedekleri ile geçmiş yıl karlarından karşılandığı ve bu hesaplarda yer alan tutarların devir alan şirketin sermaye alt hesaplarında takip edilmediği durumlarda ise sermaye azaltımı esnasında gerekli vergilendirme işlemlerinin yapılacağı tabiidir.

Ancak, devralan şirkette sermayenin bir unsuru olarak yer alan enflasyon farklarının ve geçmiş yıl zararlarının, devralan şirkette bir başka hesaba nakledilmesi veya işletmeden çekilmesi ya da sermaye azaltımına gidilmesi halinde, enflasyon farkları ile ilgili işletmeden çekilen tutarların öncelikle işletmeden çekildiği dönemin kazancı ile ilişkilendirilmeksizin kurumlar vergisine tabi tutulması, vergi sonrası dağıtılan kazancın da kâr dağıtımına bağlı tevkifata tabi tutulması; geçmiş yıl kârları ile ilgili tutarların da kâr dağıtımına bağlı tevkifata tabi tutulması gerekmektedir (İzmir Vergi Dairesi Başkanlığının 20/07/2012 tarih ve B.07.1.GİB.4.35.16.01-125-697 sayılı Özelgesi) [6].

Kurumlar Vergisi Kanunu (KVK)’nun 32/B maddesi ile yayımlanan Kurumlar Vergisi Genel Tebliği (Seri No: 1)‘nde Değişiklik Yapılmasına Dair Tebliğe (Seri No: 21) göre de Kanunun 19. maddesi kapsamında gerçekleşen kısmi bölünme işlemi sonucunda, devredilen varlıklara karşılık edinilen devralan şirket hisseleri, devreden şirkette kalabileceği gibi doğrudan bölünen şirketin ortaklarına da verilebilmektedir. Kısmi bölünme dolayısıyla yapılacak sermaye azaltımında ise Türk Ticaret Kanununun ilgili hükümleri uygulanacaktır. Bu kapsamda, kısmi bölünme sonucunda sermaye konulan şirketten alınan hisselerin devreden şirket ortaklarına verilmesi nedeniyle devreden şirket nezdinde sermaye azaltımına gidilmesi gerekmektedir.

Kısmi bölünme kapsamında gerçekleşen devirler nedeniyle yapılan sermaye azaltımında, sermayeye eklenmiş olan unsurların devralan şirkete devredilmesi ve bu şirket nezdinde söz konusu unsurların takip edilmesi halinde, bölünen şirket nezdindeki sermaye azaltımı nedeniyle bu aşamada herhangi bir vergileme söz konusu olmayacaktır. Kısmi bölünme sonrası sermaye unsurlarını devralan şirket nezdinde sermaye azaltımına gidilmesi halinde ise azaltılan sermaye unsurlarının niteliğine göre Tebliğin “32.4.2.” ila “32.4.6.” bölümlerindeki açıklamalar çerçevesinde gerekli vergileme işlemleri yapılacaktır. Bu durumda da Kanunun 32/B maddesinde hüküm altına alınan beş tam yıllık sürenin tespitinde, öz sermaye kalemlerinin devreden şirketin sermayesinde kaldığı süreler de devralan şirket tarafından dikkate alınacaktır.

Tasfiye aşamasındaki bir süreç ile ilgili bir başka görüşe göre (İzmir Vergi Dairesi Başkanlığının, 23/12/2011 tarih ve B.07.1.GİB.4.35.18.02-1741-748 sayılı Özelgesi) [7];

– Daha önce sermayeye eklenmiş olan pasif kalemlere ait enflasyon fark hesaplarının, şirketin sermaye azaltımı yapması veya tasfiye edilmesi sebebiyle ortaklara dağılması halinde, işletmeden çekilen tutarların öncelikle kurumlar vergisine tabi tutulması, vergi sonrası dağıtılan kazancın da kar dağıtımına bağlı tevkifata tabi tutulması,

– Tasfiye sürecine girmeden önce mevcut öz sermaye enflasyon farklarının öncelikle enflasyon düzeltmesi sonucu oluşmuş geçmiş yıl zararları varsa bu tutara mahsup edilmesi ve bu mahsup sonrası bir bakiye kalıyorsa da bu öz sermaye olumlu enflasyon farkının sermayeye ilave edilmesi gerekmekte olup, şirketinizin öz sermaye kalemlerine ait enflasyon farklarını sermayeye eklemeden tasfiyeye girmiş olması nedeniyle, öz sermaye kalemlerine ait enflasyon farklarının başkabir hesaba nakledilen veya işletmeden çekilen değer olarak addedilmek suretiyle vergiye tabi tutulması ve muhasebeleştirme süreci içerisinde mahsup işleminin yapılması gerekmektedir.

İstanbul Vergi Dairesi Başkanlığı Mükellef Hizmetleri Gelir Vergileri Grup Müdürlüğünün B.07.1.GİB.4.34.16.01/ GVK-94/6- sayı ve Tasfiye sonu kâr dağıtımı vergilendirilmesi hakkındaki görüşünde; “.. önceki yıllarda şirketin sermayesine eklenmiş olan geçmiş yıl kârlarının, şirketin sermaye azatlımı yapması veya tasfiye edilmesi sebebiyle ortaklara dağıtılması durumunda, kâr dağıtımına bağlı vergi kesintisi yapılması gerekmektedir. Öte yandan, daha önce sermayeye eklenmiş olan pasif kalemlere ait enflasyon fark hesaplarının, şirketin sermaye azatlımı yapması veya tasfiye edilmesi sebebi ile ortaklara dağıtılması halinde, işletmeden çekilen tutarların öncelikle kurumlar vergisine tabi tutulması, vergi sonrası dağıtılan kazancın da kâr dağıtımına bağlı vergi kesintisine tabi tutulması gerekmektedir. ” denilmektedir[8] (İzmir Vergi Dairesi Başkanlığı Mükellef Hizmetleri Gelir Vergileri Grup Müdürlüğünün B.07.1.GİB.4.35.16.01/176300-ÖZ/229 sayılı özelgesi) [9].

Adi ortaklığın faaliyet konusunun yıllara sari inşaat işi olduğu ve 09.06.2011 tarihi itibariyle bitirilen inşaat işinin zararla sonuçlandığı, ayrıca adi ortaklığın hesap kalemleri içerisinde, sermaye düzeltilmesi olumlu farkları hesabında 64.499,41 TL, yıllara sari inşaat işi enflasyon düzeltilmesi hesabında ise, enflasyon farkı olarak 2003 yılı için 79.879,12 TL, 2004 yılı için 26.453,13 TL olmak üzere toplam 106.332,25 TL’nin mevcut olduğu belirtilmiş ve bu hesapların nasıl tasfiye edileceği ile faaliyet sonucu oluşan zararların ortaklarca hisseleri oranında kurum kazancının tespitinde dikkate alınıp alınamayacağı sorusuna verilen cevap aşağıdaki gibidir. (Mersin Vergi Dairesi Başkanlığının, 06/12/2012 Tarih Ve 68554973-2011/720-13-120 sayılı Özelgesi) r[10]:

- Yıllara sari inşaat ve onarma işlerine ait maliyet ve istihkak tutarları ile ilgili olarak 31/12/2003 tarihine kadar geçen süreye isabet eden kazanç veya zarar düzeltme öncesi hükümlere, sonraki dönemlere isabet eden kazanç veya zarar ise düzeltilmiş değerlere göre tespit edilecek ve bunların toplanması suretiyle oluşan kazanç veya zarar tutarı dikkate alınacaktır.

- Enflasyon düzeltmesi sonucu oluşan ve adi ortaklığın bilançosunda görülen tutarlar, adi ortaklığı oluşturan ortaklar tarafından kendi bilançolarında konsolide edilerek gösterileceğinden bu aşamada bir vergilendirme yapılmayacak, ancak bu tutarların ortaklarca herhangi bir suretle başka bir hesaba nakledilmesi veya işletmeden çekilmesi halinde söz konusu tutarlar, bu işlemlerin yapıldığı dönemlerin kazancı ile ilişkilendirilmeksizin vergiye tâbi tutulacaktır.

- Adi ortaklık tarafından yürütülen ve 09.06.2011 tarihinde bitirildiği belirtilen inşaat işinden doğan zararların, adi ortaklığı oluşturan ortaklar tarafından (hisseleri oranında) kendi kazançlarının tespitinde dikkate alınması gerekmektedir.

Konuyla ilgili başka görüşe göre ise İstanbul Vergi Dairesi Başkanlığının 08/03/2012 tarih ve B.07.1.GİB.4.34.19.02-019.01-925 sayılı özelgesinde ise birleşme işlemi sonrası iştiraklerin maliyet bedellerinin kayıtlardan düşülmesi esnasında enflasyon düzeltmesinden kaynaklanan geçmiş yıl karlarının kullanılıp kullanılamayacağı, diğer bir ifadeyle Kurumunuzun enflasyon düzeltme farkı dahil bağlı ortaklıklar hesabındaki değerin nasıl kapatılacağı hususunda sorulan bir soruya bu itibarla, iştirakler hesabında yer alan değerin, iştirak hisselerinin itibari değerine eşit olmaması halinde aradaki müspet veya menfi farkın kurumun vergiye tabi kazancı ile ilişkilendirilmeksizin geçici hesaplarda izlenmesi gerekmekte olup enflasyon düzeltmesinden kaynaklanan değer artışlarının birleşme sonucu oluşan değer azalışlarında kullanılması mümkün bulunmamaktadır.

Ali ÇAKMAKCI

Yeminli Mali Müşavir

E. Hesap Uzmanı

This email address is being protected from spambots. You need JavaScript enabled to view it.

Dipnotlar:

[1] Öz Sermaye Kalemlerine Ait Enflasyon Farklarını Enflasyon Düzeltmesi Sonucu Oluşan Geçmiş Yıl Zararlarına Mahsup Ederken Dikkatli Olun!; Erdoğan SAĞLAM, https://lebibyalkin.com.tr/haber/oz-sermaye-kalemlerine-ait-enflasyon-farklarini-enflasyon-duzeltmesi-sonucu-olusan-gecmis-yil-zararlarina-mahsup-ederken-dikkatli-olun,

[2] Ankara Vergi Dairesi Başkanlığının, 17.06.2020 tarih ve 38418978-125[6-18/43]-E.158697 Sayılı Özelgesi,

[3] İstanbul Vergi Dairesi Başkanlığının, 20/11/2012 Tarih ve 11395140-019.01-3060 Sayılı Özelgesi,

[4] Çanakkale Defterdarlık Gelir Müdürlüğünün, 17/06/2011 tarih ve B.07.4.DEF.0.17.10.00-VUK-2010-4 sayılı özelgesi, Özelgeler Işığında Enflasyon Düzeltmesi Sonucu Oluşan Sermaye Olumlu Farklarının Vergilendirilmesi, Ramazan YAKIŞIKLI-YMM;

[5] Muğla Vergi Dairesi Başkanlığının, 07.09.2011 tarih ve B.07.1.GİB.4.48.15.02-48.15.02/VUK-11-88 sayılı özelgesi;

[6] İzmir Vergi Dairesi Başkanlığının 20/07/2012 tarih ve B.07.1.GİB.4.35.16.01-125-697 sayılı Özelgesi,

[7] İzmir Vergi Dairesi Başkanlığının, 23/12/2011 tarih ve B.07.1.GİB.4.35.18.02-1741-748 sayılı Özelgesi.

[8] https://www.istanbulymmo.org.tr/Data/Platform/582.pdf,

[9] Benzer görüş için; İzmir Vergi Dairesi Başkanlığı Mükellef Hizmetleri Gelir Vergileri Grup Müdürlüğünün B.07.1.GİB.4.35.16.01/176300-ÖZ/229 sayılı özelgesi,

[10] Mersin Vergi Dairesi Başkanlığının, 06/12/2012 Tarih Ve 68554973-2011/720-13-120 sayılı Özelgesi,

TEKDÜZEN HESAP ÇERÇEVESİ HESAP PLANINA EKLENMESİ YARARLI OLABİLECEK FİNANSAL RAPORLAMA STANDARTLARINA UYGUN HESAP PLANINDA YER ALAN HİZMET STOĞU HESAPLARI VE KISA VADELİ DİĞER HESAPLAR

https://www.ozdogrular.com/v1/content/view/53926/42/

* 100 Kasa Kur Değerlemesi: Kur değişim olumlu farkları “664 Kur Farkı Kazançları” hesabına; olumsuz farkları ise “674 Kur Farkı Zararları (-)” hesabına kaydedilir.

* 101 - 103 Alınan / Verilen Çekler İleri Vadeli Çek : Dönen / Duran varlık olmasına göre, “122 Alınan İleri Tarihli Çekler” “322 Verilen İleri Tarihli Çekler” ve “222 Alınan İleri Tarihli Çekler” / “422 Verilen İleri Tarihli Çekler” hesabına kaydedilir.

* 123 Kredi Kartıyla Yapılan Satışlardan Alacaklar: Kredi kartıyla yapılan satışlardan kısa vadeli alacaklar bu hesaba kaydedilir.

* 154 Tamamlanmamış Hizmet Maliyetleri: ASIL ÖNEMLİ OLAN KANAATİMCE BU HESAPTIR. TEK DÜZEN HESAP PLANINDA HİZMET İŞLETME STOĞUNA YÖNELİK 151- 152 HESAPLAR KULLANILMAKTA AYRI BİR HESAP KODU BULUNMAMKATADIR. Hizmet işletmelerinde henüz tamamlanmamış hizmet üretimleri için yapılan harcamaların, bu harcamalara ilişkin hasılat kaydedilene kadar izlenmesinde kullanılır. 151 HESAP GİBİ

* 155 Tamamlanmış Hizmet Maliyetleri: hizmet işletmelerinde üretimi tamamlanmış ancak henüz satış hasılatı doğmamış hizmet maliyetlerinin izlenmesinde kullanılır. 152 HESAP GİBİ

Ersan KARACA

Yeminli Mali Müşavir

This email address is being protected from spambots. You need JavaScript enabled to view it.

İşsizlik sigortasının gerektirdiği ödemeleri, hizmet ve yönetim giderlerini karşılamak üzere, bu Kanunun 46 ncı maddesi kapsamına giren tüm sigortalılar, işverenler ve Devlet, işsizlik sigortası primi öder. İşsizlik sigortası primi, sigortalının 5510 sayılı Sosyal Sigortalar ve Genel Sağlık Sigortası Kanununun 80 ve 82 nci maddelerinde belirtilen prime esas aylık brüt kazançlarından % 1 sigortalı, % 2 işveren ve %1 Devlet payı olarak alınır.

hükmü yer alır.

✅ İşverenler, işsizlik sigortasına ilişkin prim yükümlülükleri nedeniyle sigortalıların ücretlerinden herhangi bir indirim veya kesinti yapamazlar.

✅Herhangi bir nedenle işçinin sigortalılık durumunun sona ermesi halinde, o ana kadar işçiden ve işverenden kesilen işsizlik sigortası primleri ile Devlet payı iade edilmez.

⚠ Bordro programına çalışanın cari kartı açılırken emekli (SGDP) çalışan olup olmadığı veya normal çalışan olup olmadığına göre işsizlik primi kesintisi parametrelerinin ayarlanması gerekir.

? İşsizlik prim kesintisi brüt maaş alan çalışanlarda;

Brüt maaş alan çalışanlarda (Brüt maaş - (SGK Kesintisi +İşsizlik Prim Kesintisi+ Gelir Vergisi Kesintisi+ Damga Vergisi Kesintisi) = Net maaş olarak yansıyacaktır.

? İşsizlik prim kesintisi net maaş alan çalışanlarda

Net maaş +(SGK+ İşsizlik Prim Kesintisi+ Gelir Vergisi+ Damga vergisi) = Brüt Maaş

özetle brüt maaş alan çalışanlarda işsizlik kesintisi de düşülerek net maaşa gidilir, net maaş alan çalışanların ücreti değişmeyeceği için işsizlik prim kesintisi işçinin net maaşına etki etmeyecektir.