Gelir İdaresi Başkanlığı, yayımladığı 21 seri numaralı Kurumlar Vergisi Genel Tebliğinde Değişiklik Yapılmasına Dair Tebliğ taslağı ile kar yedeklerinin sermayeye eklenmesi halinde kurumların elde ettiği bedelsiz hisse senetlerinin durumuna ilişkin süregelen görüşünü değiştireceğini kamuoyuna açıkladı ve yeni bir tartışma başladı. Bu yazımda söz konusu tartışmayı ve bu konudaki görüşlerimi paylaşacağım.

Öncelikle Maliye’nin bu konudaki mevcut görüşünü paylaşayım. 1 seri numaralı Kurumlar Vergisi Tebliğinin “5.6.2.4.3. Bedelsiz olarak elde edilen hisse senetlerinin satışından sağlanan kazançların durumu” bölümünde, İdare sermaye yedeklerinin sermayeye eklenmesi halinde ortaklara verilen bedelsiz hisse senetlerini kar payı olarak değerlendirmezken; kar yedeklerinin sermayeye eklenmesi halinde ortaklara verilen bedelsiz hisse senetlerini “her iki halde de ortakların kurum bünyesinde oluşan karlar üzerinde tasarrufta bulunma imkanına sahip olduğu” gerekçesiyle kar dağıtımı olarak kabul etmiştir. Bu yorumun sonucu, kurumların ikinci durumda elde ettikleri bedelsiz hisse senetlerini bir yandan gelir yazarken, diğer taraftan kurumlar vergisi beyannamesinde istisna olarak matrahtan indirmeleridir. Dolayısıyla kurumların üzerinde bir vergisel yük kalmamaktadır. Zira Kurumlar Vergisi Kanunu’nun 5/1.a maddesi uyarınca kurumların tam mükellefiyete tabi başka bir kurumun sermayesine katılımlarından elde ettikleri kazançlar (iştirak kazançları) kurumlar vergisinden istisnadır. Diğer taraftan, söz konusu istisna maddesinde eskiden parantez içinde “fonların katılma belgeleri ile yatırım ortaklıklarının hisse senetlerinden elde edilen kar payları hariç” ifadesi yer almaktaydı. Dolayısıyla, Tebliğdeki bu görüş nedeniyle yatırım ortaklıklarının kar yedeklerini sermayeye eklemeleri nedeniyle verdikleri bedelsiz hisse senetleri, iştirak kazancı istisnasından yararlanamıyordu. İşte bu sebeple, Tebliğdeki bu düzenlemenin iptali için Danıştay nezdinde dava açıldı. Danıştay 4. Dairesi E:2013/2951 K:2017/5260 sayılı kararıyla, söz konusu düzenlemeyi şirketin malvarlığına dışarıdan getirilen bir katkı söz konusu olmadığından, şirket bünyesinden çekilmeyen ve şirketin öz kaynakları arasında bulunan karın sermayeye eklenmesi ile sermaye artırımının yine öz kaynaklardan olan sermaye yedekleri kullanılarak yapılması ya da sermaye artırımına hiç gidilmemesi arasında iştirak edenlerin malvarlığına etkileri yönünden bir farklılık bulunmadığı gerekçesiyle iptal etti. Ancak bu kararın temyizi üzerine, Danıştay VDDK E:2017/626, K:2018/51 sayılı kararıyla, kar yedeklerini kullanarak sermaye artışı gerçekleştiren şirketin ödenmiş sermayesinin artırılan tutar kadar arttığı; ortaklar açısından bakıldığında, iştirak edilen şirketteki sermaye artışı nedeniyle sahip olunan hisse senedinin sayısı artacağı gibi iştirakin değeri de artacağından, bu durumun, ortaklara doğrudan kar payı dağıtımından bir farkı bulunmadığı; dolayısıyla kar payı niteliğini haiz olan bu iştirak kazançlarının, Kanunda sayılan istisnaya ilişkin kurallar dışında, vergiye tabi kurum kazancına dahil edilmesi gerektiği gerekçesiyle Danıştay 4. Dairenin tebliği iptal kararını bozdu. Özetle, Danıştay İdarenin yorumunu hukuka uygun buldu. Söz konusu yargılama sürecinin detaylarını Sn. Abdullah Tolu yazısında[1] aktardığından tekrar olmaması adına özet geçtim.

Konunun bu şekilde kapandığını düşünürken Maliye tebliğ taslağı ile sermaye ve kar yedeklerinin sermayeye eklenmesi halinde ortaklara verilen bedelsiz hisse senetleri açısından yaptığı ayırımdan vaz geçerek her iki halde de kar dağıtımı olmayacağı yönünde görüş değişikliğine gideceğini kamuoyu ile paylaştı. Söz konusu tebliğ taslağının paylaşılması sonrasında Sn. Bumin Doğrusöz, İdarenin yorumunun yargı tarafından kabul edildikten sonra görüş değiştirmesini “Bir kanunun bir yorumu olur. Yasallık ilkesi, hukuk güvenliği ilkesi, istikrar ilkesi, belirlilik ilkesi bunu gerektir. Yargı yorum yanlış derse, değiştirilir. Yoksa sebepsiz görüş değişikliği bu ilkeleri ihlal eder. Yetkiler, hukuk biliminin çizdiği sınırlar içerisinde kullanılmak durumundadır. Saydığımız ilkeler, hukuki istikrarın sağlanması ve hukuk güvenliğinin temini için yorumun tekliğini gerektirir. Şimdi Yargı, mevcut GT düzenlemesini hukuka uygun bulduğuna göre, aksi yorumun hukuka aykırı olacağı açıktır.” cümleleriyle eleştirmiştir.[2]

Söz konusu tebliğ taslağına ilişkin görüşlerimi aktarmadan önce konunun özünü ve etkisini kavramak gerektiğini düşünüyorum. Zira Vergi Usul Kanunu’nun 3. maddesi gereğince vergilendirmede vergiyi doğuran olay ve bu olaya ilişkin işlemlerin gerçek mahiyeti esastır. Tartışma konusu olayda ise işin gerçek mahiyeti finans teorisi ve pratiği ile ortaya konulabilir.

Şirketlerin özkaynaklarında çeşitli sebeplerle artışlar olur. İlk olarak ortaklar şirkete yeni sermaye koyabilir; bu durumda şirketin ödenmiş sermayesi artar. İkinci olarak, şirketin varlıklarının değerinde artış olabilir; bu artış özkaynaklarda “sermaye yedekleri” olarak izlenir. Son kalem ise şirketin faaliyetlerinden elde edip ortaklarına dağıtmadığı kardır; buna da “kar yedekleri” denilmektedir. Bu üç unsur bilançonun pasifinde özkaynaklar altında ayrı hesaplar altında gösterilir. Ödenmiş sermayeyi temsilen ortaklara hisse (senedi) verilmektedir. Sermaye ve kar yedeklerinden kanunların izin verdiklerinin ortaklara kar payı olarak dağıtılması veya sermayeye eklenmesi mümkündür. Söz konusu yedekler, sermayeye eklendiği zaman özkaynaklar altındaki hesaplar arasında geçiş olur; ilgili kar/sermaye yedeği hesabında azalma olurken ödenmiş sermaye tutarı artar. Ödenmiş sermaye tutarındaki bu artış karşılığında ortaklara bedelsiz hisse senedi verilir. Buraya kadar anlattıklarım basit bir muhasebesel denklemdir. Aşağıdaki basit örnekte bu durumu şematize edeceğim.

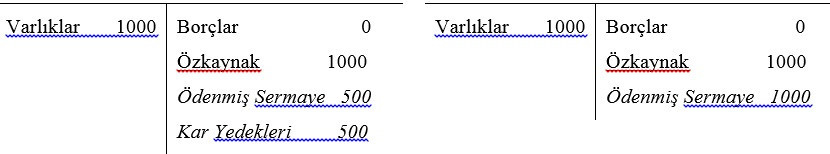

Örnekte, şirketin piyasa değerinin defter değerine eşit olduğunu ve başlangıçta ortağın elinde 500 TL sermayeyi temsilen 500 adet hisse olduğunu varsayalım. Sol taraftaki bilançoya göre şirketin değeri 1.000 TL’dir, ortağın elindeki hisselerin birim fiyatı 2 TL olup ortak 1.000 TL’lik bir servete sahiptir.

Şirket söz konusu 500 TL’lik kar yedeğini dağıtırsa ortağın eline 500 TL nakit geçecektir. (Kar dağıtımında stopaj olmadığı varsayılmıştır.) Ancak bu durumda, şirketten nakit çıkışı olduğundan şirket değeri (özkaynak) 500 TL’ye düşer, dolayısıyla ortağın elindeki hissenin değeri de 1 TL’ye düşer. Günün sonunda ortağın elinde 500 TL değerinde hisse, 500 TL değerinde nakit olur. Ortağın servet değeri değişmemiştir. Tam etkin bir piyasada hisse değerinin dağıtılacak hisse başı kar kadar düşmesi beklenir, ancak gerçek hayatta piyasalar tam etkin olmadığından ve başka sebeplerle hisse değerindeki azalma dağıtılan hisse başı kar kadar olmaz.

Şirket, kar yedeklerini ortaklara dağıtmayıp sermayeye eklerse bu sefer yukarıda sağ taraftdaki bilanço ile karşılaşırız. Kar yedeğinin sermayeye eklenmesi ile ödenmiş sermaye 1.000 TL’ye çıkar. Şirket artan sermaye kadar yeni hisse senedi basarak bunu ortağına verir. Sermaye artırımı ile 500 adet yeni hisse senedi basıldığını varsayarsak, ortağın elinde yeni durumda her biri 1 TL değerinde 1.000 adet hisse senedi olur. Dolayısıyla ortağın servet değeri 1.000 TL olarak aynı kalır, sadece elindeki hisselerin değeri azalır. Halka açık şirketlerin bedelsiz hisse vereceklerini açıkladıklarında hissenin birim fiyatında azalma olması bu sebeptendir. Şirket değerinde ise bir değişiklik olmayıp sermaye artışı öncesinde ve sonrasında 1.000 TL’dir.

Yukarıdaki iki basit durumdan görüleceği üzere, verginin olmadığı bir dünyada, kar yedeklerinin ortaklara dağıtılıp dağıtılmaması şirketin değerini etkilemekte, ama ortağın servetini etkilememektedir. Şirketten kar payı olarak bir varlık (nakit veya ayın) çıkışı olduğunda şirket değeri azalmakta, kar payı dağıtılmadığında şirket değeri aynı kalmaktadır. Dolayısıyla, şirkette yaratılan “değerin” ortağa ne şekilde aktarılacağı (karpayı veya bedelsiz hisse) şirket açısından önemli olmakla birlikte, ortak açısından önemsizdir. Burada şirketteki değerin kar yedeği veya sermaye yedeği olması arasında olayın özü açısından hiç bir fark yoktur. Diğer bir ifadeyle, ortağa dağıtılan veya sermayeye eklenen unsurun kar veya sermaye yedeği olması halinde aynı sonuç ortaya çıkmaktadır. Bu nedenle, bizim Maliye’nin sermaye ve kar yedekleri arasında yapmış olduğu bu ayırımın aslında finans teorisi ve olayın özü açısından anlamlı olmadığını düşünüyorum.

Konuya vergiyi dahil edecek olursak, kar dağıtımında stopaj olması halinde şirketin değerinde yine azalma olacak, ama bu sefer ortağın servetinde kardağıtım stopajı kadar bir kayıp olacaktır. Ayrıca, karpayı elde eden ortak bunu menkul sermaye iradı olarak beyan edecektir. Elde edilen hisse senedi ise elden çıkarılıncaya kadar vergilenmemektedir. Dolayısıyla, vergili bir dünyada şirkette yaratılan değerin ortağa kar payı olarak mı, yoksa bedelsiz hisse olarak mı dağıtılacağı önem arz etmektedir. Peki bizim vergi mevzuatımız bu konuda nasıl bir tutum içerisindedir?

Kar dağıtım stopajını düzenleyen Gelir Vergisi Kanunu (GVK)’nun 94/6.b maddesinin (i) ve (ii) bentlerinde karın sermayeye eklenmesinin kar dağıtımı sayılmayacağı açıkça düzenlenmiştir. Söz konusu düzenleme kurumlara yapılacak kar dağıtımında yoktur. Zira söz konusu madde kurumlara yapılan kar dağıtımını kapsamadığından böyle bir düzenlemenin maddeye eklenmesi de beklenemez. Dolayısıyla, karın sermayeye eklenmesinin kar dağıtımı sayılmayacağına ilişkin düzenlemenin kurumlar açısından da geçerli olduğunu kabul etmek gerekir. Gelir ve Kurumlar Vergisi Kanunu, her ne kadar iki ayrı kanun olarak düzenlenmiş olsa da bunlar aslında birbirini tamamlayan, aralarında atıf ve geçişkenliklerin olduğu düzenlemelerdir ve birlikte değerlendirilmeleri gerekir.

GVK md. 94’teki karın sermayeye eklenmesinin kar dağıtımı sayılmayacağına ilişkin düzenlemenin sadece stopaj açısından geçerli olduğu, gerçek kişi ortaklar tarafından, karın sermayeye ilavesi suretiyle elde edilen kar paylarının menkul sermaye iradı olarak beyan edilmesi gerektiği yönündeki 231 seri nolu Gelir Vergisi Genel tebliği düzenlemesi, Danıştay 4. Dairesi’nin 6.12.2000 tarihli ve E: 2000/1307 K: 2000/5053 sayılı kararıyla, “94 üncü maddede yapılan değişikliğe ilişkin Maliye Bakanlığının açıklamalarında şirketlerin mali bünyelerini kuvvetlendirmek amacıyla karlarını dağıtmayarak şirket sermayesine ilave etmeleri ve kaynak olarak kullanmalarını teşvik etmek için böyle bir düzenlemeye başvurulduğu karın sermayeye eklenmesi halinde şirket dışına herhangi bir kaynak çıkmadığı, şirket dışına bir transfer yapılmadığı ve ortaklar tarafından bir kaynak elde edilmediği, dolayısıyla ortakların özel ödeme güçlerinde bir değişiklik olmadığının da ifade edildiği, bu durumda, karın sermayeye ilavesi halinde, gerçek kişi ortakların menkul sermaye iradı elde ettiğinden ve bu geliri beyan etmesi gerektiğinden söz edilemeyeceği, oysa 231 seri no.lu Gelir Vergisi Genel Tebliği ile, karın sermayeye ilavesi suretiyle elde edilen kar paylarının menkul sermaye iradı olarak beyan edilmesi gerektiği belirtilmek suretiyle kanun hükmüne aykırı bir düzenleme yapıldığı, bu düzenlemenin idarenin uygulamaya ilişkin genel ve objektif kuralları kanuna aykırı olmamak şartıyla kendisine tanınan yetki sınırları içinde kullanması gerektiği biçimde açıklanan ilkenin ihlali sonucunu doğurduğu, dolayısıyla 193 sayılı Gelir Vergisi Kanununun 94`üncü maddesinin 6/b-i bendindeki düzenlemeye aykırı olarak ve kendisine tanınan yetkinin aşılması suretiyle düzenlenen 231 seri no.lu Gelir Vergisi Genel Tebliğinin dava konusu edilen bölümünün Kanun`a aykırı bulunduğu” gerekçesiyle iptal edilmiş ve bu karar Danıştay VDDK’nın 08.06.2001 tarihli ve E:2001/180 K:2001/224 sayılı kararıyla aynı gerekçeyle onanmıştır. Söz konusu kararlar sonrasında Maliye 243 seri no.lu Gelir Vergisi Genel Tebliği ile gerekli düzeltmeyi yapmıştır.

Özetle, karın sermayeye eklenmesi nedeniyle gerçek kişiler tarafından elde edilen bedelsiz hisse senetleri kar payı sayılmazken kurumların elde ettiklerinin karpayı olarak değerlendirilmesi her şeyden önce tutarsız ve eşitlik ilkesine aykırıdır. Karın sermayeye eklenmesi nedeniyle elde edilen hisselerin hüviyeti, bu hisseleri elde eden ortağın kurum veya gerçek kişi vs. olmasından bağımsız olarak bir değerlendirmeye tabi tutulmalıdır. Birisi için “elma” olan bir durum, başkası için “armut” olmamalıdır. Ayrıca, GVK 94/6.b maddesinde bu ifadeler olmasa da karın sermayeye ilavesinin kar dağıtımı sayılmaması gerektiği, kanundaki bu düzenlemenin malumun ilanı olduğunu değerlendiriyorum. Bu düzenlemeye rağmen, yaşanmış olan tartışma kanun koyucunun bu ifadeyi eklemesindeki isabeti ortaya koymaktadır.

Kar yedeklerinin sermayeye eklenmesi nedeniyle kurumlara bedelsiz hisse verilmesinin kar dağıtımı olduğu yönündeki Maliye görüşünün yargı tarafından kabul edilmesi sonrasında, İdarenin görüş değişikliğine gitmesine yasallık, hukuk güvenliği, istikrar, belirlilik ilkeleri açısından getirilen eleştiriye belli şartlar altında katılmadığımı ifade etmek isterim. Öncelikle, Kanunun bir yorumu olacağı düşüncesine katılmak mümkün değildir. Kanunların yorumları zaman ve kişiye göre değişir, içtihatlar da bu sayede oluşur. İdari, doktrinel ve yargısal yorumlar statik değildir, değişkendir. Bu yorum değişikliğinin sınırı ise Anayasal hak ve ilkelerdir. Nitekim yukarıda görüldüğü üzere, Danıştay VDDK da aynı konudaki görüşünü aradan geçen sürede değiştirmiştir. Ortada herkesi bağlayan bir içtihadı birleştirme kararı olmadığı gibi aynı yönde istikrar kazanmış yargı kararları da mevcut değildir; ayrıca Kurumlar Vergisi Kanunu’nda da açık bir düzenleme yoktur. Aynı konuda Gelir Vergisi Kanunu’ndaki düzenleme ise kurumlar açısından emsal olabilecek niteliktedir. Bu nedenle, gelecekteki durumlara uygulanmak şartıyla, İdarenin görüşünü değiştirmesinin başlı başına belirtilen ilkeleri ihlal edeceği görüşüne katılmıyorum. Olur da taslak bu haliyle Tebliğe dönüşürse ve yine yargıya taşınırsa, Danıştay bu son içtihadından da gerekçelendirmek kaydıyla ayrılabilir.

İdarenin görüş değiştirmesinin altında yatan gerçek sebebi bilmemekle birlikte, atılan bu adımı “cesur” bulduğumu ve başka durumlarda da İdarenin bu tavrı sergilemesi gerektiğini ifade etmek isterim. Zira, İdarenin yargı kararı olmadan görüşünü değiştirdiği durumlar nadirdir, hatta son yıllarda özelgelerle açıkladığı görüşlerini bile ancak kanun değişikliği ile değiştirdiği gözlemlenmektedir. Bu nedenle, sonunu getirebilirse Maliye’yi bu görüş değişikliği nedeniyle kendi adıma tebrik ediyorum!

Sözün özü: Hatadan dönmek erdemdir.

Numan Emre ERGİN

https://www.ekonomim.com/kose-yazisi/kar-yedeklerinin-sermayeye-eklenmesi-kar-dagitimi-midir/679250

Kaynak:

[1] https://www.ekonomim.com/kose-yazisi/maliye-kar-yedekleriyle-sermaye-artiriminda-u-donusu-mu-yapiyor/678579

[2] https://www.ekonomim.com/kose-yazisi/kurumlar-vergisinde-yargiyi-yok-sayan-gorus-degisikligi/678866