Taşınmazlarını kısmi bölünmeye konu etmiş ve sermaye azaltımı yapmış şirketlerin enflasyon düzeltmesinde dikkat etmesi gereken hususlar nelerdir?

KVK’nin (Kurumlar Vergisi Kanunu) 20. maddesinde yapılan değişiklikle “taşınmazlar” 01.01.2024 tarihinden itibaren KVK’nun 19 / 3 – B maddesi uyarınca yapılacak kısmi bölünme işlemleri kapsamından çıkarılmıştır. Buna göre 01.01. 2024 tarihinden itibaren taşınmazların KVK kapsamında vergisiz olarak kısmi bölünmesi söz konusu değildir.

Bu yazımızda; 31.12.2023 tarihine kadar taşınmazlarını kısmi bölünmeye konu etmiş (devralan şirket hisselerinin doğrudan bölünen şirketin ortaklarına verildiğinde) ve sermaye azaltımı yapmış şirketlerin 31.12.2023 tarihli enflasyon düzeltmesinde dikkat etmesi gereken hususları açıklamaya çalışacağız (düzeltmenin 2024 Nisan ayı sonuna kadar yapılması gerekmektedir).

165 No.lu VUK (Vergi Usul Kanunu) sirkülerinin 4.2. maddesinde;

“Sermayenin düzeltilmesinde, düzeltmenin yapıldığı tarihteki sermayenin yapısı dikkate alınacak olup, bu kapsamda sermaye azaltımlarında söz konusu sermaye azaltımının daha önce sermayeye eklenen hangi artış kaleminden yapıldığı tespit edilecek ve söz konusu kalemin düzeltilmesi gereken bir unsur olması hâlinde, bu kalem azaltılan tutarı üzerinden düzeltme işlemine tabi tutulacaktır. Sermaye azaltımı işlemlerinde 5520 sayılı Kurumlar Vergisi Kanununun 32 / B maddesi hükmünün de göz önünde bulundurulması gerekmektedir.” denilmektedir.

Bu nedenle yazımızın konusu olan düzeltmeye tabi sermaye kaynaklarının belirlenmesi için;

– Öncelikli olarak 31.12.2023 tarihli enflasyon düzeltmesinin yapılabilmesi adına, taşınmazını kısmi bölünmeye tabi tutmuş ve sermaye azaltımı yapmış (bölünen) şirketin, sermaye azaltımına konu ettiği sermaye unsurlarının 21 Seri no.lu KVK genel tebliği çerçevesinde belirlenmesi,

– Daha sonra 21 seri no.lu KVK genel tebliğine göre tespit edilen sermaye azaltımına konu edilen sermaye unsurları dikkate alınarak bölünen şirketin sermayesinin, enflasyon düzeltmesine tabi tutulması gerekmektedir.

Kısmi Bölünme Nedeni ile Sermaye Azaltımına Konu Edilen Sermaye Unsurlarının Belirlenmesi

Genel Olarak Sermaye Azaltımına Konu Azaltılan Sermaye Unsurlarının Belirlenmesi

21 Seri No.lu KVK tebliğinde; kısmi bölünme nedeni ile yapılan sermaye azaltımlarında devralan şirket bünyesinde azaltılan sermayenin kaynaklarının nasıl belirleneceği açıklanmış olup, bu açıklamalara uygun uygulama yapılırsa KVK’nin 32 / B maddesi uyarınca vergileme yapılmayacağı belirtilmiştir.

Sermaye hesabı içerisinde yer alan;

– Yeniden değerleme fonları, sermaye düzeltmesi olumlu farkları gibi bazı hesap kalemleri işletmeden çekildiğinde kurumlar vergisine ve kâr payı dağıtımına bağlı vergi kesintisine;

– Geçmiş yıl kârları gibi bazı hesap kalemleri ise işletmeden çekildiğinde ise kâr payı dağıtımına bağlı vergi kesintisine tabi tutulmaktadır.

Mükellefler; yeniden değerleme fonları, sermaye düzeltmesi olumlu farkları ve geçmiş yıl kârlarını sermayeye ilave etmiş olabilirler. Böyle bir durumda sermaye azaltımı yapıldığında, sermaye azaltımının, sermayeye ilave edilen hangi kalemlerden yapıldığı vergilendirme açısından önem arz etmektedir.

7420 sayılı Kanunun 22. maddesiyle KVK’ye eklenen 32 / B maddesinde yapılan düzenleme ile kurumların sermayelerini azaltmaları durumunda, hangi sermaye unsurunun ne kadar tutarda azaltılmış kabul edileceği ve azaltılan bu tutarın nasıl vergilendirileceği hususları belirlenmiştir.

Öz sermaye kalemlerinin sermayeye eklenmesi sonrası kurumlar tarafından sermaye azaltılması durumunda, azaltılan bu tutar üzerinden yapılması gereken vergileme işleminde öncelikle dikkat edilecek husus, sermayenin hangi unsurunun ne kadar tutarda azaltılacağıdır.

Azaltıma konu edilebilecek sermaye unsurları esas itibarıyla;

- Sermayeye ilave dışında başka bir hesaba nakledilmesi, işletmeden çekilmesi veya sermaye hesabından başka hesaplara aktarımı kurumlar vergisine ve kar dağıtımına / ana merkeze aktarılan tutara bağlı vergi kesintisine tabi tutulacak öz sermaye kalemleri, (yeniden değerleme fonları, sermaye düzeltmesi olumlu farkları gibi kalemler),

- Sadece kar dağıtımına / ana merkeze aktarılan tutara bağlı vergi kesintisine tabi tutulacak öz sermaye kalemleri (geçmiş yıl karları gibi kalemler),

- Başka bir hesaba nakledilmesi veya işletmeden çekilmesi hâlinde vergilendirilmeyecek olan ayni ve nakdi sermaye (ayni ve nakdi sermaye), şeklinde üç sınıfta gruplandırılabilecektir.

KVK’nun 32 / B maddesi uyarınca, öz sermaye kalemlerinin sermayeye eklendiği tarihten itibaren;

– Beş tam yıllık süre tamamlanmadan sermaye azaltımı yapılması durumunda, azaltımın yukarıdaki gruplandırmada (I), (II) ve (III) numaralı sınıflarda yer alan sermaye unsurlarından sırasıyla yapıldığı kabul edilecektir.

– Beş tam yıl geçtikten sonra herhangi bir şekilde sermaye azaltımına konu edilmesi durumunda ise söz konusu sınıflandırmalarda yer alan sermaye unsurlarının toplam sermayeye oranlanması suretiyle azaltıma konu edilen tutar içerisindeki sermaye unsurları tespit edilecektir.

Bu bağlamda sermaye azaltımına konu edilen sermaye unsurlarının nasıl vergileneceği 21 Seri no.lu KVK genel tebliğinin 32.4. maddesinde birçok olasılık dikkate alınarak ayrıntılı olarak açıklanmıştır.

Kısmi Bölünme Hâlinde Sermaye Azaltımına Konu Sermaye Unsurlarının Belirlenmesi

21 Seri No.lu KVK Tebliği’nin 32.4.7.3. maddesinde yapılan açıklamalara göre; kısmi bölünme sonucunda sermaye konulan şirketten alınan hisselerin devreden şirket ortaklarına verilmesi nedeniyle devreden şirket nezdinde sermaye azaltımına gidilmesi hâlinde yapılan sermaye azaltımında, sermayeye eklenmiş olan unsurların devralan şirkete devredilmesi ve bu şirket nezdinde söz konusu unsurların takip edilmesi hâlinde, bölünen şirket nezdindeki sermaye azaltımı nedeniyle bu aşamada herhangi bir vergileme söz konusu olmayacaktır.

Öte yandan kısmi bölünme sonrası sermaye unsurlarını devralan şirket nezdinde sermaye azaltımına gidilmesi hâlinde, azaltılan sermaye unsurlarının niteliğine göre 21 Seri No.lu KVK Tebliği’nin “32.4.2.” ila “32.4.6.” bölümlerindeki açıklamalar çerçevesinde gerekli vergileme işlemleri yapılacaktır. Bu durumda da Kanunun 32 / B maddesinde hüküm altına alınan beş tam yıllık sürenin tespitinde, öz sermaye kalemlerinin devreden şirketin sermayesinde kaldığı süreler de devralan şirket tarafından dikkate alınacaktır.

21 Seri No.lu KVK Tebliği’nin 32.4.7.3. maddesinde örnek kısmi bölünmeye konu üretim tesisini devir alan (UVY AŞ) şirketin sermaye azaltması yapması durumunda azaltılan sermaye unsurlarının nasıl tespit edileceğini açıklamaktadır. Yani tebliğdeki örnekte üretim tesisinin bölündüğü (BDE AŞ) şirketin sermaye azaltımında azaltılan sermaye unsurlarının nasıl tespit edildiği ayrıca açıklanmamış veri olarak paylaşılmıştır.

KVK’nin 32 / B maddesi ve 21 Seri No.lu KVK Tebliği’nin genel bütünlüğü içinde (BDE AŞ) şirketinin sermaye azaltımında azaltılan sermaye unsurlarının da örnekteki (UVY AŞ) şirketinin uygulaması gibi tespit edilmesi gerekmektedir.

Aşağıdaki örnek 1’de kısmi bölünen A şirketinde sermaye unsurlarının tamamının sermayeye ilave edildiği tarihten itibaren 5 yıl geçtiği kabul edilmiştir. Bu durumda işletmeye konulan nakdi veya ayni sermaye ile sermayeye eklenen diğer unsurların toplam sermayeye oranlanması suretiyle azaltıma konu edilen tutar içerisindeki sermaye unsurları tespit edilecektir.

Örnek 1:

1.000.000 TL sermayeli A firması (%100 gerçek kişi ortaklı), kayıtlı değeri 100.000 TL (Net defter değeridir) olan taşınmazı kısmi bölünme yaparak A firması ile aynı gerçek kişiye ait olarak eş zamanlı yeni kurulan B firmasına ayni sermaye olarak koymuş ve A şirketinde 100.000 TL sermaye azaltımı yapılmıştır. Kısmi bölünme işlemi 2023 Aralık ayında tescil edilmiştir.

21 Seri No.lu KVK Tebliğinde yapılan açıklamalar çerçevesinde;

Kısmi bölünen A Şirketinde sermaye unsurlarının tamamının sermayeye ilave edildiği tarihten itibaren 5 yıl geçtiği hususu dikkate alındığında, 1.000.000 TL sermaye unsurlarının kendi içindeki oranı dikkate alınarak azaltılan 100.000 TL sermayenin;

- %85’inin (85.000 TL) nakdi sermayeden,

- %10’unun (10.000 TL) geçmiş yıl karlarından,

- %5’inin (5.000 TL) enflasyon düzeltmesi olumlu farklarından oluştuğu kabul edilecektir.

Devralan B şirketinin yasal defterlerinde yukarıdaki gibi tespit edilen sermaye kalemlerinin bu şirket tarafından takip edilmesi hâlinde, A şirketinin kısmi bölünme nedeni ile sermaye azaltımı yapması KVK’nin 32 / B maddesi uyarınca vergilendirilmeyecektir.

Uygulamada sermayenin unsurlarının takibi B şirketi yasal muhasebe kayıtlarında sermaye hesabı alt hesaplarda kaynakları itibariyle gösterilmek suretiyle yapılabilir. Bölünmeye ilişkin dokümanlarda da (bölünme planı, YMM raporu vs.) bu detaya yer verilmesinde de fayda var.

B şirketi kısmi bölünme yöntemi ile 2023 Yılı aralık ayında tescil olduğu için, B şirketinin 100.000 TL sermayesi 31.12.2023 tarihli enflasyon düzeltmesi açısından düzeltme katsayısı 1 olacak yani bu tarihte enflasyon düzeltmesine tabi olmayacaktır.

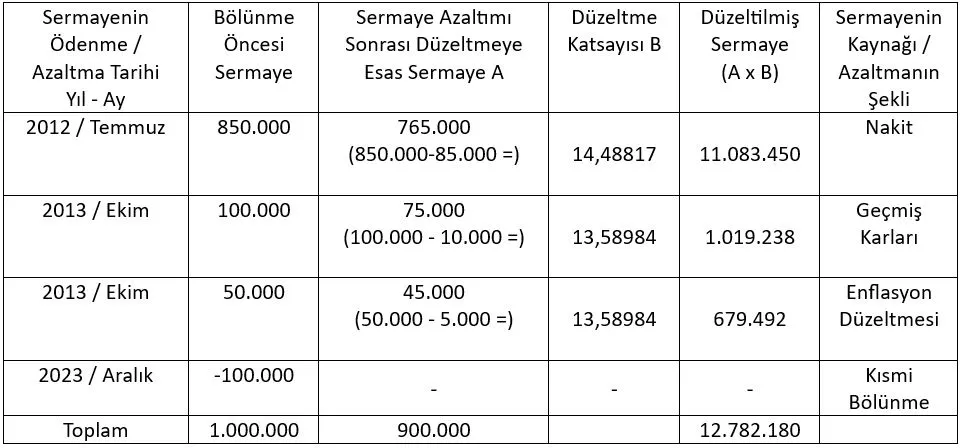

A firmasının 1.000.000 TL sermayesinin kaynakları ve ödenme tarihleri aşağıdaki tablodaki gibi olduğu kabul edildiğinde, 100.000 TL sermaye azaltımı hâlinde 31.12.2023 tarihinde yapılacak enflasyon düzeltmesi aşağıdaki tablodaki gibi olacaktır.

Aşağıdaki örnek 2’de A şirketi tarafından yapılacak sermaye azaltımında, daha önce sermayeye eklenen öz sermaye unsurlarının sermayeye eklenme tarihi itibarıyla bazılarının beş tam yıllık süreyi aşması bazılarının ise bu süreyi aşmadığı bir durum dikkate alınmıştır. Bu durumda, sermayeye ilave edilen öz sermaye unsurlarından öncelikle sermayeye eklenme tarihi beş tam yılı geçmemiş olan unsurların sermayeden azaltıldığı kabul edilecektir.

Örnek 2:

Örnek 1’deki verilerden farklı olarak kısmi bölünen A şirketinde sermaye unsurlarının hiçbirinin sermayeye ilave edildiği tarihten itibaren 5 yılı geçmediği kabul edilmiştir. Bu durumda, sermayeye ilave edilen öz sermaye unsurlarından öncelikle sermayeye eklenme tarihi beş tam yılı geçmemiş olan unsurların sermayeden azaltıldığı kabul edilecektir. 21 Seri No.lu KVK Tebliğinde açıklamalara göre Vergi İdaresi, sermaye azaltımı hâlinde en çok vergi alınması söz konusu olan sermaye unsurlarından azaltım yapıldığını kabul ederek uygulama yapmaktadır.

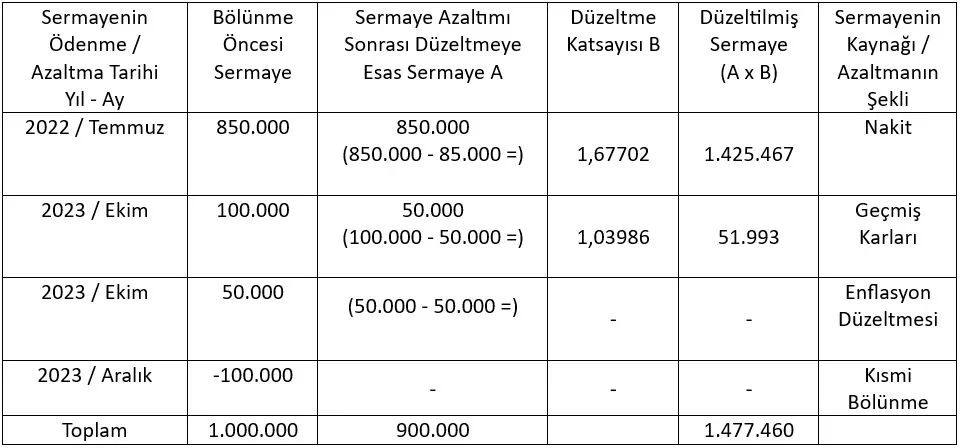

A firmasının 1.000.000 TL sermayesinin kaynakları ve ödenme tarihlerinin aşağıdaki tablodaki gibi olduğu kabul edildiğinde, 100.000 TL sermaye azaltımı hâlinde yapılacak enflasyon düzeltmesi şu şekilde olacaktır.

Enflasyon Düzeltmesinin Doğru Yapılması İçin Mali Müşavirlerden Görüş Alınmalı

Taşınmazlarını kısmi bölünmeye konu etmiş ve taşınmazı devrettiği şirketin hisselerinin bölünen şirketin ortaklarına verildiği durumlarda, kısmi bölünen şirketin sermaye hesabının 31.12.2023 tarihli enflasyon düzeltmesi özellik arz eden bir uygulamadır.

Hem KVK’nin 32 / B maddesi uyarınca bir vergilemeye maruz kalınmaması, hem de sermaye hesabının 31.12.2023 tarihinde yapılacak enflasyon düzeltmesinin doğru yapılması için mali müşavirlerinizden 2023 yılı kurumlar vergisi beyannamesi verilmeden önce görüş alınarak uygulama yapmanızda fayda vardır. D. Erkan Ateşli YMM

https://emsal.com/tasinmazlari-bolunen-sirketler-enflasyon-duzeltmesinde-nelere-dikkat-etmeli/